In der kommenden Woche gibt es relativ wenig Wirtschaftsdaten, wie es für die zweite Woche des Monats üblich ist. Das bedeutet jedoch nicht, dass sie keine Aufregungen bietet. Es stehen nicht eine, nicht zwei, sondern drei wichtige Zentralbanksitzungen an: die der Reserve Bank of Australia (RBA) am Dienstag, die der Bank of Canada (BoC) am Mittwoch und die der Europäische Zentralbank (EZB) am Donnerstag. Die Schlüsselfrage, auf die wir bei all diesen Sitzungen achten werden, lautet: Wie schätzen sie die Virussituation ein und welche Auswirkungen wird dies auf ihre Politik haben?

Alle drei Zentralbanken stehen vor der Frage, ob sie ihre außerordentlichen Anleihekäufe zurückfahren sollen, ähnlich wie die Fed. Wir wollen wissen, ob der Anstieg der Virusfälle diese Entscheidung beeinflussen wird, wie es letzten Monat in Neuseeland der Fall war.

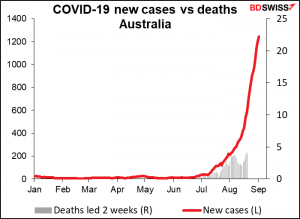

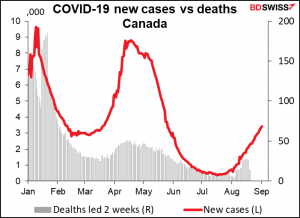

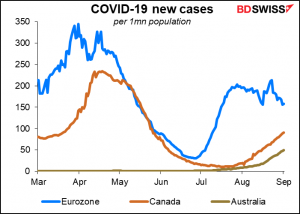

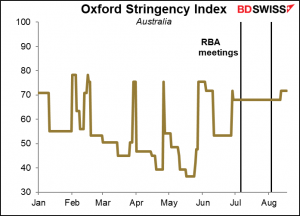

In Australien und Kanada steigt die Zahl der Virusfälle rapide an – im Falle Australiens parabolisch.

Die Zahl der Fälle in der Eurozone scheint ihren vorläufigen Höhepunkt erreicht zu haben, aber ich bezweifle, dass jemand zu 100 % sicher ist, dass dies der Fall ist. (Anmerkung: Der Anstieg der Todesfälle ist auf ein Problem mit den Daten aus Frankreich zurückzuführen, die von einem Tag auf den anderen einen Anstieg von 11.434 Todesfällen zeigen).

Allerdings ist die absolute Zahl der neuen Fälle in Kanada und Australien immer noch relativ gering. Aber angesichts der Natur des exponentiellen Wachstums ist das wahrscheinlich ein schwacher Trost.

Die Frage ist, ob diese Bedenken ausreichen werden, um die Politik zu beeinflussen – in diesem Fall müsste der Markt anfangen, sie stärker zu berücksichtigen. Alle drei stehen vor der Frage, ob sie ihre außerordentlichen Hilfen für den Markt zurückfahren sollen. Ich gehe davon aus, dass alle drei Zentralbanken in diesem Monat u. a. wegen der Besorgnis über das Virus die Geldpolitik in der Schwebe halten werden.

Die Bank of Canada belässt Ankäufe von Vermögenswerten unverändert bei 2 Mrd. CAD pro Woche

Die BoC hat ihre wöchentlichen Käufe von Vermögenswerten bereits von 5 Mrd. CAD pro Woche auf 2 Mrd. CAD reduziert, wodurch sich ihre Gesamtbilanz von 575 Mrd. CAD im März auf 492 Mrd. CAD verringert hat.

In der Juli-Sitzung wurde die Summe von 3 Mrd. CAD auf 2 Mrd. CAD gesenkt, und es hieß:

Entscheidungen über weitere Anpassungen des Tempos der Nettoanleihekäufe werden sich an der laufenden Beurteilung der Stärke und Dauerhaftigkeit des Aufschwungs durch den EZB-Rat orientieren. Wir werden weiterhin das angemessene Maß an geldpolitischen Impulsen bereitstellen, um die Erholung zu unterstützen und das Inflationsziel zu erreichen.

Wie werden sie also die „Stärke und Dauerhaftigkeit des Aufschwungs“ beurteilen?

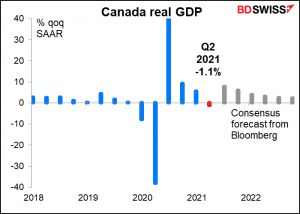

Zunächst ist der überraschende Rückgang des BIP im zweiten Quartal zu nennen. Es lag bei -1,1 % im Vergleich zum Vorquartal SAAR, gegenüber der Prognose der BoC von +2,0 % auf der Juli-Sitzung. Während die BoC und der Markt eine Erholung im 3. Quartal erwarten. Bis auf den Tod und Steuern ist wirklich nichts sicher, oder?

Vor allem, wenn ein Teil der Wirtschaft wieder im Lockdown ist. Auch ein Blick auf den BIP-Bericht für das zweite Quartal zeigt, dass die schwachen Exporte bei weitem am stärksten zum Rückgang beigetragen haben, was bedeutet, dass die künftige Leistung von den Ereignissen in anderen Ländern und nicht von den Ereignissen im Inland abhängen könnte.

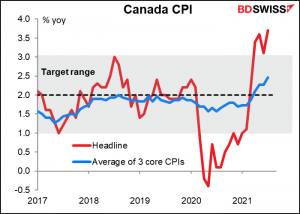

Andererseits… (es muss immer eine andere Seite geben)… liegt die Gesamtinflation deutlich über ihrem Ziel. Aber wie andere Zentralbanken hält die BoC an ihrer Ansicht fest, dass „die Faktoren, die die Inflation in die Höhe treiben, vorübergehend sind“, wie sie im Juli sagten, und Gouverneur Macklem hat die Sorgen über eine über dem Ziel liegende Inflation immer wieder heruntergespielt (z. B. am 29. Juli, als er einen Meinungsbeitrag für die Financial Post schrieb, in dem er sagte, „wir sollten uns nicht zu sehr auf diese vorübergehende Preissteigerungen verlassen“ und dass die Inflation „nächstes Jahr wieder in unseren Zielbereich zurückkehren sollte“).

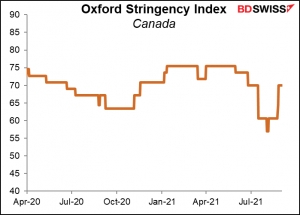

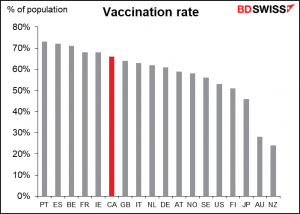

Das Hauptaugenmerk wird dann auf dem Ton der Erklärung nach der Sitzung liegen. Wenn die Erklärung den Rückgang des BIP relativ optimistisch sieht und wie die RBA vor kurzem sagte, „die Wirtschaft sich schnell erholt, sobald der Ausbruch des Virus eingedämmt ist“, und auf die hohe Impfquote des Landes als Grund für eine optimistische Einschätzung des Verlaufs des Virus verwiesen wird, dann ist es wahrscheinlich, dass der Markt beginnt, eine weitere Verlangsamung des Tempos der Ankäufe von Vermögenswerten einzupreisen, wahrscheinlich bei der nächsten Sitzung (27. Oktober), und der CAD würde wahrscheinlich zulegen.

Wir müssen auch abwarten, ob sich die Schätzung der Bank für den Zeitpunkt des „lift-off“ – also den Zeitpunkt, an dem sie endlich mit der Normalisierung ihres Leitzinses beginnen kann – ändert. Im Juli hieß es noch, dies werde „irgendwann in der zweiten Hälfte des Jahres 2022“ geschehen. Jede Änderung wäre von großer Bedeutung. Derzeit geht der Markt von einer Zinserhöhung im Juli nächsten Jahres aus.

EZB: Eine PEPP-Rallye?

Die Frage, mit der sich die EZB konfrontiert sieht, ist, wie es mit ihrem Pandemic Emergency Purchase Program (PEPP) weitergeht, dem 1,85-Mrd.-EUR-Notfallprogramm, das im März 2020 aufgelegt wurde, um den Auswirkungen des Virus auf die Eurozone zu begegnen. Der EZB-Rat hat zugesagt, es „mindestens bis Ende März 2022 und auf jeden Fall so lange weiterzuführen, bis man die Krisenphase des Coronavirus für beendet hält“. Im April beschloss der EZB-Rat, die PEPP-Käufe „in einem deutlich höheren Tempo als in den ersten Monaten des Jahres“ durchzuführen, eine Entscheidung, die er im Juni und Juli bekräftigte.

Nun aber sind sich die vorsichtigen und die weniger vorsichtigen Zentralbanken uneins darüber, was damit geschehen soll. Der niederländische Zentralbankchef Knot ist der Meinung, dass das PEPP planmäßig und ersatzlos beendet werden sollte, während Chefvolkswirt Lane der Meinung ist, dass die Ankäufe von Vermögenswerten in einem hohen Tempo fortgesetzt werden sollten, um das Inflationsziel zu unterstützen, und dass sie auf jeden Fall keine Entscheidung sechs Monate im Voraus treffen müssen, da ihr reguläres Programm zum Ankauf von Vermögenswerten (APP) auf jeden Fall nach März weiterlaufen wird.

Angesichts der Besorgnis über das Virus und der langen Zeit, bis sie eine Entscheidung treffen müssen, erwarte ich, dass sie sich zurückhalten und weitere Informationen abwarten werden. Selbst Knot sagte: „Ich kann verstehen, dass wir uns nächste Woche eine gewisse Optionalität bewahren wollen, auch um zu sehen, wie sich die Delta-Variante entwickelt.“ Vielleicht werden sie sich ein Beispiel an der Fed nehmen, und EZB-Präsidentin Lagarde wird am 28. und 29. September auf dem jährlichen EZB-Zentralbankforum in Sintra, Portugal, eine Erklärung abgeben (na ja, dieses Jahr nur virtuell, aber dennoch). Der Titel lautet „Beyond the pandemic: the future of monetary policy“.

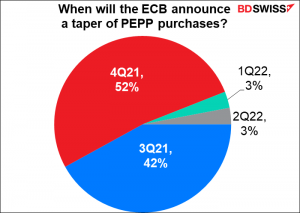

In einer kürzlich durchgeführten Reuters-Umfrage waren die Analysten ziemlich gleichmäßig geteilt in der Annahme, dass die Ankündigung im dritten oder vierten Quartal erfolgen würde, wobei einige wenige das nächste Jahr angaben. Das deutet darauf hin, dass September als unwahrscheinlich gilt.

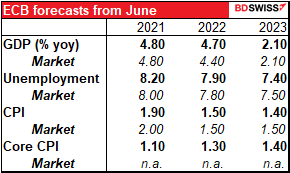

Wenn sie mit einer Entscheidung warten wollen, was wahrscheinlich ist, dann werden die neuen Prognosen der Experten im Mittelpunkt stehen. Die Juni-Prognosen liegen immer noch außerordentlich nahe an den Marktprognosen, was darauf hindeutet, dass wir keine größeren Änderungen der Aussichten erwarten sollten.

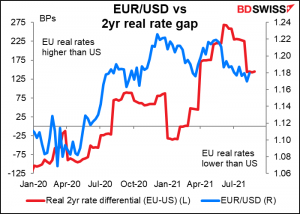

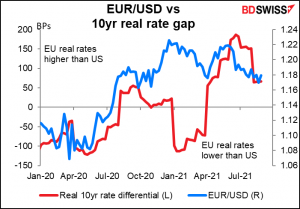

Die Inflationsprognose der EZB für 2023 liegt etwas unter den Marktprognosen. Selbst wenn die EZB die Inflationsprognose auf einen Wert leicht über der Marktprognose – sagen wir 1,6 % – anheben würde, wäre dies immer noch deutlich unter ihrem neuen Ziel von „mittelfristig 2 % Inflation“. Die Tatsache, dass die Zentralbank davon ausgeht, dass sie mit ihrer derzeitigen Politik ihr Ziel innerhalb des Prognosehorizonts nicht erreichen wird, dürfte sie vorerst auf einem vorsichtigeren Kurs halten, was darauf hindeutet, dass ein Anstieg der Anleiherenditen nicht unmittelbar bevorsteht, selbst wenn die EU-weite Inflation ansteigt. In Anbetracht der Tatsache, dass die Fed andererseits fest entschlossen zu sein scheint, ihre Anleihekäufe bis Ende des Jahres zu reduzieren, was die US-Anleiherenditen in die Höhe treiben dürfte, könnte diese „geldpolitische Divergenz“ den EUR/USD unter Druck halten.

RBA: Wird sie nachgeben?

Auf ihrer Sitzung am 6. Juli beschloss die RBA, die Anleihe vom April 2024 als Renditeziel beizubehalten und nicht auf die Anleihe vom November 20204 auszuweichen. Dies war in der Tat eine kleine Straffung der Politik, denn dadurch konnte die Anleihe mit längerer Laufzeit – die sich stärker auf die Zinssätze im Einzelhandel auswirkt – nach oben gehen. Die Zentralbank beschloss außerdem, den Ankauf von Staatsanleihen nach dem Ende des laufenden Anleihekaufprogramms Anfang September fortzusetzen, die Käufe jedoch von 5 Mrd. AUD pro Woche auf 4 Mrd. AUD „bis mindestens Mitte November“ zu reduzieren.

Im Juli verschlimmerte sich die Pandemie in Australien erheblich, und es wurden Schließungen verhängt. Es wurde weithin erwartet, dass die RBA aufgrund der darauf folgenden Beeinträchtigung der Wirtschaftstätigkeit auf ihrer Sitzung am 3. August einige ihrer Straffungsmaßnahmen lockern würde. Die RBA hielt jedoch an ihrer Haltung fest und argumentierte: „Die bisherige Erfahrung hat gezeigt, dass sich die Wirtschaft schnell erholt, sobald der Virusausbruch eingedämmt ist. Vor den aktuellen Virusausbrüchen hatte die australische Wirtschaft eine beträchtliche Dynamik, und es wird erwartet, dass sie auch im nächsten Jahr wieder stark wachsen wird“, hieß es. In der Erklärung zur Geldpolitik wurde erklärt, dass die Finanzpolitik der geeignetere Weg sei, um der Wirtschaft als Reaktion auf einen kurzfristigen Schock zu helfen. Die Fiskalpolitik würde ihre Hilfe sofort leisten, während die Aufhebung der restriktiven Maßnahmen erst in einigen Monaten wirksam würde und selbst dann würde es lange dauern, bis sich das auf die Wirtschaft auswirkt, und bis dahin wäre die Krise wahrscheinlich schon vorbei.

Die Frage ist, ob sie angesichts der verlängerten und ausgeweiteten Lockdowns an diesem Standpunkt festhalten oder ob sie Zugeständnisse machen werden. Sie haben zwei leicht unterschiedliche Zusagen zu diesem Thema gemacht. In der Erklärung im Anschluss an die August-Sitzung hieß es: „Das Direktorium wird seinen flexiblen Ansatz in Bezug auf die Rate der Anleihekäufe beibehalten. Das Programm wird weiterhin im Lichte der wirtschaftlichen Bedingungen und der gesundheitlichen Situation sowie ihrer Auswirkungen auf die erwarteten Fortschritte in Richtung Vollbeschäftigung und Inflationsziel überprüft werden.“ Im Gegensatz dazu heißt es in der Erklärung zur Geldpolitik: „Das Direktorium wird den Satz der Anleihekäufe im Lichte der sich entwickelnden Gesundheitssituation dennoch weiter überprüfen und ist bereit, zu handeln, falls sich die Verschlechterung der Gesundheitssituation auf die Wirtschaftsaussichten auswirkt.“

lth situation and is prepared to act if worsening health outcomes affect the economic outlook.”

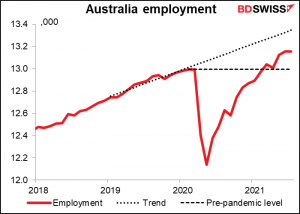

Zweifellos hat die „sich entwickelnde Gesundheitssituation“ die Wirtschaftsaussichten beeinflusst, aber wie steht es mit den „Fortschritten in Richtung Vollbeschäftigung und Inflationsziel“? Die Beschäftigung hat sich bereits auf das Niveau vor der Pandemie erholt, wenn auch nicht auf den Trend vor der Pandemie.

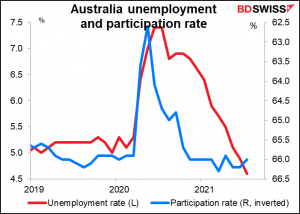

Die Arbeitslosenquote liegt unter dem Niveau vor der Pandemie, während die Erwerbsquote wieder auf dem alten Stand ist. Das mag zwar „Vollbeschäftigung“ sein oder auch nicht, aber sie ist dort, wo sie war, als der Leitzins noch bei 0,75 % und nicht bei 0,10 % lag.

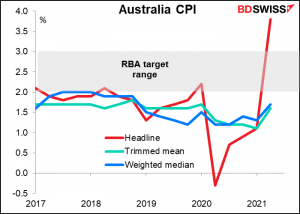

Unterdessen liegt die Gesamtinflation deutlich über dem Zielbereich der RBA von 2 % bis 3 %, obwohl sich die beschnittenen Werte nicht einmal in diesem Bereich befinden.

Dementsprechend denke ich, dass auch die RBA bei ihrem Standpunkt bleiben und ihre Pläne nicht ändern wird. Das wäre wahrscheinlich positiv für den AUD.

Es scheint keinen Marktkonsens darüber zu geben, was sie wahrscheinlich tun werden. Einige Banken gehen davon aus, dass sie die Tapering-Ankündigung zurücknehmen werden, andere nicht (obwohl ich den Eindruck habe, dass mehr Banken eine Rücknahme erwarten als nicht – Westpac sagte beispielsweise: „Es wäre ziemlich außergewöhnlich, wenn der Vorstand dies nicht beschließen würde“). Das bedeutet, dass der AUD wahrscheinlich stark reagieren wird, unabhängig davon, wie die Entscheidung ausfällt. Wahrscheinlich ist der Vorteil, wenn sie die Entscheidung nicht zurücknehmen, größer als der Nachteil, wenn sie es tun.

Die Indikatoren: JOLTS-Bericht, Tag der kurzfristigen Indikatoren im Vereinigten Königreich

Abgesehen von diesen Treffen steht nicht viel auf dem Programm.

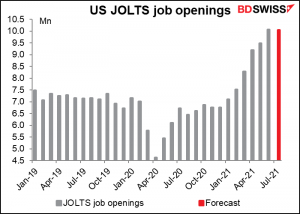

Montag ist in den USA und Kanada ein Feiertag.

Am Mittwoch wird der JOLTS-Bericht (Job Openings and Labor Turnover Survey) veröffentlicht, der Aufschluss über die Zahl der offenen Stellen gibt. Die Zahl hat im Juni einen Rekordwert erreicht; für Juli wird ein leichter Rückgang erwartet. Aber nur sehr wenige Ökonomen prognostizieren diesen Indikator, und sie können sich nur auf ihre Ahnungen stützen.

Selbst dann würde dies immer noch eine deutlich höhere Zahl von Arbeitsplätzen im Verhältnis zur schrumpfenden Zahl der Arbeitslosen im Land bedeuten. Das sollte die Fed dazu ermutigen, ihren Zeitplan für das Tapering einzuhalten, was die Anleiherenditen und den Dollar tendenziell nach oben treiben würde.

Die Fed wird am Mittwoch auch das Beige Book veröffentlichen.

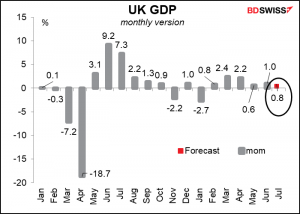

Darüber hinaus steht am Freitag der Tag der Konjunkturindikatoren im Vereinigten Königreich an, an dem das monatliche BIP, die Industrie- und Fertigungsproduktion sowie die Handelsdaten bekannt gegeben werden. Das BIP ist die wichtigste Zahl. Ich denke, dass ein kontinuierlicher Anstieg des Wachstums trotz der Zeitungsfotos von leeren Supermarktregalen für den Markt beruhigend wäre und dem GBP zu einer Erholung verhelfen könnte.

Andernorts läuft die außerordentliche Arbeitslosenunterstützung der US-Bundesregierung in Höhe von 300 Dollar pro Woche am 6. Juni aus. Wir müssen abwarten, wie sich das auf die Wirtschaft auswirkt. Werden dadurch mehr Menschen gezwungen sein, wieder zu arbeiten, was sich positiv auswirkt, oder wird die Kaufkraft der Menschen sinken und damit die Arbeitslosigkeit steigen? Dies ist eines der großen Fragezeichen, die über der US-Wirtschaft schweben.

Schließlich kündigte Japans Premierminister Suga am Freitag an, dass er bei den bevorstehenden japanischen Parlamentswahlen nicht zur Wiederwahl antreten werde. Damit muss sich die regierende Liberaldemokratische Partei kurz vor den Wahlen (die bis Ende November stattfinden müssen) einen neuen Vorsitzenden suchen. Er war nur etwas mehr als ein Jahr im Amt (16. September letzten Jahres). In der nächsten Woche wird sicherlich viel darüber diskutiert werden, wer der nächste Premierminister sein wird und welche Auswirkungen seine (ja, ganz sicher seine) Politik auf die Wirtschaft haben könnte. Normalerweise handelt es sich dabei nur um einen Wettbewerb zwischen Tweedledee und Tweedledum, der keinerlei Auswirkungen auf die Wirtschaft hat, da die Bürokraten weiterhin das Sagen haben. Die Aktien in Tokio stiegen am Freitag in der Hoffnung, dass der frühere Außenminister Fumio Kishida den Job bekommen könnte. Er befürwortet eine Ausweitung der steuerlichen Anreize, um die Wirtschaft während der Pandemie zu unterstützen.

Der Yen bewegt sich jedoch eher in Abhängigkeit von den relativen Zinserwartungen und der globalen Risikostimmung als von der inländischen Wirtschaftslage. Solange es keinen neuen Gouverneur der Bank of Japan gibt – was wahrscheinlich nicht vor April 2023 der Fall sein wird – glaube ich nicht, dass die Wahl des Premierministers große Auswirkungen auf den Yen haben wird.