Rates as of 05:00 GMT

السوق اليوم

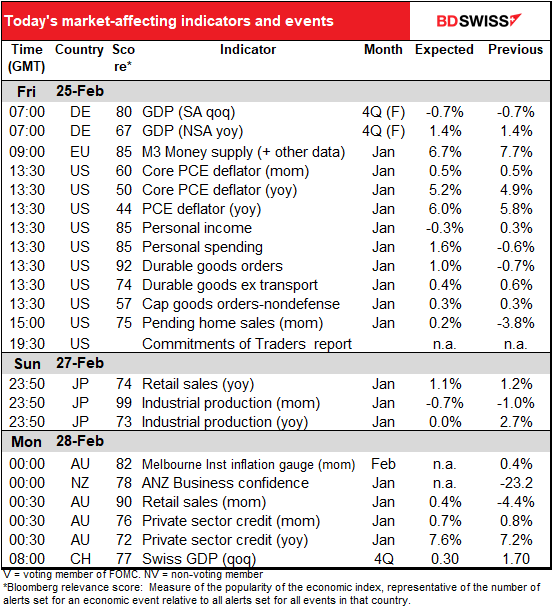

ملاحظة: تم تحديث الجدول أعلاه قبل نشره بآخر التوقعات التي تم الإجماع عليها. ومع ذلك، تم إعداد النصوص والرسوم البيانية في وقت سابق. لذلك قد يكون هناك اختلافات بين التوقعات الواردة في الجدول أعلاه وتلك الموجودة في النص والرسوم البيانية.

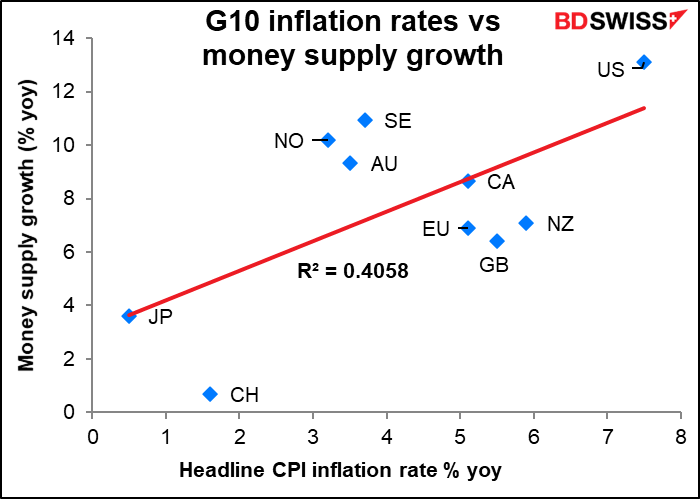

يبدأ اليوم الأوروبي على نحو سليم مع صدور إحصائيات المعروض النقدي للبنك المركزي الأوروبي (ECB). من الجدير بالذكر، أنهذه الإحصائيات كانت ضمن الأمور الأكثر متابعة عن كثب سابقًا، ولكن الآن لا أحد يدعي حتى الاهتمام بنمو المعروض النقدي. وهذا غريب نوعًا ما – حيث يشير هذا الرسم البياني البعيد عن العلم إلى أن ارتفاع نمو المعروض النقدي مرتبط بارتفاع التضخم. (هذا بعيد كل البعد عن العلم لأنني اضطررت إلى استخدام مقاييس مختلفة للمعروض النقدي – فقد استخدمت معدل نمو M2 لمعظم البلدان ولكنه ليس متاحًا لجميعهم.)

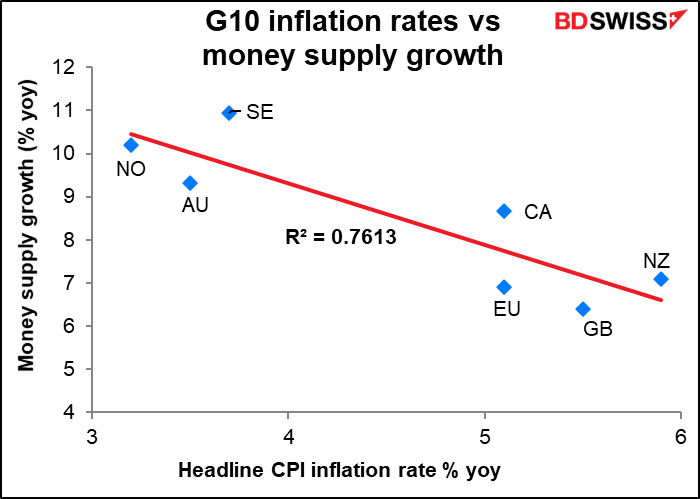

بالطبع إذا قمت بإزالة الولايات المتحدة واليابان وسويسرا من الرسم البياني، يمكنني إثبات العكس تمامًا أيضًا. ربما لهذا السبب لم يعودوا يهتمون كثيرًا بنمو المعروض النقدي.

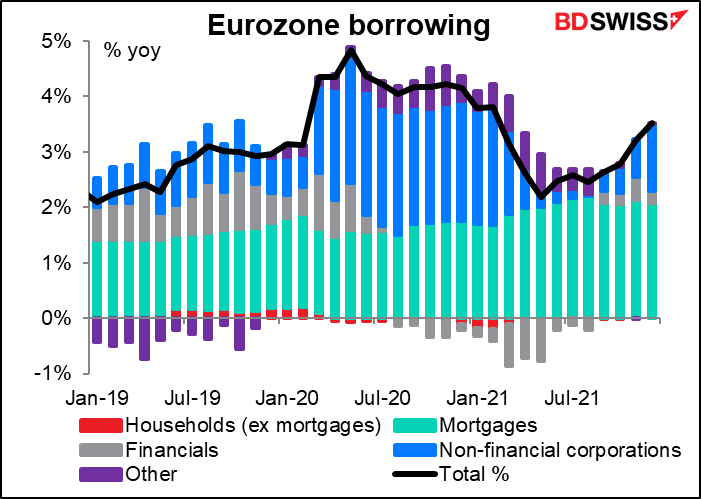

من بين البيانات الواردة في هذا التصريح هي الإقراض البنكي في منطقة اليورو. يسير الاتجاه بشكل صعودي مؤخرًا، مما يطمئن البنك المركزي الأوروبي، خاصة وأن معظم الارتفاع المسجل في النمو يأتي من الشركات غير المالية وليس فقط الأشخاص الذين يسعون وراء سوق الإسكان.

بعد ذلك نجلس بهدوء وننتظر ظهور نجم الحفل، أو على الأقل نجم اليوم: بيانات الدخل والإنفاق الشخصي الأمريكي بالإضافة إلى مؤشرات انكماش نفقات الاستهلاك الشخصي (PCE). تعد هذه هي مقاييس التضخم المفضلة لدى بنك الاحتياطي الفيدرالي، وليس مؤشر أسعار المستهلك (CPI). حيث قاموا بالتبديل في تقرير همفري هوكينز الصادر عن بنك الاحتياطي الفيدرالي في فبراير 2000.

ومع ذلك، من الواضح أن السوق يولي اهتمامًا أكبر لمؤشر أسعار المستهلك مقارنًة بمؤشرات انكماش نفقات الاستهلاك الشخصي PCE، إذا كان بإمكاننا الحكم من درجات ملاءمة بلومبيرغ (60 كتقييم أعلى لمعامل انكماش نفقات الاستهلاك الشخصي مقابل 96 كتقييم أعلى لمقياس مؤشر أسعار المستهلك). واعتقد أن مسؤولي الاحتياطي الفيدرالي يقومون بذلك أيضًا، حتى إذا قاموا بصياغة توقعاتهم بناءًا على مؤشرات انكماش نفقات الاستهلاك الشخصي. على سبيل المثال، قام “باول” رئيس بنك الاحتياطي الفيدرالي، في مؤتمره الصحفي في ديسمبر، بذكر مؤشر أسعار المستهلك عدة مرات لكنه لم يذكر مؤشرات انكماش نفقات الاستهلاك الشخصي على الإطلاق. حيث صرّح في توضيحه بشأن سبب قرارهم بتسريع عملية الانكماش،

حصلنا على تقرير سوق العمل بعد يومين من الاجتماع. وبعد ذلك بأسبوع، أعتقد أنه في الثاني عشر من نوفمبر، حصلنا على تقرير قراءة مؤشر أسعار المستهلك. لقد كانت قراءة مؤشر أسعار المستهلك في الواقع بالاعتماد على كليهما. وقد توصلت خلال عطلة نهاية الأسبوع إلى أننا بحاجة إلى تسريع عملية الانكماش.

لذا، على الرغم من تركيزي على مؤشرات انكماش نفقات الاستهلاك الشخصي أكثر من التركيز على مؤشر أسعار المستهلك، فإنني استسلم. هذه ليست الطريقة التي يفكرون بها فعلًا.

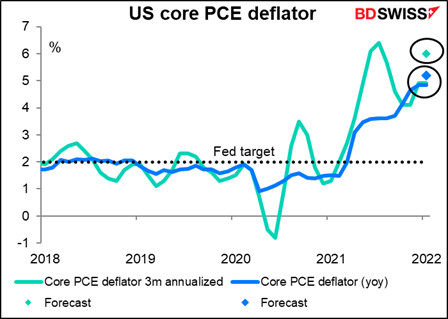

على أي حال، من المتوقع أن تكون مؤشرات انكماش نفقات الاستهلاك الشخصي أكثر ارتفاعًا اليوم. ما مدى ارتفاعها وخصوصًا ما إذا كانت أعلى من المتوقع هي المسألة الأهم.

علاوًة على ذلك، فإن مؤشر انكماش نفقات الاستهلاك الشخصي الأساسي، والذي يُفترض أنه مقياس التضخم المفضل لدى بنك الاحتياطي الفيدرالي، لا يظهر أي علامات على التباطؤ. قد تعني توقعات إجماع السوق للتغيير على أساس شهري أن التغيير السنوي لمدة ثلاثة أشهر سوف يصعد إلى مستوى +6.1٪ على أساس سنوي من +4.9٪. وقال جميعهم أنه من المرجح أن تؤكد البيانات وجهة نظر بنك الاحتياطي الفيدرالي بأنه يتعين عليهم التصرف في أسرع وقت ممكن لإبطاء التضخم. حيث سيكون إيجابيًا على الدولار.

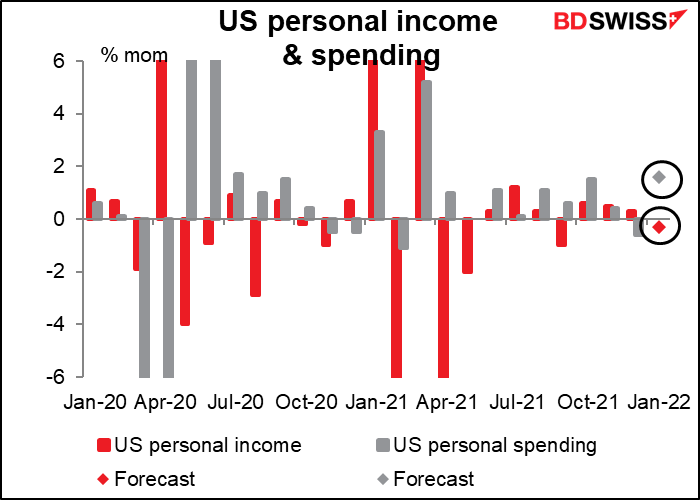

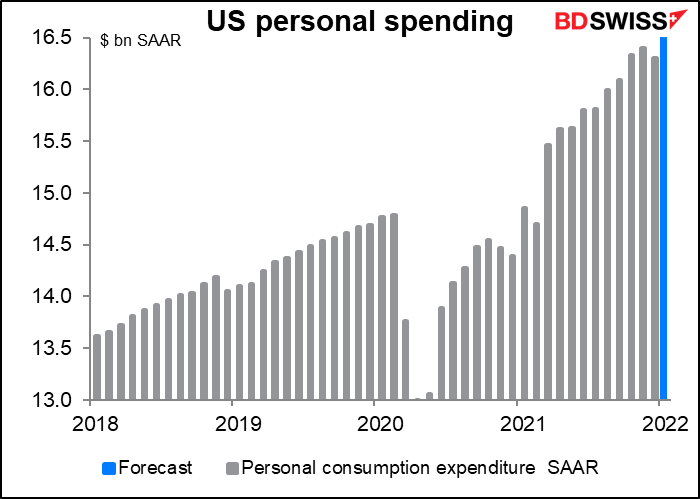

أما بالنسبة للدخل والإنفاق الشخصي، فمن المتوقع أن ينخفض الدخل بنسبة 0.3٪ شهريًا والإنفاق بنسبة 1.6٪ شهريًا. يبدو مثل عائلتي.

هذا من شأنه أن يترك الدخل أعلى بنسبة 10.5٪ من مستويات ما قبل الوباء والإنفاق أعلى بنسبة 12.1٪ ومع ذلك فالوضع جيد.

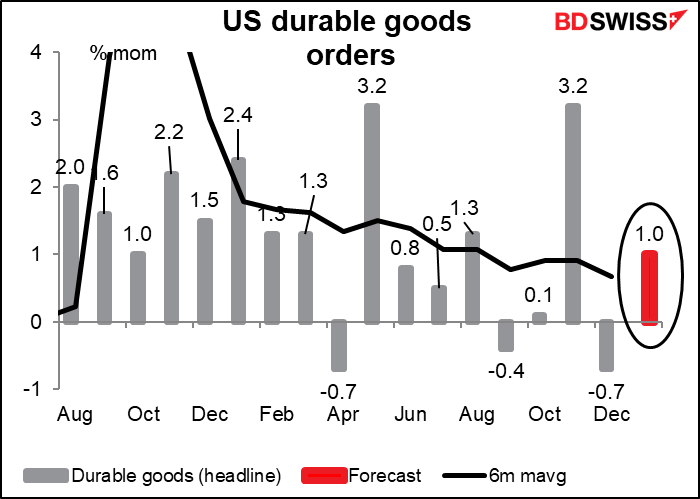

من المتوقع أن ترتفع طلبات السلع المعمرة الأمريكية بنسبة 1.0٪ شهريًا. وهذا أعلى من المتوسط المتحرك لستة أشهر (+0.7٪ شهريًا) وبالتالي فهو يظهر علامات على التحسن.

قد يرجع سبب التسريع إلى الطلب الكبير على الطائرات في بوينغ. وباستثناء معدات النقل، من المتوقع أن يرتفع بنسبة 0.4٪ فقط، وهو أقل من المتوسط المتحرك لستة أشهر عند مستوى +0.6٪.

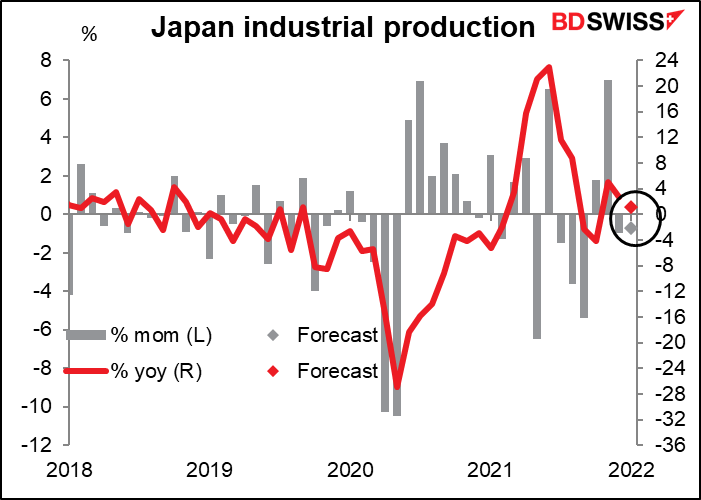

أخيرًا، أعلنت اليابان في وقت مبكر من يوم الاثنين عن بيانات الإنتاج الصناعي. من المفترض أن ينخفض عن الشهر السابق – هذا غريب، حيث ارتفع مؤشر مديري المشتريات التصنيعي حوالي 2.5 نقطة ليسجل أعلى مستوى له منذ فبراير 2014.