ความขัดแย้งระหว่างรัสเซีย/ยูเครนกำลังขยายไปสู่ส่วนอื่นๆ ของโลก

มีประเทศอื่นๆ ที่แยกสันโดษจากโลกในระดับหนึ่ง เช่น เกาหลีเหนือ, อิหร่าน, คิวบา, เวเนซุเอลา แต่ไม่มีประเทศไหนในนั้นที่ผนวกรวมเข้ากับเศรษฐกิจโลกได้เท่ากับรัสเซีย โดยเป็นประเทศการค้าที่ใหญ่เป็นอันดับที่ 16 ของโลก เป็นอันดับ 18 ด้านการส่งออก อันดับที่ 13 ด้านการนำเข้า (ไม่รวมเนเธอร์แลนด์ ฮ่องกง และสิงคโปร์ซึ่งมีบัญชีการค้าจำนวนมากเนื่องจากท่าเรือ) การค้าทั้งหมดของอิหร่านก่อนการถูกสั่งห้ามเข้าออกท่าเรือในปี 2012 อยู่ที่ 1.876 แสนล้านดอลลาร์ ปีที่แล้วอยู่ที่ 3.64 หมื่นล้านดอลลาร์ รัสเซียอยู่ที่ 5.692 แสนล้านดอลลาร์ โดยทั้งภูมิภาคต่างพึ่งพาในสินค้าบางอย่าง: ยุโรปได้รับก๊าซธรรมชาติ 44% และน้ำมัน 26% จากรัสเซีย ประเทศกว่าหนึ่งโหลในตะวันออกกลางและแอฟริกาพึ่งพายูเครนสำหรับการบริโภคข้าวสาลีมากกว่า 10% ขณะที่รัสเซียกำลังถูกขับไล่ออกจากเศรษฐกิจโลก เรากำลังจะได้เห็นการทดลองซึ่งมีผลลัพธ์ที่เราไม่สามารถคาดการณ์ได้

ตัวอย่างหนึ่งของผลกระทบที่คาดไม่ถึง: ยังจำเหตุการณ์แผ่นดินไหวครั้งใหญ่ในญี่ปุ่นในปี 2011 ได้หรือไม่? มีโรงงานหลายแห่งในภูมิภาคดังกล่าวที่ผลิตเหล็กเฉพาะสำหรับโช้คอัพรถยนต์ เนื่องจากไม่มีซัพพลายเออร์รายอื่น แผ่นดินไหวจึงปิดสายการผลิตรถยนต์ทั่วโลก ในทำนองเดียวกันกับแผ่นดินไหวทางเศรษฐกิจนี้ มันย่อมมีผลกระทบที่คาดไม่ถึง ต่างกันตรงที่ว่าครั้งนี้จะมีขนาดใหญ่กว่ามาก ไม่มีประเทศใดที่มีขนาดและความสำคัญเช่นนี้ ที่ผนวกรวมอย่างลึกซึ้งเข้ากับเศรษฐกิจโลกเช่นนี้ เคยต้องเผชิญกับภาวะหยุดนิ่งในระดับโลกขนาดนี้

วิกฤตนั้นมีสองด้าน: วิกฤตเศรษฐกิจในรัสเซียในด้านหนึ่ง และผลกระทบระลอกคลื่นทั่วโลกที่เราเริ่มเห็นแล้ว

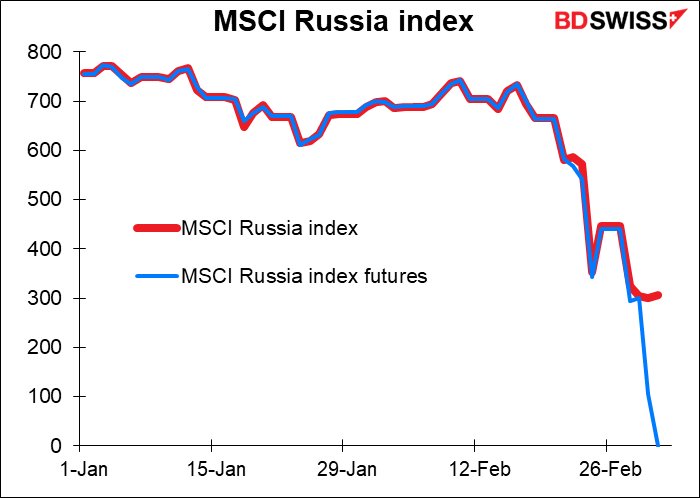

ตลาดหุ้นรัสเซียปิดทำการอยู่ เราจึงไม่รู้ว่าหุ้นรัสเซียมีมูลค่าซื้อขายภายในประเทศเท่าไหร่ ดัชนี MSCI Russia ร่วงลง 60% แต่ฟิวเจอร์สลงไปที่ศูนย์แล้ว

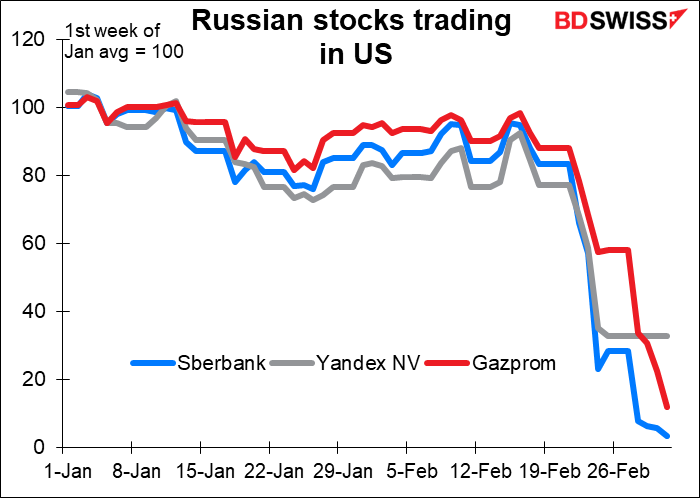

ในต่างประเทศ มูลค่าของบริษัทรัสเซียระเหยเป็นไอไปแล้ว เทรดเดอร์รายหนึ่งบน Twitter บ่นว่าเขาต้องการซื้อ Sberbank ที่ราคา 1 เซ็นต์ แต่โบรกเกอร์ของเขากล่าวว่าพวกเขารับเฉพาะคำสั่งขาย ไม่รับคำสั่งซื้อ ผมไม่แน่ใจว่าระบบเป็นอย่างไร ในอีกแง่ ผมก็ไม่แน่ใจว่าจะมีใครมีประสบการณ์กับสถานการณ์เช่นนี้มากนัก

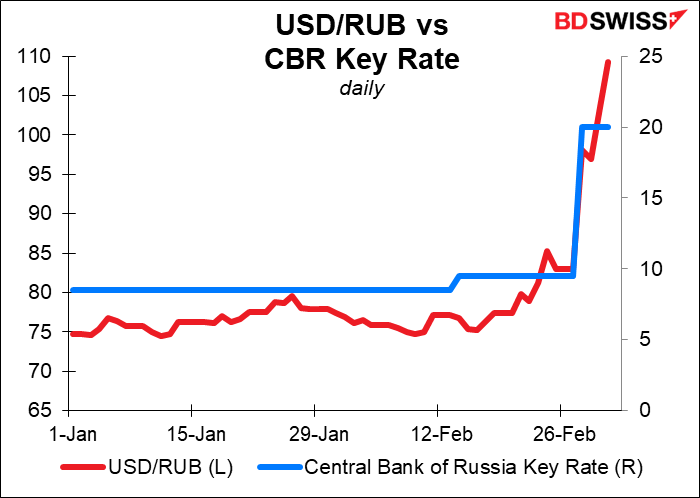

…เช่นเดียวกับเงินรูเบิล แม้หลังจากที่ธนาคารกลางเพิ่มอัตราข้ามคืนมากกว่าสองเท่าเพื่อพยายามหนุนมูลค่าให้สูงขึ้น อัตราดอกเบี้ยที่สูงขึ้นเช่นนี้จะทำอะไรต่อเศรษฐกิจได้?

เรายังต้องรอดูว่าการคว่ำบาตรจะส่งผลอย่างไร มูลค่าการนำเข้าประจำปี 2.31 แสนล้านดอลลาร์ของประเทศจะได้รับผลกระทบมากแค่ไหน?

ตัวอย่าง: Airbus และ Boeing กล่าวว่าพวกเขาจะหยุดส่งอะไหล่ให้กับรัสเซีย ผู้ผลิตทั้งสองรายคิดเป็นสองในสามของกองบินของประเทศ ในขณะเดียวกัน บริษัทลีสซิ่งของชาติตะวันตกจะพยายามยึดเครื่องบิน 515 ลำที่สายการบินรัสเซียเช่าอยู่ จะเกิดอะไรขึ้นกับประเทศที่มีขนาดเท่ารัสเซียเมื่อไม่มีเครื่องบิน? ในที่สุดผู้ผลิตในประเทศก็จะเข้ามาแทนที่ (แต่ก็ไม่แน่ใจว่าจะทำได้โดยไม่ต้องนำเข้าส่วนประกอบ) แต่จนกว่าจะถึงตอนนั้น ชาวรัสเซียจะรับมืออย่างไร? พวกเขาจะนำเข้าสินค้า ส่วนประกอบ วัตถุดิบ และอาหารโดยไม่มีเครื่องบินได้อย่างไร ประมาณครึ่งหนึ่งของสายการจัดส่งทั้งหมดไม่เต็มใจที่จะค้าขายกับพวกเขา ไม่มีบริษัทประกันภัยไหนยินดีรับประกันสินค้า ไม่มีธนาคารใดยินดีให้การเงินเพื่อการค้า รัสเซียเป็นผู้ส่งออกธัญพืชรายใหญ่เช่นกัน แต่ 40% ของเมล็ดพืชเป็นการนำเข้า (90% เป็นมันฝรั่งซึ่งเป็นพืชผลหลัก)

ExxonMobil, Shell และ BP ได้ประกาศออกจากประเทศแล้ว นั่นจะส่งผลอย่างไรกับแนวโน้มการเติบโตในระยะยาวของรัสเซีย? ยังไม่รวมถึงว่ารัฐบาลต้องพึ่งพาภาษีน้ำมันถึง 36% ของรายได้

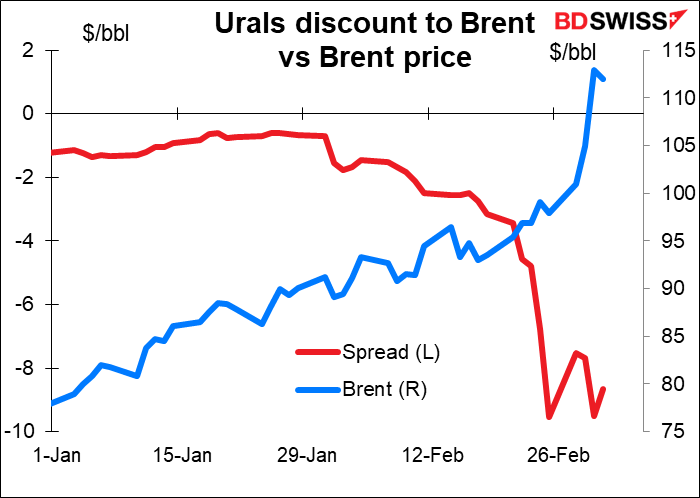

ในระดับสากล การบุกรุกได้ส่งราคาสินค้าที่จัดหาโดยรัสเซียและยูเครนให้ทะยานขึ้น ราคาน้ำมันดิบเบรนท์ปรับขึ้นไปแล้ว 42% เมื่อเทียบจากต้นปีจนถึงปัจจุบัน น้ำมันดิบยูรอลของรัสเซียมีราคาถูกกว่าน้ำมันดิบเบรนท์เป็นประวัติการณ์ แต่ตามรายงานของสื่อกล่าวว่าไม่มีใครซื้อ ไม่มีใครจะซื้อน้ำมัน ไม่มีใครจะเช่าเรือเพื่อเข้าไปบรรทุก และไม่มีใครรับประกันสินค้า มีรายงานว่าบริษัทซื้อขายสินค้าข้ามชาติแห่งหนึ่งในสิงคโปร์เสนอขายน้ำมันดิบยูรอลด้วยราคาลดกระหน่ำถูกกว่าน้ำมันดิบเบรนท์ 18.60 เหรียญต่อบาร์เรล แต่ก็ไม่มีใครซื้อแม้ว่าธุรกรรมดังกล่าวจะไม่ได้ทำกับบริษัทรัสเซียก็ตาม แม้ว่าการคว่ำบาตรจะไม่รวมถึงการส่งออกพลังงาน แต่ดูเหมือนว่าจะมีการห้ามซื้อขายอย่างไม่เป็นทางการเกิดขึ้นเนื่องจากไม่มีใครอยากเสี่ยง แม้แต่จีนเองก็ด้วย

ถ่านหินก็ทำสถิติสูงสุดเช่นกันในวันพุธ โดยปรับขึ้นเพียงแค่ในปีนี้ถึง 80% แม้ว่าจีนจะเป็นผู้นำเข้าถ่านหินรายใหญ่ของรัสเซีย และจีนไม่ค่อยกระตือรือร้นที่จะลงนามในมาตรการคว่ำบาตร แต่ธนาคารส่วนใหญ่ได้หยุดการออกเลตเตอร์ออฟเครดิตหลังจากที่รัสเซียถูกไล่ออกจากระบบส่งข้อความ SWIFT ของธนาคาร เนื่องจากสัญญาเกือบทั้งหมดเป็นสกุลเงินดอลลาร์ จึงไม่มีวิธีอื่นใดในการชำระเงิน

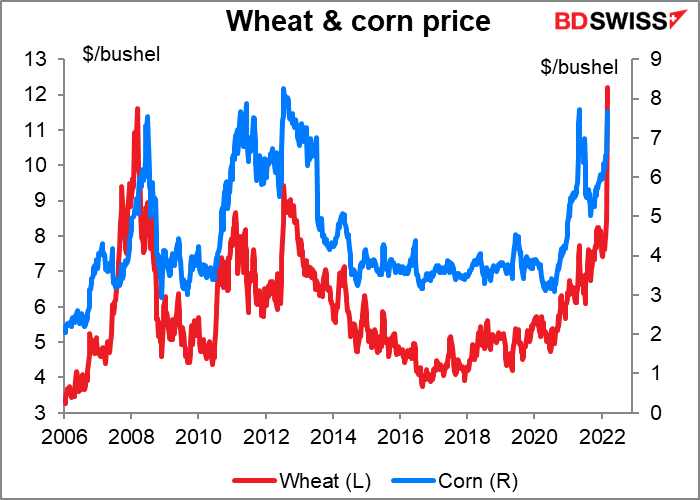

ราคาธัญพืชก็พุ่งสูงขึ้นเช่นกัน ฟิวเจอร์สข้าวสาลีพุ่งขึ้นชนเพดานแตะระดับสูงสุดเป็นประวัติการณ์ ข้าวโพดห่างจากระดับสูงสุดเป็นประวัติการณ์ 7% สิ่งนี้จะส่งผลกระทบต่อผู้คนนับล้าน โดยเฉพาะคนยากจน

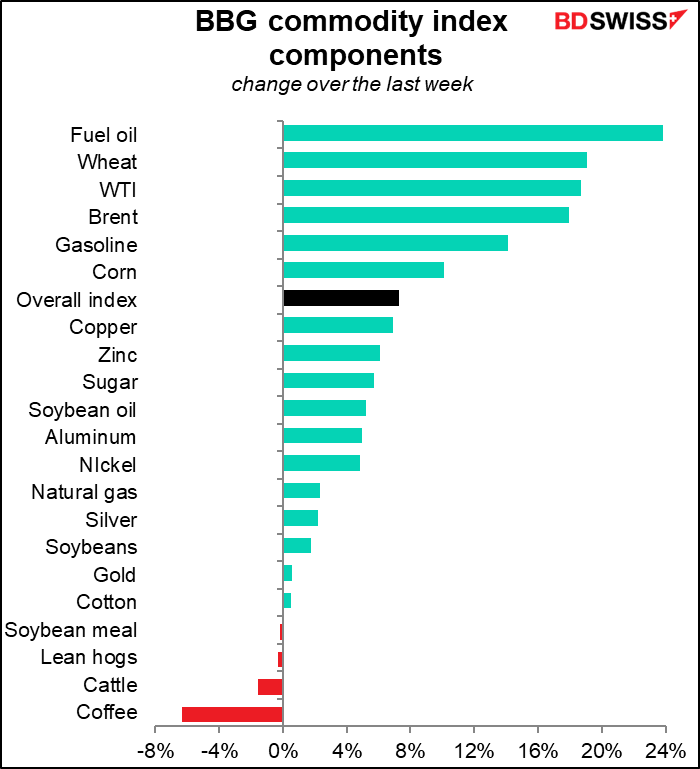

การปรับขึ้นนี้กระจายไปยังหลากหลายสินค้าโภคภัณฑ์

ส่งผลให้การคาดการณ์เงินเฟ้อทั่วโลกพุ่งสูงขึ้น

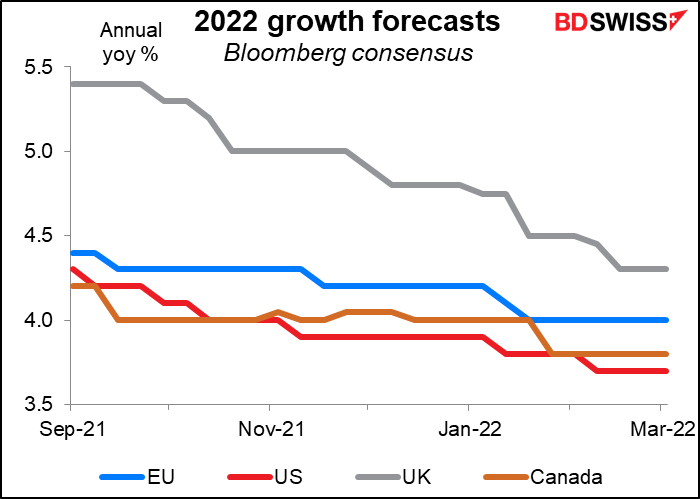

ราคาที่สูงขึ้นเหล่านี้เป็นอันตรายต่อเศรษฐกิจโลกที่ตลาดเริ่มหักลดราคาลง ราคาที่สูงขึ้นทำหน้าที่เป็นเหมือนภาษีสำหรับผู้บริโภค ดูดเงินที่พวกเขาจะนำไปใช้จ่ายสำหรับกิจกรรมอื่นๆ เงินสำหรับค่าน้ำมันและขนมปังคือเงินที่จะไม่ได้ใช้ดูหนังหรือเป็น iPhone ด้วยเหตุนี้ ตลาดจึงปรับลดการคาดการณ์การเติบโตสำหรับประเทศเศรษฐกิจหลักหลายแห่ง (แต่ไม่ทั้งหมด)

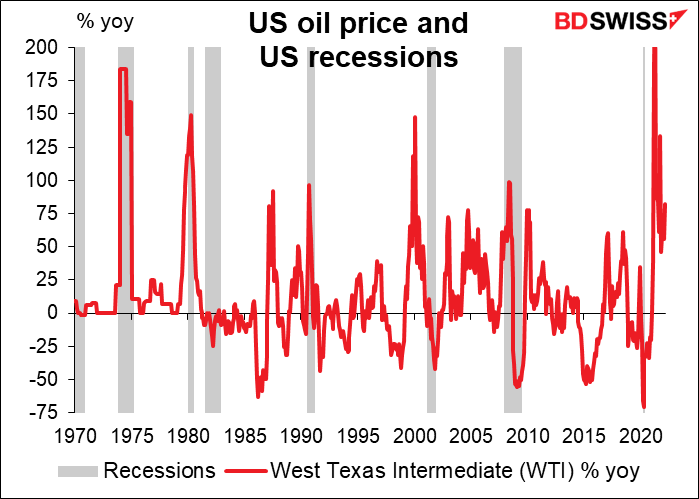

นักลงทุนกังวลเป็นพิเศษในเรื่องผลกระทบของราคาน้ำมันที่สูงขึ้นต่อเศรษฐกิจโลก ไม่ใช่ทุกครั้งที่ราคาน้ำมันพุ่งสูงขึ้นอย่างรวดเร็วจะส่งผลให้เกิดภาวะถดถอย แต่เป็นทุกๆ ภาวะถดถอยของสหรัฐจะนำหน้ามาด้วยราคาน้ำมันที่พุ่งสูงขึ้นอย่างรวดเร็ว และนี่เป็นหนึ่งในการพุ่งขึ้นอย่างรวดเร็วที่สุดเท่าที่เคยมีมา

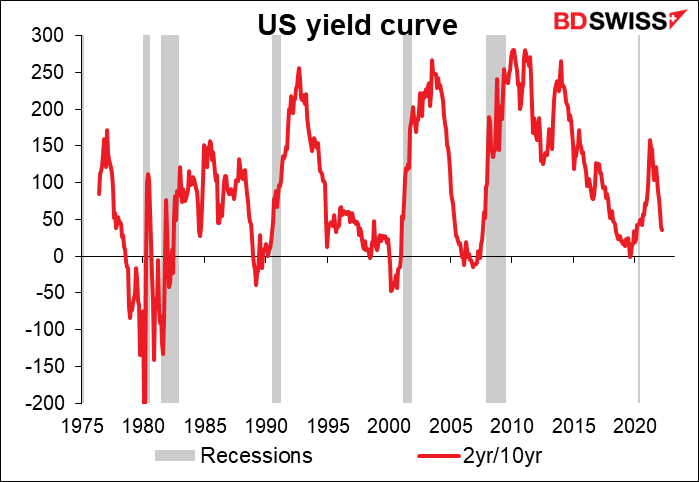

เส้นอัตราผลตอบแทนของสหรัฐก็อยู่ใกล้ แต่ยังไม่ถึงระดับที่โดยทั่วไปแล้วจะนำไปสู่ภาวะเศรษฐกิจถดถอย เส้นอัตราผลตอบแทนแบบ 2 ปี/10 ปีแตะระดับต่ำสุดหลังเกิดโรคระบาดในสัปดาห์นี้ ให้สังเกตว่าเส้นอัตราผลตอบแทนไม่เหมือนกับราคาน้ำมัน คือไม่ได้ทำให้เกิดภาวะถดถอย แต่เป็นแค่การคาดการณ์เท่านั้น

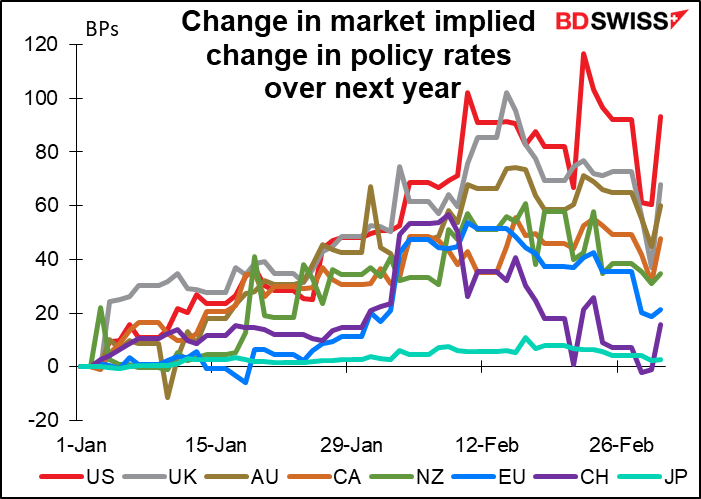

ความกลัวว่าจะเกิดภาวะเศรษฐกิจถดถอย และอาจมีความหมายอย่างไรสำหรับนโยบายของธนาคารกลาง ทำให้เกิดการเคลื่อนไหวที่ผันผวนอย่างมากในการคาดการณ์อัตราดอกเบี้ยนโยบายของธนาคารกลาง โดยที่การคาดการณ์ดิ่งลงในวันจันทร์กับวันอังคาร แต่กระเด้งกลับมาอีกครั้งในวันพุธเนื่องจากความเชื่อมั่นปรับตัวดีขึ้นบ้าง

เจ้าหน้าที่ธนาคารกลางกำลังตกที่นั่งลำบาก พวกเขามีเครื่องมือในการต่อสู้กับภาวะเศรษฐกิจถดถอย (อัตราดอกเบี้ยที่ต่ำลง การผ่อนคลายเชิงปริมาณ) และเครื่องมือในการต่อสู้กับภาวะเงินเฟ้อสูง (อัตราดอกเบี้ยที่สูงขึ้น) แต่ไม่มีเครื่องมือที่เหมาะสมในการต่อสู้ทั้งสองอย่างพร้อมกัน มันจะต้องเป็นสถานการณ์แบบใดแบบหนึ่งเท่านั้น เนื่องจากยุโรปเป็นศูนย์กลางของการต่อสู้และเศรษฐกิจของยุโรปก็ผนวกนรวมอย่างลึกซึ้งขั้นสุดกับรัสเซีย (โดยเฉพาะด้านพลังงาน) ธนาคารกลางยุโรป (ECB) จึงต้องเผชิญกับการปรับสมดุลที่ยากที่สุดในหมู่ธนาคารกลางหลักทั้งหมด

สิ่งที่เราได้เรียนรู้จากภาวะเศรษฐกิจชะงักงันและเงินเฟ้อของช่วงทศวรรษ 1970/ต้นทศวรรษ 1980 คือนโยบายการคลังจะต้องถูกนำมาใช้เพื่อกันเศรษฐกิจช็อต และสนับสนุนการลงทุนในโครงสร้างพื้นฐานด้านพลังงานและการป้องกันประเทศ (โดยเฉพาะในยุโรป) ซึ่งนั่นก็เหลือให้นโยบายการเงินเป็นผู้จัดการกับเงินเฟ้อ

สิ่งที่เกี่ยวพันกับตลาดมีอะไรบ้าง?

สัปดาห์ที่จะถึงนี้: ECB, CPI สหรัฐ และที่ลืมไม่ได้คือ รัสเซีย/ยูเครน

เป็นอีกครั้งที่สถิติทางเศรษฐกิจที่ผมติดตามด้วยความรัก ที่ผมได้ทุ่มเททั้งชีวิตเพื่อพิจารณาและทำความเข้าใจ มีความสำคัญต่อตลาดแค่เพียงเล็กน้อย ทุกอย่างจะโฟกัสไปที่สงครามในยูเครน ใช่ ผมรู้สึกราวกับว่างานของผมไม่มีความหมาย และตัวตนของผมไม่ได้ช่วยอะไรมนุษยชาติเลย เว้นอยู่อย่างเดียวคือช่วยให้ผมจ่ายค่าเล่าเรียนให้ลูกสาวได้ บวกกับส่งเงินให้เธอได้ไปเที่ยวกับเพื่อนๆ ด้วย ซึ่งผมเดาว่าเธอคงชอบมากกว่า

ข้ามเรื่องตัวตนที่ดำรงอยู่อย่างไร้ประโยชน์นี้ไปก่อน เหตุการณ์ตามกำหนดการหลักสำหรับตลาดในสัปดาห์ที่จะถึงนี้จะเป็นการประชุมของธนาคารกลางยุโรป (ECB)

คำถามสำคัญที่พวกเขาจะกล่าวในการประชุมครั้งนี้คือ การสู้รบในยูเครนจะส่งผลต่อแนวโน้มเงินเฟ้ออย่างไร? ผลกระทบนั้นไม่ชัดเจน ในด้านหนึ่ง ราคาสินค้าโภคภัณฑ์ที่พุ่งสูงขึ้นตามที่ระบุไว้ข้างต้นจะเพิ่มความเสี่ยงที่อัตราเงินเฟ้อจะสูงขึ้นเป็นเวลานานกว่าที่คาดการณ์ไว้ ในอีกด้าน ความไม่แน่นอนที่เพิ่มขึ้นจากการสู้รบมีแนวโน้มที่จะทำให้เศรษฐกิจย่ำแย่ ยังไม่รวมถึงการใช้จ่ายที่สูญไปจากราคาอาหารและพลังงานที่สูงขึ้น

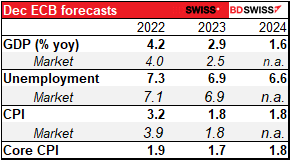

พวกเขาจะมีการคาดการณ์ใหม่จากเจ้าหน้าที่ในการประชุมครั้งนี้ การคาดการณ์เหล่านี้ใช้ข้อมูลจนถึงวันที่ 15 กุมภาพันธ์ ซึ่งเป็นช่วงก่อนการบุกรุก ดังนั้นข้อมูลเหล่านี้จึงล้าสมัยไปแล้วในระดับหนึ่ง อย่างไรก็ตาม หัวหน้านักเศรษฐศาสตร์ของ ECB ฟิลิป เลนกล่าวในการแถลงเมื่อเร็วๆ นี้ว่าเจ้าหน้าที่จะคำนึงถึงข้อมูลและเหตุการณ์ล่าสุดในการกำหนดการคาดการณ์

ในช่วงเวลาปกติ หากการคาดการณ์ที่สำคัญสำหรับอัตราเงินเฟ้อในปี 2024 มีเป้าหมายอยู่ที่ 2% หรือสูงกว่านั้น นั่นจะเป็นจุดที่ทำให้การปรับนโยบายให้กลับมาเป็นปกติมาตรฐานเริ่มต้นขึ้น

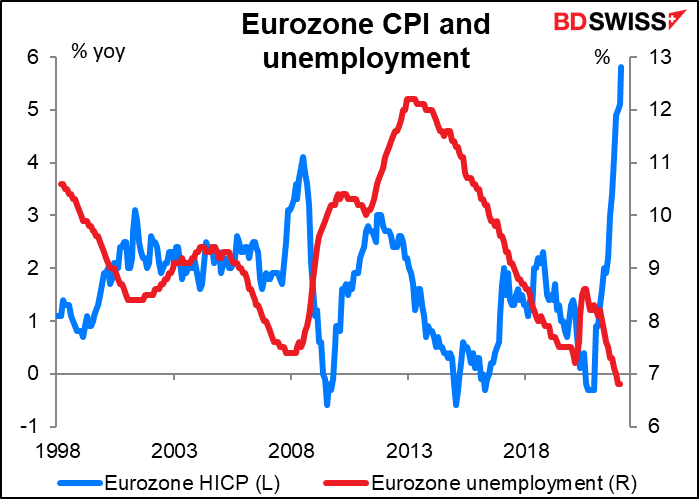

ด้วยอัตราเงินเฟ้อที่สูงเป็นประวัติการณ์และการว่างงานต่ำเป็นประวัติการณ์ (ตั้งแต่เริ่มยูโรโซนในปี 1998) โดยปกติพวกเขาจะได้ประกาศในการประชุมครั้งนี้ว่าพวกเขากำลังจะยุติโครงการซื้อพันธบัตรตามกำหนดในปลายเดือนมีนาคมและลดรายการอื่นเร็วกว่าที่วางแผนไว้ พวกเขากล่าวไว้ว่าพวกเขาจะยุติการซื้อ “ไม่นานก่อนที่เราจะเริ่มขึ้นอัตราดอกเบี้ย ECB ที่สำคัญ” จากนั้นพวกเขาจะสามารถเริ่มคุยกันได้ว่า “ไม่นานก่อน” นั้นหมายถึงนานแค่ไหน

แต่ครั้งนี้พวกเขามีแนวโน้มที่จะหยุดกระบวนการปรับนโยบายให้กลับมาเป็นปกติมาตรฐานเป็นการชั่วคราวในขณะที่พวกเขารอดูว่าเหตุการณ์ต่างๆ จะเป็นอย่างไรในยูเครน หัวหน้านักเศรษฐศาสตร์ของ ECB ฟิลิป เลนได้กล่าวในการแถลงครั้งล่าสุดของเขาว่าพวกเขาจะไม่มีข้อมูลทั้งหมดที่ต้องการในวันที่ 10 มีนาคม อย่างไรก็ตาม นี่มีหมายความเพียงแค่ว่าการปรับนโยบายให้กลับมาเป็นปกติมาตรฐานจะยืดเวลาออกไป ไม่ใช่หายไป

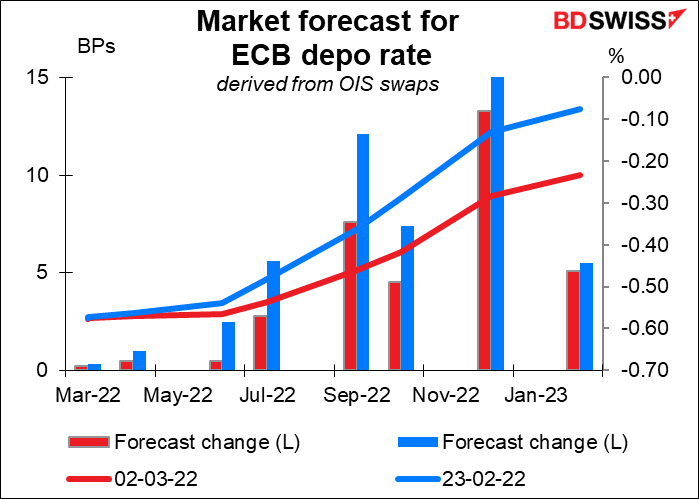

ความคิดนั้นดูเหมือนว่าจะอยู่ในตลาดแล้ว การคาดการณ์การปรับขึ้นอัตราดอกเบี้ยได้ลดลงอย่างมากแม้แต่ในสัปดาห์ที่ผ่านมา ตลาดคาดว่าการปรับขึ้นอัตราดอกเบี้ยครั้งแรกจะมาในการประชุมเดือนกันยายน ตอนนี้ดูเหมือนจะเปลี่ยนเป็นรายการที่จดไว้สำหรับการประชุมเดือนธันวาคม แต่ก็ยังถือว่าจดเอาไว้

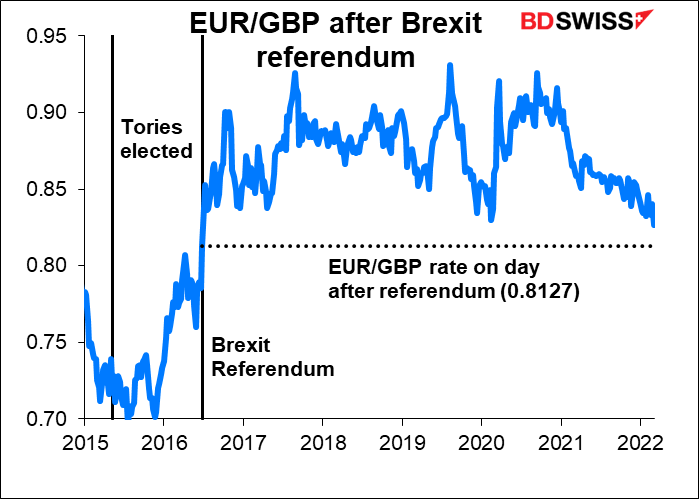

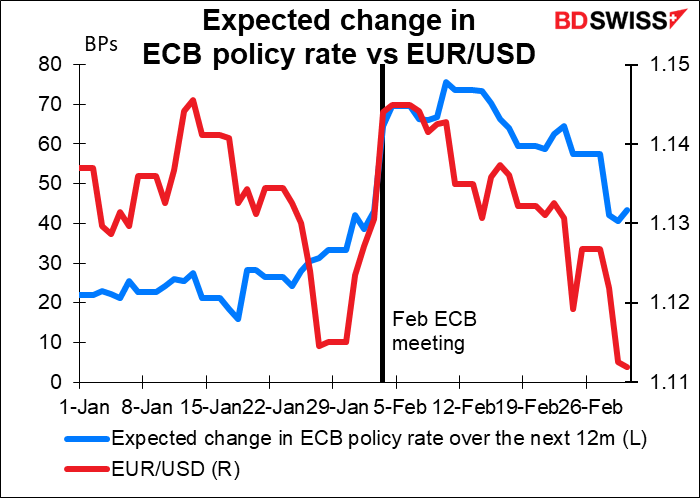

ปฏิกิริยาของตลาดจึงน่าจะขึ้นอยู่กับสิ่งที่พวกเขาพูดเกี่ยวกับการสู้รบและมีแนวโน้มที่จะล่าช้าไปเป็นระยะเวลานานเท่าใด ผมคาดว่าพวกเขาเน้นว่าการตัดสินใจของจะขึ้นอยู่กับระยะเวลาและขอบเขตของสงครามในยูเครน ซึ่งไม่มีใครมีข้อมูลที่ชัดเจน ในมุมมองของผม ความล่าช้าในการ “ทะยานขึ้น” มีแนวโน้มที่จะทำให้เงินยูโรอ่อนค่าลงต่อไป

ข้อมูลชี้วัดที่สำคัญอื่นๆ ของสหภาพยุโรป ได้แก่ คำสั่งซื้อต่อโรงงานของเยอรมนี (จ.) และดัชนีการผลิตภาคอุตสาหกรรม (อ.)

งานใหญ่อีกหนึ่งงานของสัปดาห์คือดัชนีราคาผู้บริโภค (CPI) ของสหรัฐ ซึ่งจะมาในวันพฤหัสบดีเช่นกัน โดยคาดว่าจะพุ่งขึ้นไปอีกที่ 7.9% ในแต่ละเดือนเราต้องย้อนกลับไปหนึ่งหรือสองเดือนก่อนหน้านั้นเพื่อพูดว่า “นี่เป็นอัตราเงินเฟ้อสูงสุดนับตั้งแต่…” โดยเดือนที่แล้วเป็นอัตราสูงสุดนับตั้งแต่กุมภาพันธ์ 1982 (7.6%) และเดือนนี้คาดว่าจะสูงที่สุดนับตั้งแต่มกราคม 1982 (8.4%)

ดัชนีนี้จะมาหนึ่งสัปดาห์ก่อนการประชุมกำหนดอัตราดอกเบี้ยของ Federal Open Market Committee และจะเป็นตัวกำหนดท่าทีสำหรับการประชุมครั้งนั้น แต่ประธานเฟดพาวเวลล์ได้บอกกับสภาคองเกรสแล้วว่าเขาจะเสนอให้ขึ้นอัตราดอกเบี้ย 25 จุดในการประชุมครั้งนั้น อย่างไรก็ตาม หากเกินความคาดหมาย (ซึ่งเป็นเรื่องธรรมดา: เกินคาด 8 ครั้ง, ตรงกัน 4 ครั้ง, พลาดไป 1 ครั้งนับตั้งแต่มกราคม 2021) ก็อาจเพิ่มความคาดหวังสำหรับการปรับขึ้นอัตราดอกเบี้ยในช่วงปลายปีได้ซึ่งอาจเป็นผลบวกต่อค่าเงินดอลลาร์

ตัวชี้วัดที่สำคัญอื่นๆ ของสหรัฐระหว่างสัปดาห์นี้ ได้แก่ Job Offers and Labor Turnover Survey (JOLTS) ในวันพุธ ซึ่งจะบอกเราเกี่ยวกับตลาดแรงงานจากฝั่งอุปสงค์ และการสำรวจความเชื่อมั่นผู้บริโภคของ University of Michigan ในวันศุกร์

วันข้อมูลชี้วัดระยะสั้นของสหราชอาณาจักรในวันศุกร์จะเผยตัวเลข GDP เดือนมกราคม รวมถึงดัชนีผลผลิตอุตสาหกรรมและภาคการผลิตและข้อมูลการค้าที่มาตามปกติ โมเมนตัมการเติบโตชะลอตัวลงในช่วงปลายปีภายใต้แรงถ่วงของตัวแปรโอมิครอน และตลาดคาดว่าจะไม่มีการเปลี่ยนแปลงในผลผลิตสำหรับเดือนมกราคม การบริโภคในครัวเรือนมีการชะลอตัวลงเนื่องจากค่าครองชีพสูงขึ้น อีกทั้งการลงทุนในธุรกิจยังค่อนข้างซบเซา สุดท้าย การเติบโตบางส่วนที่มาจากการใช้จ่ายด้านสุขภาพที่เพิ่มขึ้นจากการตรวจและการฉีดวัคซีนที่มากขึ้นก็ลดลงเช่นกัน ถึงกระนั้น ผมคิดว่าตราบใดที่ผลผลิตไม่หดตัวในเดือนมกราคม ธนาคารกลางอังกฤษมีแนวโน้มที่จะยังคงอยู่ในเทรนด์กระชับนโยบาย ซึ่งนั่นควรส่งผลบวกต่อ GBP

ตัวชี้วัดอื่นๆ ที่จะออกมาในระหว่างสัปดาห์ ได้แก่ ดุลบัญชีเดินสะพัดของญี่ปุ่น (อ.), PPI และ CPI ของจีน (พ.) และการจ้างงานของแคนาดา (ศ.)