การเคลื่อนไหวที่น่าสนใจในสัปดาห์นี้: นายพาวเวลล์ ประธานเฟดแสดงความเชื่อมั่นว่าเฟด “มีความมุ่งมั่นอย่างแรงกล้าในการฟื้นฟูเสถียรภาพด้านราคา” และกล่าวว่า FOMC “จะทำการเคลื่อนไหวใดก็ตามที่เชื่อว่าเหมาะสม” เพื่อให้บรรลุเป้าหมายนั้น รวมถึงการขึ้นอัตราดอกเบี้ย 100 จุดหากจำเป็น

นั่นดุดันไม่น้อยเลย ปรับขึ้น 100 จุดเลยหรอ? โอ้โห! แล้วทำไม USD อ่อนค่าลงล่ะ? น่าจะเป็นเพราะความคิดเห็นของเขาเพิ่มความเสี่ยงที่เฟดจะทำให้เศรษฐกิจสหรัฐเข้าสู่ภาวะถดถอย

แม้พาวเวลล์จะเคยโต้แย้งว่าเศรษฐกิจสหรัฐ “แข็งแกร่งมากและอยู่ในตำแหน่งที่ดีต่อการจัดการกับนโยบายการเงินที่เข้มงวดยิ่งขึ้น” เขายอมรับว่าจะเป็น “ความท้าทายอย่างยิ่ง” ที่จะหลีกเลี่ยงภาวะถดถอยในขณะที่ปรับขึ้นอัตราดอกเบี้ย และยอมรับว่าภาวะถดถอยนั้น “เป็นไปได้” นั่นคือไกลที่สุดเท่าที่เขาน่าจะกล่าวนำไปก่อนที่เศรษฐกิจจะพังทลาย

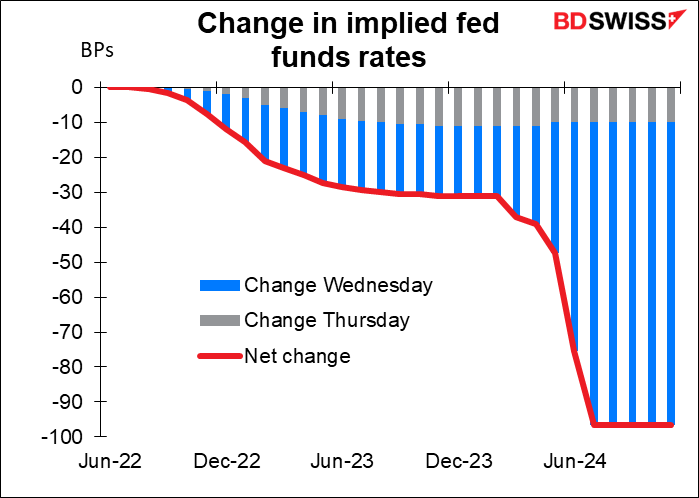

ตลาดยึดคำพูดของเขาไว้ในใจ แม้ว่าเขาไม่ได้คัดค้านความคิดที่จะปรับขึ้น 100 จุด แต่ฟิวเจอร์สอัตราดอกเบี้ยของเฟดเริ่มคำนวณรวมกระชับน้อยลงช่วงราวๆ ปีหน้าและผ่อนคลายมากขึ้นในปี 2024 โดยมีข้อสันนิษฐานมาจากว่าเฟดจะผลักดันให้สหรัฐเข้าสู่ภาวะถดถอยและต้องผ่อนคลายอีกครั้งในตอนนั้น

แล้ว…จะเป็นแบบนั้นจริงหรือไม่?

มันบังเอิญเกิดขึ้นเพราะว่าบางคนในแผนกวิจัยของเฟดกำลังคิดถึงคำถามเดียวกันนี้ (ผมล่ะสงสัยจังเลยว่าเพราะอะไรกันนะ) เมื่อวันอังคาร นักเศรษฐศาสตร์คนหนึ่งที่ทำงานให้กับ Fed’s Board of Governors ได้เผยแพร่รายงาน ตัวชี้วัดทางการเงินและเศรษฐกิจมหภาคของความเสี่ยงที่จะเกิดภาวะถดถอย* ผมจะแค่สรุปบทความไว้ตรงนี้เพราะบอกตรงๆ ว่าผมเองคงทำไม่ได้ดีไปกว่านี้ แล้วจะพยายามไปทำไมล่ะ?

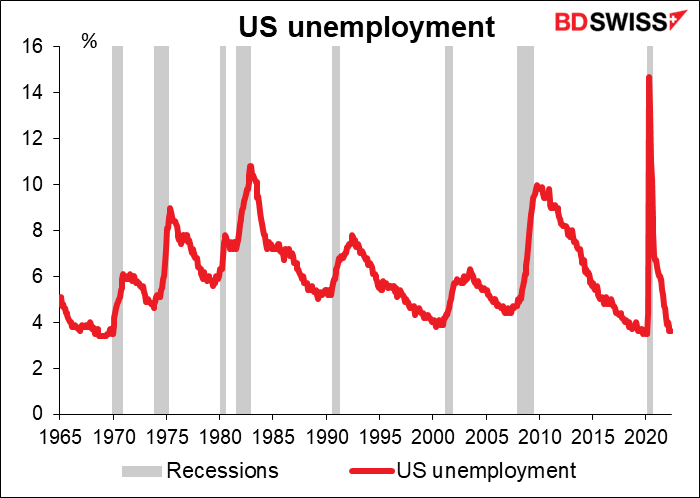

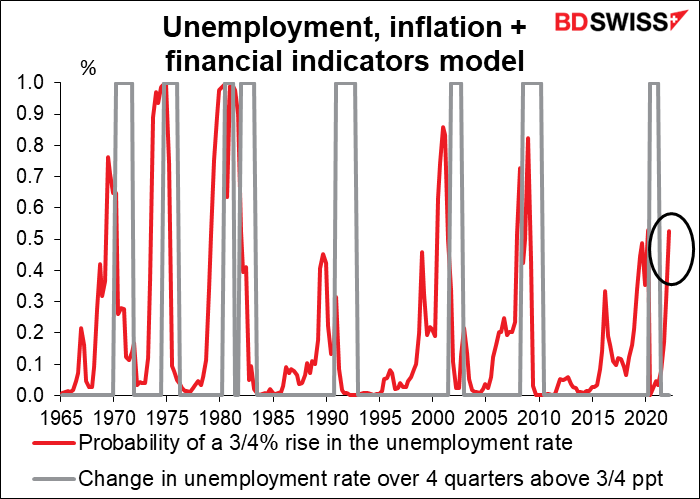

ประเด็นแรกคือ วิธีการระบุภาวะถดถอย คำจำกัดความอย่างเป็นทางการของภาวะถดถอยคือ ผลผลิตหดตัวลงสองไตรมาสติดต่อกัน (ซึ่งมักจะใช้วลีว่า “การเติบโตเชิงลบ” แต่ผมคิดว่า “การเติบโตเชิงลบ” เป็นคำที่ขัดแย้งกัน ไม่มีอะไรที่เติบโต “เชิงลบ” ด้านตรงข้ามของการเติบโตคือหดตัว) แต่ในกรณีนี้ ผู้เขียนกล่าวว่า “ความเสี่ยงที่จะเกิดภาวะถดถอยคล้ายกับความเสี่ยงที่อัตราการว่างงานจะเพิ่มขึ้นอย่างมาก” ดังที่คุณเห็นได้จากกราฟ อัตราการว่างงานได้เพิ่มขึ้นในทุกภาวะถดถอย ดังนั้นนี่ก็เป็นตัวบ่งชี้ที่ดีพอๆ กับตัวอื่น

ผู้เขียนให้คำจำกัดความ “การเพิ่มขึ้นอย่างมาก” ว่าเป็นการเพิ่มขึ้น ¾ จุดในอัตราการว่างงาน ในปัจจุบันนั่นหมายความว่าอัตราการว่างงานเพิ่มขึ้นเป็น 4.3%-4.4% นั่นฟังดูไม่ “ถดถอย” เลยสำหรับผม ค่าเฉลี่ยก่อนเกิดโรคระบาดในสหรัฐ (1965-2019) อยู่ที่ 5.9% และสมาชิกของ Federal Open Market Committee (FOMC) ผู้กำหนดอัตราดอกเบี้ยประเมินว่าระดับดุลยภาพของ การว่างงานในสหรัฐอยู่ที่ 4.0% (ช่วงคาดคะเนจาก 3.5% ถึง 4.3%) แต่ผมคิดว่าการเปลี่ยนแปลงคือสิ่งที่สำคัญ ไม่ใช่ระดับสัมบูรณ์

ก็ได้…แล้วโอกาสที่อัตราการว่างงานจะเพิ่มขึ้น ¾ จุดมันมีมากแค่ไหนล่ะ? มีวิธีคำนวณอยู่หลายวิธีด้วยกัน

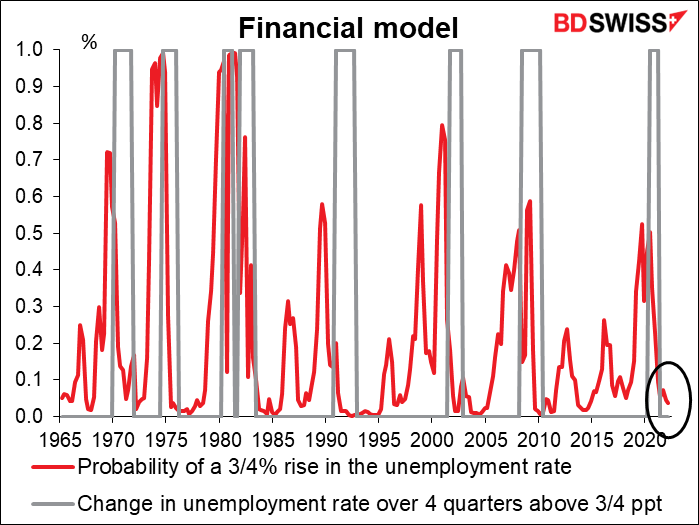

- แบบจำลองทางการเงิน

วิธีการหนึ่งที่ใช้กันทั่วไปคือการใช้ตัวแปรทางการเงินกับทฤษฎีที่ว่าตลาดจะเริ่มคำนวณรวมโอกาสที่จะเกิดภาวะถดถอย นี่อาจคล้ายกับการ “Crowdsourcing” ในการคาดการณ์ของคุณ โดยบางแบบใช้ Credit Spread (ความแตกต่างของผลตอบแทนระหว่างพันธบัตรที่ไม่มีความเสี่ยงกับพันธบัตรที่มีความเสี่ยง) บางแบบใช้เส้นอัตราผลตอบแทน (ความแตกต่างของผลตอบแทนระหว่างพันธบัตรของผู้ออกรายเดียวกันแต่มีวันครบกำหนดต่างกัน) ซึ่งผู้เขียนใช้ทั้งสองแบบ: สำหรับแบบ Credit Spread เขาใช้ความแตกต่างระหว่างอัตราผลตอบแทนของพันธบัตรภาคเอกชนจาก Baa กับผลตอบแทนพันธบัตรรัฐบาลอายุ 10 ปี และสำหรับเส้นอัตราผลตอบแทน เขาใช้ความแตกต่างระหว่างอัตราผลตอบแทนพันธบัตรรัฐบาลสหรัฐอายุ 10 ปีกับอัตราดอกเบี้ยของเฟด ซึ่งเป็นอัตราข้ามคืน เขาสรุปว่า “ความน่าจะเป็นที่อัตราการว่างงานจะเพิ่มขึ้นอย่างมากในปีถัดๆ มาซึ่งบ่งชี้โดยแนวทางนี้ ณ สิ้นเดือนมีนาคม 2565 นั้นมีต่ำ โดยอยู่ที่ประมาณ 5 เปอร์เซ็นต์”

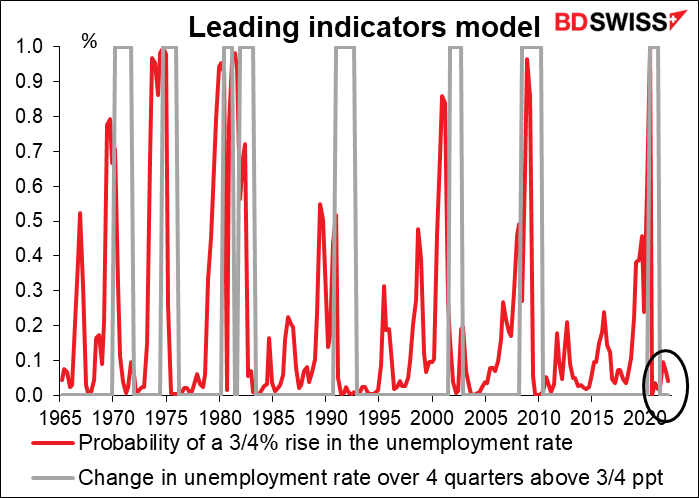

- แบบจำลองตัวชี้วัดชั้นนำ

อีกแนวทางหนึ่งคือการใช้สิ่งที่เรียกว่า “ตัวชี้วัดชั้นนำ” ตัวชี้วัดเหล่านี้เป็นสิ่งที่นักเศรษฐศาสตร์ระบุว่ามีการเปลี่ยนแปลงอย่างมีนัยสำคัญก่อนเกิดภาวะถดถอย ในกรณีนี้ ผู้เขียนใช้ตัวแปรจากแบบจำลองข้างต้นและเพิ่มการเปลี่ยนแปลงในตัวบ่งชี้ชั้นนำแบบรวมของ OECD สำหรับสหรัฐอเมริกา ซึ่งรวมถึงตัวชี้วัดทางเศรษฐกิจที่หลากหลาย เช่น ความเชื่อมั่นผู้บริโภค ความเชื่อมั่นทางธุรกิจ ตัวชี้วัดการผลิตและตลาดแรงงาน ตลอดจนตัวแปรทางการเงิน เช่น เส้นอัตราผลตอบแทน จากแบบจำลองนี้ ความน่าจะเป็นที่จะเกิดภาวะถดถอยในช่วงสี่ไตรมาสข้างหน้านับจากเดือนมีนาคมนั้นค่อนข้างต่ำ โดยอยู่ที่เพียง 5%

- การใช้อัตราเงินเฟ้อและสภาวะของวัฏจักรธุรกิจ (อัตราการว่างงาน)

มีการสนับสนุนทางทฤษฎีสำหรับแนวคิดที่ว่าดัชนีราคาผู้บริโภค (CPI) และตัวอัตราการว่างงานเอง เพิ่มเข้าไปในตัวแปรทางการเงิน สามารถคาดการณ์อัตราการว่างงานที่เพิ่มขึ้นอย่างมากต่อปีหรือนานกว่านั้นล่วงหน้าได้ ผู้เขียนได้สร้างแบบจำลองซึ่งรวมทั้งสอง เสริมด้วย Credit Spread และเส้นอัตราผลตอบแทนจากแบบจำลองเริ่มต้น ข้อมูลนี้ให้ค่าประมาณที่แย่กว่ามาก: “ความเสี่ยงขนาดใหญ่ (มากกว่า 50 เปอร์เซ็นต์) ของอัตราการว่างงานที่เพิ่มขึ้นอย่างมากในช่วงสี่ไตรมาสถัดไป” เขาอธิบายว่า “ในอดีต อัตราเงินเฟ้อที่สูงขึ้นและการว่างงานต่ำได้นำหน้าภาวะถดถอยไป สอดคล้องกับแนวคิดที่ว่าพัฒนาการดังกล่าวส่งสัญญาณความไม่สมดุล (ผลผลิตและตลาดแรงงานที่โตเร็วเกินไป) ที่อาจคลายตัวออกผ่านการหดตัวทางเศรษฐกิจ”

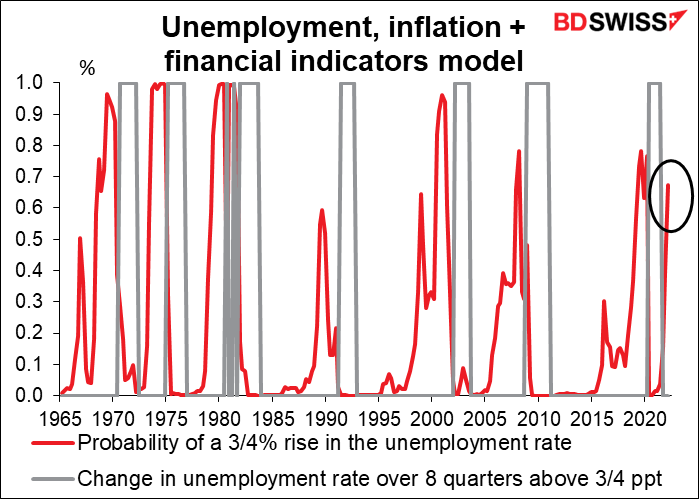

น่าเสียดายที่ผู้เขียนเป็นแฟนตัวยงของวิธีการข้างต้นเนื่องจากงานวิจัยแสดงให้เห็นว่าอัตราการว่างงานและอัตราเงินเฟ้อเป็นตัวทำนายความเสี่ยงจากภาวะถดถอยที่แข็งแกร่งกว่า เมื่อเทียบกับตัวแปรทางการเงินในขอบเขตที่ยาวกว่าสี่ไตรมาส ดังนั้นเขาจึงใช้แบบจำลองนี้ใหม่เพื่อค้นหาความน่าจะเป็นที่อัตราการว่างงานจะเพิ่มขึ้นอย่างมากในช่วงแปดไตรมาสข้างหน้านับตั้งแต่เดือนมีนาคม ต้องขออภัยที่ต้องรายงานว่าแนวทางนี้ “แสดงถึงความเสี่ยงที่มากขึ้นของอัตราการว่างงานที่เพิ่มขึ้นอย่างมาก ประมาณ 67 เปอร์เซ็นต์ในช่วงสองปีข้างหน้า”

ผู้เขียนได้ข้อสรุปหลายประการจากการวิเคราะห์นี้:

1. Credit Spread

และเส้นอัตราผลตอบแทนไม่ได้บ่งชี้ถึงความเสี่ยงที่จะเกิดภาวะถดถอยมากนัก (อย่างน้อยก็ไม่ได้บ่งชี้ในตอนสิ้นเดือนมีนาคม)

2. การรวมอัตราการว่างงานและอัตราเงินเฟ้อจะลดอำนาจการคาดการณ์ของเส้นอัตราผลตอบแทนลงและให้ผลลัพธ์ที่แตกต่างกันมาก

3. “ความแตกต่างระหว่างแนวทางต่างๆ เน้นถึงความจำเป็นที่จะต้องมีการวิจัยเพิ่มเติม” แหงอยู่แล้ว จำเป็นต้องมีการวิจัยเพิ่มเติมอยู่เสมอ

สรุป: ย้อนกลับไปในเดือนมีนาคม ภาวะถดถอยอาจเกิดขึ้นในอีก 12 เดือนข้างหน้าหรืออาจจะไม่เกิดก็ได้ ผมขอโทษหากนั่นไม่ช่วยตอบคำถาม แต่นั่นคือทั้งหมดที่เราสามารถพูดได้แล้ว

แน่นอนว่ามีบางสิ่งที่เราสามารถตั้งสมมติฐานได้ นั่นคือ A) แบบจำลองที่ใช้อัตราเงินเฟ้อและการว่างงานดูเหมือนจะทำงานได้ดีกว่าแบบจำลองที่ใช้แค่เส้นอัตราผลตอบแทนอย่างเดียว B) แบบจำลองที่ดีกว่านั้นกะพริบสัญญาณสีแดงแจ๋ และ C) สิ่งต่างๆ ก็แย่ลงเรื่อยๆ ตั้งแต่นั้นมาในภาวะเงินเฟ้อที่สูงขึ้นและการว่างงานลดลง ดังนั้นภาวะถดถอยจึงมีความเป็นไปได้อย่างแน่นอน บางทีอาจเป็นความน่าจะเป็น

*Kiley, Michael T. (2022). “Financial and Macroeconomic Indicators of Recession Risk,” FEDS Notes. Washington: Board of Governors of the Federal Reserve System, June 21, 2022, https://doi.org/10.17016/2380-7172.3126.

อนึ่ง เฟดประจำนิวยอร์กก็มีแบบจำลองภาวะถดถอยที่พิจารณาจากเส้นอัตราผลตอบแทนอย่างเดียวเท่านั้น (อัตรา 3 เดือนเทียบกับอัตรา 10 ปี) โดยใช้ข้อมูลรายเดือน ทำให้เป็นข้อมูลที่ใหม่กว่าแบบข้างต้นที่ใช้ข้อมูลรายไตรมาส (โลกเปลี่ยนแปลงไปมากนับตั้งแต่เดือนมีนาคม!) แบบจำลองนี้ก็ระบุความเป็นไปได้ที่ต่ำ (ประมาณ 4%) ที่จะเกิดภาวะถดถอยในอีก 12 เดือนข้างหน้า

สัปดาห์หน้า: สินค้าคงทนและการใช้จ่าย/รายได้ส่วนบุคคลของสหรัฐ, อัตราเงินเฟ้อของสหภาพยุโรป, tankan ของญี่ปุ่น

ไม่มีการประชุมใหญ่ของธนาคารกลางในสัปดาห์หน้า แต่จะมีดัชนีชี้วัดออกมามากมาย

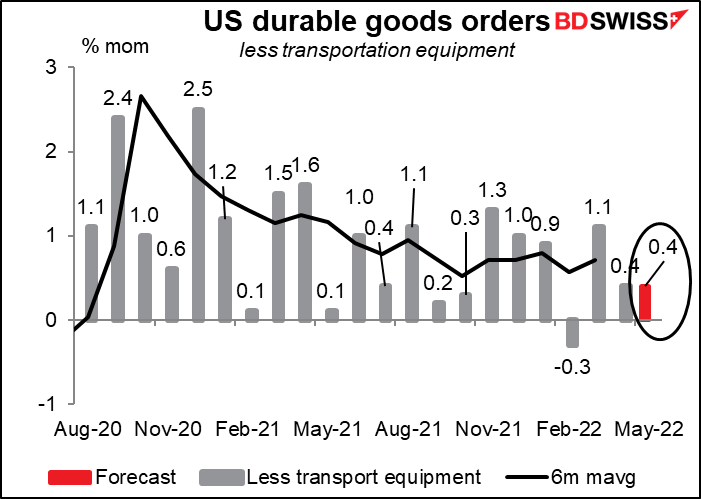

ในสหรัฐ การเผยแพร่สำคัญจะเป็นคำสั่งซื้อสินค้าคงทน (จ.) กับรายได้และการใช้จ่ายส่วนบุคคล (ศ.) ที่มาพร้อมกับคู่หูอย่างดัชนีราคาจากรายจ่ายเพื่อการบริโภคส่วนบุคคล (PCE) แบบปรับเทียบอัตราเงินเฟ้อ

ตัวเลขสินค้าคงทนทั่วไปคาดว่าจะลดลงจากเดือนก่อนหน้าที่ +0.1% mom เทียบกับ +0.4% แต่ตัวเลขที่มีความผันผวนน้อยกว่าไม่รวมอุปกรณ์การขนส่งคาดว่าจะแสดงการเพิ่มขึ้นที่ไม่เปลี่ยนแปลงที่ +0.4% mom

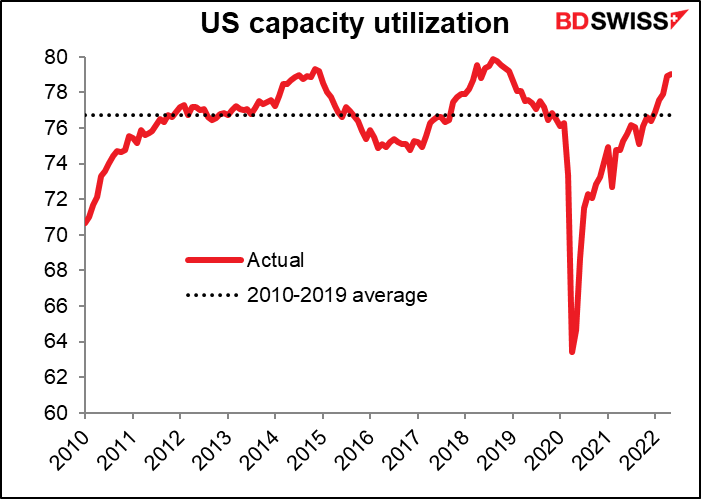

นับเป็นข่าวดีที่แสดงให้เห็นถึงความเชื่อมั่นอย่างต่อเนื่องในระบบเศรษฐกิจ บริษัทต่างๆ จะไม่ลงทุนหากพวกเขาไม่คิดว่าอุปสงค์จะดำเนินต่อไป นอกจากนี้ยังช่วยลดอัตราการใช้กำลังการผลิต ซึ่งอยู่ที่ 79.04% ใกล้เคียงกับระดับสูงสุดหลังวิกฤตการเงินโลกที่ 79.9% การลงทุนที่มากขึ้นและการใช้กำลังการผลิตที่ลดลงก็น่าจะหมายถึงแรงกดดันด้านเงินเฟ้อที่น้อยลง

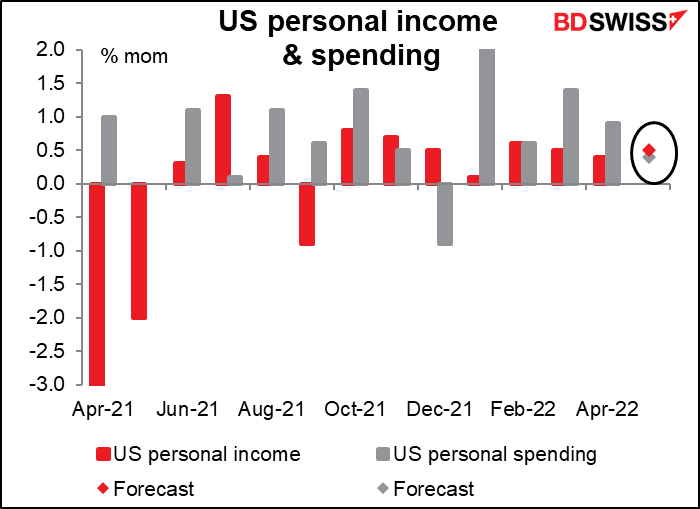

รายได้ส่วนบุคคลคาดว่าจะเพิ่มขึ้น 0.5% mom ขยับขึ้ัน 0.10 จุดมากกว่าในเดือนก่อนหน้า ขณะที่การใช้จ่ายคาดว่าจะเพิ่มขึ้น 0.4% mom ซึ่งลดลงอย่างรวดเร็วจาก +0.9% ในเดือนก่อนหน้า การเติบโตของการใช้จ่ายสูงกว่าการเติบโตของรายได้อย่างมากในสามจากสี่เดือนแรกของปี เป็นเรื่องปกติสำหรับผู้คนที่จะลดการใช้จ่ายหลังจากลุยจับจ่ายขนาดนั้น

อย่างไรก็ตาม การเติบโตอย่างต่อเนื่องทั้งในรายได้และการใช้จ่ายเป็นลางดีสำหรับเศรษฐกิจในอนาคต ถ้าคนเริ่มลดรายจ่ายก็จะมีส่วนทำให้เริ่มเกิดภาวะถดถอยเพราะรายจ่ายของคนหนึ่งเป็นรายได้ของอีกคนหนึ่ง

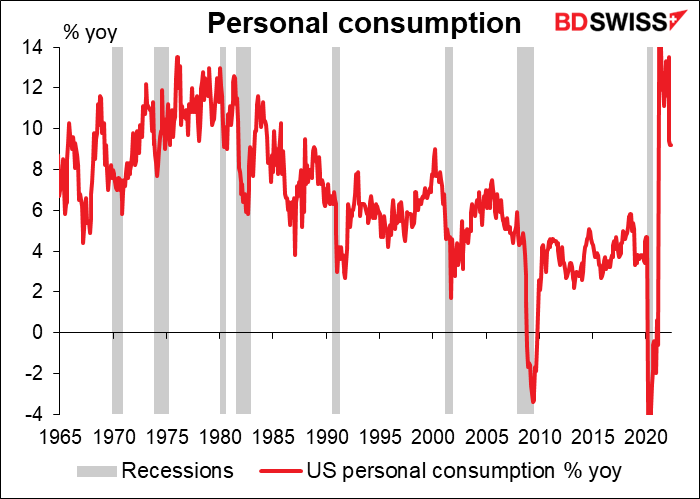

ดูเหมือนว่าการเติบโตของการใช้จ่ายจะชะลอตัวก่อนหรืออย่างน้อยในช่วงเริ่มต้นของภาวะถดถอย เมื่อมองในแง่นั้นแล้ว การใช้จ่ายเติบโตช้าลงในช่วงนี้ แม้ว่าจะมาจากอัตราที่สูงเป็นพิเศษโดยเพิ่มขึ้น 9.2% yoy ในเดือนเมษายน ซึ่งยังคงเป็นอัตราการเติบโตที่เร็วที่สุดนับตั้งแต่เดือนม.ค. 1987 (ไม่รวมช่วงหลังเกิดโรคระบาดในทันที) จริงอยู่ที่ตัวเลขลดลงจากเกือบ 30% yoy ในเดือนเมษายนของปีที่แล้ว (ไม่ได้แสดงอยู่ในกราฟ) แต่มันถูกบิดเบือนจากการใช้จ่ายที่ลดลงเมื่อเกิดโรคระบาดครั้งใหญ่ในปี 2020 ผมคิดว่าจนถึงตอนนี้ก็ยังพอไปได้อยู่

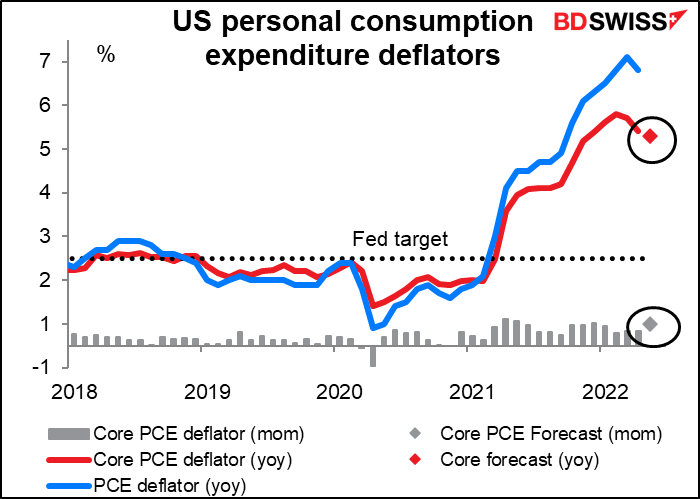

สำหรับดัชนีราคาจากรายจ่ายเพื่อการบริโภคส่วนบุคคล (PCE) แบบปรับเทียบอัตราเงินเฟ้อ…ผมเคยโวยวายใหญ่โตเกี่ยวกับสิ่งเหล่านี้เพราะเป็นสิ่งที่เฟดใช้ในเอกสารอย่างเป็นทางการเมื่อพูดถึง “เงินเฟ้อ” และเป็นสิ่งที่พวกเขากล่าวว่าพวกเขาตั้งเป้าไว้ โดยเฉพาะ PCE หลักแบบปรับเทียบอัตราเงินเฟ้อ ซึ่งพวกเขากล่าวว่า “จากในอดีต นี่เป็นตัวบ่งชี้ที่ดีกว่าว่าอัตราเงินเฟ้อจะอยู่ที่ใดในอนาคตมากกว่าตัวเลขโดยรวม” อย่างไรก็ตาม ผมสังเกตเห็นว่าเมื่อเจ้าหน้าที่ของเฟดพูด พวกเขามักจะอ้างถึงดัชนีราคาผู้บริโภค (CPI) ไม่ใช่ PCE แบบปรับเทียบอัตราเงินเฟ้อ ตลาดก็ให้น้ำหนักกับ CPI มากเช่นกัน ดังที่แสดงโดยคะแนนความเกี่ยวข้องของ Bloomberg (97 สำหรับ CPI mom, 60 สำหรับ PCE หลักแบบปรับเทียบอัตราเงินเฟ้อ mom)

ช่างเป็นเรื่องน่าละอาย เพราะเรื่องที่ PCE แบบปรับเทียบอัตราเงินเฟ้อกำลังบอกนั้นแตกต่างจากสิ่งที่ CPI บอก PCE แบบปรับเทียบอัตราเงินเฟ้อได้ผ่านช่วงเลวร้ายไปแล้ว ตัวเลขทั่วไปเดือนเมษายนแสดงอัตราเงินเฟ้อที่ชะลอตัวลง (จาก 6.6% yoy เป็น 6.3% yoy) เช่นเดียวกับตัวเลขหลักซึ่งสูงสุดที่ 5.3% yoy ในเดือนมีนาคม ชะลอตัวในเดือนกุมภาพันธ์และเมษายน และคาดว่าจะชะลอตัวลงอีกในเดือนพฤษภาคม (4.8 %) หาก PCE หลักแบบปรับเทียบอัตราเงินเฟ้อเป็นดัชนีชี้วัดที่ดีของแนวโน้มเงินเฟ้อ เฟดอาจไม่จำเป็นต้องกระชับมากอย่างที่หลายคนคาดการณ์ (หรือกลัว) บางทีเราสามารถหลีกเลี่ยงภาวะถดถอยได้ บางทีหมูอาจจะบินได้ ในแง่ของข้อมูล

ดัชนีชี้วัดสำคัญอื่นๆ ของสหรัฐที่จะออกมาในระหว่างสัปดาห์ ได้แก่ ยอดขายบ้านที่รอปิดการขาย (จ.) สินค้าคงคลังแบบขายส่งและดัชนีความเชื่อมั่นผู้บริโภคของ Conference Board (อ.) ประมาณการสุดท้ายของ GDP ไตรมาส 1 (พ.) และดัชนีภาคการผลิตจาก ISM (ศ.)

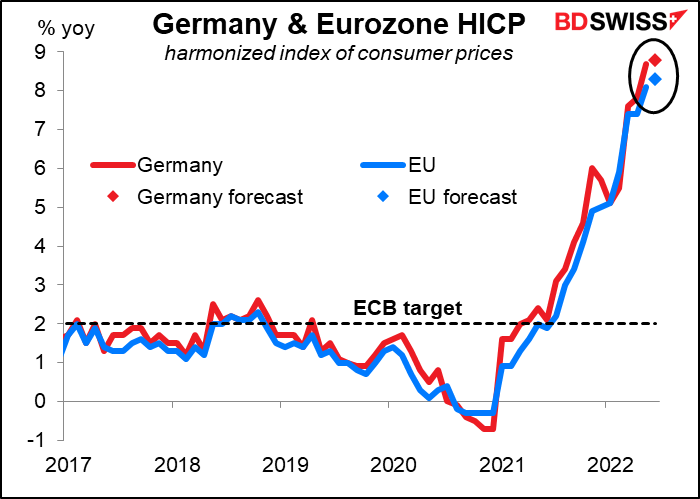

สำหรับยุโรป โฟกัสจะอยู่ที่ข้อมูลอัตราเงินเฟ้อ: เยอรมนีในวันพุธ ทั่วทั้งสหภาพยุโรปในวันศุกร์ โดยทั้งคู่คาดว่าจะเพิ่มขึ้นอีก 0.10 จุดในกรณีของเยอรมนี และ 0.20 จุดสำหรับสหภาพยุโรปโดยรวม นั่นอาจเพิ่มแรงกดดันจากเหยี่ยวในคณะมนตรีบริหารของธนาคารกลางยุโรป (ECBI) ที่จะปรับขึ้นอัตราดอกเบี้ย 50 จุดหรือมากกว่านั้นในเดือนกันยายน (หรือแม้แต่การปรับขึ้นครั้งแรกที่มีกำหนดการในวันที่ 21 กรกฎาคม) ซึ่งอาจเป็นผลบวกต่อเงินยูโร

เมื่อวันพฤหัสบดี นาเจล ประธาน EG Bundesbank ได้กล่าวเตือนว่าการคาดการณ์อัตราเงินเฟ้อกำลัง “หลุดลอย” และ ECB เสี่ยงที่จะล้าหลัง “หากนโยบายการเงินล้าหลัง การปรับขึ้นอัตราดอกเบี้ยให้เยอะยิ่งขึ้นอาจมีความจำเป็นเพื่อควบคุมอัตราเงินเฟ้อ” นาเจลกล่าว “สิ่งนี้จะทำให้มีต้นทุนทางเศรษฐกิจที่สูงขึ้นอย่างมาก” ผมแน่ใจว่าเพื่อนร่วมงานของเขาหลายคนเห็นด้วยกับเขาในเรื่องนี้

ตัวเลขเด่นอื่นๆ ของสหภาพยุโรป ได้แก่ ข้อมูลปริมาณเงินของสหภาพยุโรป (พ.) และการจ้างงานในเยอรมนี (พฤ.)

สิ้นเดือนมักเป็นช่วงเวลาที่ยิ่งใหญ่สำหรับดัชนีชี้วัดของญี่ปุ่น และช่วงสิ้นไตรมาสก็ยิ่งใหญ่ขึ้นไปอีกเมื่อนำมาซึ่งดัชนีชี้วัดที่ใหญ่ที่สุดของญี่ปุ่น นั่นคือแบบสำรวจเศรษฐกิจระยะสั้นขององค์กรต่างๆ ในญี่ปุ่นของธนาคารกลางญี่ปุ่น ซึ่งเป็นที่รู้จักเป็นอย่างดีทุกผู้ทุกคนโดยใช้ตัวย่อของญี่ปุ่นคือ tankan BoJ สำรวจบริษัทประมาณ 10,000 แห่งและนำเสนอข้อมูลที่มีรายละเอียดจำนวนมากอย่างไม่น่าเชื่อเกี่ยวกับโลกธุรกิจ โดยแยกตามอุตสาหกรรมและขนาด ดังที่ BoJ กล่าวไว้ว่า

Tankan เข้าใจกิจกรรมขององค์กรโดยรวมโดยการผสานรวมการสำรวจโดยใช้วิจารณญาณ ซึ่งครอบคลุมมุมมองขององค์กรที่ตอบสนองเกี่ยวกับสถานะปัจจุบันและแนวโน้มสำหรับรายการต่างๆ เช่น สภาพธุรกิจและการพัฒนาทางเศรษฐกิจ เข้ากับการสำรวจเชิงปริมาณ ซึ่งครอบคลุมผลลัพธ์จริงและการคาดการณ์สำหรับแผนธุรกิจขององค์กรต่างๆ ที่ตอบสนอง เช่น ตัวเลขสำหรับยอดขาย กำไร และการลงทุนถาวร

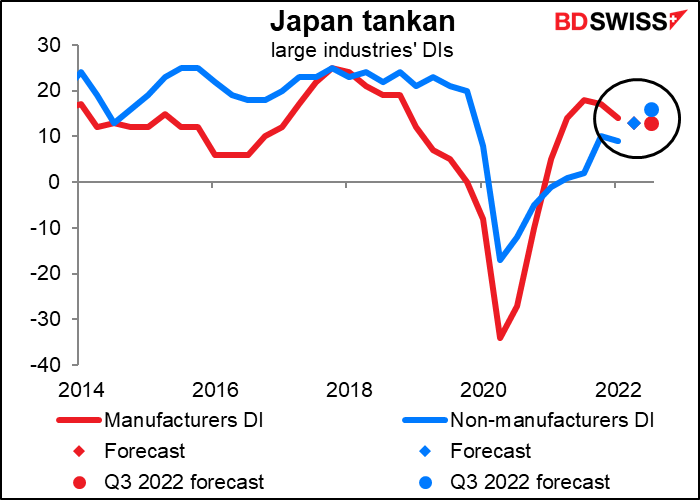

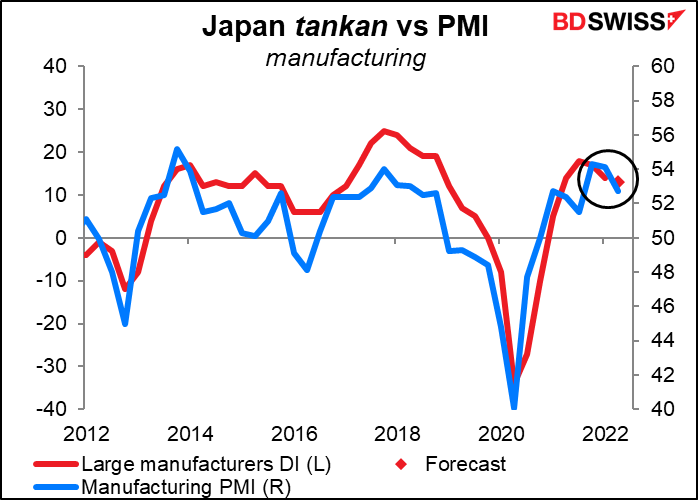

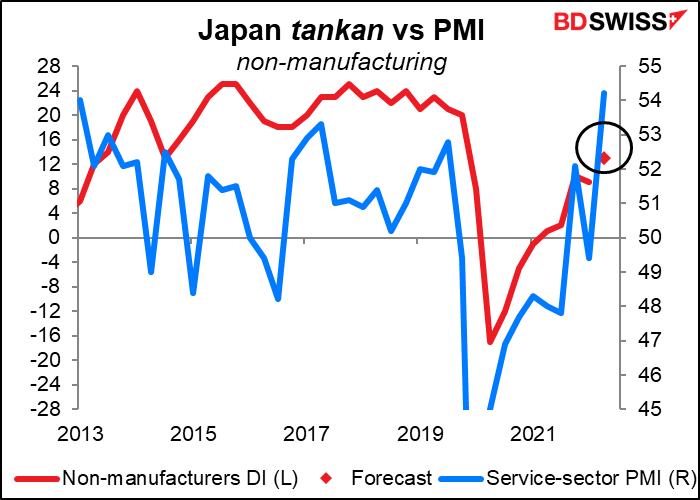

มีข้อมูลมากมายสำหรับนักวิเคราะห์องค์กรและผู้พยากรณ์ตลาดหุ้น แต่สำหรับพวกเราชาว FX สิ่งสำคัญที่ต้องติดตามคือดัชนีการกระจายของอุตสาหกรรมขนาดใหญ่ (DI) ตัวเลขเหล่านี้เป็นเปอร์เซ็นต์ของผู้ตอบแบบสอบถามที่กล่าวว่าเงื่อนไขเป็น “ที่น่าพอใจ” ลบด้วยผู้ที่กล่าวว่าเงื่อนไขนั้น “ไม่น่าพอใจ” (ไม่รวมผู้ที่กล่าวว่าพวกเขา “ไม่ค่อยจะพอใจ” ผู้ผลิตรายใหญ่เป็นกุญแจสำคัญในจุดนี้ ทั้งเพราะพวกเขาครองเศรษฐกิจและเพราะพวกเขาครองภาคการส่งออก DI ของผู้ผลิตรายใหญ่คาดว่าจะลดลงหนึ่งจุดเป็น 13 Tankan ยังรวมถึงการคาดการณ์ขององค์กรต่างๆ ว่าสิ่งต่างๆ จะเป็นอย่างไรในอีกหนึ่งไตรมาสต่อจากนี้ การคาดการณ์ของตลาดสำหรับการคาดการณ์นั้นก็คือ 13 ด้วย (ซึ่งเป็นเหตุให้มีจุดสีแดงเพียงจุดเดียวในกราฟ) สำหรับรายใหญ่ที่ไม่ใช่ผู้ผลิต DI ของพวกเขาคาดว่าจะเพิ่มขึ้น 4 จุด และสำหรับประมาณการไตรมาส 3 จะเพิ่มขึ้นอีก 3 จุด

การคาดการณ์เหล่านี้เกิดขึ้นพร้อมกับการชะลอตัวล่าสุดของ PMI ภาคการผลิตเทียบกับการเพิ่มขึ้นอย่างรวดเร็วของ PMI ภาคบริการ

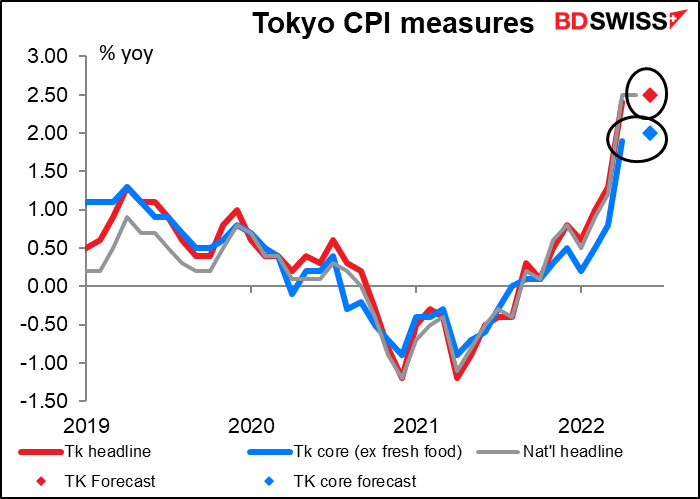

ญี่ปุ่นยังเผยแพร่ดัชนี CPI ของโตเกียว (ศ.) อันเป็นที่จับตามองอย่างใกล้ชิดอีกด้วย โดยคาดว่าจะแสดงอัตราเงินเฟ้อเพิ่มขึ้น 0.1 จุดไปเป็นตัวเลขทั่วไปที่น่าตกใจเหลือเกินที่ 2.5% yoy (ซึ่งจะเหมือนกับตัวเลขระดับประเทศในเดือนเมษายนและพฤษภาคม) กล่าวอีกนัยหนึ่งคือ ไม่มีอัตราเงินเฟ้อที่เร่งขึ้นมากพอที่จะโน้มน้าวให้ธนาคารกลางญี่ปุ่นเปลี่ยนเส้นทาง ซึ่งนั่นอาจเป็นผลลบต่อเงินเยน

อัตราเงินเฟ้อเป็นประเด็นร้อนในญี่ปุ่นในขณะนี้ในการแข่งขันการเลือกตั้งสภาสูงซึ่งมีกำหนดจัดขึ้นในวันที่ 10 กรกฎาคม ฝ่ายค้านได้เลียนแบบพรรครีพับลิกันและโวยวายเรื่อง “เงินเฟ้อของคิชิดะ” โดยกล่าวโทษนายกรัฐมนตรีของญี่ปุ่นเรื่องอัตราเงินเฟ้อที่ 2.5% yoy ของญี่ปุ่น (555! ประเทศส่วนใหญ่คงจะยินดีที่มีอัตรานี้)

แต่ราคาที่คนเห็นทุกวันกลับเพิ่มขึ้นเร็วกว่าระดับโดยรวมมาก ราคาอาหารเพิ่มขึ้น 4.0% yoy สาเหตุหลักมาจากราคาอาหารสดที่ผันผวน (+12.2% yoy) นั่นเป็นการขึ้นราคาอาหารที่เร็วที่สุดนับตั้งแต่เดือนธันวาคม 1991 ไม่รวมช่วงเวลาที่มีการขึ้นภาษีการบริโภค

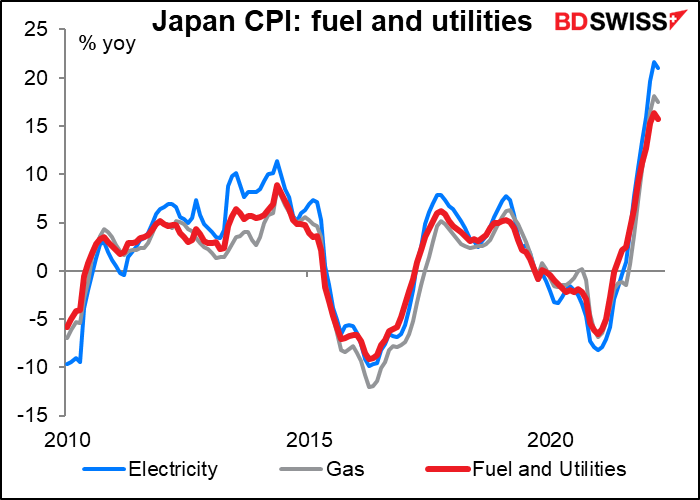

และราคาน้ำมันและค่าสาธารณูปโภคก็พุ่งสูงขึ้น อย่างที่คุณพอจะนึกออก (ผมแน่ใจว่าค่าน้ำมันของคุณก็พุ่งสูงขึ้นเช่นกัน) นี่ถือเป็นการเพิ่มขึ้นมากที่สุดอย่างกว้างไกลนับตั้งแต่เกิดเหตุการณ์วิกฤติน้ำมันครั้งที่สองในปี 1979/80 เมื่อราคาน้ำมันพุ่งขึ้นกว่าเท่าตัวจากการปฏิวัติของอิหร่านและการเริ่มต้นของสงครามอิหร่าน-อิรัก

คงต้องรอดูกันต่อไปว่ารัฐบาลจะยอมขยับหรือไม่ จนถึงตอนนี้ นายกคิชิดะยึดมั่นในแนวทางของเขา โดยอ้างว่าอัตราดอกเบี้ยต่ำมีความจำเป็นต่อการสนับสนุนธุรกิจ ในขณะที่ค่าเงินเยนที่อ่อนค่าเป็นปัญหาแยกต่างหากที่ควรจัดการแยกจากนโยบายการเงิน

ดัชนีชี้วัดอื่นๆ ในระหว่างสัปดาห์ ได้แก่ ยอดขายปลีก (พ.), การผลิตภาคอุตสาหกรรม (พฤ.), และการจ้างงาน (ศ.)

มีดัชนีชี้วัดที่สำคัญจากสหราชอาณาจักรแค่สองสามตัวที่จะออกมาในระหว่างสัปดาห์ คือการปรับแก้ขั้นสุดท้ายของ GDP ไตรมาส 1 (พฤ.) และการอนุมัติสินเชื่อที่อยู่อาศัย (ศ.) แต่การเมืองของสหราชอาณาจักรและเสียงก่นด่าที่มีกับสหภาพยุโรปในเรื่องระเบียบการของไอร์แลนด์เหนือน่าจะพอให้อาหารสมองแก่ตลาดได้ โดยเฉพาะอย่างยิ่งหลังจากที่พรรคอนุรักษ์นิยมแพ้การเลือกตั้งสองครั้งในวันพฤหัสบดี นายกรัฐมนตรีบอริส จอห์นสัน(ดานเสีย) จะถูกขับออกจากตำแหน่งหรือไม่? ถ้าเป็นเช่นนั้น ใครจะมาแทนที่เขา? คอยติดตามชม!

แคนาดาเผยแพร่ GDP รายเดือนสำหรับเดือนเมษายนในวันพฤหัสบดี

ออสเตรเลียเผยแพร่ยอดขายปลีก (พ.) และข้อมูลการจ้างงานกับสินเชื่อภาคเอกชน (พฤ.)

นิวซีแลนด์จะมีใบอนุญาตสร้างอาคารใหม่ออกมาในวันศุกร์