อัตรา ณ เวลา 05:00 GMT

ตลาดวันนี้

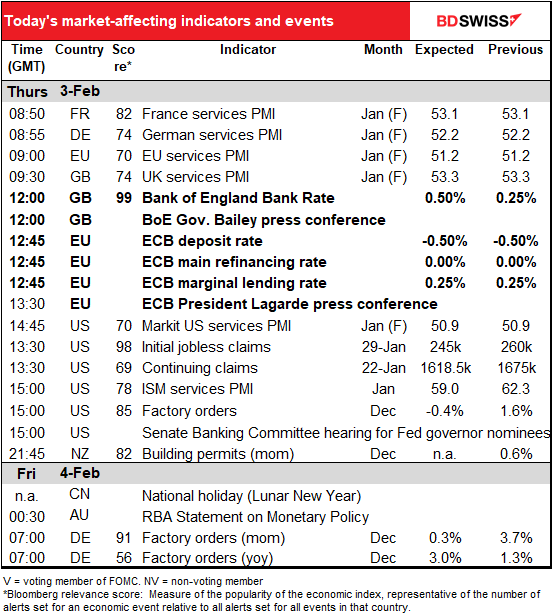

หมายเหตุ: ตารางด้านบนได้รับการอัปเดตก่อนเผยแพร่ด้วยการคาดการณ์ล่าสุดจากผู้เชี่ยวชาญส่วนใหญ่ อย่างไรก็ตามข้อความและกราฟได้ถูกจัดเตรียมไว้ล่วงหน้าแล้ว ดังนั้นจึงอาจมีความคลาดเคลื่อนระหว่างการคาดการณ์ที่ระบุในตารางด้านบนและการคาดการณ์ที่ระบุในข้อความและกราฟ

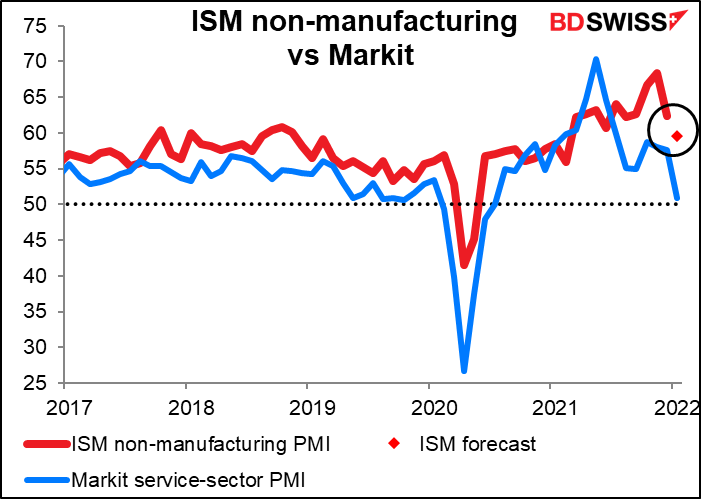

วันนี้เราได้รับดัชนีผู้จัดการฝ่ายจัดซื้อของภาคบริการ (PMIs) รวมถึงเวอร์ชันสุดท้ายสำหรับประเทศเหล่านั้นที่มีเวอร์ชันเบื้องต้น ซึ่งเป็นประเทศส่วนใหญ่ที่คุณสนใจ

พร้อมด้วยเวอร์ชันของ Institute of Supply Management (ISM) สำหรับตัวเลขในสหรัฐฯ ซึ่งคาดการณ์ว่าจะลดลง 2.7 จุด แต่เนื่องจากเวอร์ชัน Markit เบื้องต้นได้ลดลงไป 6.7 จุดในช่วงเดือนนี้ ดังนั้นหากลดลงเพียง 2.7 จุดคงน่าจะเยี่ยมไปเลย

แต่นั่นไม่ใช่สิ่งที่คุณให้ความสนใจในวันนี้ใช่ไหม หากคุณคือ a) สิ่งมีชีวิตที่มีความรู้สึก และ b) กำลังจับตาดูตลาด FX วันนี้ความสนใจหลักของคุณคือ 1. ผลของการประชุมคณะกรรมการนโยบายการเงินของธนาคารกลางอังกฤษ (MPC) และ 2. ผลของสภาปกครองของธนาคารกลางยุโรป เพื่อตั้งชื่อที่เหมาะสมให้การประชุมทั้งสอง ทั้งสองการประชุมที่ผมกล่าวถึงในลักษณะที่ยอดเยี่ยมตามปกติของผมใน Weekly Comment (ความคิดเห็นประจำสัปดาห์) ของผม แต่ทั้งนี้เพียงเพื่อย้ำเตือนคุณ (และเนื่องจากผมได้รับเงินจากการกล่าวถึงเรื่องนั้น) ผมจะให้ข้อสรุปอีกครั้งที่นี่ หากคุณสนใจรายละเอียด โปรดดูที่ต้นฉบับ

ธนาคารแห่งประเทศอังกฤษ: คาดการณ์ +25 bps

รัฐนาวา (Ship of State) นี้อาจไร้หางเสือในบริเตน ในขณะที่กัปตันเรือกำลังจะถูกลากไปตามใต้กระดูกงูเรือ แต่ใต้ดาดฟ้าเรือนั้น นักเดินเรือบน HMS Grey Lady ยังคงกำหนดเส้นทางและแล่นต่อไป เวลานี้ตลาดกำลังเฝ้าจับตาการปรับขึ้นอัตราดอกเบี้ยห้าครั้งในปีนี้ เพิ่มขึ้นจากสี่เมื่อสัปดาห์ที่แล้ว

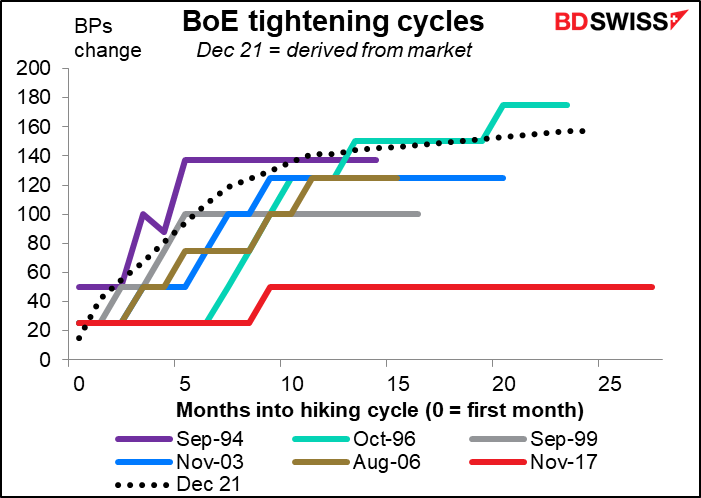

คำถามในตอนนี้ไม่ใช่ว่าธนาคารมีแนวโน้มที่จะปรับขึ้นอัตราดอกเบี้ย 25 bps ในการประชุมครั้งนี้หรือไม่ โดยนักเศรษฐศาสตร์ 38 คนจาก 42 คนที่สำรวจโดย Bloomberg คาดการณ์ว่าพวกเขาจะปรับขึ้น (อีกสี่คนมีความเห็นว่าพวกเขาจะยังคงอัตราดอกเบี้ยไว้ไม่เปลี่ยนแปลง) คำถามสำหรับตลาดคือ MPC จะปรับท่าทีเป็นเข้มงวดเร็วกว่าคาดการณ์พอเพียงที่จะพิสูจน์ความตึงตัวที่ตลาดได้รับรู้ไปแล้วหรือไม่ ตลาดกำลังรับรู้ได้ถึงช่วงนโยบายการเงินที่ตึงตัวที่สุดในสหราชอาณาจักรตั้งแต่ปี 1994

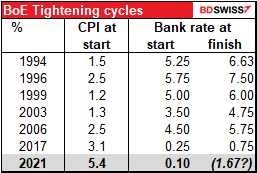

แน่นอนว่า การปรับขึ้นอัตราดอกเบี้ยรอบนี้เริ่มต้นด้วยอัตราเงินเฟ้อที่สูงขึ้นและอัตราดอกเบี้ยที่ต่ำกว่ารอบก่อนหน้านี้ภายใต้ระบบปัจจุบัน และอัตราดอกเบี้ยนโยบายในระยะยาว (terminal rate) ที่ตลาดคาดการณ์ไว้จะยังคงต่ำกว่าอัตราที่รอบการปรับขึ้นอัตราดอกเบี้ยครั้งก่อนได้เริ่มต้นขึ้น ยกเว้นรอบปี 2017

นอกเหนือจากการปรับขึ้นอัตราดอกเบี้ย 25 bps ที่คาดการณ์กันไว้อย่างกว้างขวาง แถลงการณ์ดังกล่าวมีแนวโน้มที่จะพูดถึงงบดุลของธนาคาร ซึ่งเป็นปัญหาที่ธนาคารกลางทุกแห่งเผชิญอยู่ในขณะนี้ กล่าวคือ ยุคของ “มาตรการผ่อนคลายทางการเงินเชิงปริมาณ” นั้นกำลังก้าวเข้าสู่ยุค “มาตรการเข้มงวดทางการเงินเชิงปริมาณ” ผมคาดว่า MPC ตัดสินใจที่จะไม่นำเงินที่ได้จากพันธบัตรที่ครบกำหนดในการเข้าซื้อสินทรัพย์ (APF) ไปลงทุนใหม่และ APF จะค่อยๆ จางหายไปแทน สิ่งนี้จะไม่กระทบต่อตลาดหรือเศรษฐกิจอย่างใหญ่หลวง เนื่องจากเมื่อครบกำหนดในปีนี้คาดว่าจะอยู่ที่เพียง 39 พันล้านปอนด์หรือประมาณ 4.3% ของ APF

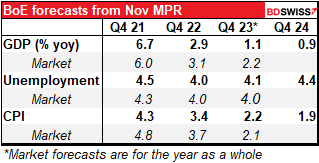

สุดท้าย ธนาคารจะเผยแพร่รายงานนโยบายการเงินฉบับใหม่พร้อมการคาดการณ์ที่อัปเดต เมื่อพิจารณาจากการคาดการณ์ในเดือนพฤศจิกายนเมื่อเปรียบเทียบกับตลาดแล้ว พวกเขาสามารถเพิ่มการคาดการณ์สำหรับทั้งอัตราการเติบโตและอัตราเงินเฟ้อในปีนี้ ซึ่งน่าจะทำให้ง่ายขึ้นสำหรับพวกเขาในการที่จะปรับนโยบายให้เข้มงวดขึ้น

ธนาคารกลางยุโรป: ไม่มีอะไรให้ทำ

ในทางตรงกันข้าม ECB อาจจะปิดฉากวันนี้โดยไม่มีการเปลี่ยนแปลงอะไร พวกเขามีโครงการตัวย่อที่คุ้มค่าทั้งหมดนี้ ไม่ว่าจะเป็น PEPP (โครงการซื้อพันธบัตรฉุกเฉินป้องกันผลกระทบจากการระบาดใหญ่), APP (โครงการซื้อสินทรัพย์) และ TLTRO (การดำเนินการรีไฟแนนซ์ระยะยาวที่กำหนดเป้าหมาย) อย่างไรก็ตาม ยังไม่มีใครพร้อมสำหรับการปรับขึ้นอัตราในเวลานี้ สำหรับอัตราของพวกเขา … ตามที่พวกเขาพูดในนิวยอร์กว่า “fuggedaboutit” (ลืมมันไปซะ)

แล้วอะไรคือสิ่งที่ต้องจับตาในการประชุมครั้งนี้ มากกว่าปกติจาก Lagarde ประธาน ECB:

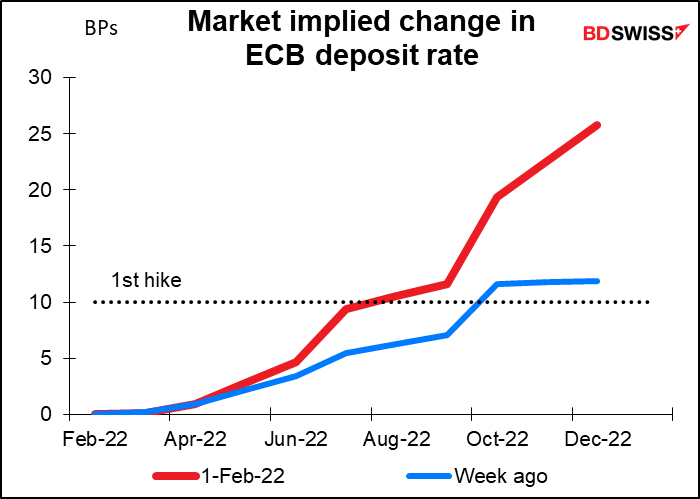

อีกครั้งที่ตลาดได้ปรับประมาณการสำหรับการเข้มงวดนโยบายของ ECB เพิ่มขึ้นอย่างเห็นได้ชัดในช่วงสัปดาห์ที่ผ่านมา คำถามสำคัญคือการแถลงข่าวครั้งนี้จะแสดงให้เห็นถึงการเปลี่ยนแปลงไปจากการคาดการณ์นี้หรือไม่ ผมคิดว่าจะได้เห็น ซึ่งสิ่งนี้น่าจะเป็นปัจจัยหนุน EUR

ด้วยความตื่นเต้นทั้งหมดนั้น คุณอาจลืมตัวเลขผู้ยื่นขอรับสวัสดิการว่างงานครั้งแรกของสหรัฐฯ รายสัปดาห์ไป ตัวเลขนี้เพิ่มขึ้นมาเมื่อสองสามสัปดาห์ก่อน แต่ลดลงมาเมื่อสัปดาห์ที่แล้ว และคาดการณ์ว่าจะลดลงไปอีกในสัปดาห์นี้

ตัวเลขนี้สำคัญหรือไม่ เมื่อสหรัฐฯ มี “อัตราการจ้างงานสูงสุด” แล้วตามรายงานของ Powell ประธาน Fed ในการแถลงข่าวครั้งล่าสุดของเขา ตัวเลขชี้วัดนี้อาจไม่สำคัญเท่าเมื่อก่อนอีกต่อไป

ในช่วงสี่ปีก่อนการระบาดใหญ่ ค่าเฉลี่ยเคลื่อนที่ระยะ 4 สัปดาห์ของตัวเลขผู้ยื่นขอรับสวัสดิการว่างงาน (สิ่งที่ผู้คนต้องการจับตาดูเพื่อทำให้ค่าเฉลี่ยระยะหนึ่งสัปดาห์ราบรื่นขึ้น) อยู่ระหว่าง 200,000-300k ราย ผมคิดว่าด้วยอัตราการว่างงานที่ต่ำอย่างในตอนนี้ ตราบใดที่ตัวเลขผู้ยื่นขอรับสวัสดิการว่างงานยังคงอยู่ภายในกรอบนั้น ก็จะไม่ได้รับความสนใจมากนัก

นอกจากนี้ผมจะหยุดกล่าวถึงตัวเลขผู้ยื่นขอรับสวัสดิการต่อเนื่องด้วย ซึ่งผมไม่คิดว่าจะบ่งชี้สัญญาณอะไรอีกต่อไปเท่าใดนัก

ยอดการสั่งซื้อสินค้าจากโรงงานในสหรัฐฯ คาดการณ์ว่าจะลดลง ผมไม่เคยตื่นเต้นกับตัวชี้วัดนี้เลย เพราะดูเหมือนว่าจะเป็นดัชนีชี้วัดตาม ไม่ใช่ดัชนีชี้วัดนำ ซึ่งแตกต่างจากยอดการสั่งซื้อจากโรงงานในเยอรมนี ตัวเลขคำสั่งซื้อสินค้าคงทน (-0.9% mom) ซึ่งออกมาได้หนึ่งสัปดาห์หรือเร็วกว่านั้น คิดเป็น 92% ของตัวเลขที่แปรปรวนนี้ ดังนั้นเหตุใดจึงไม่เพียงแค่จับตาดูยอดการสั่งซื้อสินค้าคงทนและลืมยอดการสั่งซื้อสินค้าจากโรงงานพวกนี้ไปซะ

คณะกรรมาธิการการธนาคารประจำวุฒิสภาจะจัดให้มีการพิจารณาการเสนอชื่อผู้ที่ได้รับการเสนอชื่อจำนวนสามรายของ Biden Administration ต่อคณะกรรมการ Fed ซึ่งได้แก่:

จากผลงานอย่างที่ทราบกันดีของพวกเขา ทั้งสามท่านนี้มีแนวโน้มที่จะมีท่าทีผ่อนคลายนโยบาย เราควรจะได้รับรายละเอียดเพิ่มเติมเกี่ยวกับความคิดเห็นของพวกเขาในวันนี้

ผู้ได้รับการเสนอชื่อทั้งสามท่านนี้มีประสบการณ์ด้านนโยบายที่แข็งแกร่งและมีภูมิหลังการวิจัยที่ไร้ที่ติ แม้ว่าโดยทั่วไปแล้วพรรครีพับลิกันจะมีเหตุผลบางอย่างที่จะคัดค้านเสมอไม่ว่าพรรคเดโมแครตจะเสนอชื่อใครก็ตาม แต่พวกเขาดูเหมือนจะไม่ค่อยกระตือรือร้นที่จะเล่นเกมการเมืองกับ Fed – จำได้ไหมว่าพวกเขาเคยปฏิเสธหนึ่งในผู้ได้รับการเสนอชื่อจากทรัมป์ ซึ่งก็คือ Judy Shelton ไปอย่างน่าตื่นตะลึง Pat Toomey วุฒิสมาชิกพรรครีพับลิกัน ผู้ซึ่งเป็นหนึ่งในคณะกรรมการได้ยื่นคำคัดค้านต่อ Ms. Bloom-Raskin โดยอ้างเรื่องไร้สาระเกี่ยวกับการรักษา “ความซื่อสัตย์และความเป็นอิสระของหน่วยงานกำกับดูแลด้านการเงิน” โดยไม่สนใจความจริงที่ว่าระบอบการปกครองก่อนหน้านี้พยายามบ่อนทำลาย “ความซื่อสัตย์และความเป็นอิสระ” ของหน่วยงานกำกับดูแลของรัฐบาลทั้งหมด ไม่ใช่แค่หน่วยงานด้านการเงิน แต่ก็ช่างเถอะ

สมมติว่าคณะกรรมการพอใจกับทั้งสามนี้ ก็ยังไม่ชัดเจนว่าจะต้องใช้เวลานานเท่าใดกว่าที่วุฒิสภาจะลงคะแนนเสียงให้กับพวกเขา เนื่องจากการต่อสู้เพื่อแทนที่ Stephen Breyer ผู้พิพากษาศาลฎีกาที่เกษียณอายุแล้วนั้นจะมีความสำคัญกว่าอย่างไม่ต้องสงสัย

ในชั่วข้ามคืน ธนาคารกลางออสเตรเลีย (RBA) จะออกแถลงการณ์เกี่ยวกับนโยบายการเงิน ผมหวังว่าพวกเขาจะอธิบายเหตุผลเบื้องหลังการตัดสินใจที่ไร้สาระและไม่อาจโต้แย้งได้ในวันอังคาร เพื่อคงนโยบายไว้ไม่เปลี่ยนแปลง ในขณะที่รอให้อัตราเงินเฟ้ออยู่ที่ “ระดับเป้าหมายอย่างยั่งยืน” แม้ว่าอัตราเงินเฟ้อจะอยู่ “ที่ระดับเป้าหมาย” มาตั้งแต่ไตรมาสที่ 3 ของปีที่แล้ว และพวกเขาคาดการณ์ว่าจะยังคงอยู่ “ที่ระดับเป้าหมาย” หรือสูงกว่านั้นเป็นเวลาอย่างน้อย 2 ปี ผมหมายความว่า ไม่เอาน่า! ต้องอยู่ที่ระดับเป้าหมายนานเท่าใดจึงจะมีคุณสมบัติเป็นระดับเป้าหมาย “ที่ยั่งยืน”

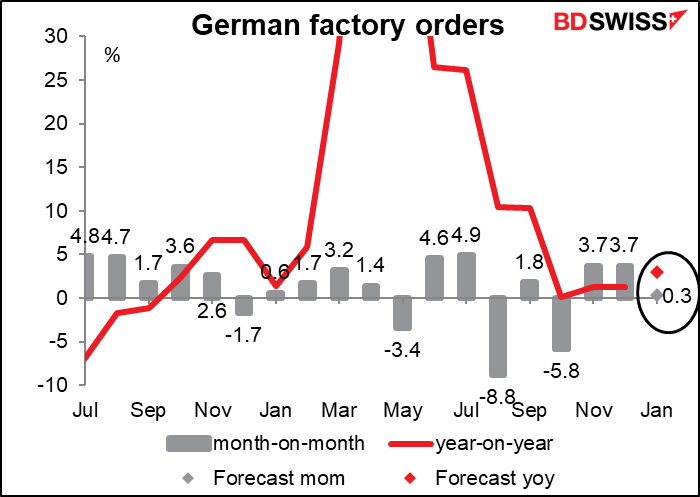

ในที่สุด วันของยุโรปก็เริ่มต้นใหม่อีกครั้งด้วยยอดการสั่งซื้อจากโรงงานในเยอรมนี ซึ่งเป็นชุดตัวเลขที่น่าสนใจมากกว่าของสหรัฐฯ ยอดการสั่งซื้อคาดการณ์ว่าจะเพิ่มขึ้นเพียง 0.3% mom ซึ่งเป็นอัตราการเติบโตที่ต่ำที่สุดในช่วงระยะเวลาหนึ่งแต่ยังคงเติบโต แม้ว่าค่าเฉลี่ยเคลื่อนที่ระยะหกเดือนสำหรับชุดตัวเลขนี้จะไม่มีการเติบโตเลยก็ตาม ดังนั้นบางทีเราอาจพูดได้ว่าแม้จะตัวเลขจะจำนวนน้อยนิดแต่ก็น่าจะเติบโตเหนือเส้นแนวโน้ม ไม่ว่าจะกรณีใดๆ หลังจากที่ตัวเลข GDP ไตรมาสที่ 4 ได้รับการเปิดเผยแล้ว ตัวเลขดังกล่าวมีแนวโน้มว่าน่าจะเป็นที่ดึงดูดความสนใจน้อยกว่าปกติ