Chiffres a partir de 5.00 GMT

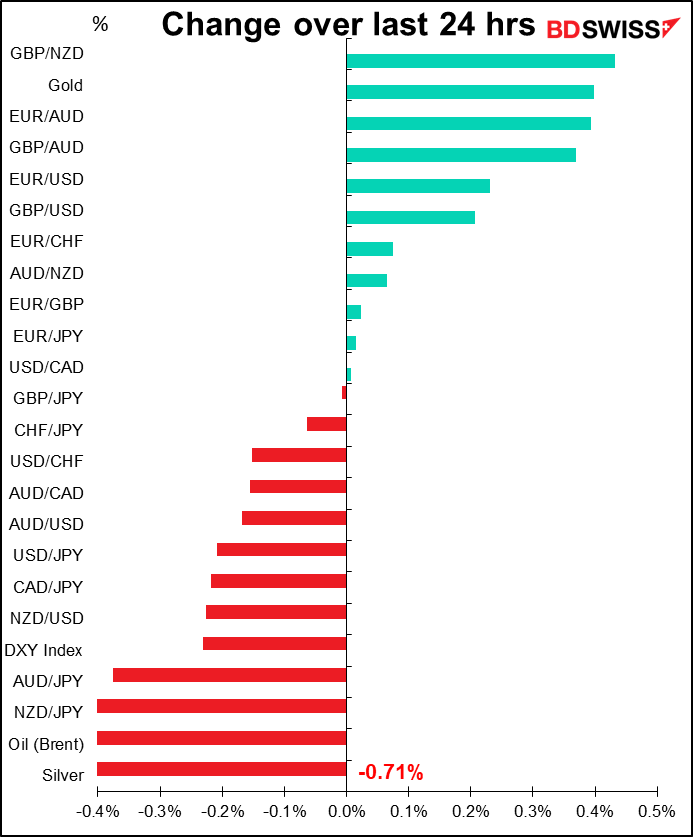

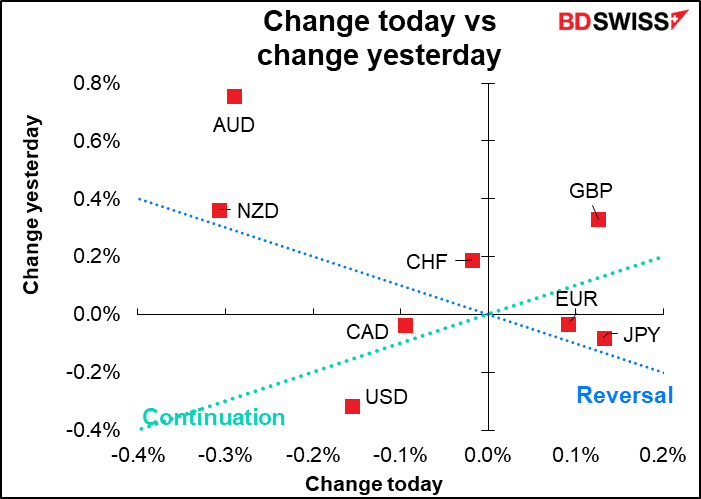

Le marché actuel

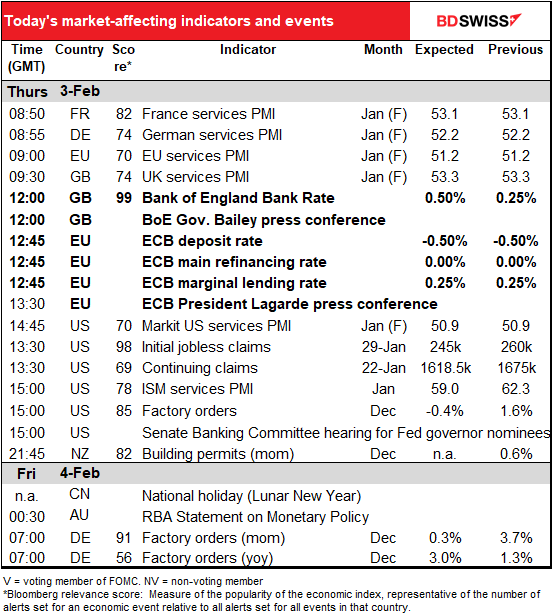

Remarque : le tableau ci-dessus est mis à jour avant la publication de l’article, avec les dernières prévisions consensuelles. Cependant, le texte et les graphiques sont préparés à l’avance. Par conséquent, il peut y avoir des écarts entre les prévisions données dans le tableau ci-dessus et dans le texte et les graphiques.

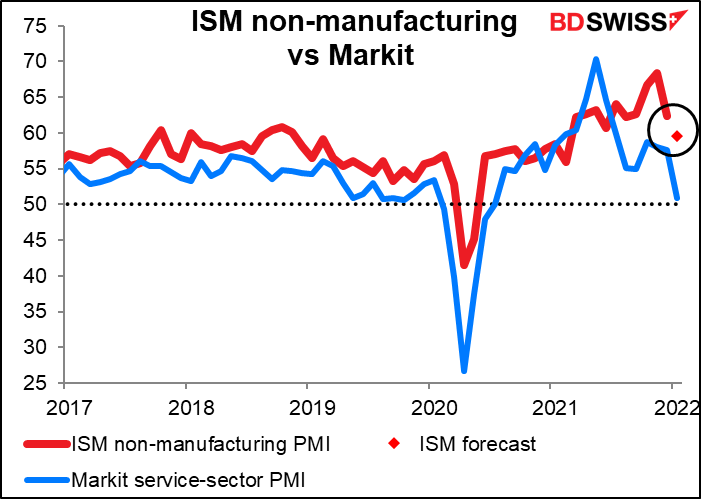

Les indices des directeurs d’achat (PMI) du secteur des services sont publiés aujourd’hui, y compris les versions finales pour les pays qui ont des versions préliminaires, à savoir la plupart des pays qui nous intéressent.

La version de l’Institute of Supply Management (ISM) est également publiée aux États-Unis. Il devrait être en baisse de 2,7 points, mais, puisque la version préliminaire de Markit a chuté de 6,7 points au cours du mois, une baisse de seulement 2,7 points serait formidable.

Ce n’est pas vraiment ce qui vous intéresse aujourd’hui, n’est-ce pas ? Aujourd’hui, vos principales préoccupations, si vous êtes a) un être humain et b) que vous surveillez le marché des changes, sont 1. Les résultats de la réunion du Comité de politique monétaire (MPC) de la Banque d’Angleterre et 2. Les résultats de la réunion du Conseil des gouverneurs de la Banque centrale européenne. J’ai couvert les deux brillamment (évidemment) dans mon commentaire hebdomadaire, mais juste pour rappel (et aussi parce que je suis payé au mot), je vais répéter les principales conclusions ici. Si vous êtes intéressé par les détails, je vous renvoie à l’article original.

Banque d’Angleterre : +25 points de base attendus

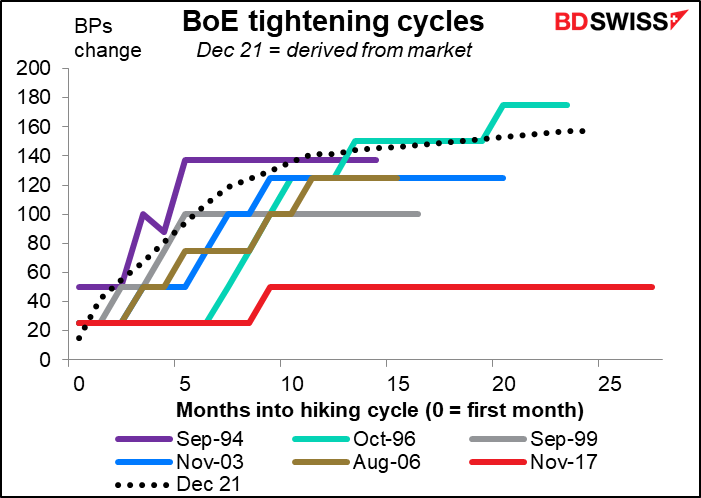

L’État ne semble plus réellement gouverné en Grande-Bretagne, Boris Johnson étant sur la sellette, cependant l’administration profonde continue de fixer le cap. Le marché prévoit maintenant cinq hausses de taux cette année, contre quatre il y a à peine une semaine.

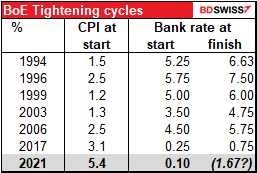

Die Frage ist nun nicht, ob die Bank auf dieser Sitzung die Zinsen um 25 Basispunkte anheben wird – 38 von 42 von Bloomberg befragten Ökonomen gehen allerdings davon aus (die anderen vier sehen die Zinsen unverändert). Die Frage, die sich dem Markt stellt, ist, ob der MPC eine ausreichend mutige Haltung einnehmen wird, um die Straffung zu rechtfertigen, die der Markt bereits eingepreist hat. Der Markt rechnet mit dem stärksten Straffungszyklus in Großbritannien seit 1994.

Natürlich beginnt dieser Erhöhungszyklus mit einer höheren Inflation und niedrigeren Zinssätzen als alle vorherigen Zyklen nach dem derzeitigen System. Und der Endsatz, den sich der Markt vorstellt, wäre immer noch niedriger als der Satz, mit dem die vorherigen Erhöhungszyklen begannen, mit Ausnahme des Zyklus im Jahr 2017.

Neben der weithin erwarteten Zinserhöhung um 25 Basispunkte wird in der Erklärung wahrscheinlich auch die Bilanz der Bank zur Sprache kommen, ein Problem, mit dem alle Zentralbanken konfrontiert sind, da die Ära der „quantitativen Lockerung“ nun in eine „quantitative Straffung“ übergeht. Ich erwarte, dass der MPC beschließen wird, die Erlöse aus fällig werdenden Anleihen nicht wieder in die Asset Purchase Facility (APF) zu investieren und stattdessen die APF langsam abzuschmelzen. Dies wäre kein großer Schlag für den Markt oder die Wirtschaft, da die Fälligkeiten in diesem Jahr voraussichtlich nur 39 Mrd. GBP oder etwa 4,3 % des APF betragen werden.

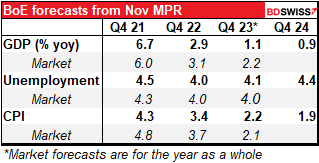

Schließlich wird die Bank auch einen neuen geldpolitischen Bericht mit aktualisierten Prognosen veröffentlichen. Wenn man sich anschaut, wie ihre November-Prognosen im Vergleich zum Markt ausfallen, könnte sie ihre Prognosen sowohl für das Wachstum als auch für die Inflation in diesem Jahr anheben, was es ihr nur noch leichter machen würde, eine Straffung zu rechtfertigen.

Europäische Zentralbank: Nichts zu tun

Im Gegensatz dazu wird die EZB den Tag wahrscheinlich ohne Veränderung beenden. Sie hat eine ganze Buchstabensuppe von Programmen: das PEPP (Pandemic Emergency Purchase Programme), das APP (Asset Purchase Programme) und TLTROs (Targeted Long-Term Refinancing Operations), aber keines davon ist derzeit reif für eine Änderung. Was ihre Zinssätze betrifft, so sagt man in New York: „fuggedaboutit“.

Was ist also von diesem Treffen zu erwarten? Nur mehr das Übliche von EZB-Präsidentin Lagarde:

- Sie bestätigen, dass sie flexibel sein und sich ihre Optionen offen halten müssen. Die Prognosen der Experten zeigen zwar, dass die Inflation unter dem Zielwert liegt, aber die Prognosen haben sich allmählich erhöht, und es besteht eine große Unsicherheit. Deshalb versucht die EZB, sich ihre Optionen offen zu halten, indem sie das APP aufstockt, während sie das PEPP abschafft.

- Betonung der Unsicherheit, insbesondere im Hinblick auf die Inflation. Das Wort „Unsicherheit“ kam in der Dezember-Pressekonferenz 17 Mal vor, im Oktober dagegen gar nicht, und im Protokoll der Dezember-Sitzung war von „außergewöhnlich hoher Unsicherheit“ in Bezug auf die Inflation die Rede.

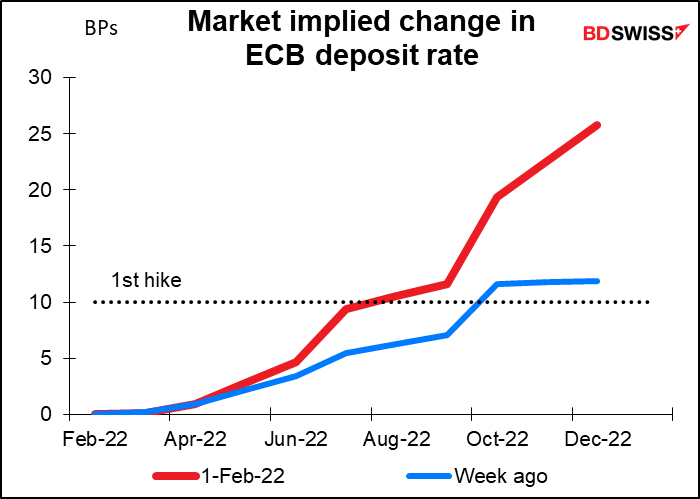

- Weniger Gegenwehr gegen die Einpreisung eines „Aufschwungs“ im Jahr 2022 durch den Markt. Sowohl Präsidentin Lagarde als auch EZB-Chefvolkswirt Lane haben versucht, den Marktpreisen für eine Zinserhöhung in diesem Jahr entgegenzuwirken. In letzter Zeit sind ihre Einwände jedoch etwas weniger energisch geworden. Möglicherweise verliert der EZB-Rat allmählich das Vertrauen in die Prognosen seiner Mitarbeiter und trifft seine Entscheidungen stattdessen auf der Grundlage aktueller Daten und nicht auf der Grundlage von Erwartungen hinsichtlich künftiger Daten (eine Änderung, die die Fed bereits vor einiger Zeit vorgenommen hat).

Auch hier hat der Markt seine Schätzungen für eine Straffung der EZB in der letzten Woche deutlich nach oben korrigiert. Die große Frage ist, ob die Pressekonferenz diese Verschiebung der Erwartungen rechtfertigt. Ich denke, das wird sie, was den EUR unterstützen könnte.

Bei all der Aufregung könnte man die wöchentlichen Erstanträge auf Arbeitslosenunterstützung in den USA vergessen. Diese waren vor einigen Wochen sprunghaft angestiegen, fielen aber letzte Woche wieder zurück und dürften in dieser Woche weiter zurückgehen.

Spielen sie aber überhaupt eine Rolle? Da die USA, wie der Fed-Vorsitzende Powell in seiner jüngsten Pressekonferenz erklärte, bereits die „maximale Beschäftigung“ erreicht haben, ist dieser Indikator wahrscheinlich nicht mehr so wichtig wie früher.

In den vier Jahren vor der Pandemie lag der gleitende 4-Wochen-Durchschnitt der Anträge (auf den man gerne zurückgreift, um einwöchige Schwankungen auszugleichen) zwischen 200.000 und 300.000. Ich denke, dass die Arbeitslosenquote so niedrig ist, wie sie jetzt ist, und solange die Anträge in diesem Bereich bleiben, werden sie nicht viel Aufmerksamkeit erregen.

Ich werde auch nicht mehr über fortlaufende Forderungen berichten, die meiner Meinung nach nicht mehr sehr aussagekräftig sind.

Die US-Fabrikaufträge werden voraussichtlich niedriger ausfallen. Ich kann mich nie für diesen Indikator begeistern, da er im Gegensatz zu den deutschen Werksaufträgen ein nachlaufender und kein führender Indikator zu sein scheint. Die Auftragseingänge für langlebige Wirtschaftsgüter (-0,9 % im Monatsvergleich), die etwa eine Woche früher veröffentlicht werden, sind für 92 % der Schwankungen dieser Zahl verantwortlich. Warum also nicht einfach die langlebigen Güter beobachten und die Faktoraufträge vergessen?

Der Bankenausschuss des Senats wird seine Nominierungsanhörung für die drei Kandidaten der Biden-Regierung für den Gouverneursrat der Fed abhalten. Sie sind:

- Sarah Bloom-Raskin (stellvertretende Vorsitzende der Aufsichtsbehörde), eine ausgebildete Juristin und ein Fed-Veteran. Sie gehörte von 2010 bis 2014 dem Gouverneursrat an, bevor sie von Präsident Obama zur stellvertretenden Finanzministerin ernannt wurde, dem zweithöchsten Posten im Finanzministerium. Zu dieser Zeit war sie die ranghöchste Frau im Finanzministerium (die inzwischen von Finanzministerin Yellen übertroffen wurde). Bloom-Raskins Karriereschwerpunkte waren Verbraucherschutz und Einkommensungleichheit. Sie war einst Beirätin in dem Ausschuss, vor dem sie nun auftreten wird.

- Lisa Cook, eine weithin anerkannte Makroökonomin, ist Professorin für Wirtschaft und internationale Beziehungen an der Michigan State University. Sie war auch im Vorstand der Chicago Fed tätig. Sollte sie gewählt werden, wäre sie die erste schwarze Frau im Gouverneursrat.

- Philip Jefferson, ein renommierter Wirtschaftswissenschaftler, ist Vizepräsident für akademische Angelegenheiten, Dekan der Fakultät und Professor für Wirtschaftswissenschaften am Davidson College. Zuvor lehrte er Wirtschaftswissenschaften am Swarthmore College, an der UC Berkeley und an der Columbia University und war als Forschungsökonom für das Federal Reserve Board sowie als Gastwissenschaftler bei der New York Fed tätig.

Nach dem, was über ihre Arbeit bekannt ist, dürften alle drei eher vorsichtig eingestellt sein. Wir sollten heute mehr Details über ihre Ansichten erfahren.

Alle drei Kandidaten verfügen über solide politische Erfahrung und einen tadellosen Forschungshintergrund. Obwohl die Republikaner im Allgemeinen einen Grund finden, sich zu widersetzen, egal wen die Demokraten vorschlagen, scheinen sie weniger erpicht darauf zu sein, mit der Fed Politik zu machen – erinnern Sie sich, dass sie eine von Trumps Nominierungen, die entsetzliche Judy Shelton, abgelehnt haben. Ein republikanischer Senator im Ausschuss, Pat Toomey, hat einige Einwände gegen Frau Bloom-Raskin mit lächerlichen Verweisen auf die Aufrechterhaltung der „Integrität und Unabhängigkeit der Finanzaufsichtsbehörden“ vorgebracht und dabei natürlich die Tatsache außer Acht gelassen, dass das vorherige Regime versucht hat, die „Integrität und Unabhängigkeit“ aller staatlichen Aufsichtsbehörden zu untergraben, nicht nur der Finanzaufsichtsbehörden – aber egal.

Angenommen, der Ausschuss stimmt diesen drei Anträgen zu, ist es unklar, wie lange es dauern wird, bis der gesamte Senat darüber abstimmen wird, da der Kampf um die Nachfolge des scheidenden Richters Stephen Breyer am Obersten Gerichtshof zweifellos Vorrang haben wird.

Über Nacht veröffentlicht die Reserve Bank of Australia (RBA) ihre Erklärung zur Geldpolitik. Ich hoffe, dass sie die Gründe für ihre lächerliche und nicht zu rechtfertigende Entscheidung vom Dienstag erläutern wird, die Politik unverändert zu lassen und darauf zu warten, dass die Inflation „nachhaltig das Ziel erreicht“, obwohl die Inflation seit dem dritten Quartal des letzten Jahres „das Ziel erreicht“ hat und sie prognostiziert, dass sie zumindest in den nächsten zwei Jahren weiterhin „das Ziel erreicht“ oder höher sein wird. Ich meine, ich bitte Sie! Wie lange muss die Inflation innerhalb des Zielwerts liegen, um als „nachhaltig“ zu gelten?

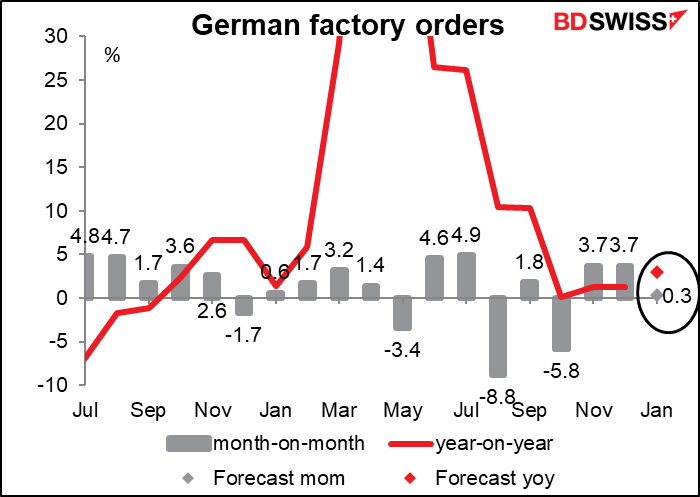

Der europäische Tag beginnt schließlich mit den deutschen Auftragseingängen, die weitaus interessanter sind als ihr US-Pendant. Es wird erwartet, dass die Aufträge gegenüber dem Vormonat um lediglich 0,3 % steigen werden. Das ist das schwächste Wachstum seit einiger Zeit, das aber immer noch ein Wachstum darstellt – obwohl der gleitende Sechsmonatsdurchschnitt für diese Reihe überhaupt kein Wachstum anzeigt, so dass wir vielleicht sagen können, dass selbst diese magere Zahl ein über dem Trend liegendes Wachstum wäre. In jedem Fall wird diese Zahl, nachdem die BIP-Zahlen für das vierte Quartal bereits veröffentlicht wurden, wahrscheinlich weniger Aufmerksamkeit erregen als sonst.