Taxas às 5:00 GMT

O mercado de hoje

Nota: O quadro acima é atualizado antes da publicação com as últimas estimativas de consenso. No entanto, o texto e os gráficos são preparados com antecedência. Por conseguinte, podem existir discrepâncias entre as estimativas apresentadas no quadro acima e no texto e gráficos.

Muita coisa na Europa, esta manhã.

Espera-se que os dados do desemprego alemão mostrem alguma melhoria no panorama do emprego, com o número de pessoas desempregadas a diminuir.

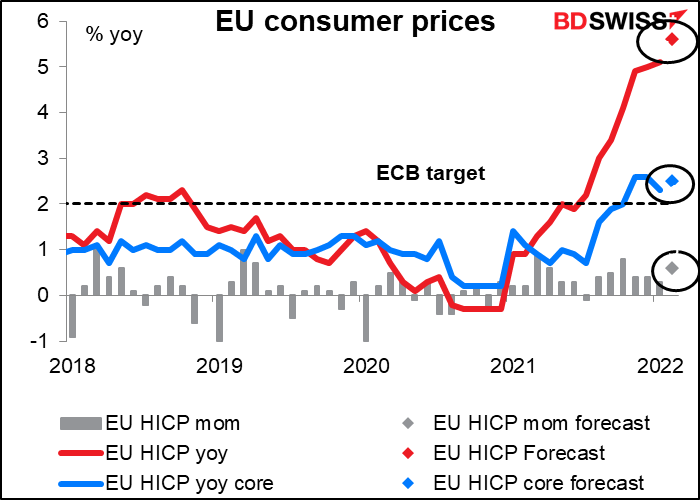

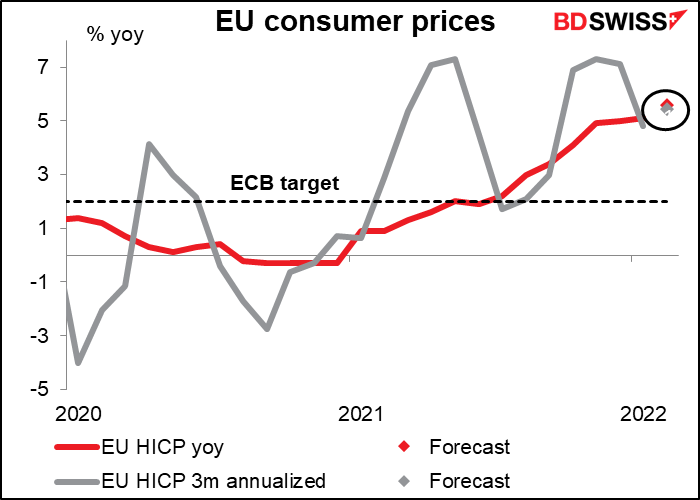

O índice harmonizado de preços no consumidor (IHPC) da UE, que chocou o mercado no mês passado ao chegar a um recorde de 70 pontos base acima da estimativa de consenso, deverá subir ainda mais este mês. A previsão para a variação homóloga desta vez varia de 5,0% a 5,9%, com a mediana a 5,6%.

A surpresa do mês passado não foi causada por nenhum grande aumento da inflação, mas sim porque o mercado esperava que a taxa de inflação caísse, o que não se veio a verificar

Este indicador bateu oito vezes as estimativas, igualou as estimativas três vezes, e falhou as estimativas uma vez no último ano.

O aumento da inflação não é um efeito de base – a taxa de variação anualizada de três meses, que tinha uma tendência mais baixa, também se espera que aumente (também para 5,4% em termos homólogos, razão pela qual só existe um ponto no gráfico).

Lembre-se, o objetivo de inflação do BCE é definido em termos de inflação global e não de inflação subjacente. Isto torna tempos como este particularmente difíceis, uma vez que não se pode olhar apenas para o impacto do aumento dos preços da energia.

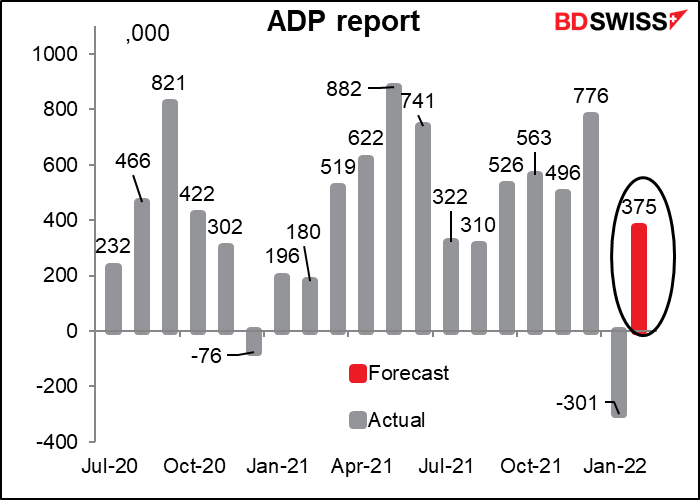

A seguir sai o relatório sobre o emprego da ADP. A Automated Data Processing Inc. (Processamento Automatizado de Dados Inc.). (ADP) é uma empresa de outsourcing que lida com cerca de um quinto dos salários privados nos EUA, pelo que a sua base de clientes é uma amostra bastante grande do mercado de trabalho dos EUA como um todo. É, portanto, vigiada de perto para se ter uma ideia de qual poderá ser o valor das folhas de pagamento norte-americanas não agrícolas (NFP) de sexta-feira.

No entanto, isto é como olhar para um desses novos sinais de trânsito ucranianos para ver qual o caminho a seguir. (Não vou traduzir isto para si, a não ser que, se isto estivesse em inglês, provavelmente seria despedido). (A propósito, isto é uma montagem – a organização encarregada da sinalização de rua colocou-o como uma sugestão aos cidadãos – mas aparentemente eles começaram de facto a colocar sinais reais como este.)

Como pode ver, o mês passado foi uma loucura – o ADP desceu 301 mil e o NFP subiu 467 mil. Nunca tinha acontecido antes que os dois se movessem em direções diferentes e com um intervalo tão grande. (Tinha acontecido que, por exemplo, um subiu 50 mil e o outro desceu 50 mil, o que é fácil de compreender – uma discrepância de 100 mil). Vou ser honesto – quando o relatório da ADP saiu a -301 mil pensei “não há maneira de o NFP poder ser positivo”. Este é agora o caso exemplar do famoso “desempenho passado não é garantia de desempenho futuro”, na minha opinião.

Assim, depois de lhe ter explicado com algum pormenor porque é inútil observar este indicador, vou agora dizer-lhe o que o mercado espera para que possa observá-lo. A previsão de consenso é de 375 mikl mil, com um intervalo de 200 mil – 700 mil. Penso que 375 mil seria provavelmente suficiente para garantir que a Fed continuaria a sua trajetória de política contracionista e isso seria positivo para o dólar.

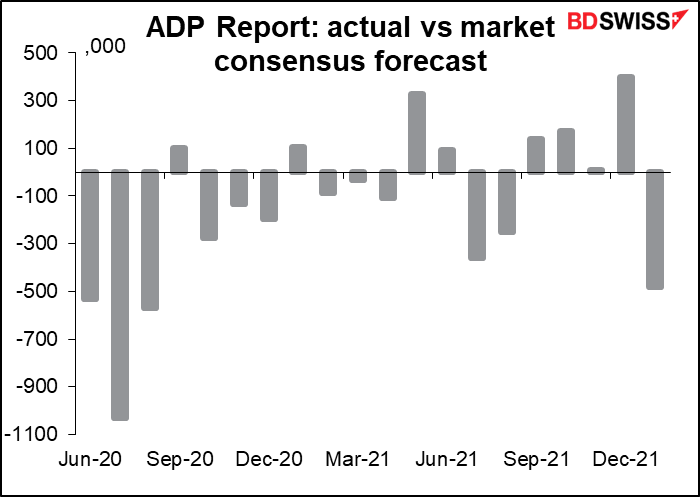

Os economistas parecem ser bastante maus a adivinhar esta. As estimativas são 7 vezes superiores às do ano passado e falharam 5 vezes, sem acertos (embora isso não seja realmente justo quando estamos a lidar com números tão grandes – em Novembro estava apenas 9 mil acima da estimativa mediana).

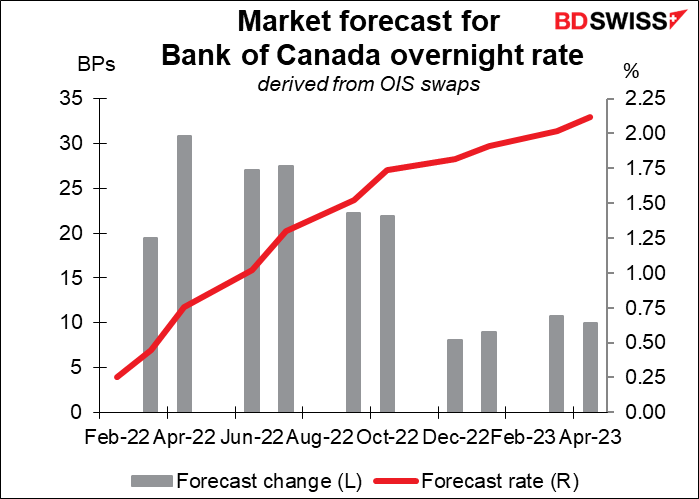

Agora chegou a hora do grande evento do dia: a decisão da taxa do Banco do Canadá (BdC). Espera-se, em geral, que o Banco do Canadá aumente a sua taxa overnight em 25 a 50 pontos base. Na sua última reunião em Janeiro, o Conselho afirmou que “espera que as taxas de juro tenham de aumentar”, e todos os 26 economistas inquiridos pela Bloomberg esperam que esse processo tenha início esta semana. O Canadá não é muito afetado diretamente pelos combates na Ucrânia, embora os preços mais elevados do petróleo possam dar à economia um certo impulso (bem como aumentar as pressões inflacionistas).

Com uma inflação de 5,1% e duas das três principais medidas de inflação acima da meta do Banco de 1%-3%, é tempo de começar.

O impacto nos mercados dependerá então do que implicarem sobre a futura trajetória contracionista e o que pretendem fazer com o seu balanço, que aumentou bem mais do que todos os grandes bancos centrais após a pandemia. Penso que poderiam tomar um tom relativamente aguerrido, dado o elevado nível de inflação, o que seria positivo para o CAD. Mas muito depende também da abordagem geral ao risco.

A Fed publica o “Summary of Commentary on Current Economic Conditions,” também conhecido como The o Livro Bege como sempre duas semanas antes da próxima reunião do FOMC. É significativo para o mercado porque o primeiro parágrafo da declaração após cada reunião do FOMC tende a espelhar o tom da caracterização da economia do Livro Bege. O livro não tem qualquer número anexado que quantifique o seu conteúdo, mas muitas empresas de investigação calculam um “Índice do Livro Bege“, contando quantas vezes aparecem várias palavras, tais como “incerto”. Em qualquer caso, o livro é, em grande parte, anedótico, pelo que terá apenas de assistir às manchetes à medida que elas surgirem.

Durante a noite, Espera-se que as aprovações de construção australianas estejam um pouco em baixa após o forte aumento de +8,2% em termos mensais, em Dezembro. Isto pode parecer mau, mas faria subir um pouco a média móvel de 6 meses de -1,2% para -0,3%. Portanto, deveria ser pelo menos neutra para o AUD.

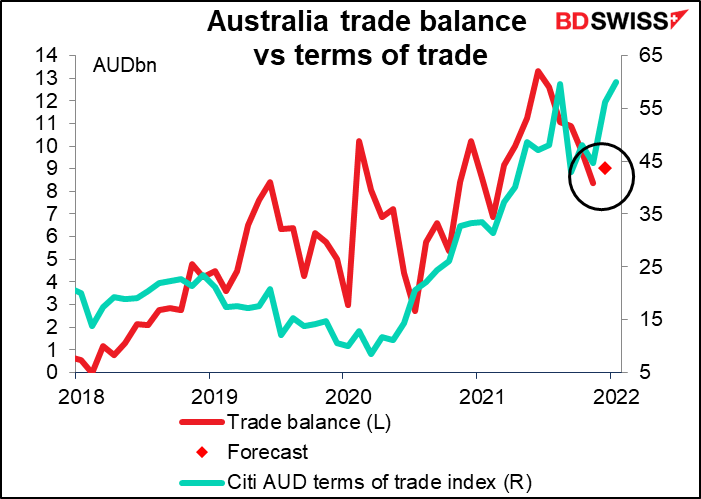

A Austrália também anuncia a sua balança comercial. Espera-se que suba um pouco, mas mais importante, uma vez que não é ajustada sazonalmente, a média móvel de 12 meses nesta previsão seria ligeiramente inferior.

A queda do excedente comercial é um pouco estranha para mim, uma vez que os preços das matérias-primas continuaram a subir em Janeiro.

E, por conseguinte, os termos comerciais continuaram a melhorar, também.

A resposta deve ser que o volume de vendas no estrangeiro não aumentou assim tanto, porque as exportações têm sido bastante estáveis ao longo dos últimos meses. Por outro lado, as importações têm vindo a aumentar acentuadamente à medida que as restrições são levantadas e as pessoas podem voltar às compras.

Finalmente, Junko Nakagawa, membro do Conselho de Política do Banco do Japão, irá falar. Nakagawa-san é a mulher simbólica no Conselho de Políticas – existe normalmente uma e apenas uma mulher no Conselho em qualquer altura. Gosto dela porque nem sequer tem uma licenciatura em economia, muito menos um doutoramento – tudo o que ela tem é uma Licenciatura em Literatura. (A minha é em História). Ela subiu nas fileiras do Nomura Securities, que é uma organização bastante dura, para se tornar a Presidente do Nomura Asset Management. Ela juntou-se ao Conselho de Administração do BoJ em Junho do ano passado.

Foi identificada como tendo opiniões quase idênticas às do Gov. Kuroda, por isso não espero nada de radical vindo da parte dela, mas da última vez que falou – em Novembro – estava a falar sobre a probabilidade de subida da inflação. “A pressão ascendente está a fortalecer-se um pouco”, disse ela. O que será que ela e os seus colegas estão agora a pensar sobre esta questão? Não só os preços da energia e dos alimentos estão a subir em todo o mundo, mas também em Abril, o impacto do corte nas tarifas dos telemóveis deixará de arrastar para baixo a taxa de inflação e deverá mais do que duplicar. Como irá o BoJ responder?