Alcuni interessanti movimenti questa settimana: Il presidente della Fed Powell si è detto convinto che la Fed sia “fortemente, fortemente impegnata a ripristinare la stabilità dei prezzi” e ha detto che il FOMC “farà tutte le mosse che riterrà opportune” per raggiungere tale obiettivo, incluso un rialzo dei tassi di 100 bps, se necessario.

Una dichiarazione piuttosto interventista. Un rialzo di 100 bps? Caspita! Quindi perché l’USD è sceso? Probabilmente perché i suoi commenti hanno aumentato il rischio che la Fed faccia sprofondare l’economia USA nella recessione.

Sebbene Powell abbia affermato che l’economia USA era “fortissima e ben posizionata per gestire una politica monetaria meno lasca,” ha riconosciuto che sarà “molto difficile” evitare una recessione mentre si rialzano i tassi e ha ammesso che una recessione era una “possibilità”. Powell è disposto a spingersi più o meno fino a qui per quanto riguarda il collasso dell’economia.

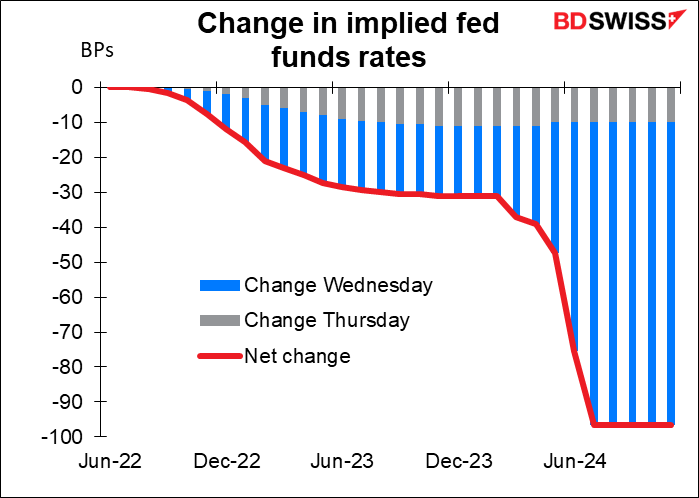

Il mercato ha preso le sue parole seriamente. Sebbene non si sia tirato indietro all’idea di un rialzo di 100 bps, il Fed Funds Futures ha iniziato a scontare nel prezzo una politica meno restrittiva nel corso del prossimo anno e un ulteriore allentamento nel 2024, presumibilmente partendo dalla presupposizione che la Fed condurrà gli USA verso la recessione e a quel punto dovrà allentare la politica monetaria.

Be’… sarà così?

Caso vuole che alcune persone all’interno del dipartimento di ricerca della Fed si stanno ponendo esattamente questa domanda (cavoli, mi chiedo perché). Martedì uno degli economisti che lavorano per il Board of Governor della Fed ha pubblicato un documento dal titolo Financial and Macroeconomic Indicators of Recession Risk*. Qui mi limiterò a riassumere, dal momento che, francamente, non potrei fare di meglio, quindi perché provarci?

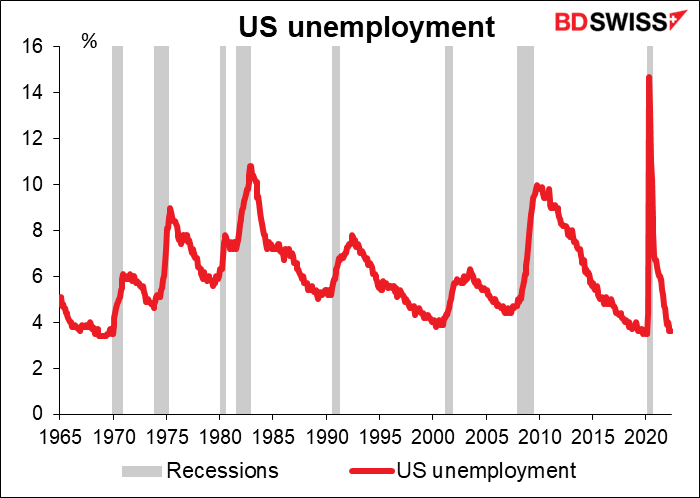

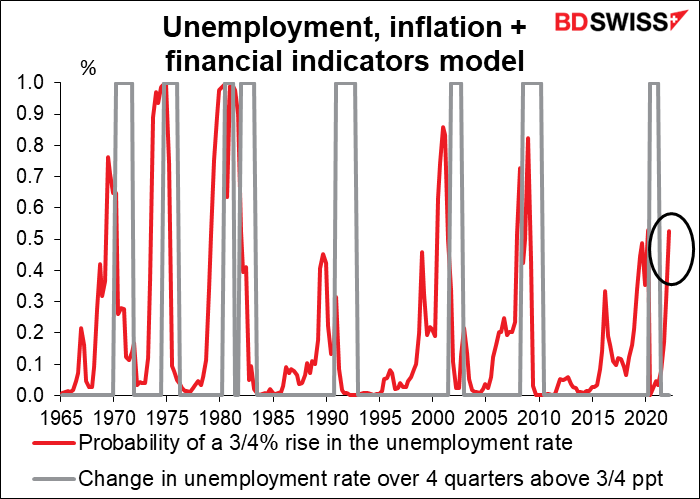

Il primo punto riguarda la definizione di una recessione. La definizione formale di una recessione è una variazione negativa della produzione per due trimestri consecutivi (di solito si parla di “crescita negativa”, ma io penso che questa espressione sia un ossimoro – niente cresce in negativo. Il contrario di crescita è diminuzione.) Tuttavia, in questo caso l’autore afferma che “il rischio di una recessione è simile al rischio di un aumento considerevole del tasso di disoccupazione.” Come potete vedere dal grafico, il tasso di disoccupazione è cresciuto in ciascuna recessione, quindi è un indicatore valido come qualsiasi altro.

L’autore definisce un “aumento considerevole” come un aumento di ¾ di punto percentuale nel tasso di disoccupazione. Al momento, ciò vorrebbe dire un aumento del tasso di disoccupazione a 4,3%-4,4%. A me non sembra una cosa da “recessione” – la media pre-pandemica per gli USA (1965-2019) è del 5,9%, e i membri del FOMC che decide i tassi stimano che il livello di disoccupazione negli USA sia del 4,0% (indovina un intervallo da 3,5% a 4,3%). Ma suppongo che a contare sia la variazione, non la cifra assoluta.

D’accordo… Quindi quali sono le probabilità che ci sia un aumento dei tassi di disoccupazione di ¾ di punto percentuale? Be’, ci sono diversi modi per capirlo.

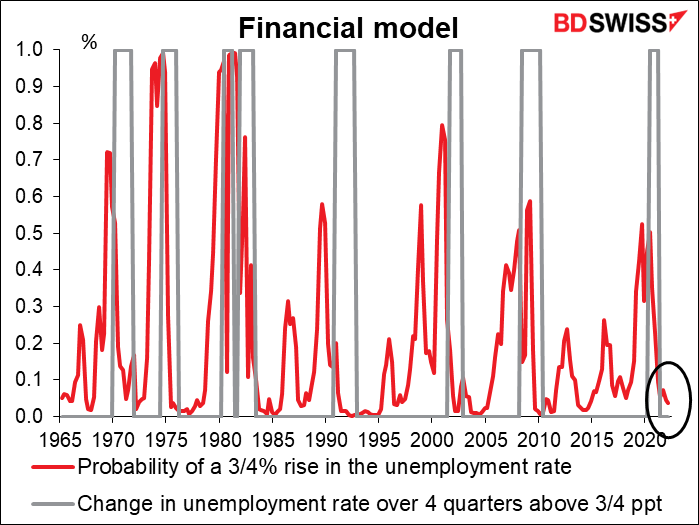

- Il modello finanziario

Un approccio comune è utilizzare le variabili finanziarie seguendo la teoria per cui il mercato inizierà a scontare nei prezzi la probabilità di una recessione. Potrebbe essere simile a fare il “crowdsourcing” per una previsione. Alcuni modelli utilizzano il credit spread (la differenza di rendimento tra un’obbligazione priva di rischi e una rischiosa), altri utilizzano la curva dei rendimenti (la differenza di rendimento tra le obbligazioni dello stesso emittente ma con maturità diverse). L’autore utilizza entrambi: per il credit spread utilizza la differenza tra il rendimento delle obbligazioni aziendali Baa e il rendimento delle azioni del tesoro su 10 anni, e per la curva del rendimento utilizza la differenza tra i buoni del tesoro degli Stati Uniti con maturità a 10 anni e il tasso dei fondi federali, che è un tasso overnight. L’autore conclude che “la probabilità di un forte aumento del tasso di disoccupazione nel corso dell’anno seguente implicato da questo approccio alla fine di marzo 2022 è bassa, di circa il 5%.”

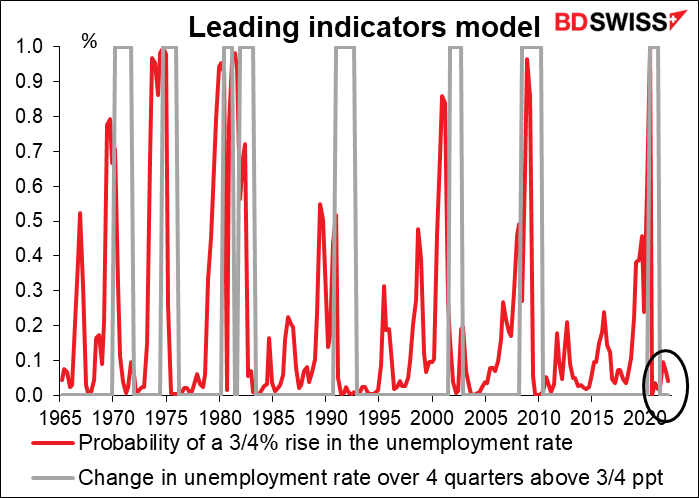

- Modello degli indicatori principali

Un altro approccio è quello definito degli “indicatori principali”. Sono gli indicatori che, da come hanno rilevato gli economisti, sono quelli che cambiano di più prima di una recessione. In questo caso, l’autore ha utilizzato le variabili del modello precedente e ha aggiunto la modifica nell’indicatore principale composito dell’OCSE per gli USA. Ciò include un’ampia varietà di indicatori economici, come ad esempio la fiducia dei consumatori, la fiducia delle aziende, gli indicatori relativi a produzione e mercato del lavoro, nonché variabili finanziarie come la curva dei rendimenti. Secondo questo modello, la probabilità di una recessione nel corso dei prossimi quattro trimestri da marzo era piuttosto bassa, solo del 5%.

- Utilizzo l’inflazione e lo stato del ciclo economico (tasso di disoccupazione)

Ci sono alcuni supporti teoretici per l’idea che l’indice dei prezzi al consumo /(CPI) e il tasso di disoccupazione, aggiunti alle variabili finanziarie, possano predire forti aumenti nel tasso di disoccupazione con un anno o più di anticipo. L’autore ha creato un modello per includere questi due fattori più il credit spread e la curva dei rendimenti del modello iniziale. La stima che si ottiene è di gran lunga peggiore: “Un rischio considerevole (superiore al 50%) di un forte aumento del tasso di disoccupazione nel corso dei prossimi quattro trimestri”. “Storicamente, un’elevata inflazione e un basso tasso di disoccupazione hanno preceduto le recessioni, consistentemente con l’idea che tali sviluppi indichino degli squilibri (mercati dei prodotti e del lavoro surriscaldati) che possono rivelarsi tramite una contrazione economica,” ha spiegato.

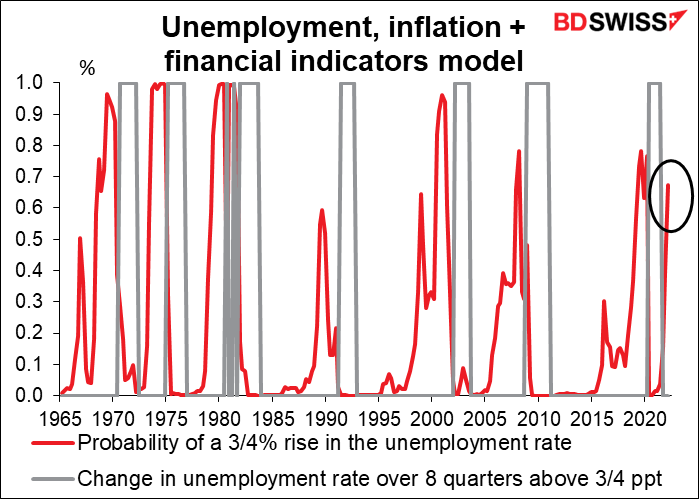

Purtroppo, l’autore è un grande fan di tale metodologia, perché le ricerche mostrano che il tasso di disoccupazione e l’inflazione sono dei forti indicatori del rischio di recessione, relativo alle variabili finanziarie, su orizzonti superiori ai quattro trimestri. Di conseguenza ha eseguito il modello per calcolare la probabilità di un forte aumento del tasso di disoccupazione nel corso dei prossimi otto trimestri a partire da marzo. Mi spiace comunicare che tale approccio “implica un rischio ancora più considerevole di un forte aumento del tasso di disoccupazione, pari a circa il 67% nel corso dei prossimi due anni.”

L’autore giunge a diverse conclusioni a seguito di questa analisi:

- I credit spread e la curva dei rendimenti non suggeriscono un forte rischio di recessione (quantomeno, così era alla fine di marzo).

- Includere il tasso di disoccupazione e l’inflazione riduce il potere predittivo della curva dei rendimenti e produce risultati notevolmente diversi.

- “La differenza tra i vari approcci evidenzia la necessità di ulteriori ricerche.” Ovviamente, ulteriori ricerche sono sempre necessarie.

Conclusione: A marzo, la recessione nei prossimi 12 mesi era probabile e non lo era. Mi dispiace se questo non risponde alla domanda, ma è l’unica cosa che possiamo dire con certezza.

Ovviamente ci sono alcune cose che possiamo ipotizzare, come che A) il modello che usa l’inflazione e la disoccupazione sembra svolgere un lavoro migliore rispetto al modello che si limita a usare la curva dei rendimenti; B) che il modello migliore dava forti segnali d’allarme; e che C) le cose sono solo peggiorate, visto che l’inflazione è aumentata è il tasso di disoccupazione è sceso. Quindi una recessione è di certo una possibilità, e forse una probabilità.

*Kiley, Michael T. (2022). “Financial and Macroeconomic Indicators of Recession Risk,” FEDS Notes. Washington: Board of Governors of the Federal Reserve System, June 21, 2022, https://doi.org/10.17016/2380-7172.3126.

Ad ogni modo, anche la New York Fed ha un modello di recessione basato esclusivamente sulla curva dei rendimenti (tassi a 3 mesi contro tassi a 10 anni). Utilizza i dati mensili e quindi è più aggiornato rispetto a quelli descritti in precedenza, che usano dati trimestrali (sono cambiate un sacco di cose al mondo da marzo!). Anche secondo questo modello le probabilità di una recessione nei prossimi 12 mesi sono basse (4% o giù di lì).

La prossima settimana: Beni durevoli e reddito/spesa personale USA, inflazione UE, tankan giapponese

Per la prossima settimana non sono previsti incontri per le principali banche centrali, ma verranno pubblicati un sacco di indicatori.

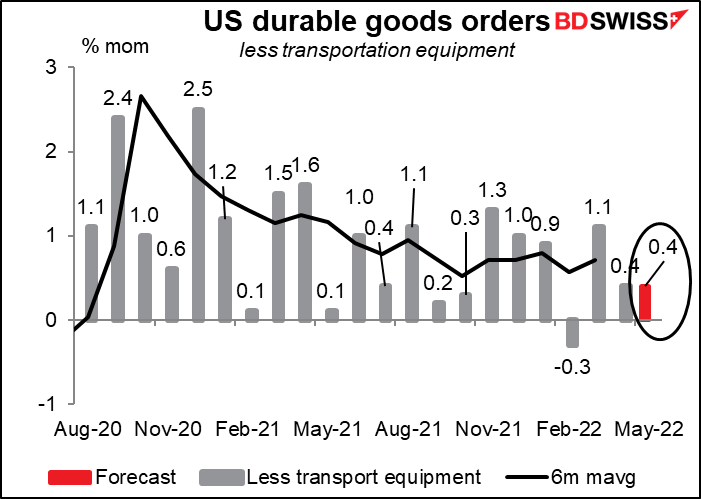

Negli USA, la pubblicazioni principali riguarderanno gli ordini di beni durevoli (lun) e i redditi e le spese personali (ven), insieme ai deflatori PCE (personal consumption expenditure).

Si prevede che l’importante cifra dei beni durevoli sia scesa rispetto al mese precedente con un +0,1% mom rispetto al +0,4%, ma la cifra meno volatile che esclude le attrezzature per il trasporto dovrebbe mostrare un incremento inalterato del +0,4% mom.

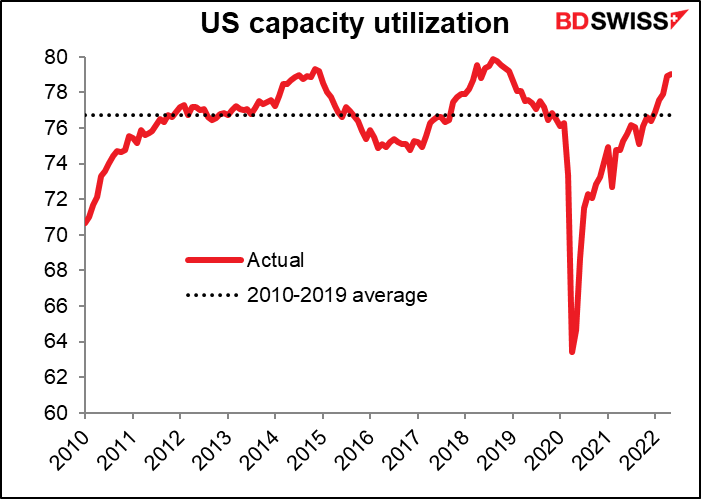

Sono buone notizie, in quanto mostrano una protratta confidenza nell’economia – se le società investono, vuol dire che ritengono che ci sia ancora una domanda. Inoltre, ciò aiuterà a far diminuire l’utilizzo della capacità, che al momento si trova al 79,04%, una cifra vicina al massimo post-crisi economica mondiale del 79,9%. Maggiori investimenti e di conseguenza una minore capacità di utilizzazione dovrebbero indicare una minore pressione inflazionistica.

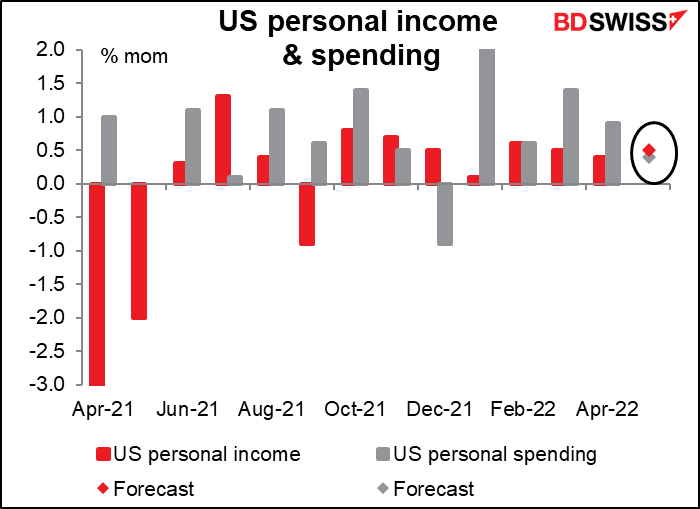

Si prevede che i redditi personali aumenteranno dello 0,5% mom, 0,10 bps in più rispetto al mese precedente, mentre si stima che la spesa aumenti dello 0,4% mom, il che rappresenterebbe un brusco crollo rispetto al +0,9% del mese precedente. Su tre dei primi quattro mesi dell’anno, la crescita nelle spese ha superato di gran lunga la crescita della spesa. Dopo una corsa del genere, sarebbe normale vedere una riduzione delle spese.

Ciononostante, la crescita continuata sia nei redditi che nelle spese promette bene per il futuro dell’economia. Se le persone iniziano a ridurre le spese, ciò contribuirebbe a far iniziare una recessione, poiché la spesa di una persona è il reddito di un’altra.

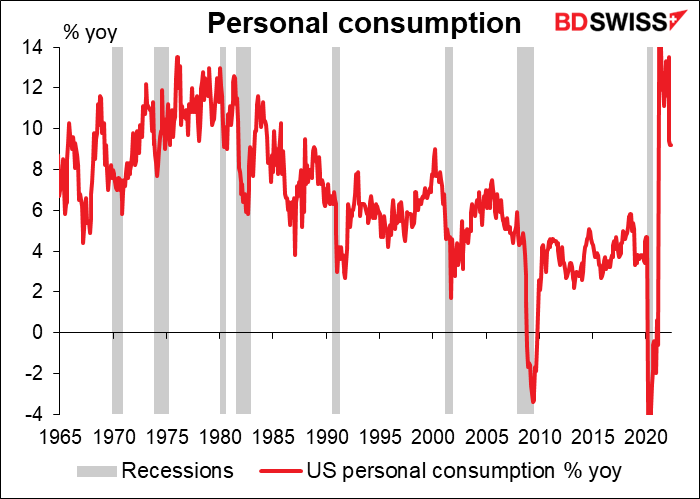

A quanto pare, le spese rallentano prima di o quantomeno all’inizio di una recessione. Se la guardiamo in quel modo, la crescita nelle spese di recente ha rallentato, sebbene da un tasso straordinariamente alto: un aumento del 9,2% yoy ad aprile, che è tuttora il tasso di crescita più veloce dal gennaio del 1987 (se si esclude il periodo immediatamente successivo alla pandemia). Certo, si tratta pur sempre di una diminuzione rispetto al 30% yoy dell’aprile dell’anno scorso (non mostrato nel grafico), ma tale cifra è stata distorta dal crollo delle spese a seguito dell’inizio della pandemia nel 2020. Fino ad ora tutto bene, se lo chiedete a me.

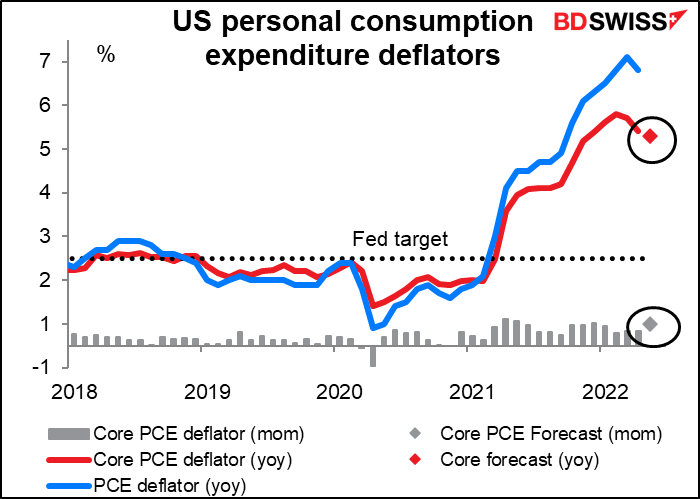

Per quanto riguarda i deflatori PCE (personal consumption expenditure)… Un tempo li ritenevo estremamente importanti, perché la Fed li usa nei propri documenti ufficiali quando parlare di “inflazione” e anche perché è quello a cui dicono di puntare, soprattutto il deflatore PCE core, che come dicono “storicamente è stato un migliore indicatore del punto in cui si troverà l’inflazione in futuro rispetto alla cifra generale”. Tuttavia, ho notato che quando i funzionari della Fed parlano, si riferiscono sempre al CPI, l’indice del prezzi al consumo, e non ai deflatori PCE. Anche il mercato dà molta più importanza al CPI, come mostrato dai punteggi di importanza assegnati da Bloomberg (97 per il CPI, 60 per il deflatore PCE core mom).

È un peccato, perché la storia raccontata dai deflatori PCE è diversa da quella raccontata dal CPI. I deflatori PCE hanno svoltato l’angolo. La figura principale di aprile mostrava un rallentamento dell’inflazione (dal 6,6% yoy al 6,3% yoy) come così anche la cifra core, che a marzo ha raggiunto il picco del 5,3% yoy, ha rallentato a febbraio e aprile e si prevede che rallenti ulteriormente a maggio (4,8%). Se il deflatore PCE core è un buon indicatore del trend dell’inflazione, allora forse la Fed non dovrà intraprendere una politica così restrittiva come si pensa (o si teme). Magari riusciremo a evitare una recessione. Magari i maiali volano. In formazione.

Durante la settimana usciranno altri importantissimi indicatori USA, tra le vendite di case in sospeso (lun), gli inventari all’ingrosso e l’indice di confidenza dei consumatori del Conference Board (mar), la stima finale del PIL del primo trimestre (mer) e l’indice manifatturiero ISM (ven).

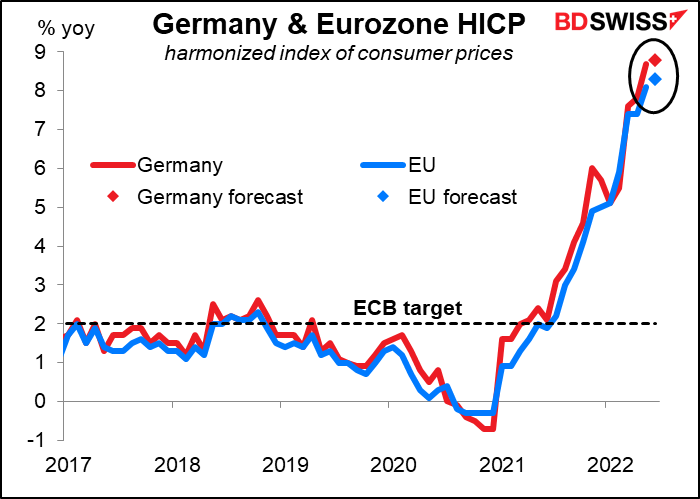

Per l’Europa, il focus sarà sui dati dell’inflazione: La Germania lo pubblicherà mercoledì, quello a livello europeo uscirà venerdì. Si prevede che continuino entrambi a salire, di 0,10 punti percentuali per quanto riguarda la Germania e di 0,20 punti percentuali per quanto riguarda tutta l’Europa. Ciò potrebbe far aumentare la pressione che interventisti pongono sul Consiglio direttivo della BCE affinché a settembre aumenti i tassi di 50 bps o anche più (o persino durante il primo rialzo, previsto per il 21 luglio), cosa che potrebbe rivelarsi positiva per l’euro.

Giovedì il presidente Nagel della EG Bundgensbank ha avvertito che le aspettative riguardo l’inflazione si stanno “disancorando” e che la BCE rischia di restare indietro. “Se la politica monetaria resta indietro, potrebbero rivelarsi necessari dei rialzi ancora più decisi dei tassi per riuscire a tenere sotto controllo l’inflazione,” ha detto Nagel. “Ciò andrebbe a creare dei costi economici di gran lunga superiori.” Sono sicuro che molti colleghi sono d’accordo con me su questo punto.

Altre importanti cifre UE saranno i dati sull’offerta di moneta UE (mer) e l’occupazione in Germania (gio).

La fine del mese è sempre un grande momento per gli indicatori giapponesi, e la fine del trimestre è un momento ancora più importante, in quando ci fornisce il principale indicatore dell’economia giapponese, ovvero le osservazioni di economiche di breve termine della Bank of Japan, conosciuto da tutti con l’acronimo giapponese “tankan”. La BoJ analizza circa 10.000 società e tira fuori una mole di dati incredibilmente dettagliata sul mondo aziendale suddiviso per settore e dimensioni. Come afferma la BoJ,

Il Tankan rileva l’attività commerciale generale unendo un sondaggio di giudizio, che tratta le opinioni delle società che hanno risposto riguardo lo stato attuale e le previsioni per questioni come le loro condizioni commerciali e gli sviluppi economici, e un sondaggio quantitativo, che tratta i risultati effettivi e le stime dei business plan delle società che hanno risposto, incluse le cifre riguardanti vendite, profitti e investimenti fissi.

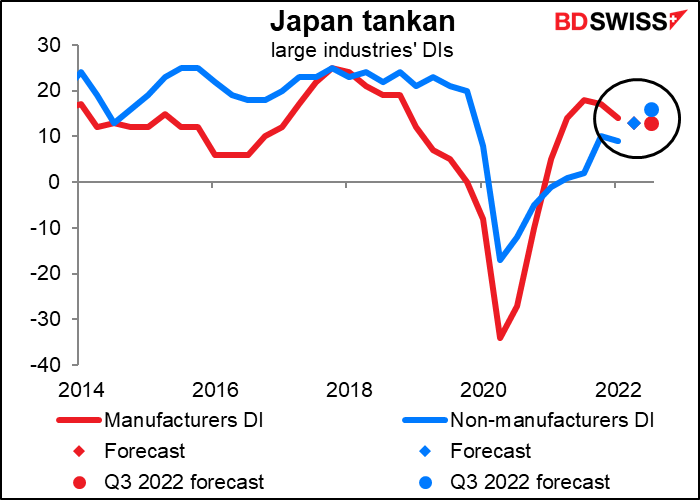

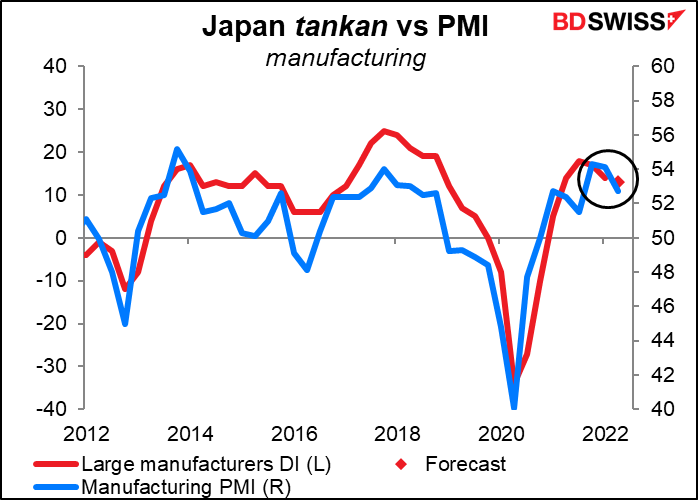

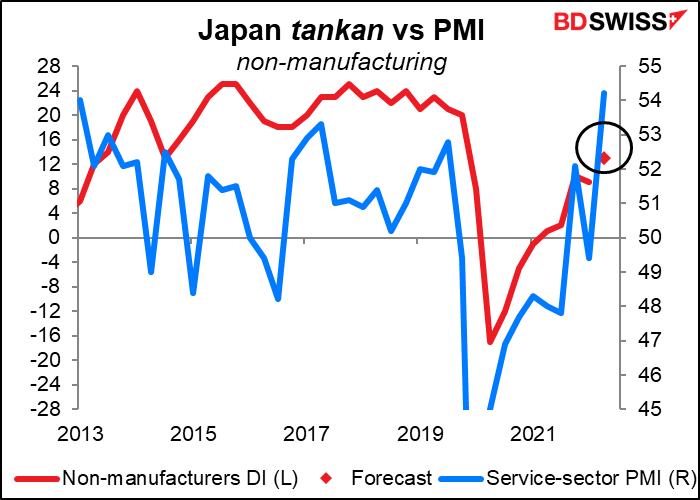

Ci sono un sacco di informazioni per gli analisti aziendali e i pronosticatori del mercato azionario ma, per i tipi del forex, la cosa principale da seguire sono gli indici di diffusione delle grandi industrie (DI). È la percentuale di rispondenti che dicono che le condizioni sono “favorevoli” meno quelli che dicono che le condizioni sono “sfavorevoli” (escludendo quelli che dicono che sono “non tanto favorevoli”). Qui la chiave sono i grandi produttori, sia perché dominano l’economia, sia perché dominano il settore delle esportazioni. Il DI dei grandi produttori dovrebbe scendere di un punto arrivando a 13. Il tankan include anche le previsioni delle aziende su come andranno le cose da qui a un trimestre, e il mercato prevede che anche qui la cifra sia pari a 13 (ecco perché c’è un unico puntino rosso nel grafico). Per i grandi non produttori, si prevede che il loro DI salga di 4 punti, e che salga di altri 3 punti nel terzo trimestre.

Tali previsioni coincidono con il recente rallentamento nelle PMI manifatturiere rispetto al netto aumento nelle PMI nel settore dei servizi.

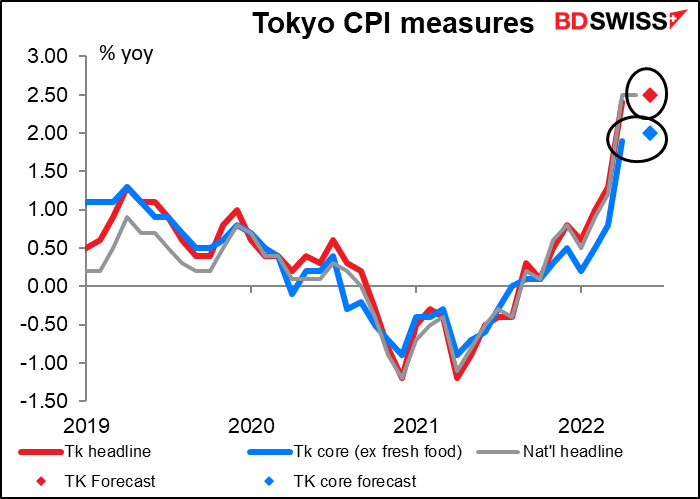

Il Giappone ha anche pubblicato il Tokyo CPI (ven), sempre osservato con attenzione. Si prevede che mostri un piccolo aumento dell’inflazione di 0,1 punti percentuali arrivando a uno sconvolgente dato principale del 2,5% yoy (che sarebbe uguale alle cifre nazionali di aprile e maggio). In altre parole, non c’è alcuna grande accelerazione dell’inflazione che potrebbe convincere la BoJ a cambiare rotta. Ciò potrebbe rivelarsi negativo per lo yen.

Al momento l’inflazione è un argomento caldo in Giappone, soprattutto per la corsa alle elezioni della Camera alta previste per il 10 luglio. I partiti dell’opposizione hanno preso spunto dal manuale dei repubblicani e hanno fatto storie sull’”inflazione kishida”, incolpando il primo ministro giapponese per lo sconvolgente tasso d’inflazione del 2,5 yoy (ahahaha! La maggior parte dei paesi sarebbero ben lieti di riportare un tasso del genere).

Ma i prezzi che le persone vedono tutti i giorni stanno aumentano molto più velocemente rispetto al livello generale. I prezzi del cibo sono aumenti del 4,0% yoy, soprattutto a causa dei prezzi volatili del cibo fresco (+12,2% yoy). È l’aumento dei prezzi del cibo più veloce dal dicembre del 1991, se si escludono i periodi in cui è stata aumentata l’imposta sui consumi.

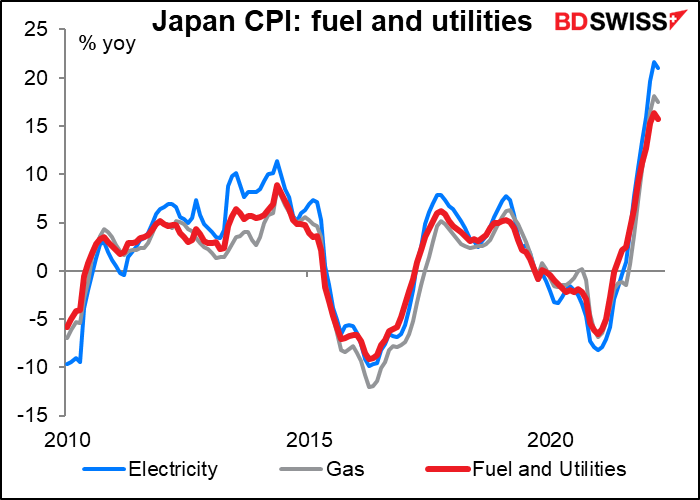

E stanno aumentando anche i prezzi di carburante e bollette, come potete immaginare (sono sicuro che stiano aumentando anche i vostri). È di gran lunga l’aumento maggiore rispetto al secondo shock del petrolio del 1979/80, quando i prezzi del petrolio più che raddoppiarono a seguito della rivoluzione iraniana all’inizio della guerra tra Iran e Iraq.

Bisogna vedere se il governo cederà. Fino ad ora il primo ministro Kishida è rimasto fermo nelle proprie posizioni, affermando che dei bassi tassi di interesse siano necessari per supportare le aziende mentre uno yen debole è un problema separato che dovrebbe essere affrontato separatamente rispetto alla politica monetaria.

Altri indicatori che usciranno durante la settimana includono le vendite al dettaglio (mer), la produzione industriale (gio) e l’occupazione (ven).

Durante la settimana usciranno alcuni importanti indicatori del Regno unito, come la revisione finale del PIL del primo trimestre (gio) e l’approvazione di mutui (ven). Ma la politica UK e le beghe con l’UE per quanto riguarda il protocollo dell’Irlanda del nord dovrebbero fornire ai mercati degli spunti di riflessione, soprattutto dopo che giovedì il partito conservatore ha perso due elezioni suppletive. Il PM Boris Johnon dovrà sloggiare? Se sì, chi prenderà il suo posto? Restate sintonizzati!

Giovedì il Canada pubblicherà il proprio PIL mensile per aprile.

L’Australia pubblicherà le vendite al dettaglio (mer) e i dati sull’occupazione e il credito per il settore privato (gio).

I permessi edizili della Nuova Zelanda usciranno venerdì.