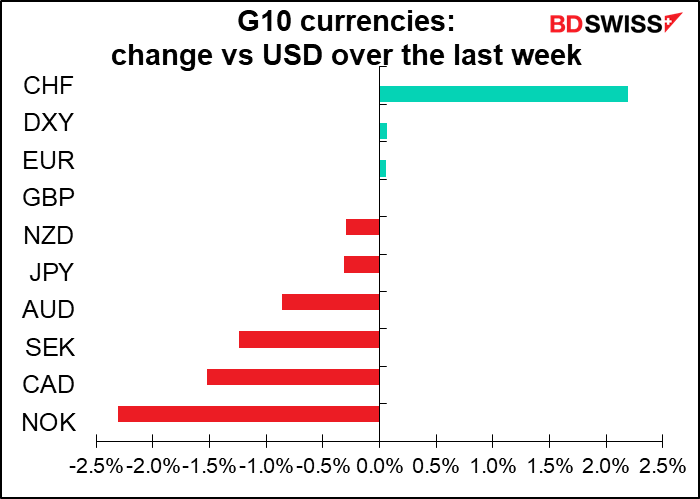

Le titre de ma chronique de la semaine dernière était « 50 est-il le nouveau 25 ? » Apparemment, c’est le cas – même la Banque nationale suisse (BNS) a augmenté son taux directeur de 50 pb, pour la première fois depuis 2015.

Goldman Sachs avait bien signalé la possibilité d’une telle évolution, mais ce n’était pas le point de vue consensuel. Sur les 20 prévisions de Bloomberg, une seule – Citigroup – prévoyait un changement, et de seulement 25 pb. GS lui-même ne prévoyait aucun changement ! La nouvelle a donc réellement pris le marché de court (dit-il, en essayant d’expliquer pourquoi il s’est trompé aussi).

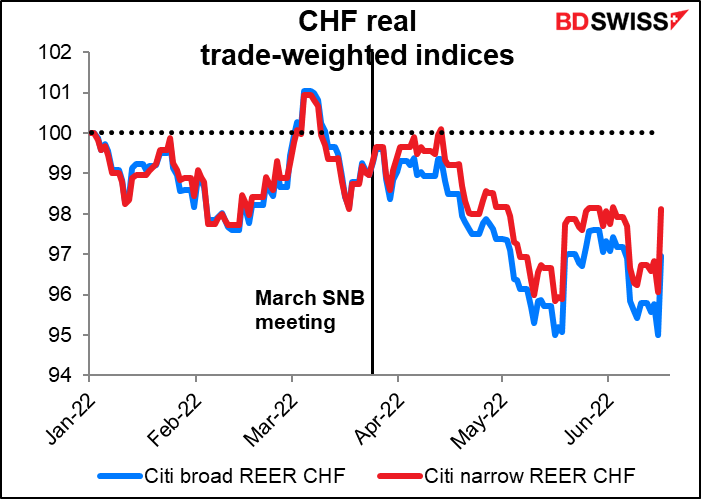

En outre, la BNS a changé d’avis sur le CHF, qui, depuis des années, est « très apprécié ». Le président de la BNS, M. Jordan, a déclaré :

Depuis la dernière évaluation de la politique monétaire, l’évolution du taux de change du franc suisse a également contribué à la hausse de l’inflation. Le franc suisse s’est déprécié en termes pondérés par les échanges, malgré la hausse de l’inflation à l’étranger. Ainsi, l’inflation importée de l’étranger en Suisse a augmenté. Une autre conséquence de cette dépréciation, conjuguée à une inflation nettement plus élevée à l’étranger, est que le franc suisse n’est plus très valorisé.

Je dois dire que je ne suis pas d’accord avec le président Jordan. D’une part, il est vrai que la valeur réelle (= corrigée de l’inflation) du CHF a baissé depuis la réunion de mars.

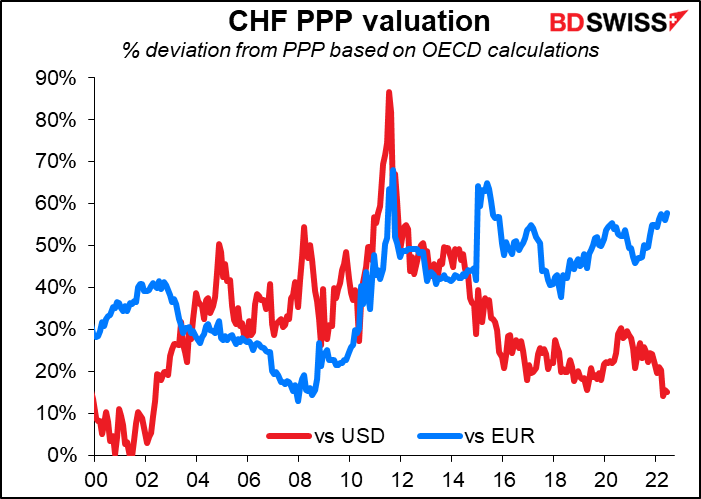

Cependant, selon la méthode de calcul de la parité de pouvoir d’achat de l’OCDE, le CHF est toujours « très valorisé » par rapport à l’EUR = plus de 50 % surévalué, en fait.

Selon cette méthodologie, seul le NOK est évalué presque équitablement par rapport au CHF.

Pour aggraver les choses, la BNS a modifié sa politique d’intervention à sens unique pour qu’elle soit bidirectionnelle. Auparavant, elle avait déclaré que la BNS « était disposée à intervenir sur le marché des changes si nécessaire, afin de contrer la pression à la hausse sur le franc suisse ». Aujourd’hui, sa déclaration officielle se lit comme suit : « Pour garantir des conditions monétaires appropriées, la BNS est également disposée à être active sur le marché des changes si nécessaire. » C’est un peu vague, non ? Le président Jordan a précisé ce que cela signifiait: « S’il devait y avoir une appréciation excessive du franc suisse, nous serions prêts à acheter des devises étrangères. Cependant, si le franc suisse devait s’affaiblir, nous envisagerions également de vendre des devises étrangères. » C’est un énorme changement pour l’un des pays qui a été le plus actif au monde pour empêcher l’appréciation de sa monnaie.

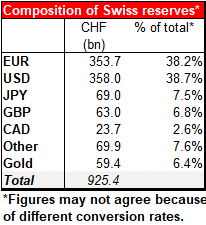

La Suisse dispose de 925 milliards de francs (952 milliards de dollars) de réserves, les troisièmes plus grandes réserves de change au monde, après la Chine (3 188 milliards de dollars) et le Japon (1 209 milliards). Gardez à l’esprit que le PIB annuel de la Chine est de 19 900 milliards de dollars, le Japon de 4 900 milliards de dollars et la petite Suisse de 842 milliards de dollars. En d’autres termes, la Suisse a plus d’un an de PIB stocké dans ses réserves de change. Il a une puissance de feu considérable s’il veut empêcher sa monnaie de se déprécier. En outre, la BNS est l’une des rares banques centrales à détenir des actions et des obligations. Le risque ici est qu’elle puisse vendre une partie de ses 177,3 milliards de dollars en actions américaines.

Cependant, cela ne m’inquiète pas trop parce que je peux difficilement imaginer une situation dans laquelle la BNS penserait que sa monnaie devient trop faible.

Pendant ce temps, la Banque d’Angleterre a voté pour une hausse de 25 pb comme prévu, mais trois des neuf membres du Comité de politique monétaire (MPC) ont voté pour une hausse de 50 pb. En outre, le ton de l’orientation prospective s’est avéré beaucoup plus dur. Le mois dernier, ils ont déclaré que « la plupart des membres du Comité jugent qu’un certain degré de resserrement supplémentaire de la politique monétaire pourrait encore être approprié dans les mois à venir. Il y a des risques des deux côtés de ce jugement… »

Pas de désaccord ou de couverture de paris cette fois-ci ! Pas de « la plupart des membres » ou « peut encore être approprié… » Ils ont dit très clairement :

Le MPC prendra les mesures nécessaires pour ramener durablement l’inflation à l’objectif de 2 % à moyen terme, conformément à son mandat. L’ampleur, le rythme et le calendrier de toute nouvelle hausse du taux directeur refléteront l’évaluation par le Comité des perspectives économiques et des pressions inflationnistes. Le Comité sera particulièrement attentif aux signes de pressions inflationnistes plus persistantes et, si nécessaire, agira avec force en réponse.

« Agir avec force » signifie probablement « augmenter le taux de 50 pb ».

Le problème est de savoir à quoi sert d’augmenter les taux d’intérêt. Cela visa à ralentir l’économie. Mais l’économie britannique ralentit déjà et l’OCDE prévoit que l’économie du pays stagnera l’année prochaine. Dans ce contexte, on se demande à quoi servira de ralentir davantage l’économie. Le MPC a fait valoir que « toute l’inflation excédentaire ne peut pas être attribuée à des événements mondiaux ». « Les interactions avec les facteurs nationaux, y compris le resserrement du marché du travail et les stratégies de tarification des entreprises » ont également joué un rôle. Ils doivent donc « assouplir » le marché du travail (= faire augmenter le chômage) et surtout convaincre les entreprises que l’inflation ne perdurera pas, et qu’elles n’ont donc pas besoin d’augmenter autant leurs prix. Il sera intéressant de voir s’ils y parviennent.

Contrairement au choc suisse et au virage agressif de la Banque d’Angleterre, la Banque du Japon s’en est simplement tenue à la voie qu’elle s’est tracée. Sa seule concession au changement de l’environnement mondial a été d’insérer un petit commentaire sur la surveillance du taux de change dans sa déclaration consécutive à sa réunion (« … il est nécessaire d’accorder l’attention voulue à l’évolution des marchés financiers et des changes et à leur incidence sur l’activité économique et les prix du Japon. »).

C’était peut-être un signe qu’elle s’inquiète pour la stabilité de sa monnaie, mais, jusqu’à présent, il n’y a aucun signe de quelque action que ce soit en lien avec ces préoccupations. Au contraire, elle a même conservé son biais d’assouplissement (la BoJ « n’hésitera pas à prendre des mesures d’assouplissement supplémentaires si nécessaire ; nous nous attendons également à ce que les taux d’intérêt directeurs à court et à long terme restent à leurs niveaux actuels ou inférieurs. ») Comme d’habitude, il n’y a eu qu’une seule dissidence, de la part de M. Kataoka, qui comme toujours a voulu assouplir davantage la politique. Ainsi, alors que le Conseil d’orientation s’est dit préoccupé par la faiblesse du yen, les membres ont décidé à l’unanimité de ne pas changer la politique qui en est la cause.

Néanmoins, le yen ne s’est pas beaucoup affaibli, voire pas du tout, ce qui implique que le résultat a été à peu près conforme aux attentes.

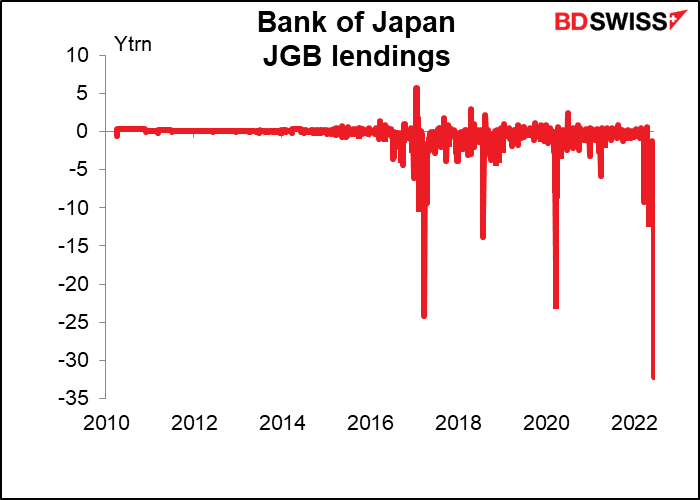

La semaine a été très chère pour la BoJ, qui a acheté pour 9,6 milliards de yens d’obligations d’État japonaises (JGB), soit quelque 72 milliards de dollars, pour maintenir le rendement des JGB à 10 ans sous le plafond de 0,25 % que la Banque a fixé avec sa politique de « contrôle de la courbe des taux » (YCC). C’est plus que ce que la Fed et la Banque centrale européenne (BCE) achetaient par mois l’an dernier pour des économies beaucoup plus importantes (PIB : États-Unis, 25 300 milliards de dollars ; Zone euro : 14 500 milliards de dollars ; Japon : 4 900 milliards de dollars). Le QE japonais de cette semaine a été plus de 20 fois supérieur au rythme du QE de la Fed en 2021, ajusté à la taille de l’économie.

Peut-elle continuer à intervenir ainsi ? Bien sûr, la banque centrale peut créer de la monnaie et acheter des actifs sans limite, mais si elle continue ainsi, elle engloutira tous les JGB et bloquera le marché, ce qui n’est pas une bonne chose. La BoJ doit prêter un montant sans précédent de 32 200 milliards de yens (240 milliards de dollars) d’obligations au marché pour qu’il continue de fonctionner.

Lors de la conférence de presse qui a suivi la réunion, le gouverneur de la BoJ Kuroda a nié toute probabilité d’évolution. Il a déclaré qu’il ne croyait pas que la durabilité de la politique de YCC était menacée et qu’un examen plus approfondi de la politique soit nécessaire.

Bien entendu, tout le monde se souvient qu’en 2015, la BNS avait décrit son plancher pour l’EUR/CHF comme la « pierre angulaire » de sa politique monétaire quelques jours seulement avant de le supprimer sans avertissement. « Si vous décidez de sortir d’une telle politique, vous devez prendre les marchés par surprise », avait déclaré Jordan à l’époque. C’est ce qu’a fait la BNS cette semaine aussi ; est-ce là ce que fera la BoJ tôt ou tard ?

Je conviens qu’elle devra changer sa politique à un moment donné, mais probablement pas de la même manière que la BNS. Les autorités japonaises n’aiment pas les surprises, dont elles craignent qu’elles ne provoquent la redoutable « confusion sur le marché ». Nous aurons donc probablement d’abord quelques indices dans le journal Nikkei.

La semaine prochaine : indices PMI préliminaires, inflation au Canada et au Japon

Après le chamboulement de cette semaine, la semaine prochaine sera beaucoup plus calme. Il n’y a pas de grandes réunions de banques centrales, bien que le marché sera attentive à l’audition du président de la Fed, Jerome Powell, devant le Congrès mercredi et jeudi. Le lundi est un jour férié fédéral aux États-Unis (Juneteenth). Habituellement, il y a trois chiffres d’inflation au cours de la semaine, mais nous avions déjà les chiffres de l’inflation au Royaume-Uni, donc seulement deux – le Canada et le Japon. Même là, le chiffre japonais n’est pas très intéressant car il a largement suivi l’IPC de Tokyo, qui a été publié environ deux semaines plus tôt.

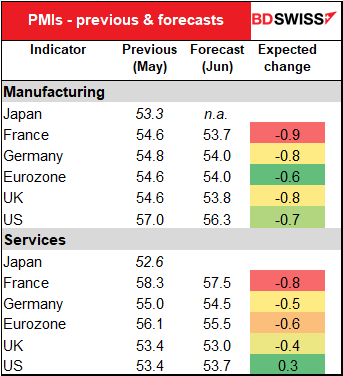

Le principal point d’intérêt au cours de la semaine sera les indices préliminaires des directeurs d’achat (PMI) pour les principales économies industrielles. On s’attend à ce qu’ils soient uniformément inférieurs, conformément au ralentissement observé récemment dans de nombreuses économies. Cela pourrait freiner l’appétit des investisseurs pour les actifs risqués, tels que les actions, et faire baisser l’AUD.

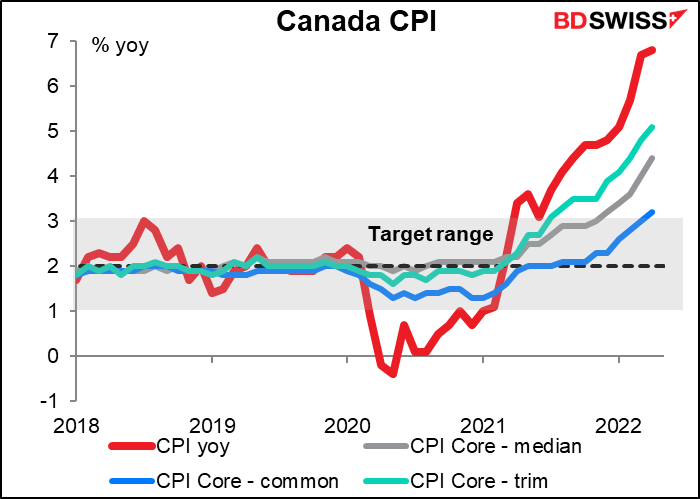

Il n’y a pas encore de prévisions disponibles pour l’IPC du Canada (mercredi), mais voici un graphique des dernières données dont nous disposons. Même les trois mesures de base sont supérieures à la fourchette cible de 1 % à 3 % de la Banque du Canada. Ils devront faire quelque chose à ce sujet.

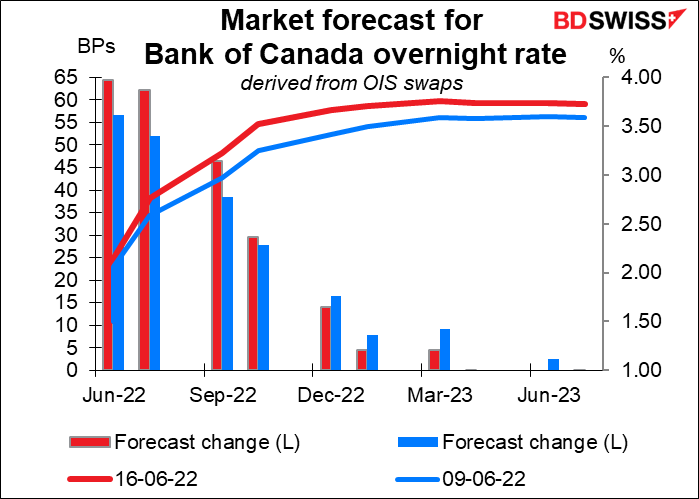

Le marché a récemment augmenté son estimation du resserrement à court terme de la Banque du Canada.

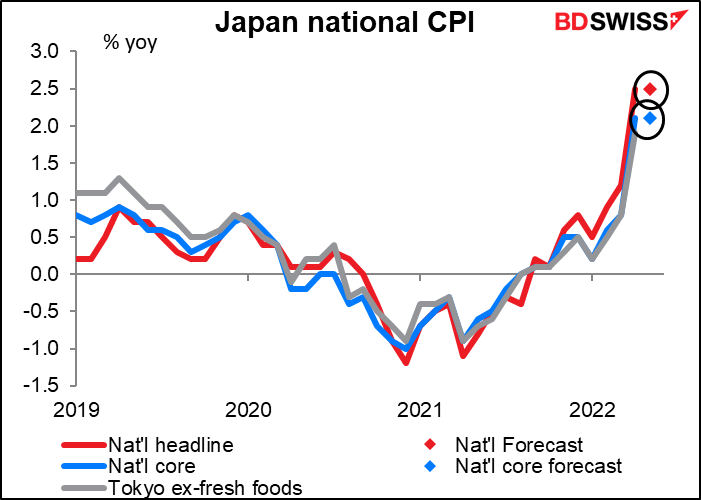

L’IPC national du Japon sera publié vendredi, mais a) le taux d’inflation d’une année sur l’autre devrait rester inchangé, b) il devrait être à peu près le même que l’IPC de Tokyo déjà publié, et c) personne ne s’en soucie de toute façon, parce que nous venons d’entendre de la Banque du Japon qu’elle n’envisage pas d’augmenter son taux de sitôt.

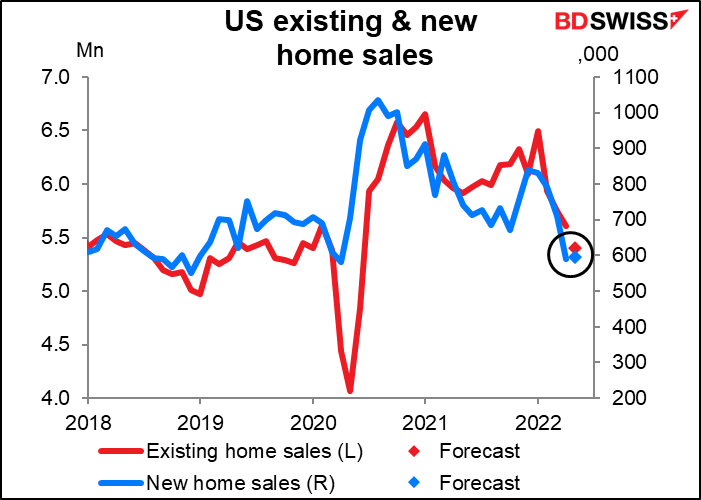

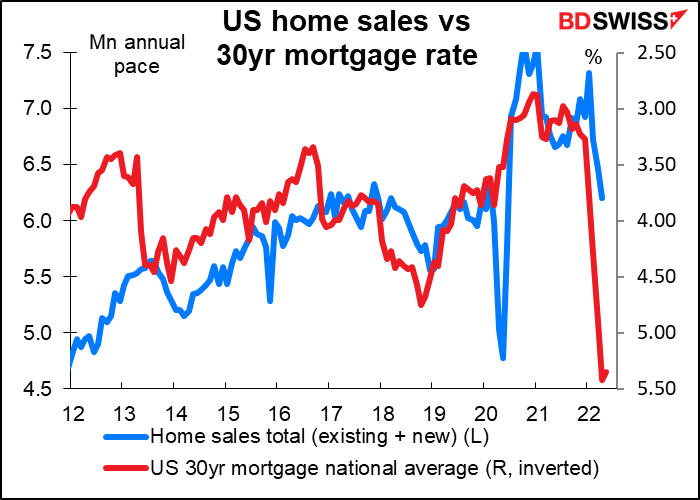

Il y a peu d’indicateurs américains importants au cours de la semaine. Les seuls qui sont importants sont les ventes de maisons existantes (mardi) et les ventes de maisons neuves (vendredi). Le marché du logement est un indicateur de l’impact que la Fed a sur l’économie, car c’est probablement le secteur sensible aux taux d’intérêt le plus important (avec les ventes d’automobiles, peut-être). Compte tenu de la forte hausse des taux hypothécaires récemment et de la chute des mises en chantier et des permis de construire annoncée jeudi, il ne serait pas surprenant de voir les ventes de maisons plonger également.

À l’heure actuelle, les ventes de maisons existantes devraient diminuer de 3,7 %, mais les ventes de maisons neuves devraient augmenter de 0,7 %. Nous verrons. Ces prévisions sont sujettes à changement sans préavis.