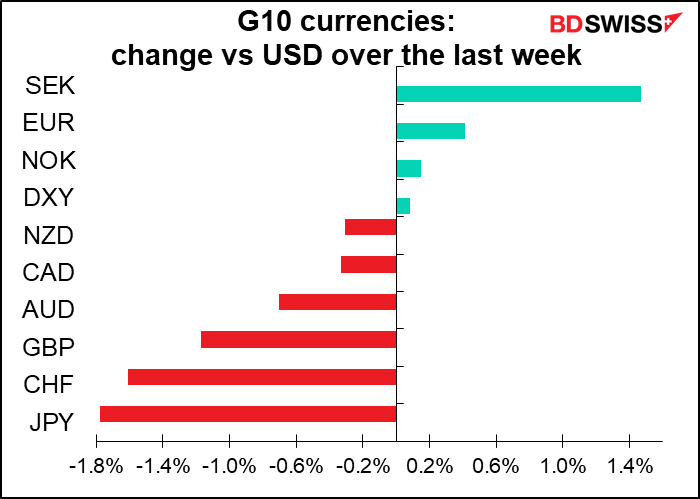

Alors que la guerre en Ukraine se poursuit, le prix des matières premières a grimpé en flèche, l’inflation semble être plus élevée que prévu et durer plus longtemps que prévu, et la croissance sera inévitablement inférieure aux prévisions. Quelles mesures les banques centrales pourraient-elles prendre dans cette situation ?

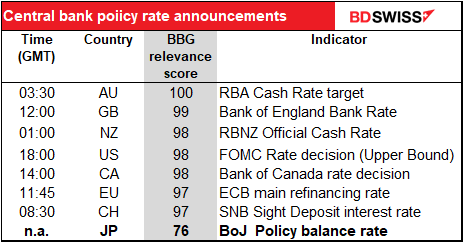

L’une d’elle s’est manifesté la semaine dernière – la Banque centrale européenne (BCE) – et trois autres devraient s’exprimer la semaine prochaine : la Fed américaine (mercredi), la Banque d’Angleterre (jeudi) et la Banque du Japon (vendredi). Si la décision de la BCE peut servir de guide, les deux premières pourraient choisir d’augmenter leur taux d’intérêt. La Banque du Japon ne l’a pas encore fait, mais il sera intéressant d’entendre ce qu’elle a à dire à ce sujet.

Compte tenu de l’incertitude qui s’annonçait, je m’attendais à ce que la BCE maintienne sa politique en suspens. Cependant, elle a décidé d’entamer doucement la normalisation de sa politique monétaire (que je n’aborderai pas ici, car je suis sûr qu’elle est déjà bien couverte ailleurs.) Cela nous donne une idée de ce à quoi nous attendre sans doute la semaine prochaine.

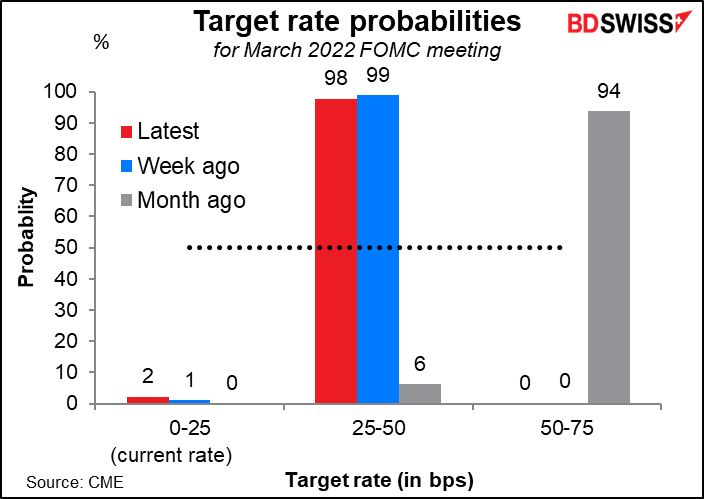

Vient ensuite la Réserve fédérale américaine, dont l’organe de fixation des taux, le Federal Open Market Committee (FOMC), se réunit mardi et mercredi. Le président de la Fed, Jerome Powell, a déjà déclaré qu’il recommanderait une hausse des taux de 25 pb lors de cette réunion, la première hausse des taux depuis décembre 2018. Le marché estime désormais à 98 % la probabilité que cela se produise. C’est un grand revirement par rapport à il y a seulement un mois, lorsque le marché estimait à 94 % la probabilité d’une hausse de 50 bps.

Les trois questions auxquelles le marché cherchera des réponses sont les suivantes :

- Combien d’autres hausses de taux après ça ?

- Quand va-t-elle commencer à réduire la taille de son bilan ? Et

- Quel sera l’étendue de la réduction chaque mois ?

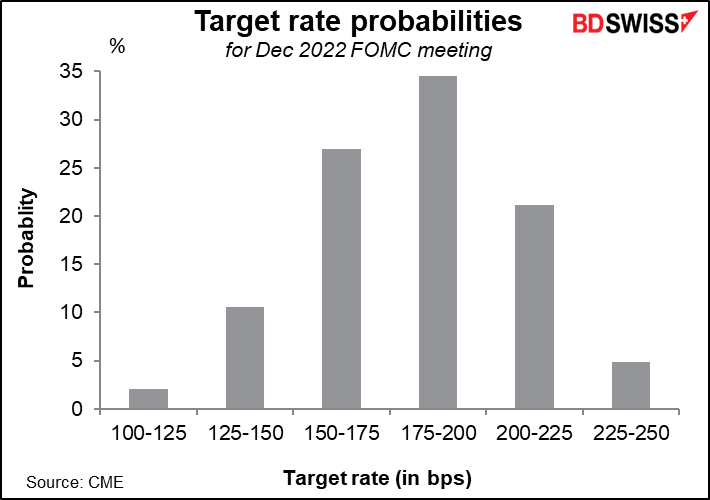

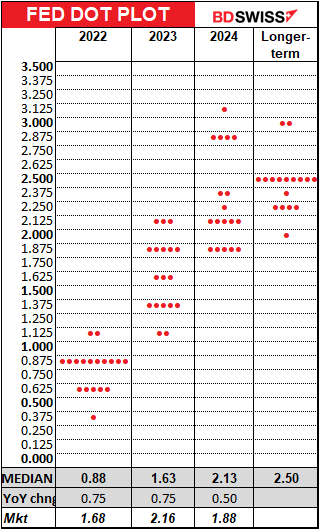

En ce qui concerne la première question, le marché place estime que le scénario le plus probable comprend sept hausses de taux de 25 pb chacune cette année, portant le taux des fonds fédéraux à 1,75 %-2,0 %. Cela impliquerait une hausse des taux de 25 points de base à chaque réunion le reste de l’année, ce qui est concevable.

Cela laisserait toujours le taux des fonds fédéraux en dessous de ce que les membres du FOMC considèrent comme le taux « neutre » – 2,5 % – auquel ils ne stimulent ni ne restreignent l’économie américaine. Le marché ne s’attend pas à ce qu’ils aillent aussi loin – les contrats à terme des fonds fédéraux atteignent un sommet à 2,16 % en décembre 2023 et commencent à décliner par la suite, ce qui implique qu’ils pensent que la Fed devra commencer à assouplir sa politique avant même de pouvoir atteindre la neutralité.

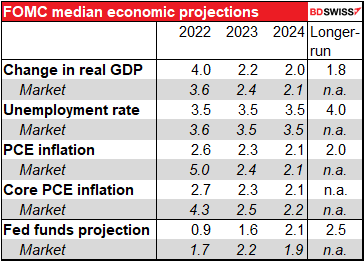

Cette réunion sera accompagnée d’une version actualisée du résumé des projections économiques (SEP), qui, comme son nom l’indique, est un résumé des projections économiques du Comité. Comme à l’accoutumée, leur prévision de l’inflation est particulièrement préoccupante.

Cela est accompagné du fameux « dot plot » dans lequel chaque membre prévoit quel niveau atteindra le taux des fonds fédéraux à la fin de chaque année. Le marché aura hâte de découvrir l’estimation du membre médian du Comité par rapport aux estimations du marché. Dans l’état actuel des choses, le marché est plus agressif que le Comité pour cette année et l’année prochaine, mais la Fed devrait ralentir en 2024. Cela va à l’encontre de l’espoir de la Fed de pouvoir concevoir le fameux « atterrissage en douceur » et piloter l’économie vers l’équilibre. Ha ! Ce n’est pas encore arrivé, mais peut-être cette fois… Comme nous le savons tous, la performance passée n’est pas une garantie de performance future.

Pour ce qui est du bilan, les membres du comité ont déclaré lors de leur réunion de janvier qu’ils allaient le réduire « de manière prévisible » en permettant aux obligations d’arriver à échéance sans être reconduites, plutôt que de vendre des obligations. La question est donc de savoir dans quelle mesure ils permettront d’arriver à échéance chaque mois – le plafond des obligations arrivant à échéance. Dans son récent témoignage devant le Congrès, le président Jerome Powell a déclaré à propos du comité que, lors de cette réunion, « nous allons établir un rythme auquel le ruissellement se produira, sous réserve des plafonds ».

Quand commencer à réduire le bilan est une autre question cependant. Différents membres ont exprimé des points de vue différents. Le procès-verbal de la réunion du FOMC de janvier ne mentionne que le début de sa réduction « plus tard cette année », une phrase à laquelle le président de la Fed de New York, Williams (V), a fait écho dans un discours le mois dernier. Ils pourraient être peu plus précis à cette réunion, tout en se laissant suffisamment de marge de manœuvre au cas où les événements ne se dérouleraient pas commep révu.

La dernière fois, en juin 2017, ils ont déclaré : « Le Comité prévoit actuellement de commencer à mettre en œuvre un programme de normalisation du bilan cette année, à condition que l’économie évolue globalement comme prévu. » Lors de la réunion suivante, en juillet, ils ont dit : « Le Comité prévoit de commencer à mettre en œuvre son programme de normalisation du bilan relativement bientôt, à condition que l’économie évolue bien comme prévu… » Puis, lors de la suivante, en septembre, ils ont dit : « En octobre, le Comité lancera le programme de normalisation du bilan… » Compte tenu de la situation actuelle de l’inflation, ils peuvent sauter « cette année » et passer directement à « très bientôt », sous couvert d’une variété de mises en garde sur la situation géopolitique bien entendu.

Impact sur le marché : Le marché s’attend évidemment à une hausse de 25 pb. La réaction sera alors dictée par 1) la mesure dans laquelle le « dot plot » évolue et 2) le degré d’agressivité qu’ils semblent vouloir adopter pour réduire leur bilan. Compte tenu de la pression bipartisane pour faire baisser l’inflation, je m’attends à ce que le président de la Fed, Jerome Powell, ne mâche pas ses mots lors de sa conférence de presse. Cela pourrait être positif pour le dollar.

Banque d’Angleterre : peut-être s’adapter au marché ?

Il ne semble faire aucun doute dans les esprits que la Banque d’Angleterre augmentera son taux bancaire de 25 points de base lors de sa réunion de la semaine prochaine. La question est : à quelle vitesse devraient-ils d’augmenter ses taux par la suite ?

Notez que bien, que le marché ait intégré une hausse de 25 pb à cette réunion, il intègre une hausse de 37 pb lors de la réunion de mai et de 33 pb lors de la réunion de juin. En d’autres termes, il y a une bonne chance de voir une hausse de 50 points de base à l’une de ces réunions.

Cette hypothèse découle du fait que, lors de la dernière réunion, en février, quatre des neuf membres du Comité de politique monétaire (CPM) ont voté pour une augmentation de 50 points de base. Mais voteraient-ils toujours de cette façon ? Cela n’a rien de sûr. Par exemple, Michael Saunders a récemment déclaré que « ma préférence pour une hausse de 50 pb lors de la réunion de février ne signifie pas nécessairement que je voterai pour des mesures de 50 pb dans le cas où les taux devraient augmenter davantage ».

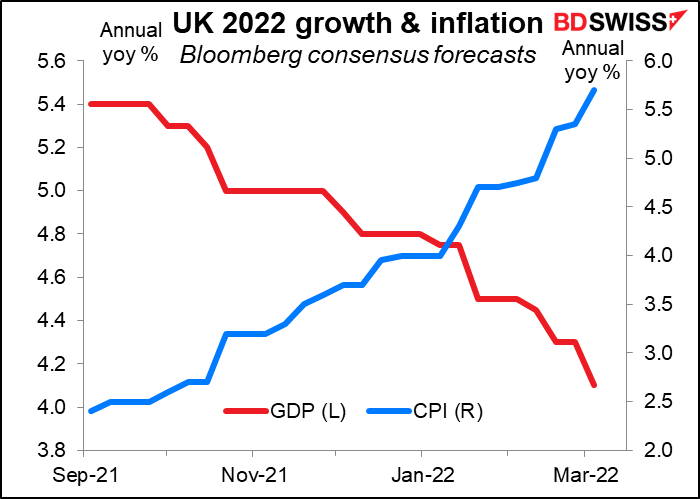

La plupart des membres du MPC semblent convenir que la guerre en Ukraine a augmenté les perspectives d’inflation en Grande-Bretagne. Dans le même temps, cela a accru l’incertitude autour de l’économie et a réduit les anticipations de croissance.

Souhaite-t-elle prendre le risque d’ajouter un choc de taux d’intérêt à tous les autres chocs dont souffre déjà le pays ? Une part importante (63 %) des ménages britanniques possède sa propre maison et la plupart des prêts hypothécaires sont à taux variable, ce qui signifie qu’une hausse des taux d’intérêt frappe immédiatement les portefeuilles.

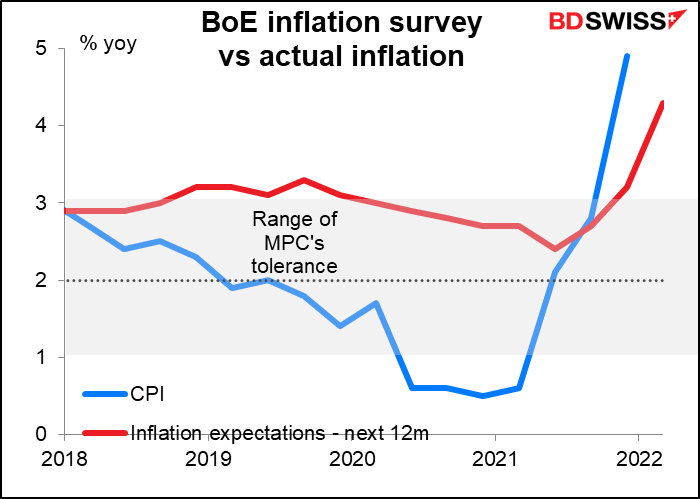

D’autre part, la banque veut-elle risquer de figer les anticipations d’inflation et donc une spirale des salaires/prix ou simplement que des entreprises profitent de l’environnement pour booster leurs bénéfices ? L’enquête de ce matin sur les anticipations d’inflation de la Banque d’Angleterre a montré que les anticipations d’inflation pour l’année prochaine passaient à 4,3 %, bien au-dessus de la fourchette cible de 1 % à 3 % de la Banque d’Angleterre.

La banque devra équilibrer ces aspects, ce qui ne devrait pas être une mince affaire. Compte tenu des risques liés à la guerre en Ukraine, je m’attends à ce qu’elle soit plutôt conciliante. Je m’attends à moins de votes en faveur d’une augmentation de 50 points de base qu’avant. Cela pourrait réduire les chances d’une augmentation de 50 pb lors des deux prochaines réunions, ce qui serait négatif pour la livre.

Banque du Japon : les choses deviennent intéressantes

La Banque du Japon a la distinction douteuse d’être la moins intéressante des grandes banques centrales, telle que déterminée par le score de pertinence de Bloomberg (quel pourcentage des personnes ayant des alertes programmées pour les annonces de ce pays en ont une définie pour celle-ci ?). L’annonce de la Banque du Japon obtient une note très basse, nettement inférieure même à celle de la Banque nationale suisse, qui n’a pas modifié son taux directeur depuis 2015.

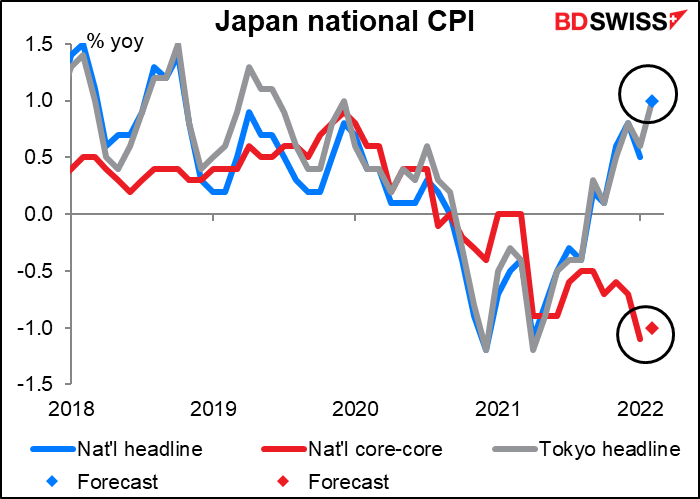

Cependant, je pense que la Banque du Japon devrait commencer à être intéressante. En avril, l’impact de la réduction des tarifs de téléphonie mobile sortira de la comparaison d’une année sur l’autre et le taux d’inflation est susceptible de grimper, peut-être à 1,5 % en glissement annuel ou même le Saint Graal de 2 % en glissement annuel.

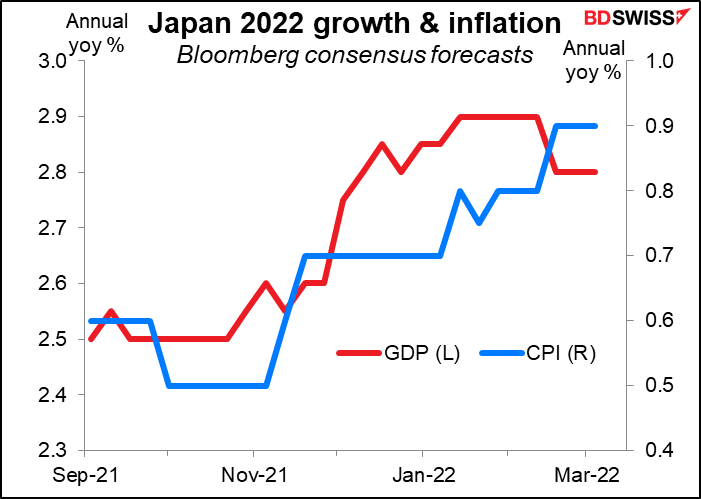

Le Japon est l’un des rares pays où le marché a revu à la hausse ses attentes en matière de croissance, et non à la baisse. Néanmoins, les anticipations d’inflation restent bien en deçà de l’objectif de 2 %. (Cela me rappelle une histoire drôle : il y a des années, lorsque je faisais une présentation à un client en japonais, je me suis soudain rendu compte que je ne connaissais pas le terme « révision à la hausse » en japonais parce que pendant tant d’années, je n’avais eu qu’à dire « révision à la baisse ».)

La Banque du Japon ne publiera pas de rapport sur les perspectives à cette réunion, donc nous ne saurons pas avec certitude ce que pensent les autorités, mais le gouvernement. Il est probable que Kuroda abordera la question lors de la conférence de presse qui suivra la réunion. Il est probable qu’il fasse allusion à la possibilité d’un ralentissement de la croissance en raison de la guerre, comme l’ont fait d’autres banquiers centraux, en raison d’une plus grande incertitude, d’une baisse des investissements et d’une hausse des prix agissant comme une taxe sur les consommateurs. Il existe un débat sur l’impact de la hausse des prix du pétrole sur l’économie japonaise – le modèle de l’économie japonaise de la Banque du Japon constate qu’une hausse de 10 % du prix du pétrole entraîne une baisse de 0,2 % du PIB réel, tandis que d’autres études constatent que « les effets de la hausse des prix du pétrole au Japon sont soit négligeablement négatifs, soit même positifs ».

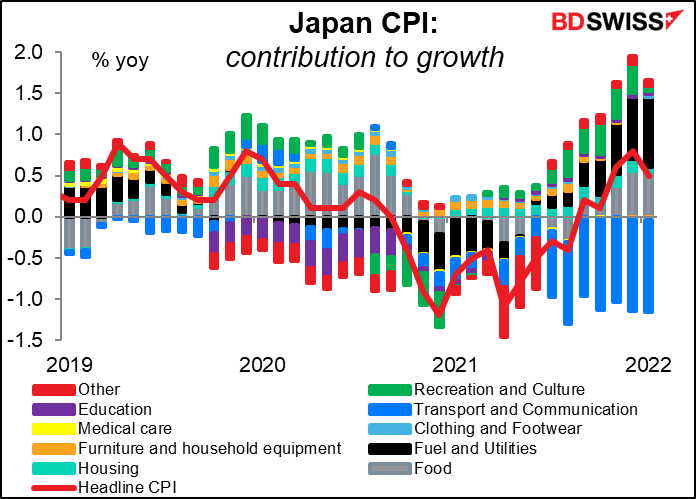

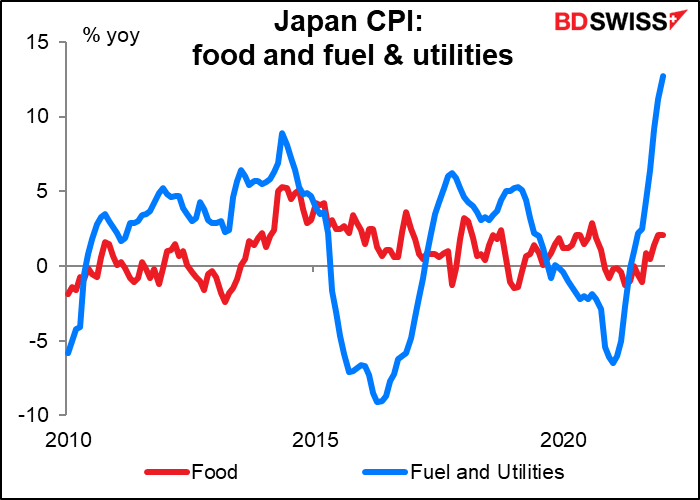

La question principale pour moi est de savoir si le gouverneur Kuroda maintiendra son point de vue selon lequel l’inflation n’atteindra pas 2 %. Il en a écarté la possibilité lors de sa conférence de presse en janvier, mais c’était avant l’invasion et la flambée des prix des matières premières. Il a également ignoré l’équation de base de la réduction des tarifs de téléphonie mobile au Japon, qui soustrait environ 1,5 point de pourcentage du taux d’inflation global. Une fois cela sorti de l’équation, l’inflation « pourrait s’élever momentanément à un niveau proche de 2 % », comme l’a récemment déclaré Junko Nakagawa, membre du Conseil. (Notez les barres bleu vif dans le graphique ci-dessous.)

L’IPC national du Japon sortira vendredi matin, quelques heures avant la fin de la réunion de la Banque du Japon. On s’attend à ce que le chiffre augmente fortement, passant de +0,5 % à 1,0 % en glissement annuel. Ce serait la même chose que l’IPC de Tokyo pour le mois, et donc pas une grande surprise. Toutefois, l’indice des prix à la consommation fondamental – hors aliments frais et énergie – devrait rester déflationniste à -1,0 % en glissement annuel contre -1,1 % en glissement annuel le mois précédent. Le gouverneur Kuroda peut citer cela comme une preuve que l’impact de la hausse des prix de l’énergie ne sera pas suffisant pour faire dérailler le Japon.

Néanmoins, la Banque du Japon, à l’instar de la Fed, peut également ressentir une certaine pression politique sur la question de l’inflation, même si elle n’a pas encore atteint son objectif officiel de 2 % d’inflation. Récemment, les fonctionnaires ont fait référence à la « perception de l’inflation », qui est souvent différente du chiffre réel – les gens remarquent davantage l’augmentation que la stabilité des prix. Le gouverneur Kuroda a récemment déclaré au Comité du budget de la Chambre haute que la Banque du Japon surveillerait un large éventail de données sur l’inflation au-delà des indicateurs, y compris des enquêtes sur l’opinion du public sur les prix. Dans le cadre de cet effort, la Banque du Japon a publié un document de travail intitulé « Inflation perçue et inflation de l’IPC : le cas du Japon ». Le document explique « pourquoi l’inflation perçue est supérieure à l’inflation mesurée par l’IPC. » Sans entrer dans les détails, je me contenterai de noter que les prix des denrées alimentaires augmentent de 2,1 % en glissement annuel (y compris 6,5 % en glissement annuel pour les aliments frais) et que le carburant et les services publics augmentent de 12,7 % en glissement annuel, y compris 15,9 % pour l’électricité. Aïe ! Pas étonnant que ma fille à Kyoto me demande sans cesse plus d’argent.

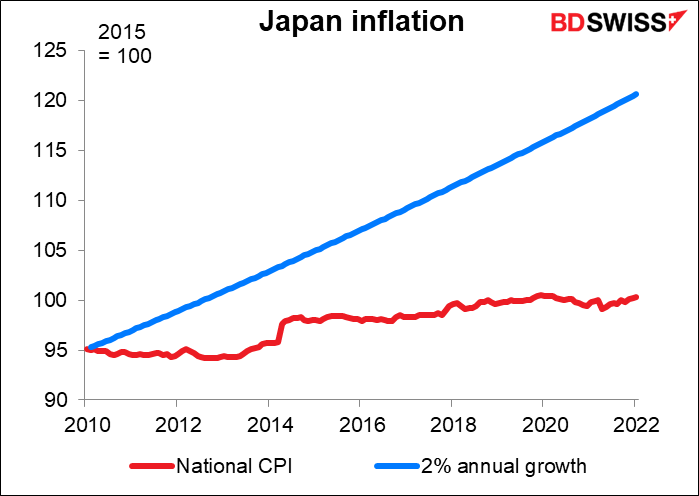

Je doute que la Banque du Japon relève les taux de sitôt, même si l’inflation dépassait la barre des 2 %. L’inflation est tellement inférieure à l’objectif de 2 % depuis si longtemps qu’ils peuvent probablement tolérer un dépassement pendant un certain temps. Les prix sont inférieurs d’environ 20 % à ce qu’ils seraient s’ils avaient augmenté à un rythme constant de 2 % par an depuis le début de l’indice des prix à la consommation actuel en 2010.

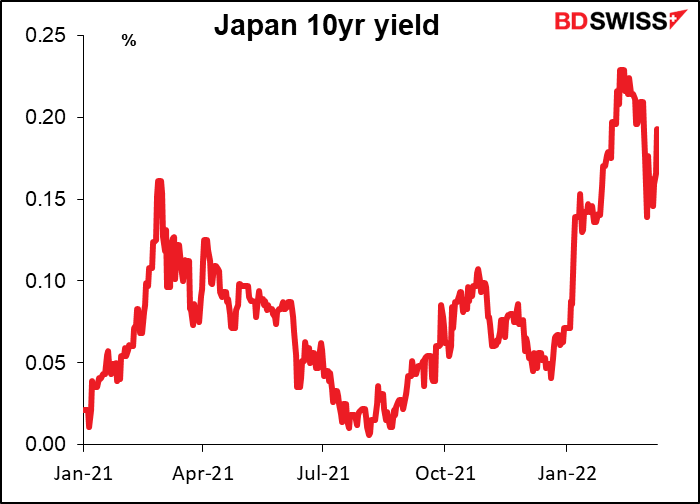

Néanmoins, la Banque du Japon pourrait éventuellement assouplir son contrôle de la courbe de rendement (YCC), en vertu duquel elle s’engage à maintenir le rendement des obligations à 10 ans à environ 0 %, ±25 pb. La Banque du Japon a acheté des obligations le 14 février pour appliquer cette restriction, mais n’a pas été en mesure de maintenir les rendements à d’autres échéances. En supposant que les prix de l’énergie et des denrées alimentaires restent élevés, que d’autres banques centrales continuent de relever les taux et que les rendements obligataires à l’étranger se comportent comme on pourrait s’y attendre dans de telles conditions, la Banque du Japon pourrait être contrainte d’assouplir son contrôle de la courbe des taux bien avant d’envisager une hausse des taux (comme en Australie).

Tant qu’ils ne l’auront pas fait, les investissements dans les actifs en JPY deviendront de moins en moins attrayants pour les investisseurs nationaux et étrangers et le JPY devrait reculer, en supposant bien sûr qu’il n’y ait pas d’achats « refuge », ce qui est bien sûr le cas aujourd’hui.

Autres indicateurs : Ventes au détail aux États-Unis, données sur l’emploi au Royaume-Uni, IPC au Japon et au Canada

La semaine prochaine apportera son lot de nombreuses autres informations.

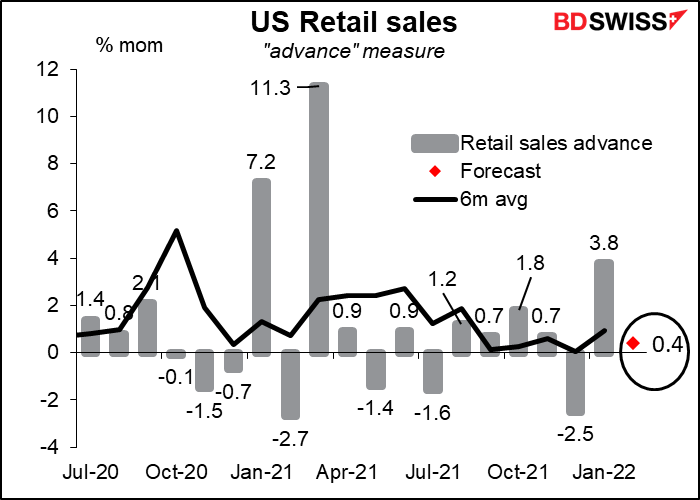

Les ventes au détail aux États-Unis seront annoncées le jour même de la fin de la réunion du FOMC. Cela pourrait ralentir l’intérêt pour ce qui est habituellement l’un des indicateurs les plus importants chaque mois, étant donné qu’une grande partie de l’économie américaine – environ 70 % – est la consommation privée, dont les ventes au détail représentent environ 40 %. Cela signifie que les ventes au détail représentent environ 28 % de l’économie américaine.

Les ventes devraient être lentes – en hausse seulement de +0,4 % par rapport à la moyenne mobile sur six mois de +1,0 %. Une partie de cela est due à une baisse de 5,2 % des ventes d’automobiles et une partie est probablement juste une réaction aux ventes exceptionnelles du mois précédent. Si l’on exclut les automobiles, les ventes devraient augmenter de +0,8 %, ce qui correspond à peu près à la moyenne (+0,9 %). La poursuite d’une croissance saine des ventes montre que la hausse de l’emploi et des heures de travail soutient le pouvoir d’achat total.

Cela pourrait aussi être de la poudre aux yeux, sachant que les chiffres ne sont pas ajustés pour l’inflation. Avec des prix en hausse d’environ +0,6% en glissement mensuel, cela signifie que même si le volume des biens vendus n’augmente pas, la valeur augmente, elle, de +0,6 %. De ce point de vue, une augmentation de +0,4 % en glissement mensuel de la valeur des ventes correspond à une baisse en termes réels.

Je doute cependant que les marchés voient les choses de cette façon. Je m’attends à ce qu’une nouvelle hausse des ventes après la hausse extraordinaire du mois précédent soit considérée comme une bonne nouvelle pour l’économie américaine et soit donc positive pour le dollar.

Les autres principaux indicateurs américains publiés au cours de la semaine comprennent l’indice des prix à la production (IPP) et l’enquête de l’Empire State sur l’industrie manufacturière (mardi) et l’enquête de la Fed de Philadelphie sur les entreprises et les mises en chantier (jeudi).

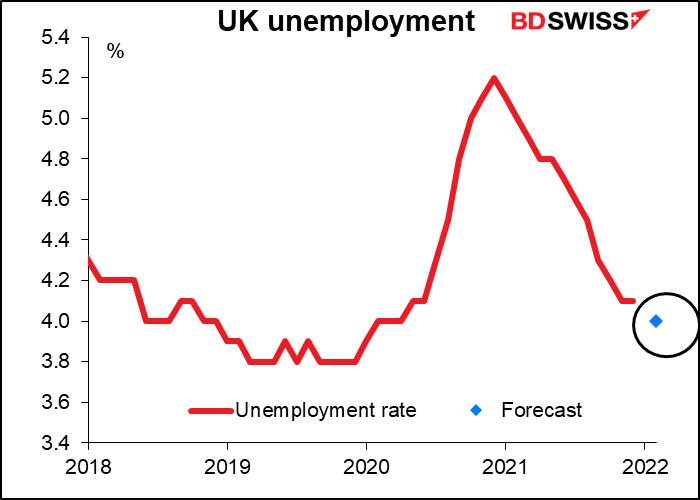

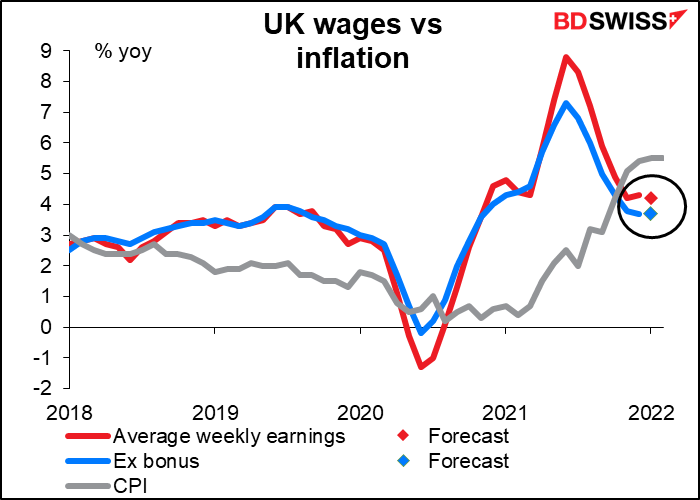

Pour la Grande-Bretagne, en plus de la réunion de la Banque d’Angleterre, les données sur l’emploi seront publiées mardi. Le taux de chômage devrait encore baisser.

Les salaires moyens, y compris les primes, devraient baisser de 0,10 pb et être bien inférieurs au taux d’inflation, ce qui devrait réchauffer le cœur glacial des fonctionnaires de la Banque d’Angleterre qui ont appelé à la « modération salariale » pendant qu’ils faisaient des salaires à six chiffres. Cela aurait tendance à être légèrement négatif pour la livre, car cela signifie moins de pression pour resserrer la politique monétaire, mais je pense que la baisse du taux de chômage est probablement plus importante.

Le Canada publie son IPC mercredi, dernier indice d’inflation avant la réunion de mi-avril de la Banque du Canada. Aucune prévision n’est encore disponible. Lors de sa dernière réunion, il y a quelques semaines, le Conseil des gouverneurs a déclaré qu’il « s’attendait à ce que les taux d’intérêt augmentent encore. « Une nouvelle hausse de l’inflation, comme cela semble probable, ne ferait que confirmer cette attente.

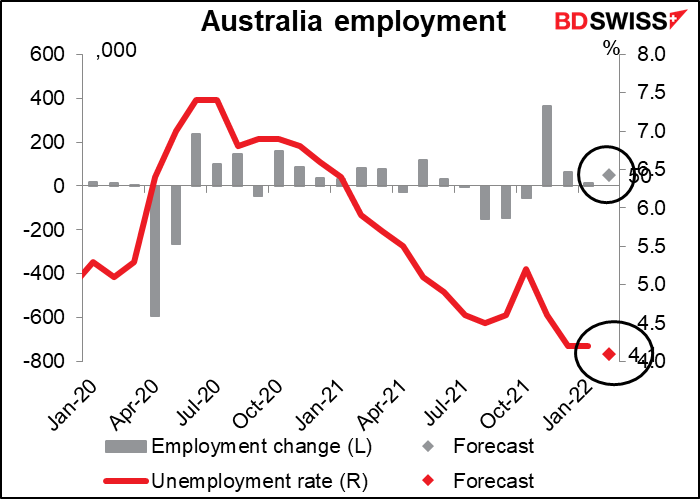

L’Australie publie ses données sur l’emploi jeudi. Il devrait être bon – le taux de chômage en baisse, l’emploi en hausse plus que le mois précédent, et le taux d’activité (non représenté) en hausse de 0,2 point. Le Gouverneur Lowe de la banque centrale australienne A concédé cette semaine qu ’« il est plausible que les taux d’intérêt augmentent cette année », mais il a également déclaré qu’il existait des scénarios plausibles où les taux n’augmenteraient pas avant l’année prochaine. Il se concentre sur les salaires et le développement d’une spirale salaires/prix. À cet égard, une amélioration de la situation de l’emploi est positive pour l’AUD, bien qu’indirecte.