Mientras la guerra en Ucrania se prolonga, los precios de las materias primas se han disparado, la inflación parece ser más alta de lo que se esperaba durante más tiempo de lo que se esperaba, y el crecimiento será inevitablemente menor de lo previsto. ¿Qué pueden hacer los bancos centrales en esta situación?

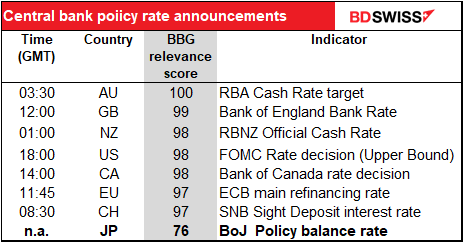

La semana pasada tuvimos noticias de uno de ellos, el Banco Central Europeo (BCE), y la próxima semana tendremos noticias de otros tres: la Reserva Federal de Estados Unidos (miércoles), el Banco de Inglaterra (jueves) y el Banco de Japón (viernes). Si el BCE sirve de guía, es probable que los dos primeros suban los tipos de interés. El Banco de Japón todavía no, pero será interesante escuchar lo que tienen que decir al respecto.

Dada la incertidumbre, esperaba que el BCE mantuviera la política monetaria. Sin embargo, decidieron dar unos pequeños pasos hacia la normalización (de lo que no hablaré ahora, ya que estoy seguro de que ha sido cubierto en otra parte), lo cual nos da una pista de lo que probablemente podemos esperar la próxima semana.

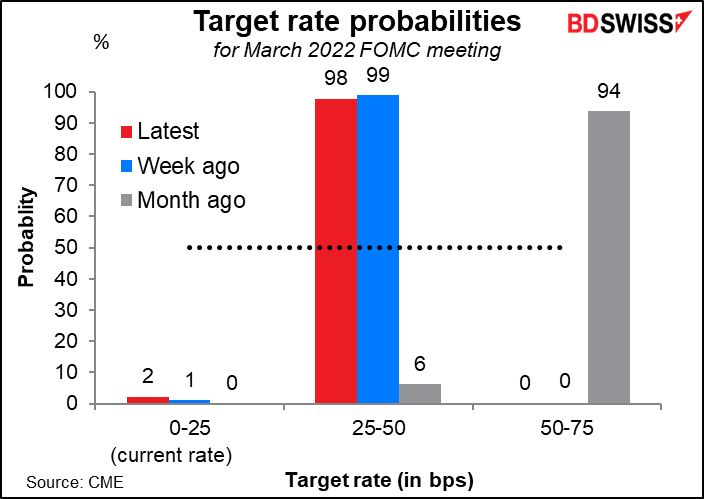

Luego sigue la Reserva Federal de Estados Unidos, cuyo órgano de fijación de tipos, el Comité Federal de Mercado Abierto (FOMC), se reúne el martes y el miércoles. El presidente de la Reserva Federal, Powell, ya ha dicho que va a recomendar una subida de tipos de 25 puntos básicos en esta reunión, la primera subida de tipos desde diciembre de 2018. El mercado considera que hay un 98 % de probabilidad de que esto ocurra. Se trata de un gran cambio con respecto a hace un mes, cuando el mercado veía una probabilidad del 94 % de una subida de 50 puntos básicos.

El mercado buscará responder tres preguntas:

- ¿Cuántas subidas de tipos más habrá después?

- ¿Cuándo empezarán a reducir el tamaño de su balance? Y

- ¿En cuánto lo reducirán cada mes?

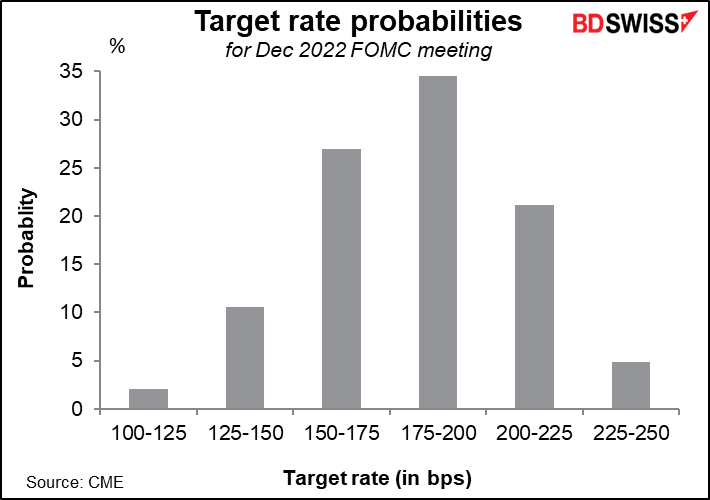

En lo que respecta a la primera pregunta, el mercado sitúa la mayor probabilidad en siete subidas de tipos de 25 puntos básicos cada una este año, lo que llevaría el tipo de los fondos de la Reserva Federal entre el 1,75 % y el 2,0 %. Esto implicaría una subida de tipos de 25 puntos básicos en cada reunión durante el resto del año, lo cual es ciertamente concebible.

Esto dejaría el tipo de interés de los fondos federales por debajo de lo que los miembros del FOMC consideran el tipo «neutral» (el 2,5 %), con el que no estimulan ni restringen la economía estadounidense. El mercado no espera que lleguen tan lejos: los futuros de los fondos federales alcanzan un máximo del 2,16 % en diciembre de 2023 y empiezan a descender después, lo que implica que creen que la Reserva Federal tendrá que empezar a flexibilizar la política antes de llegar a la neutralidad.

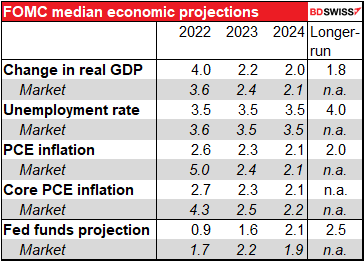

Esta reunión irá acompañada de una versión actualizada del resumen de las proyecciones económicas del Comité. Como es habitual, su previsión de la inflación es especialmente preocupante .

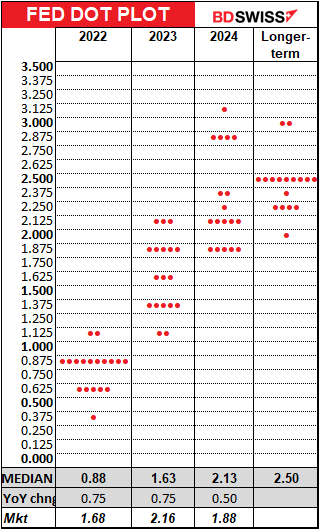

Y con ello llega el famoso «diagrama de puntos» en el que cada miembro pronostica dónde espera que acabe el tipo de los fondos federales al final de cada año. El mercado estará deseando ver cómo piensan los miembros del Comité en relación con lo que piensa el mercado. En este momento, el mercado es más agresivo que el Comité para este año y el próximo, pero espera que la Reserva Federal tenga que relajarse en 2024. Esto es contrario a la esperanza de la Reserva Federal de poder diseñar el legendario «aterrizaje suave» y dirigir la economía hacia el equilibrio. ¡Ja! Todavía no ha sucedido, pero quizás esta vez sí. Como todos sabemos, los resultados pasados no garantizan los resultados futuros.

En cuanto al balance, dijeron en la reunión de enero que van a reducirlo «de forma predecible» permitiendo que los bonos venzan sin ser refinanciados, en lugar de venderlos. La cuestión es, entonces, qué cantidad permitirán que venza de esta manera cada mes: el límite de los bonos que vencen. En su reciente testimonio ante el Congreso, Powell dijo que en esta reunión «vamos a establecer un ritmo de reducción sujeto a límites».

La cuestión de cuándo empezar a reducir el balance es otro asunto. Los distintos miembros han expresado opiniones diferentes. Las actas de la reunión de enero del FOMC solo mencionan que empezarán a reducir «en algún momento de este año», una frase de la que se hizo eco el presidente de la Reserva Federal de Nueva York, Williams (V), en un discurso el mes pasado. Es posible que traten de ser un poco más concretos en esta reunión, pero dejarán un amplio margen de maniobra en caso de que los acontecimientos se desarrollen de forma diferente a lo que esperan.

La primera vez que se mencionó esto fue en junio de 2017 cuando dijeron que «el Comité actualmente espera comenzar a implementar un programa de normalización del balance este año, siempre que la economía evolucione ampliamente como se anticipa». En la siguiente reunión, en julio, dijeron «el Comité espera comenzar a aplicar su programa de normalización del balance relativamente pronto, siempre que la economía evolucione en general como se prevé». Luego, en la siguiente reunión de septiembre, dijeron «en octubre, el Comité iniciará el programa de normalización del balance». Dada la situación actual de la inflación, es posible que se salten el «este año» y pasen directamente al «relativamente pronto», cubierto, por supuesto, con una serie de advertencias sobre la situación geopolítica.

Impacto en el mercado: El mercado espera obviamente una subida de 25 puntos básicos. La reacción vendrá dictada por 1) los cambios en el gráfico de puntos y 2) la agresividad con la que reduzcan su balance. Dada la presión bipartidista para bajar la inflación, espero que Powell no se ande con rodeos en su conferencia de prensa. Esto podría ser positivo para el dólar.

Banco de Inglaterra: ¿puede igualar al mercado?

Nadie parece dudar de que el Banco de Inglaterra subirá los tipos de interés en 25 puntos básicos en su reunión de la próxima semana. La pregunta es: ¿con qué rapidez es probable que suban los tipos después de eso?

Obsérvese que, si bien el mercado ha descontado una subida de 25 puntos básicos en esta reunión, está descontando una subida de 37 puntos básicos en la reunión de mayo y una subida de 33 puntos básicos en la reunión de junio. En otras palabras, es muy probable que se produzca una subida de 50 puntos básicos en una de esas reuniones.

Esta suposición proviene del hecho de que en la última reunión de febrero, cuatro de los nueve miembros del Comité de Política Monetaria (CPM) votaron a favor de una subida de 50 puntos básicos. Pero ¿seguirán votando así? No es en absoluto seguro. Por ejemplo, Michael Saunders dijo recientemente que «mi preferencia por una subida de 50 puntos básicos en la reunión de febrero no implica necesariamente que vaya a votar a favor de medidas de 50 puntos básicos en caso de que los tipos tengan que subir más».

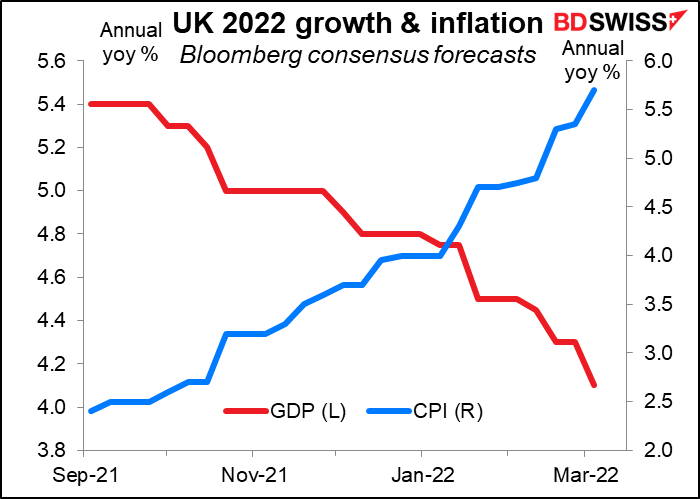

La mayoría de los miembros del Comité de Política Monetaria parecen estar de acuerdo en que la guerra en Ucrania ha elevado las perspectivas de inflación en Gran Bretaña. Al mismo tiempo, ha aumentado la incertidumbre en torno a la economía y ha reducido las expectativas de crecimiento.

¿Quieren arriesgarse a añadir un choque de tipos de interés a todos los demás choques que sufre el país? Una gran proporción (63 %) de los hogares del Reino Unido son propietarios de su vivienda y la mayoría de las hipotecas son de tipo variable, lo que significa que una subida de los tipos de interés repercute inmediatamente en el bolsillo de la gente.

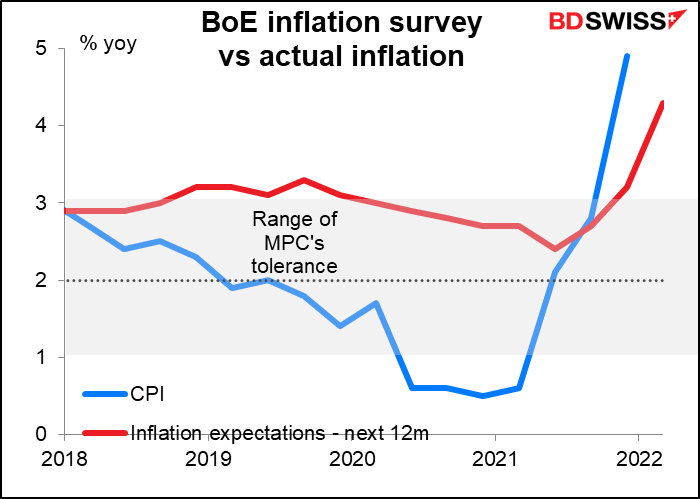

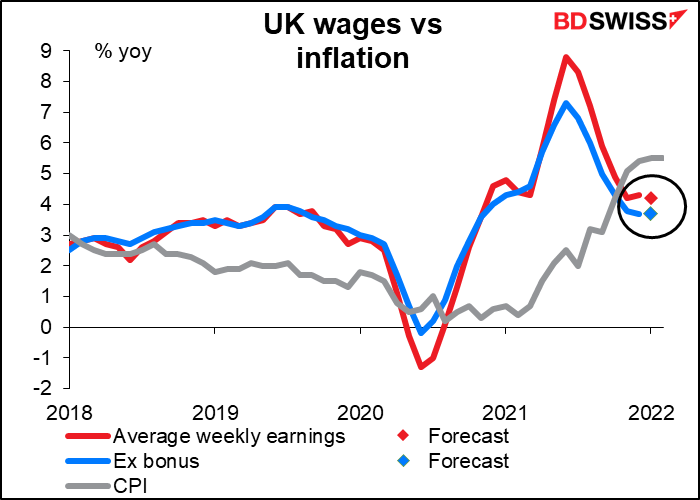

Por otro lado, ¿quieren arriesgarse a que las expectativas de inflación se arraiguen y, por tanto, a que se produzca una espiral de salarios y precios, o simplemente que las empresas aprovechen el entorno para aumentar sus beneficios? La encuesta de expectativas de inflación del Banco de Inglaterra de esta mañana ha mostrado que las expectativas de inflación para el próximo año han subido al 4,3 %, muy por encima del rango objetivo del Banco de Inglaterra del 1 % al 3 %.

Este es el difícil equilibrio al que tendrán que enfrentarse. Dados los riesgos de los combates en Ucrania, espero que salgan del enfoque conciliador. Yo esperaría menos votos para una subida de 50 puntos básicos que antes. Esto podría reducir las probabilidades de una subida de 50 puntos básicos en las dos próximas reuniones, lo que sería negativo para la libra.

Banco de Japón: se pone interesante

El Banco de Japón tiene el dudoso honor de ser el menos interesante de los principales bancos centrales, según la puntuación de relevancia de Bloomberg (qué porcentaje de las personas que tienen programadas alertas para anuncios de ese país tienen una alerta establecida para ese anuncio). El anuncio del Banco de Japón obtiene una calificación sustancialmente inferior incluso a la del Banco Nacional de Suiza, que no ha modificado su tipo de interés oficial desde 2015.

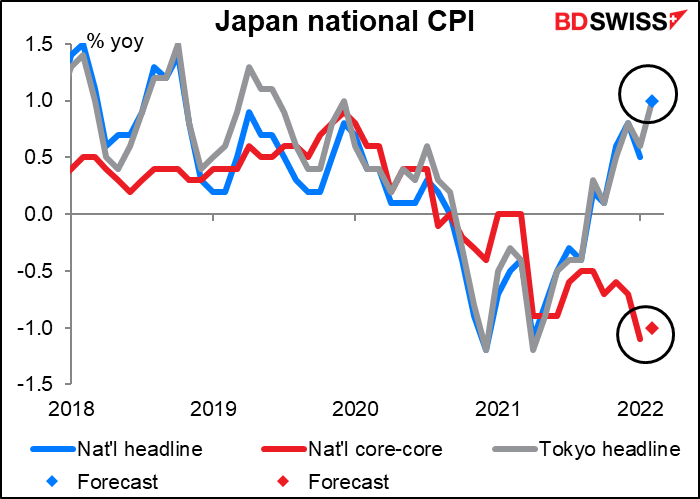

Sin embargo, creo que es probable que el Banco de Japón empiece a ponerse interesante. Cuando llegue abril, el impacto de la reducción de las tarifas de telefonía móvil desaparecerá de la comparación interanual y es probable que la tasa de inflación se dispare, quizá hasta el 1,5 % interanual o incluso el 2 % interanual.

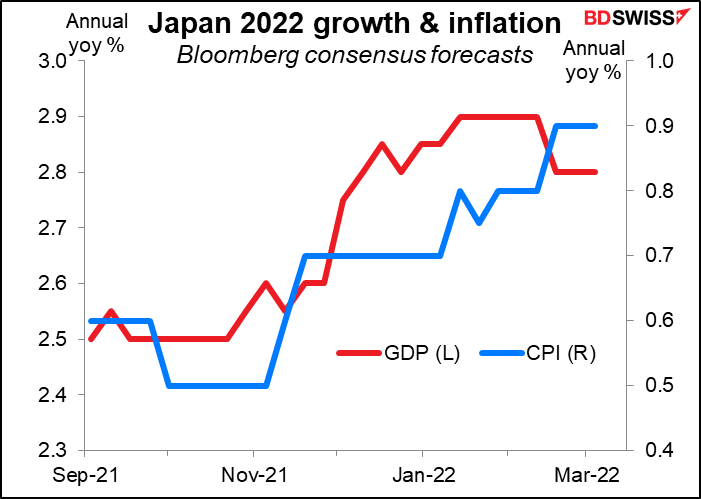

Japón es uno de los pocos países donde el mercado ha revisado al alza sus expectativas de crecimiento, no a la baja. Aun así, las expectativas de inflación siguen estando muy por debajo del objetivo del 2 %. (Esto me recuerda una anécdota curiosa: hace años, cuando estaba haciendo una presentación a un cliente en japonés, me di cuenta de repente de que no conocía el término «revisión al alza» en japonés porque durante muchos años solo había tenido que decir «revisión a la baja»).

El Banco de Japón no publicará un informe de perspectivas actualizado en esta reunión, por lo que no sabremos con certeza lo que piensan las autoridades, pero es probable que el gobernador Kuroda trate el tema en la rueda de prensa posterior a la reunión. Es probable que aluda a la posibilidad de un descenso del crecimiento debido a la guerra, como han hecho otros banqueros centrales, debido a una mayor incertidumbre, una menor inversión y unos precios más altos que actúan como un impuesto sobre los consumidores. Hay cierto debate sobre el impacto del aumento de los precios del petróleo en la economía japonesa: el modelo de la economía japonesa del Banco de Japón considera que un aumento del 10 % del precio del petróleo provoca un descenso del 0,2 % del PIB real, mientras que otras investigaciones consideran que «los efectos del aumento del precio del petróleo en Japón son insignificantemente negativos o incluso positivos».

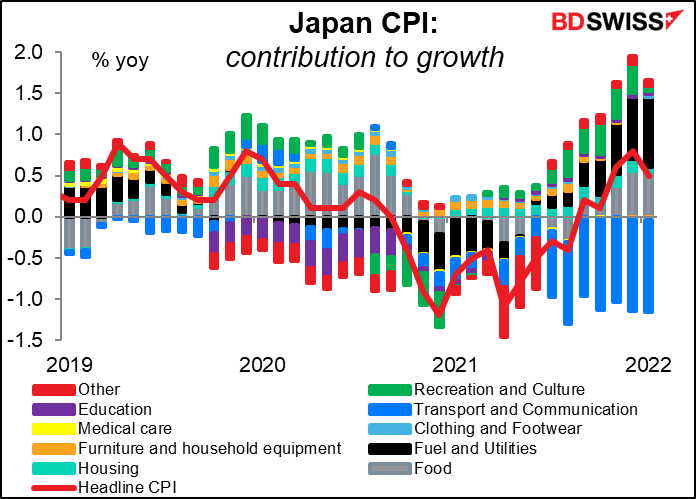

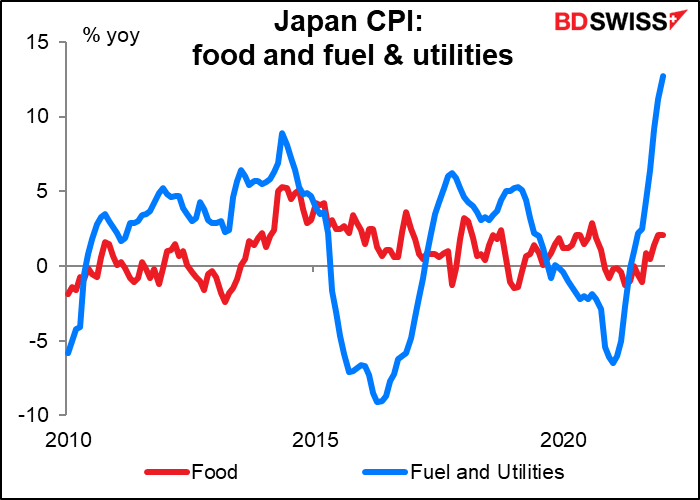

La cuestión principal para mí es si el gobernador Kuroda mantendrá su opinión de que la inflación no alcanzará el 2 %. Descartó la posibilidad en su conferencia de prensa de enero, pero eso fue antes de la invasión y del aumento de los precios de las materias primas. También ignoró la aritmética básica del recorte de las tarifas de telefonía móvil en Japón, que está restando alrededor de 1,5 puntos porcentuales a la tasa de inflación general. Una vez que esto desaparezca de la ecuación, la inflación «puede aumentar momentáneamente hasta un nivel cercano al 2 %», como dijo recientemente Junko Nakagawa, miembro del Consejo de Política Económica. (Obsérvense las barras azules brillantes en el gráfico siguiente).

El viernes por la mañana se publicará el IPC nacional de Japón, unas horas antes de que finalice la reunión del Banco de Japón. Se espera que la cifra principal aumente bruscamente hasta el 1,0 % interanual desde el +0,5 %. Esto sería lo mismo que el IPC de Tokio para el mes y, por tanto, no sería una gran sorpresa. Sin embargo, se espera que el IPC «subyacente subyacente» (que excluye los alimentos frescos y la energía) siga en deflación, con un -1,0 % interanual, frente al -1,1 % interanual del mes anterior. El gobernador Kuroda puede citar esto como prueba de que el impacto de los precios de la energía más altos no será suficiente para empujar a Japón por encima de la línea.

No obstante, el Banco de Japón, al igual que la Reserva Federal, también puede sentir cierta presión política sobre la inflación, aunque todavía no haya alcanzado su objetivo formal de inflación del 2 %. Últimamente, los funcionarios se refieren a la «percepción de la inflación por parte de la gente», que suele ser diferente de la cifra real: la gente nota que los precios suben mucho más de lo que nota que los precios se mantienen estables. El gobernador Kuroda declaró recientemente ante la Comisión de Presupuestos de la Cámara Alta que el Banco de Japón vigilaría una amplia gama de datos sobre la inflación más allá de los indicadores, incluidas las encuestas sobre la opinión del público acerca de los precios. Como parte de ese esfuerzo, el Banco de Japón publicó un documento de trabajo titulado «Inflación percibida por los hogares e inflación del IPC: el caso de Japón». El documento explica «por qué la inflación percibida es mayor que la del IPC». Sin entrar en detalles, me limitaré a señalar que los precios de los alimentos suben un 2,1 % interanual (incluido el 6,5 % interanual de los alimentos frescos) y los combustibles y servicios públicos suben un 12,7 % interanual, incluido el 15,9 % de la electricidad. ¡Dios mío! No me extraña que mi hija en Kioto me pida dinero constantemente.

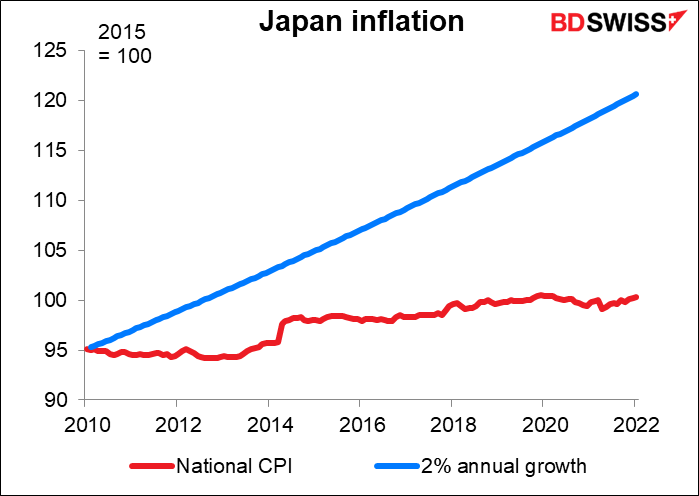

Dudo que el Banco de Japón suba los tipos de interés a corto plazo, incluso si la inflación supera la línea del 2 %. La inflación ha estado tan por debajo del objetivo del 2 % durante tanto tiempo que probablemente puedan tolerar un rebasamiento durante algún tiempo. Los precios están aproximadamente un 20 % por debajo de donde estarían si hubieran subido a un ritmo constante del 2 % anual desde que comenzó el actual índice de precios al consumo en 2010.

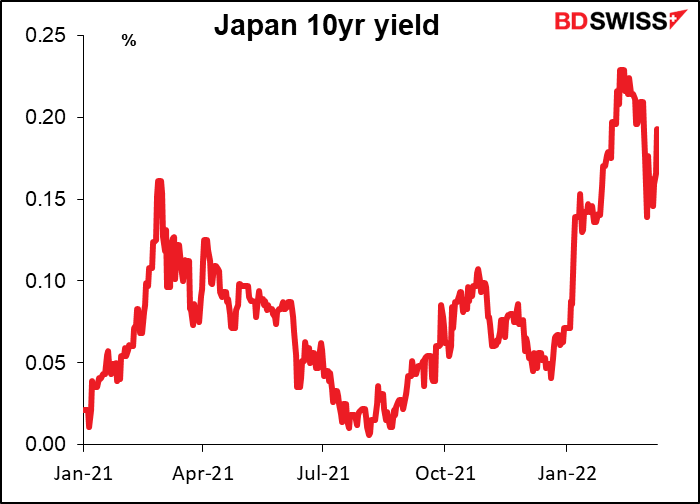

No obstante, el Banco de Japón podría llegar a relajar su control de la curva de rendimiento, según el cual se compromete a mantener el rendimiento de los bonos a 10 años en torno al 0 %, ±25 puntos básicos. El Banco de Japón compró bonos el 14 de febrero para aplicar esta restricción, pero no pudo mantener los rendimientos en otros vencimientos. Suponiendo que los precios de la energía y los alimentos permanezcan elevados, que otros bancos centrales sigan subiendo los tipos y que los rendimientos de los bonos en el extranjero se comporten como cabría esperar en esas condiciones, el Banco de Japón podría verse obligado a relajar su control de la curva de rendimiento mucho antes de contemplar la posibilidad de subir los tipos (como hizo Australia).

Hasta que no lo hagan, es probable que la inversión en activos en JPY sea cada vez menos atractiva para los inversores nacionales y extranjeros y que el JPY baje, suponiendo, por supuesto, que no haya una oferta de «refugio seguro», que por supuesto ya existe.

Otros indicadores: ventas minoristas de EE. UU., datos de empleo del Reino Unido, IPC de Japón y Canadá

También hay mucha otra información en el programa de la próxima semana.

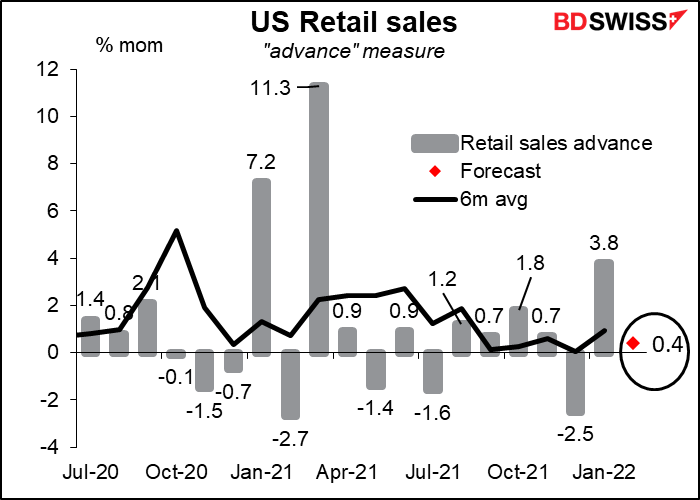

Las ventas minoristas de Estados Unidos se publican el mismo día en que finaliza la reunión del FOMC. Esto puede reducir el interés por el que suele ser uno de los indicadores más importantes de cada mes, ya que gran parte de la economía estadounidense (un 70 %) es consumo privado, del que las ventas al por menor suponen un 40 %. Esto significa que las ventas al por menor representan aproximadamente el 28 % de la economía estadounidense.

Se espera que las ventas estén flojas, con un aumento de solo el 0,4 % mensual en comparación con la media móvil de seis meses de +1,0 mensual. En parte se debe a la caída del 5,2 % de las ventas de automóviles y en parte probablemente sea una reacción a las excepcionales ventas del mes anterior. Si se excluyen los automóviles, se espera que las ventas aumenten un +0,8 % mensual, más o menos en línea con la media (+0,9 %). Los continuos y saludables aumentos de las ventas muestran que el aumento del empleo y de las horas de trabajo está apoyando el poder adquisitivo total.

También puede ser que las cifras sean ilusorias, ya que no están ajustadas a la inflación. Como los precios suben aproximadamente un +0,6 % mensual, eso significa que aunque el volumen de mercancías vendidas no aumente en absoluto, el valor subirá un +0,6 %. Visto así, un aumento del valor de las ventas del +0,4 % mensual es un descenso en términos reales.

Sin embargo, dudo que los mercados vean las cosas de esa manera. Yo esperaría que un nuevo aumento de las ventas tras la extraordinaria subida del mes anterior se tomara como una buena noticia para la economía estadounidense y, por tanto, fuera positiva para el dólar.

Otros indicadores importantes de Estados Unidos que se publicarán durante la semana son el índice de precios al productor (IPP), la encuesta manufacturera del Empire State (martes), la encuesta empresarial de la Reserva Federal de Filadelfia y la construcción de viviendas (jueves).

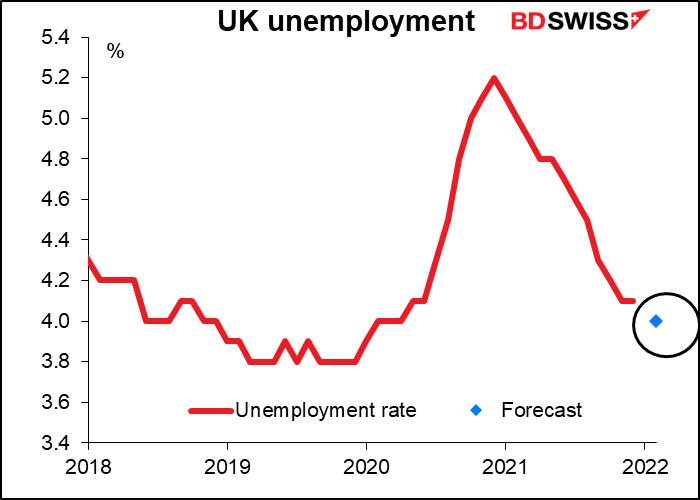

Para Gran Bretaña, lo más importante, aparte de la reunión del Banco de Inglaterra, serán los datos de empleo del martes. Se espera que la tasa de desempleo siga bajando.

Se espera que las ganancias promedio, incluidas las bonificaciones, bajen 0,10 pb y estén muy por debajo de la tasa de inflación, lo que debería alegrar los corazones helados de los funcionarios del Banco de Inglaterra que han pedido “moderación salarial” mientras ganan salarios de seis dígitos. Eso tendería a ser ligeramente negativo para la libra, ya que significa menos presión para ajustar, pero creo que la caída de la tasa de desempleo es probablemente más importante.

Canadá publica su IPC el miércoles, la última cifra de inflación antes de la reunión del Banco de Canadá de mediados de abril. Todavía no hay previsiones disponibles. En su última reunión de hace unas semanas, el Consejo de Gobierno dijo que «espera que los tipos de interés tengan que seguir subiendo». Un nuevo aumento de la inflación, como parece probable, no haría sino confirmar esa expectativa.

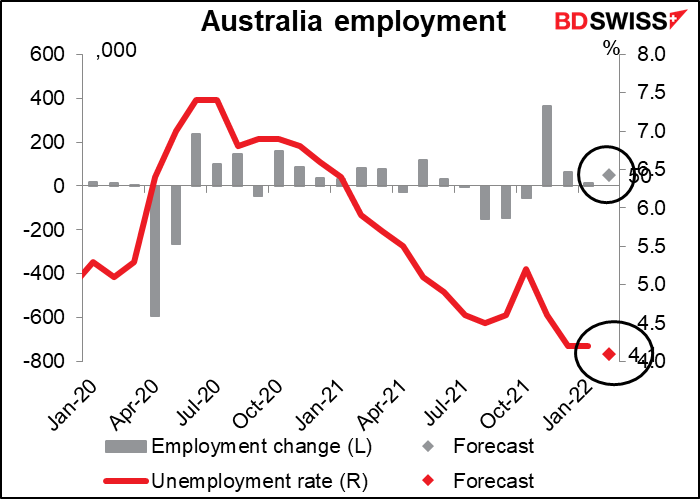

Australia publica sus datos de empleo el jueves. Se espera que sean buenos: la tasa de desempleo baja, el empleo sube más que el mes anterior y la tasa de participación (no mostrada) sube 0,2 puntos. El gobernador Lowe del Banco de la Reserva de Australia admitió esta semana que «es plausible que los tipos de interés suban este año», pero también dijo que había escenarios plausibles en los que los tipos no subieran hasta el próximo año. Se centra en los salarios y en el desarrollo de una espiral de salarios y precios. En este sentido, una mejora en el panorama del empleo es positiva para el AUD, aunque de forma indirecta.