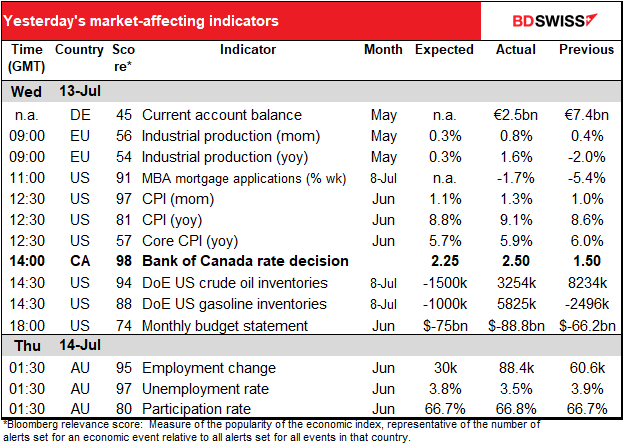

Chiffres a partir de 5.00 GMT

Le marché actuel

Remarque : le tableau ci-dessus est mis à jour avant la publication de l’article, avec les dernières prévisions consensuelles. Cependant, le texte et les graphiques sont préparés à l’avance. Par conséquent, il peut donc y avoir des divergences entre les prévisions données dans le tableau ci-dessus, le texte et les graphiques.

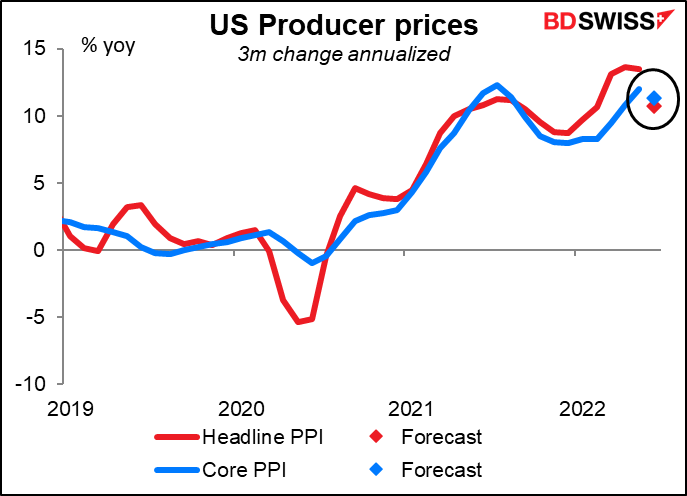

Après l’indice des prix à la consommation (IPC) américain hier, vient l’indice des prix à la production (IPP) américain aujourd’hui. La relation entre les deux n’est pas simple – on pourrait penser que des prix à la production plus élevés finissent par entraîner des prix à la consommation plus élevés, mais parfois la causalité est aussi inversée. Le décalage entre eux n’est pas bien défini non plus. Nous pouvons toutefois dire avec certitude que la hausse des prix à la production ne risque pas de faire baisser les prix à la consommation !

L’IPP ralentit. Le ralentissement est visible sur l’évolution d’une année sur l’autre, mais aussi lorsque l’on prend l’évolution sur trois mois annualisée. Cela pourrait être considéré comme un bon signe pour l’instant – que les pressions en amont diminuent – mais je me demande si cela suffira à changer les perspectives.

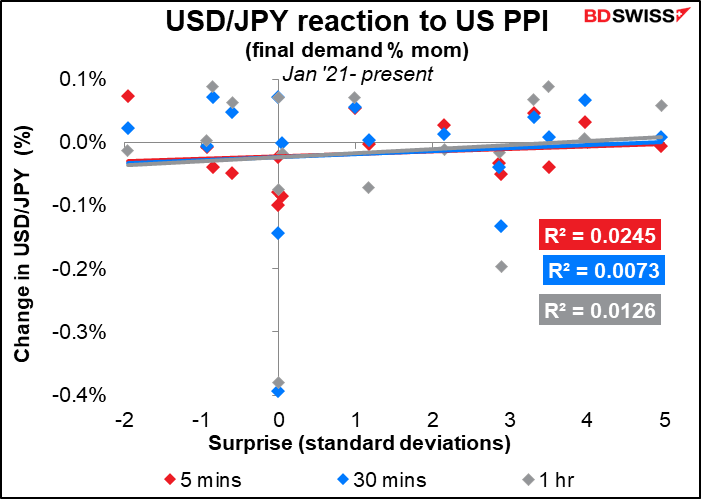

Cet indicateur, bien qu’important, n’a pas beaucoup d’impact direct sur les devises d’après ce que je peux voir. Du moins, ce n’était pas le cas jusqu’à présent. Maintenant que l’inflation est le point de mire des marchés financiers, je m’attends à ce qu’il ait plus d’impact que d’habitude. (Remarque : j’ai essayé ces graphiques avec les quatre mesures de l’IPP, global et de base, variation d’un mois sur l’autre et d’une année sur l’autre ; aucun n’a eu de meilleure relation que les autres.)

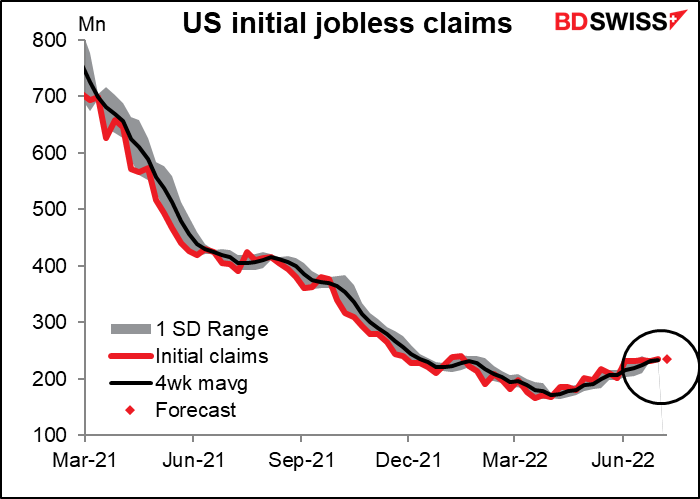

Les demandes initiales de chômage aux États-Unis deviennent assez ennuyeuses ; 11 des 15 dernières semaines, l’évolution a été inférieure à ±10 000. La variation moyenne a été de +5 000, la médiane de -1 000. Cette semaine, le marché ne prévoit aucun changement, ce qui est une prévision aussi bonne que n’importe quelle autre à ce stade, je dirais. De plus, à la lumière du rapport extrêmement solide sur la masse salariale non agricole de juin vendredi dernier, les demandes d’inscription au chômage du jour ne créeront probablement pas beaucoup de vagues.

Les demandes initiales et continues ont un peu augmenté par rapport à leurs creux, mais étant donné que ces creux étaient presque historiques pour ces séries de données (qui ne sont pas ajustées en fonction de la taille de la population américaine), c’est toujours extrêmement positif. Ajouté à l’excellent NFP, c’est un autre signe de la vigueur du marché du travail américain – assez fort pour résister à la politique de resserrement de la Fed. USD+

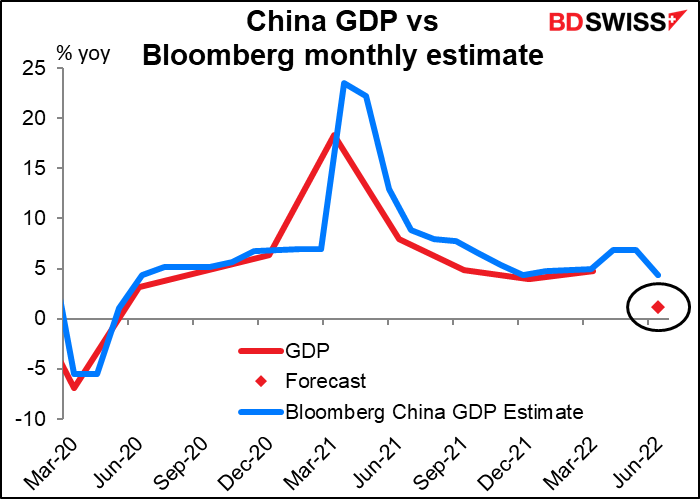

Dans la nuit, nous obtiendrons la triade habituelle des indicateurs chinois – la production industrielle, les ventes au détail et l’investissement en actifs fixes (IAF). Ce mois-ci, nous aurons également le principal indicateur chinois : le chiffre trimestriel du PIB. Le marché s’attend à une croissance du PIB de seulement 1,2 % en glissement annuel, ce qui serait la croissance la plus lente en Chine depuis au moins 1980, à l’exception des trois trimestres de pandémie (T1, T2 et T3 de 2020). C’est assez mauvais et pourrait peser sur les devises liées aux matières premières, en particulier l’AUD.

Vous pouvez voir à quel point une baisse du PIB est inhabituelle. Nous n’avons que des données trimestrielles sur le PIB remontant à 2011, nous ne savons donc pas exactement ce qui s’est passé pendant la crise financière mondiale de 2008, mais il semble que ce dernier trimestre ait été exceptionnellement mauvais.

Malgré cela, les choses semblent s’améliorer autrement ! La croissance des ventes au détail et de la production industrielle devrait toutes deux s’être accélérées en juin, les ventes au détail dépassant enfin le niveau de l’année dernière. Il reste à voir si le marché est dans une humeur « tasse à moitié vide », avec la chute du PIB, ou une humeur « tasse à moitié pleine », avec la reprise du mois de juin. Compte tenu de la récente flambée du virus et des craintes que Shanghai ne remette en place un confinement, je suppose que le « verre à moitié vide » gagnera la journée et que la chute du PIB sera le chiffre dominant.

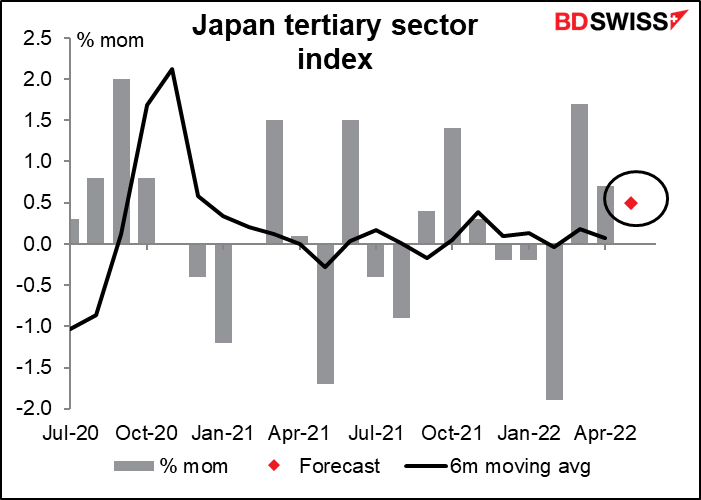

L’indice du secteur tertiaire japonais devrait augmenter un peu moins que le mois précédent. Ce serait tout de même supérieur à la moyenne mobile sur six mois, qui ne montre presque aucune augmentation (+0,1 % en glissement mensuel). Les trois mois consécutifs d’augmentation (en supposant que les prévisions de ce mois-ci soient correctes) suggèrent que le secteur des services japonais pourrait enfin sortir des restrictions liées au virus. En théorie, cela serait positif pour JPY. À ce stade, cependant, je ne pense pas que quiconque s’en soucie vraiment.