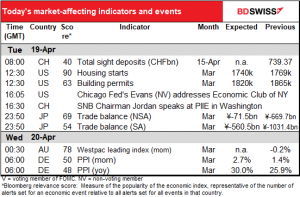

Chiffres a partir de 6.30 GMT

Le marché actuel

Note : le tableau ci-dessus est mis à jour avant la publication de l’article, avec les dernières prévisions consensuelles. Cependant, le texte et les graphiques sont préparés à l’avance. Par conséquent, il peut y avoir des écarts entre les prévisions données dans le tableau ci-dessus et dans le texte et les graphiques.

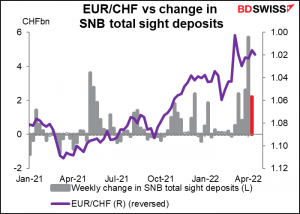

La journée démarre avec les dépôts à vue suisses, qui n’ont pas été publiés en ce lundi de Pâques. La Banque nationale suisse (BNS) intervient davantage qu’en janvier, mais n’est pas encore passé en mode « combat », elle ralentit juste la chute. Cela a-t-il changé la semaine dernière, ce qui pourrait expliquer pourquoi l’EUR/CHF n’a pas baissé davantage ?

Plus tard dans la journée, le président de la BNS, M. Jordan, s’exprimera au Peterson Institute for International Economics dans le cadre de sa « Macro Week », organisée conjointement avec la réunion de printemps du FMI et de la Banque mondiale. Vous pouvez regarder le discours du président Jordan ici si cela vous intéresse. Je doute qu’il dise quoi que ce soit de particulièrement excitant. Lors de la dernière réunion de la BNS (24 mars), les banquiers centraux se sont contentés de répéter leur déclaration passe-partout habituelle, selon laquelle ils sont « disposés à intervenir sur le marché des changes si nécessaire, afin de contrer les pressions haussières sur le franc suisse », etc.

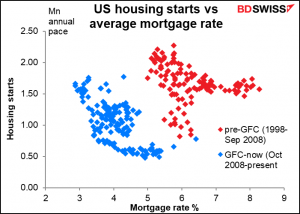

Les mises en chantier aux États-Unis devraient baisser de 1,6 % et les permis de construire de 1,9 %, tous deux en glissement mensuel. Il s’agirait d’une baisse relativement modeste, étant donné la hausse de 60 points de base du taux hypothécaire moyen au cours du mois, passé de 4,3 % à 4,9 %. Le marché est impatient de voir la façon dont les taux plus élevés affecteront le secteur du logement.

Les mises en chantier sont encore assez élevés sur une base historique.

Je ne suis pas sûr de la pertinence de la performance passé lorsqu’on évalue la réaction probable du marché du logement à la hausse des taux d’intérêt. On note une rupture notable entre la période précédant la crise financière mondiale de 2008 (faillite de Lehman Bros.) et la période suivante. Les mises en chantier semblent nécessiter un taux hypothécaire plus bas aujourd’hui que par le passé. Cela pourrait avoir des implications importantes sur la rapidité de la politique de resserrement des taux de la Fed.

C’est à peu près tout, il s’agira donc d’une journée tranquille de plus entre l’Europe et les États-Unis.

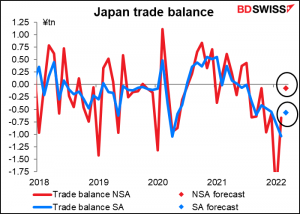

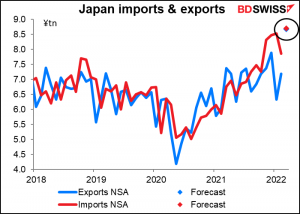

Dans la chambre, le Japon publiera ses données commerciales. Ces dernières ont un score de pertinence Bloomberg relativement faible, mais deviennent de plus en plus importants ces jours-ci pour le marché des changes alors que le Japon plonge davantage dans le déficit commercial.

La tendance récente devrait s’inverser quelque peu ce mois-ci, car le déficit devrait presque disparaître sur une base désaisonnalisée (ce à quoi le marché prête attention, assez bizarrement). Sur une base saisonnalisée, il devrait se réduire quelque peu, mais rester relativement large. Il s’agirait du huitième mois consécutif de déficit sur une base désaisonnalisée et du 12e sur une base saisonnalisée.

La raison de la quasi-disparition du déficit sur une base désaisonnalisée est que les exportations devraient augmenter beaucoup plus rapidement que les importations. La majeure partie de l’augmentation des exportations est due aux États-Unis, car les exportations vers l’Europe et la Chine semblent avoir chuté. Dans le même temps, la baisse des importations de vaccins contre le coronavirus devrait compenser dans une certaine mesure la hausse des prix du pétrole.

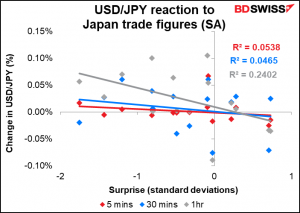

Bien que le score de pertinence de Bloomberg montre que les chiffres désaisonnalisés sont les plus surveillés, la réaction du marché est à peu près identique, que l’on regarde les chiffres saisonnalisés ou désaisonnalisés.

La réaction du marché est inhabituelle dans la mesure où le coefficient de détermination, la mesure de la « qualité de l’ajustement », augmente avec le temps. C’est une excellente configuration pour les traders qui peuvent prendre position immédiatement après la publication des chiffres et attendre que le marché les rattrape. Il est important de noter que la réaction du marché est conforme à ce à quoi on peut s’attendre, c’est-à-dire qu’un chiffre commercial meilleur que prévu entraîne généralement une baisse de l’USD/JPY (le JPY se renforce) et vice versa. (Bien sûr, les performances passées ne préjugent pas des résultats futurs.)

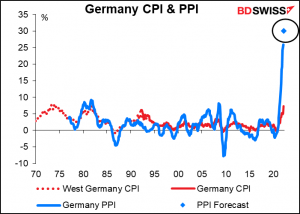

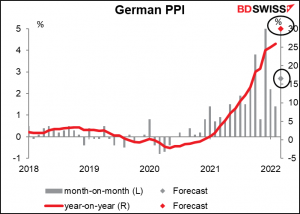

Puis tôt mercredi matin, l’Allemagne a publié ses prix à la production. Ils devraient augmenter de 30 % en glissement annuel, un chiffre surprenant ! Une grande partie de l’augmentation est due à l’énergie, mais tout de même… Cela ne correspond pas à l’intérêt des allemands pour « l’argent sain ».

Il reste à voir dans quelle mesure cette hausse se répercutera sur les prix de détail. La majorité des gens sur le marché n’ont jamais rien vu de tel.