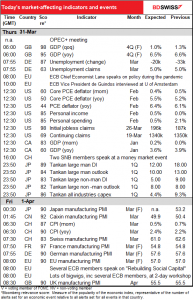

Chiffres a partir de 5.00 GMT

Le marché actuel

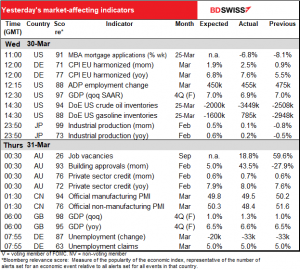

Remarque : le tableau ci-dessus est mis à jour avant la publication de l’article, avec les dernières prévisions consensuelles. Cependant, le texte et les graphiques sont préparés à l’avance. Par conséquent, il peut y avoir des écarts entre les prévisions données dans le tableau ci-dessus et dans le texte et les graphiques.

Réunion de l’OPEP+ : un retour aux affaires courantes ?

Une réunion virtuelle de l’OPEP+ aura lieu aujourd’hui. Les dernières réunions ont été plutôt brèves, le groupe acceptant généralement de poursuivre son plan d’augmentation de la production de 400 000 barils par jour (b/j). Il est toutefois à un carrefour désormais. La Russie est le plus grand producteur du groupe, mais le deuxième exportateur (après l’Arabie saoudite).

Que vont-ils faire ? La Russie étant exclue des marchés mondiaux, comment vont-ils la traiter ? Comment vont-ils traiter son quota de production ? Et surtout, que doivent-ils faire en réponse à la demande formulée la semaine dernière lors de la réunion du G7 : « Nous appelons les pays producteurs de pétrole et de gaz à agir de manière responsable et à augmenter les livraisons sur les marchés internationaux, en notant que l’OPEP a un rôle clé à jouer. »

Le marché part du principe que la réponse est un « non » ferme et qu’ils augmenteront simplement la production des 400 000 b/j, conformément à l’accord en place. Ce pour trois raisons :

- La Russie ne voudra pas que les autres pays prennent le relais. Si les pays consommateurs peuvent se passer du pétrole russe, ils peuvent maintenir les sanctions plus longtemps. Sans surprise, la Russie n’aimerait pas cela. Les dirigeants de l’OPEP, tels que l’Arabie saoudite et les Émirats arabes unis, ont travaillé dur pour élaborer et maintenir l’accord de l’OPEP+. Ils ne voudront pas le faire sauter.

- Le groupe a toujours montré qu’il n’était pas intéressé par le sauvetage du marché. Ils ont été bouleversés il y a quelques mois lorsque les États-Unis et plusieurs autres pays consommateurs de pétrole ont sorti du pétrole de leurs réserves stratégiques pour tenter de faire baisser les prix, ce qu’ils ont considéré comme un défi au contrôle du marché de l’OPEP+. En outre, les Émirats arabes unis – l’un des rares membres disposant d’une capacité de réserve – sont fatigués par le dénigrement de l’industrie pétrolière pour sa contribution au réchauffement climatique et ne ressentent aucune urgence à réagir lorsque ces mêmes voix se retournent soudainement et veulent qu’ils pompent plus de pétrole. « Je pense qu’à la COP26, tous les producteurs ont senti qu’ils n’étaient pas vraiment les bienvenus, mais, maintenant que nous sommes de nouveau des super-héros, cela ne va pas fonctionner comme ça », a-t-il dit. (La COP26 est le récent sommet des Nations Unies sur le changement climatique.)

La question n’est peut-être pas tant de savoir ce qu’ils feront que ce qu’ils peuvent faire. Si l’on considère seulement l’OPEP, peu de membres disposent de capacités inutilisées d’importance notable – seule l’Arabie saoudite, l’Iran (qui ne peut de toute façon pas trouver d’acheteurs pour son pétrole en raison des sanctions), les Émirats arabes unis et l’Irak peuvent augmenter leur production à tout point de vue.

Réaction probable du marché : certaines personnes peuvent s’attendre à ce qu’ils augmentent leur production de toute façon. Je pense donc que les prix du pétrole pourraient augmenter quelque peu s’ils décidaient simplement de stimuler la production du volume habituel. D’autre part, la majorité des acteurs du marché ne s’attendent probablement à aucun changement dans les plans du groupe, aussi une augmentation de la production entraînerait probablement une chute importante des prix du pétrole.

Les indicateurs du jour :

Nous avons déjà couvert les premiers indicateurs européens, qui sont de toute façon publiés bien avant que je n’écrive ces articles ces temps-ci.

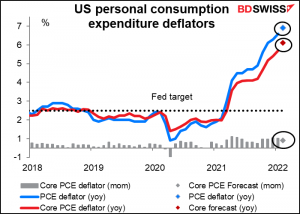

Cela signifie que le premier indicateur du jour est le déflateur de la dépense de consommation personnelle (PCE) des États-Unis et son sous-indice, le déflateur de base du PCE. C’est bien lui, et non l’indice des prix à la consommation (IPC), qui est le critère d’inflation privilégié de la Fed, bien que les fonctionnaires de la Fed semblent se référer tout aussi souvent à l’IPC et que le marché lui aussi mette davantage l’accent sur l’IPC. Peu importe, donc. Les intellos comme moi prêtent toujours attention aux déflateurs PCE.

Le marché s’attend à une nouvelle hausse de l’inflation, ce qui ne surprendrait personne. Cela pourrait cependant convaincre certains que la Fed pourrait remonter neuf fois ses taux cette année, ce qui pourrait soutenir le dollar.

Les revenus et les dépenses des particuliers aux États-Unis devraient augmenter de 0,5 % (c’est pourquoi vous ne voyez qu’un seul point sur le graphique).

Cela laisserait toujours les revenus à 11,7 % au-dessus des niveaux d’avant la pandémie et les dépenses à 13,0 % au-dessus, une réponse étonnante à ce que beaucoup d’entre nous pensaient être la fin de la civilisation telle que nous la connaissons.

Ce soutien conséquent aux revenus est l’une des raisons pour lesquelles l’économie américaine a rebondi si rapidement après la pandémie. C’est aussi l’une des raisons pour lesquelles l’inflation est plus élevée aux États-Unis que dans d’autres pays. Le département de recherche de la San Francisco Fed a récemment publié une étude (Why Is U.S. Inflation Higher than in Other Countries?) qui a conclu :

Les États-Unis connaissent des taux d’inflation plus élevés que d’autres économies avancées… Parmi les autres raisons explorées par les recherches, les mesures de soutien budgétaire importantes visant à contrer l’effondrement économique dû à la pandémie de COVID-19 pourraient expliquer environ 3 points de pourcentage de la récente hausse de l’inflation. Cependant, sans ces mesures de dépenses, l’économie aurait pu basculer dans une déflation pure et simple et un ralentissement de la croissance économique, dont les conséquences auraient été plus difficiles à gérer.

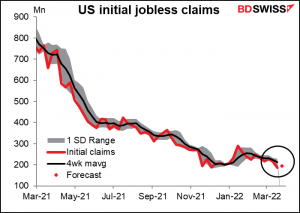

Les demandes d’inscription initiale au chômage aux États-Unis devraient reculer quelque peu. Elles sont déjà extrêmement faibles, donc je ne suis pas sûr qu’une nouvelle baisse compte particulièrement, sauf pour confirmer que le marché du travail est vraiment très serré, ce que nous savions déjà.

Le PIB mensuel du Canada ne devrait augmenter que légèrement. Les secteurs de la vente au détail, de la vente en gros, de la construction et de la finance ont apparemment eu de bonnes performances au cours du mois, mais l’industrie manufacturière, les mines, les carrières et l’extraction de pétrole et de gaz ont souffert, bien que l’indice global des directeurs des achats (PMI) du Canada ait augmenté de 0,4 point pour atteindre 56,2 au cours du mois. Cela devrait rendre cet indicateur positif pour le CAD.

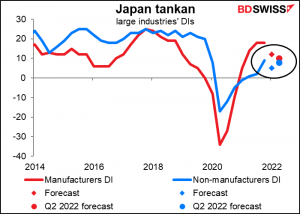

Ensuite, dans la nuit, l’indicateur économique japonais le plus important sera publié : l’enquête trimestrielle à court terme de la Banque du Japon sur les conditions économiques, connue sous son acronyme japonais, le tankan.

On s’attend à ce qu’elle soit assez mauvaise. Non seulement les indices de diffusion pour ce trimestre devraient être inférieurs, mais la DI prévue pour les grands fabricants au troisième trimestre devrait être encore plus faible. L’enquête de mars est généralement menée entre le 25 février et le 31 mars, mais la plupart des entreprises répondent au cours de la première moitié de cette période. Cela signifie qu’elle pourrait refléter l’impact de l’invasion de l’Ukraine par la Russie, mais pas totalement la levée des mesures semi-urgentes dans plusieurs grandes villes.

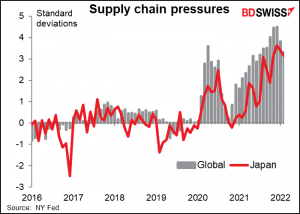

Les fabricants sont frappés par des contraintes d’approvisionnement, comme le montre le baromètre Global Supply Chain Pressure de la Fed de New York. L’indice pour le Japon n’a atteint son sommet qu’en décembre et n’a pas baissé autant depuis, ce qui indique que les chaînes d’approvisionnement restent presque aussi tendues.

Les implications du tankan pour le yen sont ambiguës. D’une part, un tankan décevant rend plus probable que la Banque du Japon maintienne son soutien à l’économie. Il devrait donc être négatif pour le yen. D’autre part, un tankan décevant serait mauvais pour le marché boursier, ce qui pourrait provoquer une certaine aversion au risque qui serait positive pour le yen. (L’inverse serait vrai pour un chiffre meilleur que prévu.) Ceux qui sont intéressés par le trading de cet indicateur devraient attendre de voir la réaction du marché.

Ensuite, dans la nuit, et dans la journée européenne et américaine, les PMI manufacturiers finaux seront publiés. Les versions préliminaires pour les grandes économies industrielles n’étaient pas particulièrement excitantes. Seuls les États-Unis et le Japon ont progressé, et le Japon est déjà tout en bas de la liste de ces économies. Pourtant, ils sont tous en territoire expansionniste, ce qui signifie que l’économie mondiale n’est pas encore tombée en récession. Il sera intéressant de voir comment les combats en Ukraine et la flambée des prix de l’énergie affectent d’autres pays.

Enfin, la Suisse annoncera son indice des prix à la consommation (IPC). Je ne me suis pas beaucoup intéressé aux indicateurs suisses car, selon moi, la devise est davantage poussée par le sentiment du risque. Toutefois, l’inflation continuant de dépasser l’objectif de la Banque nationale suisse, la BNS pourrait être tentée de relâcher ses efforts pour contenir le franc et laisser la monnaie s’apprécier pour réduire l’inflation. Les données pourraient donc être positives pour le CHF.