Chiffres a partir de 5.00 GMT

Le marché actuel

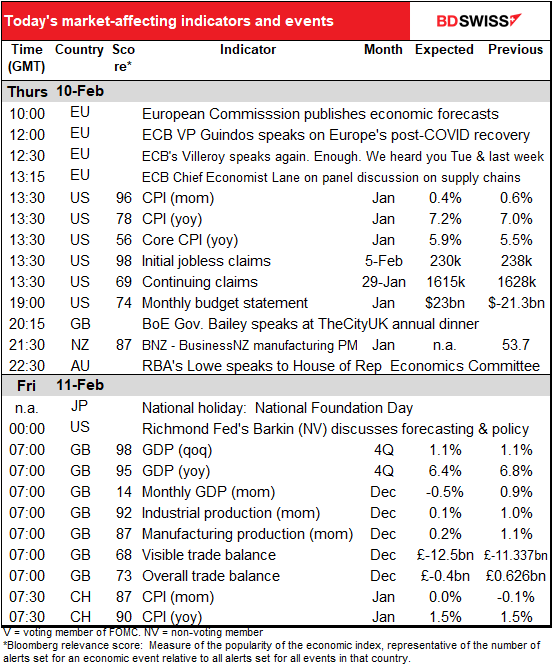

Remarque : le tableau ci-dessus est mis à jour avant la publication de l’article, avec les dernières prévisions consensuelles. Cependant, le texte et les graphiques sont préparés à l’avance. Par conséquent, il peut y avoir des écarts entre les prévisions données dans le tableau ci-dessus et dans le texte et les graphiques.

La journée européenne commence par plusieurs discours, mais rien de très important. Le point de vue de Philip Lane, économiste en chef de la BCE, sur la rapidité avec laquelle les chaînes d’approvisionnement pourraient revenir à la normale pourrait indiquer la durée pendant laquelle la banque prévoit que l’inflation restera au-dessus de l’objectif, mais c’est à peu près tout. Dans la soirée européenne le gouverneur Bailey de la Banque d’Angleterre s’exprimera lors d’un dîner et se sortira peut-être du trou dans lequel il s’est jeté tout seul la semaine dernière lorsqu’il a déclaré que les gens devraient faire preuve de retenue dans les négociations salariales – facile à dire pour lui qui touche plus de 500 000 GBP par an. Le gouverneur Lowe de la RBA témoignera également devant le Comité permanent de l’économie de la Chambre des représentants, peut-être pour expliquer la raison pour laquelle ses amis et lui maintiennent les taux à zéro alors que l’inflation dépasse l’objectif.

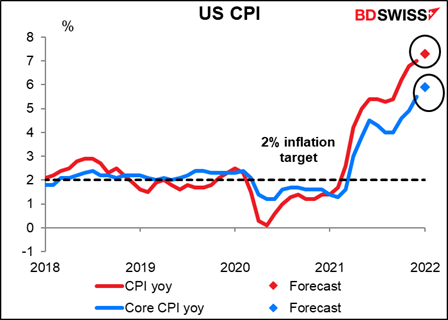

Ensuite, au début de la journée américaine, nous découvrirons le titre principal de la semaine, l’indice des prix à la consommation américain (IPC). En théorie, il ne devrait pas avoir autant d’importance que le déflateur des dépenses de consommation personnelles (PCE), qui est l’indice privilégié de la Fed pour définir l’inflation. Cependant, en pratique, c’est l’indice auquel le marché accorde le plus d’attention.

On s’attend à ce qu’il soit plutôt négatif : une nouvelle hausse à 7,3 % en glissement annuel. Tout n’est pas non plus lié à l’énergie et à l’alimentation, car l’inflation sous-jacente devrait encore augmenter également.

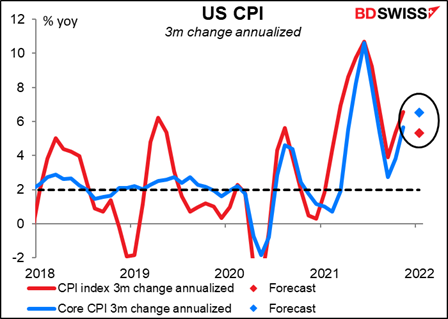

Les effets de base ne sont pas non plus à blâmer. Si nous examinons la variation sur trois mois annualisée pour avoir une idée des tendances de l’inflation à court terme, l’inflation globale devrait ralentir, mais l’inflation sous-jacente devrait encore augmenter.

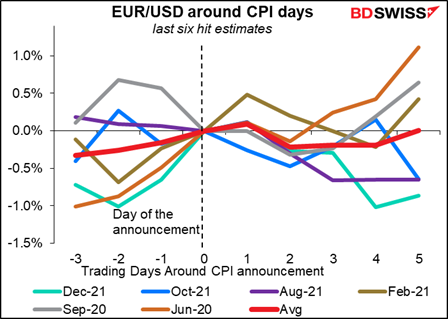

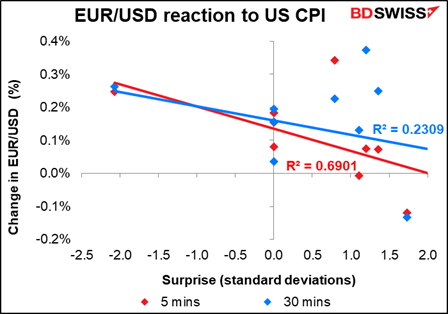

Que devient le dollar après l’IPC ? Le graphique donne le mouvement moyen de l’EUR/USD les jours précédant et suivant l’IPC pour les six dernières fois où il a dépassé les estimations et les six dernières fois où il les a manquées, et les six dernières fois où il les a atteintes. Curieusement, l’EUR/USD a eu tendance à baisser (c’est-à-dire que le dollar s’est renforcé) peu importe si l’indice a raté ou battu les estimations ! C’est probablement parce que le marché a décidé par la suite que même si le chiffre manquait aux estimations, il était probablement suffisamment élevé pour convaincre la Fed de commencer éventuellement à resserrer ses conditions de ses conditions de financement.

La hausse contre-intuitive de l’EUR/USD le lendemain d’une baisse (alors que normalement on s’attendrait à ce que l’EUR/USD baisse) est largement due à l’effet démesuré des données d’un mois. Sinon, il s’est généralement comporté comme prévu.

Pour les traders à plus court terme, il semble y avoir une assez bonne corrélation entre la surprise de l’indicateur (la différence entre la prévision du consensus du marché et la réalité) et le mouvement ultérieur de la devise immédiatement après la publication, la surprise expliquant 69 % du mouvement de la devise dans les cinq premières minutes après la publication. Cette différence persiste également au cours de l’heure suivante (non illustré).

Après cela, le prochain événement important pour les observateurs de la Fed sera la publication du procès-verbal de la réunion du FOMC de janvier, mercredi prochain (16 février).

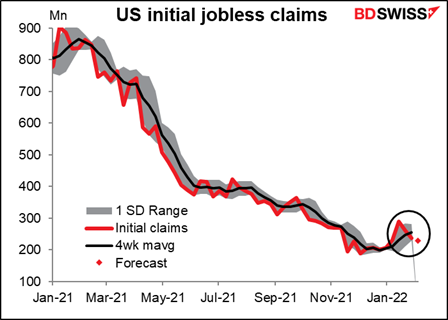

Les premières inscriptions au chômage ont probablement perdu un peu de leur cachet maintenant que les États-Unis sont au « maximum d’emplois ». Néanmoins, une amélioration à ce niveau – comme le marché s’y attend – pourrait amplifier l’impact d’une nouvelle hausse de l’inflation et pousser le dollar à la hausse.

C’est tout pour la journée américaine.

Le PMI manufacturier de BusinessNZ sera publié dans la nuit. Il n’y a pas de prévisions, mais voici un graphique au cas où vous seriez intéressé. Nous avons si peu d’indicateurs néo-zélandais que j’ai pensé ajouter celui-ci de temps en temps.

Aujourd’hui est un jour férié au Japon – le jour de la fondation de l’État japonais. Le jour commémore l’accession au trône du premier empereur du Japon, l’empereur Jimmu, bien qu’il n’y ait aucune preuve réelle de son existence, et encore moins qu’il soit monté sur le trône ce jour-là. Je dois dire que j’ai vécu au Japon pendant 18 ans et je n’ai aucun souvenir de cette fête – c’est juste un de ces jours où vous n’êtes pas obligé d’aller travailler pour une raison ou une autre. Le Japon a plus de jours fériés que tout autre grand pays chaque année et, pour la plupart d’entre eux, les gens n’ont aucune idée de ce à quoi ils correspondent.

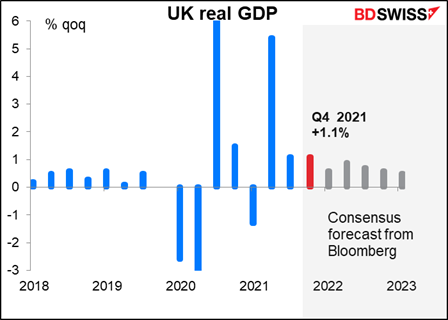

Ensuite, au début de la journée européenne, les indicateurs à court terme seront publiés au Royaume-Uni. Ils annoncent plusieurs indicateurs qui donnent une idée de la direction à court terme de l’économie. Il s’agit notamment des données de la production industrielle, manufacturière et commerciale, et de la star du mois, le PIB du quatrième trimestre.Le marché s’attend à une croissance de +1,1% par rapport au trimestre précédent, comme au troisième trimestre. Selon le rapport sur la politique monétaire de février de la Banque d’Angleterre, le PIB a augmenté de 1,1 % au cours des trois mois précédant novembre, mais a chuté en décembre et janvier en raison de la pandémie. Je pense donc que 1,1 % pourrait être un peu optimiste.

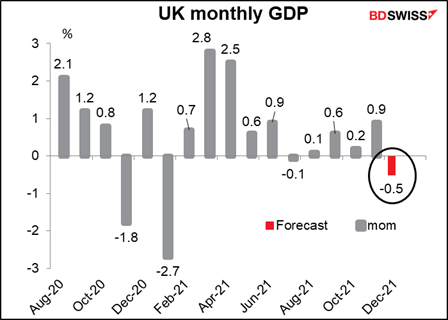

Il y aura beaucoup d’intérêt dans le chiffre mensuel du PIB du mois de décembre, pour évaluer l’impact des restrictions d’Omicron et du « Plan B » sur la croissance. Le marché s’attend à une contraction de 0,5 % en rythme mensuel.

En tout cas, le marché semble être d’accord avec la Banque sur le fait que l’activité devrait ralentir cette année, « tirée principalement par une croissance plus lente de la demande », comme l’a dit la Banque. Cela semble probable, étant donné que la Banque augmente les taux d’intérêt alors que l’inflation devrait atteindre 7,25 %. Selon les calculs de la Banque, le revenu réel du travail après impôt – peut-être la meilleure mesure du niveau de vie, puisqu’il tient compte de la hausse de la pression fiscale ainsi que de l’inflation et des revenus – diminuera de 2 % en 2022. Il s’agit de la plus forte baisse depuis le début de ces calculs en 1990.

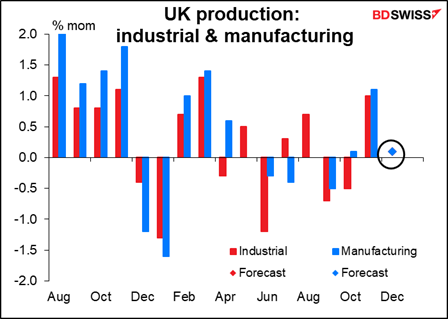

On s’attend à ce que la production industrielle et manufacturière soit en hausse de seulement 0,1 % en glissement mensuel, ce qui explique pourquoi il n’y a qu’un seul point visible sur le graphique.

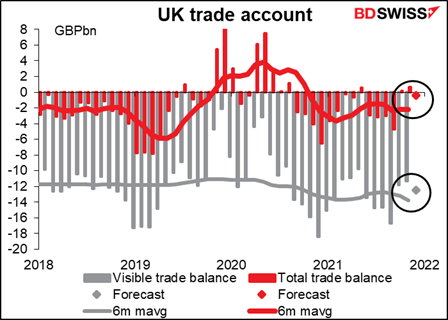

Le déficit commercial visible du Royaume-Uni devrait se creuser légèrement, mais l’excédent commercial global (y compris les services) devrait afficher de nouveau un légèrement déficit.

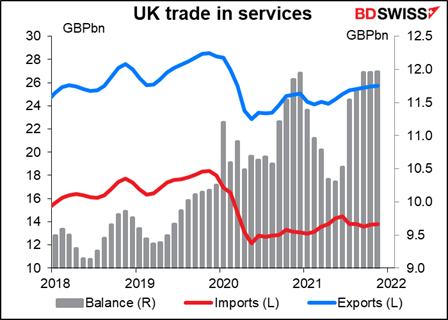

L’excédent des services au Royaume-Uni a récemment augmenté. Je me demande combien de temps cela va durer.

L’amélioration semble provenir principalement de trois domaines : 1) le déficit des voyages a disparu car personne ne peut se rendre à l’étranger (cela semble être un résultat du virus plutôt que du Brexit) et 2) les excédents des « télécoms, ordinateurs et information » et des « autres services aux entreprises » se sont accrus. D’autre part, la contribution des « services financiers », historiquement le principal contributeur à l’excédent des services, a diminué et est désormais dépassée par les « autres services aux entreprises », quels qu’ils soient.

Le commerce est le talon d’Achille de la livre. Le pays a un déficit commercial chronique et doit donc attirer des investissements afin de maintenir la stabilité de la livre.

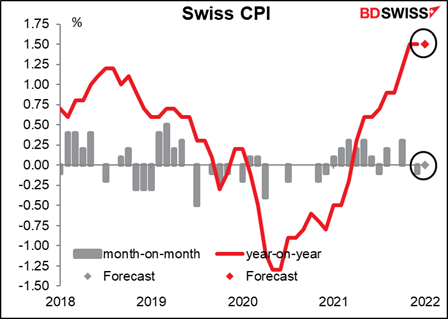

Je n’ai jamais prêté beaucoup d’attention aux indicateurs économiques suisses, car avec la Banque nationale suisse (BNS) en attente depuis 2015, cela ne servait à rien. Cependant, maintenant que les marchés commencent à intégrer un changement dans la politique de la BNS, je vais devoir m’y atteler. Les prix à la consommation suisses devraient rester inchangés par rapport au mois précédent, tout comme le taux d’inflation en glissement annuel. Il est toujours en dessous de l’objectif de 2 % de la BNS, donc rien d’inquiétant pour le moment. Cela peut confirmer dans l’esprit de la Banque qu’elle a raison de ne pas intervenir et de laisser le CHF s’apprécier pour éviter d’importer de l’inflation et pourrait donc être légèrement positif pour le CHF.