El conflicto entre Rusia y Ucrania se está extendiendo al resto del mundo.

Hay otros países que están aislados del mundo en cierta medida: Corea del Norte, Irán, Cuba y Venezuela. Pero ninguno de ellos ha estado tan integrado en la economía mundial como Rusia. Es el 16.o país comercial del mundo: número 18 en exportaciones, 13 en importaciones (excluyendo a Holanda, Hong Kong y Singapur, que tienen grandes cuentas comerciales debido a sus puertos). El comercio total de Irán antes del embargo en 2012 era de 187 600 millones de dólares. El año pasado fueron 36 400 millones de dólares. El de Rusia fue de 569 200 millones de dólares. Regiones enteras dependen de ella para algunos productos: Europa obtiene de Rusia el 44 % de su gas natural y el 26 % de su petróleo. Más de una docena de países de Oriente Medio y África dependen de Ucrania para más del 10 % de su consumo de trigo. Con la expulsión de Rusia de la economía mundial, estamos siendo testigos de un experimento cuyo resultado no podemos predecir.

Un ejemplo de consecuencias imprevisibles: ¿recuerda el terrible terremoto de Japón en 2011? En la región había varias fábricas de acero especializado para amortiguadores de automóviles. Sin otros proveedores disponibles en ningún lugar, el terremoto paralizó la producción mundial de automóviles. Del mismo modo, con este terremoto económico se producirán impactos imprevisibles, salvo que es a una escala mucho mayor. Ningún país de este tamaño e importancia, tan profundamente integrado en la economía mundial, se ha enfrentado nunca a este tipo de exclusión global.

La crisis tiene dos aspectos: la crisis económica dentro de Rusia, por un lado, y los efectos secundarios en todo el mundo que ya estamos empezando a ver.

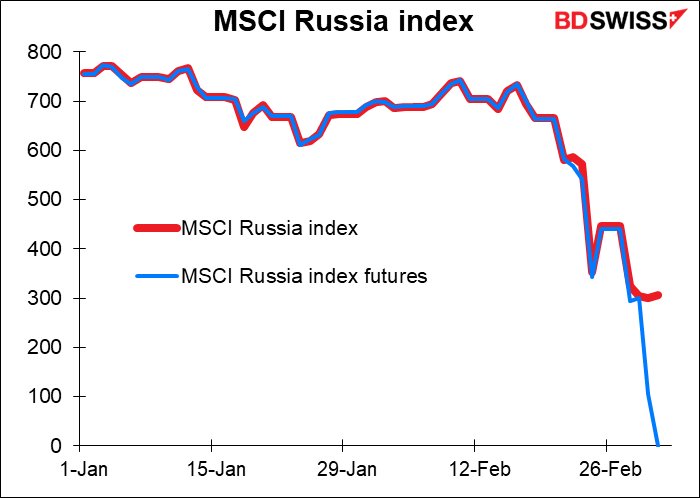

El mercado de valores ruso está cerrado, por lo que no sabemos cuál es el valor interno de las acciones rusas. El índice MSCI de Rusia ha bajado un 60 %, pero los futuros se han ido a cero.

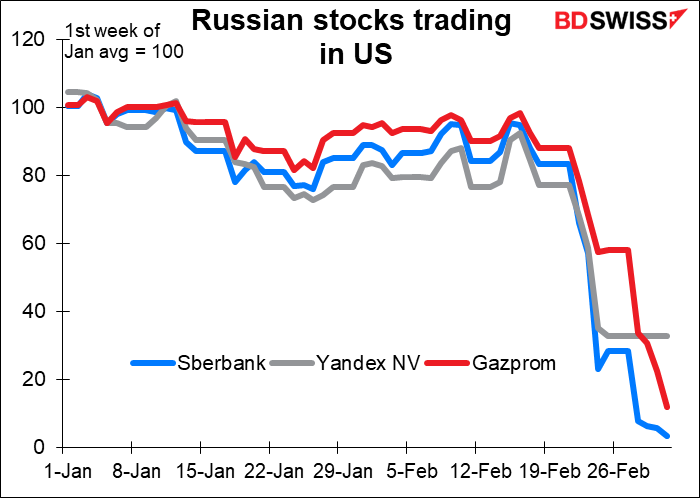

En el extranjero, el valor de las empresas rusas se ha evaporado. Un trader en Twitter se quejó de que quería comprar Sberbank a 1 céntimo, pero su bróker le dijo que solo aceptaban órdenes de venta, no de compra. No estoy seguro de cómo funciona eso. Por otra parte, no estoy seguro de que nadie tenga mucha experiencia en una situación como ésta.

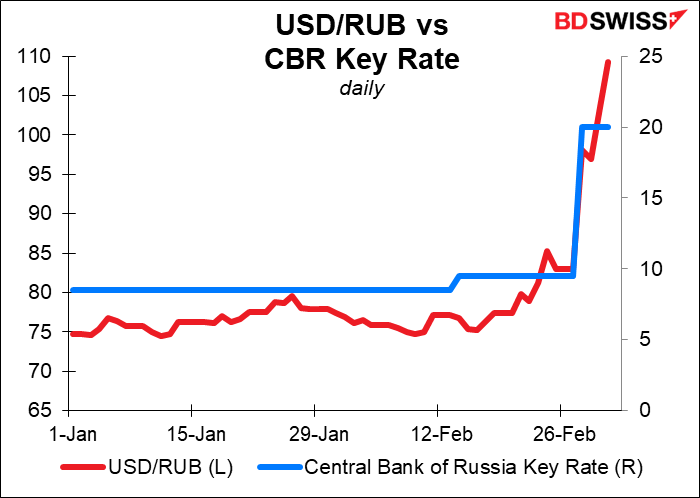

…al igual que el rublo, incluso después de que el banco central duplicara con creces el tipo de interés a un día en un intento de apuntalar su valor. ¿Qué consecuencias tendrá este aumento de los tipos de interés para la economía?

Todavía tenemos que ver cómo funcionarán las sanciones. ¿En qué medida se verán afectados los 231 000 millones de dólares de importaciones anuales del país?

Por ejemplo: Airbus y Boeing dijeron que dejarían de suministrar piezas de repuesto a Rusia. Los dos fabricantes representan dos tercios de la flota aérea del país. Mientras tanto, las empresas de leasing occidentales intentarán recuperar los 515 aviones que las compañías rusas alquilan. ¿Qué pasa con un país del tamaño de Rusia cuando no hay aviones? Con el tiempo, los fabricantes nacionales los sustituirán (aunque no es seguro que puedan hacerlo sin componentes importados). Pero hasta entonces, ¿cómo se desplazarán los rusos? ¿Cómo van a importar bienes, componentes, materias primas y alimentos sin aviones, sin que la mitad de las navieras estén dispuestas a tratar con ellos, sin que haya compañías de seguros dispuestas a asegurar los cargamentos, sin que haya bancos dispuestos a proporcionar financiación comercial? Rusia también es un gran exportador de cereales, pero el 40 % de las semillas se importan (el 90 % en el caso de las patatas, uno de los principales cultivos).

ExxonMobil, Shell y BP han anunciado su salida del país. ¿Qué consecuencias tendrá esto para las perspectivas de crecimiento a largo plazo de Rusia? Por no hablar de que el gobierno depende de los impuestos del petróleo para el 36 % de sus ingresos.

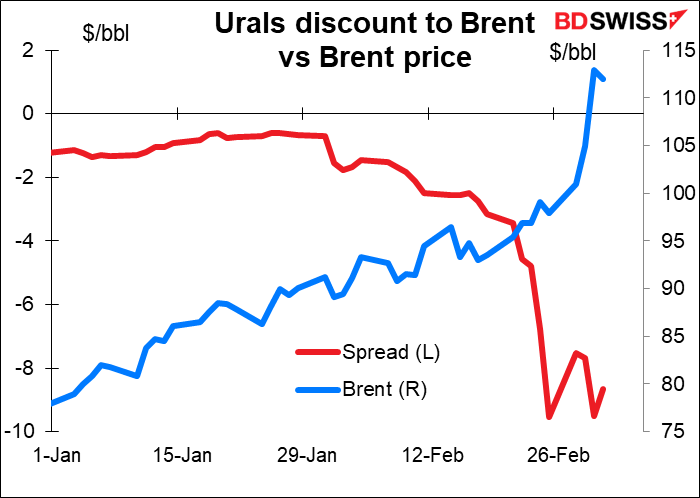

A nivel internacional, la invasión ha hecho que los precios de los productos básicos suministrados por Rusia y Ucrania se disparen. El precio del crudo Brent ya ha subido un 42 % en lo que va de año. El crudo ruso de los Urales tiene un descuento récord con respecto al Brent, pero según la prensa no hay interesados: nadie va a comprar el petróleo, fletar un barco para transportarlo y nadie asegurará el cargamento. Una empresa multinacional de comercio de materias primas con sede en Singapur habría ofrecido un cargamento de Urales con un asombroso descuento de 18,60 $ por barril con respecto al Brent, pero no hubo compradores a pesar de que las transacciones no eran con una empresa rusa. Aunque las sanciones aparentemente excluyen las exportaciones de energía, parece que se está desarrollando un embargo informal, ya que nadie quiere correr el riesgo, ni siquiera los chinos.

El carbón también alcanzó un máximo histórico el miércoles, con una subida del 80 % solo este año. Aunque China es el principal importador de carbón ruso y se ha mostrado menos entusiasta a la hora de suscribir las sanciones, la mayoría de los bancos han dejado de emitir cartas de crédito tras la expulsión de Rusia del sistema de mensajería interbancario SWIFT. Como casi todos los contratos están denominados en dólares, no hay otra forma de realizar los pagos.

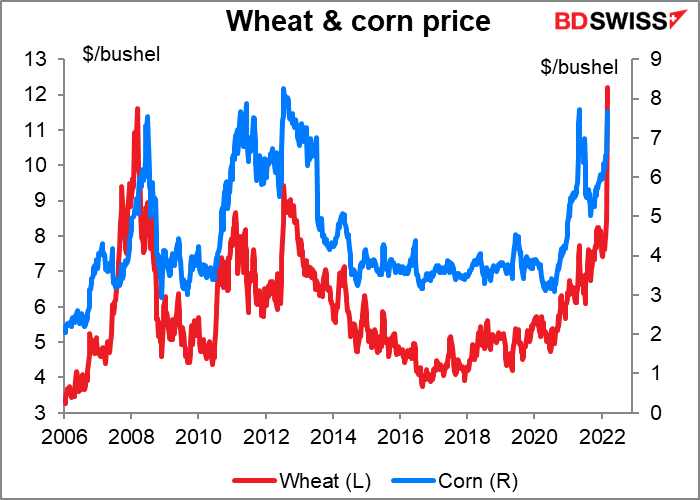

Los precios de los cereales también se han disparado. Los futuros del trigo subieron hasta alcanzar un máximo histórico. El maíz está a un 7 % de su máximo histórico. Esto afectará a millones de personas, especialmente a los pobres.

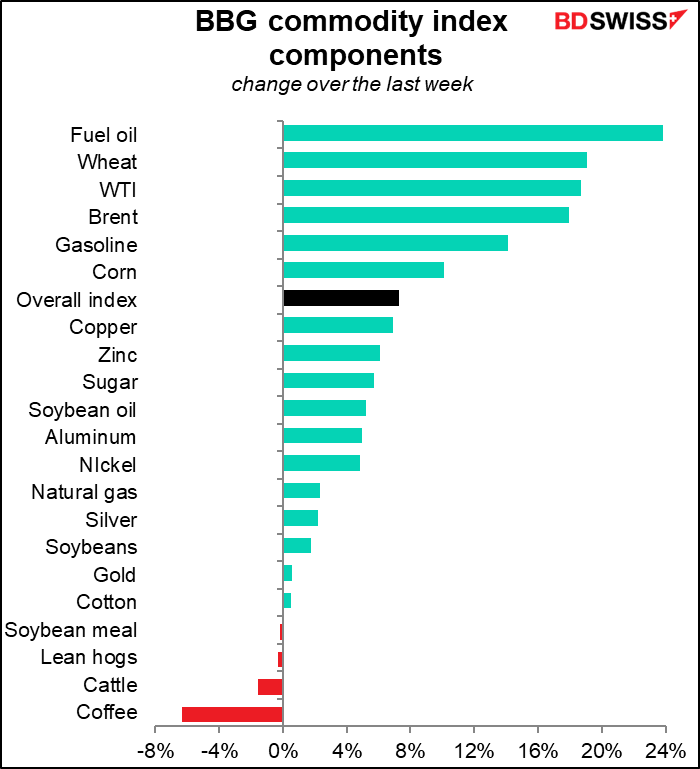

El aumento es generalizado en una variedad de productos básicos.

Como resultado, las expectativas de inflación aumentaron en todo el mundo.

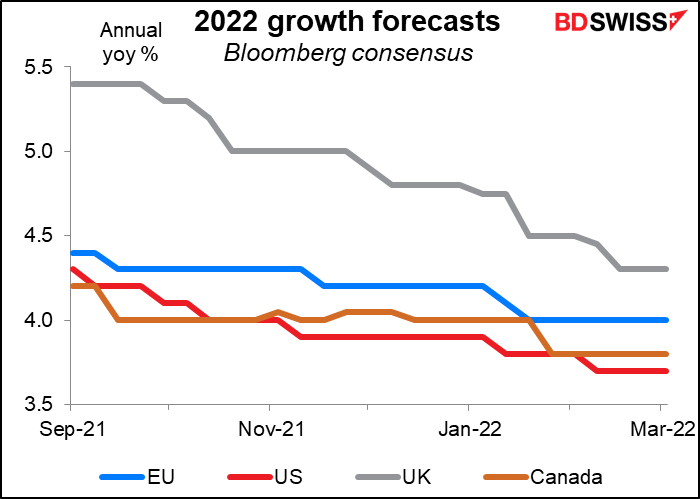

Estos precios más altos suponen un peligro para la economía mundial que los mercados están empezando a descontar. Los precios más altos actúan como un impuesto sobre los consumidores, sustrayendo el dinero que de otro modo gastarían en otras actividades. El dinero que se destina a la gasolina y al pan es un dinero que no se destina al cine y a los iPhones. Como resultado, el mercado ha revisado a la baja las expectativas de crecimiento de varias (pero no todas) las principales economías.

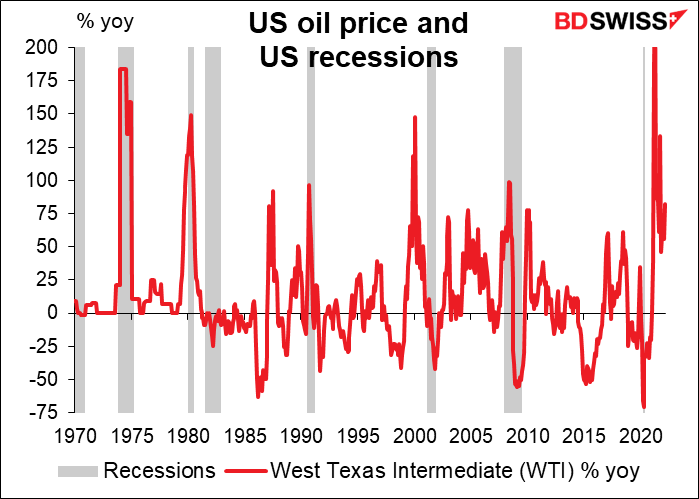

Los inversores están especialmente preocupados por el impacto del aumento de los precios del petróleo en la economía mundial. No todas las subidas bruscas de los precios del petróleo han dado lugar a una recesión, pero todas las recesiones de EE. UU. han estado precedidas por una fuerte subida de los precios del petróleo. Y esta ha sido una de las subidas más pronunciadas.

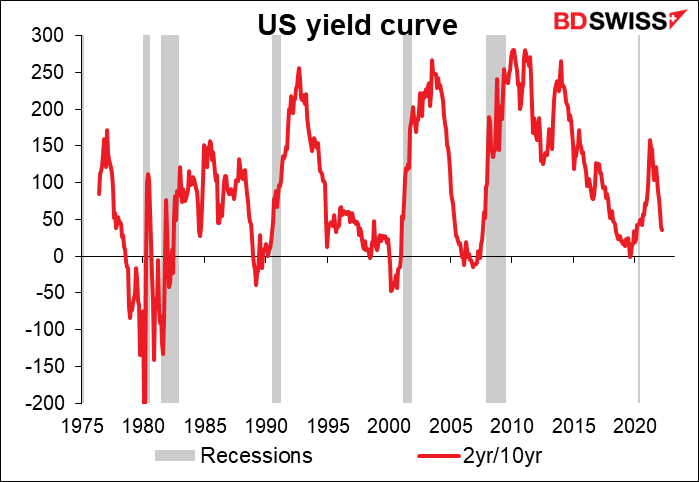

La curva de rendimiento de los Estados Unidos también está cerca, pero todavía no en el nivel que generalmente presagia una recesión. La curva de 2 años y 10 años ha alcanzado un mínimo pospandémico esta semana. Sin embargo, hay que tener en cuenta que, a diferencia de los precios del petróleo, la curva de rendimiento no provoca una recesión, sino que la predice.

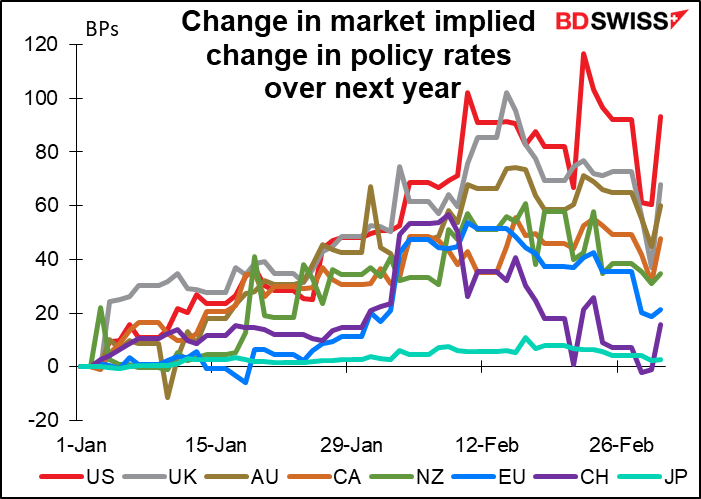

El miedo a la recesión, y lo que podría significar para la política de los bancos centrales, provocó movimientos extremadamente volátiles en las expectativas de los tipos de interés de los bancos centrales, que se desplomaron el lunes y el martes, pero que volvieron a recuperarse el miércoles al mejorar un poco el sentimiento.

Los bancos centrales están en un aprieto. Tienen herramientas para luchar contra la recesión (tipos de interés más bajos, flexibilización cuantitativa) y herramientas para luchar contra la alta inflación (tipos de interés más altos), pero no tienen las herramientas adecuadas para luchar contra ambas cosas al mismo tiempo. Dado que Europa es el centro de la lucha y la economía europea es la más profundamente integrada con Rusia (especialmente en lo que respecta a la energía), el Banco Central Europeo (BCE) se enfrenta al acto de equilibrio más difícil de todos los grandes bancos centrales.

Lo que aprendimos de la época de la estanflación de los años setenta y principios de los ochenta es que habrá que utilizar la política fiscal para amortiguar la economía del choque energético y apoyar la inversión en infraestructuras energéticas y defensa (especialmente en Europa). Esto deja que la política monetaria se ocupe de la inflación.

¿Cuáles son las implicaciones para los mercados?

Esta semana que viene: BCE, IPC de EE. UU. y, por supuesto, Rusia/Ucrania

Una vez más, las estadísticas económicas que sigo con tanto cariño, que he dedicado mi vida a examinar y comprender, tienen poca importancia para los mercados. Todo se centrará en la guerra en Ucrania. Sí, en esos momentos me siento como si mi trabajo no tuviera sentido y mi existencia no aportara nada a la humanidad, excepto quizás que me permite pagar la matrícula de mi hija. Además de enviarle dinero para que salga con sus amigos, que sospecho que aprecia más.

Dejando a un lado la inutilidad de esta existencia transitoria, el principal evento programado para los mercados esta próxima semana será la reunión del Banco Central Europeo (BCE).

La gran cuestión que abordarán en esta reunión es cómo afectarán los combates en Ucrania a las perspectivas de inflación. El impacto no está claro. Por un lado, el aumento de los precios de las materias primas, tal y como se ha señalado anteriormente, incrementa el riesgo de que el aumento de la inflación se prolongue más de lo previsto. Por otro lado, es probable que el aumento de la incertidumbre provocado por los combates frene la economía, por no hablar de la merma del gasto provocada por el aumento de los precios de los alimentos y la energía.

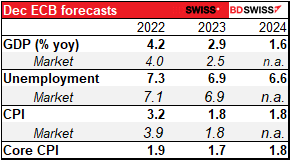

En esta reunión se darán las nuevas previsiones de personal . Estas previsiones se hicieron con datos hasta el 15 de febrero, antes de la invasión, por lo que en cierta medida ya están desfasadas. Sin embargo, el economista jefe del BCE, Lane, dijo en un reciente discurso que el personal tendría en cuenta los datos y acontecimientos más recientes a la hora de establecer las previsiones.

En tiempos normales, si la previsión crucial de inflación para 2024 se sitúa en el objetivo del 2 % o por encima de él, eso desencadenaría el inicio de la normalización de la política.

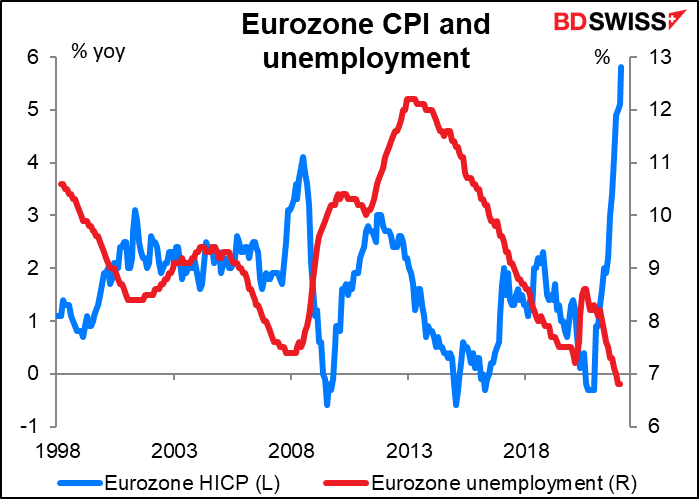

Con la inflación y el desempleo en niveles récord (desde el inicio de la eurozona en 1998), normalmente habrían anunciado en esta reunión que iban a poner fin a uno de sus programas de compra de bonos según lo previsto a finales de marzo y que reducirían el otro más rápidamente de lo previsto. Han dicho que terminarán las compras «poco antes de que empecemos a subir los tipos de interés clave del BCE». A continuación, podrían empezar a discutir cuánto tiempo es «poco antes».

Sin embargo, esta vez es probable que pongan en pausa el proceso de normalización mientras esperan a ver cómo se desarrollan los acontecimientos en Ucrania. El economista jefe del BCE, Lane, señaló en su último discurso que no tendrán toda la información que necesitan el 10 de marzo. Sin embargo, esto solo significaría que la normalización de la política se retrasa, no se descarrila.

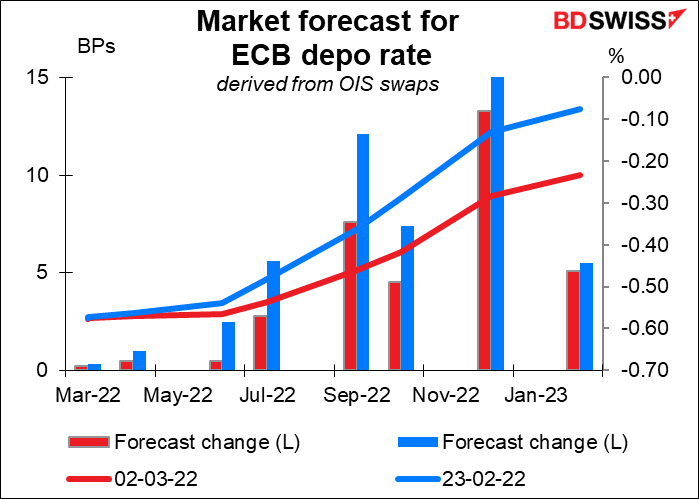

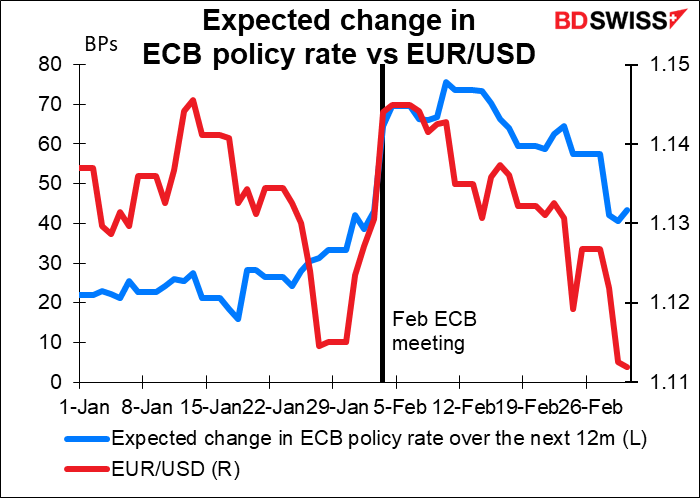

Esa idea parece estar ya en el mercado. Las expectativas de subidas de tipos se han calmado considerablemente incluso en la última semana. El mercado esperaba que la primera subida de tipos se produjera en la reunión de septiembre; ahora parece que se ha fijado para la reunión de diciembre. Pero aun así, está previsto.

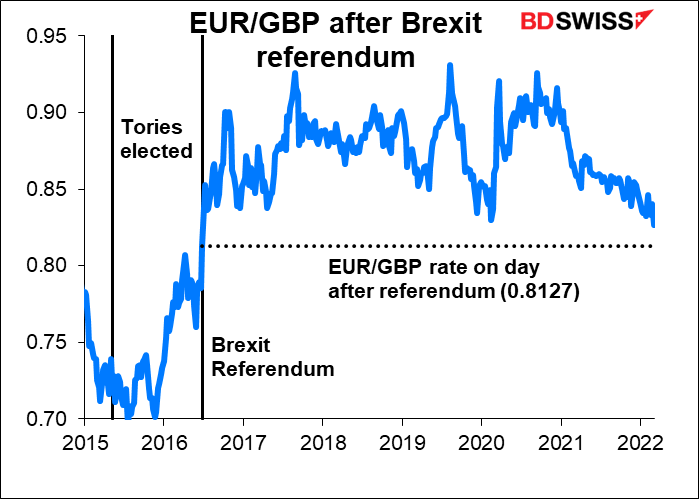

Por tanto, la reacción del mercado dependerá probablemente de lo que digan sobre los combates y del tiempo que los retrase. Sospecho que subrayan que su decisión dependerá de la duración y el alcance del conflicto ucraniano, del que nadie tiene una visión sólida. El retraso del «despegue» probablemente debilitará aún más el euro, en mi opinión.

Otros indicadores importantes de la UE son los pedidos de fábrica de Alemania (lunes) y la producción industrial (martes).

La otra gran cita de la semana es el índice de precios al consumo (IPC) de Estados Unidos, también el jueves. Se espera que siga subiendo hasta el 7,9 %. Cada mes hay que remontarse uno o dos meses antes para decir «esta es la tasa de inflación más alta desde…». El mes pasado fue la más alta desde febrero de 1982 (7,6 %); este mes se espera que sea la más alta desde enero de 1982 (8,4 %).

Se produce exactamente una semana antes de la reunión del Comité Federal de Mercado Abierto para la fijación de los tipos de interés y, por tanto, marcará el tono de esa reunión. Pero el presidente de la Reserva Federal, Powell, ya dijo en el Congreso que propondría una subida de tipos de 25 puntos básicos en esa reunión. No obstante, si supera las expectativas (como es habitual: 8 supera, 4 iguala, 1 no llega desde enero de 2021), podría aumentar las expectativas de subidas de tipos más adelante en el año, lo que podría ser positivo para el dólar.

Otros indicadores importantes de Estados Unidos que se publicarán durante la semana son la encuesta de vacantes y rotación laboral (JOLTS) del miércoles, que nos informará sobre el mercado laboral desde el punto de vista de la demanda, y la encuesta de la Universidad de Michigan sobre el sentimiento de los consumidores del viernes.

La jornada de indicadores a corto plazo del Reino Unido del viernes incluirá el PIB de enero, así como los habituales datos de producción industrial y manufacturera y de comercio. El impulso del crecimiento se frenó a finales de año bajo el peso de la variante ómicron y el mercado no espera cambios en la producción para enero. El consumo de los hogares se ha ralentizado a medida que aumenta el coste de la vida, y la inversión empresarial sigue siendo bastante floja. Por último, una parte del crecimiento procedía del aumento del gasto sanitario gracias al incremento de las pruebas y las vacunas, que también ha disminuido. Aun así, creo que mientras la producción no se contraiga en enero, es probable que el Banco de Inglaterra mantenga la tendencia al endurecimiento. Esto debería ser positivo para la GBP.

Otros indicadores que se publicarán durante la semana son la cuenta corriente de Japón (martes), el IPP y el IPC de China (miércoles) y el empleo de Canadá (viernes).