Handelsstreitigkeiten, Brexit, US-Politik … das ist alles vergessen. Der Markt wird nun von dem neuartigen Coronavirus COVID-19 und seinen potenziellen Auswirkungen auf die chinesische Wirtschaft und von dort aus auf die Weltwirtschaft dominiert.

Bisher war man der Ansicht, dass es wahrscheinlich so sein wird wie das SARS-Virus im Jahr 2003 – ein kurzer, heftiger Schock, der schnell vorbei ist und nur wenige oder gar keine dauerhaften Auswirkungen hat. Das SARS-Virus, um Ihr Gedächtnis aufzufrischen, dauerte von November 2002 bis Juli 2003 und führte zu 774 Todesfällen, hauptsächlich in China und Hongkong. Wir haben in letzter Zeit von mehreren Zentralbanken die folgenden Aussagen gehört:

- Reserve Bank of Australia (4. Februar): Eine weitere Quelle der Unsicherheit ist das Coronavirus, das derzeit einen erheblichen Einfluss auf die chinesische Wirtschaft hat. Es ist noch zu früh, um zu bestimmen, wie nachhaltig die Auswirkungen sein werden

- US-Notenbank: (7. & 11. Februar): …mögliche Ausstrahlungen der Auswirkungen des Coronavirus in China haben ein neues Risiko für die Prognosen dargestellt… wir beobachten das Aufkommen des Coronavirus genau, das zu Störungen in China führen könnte, die auf die übrige Weltwirtschaft übergreifen.

- Reserve Bank of New Zealand (12. Februar): …der Ausbruch des COVID-19 (Coronavirus) ist ein sich abzeichnender Abwärtstrend. Wir gehen davon aus, dass die gesamtwirtschaftlichen Auswirkungen des Coronavirus-Ausbruchs in Neuseeland von kurzer Dauer sein werden, wobei die meisten Auswirkungen in der ersten Hälfte des Jahres 2020 auftreten werden… Es besteht die Gefahr, dass die Auswirkungen größer und anhaltender sein werden.

- Riksbank: (12. Februar): Es wird erwartet, dass die Auswirkungen des Coronavirus das globale Wachstum kurzfristig verringern werden, aber es ist derzeit schwierig, die wirtschaftlichen Folgen vollständig abzuschätzen.

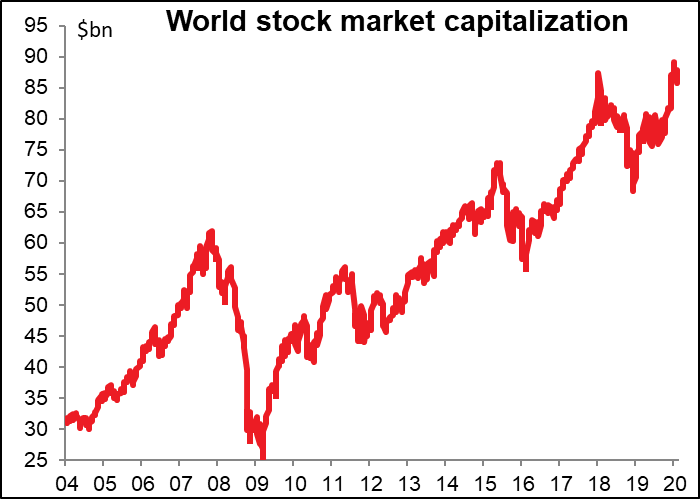

Es ist klar, dass der Markt die Annahmen der Zentralbanken über das Virus teilt. Die globalen Aktienmärkte befinden sich in der Nähe eines Rekordhochs, was sie wahrscheinlich nicht wären, wenn die Menschen mit einer Wiederholung der Spanischen Grippe von 1918 rechnen würden.

Die Preise einiger industrieller Rohstoffe, die auf die chinesische Wirtschaftstätigkeit reagieren, haben bereits begonnen, sich zu erholen, ebenso wie die Aktien in Shanghai, was auf einen gewissen Optimismus hindeutet, dass das Schlimmste vorbei ist.

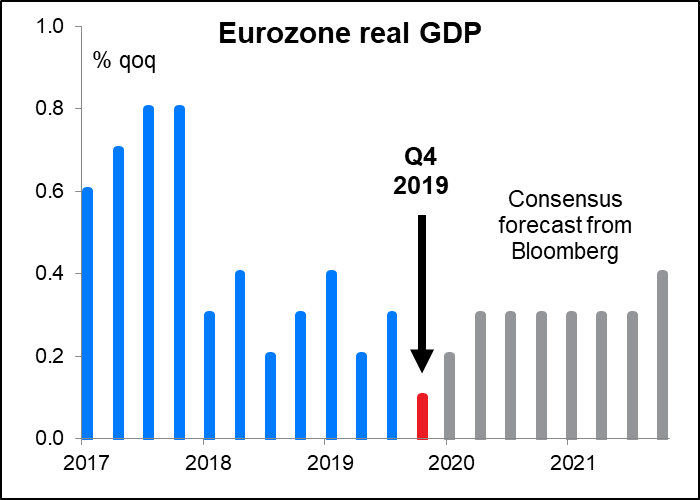

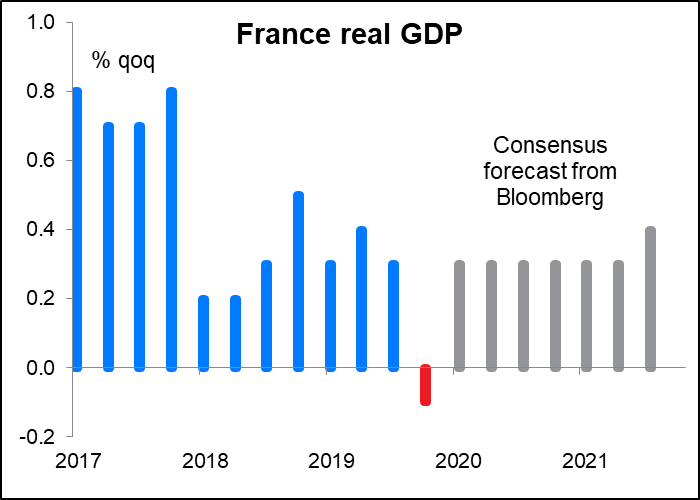

Bisher basieren die Prognosen der Ökonomen auf ziemlich den gleichen Annahmen, die die Zentralbanken machen. Mit Blick auf die Wachstumsprognosen, insbesondere in der Eurozone, gehen die Investoren davon aus, dass das 4. Quartal die Talsohle war und das Wachstum im Laufe des Jahres 2020 wieder anziehen wird. Das wäre nicht der Fall, wenn sie mit einem großen, lang anhaltenden Schlag auf die globale Nachfrage rechnen würden.

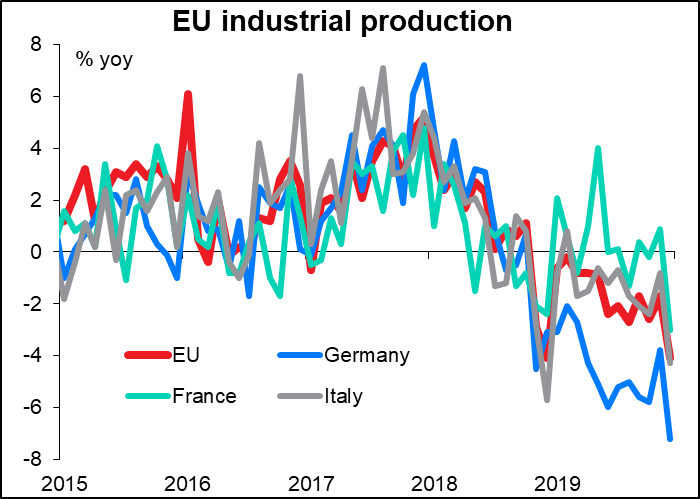

Aber die jüngsten Nachrichten haben dieses rosige Szenario herausgefordert, noch bevor das Coronavirus auf den Plan trat. Die Zahlen der EU-Industrieproduktion dieser Woche für Dezember zeigten, dass sich der Abschwung mit dem Ende des Jahres 2019 eher noch beschleunigt hat.

Im Gegensatz dazu hat sich das US-Wachstum im 4. Quartal leicht beschleunigt und wird sich voraussichtlich im Jahr 2020 etwas abschwächen.

Jüngste Indikatoren haben gezeigt, dass diese „Divergenz der Wirtschaftsleistung“ – die Outperformance der USA und die Underperformance der EU – anhält. Die US-Indikatoren haben die Erwartungen zunehmend übertroffen, während die EU-Indikatoren hinter den Erwartungen zurückblieben. Noch bevor die Wirkung des Coronavirus auf die globalen Märkte übergreift, müssen die Investoren ihre Prognosen für das US-Wachstum anscheinend nach oben und ihre Prognosen für das EU-Wachstum nach unten korrigieren.

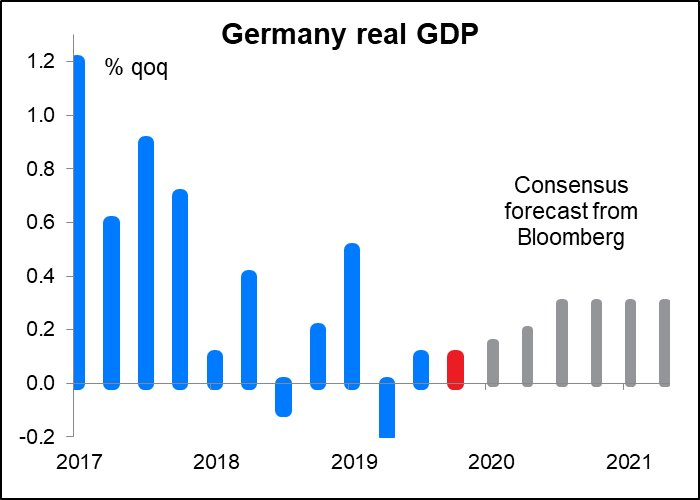

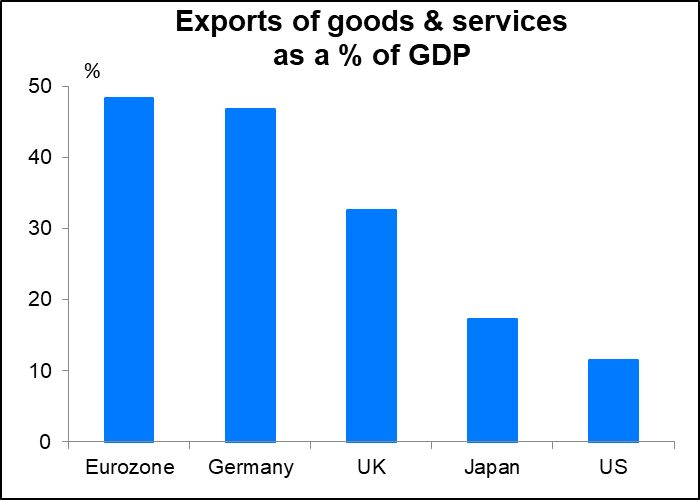

Und das vor den Auswirkungen des Coronavirus, das das Wachstum in China und, wenn es sich fortsetzt, auch weltweit dämpfen dürfte. Die Auswirkungen des Virus werden die Divergenz zwischen der EU und den USA nur noch vergrößern, da die EU viel stärker von Exporten abhängig ist als die USA. Zu allem Überfluss ist die Bedeutung Deutschlands für das Wachstum der Eurozone insgesamt etwa doppelt so groß wie sein Gewicht in der Wirtschaft der Eurozone, was das Wachstum der gesamten Eurozone empfindlicher auf Exporte macht, als selbst diese Zahlen vermuten lassen.

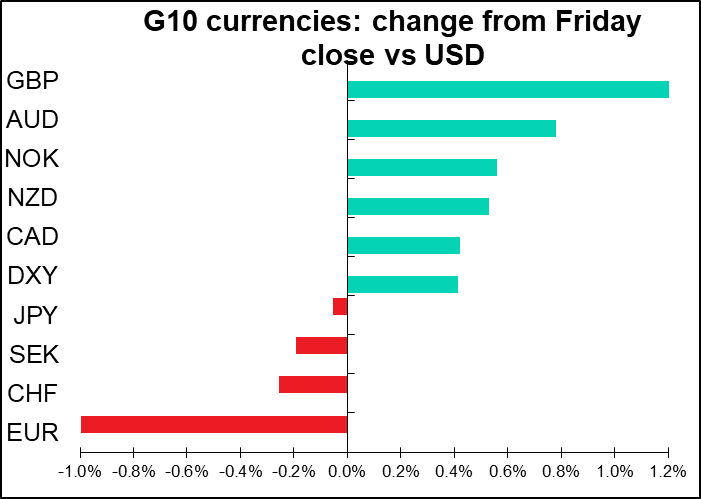

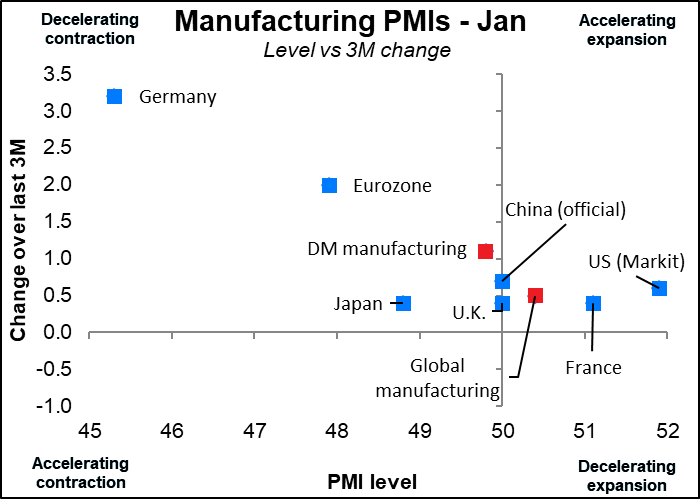

Das relative Wachstum in jeder Region ist für den Währungsmarkt von großer Bedeutung, da EUR/USD dazu neigt, den erwarteten Wachstumsunterschied zwischen der Eurozone und den USA im Laufe der Zeit nachzubilden. Wenn das EU-Wachstum im Vergleich zum US-Wachstum nach unten revidiert wird, dann wird der EUR im Vergleich zum USD wahrscheinlich weiter fallen. In dieser Hinsicht werden die vorläufigen Einkaufsmanagerindizes (PMIs) für die wichtigsten Volkswirtschaften am kommenden Freitag äußerst wichtig sein (siehe unten).

Wie bereits erwähnt, haben die Märkte und Ökonomen erwartet, dass die Auswirkungen des Coronavirus relativ schnell vorbei sein werden. Ein Grund für diese Erwartungen war, dass die Zahl der täglich neu auftretenden Fälle am 4. Februar ihren Höhepunkt erreicht hatte. Während die Epidemie also noch andauerte, sah es so aus, als sei das Schlimmste bereits vorbei, und Chinas unglaublich strenge Maßnahmen hätten funktionieren können.

Am Mittwoch hat die Provinz Hubei, das Epizentrum des Ausbruchs, jedoch ihre Definition der Betroffenen überarbeitet und schließt nun auch diejenigen ein, bei denen das Virus „klinisch diagnostiziert“ wurde. Durch diese Änderung stieg die Zahl der bestätigten Fälle an einem Tag um erstaunliche 14.890 Personen. Der Markt muss nun möglicherweise seine Ansichten über den wahrscheinlichen Fortschritt des Virus überdenken.

Es gibt auch noch andere Gründe für eine Schwächung des Euro.

Auch die politischen Probleme in Deutschland könnten die Währung belasten. Die Thronfolgerin von Bundeskanzlerin Merkel, Annegret Kramp-Karrenbauer, ist am Montag von ihrem Amt als Vorsitzende der CDU zurückgetreten und hat die Führung der Regierungskoalition in Europas führender Wirtschaft in Unordnung gebracht. Das Problem ist nicht nur, wer die Nachfolge Merkels antreten wird, sondern auch, ob die CDU/CDS-Koalition nach der nächsten Bundestagswahl, die für September 2021 geplant ist (aber auch früher aufgerufen werden könnte), überhaupt noch an der Macht bleibt.

Darüber hinaus drückt die Verwendung des Euro als Finanzierungswährung auf seinen Wert. Immer mehr US-Unternehmen sammeln Geld in Euro und verlagern es zurück in die USA. Hinzu kommt, dass Spekulanten den EUR als Finanzierungswährung für Carry Trades verwenden.

Ich denke, dass diese Probleme den Euro wahrscheinlich weiterhin belasten werden und die einheitliche Währung in den nächsten Monaten weiter sinken könnte.

Die Indikatoren der nächsten Woche: vorläufige PMIs, UK-Daten

Natürlich ist die große Sache, auf die die Menschen nächste Woche achten werden, die tägliche Zahl der Virusopfer. Abgesehen davon gibt es keine größeren Zentralbanksitzungen, und auch der Datenkalender ist relativ dünn.

Der Hauptschwerpunkt wird am Freitag liegen, wenn die vorläufigen Einkaufsmanagerindizes (PMIs) für die wichtigsten Volkswirtschaften (Japan, Eurozone, Großbritannien und USA) für Februar bekannt gegeben werden.

Die Marktkonsensus-Prognosen waren für die PMIs der EU und der USA im verarbeitenden Gewerbe niedriger (die Konsensus-Prognose für Großbritannien liegt noch nicht vor). (Es wird erwartet, dass sich die PMIs des Dienstleistungssektors kaum ändern werden.) Dies wäre eine enttäuschende Nachricht, insbesondere für Europa, wo die Produktion bereits schrumpft.

Die PMIs des letzten Monats für das verarbeitende Gewerbe zeigten, dass die Weltwirtschaft am Abgrund steht. Der globale PMI des verarbeitenden Gewerbes liegt leicht im positiven Bereich, während der PMI für die entwickelten Volkswirtschaften insgesamt leicht schrumpfte – zweifellos aufgrund der miserablen (aber sich verbessernden) Zahlen aus Deutschland. Ein guter Punkt: Alle wichtigen Länder in der untenstehenden Grafik liegen über der Linie, d.h. sie haben sich gegenüber dem Stand von vor drei Monaten verbessert, auch wenn sie immer noch schrumpfen. Der Hauptpunkt, auf den es in dieser Zeit zu achten gilt, ist, ob einer von ihnen unter die Linie rutscht, um entweder eine verlangsamte Expansion oder, noch schlimmer, eine beschleunigte Kontraktion zu zeigen. Deutschland wird hier a) der größte Ausreißer, b) der schlechteste Performer und c) der Schlüssel zur Leistung der Eurozone bleiben.

In den USA werden uns der Empire State Manufacturing Index (Dienstag) und der Philadelphia Fed Business Sentiment Index (Donnerstag) einen Hinweis darauf geben, was wir von den PMIs erwarten können, und uns eine weitere aktuelle Lesart der US-Wirtschaft liefern. Ansonsten ist nicht viel aus den USA zu sehen: Der Beginn des Wohnungsbaus und die Erzeugerpreise am Mittwoch und die Verkäufe bestehender Häuser am Freitag sind vielleicht die wichtigsten Indikatoren.

Das Protokoll der letzten FOMC-Sitzung wird am Mittwoch veröffentlicht, aber zwei Tage nach der Aussage von Humphrey-Hawkins bin ich mir nicht sicher, ob es noch viel zu erfahren gibt. Wahrscheinlich wird es wichtiger sein, den zahlreichen Rednern der Fed während der Woche zuzuhören: sieben der 17 FOMC-Mitglieder werden sprechen, darunter fünf der zehn stimmberechtigten Mitglieder, insbesondere am Freitag, wenn im Booth School Forum ein Seminar zum Thema „The Feedback Between Monetary Policy and Financial Markets“ stattfindet. Viele Koryphäen werden dort erscheinen.

Das Protokoll der letzten EZB-Sitzung ist am nächsten Tag erschienen, aber wir bekommen ohnehin selten viel Informationen aus ihnen heraus. Und für den Fall, dass Sie seinen Auftritt in der vergangenen Woche und seine vier Reden in dieser Woche verpasst haben, wird der redegewandte Chefökonom der EZB, Phillip Lane, nach New York reisen, um noch einmal auf dem Booth School Forum zu sprechen.

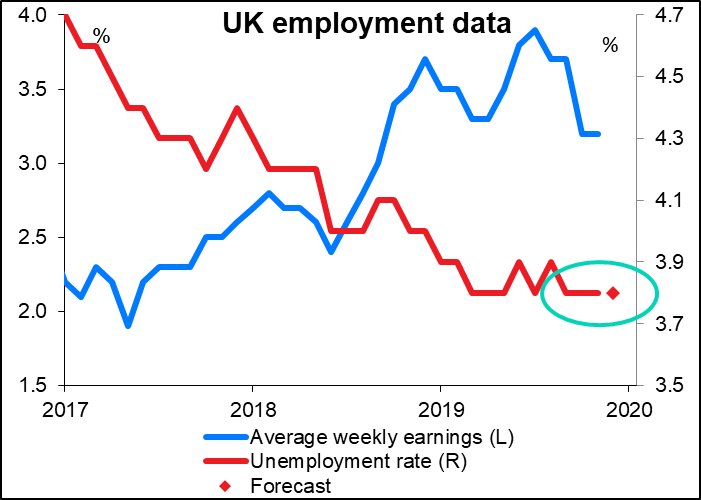

Im Laufe der Woche wird es eine Reihe wichtiger britischer Indikatoren geben: Beschäftigungsdaten am Dienstag, Verbraucherpreise am Mittwoch und Einzelhandelsumsätze am Donnerstag. Sie alle sind wichtig für den Denkprozess der Bank of England, obwohl ich erwarte, dass der PMI am wichtigsten sein wird.

Die Inflation gibt nur insofern Anlass zur Sorge, als sie nach unten gerichtet ist. Sie liegt immer noch innerhalb ihrer „Toleranzbandbreite“, und es wird erwartet, dass sich die Geschwindigkeit diesen Monat etwas beschleunigt (eine Prognose für die Kerninflation ist noch nicht verfügbar).

Angesichts der Tatsache, dass sich der Geldpolitische Ausschuss (MPC) in jüngster Zeit auf das Wachstum und die allgemeine Gesundheit der Wirtschaft und nicht auf die Inflation an sich konzentriert hat, denke ich, dass die Beschäftigungsdaten die wichtigsten der drei UK-spezifischen Zahlen sein werden. Es wird erwartet, dass die Arbeitslosigkeit auf ihrem jüngsten Niveau von 3,8% verharrt, wo sie (mehr oder weniger) seit März letzten Jahres liegt. Das dürfte nicht allzu aufregend sein. (Für andere Teile der Veröffentlichung liegen noch keine Prognosen vor).

Die Umfrage der Confederation of British Industry (CBI) zu Industrietrends wird am Donnerstag veröffentlicht. Normalerweise ist dies ein zweit- oder sogar drittrangiger Indikator, der nicht viel Aufmerksamkeit erregt, aber im letzten Monat stieg er in die Höhe und löste eine kurze Rallye des Pfund Sterling aus, in der Erwartung, dass der vorläufige PMI für die Herstellung – der am folgenden Tag veröffentlicht wurde – ebenfalls eine deutliche Verbesserung zeigen würde. In diesem Fall stieg der PMI des verarbeitenden Gewerbes zwar nicht so stark an, wie in der CBI-Umfrage angegeben, aber er übertraf die Erwartungen der Ökonomen. Einen Tag vor den PMIs könnte diese Umfrage als Indikator für das, was die PMIs wahrscheinlich zeigen werden, an Bedeutung gewinnen, ähnlich wie der ADP-Bericht der USA, der einen (irreführenden) Hinweis auf die Gehaltslisten der US-Nicht-Landwirte gibt.

Japan wird seine landesweiten VPI-Daten am Freitagmorgen japanischer Zeit veröffentlichen. Wen interessiert das? Der nationale Verbraucherpreisindex ist nicht nur eine Antiklimax zwei Wochen nach der Veröffentlichung des Tokio CPI, sondern in größerem Umfang hat Japan sein Inflationsziel seit über 25 Jahren nicht mehr erreicht, plus/minus ein paar Monate, wenn eine Erhöhung der Verbrauchssteuer die Preise vorübergehend in die Höhe treibt. Tatsächlich ist der Hauptgrund, die Inflationsdaten zu beobachten, um sicherzustellen, dass die Inflation nicht wieder nachlässt. In der Erklärung nach jeder Sitzung der Bank von Japan wird versprochen, dass „die Bank nicht zögern wird, zusätzliche Lockerungsmaßnahmen zu ergreifen, wenn die Wahrscheinlichkeit größer ist, dass die Dynamik zur Erreichung des Preisstabilitätsziels verloren geht“. Abgesehen von der Frage, ob es wirklich eine solche „Dynamik“ gibt (die meisten unvoreingenommenen Beobachter würden nein sagen, überhaupt nicht), könnten sie, wenn es tatsächlich so aussieht, als ob die Deflation zurückkehrt, gezwungen sein, ihr Geld in den kollektiven Topf zu stecken und „zusätzliche Lockerungsmaßnahmen“ zu ergreifen, was immer das auch sein mag.

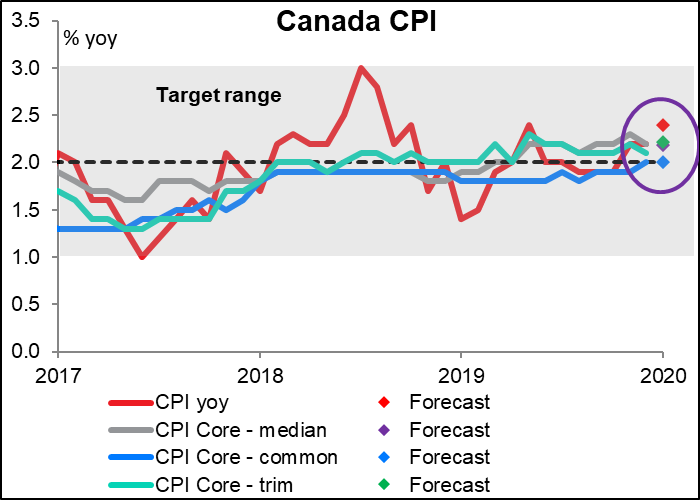

Kanada wird ebenfalls seine Inflationsdaten veröffentlichen, aber es gibt nur wenige Länder in der entwickelten Welt, in denen die Inflation weniger beunruhigend ist als in Kanada, wo alle Inflationsmesswerte innerhalb von ±20 Basispunkten vom Ziel der Zentralbank liegen. Wie viele andere Zentralbanken ist die Bank of Canada im Moment mehr auf Wachstum als auf Inflation ausgerichtet. Dies ist durchaus angemessen für die Bank, die ihr Mandat als „die Förderung des wirtschaftlichen und finanziellen Wohlergehens der Kanadier“ zusammenfasst. Dementsprechend dürften diese Zahlen keinen großen Einfluss auf den CAD haben, aber sie werden interessant sein, um einen allgemeinen Überblick über das globale Inflationsbild zu erhalten. Es wird erwartet, dass sich die Schlagzahl etwas beschleunigen wird, aber der Ausschuss legt mehr Gewicht auf die verschiedenen Kernmaßnahmen, die voraussichtlich nur geringe Veränderungen aufweisen werden und daher für den CAD nicht signifikant sein dürften.

Schließlich gibt Australien am Donnerstagmorgen seine Beschäftigungsdaten bekannt. Dies ist vielleicht der wichtigste Datenpunkt für Australien, da die Reserve Bank of Australia (RBA) deutlich gemacht hat, dass die Beschäftigung heutzutage ihr Hauptanliegen ist. In der Erklärung nach den letzten Treffen wird „der Arbeitsmarkt“ als einzige „Entwicklung“ genannt, die überwacht werden soll. Seltsamerweise sind die Prognosen in diesem Monat genau die gleichen wie im vergangenen Monat – die Beschäftigung wird voraussichtlich um 10.000 steigen, was nur die Hälfte des Halbjahresdurchschnitts von 21.000 ist, und die Arbeitslosenquote wird voraussichtlich leicht ansteigen, aber innerhalb der jüngsten Bandbreite bleiben. Ich denke, diese Entwicklungen könnten als negativ für den AUD angesehen werden, außer dass wahrscheinlich alle Nachrichten über das Coronavirus Vorrang vor kleinen Veränderungen in der heimischen Wirtschaft haben werden.

Ein weiterer kleiner Punkt: Der Kalender ist am Montag völlig leer. Es ist ein Feiertag in Kanada und den USA, und es gibt keine wichtigen Indikatoren aus anderen Ländern.