Die kommende Woche besteht aus zwei wichtigen Zentralbanksitzungen, einer Rede von Präsident Biden und einer Menge wichtiger Daten. Das Ergebnis sollte meiner Meinung nach ein Anstieg der Risikostimmung sein, wenn die guten Daten anhalten und die Zentralbanken optimistischer werden.

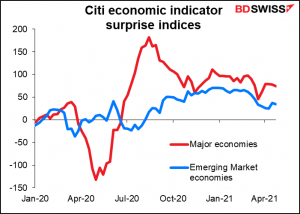

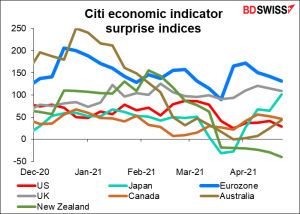

Im Allgemeinen entwickeln sich die Volkswirtschaften besser als erwartet. Die Prognostiker – insbesondere die Zentralbanken – waren vorsichtig, was die Aussichten nach einem so beispiellosen, einzigartigen Ereignis wie der Pandemie betrifft. Die Widerstandsfähigkeit und der schnelle Aufschwung der Weltwirtschaft haben viele überrascht.

Die Daten übertreffen in den meisten G10-Ländern die Erwartungen. Die wichtigste Ausnahme ist Neuseeland. Das mag einfach daran liegen, dass dort die Erwartungen höher sind als in anderen Ländern, da das Land vom Schlimmsten der Pandemie verschont geblieben ist.

Wir warten ab, wie sich die schneller als erwartete Erholung der Weltwirtschaft auf das Denken der Zentralbanken auswirkt. Die Bank of Canada war diese Woche die erste große Zentralbank, die ihre Aktivität und ihre Forward Guidance entsprechend anpasste. Sie reduzierte ihre wöchentlichen Anleihekäufe von 4 Mrd. CAD auf 3 Mrd. CAD und verschob den Zeitpunkt, an dem sie erwartet, dass ihr Inflationsziel „nachhaltig erreicht“ wird, auf „irgendwann in der zweiten Jahreshälfte 2022“. Noch im letzten Monat prognostizierte sie, dass dies nicht „bis ins Jahr 2023“ geschehen würde.

Ich erwarte allerdings keine solche Veränderung von den Zentralbank-Sitzungen der nächsten Woche.

Es gibt praktisch keine Chance auf eine solche Änderung seitens der Bank of Japan bei ihrer Sitzung am Dienstag. Im Gegensatz zu der Änderung, die wir in der vergangenen Woche von der Bank of Canada gesehen haben, wird die BoJ Berichten zufolge ihre Inflationsprognose für dieses Fiskaljahr (April 2021 bis März 2022) senken – dank der Senkung der Handygebühren, die, wenn die monatlichen Ausgaben meiner Tochter ein Hinweis sein können, einen großen Teil der Verbraucherausgaben ausmachen (sie ist Studentin an der Universität in Kyoto und Papa zahlt immer noch ihre Rechnungen.) Die BoJ erwartet derzeit, dass der Kern-VPI im laufenden Fiskaljahr um nur 0,5 % steigen wird. Die Prognosen werden im vierteljährlichen Outlook Report der BoJ enthalten sein, der zum ersten Mal Prognosen für das GJ23 enthalten wird. Die Inflationsprognose für das GJ23 wird Berichten zufolge bei etwa 1 % liegen und damit immer noch weit unter dem Ziel der Bank von 2 %. Angesichts des geringen Spielraums für eine weitere Lockerung der Geldpolitik und der fehlenden Absicht, die Geldpolitik im Zeitalter des Anthropozäns wieder zu straffen, wird das Policy Board wahrscheinlich zu einer weiteren unbedeutenden Schlussfolgerung kommen, die am Forex-Markt wenig Wellen schlagen wird.

Bei der Sitzung des zinsbestimmenden Offenmarktausschusses (FOMC) der US-Notenbank am Mittwoch wird es wahrscheinlich nur eine Änderung des Tons geben, wenn überhaupt. In den USA gab es in letzter Zeit bedeutende wirtschaftliche Fortschritte, die sich wahrscheinlich in der Erklärung nach der Sitzung und in der Pressekonferenz des Fed-Vorsitzenden Powell danach widerspiegeln werden. Die Einzelhandelsumsätze wuchsen im März mit dem zweitschnellsten monatlichen Tempo, das jemals aufgezeichnet wurde (das schnellste war nach dem Einbruch der Umsätze im letzten April), was zum Teil auf die Konjunkturschecks zurückzuführen ist, die ab Mitte des Monats eintrafen, und der Verbraucherpreisindex stieg im März um 2,6 % im Jahresvergleich und lag damit über dem Ziel der Fed von 2 %. Als Reaktion auf diese Entwicklungen haben die Fed-Vertreter einen optimistischeren Ton in Bezug auf die Wirtschaft und die Risiken rund um ihre Prognosen angeschlagen. Letzte Woche zum Beispiel meinte Fed-Vorsitzender Powell, dass sich die Wirtschaft einem „Wendepunkt“ nähert.

Ich kann mir jedoch nicht vorstellen, dass die Fed überhaupt anfängt, über einen Richtungswechsel zu sprechen – noch nicht. Obwohl der VPI ihr Ziel erreicht hat, wollen sie, wie die Bank of Canada, dass er „nachhaltig“ über diesem Niveau liegt – oder wie die Fed es ausdrückt, „für einige Zeit“ über 2 %. Sie haben bereits gesagt, dass sie denken, dass dieser Anstieg nur vorübergehend ist.

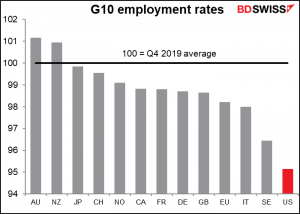

Darüber hinaus scheinen sie sich mehr um die Beschäftigungsseite ihres Doppelmandats zu kümmern als um die Inflation, und das ist noch ein langer Weg. Die Gesamtbeschäftigung liegt immer noch 7,7 Mio. oder fast 5 % unter dem Niveau vor der Pandemie, was mit Abstand die schlechteste Leistung unter den großen Volkswirtschaften ist.

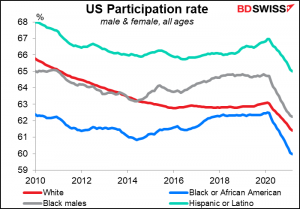

Außerdem haben sie gesagt, dass sie eine „breit angelegte und umfassende“ Erholung des Arbeitsmarktes sehen müssen – nicht nur bei der Arbeitslosenquote – bevor sie mit einer Normalisierung der Politik beginnen. Das bedeutet eine niedrigere Arbeitslosenquote für Minderheiten. Die Erwerbsquote ist für alle Gruppen und insbesondere für Schwarze gesunken. Ich bezweifle, dass wir ernsthafte Gespräche über ein Zurückfahren der Unterstützung für die Wirtschaft hören werden, bis diese Zahl wieder in der Nähe des Niveaus vor der Pandemie ist.

Die Hauptfrage wird dann wahrscheinlich sein, wie sie sich im Vergleich zu dem verhalten, was sie zu diesem Zeitpunkt erwartet haben, als sie ihre Prognosen in der Summary of Economic Projections vom letzten Monat erhöht haben. Der Vorsitzende Powell wird in der Pressekonferenz wahrscheinlich optimistischer sein – ich bin mir sicher, dass er auf die Frage, ob die US-Wirtschaft den „Wendepunkt“ erreicht oder sogar überschritten hat, angesprochen werden wird – aber solange die meisten Amerikaner nicht geimpft sind und die Pandemie immer noch ein Risiko darstellt, würde ich nicht erwarten, dass er seine Meinung dramatisch ändern wird. Die Auswirkung einer optimistischeren Einschätzung könnte jedoch die Aktien ankurbeln. Das „Risk-on“-Umfeld wäre dann negativ für den Dollar.

US-Präsident Biden wird am Mittwochabend eine Rede vor einer gemeinsamen Sitzung des Kongresses halten. Diese ist in der Regel die „State of the Union“ Rede – allerdings nicht im ersten Jahr des Präsidenten, daher ist sie nicht die „State of the Union“ Rede. Dennoch ist viel zu erwarten; Biden wird wahrscheinlich mit seinen Errungenschaften beim Impfstoff prahlen und seine Hoffnungen und Träume für die kommende Gesetzgebung darlegen, wie z.B. den American Families Plan und den American Jobs Plan (den Infrastrukturplan über 2tn $), sowie die steuerlichen Maßnahmen, die das alles bezahlen sollen. Wir haben gesehen, wie die Idee, die Kapitalertragssteuer für Menschen mit einem Jahreseinkommen von über 1 Mio. Dollar zu erhöhen, den Aktienmarkt in Aufruhr versetzte; wir könnten also noch eine höhere Volatilität um den Zeitpunkt dieser Rede bemerken.

(Ich möchte nur eines sagen: Wenn die Leute jetzt verkaufen, um die Gewinne vor dieser Steuererhöhung zu sichern, was werden sie mit dem Geld machen, das sie bekommen? Meine Vermutung ist, dass sie es sowieso wieder in Aktien investieren. Ich denke also, dass dies langfristig keine große Abschreckung für den Aktienmarkt sein wird).

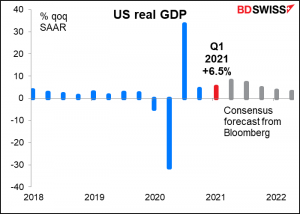

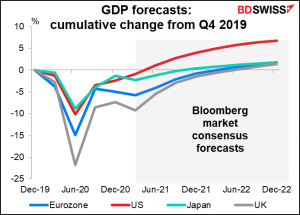

Bei den Daten, die im Laufe der Woche veröffentlicht werden, werden die ersten Schätzungen des BIP für Q1 aus den USA (Do) und der Eurozone (Fr) im Mittelpunkt des Interesses stehen. Es wird erwartet, dass sich das US-BIP am Donnerstag von +4,3 % im Vorquartalsvergleich in Q4 auf recht gesunde +6,5 % Vorquartalsvergleich beschleunigt (von 1,1 % im Vergleich zum Vorquartal auf +1,6 % im Vergleich zum Vorquartal). Angesichts der noch gesünderen Schätzung des Marktes für das BIP im 2. Quartal (+8,1 % im Vergleich zum Vorquartal bzw. +2,0 % im Vergleich zum Vorquartal) wird erwartet, dass die US-Wirtschaft im 2. Quartal wieder auf das Produktionsniveau vor der Pandemie zurückkehrt. Natürlich bedeutet das nicht, dass die Fed mit der Normalisierung der Zinsen beginnen wird, denn wie oben erwähnt, hinkt die Beschäftigung immer noch deutlich hinterher.

Für die EU hingegen wird ein Rückgang des BIP um 0,8 % im Vergleich zum Vorquartal erwartet. Dabei werden für Deutschland -1,5 % im Vergleich zum Vorquartal und für Frankreich -0,2 % prognostiziert. Die Prognose für Q2 ist besser, aber immer noch nicht großartig: eine Erholung um 1,8 % im Vergleich zum Vorquartal.

Das Ergebnis ist, dass sich die USA voraussichtlich auf das Produktionsniveau vor der Pandemie erholen werden, lange bevor andere Länder dies tun.

Auch Kanada wird am Freitag seine monatlichen BIP-Zahlen für Februar bekannt geben.

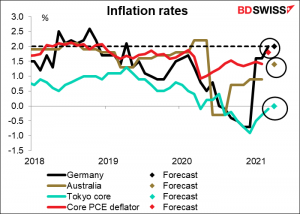

Wir erhalten Inflationsdaten aus Australien (Mi), Deutschland (Do), der EU (Fr), Japan (Tokio am Freitag) und den alles entscheidenden US-Deflator für die persönlichen Konsumausgaben (PCE) ebenfalls am Freitag. Es wird erwartet, dass sie alle eine steigende Inflationsrate zeigen, da Basiseffekte auf steigende Ölpreise treffen und die Preise nach oben treiben. Die Frage ist, was die dortige Zentralbank aus diesem Anstieg macht – ob sie denkt, dass er nur vorübergehend ist und plant, ihn zu „durchschauen“ (aka „zu ignorieren“), was sie für die zugrunde liegende Inflationsrate hält, und so weiter.

Es wird erwartet, dass der US-PCE-Deflator, der erklärte Inflationsindikator der Fed, über das magische Ziel von 2 % springen wird, während der PCE-Kerndeflator, von dem viele annehmen, dass die Fed auf diesen das meiste Gewicht legt, es fast auf – 1,9 % im Vergleich zum Vorjahrschaffen wird.

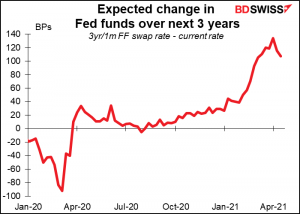

Früher hätte eine solche Inflationsrate an der Wall Street die Alarmglocken läuten lassen, da die Fed ihre Politik proaktiv (d.h. sechs bis neun Monate vor der Prognose, dass die Inflation ihre Zielrate erreichen würde) verschärfen würde, aber jetzt ist sich jeder bewusst, dass a) sie glaubt, dass der Anstieg der Inflation nur vorübergehend ist, b) eine Prognose nicht ausreicht, sondern sie vielmehr sehen muss, dass die Inflation 2 % übersteigt, und zwar nicht nur ein- oder zweimal, sondern „für einige Zeit moderat über 2 %“, und c) sie ohnehin mehr Wert auf die Beschäftigung legt. Das ist der Grund, warum die Zinserwartungen der Fed in letzter Zeit trotz des Inflationsanstiegs gesunken sind.

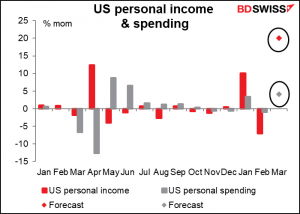

Mit dem US-PCE-Deflator kommen wie üblich die US-Zahlen zu den persönlichen Einkommen und den persönlichen Ausgaben. Es wird erwartet, dass diese neue Rekorde erreichen werden! Dank der Zahlungen der Biden-Administration an die meisten Amerikaner wird das persönliche Einkommen voraussichtlich um atemberaubende 20 % im Vergleich zum Vormonate steigen – das ist der größte Sprung in der Geschichte. Die Ausgaben werden voraussichtlich um deutlich geringere, aber immer noch beeindruckende 4,2 % steigen (weit unter dem Rekordanstieg von +8,7 % im Mai letzten Jahres, der jedoch auf einen Rekordrückgang von -12,7 % im April folgte, so dass dies ein unfairer Vergleich ist).

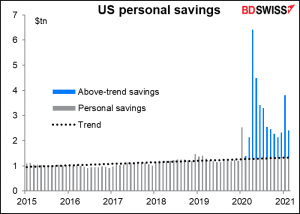

Die Differenz wird in die bereits hohen Ersparnisse fließen, die mit einem Damm verglichen werden, der bereit ist, zu brechen und die US-Wirtschaft – ja, sogar die Weltwirtschaft – mit einem Nachfrageüberhang von 22,2 Mrd. Dollar zu überschwemmen, sobald die Menschen ihr Haus verlassen können und wieder anfangen, zu kaufen, zu kaufen und nochmals zu kaufen. Dies ist eines der Hauptargumente der Inflationisten – dass ein Nachfrageschub auf ein begrenztes Angebot treffen wird (dank der durch die Pandemie verursachten Engpässe in den Versorgungsleitungen), um die Preise erheblich in die Höhe zu treiben. Das ist sicherlich nicht unmöglich und muss beobachtet werden.

Weitere wichtige US-Indikatoren, die im Laufe der Woche veröffentlicht werden, sind langlebige Güter am Montag und das Verbrauchervertrauen des Conference Board sowie die Richmond Fed-Umfrage am Dienstag.

Die deutschen Arbeitslosenzahlen werden am Donnerstag veröffentlicht und die EU-weiten Arbeitslosenzahlen am Freitag. Aber da die Europäische Zentralbank nur ein einziges Mandat hat – die Inflation – ist die Arbeitslosigkeit für den Euro nicht so wichtig wie für viele andere Währungen. Und außerdem werden die Zahlen durch staatliche Förderprogramme verzerrt.

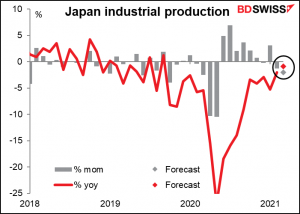

Die japanische Arbeitslosenquote wird am Donnerstag veröffentlicht – zusammen mit der Industrieproduktion (und dem VPI von Tokyo, den ich oben erwähnt habe). In Anbetracht der Verzerrungen bei der Arbeitslosenquote aufgrund der staatlichen Unterstützung ist die Industrieproduktion wahrscheinlich die Wichtigere der beiden sein. Es wird erwartet, dass sie wieder sinkt, was besorgniserregend ist. Angesichts der robusten Exporte hätte man erwarten können, dass sie sich erholen würde.

Japan liegt bei dieser Kennzahl etwas unter seinen globalen Konkurrenten. Aber wie üblich werden die heimischen Wirtschaftsindikatoren am Forexmarkt kaum registriert – es geht nur um die globale Risikostimmung.

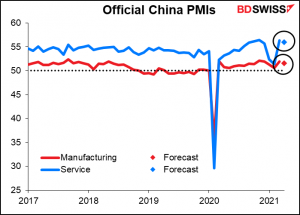

Am Freitag veröffentlicht China seine offiziellen Einkaufsmanagerindizes. Es wird erwartet, dass beide leicht rückläufig sein werden, aber von so hohen Niveaus aus, dass ich mir nicht sicher bin, ob das eine Rolle spielt – sie befinden sich immer noch in einem ziemlich expansiven Bereich, was gut für die Risikostimmung sein sollte.

Es wird ein oder zwei OPEC-Treffen in dieser Woche geben, aber es ist noch nicht genau klar, was ihre Themen sein werden. Es scheint, dass sich die technischen Experten am Montag treffen werden und ein volles Ministertreffen der OPEC+ ist vorläufig für Mittwoch angesetzt, aber Reuters berichtet, dass dies noch nicht feststeht. Jeder ist mit dem aktuellen Plan zufrieden, so dass niemand eine wirkliche Notwendigkeit sieht, sich zu treffen und Änderungen zu diskutieren. Ohne Änderungen bei der Fördermenge wird es wahrscheinlich nicht-ausschlaggebend für die Märkte sein.

An den Aktienmärkten ist die Gewinnsaison in vollem Gange, da 180 Unternehmen aus dem S&P 500 und 113 aus dem STOXX 600 ihre Ergebnisse melden.