Es ist klar, dass die meisten Zentralbanken heute eine straffere Politik verfolgen wollen. Das überrascht nicht, denn die Inflation hat sich als weniger „vorübergehend“ erwiesen, als sie noch vor einem Jahr erwartet hatten. Ich bin mir nicht sicher, wie eine straffere Geldpolitik die Inflation bekämpfen soll, die durch Angebotsengpässe verursacht wird – höhere Zinssätze werden nicht dazu beitragen, Häfen zu vergrößern oder mehr Halbleiterfabriken zu bauen. Aber das ist das einzige Instrument, das den Behörden zur Verfügung steht, und so sind sie gezwungen, es einzusetzen. Das haben wir in der vergangenen Woche bei zwei Zentralbanken gesehen (obwohl eine von ihnen wegen des Virus keine Maßnahmen ergriffen hat), und wir werden es wahrscheinlich bei mindestens einer, vielleicht sogar zwei Zentralbanken in der nächsten Woche sehen – aber wahrscheinlich nicht bei der dritten.

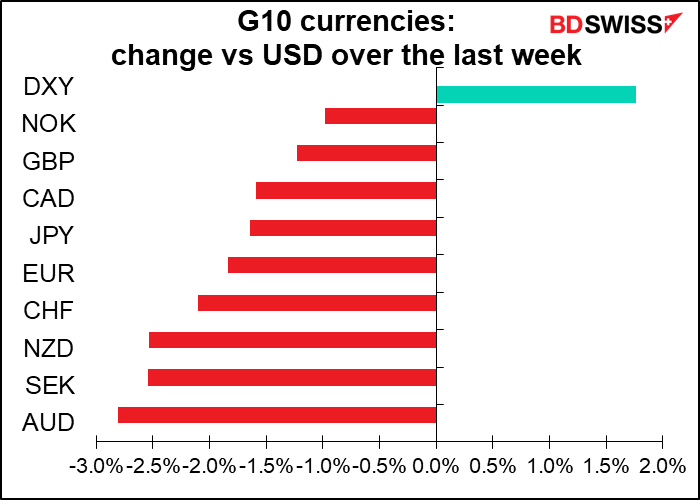

Die US-Notenbank hat uns gezeigt, wie schnell sich die Dinge ändern können. Im September prognostizierten die Mitglieder des FOMC, dass es im Jahr 2022 keine Zinserhöhungen geben würde. Im November stimmten sie dafür, ihre Anleihekäufe bis Juni zurückzufahren – was eine Zinserhöhung irgendwann danach implizierte. Im Dezember verdoppelten sie das Tempo des Tapering und sagten drei Zinserhöhungen voraus. Und jetzt, etwa einen Monat später, rechnet der Markt mit fünf oder vielleicht sogar sechs Zinserhöhungen in diesem Jahr. Von null auf sechs in vier Monaten!

Diese recht komplizierte Grafik zeigt, wie der Markt die Wahrscheinlichkeit verschiedener Zinserhöhungen im Jahr 2022 einschätzt. Sie sehen, dass der Markt bis Mitte September davon ausging, dass es entweder keine Zinserhöhungen (rote Linie) oder vielleicht eine (blaue Linie) geben würde. Dann begannen Mitte September zwei (graue Linie) zu steigen, um Anfang November von drei (grüne Linie) übertroffen zu werden. Anfang Januar jedoch übernahmen vier (lila Linie) die Führung, die nun von fünf oder mehr (goldene Linie) herausgefordert wird.

In der kommenden Woche finden drei Zentralbanksitzungen statt: die der Reserve Bank of Australia (RBA) am Dienstag und die der Bank of England sowie der Europäischen Zentralbank (EZB) am Donnerstag. Nur die Bank of England wird wahrscheinlich die Zinssätze ändern. Das bedeutet nicht, dass die beiden anderen Sitzungen uninteressant sind (die der EZB ist vielleicht nicht gerade fesselnd), sondern nur, dass wir ihre Kommentare lesen müssen, um eine Vorstellung davon zu bekommen, was sie denken.

Bank of England: in Bewegung

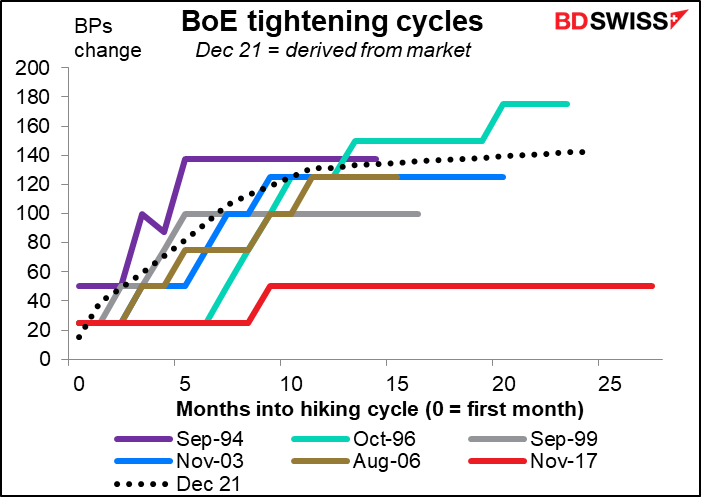

Der Markt erwartet einen relativ schnellen Zinserhöhungszyklus der Bank of England. Auf ihrer letzten Sitzung hat sie unerwartet (nun ja, ich habe es jedenfalls nicht erwartet) den Leitzins um bescheidene 15 Basispunkte angehoben und damit von 0,10 % auf 0,25 % erhöht. Es wird allgemein erwartet, dass sie ihn auf dieser Sitzung weitere 25 Basispunkte anheben wird.

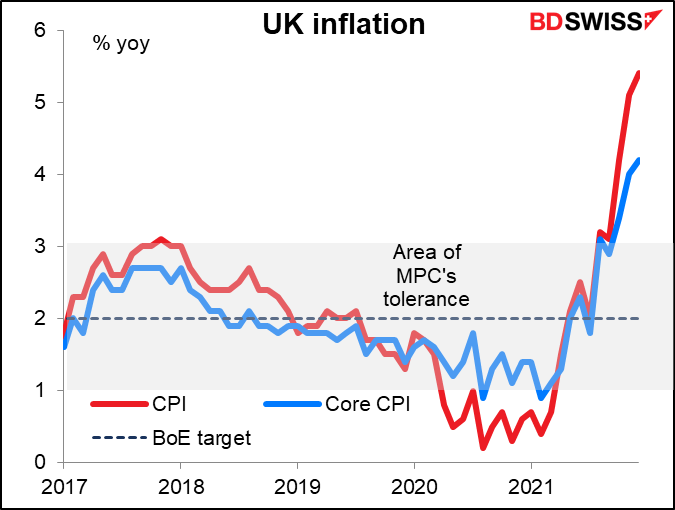

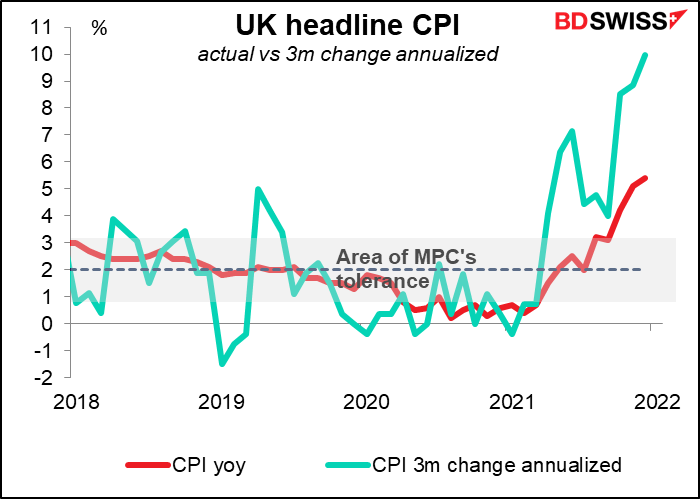

Ich brauche nur eine Grafik zu zeigen, um zu erklären, warum sie die Zinsen wahrscheinlich erhöhen werden. Bei einer VPI-Inflation von 5,4 % im Jahresvergleich und einem erwarteten Höchststand von über 6 % sind sie zum Handeln gezwungen.

Es gibt auch keine Anzeichen für eine Verlangsamung der Inflation. Im Gegenteil: Nimmt man die dreimonatige Preisveränderung und rechnet sie auf das Jahr hoch, liegt die Inflation bei über 10 % im Jahresvergleich.

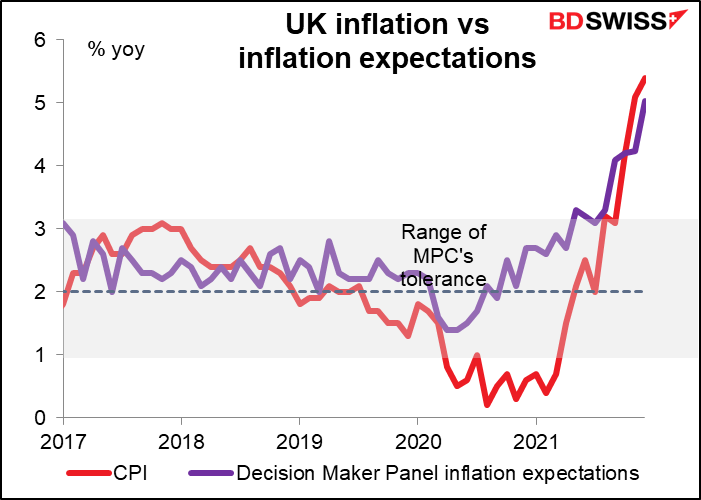

Auch die Inflationserwartungen steigen, so das Decision Makers‘ Panel, eine monatliche Umfrage unter leitenden britischen Führungskräften im Auftrag der Bank of England.

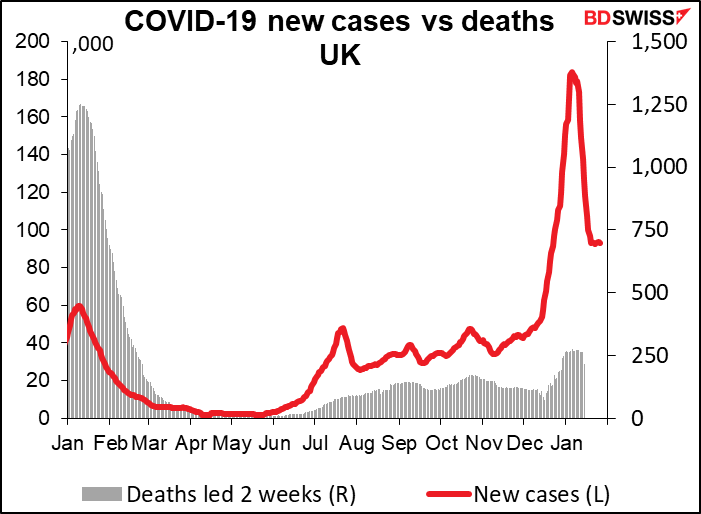

Darüber hinaus scheint Großbritannien COVID-19 „überwunden“ zu haben, obwohl COVID-19 nicht „über“ Großbritannien hinweg zu sein scheint. Die Zahl der neuen Fälle ist zwar zurückgegangen, liegt aber immer noch auf einem Niveau, das früher einen totalen Lockdown zur Folge gehabt hätte. Stattdessen hob die Regierung alle Beschränkungen auf und erklärte, dass sie nicht wieder verhängt werden würden. Das wird die Wirtschaftstätigkeit wahrscheinlich ankurbeln.

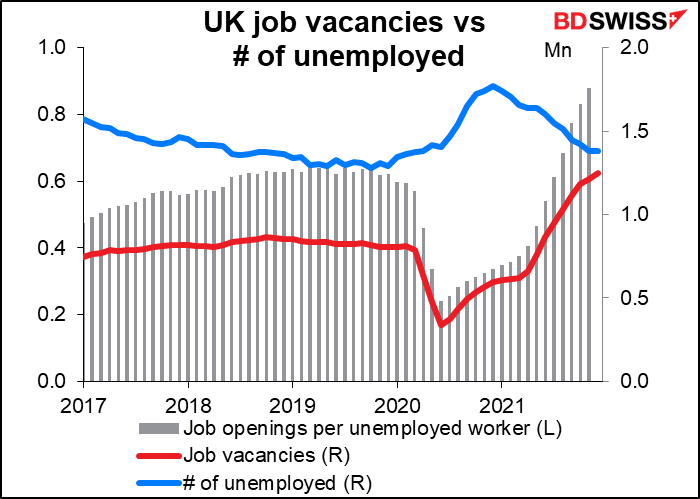

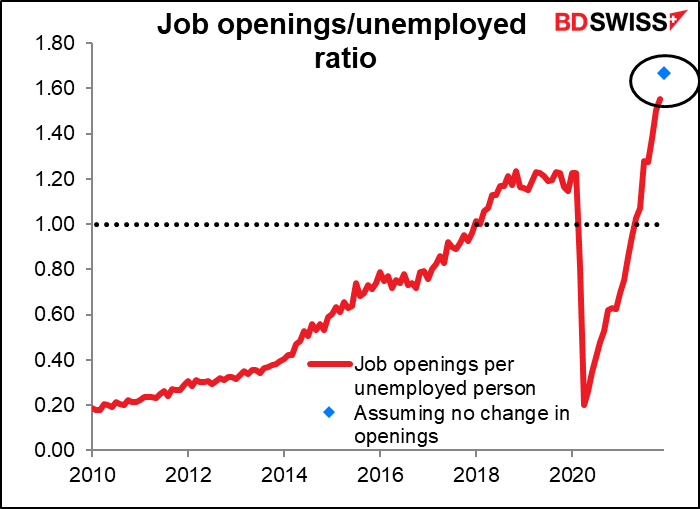

Außerdem ist der Arbeitsmarkt ziemlich stark. Die Arbeitslosenquote von 4,1 % ist fast wieder auf den Stand vor der Pandemie im Februar 2020 von 4,0 % zurückgekehrt. Es gibt eine Rekordzahl an offenen Stellen, und das Verhältnis von offenen Stellen zu Arbeitslosen nähert sich der magischen Zahl von 1,0 an. Bei diesem Tempo könnten die Unternehmen tatsächlich anfangen, den Arbeitnehmern höhere Löhne zu zahlen. Schock, Horror, Chaos! Das können wir jetzt nicht gebrauchen, oder?

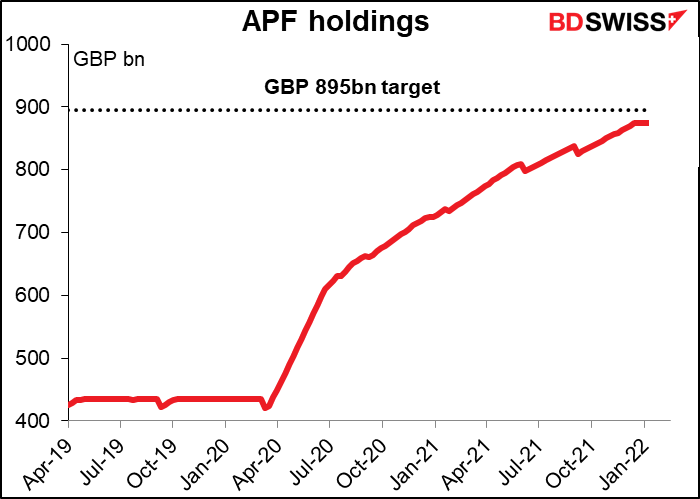

Neben der weithin erwarteten Zinserhöhung um 25 Basispunkte wird in der Erklärung wahrscheinlich auch die Bilanz der Bank zur Sprache kommen – ein Thema, mit dem sich alle Zentralbanken konfrontiert sehen, da die Ära der „quantitativen Lockerung“ nun in eine „quantitative Straffung“ übergeht. Der geldpolitische Ausschuss (MPC) wird wahrscheinlich erörtern, was mit den Anleihen in seiner Ankaufsfazilität (Asset Purchase Facility, APF) geschehen soll, in der er die im Rahmen seines QE-Programms gekauften Anleihen gelagert hat. Die APF hat ihr Kaufziel im Dezember letzten Jahres erreicht und seitdem den Kauf von Anleihen eingestellt.* Die Frage ist nun, was mit den fällig werdenden Anleihen geschehen soll. Werden die Erlöse reinvestiert? Wenn sie das nicht werden, würde das bedeuten, dass sie ihre Bilanz schrumpfen lassen. Ich gehe davon aus, dass sie beschließen werden, fällig werdende Anleihen nicht zu reinvestieren und den APF langsam abschmelzen zu lassen. Dies wäre jedoch kein großer Schlag für den Anleihemarkt, da die in diesem Jahr fällig werdenden Anleihen voraussichtlich nur 39 Mrd. GBP oder etwa 4,3 % des APF ausmachen werden.

(*Aufmerksamen Beobachtern wird auffallen, dass das Schaubild eine Lücke zwischen den Käufen des APF und dem Ziel zeigt. Diese ist auf die 20 Mrd. GBP an Unternehmensanleihen zurückzuführen, die die APF ebenfalls hält).

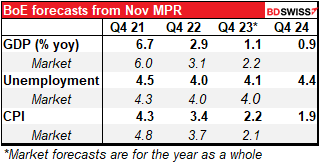

Schließlich wird die Bank auch einen neuen geldpolitischen Bericht mit aktualisierten Prognosen veröffentlichen. Wenn man sich anschaut, wie ihre Prognosen vom November im Vergleich zum Markt ausfallen, könnte die Bank ihre Wachstums- und Inflationsprognosen für dieses Jahr anheben, was es ihr leichter machen würde, eine Straffung zu rechtfertigen.

Europäische Zentralbank: Nichts zu tun

Im Gegensatz dazu wird die EZB den Tag wahrscheinlich ohne Veränderung beenden. Sie hat eine ganze Buchstabensuppe von Programmen: das PEPP (Pandemic Emergency Purchase Programme), das APP (Asset Purchase Programme) und die TLTROs (Targeted Long-Term Refinancing Operations), aber keines davon ist derzeit reif für Änderungen.

Auch eine QT ist nicht in Sicht, zumindest nicht bei den Anleihekaufprogrammen. Die EZB hat zugesagt, fällig werdende Anleihen im PEPP mindestens bis Ende 2024 vollständig zu reinvestieren. Im Falle des APP wird sie die Anleihen noch „für einen längeren Zeitraum nach dem Zeitpunkt, zu dem sie mit der Anhebung der EZB-Leitzinsen beginnt“, reinvestieren. Man geht davon aus, dass ein „längerer Zeitraum“ etwa zwei Jahre beträgt.

Das bedeutet nicht, dass die EZB eingefroren ist, sondern nur, dass bei dieser Sitzung nichts zu erwarten ist. Zum Beispiel könnte sie das Ende des PEPP im März nutzen, um einige andere Änderungen anzukündigen, wie etwa die Abschaffung des abgezinsten TLTRO-Zinssatzes. Das würde die Banken ermutigen, einen Teil dieser Kredite zurückzuzahlen, die seit Beginn der Pandemie um 1,5 Mrd. EUR gestiegen sind. Das ist eine Form von QT, denn es würde die Bilanz der EZB schrumpfen lassen. (Die Umfrage der EZB unter Währungsanalysten zeigt, dass die Märkte in diesem Jahr mit einer TLTRO-Rückzahlung von 941 Mrd. EUR rechnen). Aber selbst das wird voraussichtlich kein großes Ereignis sein – die EZB scheint zu glauben, dass die Auswirkungen auf die finanziellen Bedingungen neutral sein werden.

Was ist also von diesem Treffen zu erwarten? Nur mehr das Übliche von EZB-Präsidentin Lagarde:

Allerdings wird in dem Protokoll auch davor gewarnt, dass die Wirtschaft der Eurozone „noch nicht über den Berg ist“. Und auch EZB-Ratsmitglied Schnabel warnte kürzlich, dass eine zu frühe Zinserhöhung „möglicherweise den Aufschwung abwürgen könnte“. Der EZB-Rat muss also ein Gleichgewicht finden, vielleicht indem er den Schwerpunkt von der Frage, wann er mit einer Zinserhöhung beginnen wird, auf die Frage verlagert, welche Art von Inflationsaussichten ihn zum Handeln veranlassen würde.

Wie auch immer, ich erwarte nicht, dass diese Sitzung große Auswirkungen auf den Euro haben wird, außer dass sie die Divergenz in der Politik zwischen der aggressiven Fed und der vorsichtigen EZB unterstreichen könnte.

RBA an den Markt: Wir geben auf!

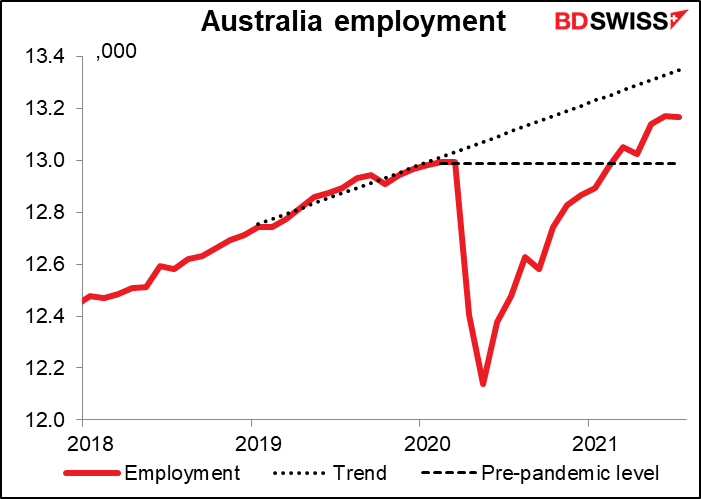

Apropos Unsicherheit: Die RBA wird immer unsicherer, was die Zukunft angeht. Im Oktober erklärte sie, sie werde die Geldpolitik wahrscheinlich bis 2024 beibehalten. Im November verschob sie dies auf „Ende 2023“. Im Dezember verzichtete sie auf die Festlegung eines Datums und sagte lediglich, dass die Erfüllung der erforderlichen Kriterien „wahrscheinlich einige Zeit in Anspruch nehmen wird“. Vielen Dank für diese informative Erklärung!

Die Kriterien, die sie für eine Straffung aufstellen, scheinen von der Entwicklung einer Lohn-/Preisspirale abzuhängen:

Das Direktorium wird den Leitzins erst dann erhöhen, wenn die tatsächliche Inflation nachhaltig innerhalb des Zielbereichs von 2 bis 3 % liegt. Dies setzt voraus, dass der Arbeitsmarkt so angespannt ist, dass das Lohnwachstum wesentlich höher ausfällt als derzeit.

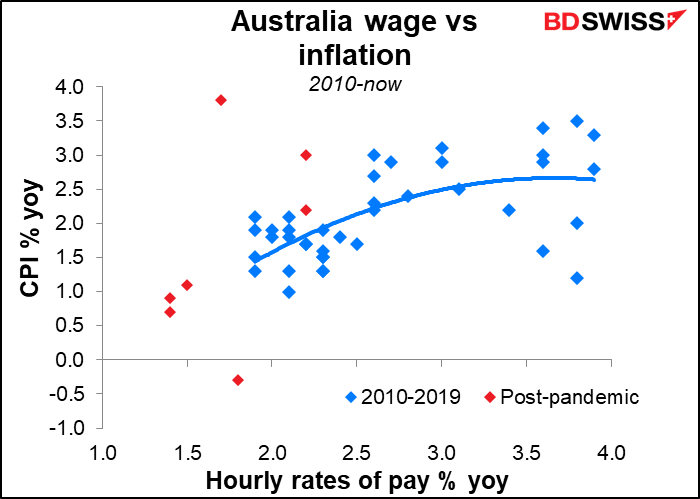

Es tut mir leid, aber ich sehe keinen Zusammenhang zwischen den Löhnen und der Inflation in Australien. Die Inflation lag bei 2 %, als die Lohnstückkosten um 4 % sanken, und bei 1 %, als die Lohnstückkosten um 3 % stiegen. Ich habe versucht, die Inflation um ein Jahr vorzuziehen, damit die heutigen Löhne mit der Inflation des nächsten Jahres übereinstimmen, aber das Diagramm sieht auch dann nicht besser aus.

Man könnte durchaus argumentieren, dass die Erfahrungen von 1985 für heute nicht mehr relevant sind. Betrachten wir also nur die letzten 10 Jahre oder so, nach der globalen Finanzkrise. Bis zur Pandemie schien ein gewisser Zusammenhang zu bestehen, aber dieser Zusammenhang ist möglicherweise nicht mehr gegeben.

Tatsache ist jedenfalls, dass die Inflation, Lohnabschlüsse hin oder her, nicht „innerhalb der Zielspanne von 2 % bis 3 %“ liegt, sondern darüber (3,5 % im Jahresvergleich). Die getrimmte mittlere Inflationsrate, das von der RBA bevorzugte Maß für die Inflation, lag im dritten Quartal des vergangenen Jahres über 2 % und im vierten Quartal bei 2,6 % im Jahresvergleich, also in der oberen Hälfte ihres Zielbereichs. (Der getrimmte Mittelwert der Inflationsrate ist die durchschnittliche Inflationsrate, nachdem die 15 % der Artikel mit den kleinsten und größten Preisänderungen herausgerechnet wurden, so dass nur die weniger volatilen Artikel übrigbleiben). Die einzige Frage ist also, ob sie sich „nachhaltig“ innerhalb des Zielbereichs bewegt. Wenn sich die Inflation im ersten Quartal in einem ähnlichen Bereich bewegt, wird es schwer sein zu argumentieren, dass die Inflation nicht „nachhaltig“ innerhalb des Zielbereichs liegt.

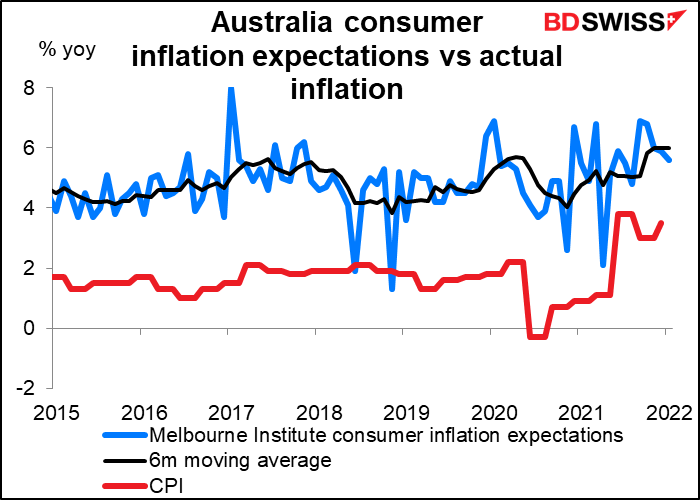

Zumal auch die Inflationserwartungen nach oben gehen. Die Zentralbanker leben in der Angst, dass die Inflationserwartungen nicht mehr verankert sind. Genau das passiert jetzt in Australien. Wenn die RBA jetzt besorgt ist, dass die Lohnabschlüsse zu niedrig sind, dann warten Sie nur ab, was passiert, wenn sich die Erwartungen einer höheren Inflation verfestigen und die Verhandlungen auf der Grundlage fortgesetzt werden, dass die Arbeitnehmer einen weiteren Anstieg der Inflation erwarten.

Der Verwaltungsrat hat auf dieser Sitzung eine Entscheidung zu treffen. Sie haben jede Woche australische Staatsanleihen im Wert von 4 Mrd. AUD gekauft und sich verpflichtet, dies „bis mindestens Mitte Februar 2022“ fortzusetzen. Sie besitzen jetzt etwa 350 Mrd. AUD an australischen Staats-, Bundesstaats- und Gebietsanleihen von insgesamt 833 Mrd. AUD an ausstehenden Staatsanleihen, was etwa 42 % des Gesamtvolumens entspricht (ohne Staats- und Gebietsanleihen; ich weiß nicht, wie viel davon aussteht). Auf ihrer Dezembersitzung sagten sie, dass sie auf dieser Sitzung „das Anleihekaufprogramm in Betracht ziehen“ würden. Als Kriterien für die Entscheidung, ob das Programm fortgesetzt werden soll, nannten sie folgende:

- „die Maßnahmen anderer Zentralbanken“

- „wie der australische Anleihemarkt funktioniert“; und

- „am wichtigsten sind die tatsächlichen und erwarteten Fortschritte bei der Erreichung der Ziele Vollbeschäftigung und zielkonforme Inflation.“

Wie sieht das also aktuell aus?

- Die Fed hat den Weg für andere Zentralbanken geebnet, den Kauf von Anleihen einzustellen.

- Dazu kann ich nichts sagen.

- Wie wir bereits erörtert haben, ist die Inflation bereits überdurchschnittlich hoch. Was die Beschäftigung anbelangt, so liegt die Arbeitslosenquote unter und die Erwerbsquote über dem Niveau vor der Pandemie (4,2 % gegenüber 5,1 %, 66,10 gegenüber 65,90), ebenso wie das Gesamtniveau der Beschäftigung.

Dementsprechend erwarte ich, dass sie ankündigen werden, dass sie ihre Anleihekäufe ab Mitte Februar einstellen werden.

Ich erwarte auch, dass sie ihre Betonung des Lohnwachstums, das weit hinter der Inflationsentwicklung zurückbleibt, aufgeben und ihre Prognosen ändern werden, um die Möglichkeit einer Zinserhöhung in nicht allzu ferner Zukunft zu berücksichtigen.

Wird sich das auf den AUD auswirken? Die traurige Tatsache ist, dass die RBA zwar keine Ahnung hat, wann sie sich wahrscheinlich bewegen wird, der Markt aber bereits eine Zinserhöhung auf der Juni-Sitzung einpreist. Die australischen Inflationsdaten werden nur vierteljährlich veröffentlicht – der nächste Termin ist der 27. April, rechtzeitig vor der Sitzung am 03. Mai. Es ist also denkbar, dass sie im Mai die Zinsen anheben – die Wahrscheinlichkeit einer Zinserhöhung für diese Sitzung ist bereits zu 64 % eingepreist. Die Sitzung in dieser Woche könnte diese Wahrscheinlichkeit erhöhen, was wahrscheinlich zu einer Aufwertung des AUD führen würde.

Die Daten der kommenden Woche: NFP und OPEC+

Auch in dieser Woche gibt es eine überraschende Menge an Daten. Die endgültigen Einkaufsmanagerindizes werden am Dienstag für das verarbeitende Gewerbe und am Donnerstag für den Dienstleistungssektor veröffentlicht. Natürlich werden an diesen Tagen in den USA wie üblich die Versionen des Institute of Supply Management (ISM) veröffentlicht.

Für die EU werden am Montag das BIP für das vierte Quartal und der deutsche Verbraucherpreisindex veröffentlicht. Der EU-weite VPI folgt am Donnerstag (und nicht wie üblich am Mittwoch). Die deutschen Fabrikaufträge werden am Freitag veröffentlicht.

Die japanischen Arbeitsmarktdaten werden am Dienstag und die kanadischen Arbeitsmarktdaten am Freitag veröffentlicht.

In China wird die ganze Woche über das jährliche Neujahrsfest gefeiert. Normalerweise ist dies die größte Wanderungsbewegung der Welt, da Hunderte von Millionen Menschen in ihre Heimat reisen, um mit ihren Familien zu feiern. Angesichts der COVID-19-Beschränkungen bin ich mir aber nicht sicher, ob das dieses Jahr der Fall sein wird.

Das wichtigste Ereignis in dieser Woche ist der US-Bericht über die Beschäftigtenzahlen außerhalb der Landwirtschaft (NFP) am Freitag, dem wie üblich die Schätzung von Automated Data Processing (ADP) am Mittwoch vorausgeht. Dabei ist jedoch zu beachten, dass der ADP-Bericht wie üblich versucht, die endgültige Version der privaten Lohn- und Gehaltsliste zu prognostizieren, die nicht mit der ursprünglichen Version der gesamten Lohn- und Gehaltsliste (einschließlich Regierung) identisch ist. Und da der ADP-Bericht in dieser Hinsicht ohnehin nicht sehr gut ist, ist er auch kein verlässlicher Indikator für die NFP-Zahlen.

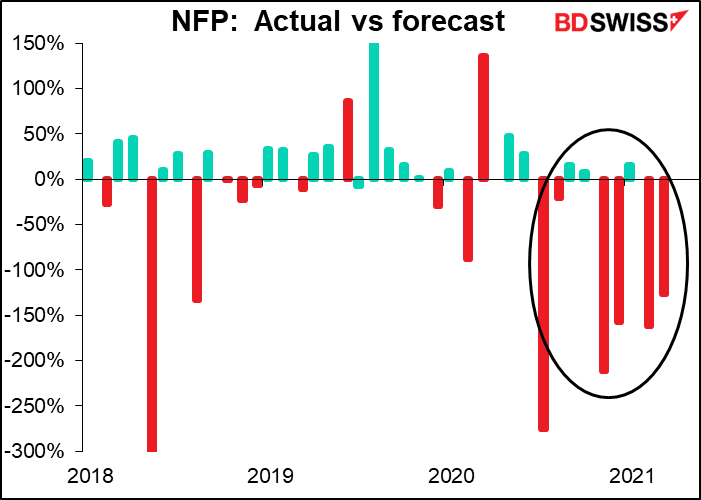

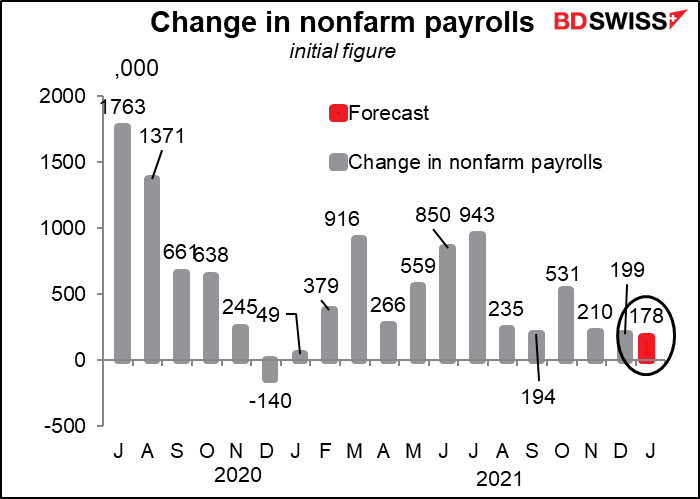

Die NFP-Zahlen lagen in sechs der letzten neun Monate unter den Prognosen der Ökonomen. Infolgedessen wurden wir mit Kommentaren darüber bombardiert, wie „enttäuschend“ der Anstieg der Arbeitsplätze sei. Es ist fast so, als sei das NFP verpflichtet, die Prognosen der Ökonomen zu erfüllen. Ich verrate Ihnen ein Geheimnis: Es ist die Aufgabe der Wirtschaftswissenschaftler, die NFP-Zahlen vorherzusagen, und nicht die Aufgabe der NFP, die Prognosen der Wirtschaftswissenschaftler zu erfüllen. Wenn die tatsächliche Zahl nicht den Prognosen entspricht, bedeutet das nicht, dass die Zahl enttäuschend war, sondern dass die Prognosen falsch waren. Das ist alles.

Es ist klar, dass sich auf dem US-Arbeitsmarkt etwas Wesentliches geändert hat. Die Prognosen der Wirtschaftswissenschaftler beruhen auf Regressionsanalysen vergangener Beziehungen und sind daher nicht in der Lage, dieses neue „Etwas“ zu erfassen und genau vorherzusagen. Das ist ein Problem für die Ökonomen.

Allerdings scheinen sie langsam zur Vernunft zu kommen. Für diesen Monat wird ein Anstieg von nur 178.000 neuen Arbeitsplätzen prognostiziert. Das wäre ziemlich wenig – der niedrigste Wert seit Januar letzten Jahres. Aber vielleicht ist das alles, was die USA tun können, wenn die Menschen nicht arbeiten wollen.

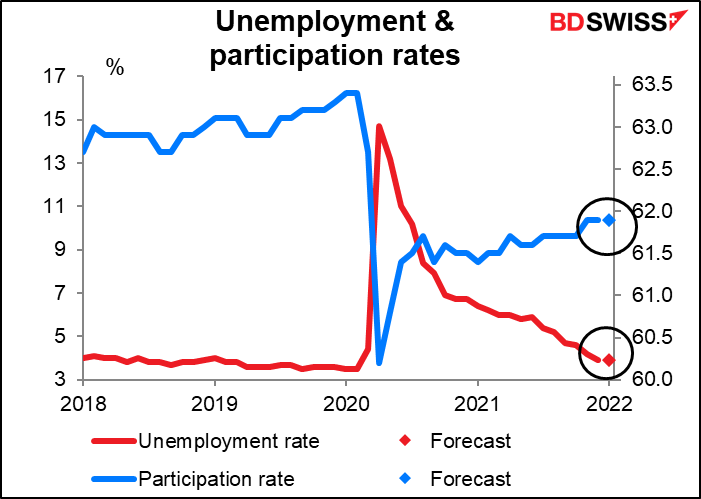

Sowohl die Arbeitslosenquote als auch die Erwerbsquote werden den Prognosen zufolge unverändert bleiben.

Natürlich handelt es sich dabei nur um vorläufige Prognosen, denn bisher hat Bloomberg nur 16 Beiträge zu seiner Umfrage. Letzten Monat, als die Zahl bekannt gegeben wurde, gab es 67 Schätzungen. Diese Zahlen können sich also bis nächsten Freitag noch erheblich ändern.

Der wichtigste Punkt ist jedoch, dass die Fed, die bereits auf einen strafferen Kurs eingeschwenkt ist, nur durch eine bombensichere Überraschung bei den Zahlen – einen Rückgang der Arbeitsplätze und einen Anstieg der Arbeitslosigkeit – von ihrem Kurs abgebracht werden könnte. Wenn das nicht der Fall ist, wird die Fed bei ihren Festlegungen bleiben. Natürlich könnte die Fed bei einem überraschenden Ergebnis, das die Arbeitslosenquote unter das Niveau vor der Pandemie fallen lässt, und einem starken Anstieg der Erwerbsbeteiligung den Mut haben, die Zinsen um jeweils 50 Basispunkte anzuheben. Das wäre positiv für den Dollar.

Ungewöhnlicherweise wird in dieser Woche (Dienstag) auch der Job Offers and Labor Turnover Survey (JOLTS) veröffentlicht. Hier gibt es noch keine Prognose. Sollte der Wert jedoch dem des Vormonats entsprechen, wird das Verhältnis zwischen offenen Stellen und Arbeitslosen weiter auf den Rekordwert von 1,67 ansteigen und damit bestätigen, dass die USA das von der Fed angestrebte Ziel der „maximalen Beschäftigung“ erreicht haben.

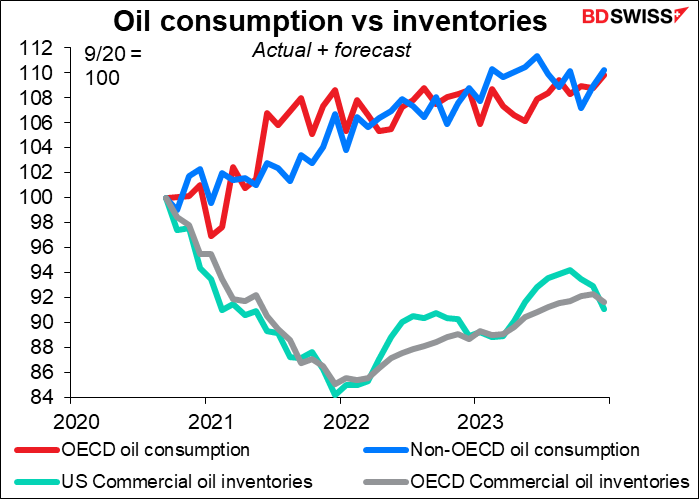

Schließlich findet am Mittwoch die übliche monatliche OPEC+-Sitzung statt. Da die Preise immer noch steigen, ist es wahrscheinlich – ja, sogar sehr wahrscheinlich -, dass sie sich darauf einigen werden, ihren derzeitigen, bereits vereinbarten Weg fortzusetzen und die Produktion jeden Monat um 400.000 Barrel pro Tag (b/d) zu erhöhen. Für dieses Jahr wird ein Anstieg des Ölverbrauchs und der Ölvorräte prognostiziert, d. h. es dürfte genügend Nachfrage vorhanden sein, um die Produktion der Gruppe zu absorbieren, ohne dass die Preise sinken. Die Frage ist nur, ob sie ihre Produktion um 400 Mio. Barrel pro Tag steigern können, wenn so viele ihrer Mitglieder bereits an der Kapazitätsgrenze angelangt sind?