Preise ab 05:00 Uhr GMT

Der Markt heute

Hinweis: Die obige Tabelle wurde vor der Veröffentlichung mit den neuesten Konsensprognosen aktualisiert. Die Texte und Diagramme wurden jedoch im Voraus erstellt. Daher kann es zu Abweichungen zwischen den Prognosen in der obigen Tabelle und in den Texten und Diagrammen kommen.

Heute ist ein ziemlich ruhiger Tag im Land der Indikatoren.

Die Bank of England wird die erste jährliche Konferenz der Bank of England Agenda for Research (BEAR) abhalten. Das Thema in dem Eröffnungsjahr lautet „The Monetary Toolkit“. Gouverneur Bailey wird einige einleitende Bemerkungen machen, die sicher faszinierend sein werden. Um 16.00 Uhr GMT findet eine von Ben Broadbent, dem stellvertretenden BoE-Gouverneur, moderierte Podiumsdiskussion zum Thema „Unwinding QE“ statt, an der die Präsidentin der Fed von San Francisco, Mary Daly (NV), und das Mitglied des Rates der Europäischen Zentralbank, Isabel Schnabel, sowie ein Vertreter des IWF und ein Professor der LSE teilnehmen. Die Konferenz wird morgen fortgesetzt, allerdings mit niemandem, von dem Sie je gehört haben, mit Ausnahme der Schlussbemerkungen des Chefvolkswirts der Bank of England, Huw Pill.

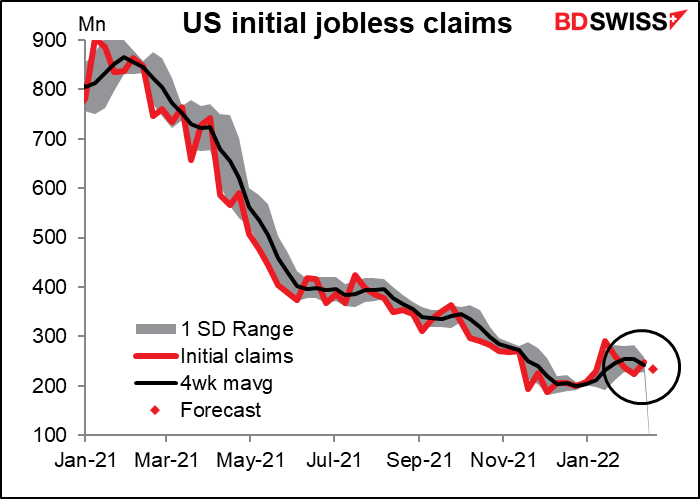

Glücklicherweise sind die wöchentlichen Erstanträge auf Arbeitslosenunterstützung in den USA immer einen Blick wert. Sie sind letzte Woche unerwartet um 23.000 gestiegen, was bedauerlich war, da die letzte Woche die Erhebungswoche für die Beschäftigungsdaten für Februar war. Es wird erwartet, dass sie in dieser Woche etwa um die Hälfte dieses Anstiegs zurückgehen werden.

Betrachtet man den gleitenden Vier-Wochen-Durchschnitt, auf den man sich konzentrierte, bevor die Pandemie diesen Indikator zu einem der heißesten machte, so lag er in den letzten Wochen ziemlich konstant bei 245k-255k. Während wir uns also auf jedes kleine Auf und Ab des Indikators konzentrieren können, scheint er sich tatsächlich wieder zu normalisieren und momentan seitwärts zu tendieren.

Die endgültige Revision des US-BIP für das vierte Quartal ist zu diesem Zeitpunkt wahrscheinlich eher für Wirtschaftshistoriker von Interesse als für den Markt.

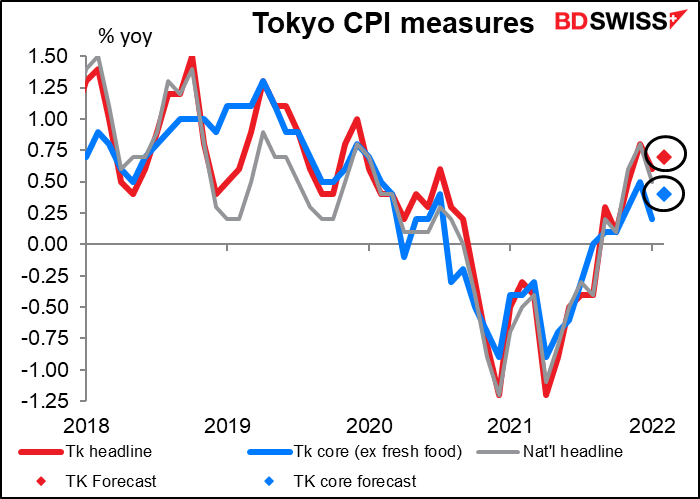

Das war’s dann wohl. Wir können uns entspannen, bis es im Land der aufgehenden Sonne Morgen wird und Japan den Verbraucherpreisindex (VPI) für Tokio bekannt gibt. Es wird erwartet, dass er leicht ansteigt, aber immer noch mehrere Standardabweichungen unter den Inflationsraten aller anderen Länder liegt.

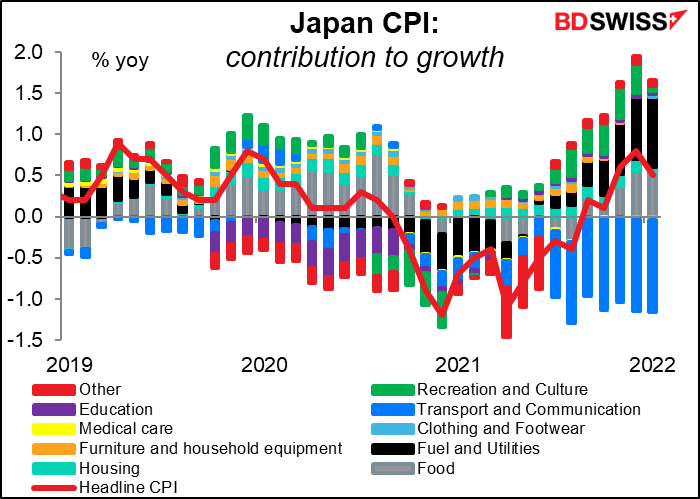

Da ich heute nicht viel zu schreiben habe, möchte ich kurz erklären, warum die Inflationsrate in Japan in letzter Zeit so niedrig ist. Betrachtet man den landesweiten Verbraucherpreisindex für Januar von letzter Woche (+0,5 % im Jahresvergleich, gegenüber +0,8 %), so waren der Hauptgrund für den Rückgang der Inflation die Unterkunftskosten. Die „Go To Travel“-Kampagne von Juli bis Dezember 2020 subventionierte die Reisekosten (Hotels und Züge) für japanische Einwohner, um die Einreiseverbote für ausländische Touristen auszugleichen. Da das Programm im Dezember 2020 endete, stiegen die Unterkunftskosten im VPI für Dezember 2021 um 44 % gegenüber dem Vorjahr, was die Gesamtinflation des VPI um 0,29 Prozentpunkte erhöhte. Dieser Faktor verschwand im Januar 2022, was dazu führte, dass die Inflationsrate im Jahresvergleich wieder zurückging.

Leider liegen mir keine Daten speziell für Hotels vor, aber aus den mir bekannten Daten geht hervor, dass Energie und Versorgungsleistungen (schwarze Balken) den nationalen VPI um 0,85 Prozentpunkte und Nahrungsmittel (grau) um 0,54 Prozentpunkte nach oben getrieben haben. Andererseits haben Transport und Kommunikation (blau), zu denen auch die Mobiltelefongebühren gehören, den VPI um 1,12 Prozentpunkte gesenkt. (Die Regierung zwang die Mobilfunkunternehmen, ihre Gebühren ab April 2021 drastisch zu senken). Die Auswirkungen dieses Schrittes: 1,51 Prozentpunkte im Januar werden im April diesen Jahres aus der Berechnung herausfallen. Wir werden sehen, was dann mit Japans Inflationsrate – und dem Yen – passiert.