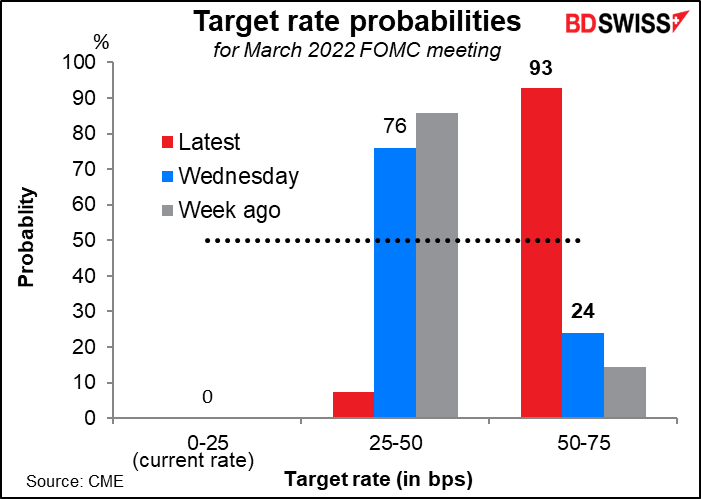

كان مؤشر أسعار المستهلكين الأمريكي (CPI) الأعلى من المتوقع يوم الخميس بمثابة الأمل الأخير للأسواق. فمع بلوغ معدل التضخم الآن 7.5٪ على أساس سنوي، وهو أعلى مستوى له منذ عام 1982، رفع المستثمرون تقديراتهم بشأن المعدلات الأمريكية. حيث تحول احتمال حدوث ارتفاع بمقدار 50 نقطة أساس في شهر مارس من مُستبعد (احتمال بنسبة 24٪) إلى شبه مؤكد (احتمال بنسبة 93٪)، بينما تحول الارتفاع بمقدار 25 نقطة أساس من إجماع السوق (بنسبة 76٪) إلى احتمال شبه معدوم.

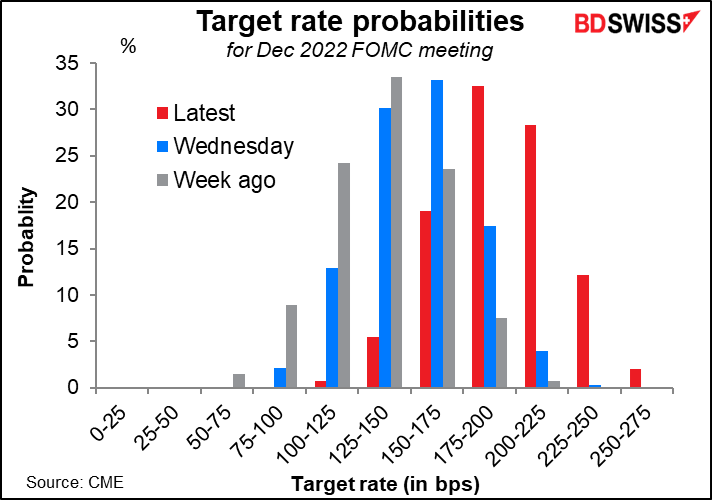

يشهد السوق الآن تشديد سياسة بنك الاحتياطي الفيدرالي بمقدار 175 – 200 نقطة أساس هذا العام. وهذا يزيد بـ 50 نقطة أساس عما شهده قبل أسبوع.

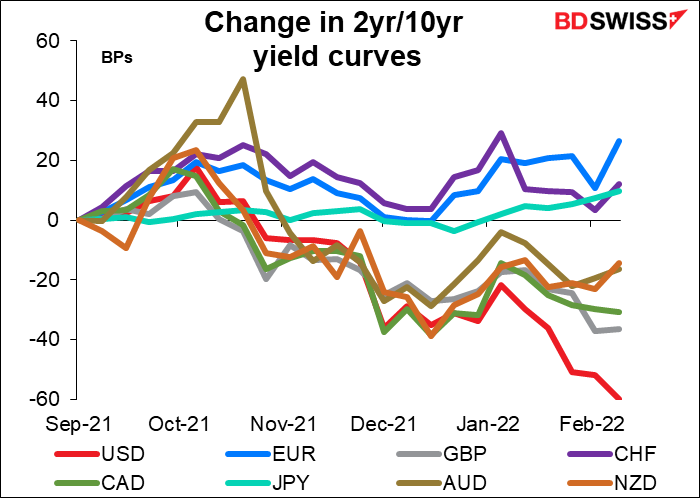

هل من المحتمل أن يقوم بنك الاحتياطي الفيدرالي – وغيره من البنوك المركزية – بتشديد أكبر؟ أخذت منحنيات العوائد تتسطح في جميع أنحاء العالم، في إشارة إلى أن المستثمرين يعتقدون أ) ارتفاع أسعار الفائدة على المدى القصير و ب) من المرجح انخفاض معدل التضخم على المدى الطويل.

يمكنك رؤية ذلك بشكل أفضل إذا نظرنا إلى التغيير في منحنيات العوائد على مدى الأشهر العديدة الماضية، فقد تسطح منحنى العوائد الأمريكي على وجه الخصوص بشكل كبير.

تتوقع الأسواق أن يستمر هذا الاتجاه في معظم البلدان. إذا نظرنا إلى توقعات السوق بشأن منحنيات العوائد بعد عامين من الآن، فمن المتوقع أن ينعكس منحنى العوائد الأمريكي، وكذلك الحال بالنسبة لبريطانيا وأستراليا (بالكاد). ومن المتوقع أن يكون مسطحًا بالنسبة للاتحاد الأوروبي، وكذلك نيوزيلندا وكندا.

إلا أنه بالنسبة للدولة الخارجة المستديمة، اليابان، فمن المتوقع أن يكون أكثر حدة مما هو عليه اليوم، ربما لأن المستثمرين يتوقعون أن يقوم بنك اليابان بتخفيف سياسة التحكم في منحنى العوائد. مع ذلك، أكد بنك اليابان مجددًا على هذه السياسة يوم الخميس، حيث عرضوا شراء حجم غير محدود من السندات لأجل 10 سنوات بحد أقصى يبلغ 0.25٪. وتعد هذه الخطوة متناقضة تمامًا مع البنوك المركزية الأخرى، التي تتناقش بشأن متى وكيف يمكنها البدء في تقليص ميزانياتها العمومية. كما أنها تعزز اعتقادي باحتمالية ضعف الين الياباني إلى حدٍ كبير ما لم يبدأ التضخم في الارتفاع في اليابان (وهو احتمال واضح لأول مرة منذ عدة سنوات).

غالبًا ما يرتبط منحنى العوائد المعكوس بالركود. لا يعني ذلك أنهم يتسببون في حالات ركود ولكن هذا هو الرد المعتاد للمهنيين ذوي الدخل الثابت عند اعتقادهم بأن أسعار الفائدة على المدى القصير سترتفع بما يكفي للتسبب في ركود.

وبالتالي، في حين شهدت معظم البلدان زيادًة في توقعات الأسعار للعام أو العامين المقبلين، فقد شهدت نيوزيلندا انخفاضًا في توقعات الأسعار للعامين المقبلين – مما يعني أن الناس يعتقدون أنه من المرجح أن يقوم بنك الاحتياطي النيوزيلندي بالتشديد المبالغ وسيتعين عليه تخفيف السياسة في العام المقبل.

شهدت المملكة المتحدة انخفاضًا في توقعات أسعار الفائدة على مدى عام وعامين حيث حاول “بيل”، رئيس الاقتصاد في المملكة المتحدة، تهدئة مخاوف السوق بشأن ارتفاع أكبر في أسعار الفائدة. وتوقع أن رفع أسعار الفائدة بشكل حاد كما يشير إليه تسعير السوق – إلى 1.2٪ بحلول نهاية العام – من شأنه أن يدفع التضخم إلى ما دون هدف البنك البالغ 2٪، وهو ما أشار إلى أن البنك لا يود أن يشهده.

حاول العديد من مسؤولي البنك المركزي الأوروبي أيضًا مقاومة السوق، إلا أن تأثيرهم قابله الخلاف في مجلس الإدارة. حيث صرحت رئيسة البنك المركزي الأوروبي “لاغارد” في إفادتها أمام البرلمان الأوروبي بأن “أي تعديل لسياستنا سيتم يشكل تدريجي”، في حين صرح حاكم بنك فرنسا “فيليروي دي جالو” بأن السوق قد بالغ في رد فعله تجاه المؤتمر الصحفي للبنك المركزي الأوروبي بشأن رفع توقعات أسعار الفائدة. إلا أن المتشددين في مجلس الإدارة لديهم وجهة نظر مختلفة: حيث صرح يواكيم ناجل، الرئيس الجديد للبنك المركزي الألماني “بوندسبانك”، بأنه ربما يجب على البنك المركزي الأوروبي رفع أسعار الفائدة هذا العام إذا لم يتباطأ التضخم، مرددًا تعليقات حاكم البنك المركزي النمساوي، الذي توقع ارتفاعًا في وقت مبكر من شهر أكتوبر.

لم تتكلل جهود لاغارد وفيليروي بنجاح يُذكر؛ فقد ارتفعت توقعات أسعار الفائدة للعامين المقبلين بشكل ملحوظ.

السؤال الذي أود طرحه هنا هو: هل يعتبر تسطح منحنيات العوائد إشارة تحذير لمحافظي البنوك المركزية؟ هل سنبدأ في سماع المزيد من التعليقات مثل تلك التي طرحها “بيل” و “لاغارد” بشأن مقاومة تسعير السوق؟ هل سينتقل السوق من الاعتقاد بأن البنوك المركزية هي السبب وراء المنحنى وسيتعين عليها التشديد بشكل أسرع مما قالوا (أستراليا هي المثال الرئيسي هناك) إلى الاعتقاد بأنه ربما ليس من المحتمل أن يتم تشديدها بالسرعة التي تم تسعيرها بها بالفعل في (المملكة المتحدة).

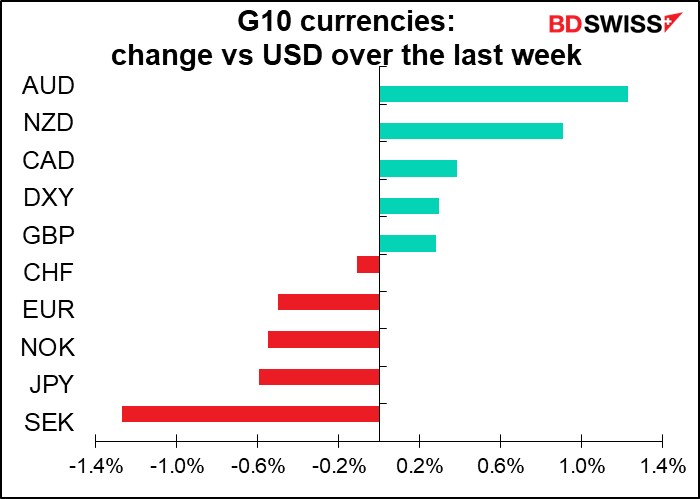

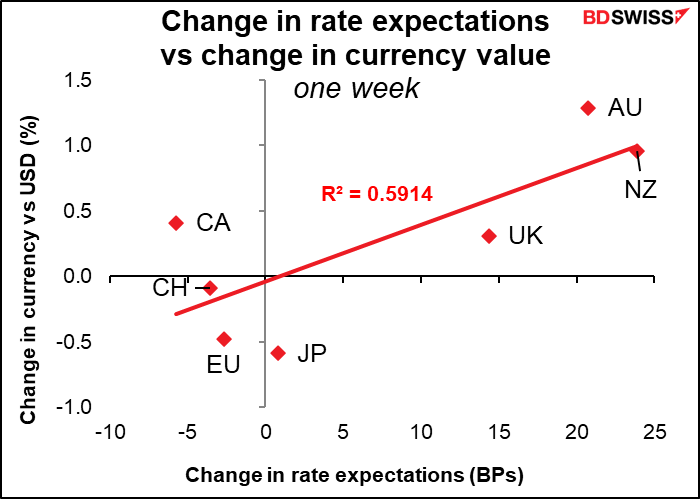

وهذا أمرًا مهمًا لأن التغيرات في توقعات الأسعار أصبحت عاملاً رئيسياً في دفع أداء العملة مؤخرًا، حيث مثلت تغيرًا بنسبة 59٪ في أداء العملة خلال الأسبوع الماضي. يجب أن ننتبه إلى أي إشارات تدل على أن محافظي البنوك المركزية يحاولون مجادلة الأسواق خلال الأسبوع المقبل مع تزايد أرقام التضخم.

الأسبوع المقبل: هل هناك المزيد من صدمات التضخم؟

سنحصل الأسبوع المقبل على معدلات تضخم أسعار المستهلكين من بريطانيا والصين واليابان وكندا. وتقارير أسعار المنتجين الأمريكية.

من المتوقع أن يبقى معدل التضخم الرئيسي في بريطانيا دون تغيير عند مستوى 5.4٪. سأكون مندهشًا. وحتى إذا كان مستقرًا، فهذا لا يعني أن التضخم في المملكة المتحدة قد بلغ ذروته. فقد توقع بنك إنجلترا بالفعل أن التضخم سيبلغ ذروته عند حوالي 7 1/4٪ في شهر أبريل. ربما هذا بسبب فواتير التدفئة والكهرباء في أبريل التي يستعد لها الجميع. حيث أنه من المتوقع ازدياد فاتورة الطاقة المنزلية السنوية بنسبة 54٪. لذلك يترقب الجميع تلك الكارثة.

أما بالنسبة لليابان، فمن المتوقع أن تظل بمثابة الانحراف العالمي عن التضخم. من المتوقع أن يتباطأ معدل التضخم ليصل إلى +0.6٪ سنويًا من +0.8٪ سنويًا، نظرًا لأن حملة “اذهب إلى السفر”، التي دعمت نفقات السفر، قد خرجت من المقارنة. في نهاية المطاف، من المفترض أن يتلاشى تأثير هذا الخلل الذي سببته الحكومة وخفض رسوم الهواتف المحمولة، وأن يصبح التضخم في اليابان أقرب إلى المعيار العالمي، ولكن ليس بعد.

(لا توجد توقعات حتى الآن بشأن مؤشر أسعار المستهلكين في كندا.)

أما بالنسبة للصين، فمن المتوقع أن نشهد انخفاضًا في كل من مؤشر أسعار المستهلكين، والأهم من ذلك، مؤشر أسعار المنتجين (PPI). وهو مهمٌ لأن أسعار المنتجين في الصين هي في الواقع أسعار استيراد بقية العالم للسلع تامة الصنع. هل يعني هذا أننا قد نتجاوز ذروة التضخم؟ ربما قد تكون علامة مبكرة.

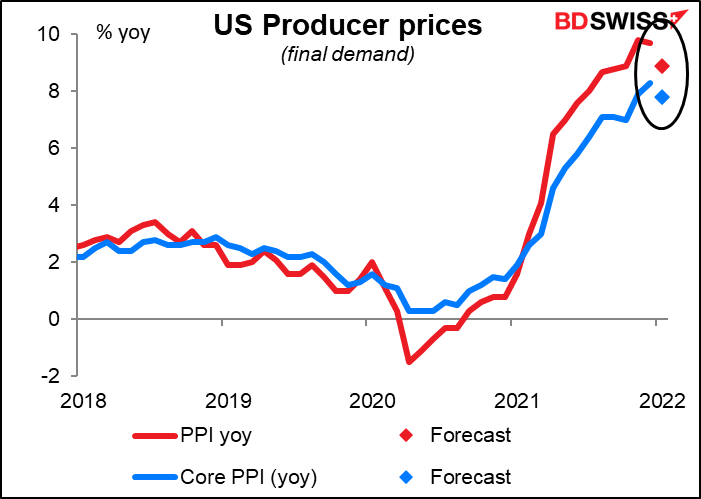

مؤشر أسعار المنتجين الأمريكي كذلك من المتوقع أن ينخفض، وإن كان بشكل طفيف.

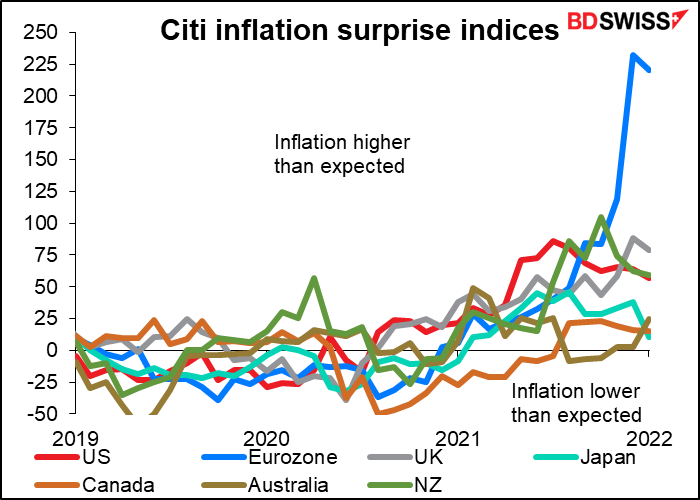

إلى أي مدى يمكننا الوثوق بتوقعات التضخم؟ جاء مؤشر أسعار المستهلكين الأمريكي أعلى من توقعات السوق بثماني مرات خلال العام الماضي وقد بلغ التوقعات أربع مرات. ولم يأتِ بأقل من التوقعات منذ يناير 2021.

وتعتبر هذه ظاهرة شائعة في جميع أنحاء العالم، وفقًا لمؤشرات سيتي الاقتصادية المفاجئة للتضخم. حيث تظهر أن معظم البلدان تفتقد إلى توقعات التضخم في الاتجاه الصعودي. (لم يتم تحديث المؤشرات بمؤشر أسعار المستهلكين الأمريكي يوم الخميس حتى الآن.) ربما يمكننا توقع المزيد من المفاجآت الصعودية هذا الأسبوع أيضًا نتيجة لارتفاع العملات.

عادًة ما يكون محضر الاجتماع الأخير للجنة الفيدرالية للسوق المفتوحة لتحديد أسعار الفائدة (FOMC)، الذي تم في 26 ينايرهو الأهم خلال الأسبوع. ويتغاضى المحللون عن النص في محاولة للتنبؤ بأي اختلافات أو تفاوت في الآراء من أجل التنبؤ بالاتجاه الذي ستسلكه اللجنة. في هذه الحالة، فإن الأمور الرئيسية التي سيبحثون عنها هي أ) متى سيتم “رفع الأسعار”. ب) ما مدى السرعة التي سيتم بها رفع الأسعار. ج) متى سيبدأون بتقليص الميزانية العمومية بعد “رفع الأسعار”. د) ما مدى السرعة التي سيسمحون بها للميزانية العمومية بالتقلص؟ كما سيكون بعض الأشخاص المتحمسين بشكل خاص فضوليين بشأن مدى سرعة استنزاف مخزونهم من سندات الخزانة مقابل الأوراق المالية المدعومة بالرهن العقاري.

ومع ذلك، أعتقد أن الوضع قد تغير بسرعة لدرجة أن محضر شهر يناير سيُنظر إليه الآن على أنه عفا عليه الزمن. لقد حصلنا، منذ عقد الاجتماع، على بيانات التوظيف لشهر يناير التي تُظهر مئات الآلاف من الوظائف التي تزيد عما اعتقدوه آنذاك، بالإضافة إلى معدل التضخم يوم الخميس الذي يظهر ارتفاع التضخم بأكثر بكثير مما كانوا يعتقدوه. والآن يترقب المشاركون في السوق اجتماع شهر مارس أكثر من النظر إلى اجتماع يناير السابق.

سيتم أيضًا إصدار العديد من أرقام مبيعات التجزئة خلال الأسبوع: الولايات المتحدة يوم الأربعاء، والمملكة المتحدة وكندا يوم الجمعة. من المتوقع أن تزدهر مبيعات التجزئة بشكل خاص في الولايات المتحدة، بزيادة بنسبة 1.8٪ شهريًا. بالمقارنة مع المتوسط المتحرك لستة أشهر والذي بالكاد سجّل نموًا على الإطلاق (+0.1٪).

يرجع جزء كبير من هذا إلى زيادة مبيعات السيارات بنسبة 7.8٪ خلال الشهر. ولكن حتى باستثناء السيارات، من المتوقع أن ترتفع مبيعات التجزئة بنسبة 1.0٪ شهريًا، في حين لم تظهر هذه السلسلة أي نمو على الإطلاق في المتوسط خلال الأشهر الستة الماضية. كما يمكن للعلامات على انتعاش الاستهلاك أن تعزز المعنويات تجاه الدولار.

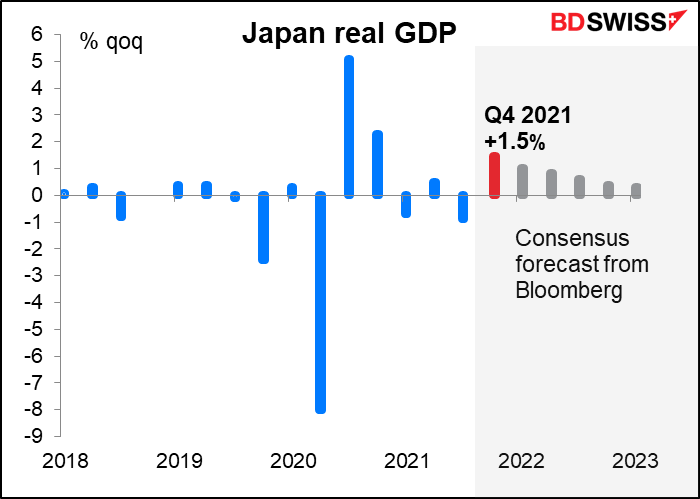

ستصدر اليابان بيانات الناتج المحلي الإجمالي للربع الرابع يوم الثلاثاء. يتوقع السوق انتعاشًا سليمًا بعد التراجع الناجم عن الوباء في الربع الثالث. حيث تحسن استهلاك الخدمات بشكل ملحوظ، كما يتضح من التحسن في بيانات التنقل بمجرد رفع إعلان حالة الطوارئ. كما ارتفعت صادرات السيارات في شهر نوفمبر، مما أتاح لصافي الصادرات بالمساهمة في النمو.

ومع ذلك فقد أشار التراجع الشديد في استطلاع Eco Watcher لشهر يناير، بالإضافة إلى انخفاض مؤشر الظروف الحالية بشكل كبير منذ مارس 2011، إلى أن الأمور لم تكن على ما يرام منذ ذلك الحين فقد تسبب ارتفاع أسعار الغذاء ومصادر الطاقة وإعادة فرض بعض الإجراءات الطارئة في شهر يناير بالتأثير على النشاط. وقد خفّض مكتب مجلس الوزراء تقديراته للظروف الحالية، وعلّق أن “التعافي في الظروف الاقتصادية يبدو ضعيفًا بسبب تأثير عدوى كوفيد-19. وعلى الرغم من التوقعات بشأن حدوث انتعاش في المستقبل، إلا أنه لا تزال هناك مخاوف بشأن ارتفاع التكاليف وكذلك اتجاهات العدوى في اليابان وأماكن أخرى.”

تنعكس وجهة النظر هذه في التوقعات بشأن الأرباع المستقبلية، والتي تظهر نموًا متقطعًا على مدار بقية العام وحتى عام 2023. ومع ذلك، من المتوقع أن تنتعش اليابان إلى مستويات الإنتاج ما قبل الجائحة في الربع الأول من هذا العام.

السؤال المهم هو ما إذا كان هذا النمو البطيء سيمنع معدل التضخم في اليابان من الازدياد حتى مع ارتفاع التضخم العالمي؟ يبدو أن هذا هو ما تشير إليه التوقعات بشأن أسعار بنك اليابان. إذا كان الأمر كذلك، فمن المرجح أن يضعف الين الياباني بشكل أكبر مع تطبيع البلدان الأخرى للسياسة.

سيصدر الاتحاد الأوروبي أيضًا رقم الناتج المحلي الإجمالي للربع الرابع يوم الثلاثاء.

هناك مؤشرات أخرى ستصدر خلال الأسبوع، وتشمل: