เห็นได้ชัดว่าธนาคารกลางส่วนใหญ่ต้องการกระชับนโยบายในปัจจุบัน ซึ่งก็ไม่น่าแปลกใจ เพราะอัตราเงินเฟ้อได้พิสูจน์แล้วว่า “ระยะชั่วครู่” น้อยกว่าที่คาดไว้เมื่อปีที่แล้ว ผมไม่แน่ใจว่านโยบายการเงินที่เข้มงวดกว่านี้จะทำอะไรเพื่อต่อสู้กับเงินเฟ้อที่เกิดจากปัญหาคอขวดของอุปทานได้บ้าง เพราะอัตราดอกเบี้ยที่สูงขึ้นไม่ได้ช่วยขยายท่าเรือหรือสร้างโรงงานเซมิคอนดักเตอร์มากขึ้น แต่นั่นก็เป็นเครื่องมือเดียวที่วงการข้าราชการมี พวกเขาจึงถูกบังคับให้ใช้มัน ซึ่งเราเห็นได้จากธนาคารกลางสองแห่งในสัปดาห์ที่ผ่านมา (แม้ว่าการดำเนินการจะล่าช้าเนื่องจากไวรัส) และเราน่าจะได้เห็นจากอีกอย่างน้อยหนึ่ง หรืออาจจะสองแห่งในสัปดาห์หน้า แต่น่าจะไม่ได้เห็นจากแห่งที่สาม

ธนาคารกลางสหรัฐแสดงให้เราเห็นว่าสิ่งต่างๆ สามารถเปลี่ยนแปลงไปได้เร็วเพียงใด เมื่อเดือนกันยายน สมาชิกของ FOMC ที่กำหนดอัตราดอกเบี้ยคาดการณ์ว่าจะไม่มีการปรับขึ้นในปี 2022 ในเดือนพฤศจิกายน พวกเขาลงคะแนนให้ลดการซื้อพันธบัตรภายในเดือนมิถุนายน ซึ่งหมายความว่าจะมีการปรับขึ้นอัตราดอกเบี้ยหลังจากนั้น ในเดือนธันวาคม พวกเขาเพิ่มอัตราการลดลงเป็นสองเท่าและคาดการณ์ว่าจะมีการปรับขึ้นอัตราดอกเบี้ยสามครั้ง และตอนนี้คือประมาณหนึ่งเดือนต่อมา ตลาดมองว่าจะมีการปรับขึ้นห้าหรือหกครั้งในปีนี้ จากศูนย์เป็นหกภายในสี่เดือน!

กราฟที่ค่อนข้างซับซ้อนนี้แสดงค่าการประมาณของตลาดในความน่าจะเป็นของจำนวนครั้งในการปรับขึ้นอัตราดอกเบี้ยในปี 2022 คุณจะเห็นได้ว่าจนถึงกลางเดือนกันยายน ตลาดสันนิษฐานว่าจะไม่มีการปรับขึ้นอัตราดอกเบี้ยเลย (เส้นสีแดง) หรืออาจปรับขึ้นหนึ่งครั้ง (เส้นสีน้ำเงิน) จากนั้นประมาณกลางเดือนกันยายน เส้นสองครั้ง (สีเทา) เริ่มขยับขึ้นและอยู่เหนือเส้นสามครั้ง (สีเขียว) ในช่วงต้นเดือนพฤศจิกายน แต่เป็นในช่วงต้นเดือนมกราคมที่เส้นสี่ครั้ง (สีม่วง) ขึ้นเป็นผู้นำ และตอนนี้กำลังขับเคี่ยวอยู่กับเส้นห้าครั้งขึ้นไป (สีทอง)

จะมีการประชุมธนาคารกลางสามครั้งในสัปดาห์นี้: ธนาคารกลางออสเตรเลีย (RBA) ในวันอังคาร และธนาคารกลางอังกฤษกับธนาคารกลางยุโรป (ECB) ในวันพฤหัสบดี โดยมีเพียงธนาคารกลางอังกฤษเท่านั้นที่มีแนวโน้มจะเปลี่ยนอัตราดอกเบี้ย แต่นั่นไม่ได้หมายความว่าอีกสองรายจะไม่น่าสนใจ (ถึงแม้ว่า ECB อาจจะไม่โลดโผนเท่าไหร่) แต่หมายความว่าเราจะต้องอ่านความคิดเห็นของพวกเขาเพื่อให้เข้าใจว่าพวกเขากำลังคิดอะไรอยู่

ธนาคารกลางอังกฤษ: เคลื่อนพล

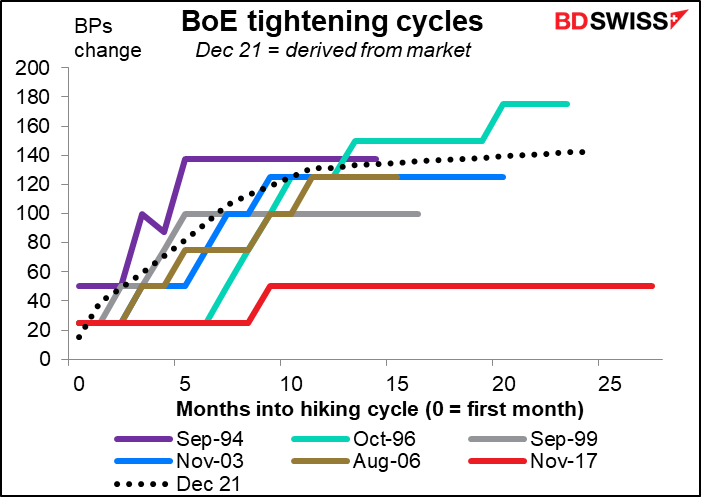

ตลาดคาดว่าธนาคารกลางอังกฤษจะมีวงจรการปรับขึ้นที่ค่อนข้างเร็ว ในการประชุมครั้งล่าสุด มีการปรับขึ้นเล็กน้อยที่ 15 จุดอย่างไม่คาดคิด (ผมเองนี่แหละที่ไม่ทันคาดคิด) ทำให้อัตราดอกเบี้ยของธนาคารปรับขึ้นจาก 0.10% เป็น 0.25% ส่วนในการประชุมครั้งนี้คาดว่าจะปรับเพิ่มขึ้นอีก 25 จุด

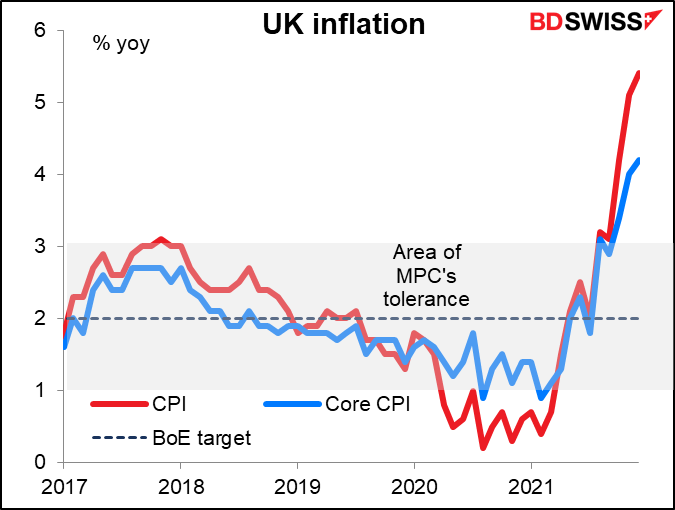

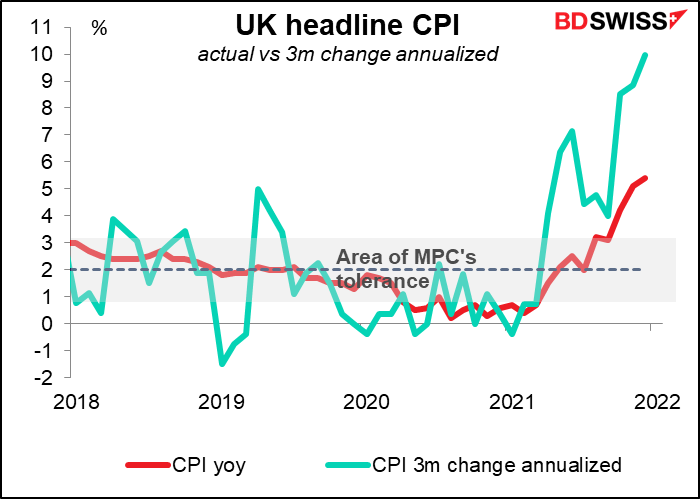

ผมแสดงแค่เพียงกราฟเดียวก็อธิบายได้ว่าทำไมพวกเขาจึงมีแนวโน้มที่จะปรับขึ้น ด้วยอัตราเงินเฟ้อ CPI ที่ 5.4% yoy และคาดว่าจะสูงสุดที่มากกว่า 6% พวกเขาจึงต้องดำเนินการ

และไม่มีสัญญาณว่าอัตราเงินเฟ้อจะชะลอตัว กลับกัน หากเรานำการเปลี่ยนแปลงราคาในสามเดือนมาปรับเป็นรายปี อัตราเงินเฟ้อจะวิ่งที่มากกว่า 10% yoy

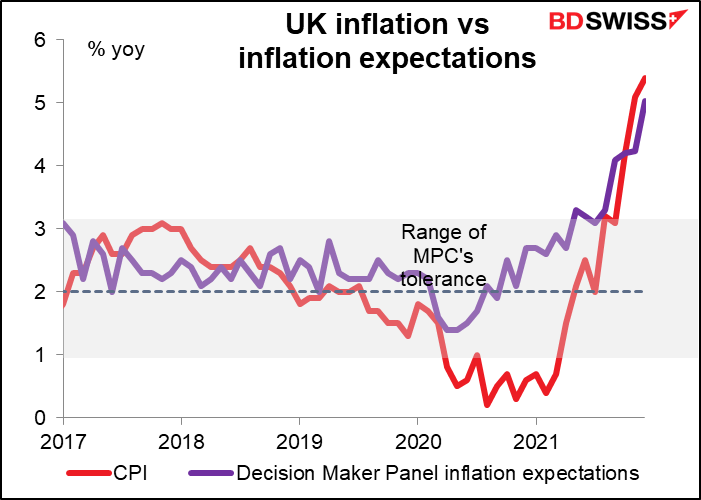

ตามรายงานของ Decision Makers’ Panel ซึ่งเป็นการสำรวจรายเดือนของผู้บริหารระดับสูงของอังกฤษที่จัดทำขึ้นสำหรับธนาคารกลางอังกฤษ คาดว่าเงินเฟ้อก็จะปรับขึ้นเช่นกัน

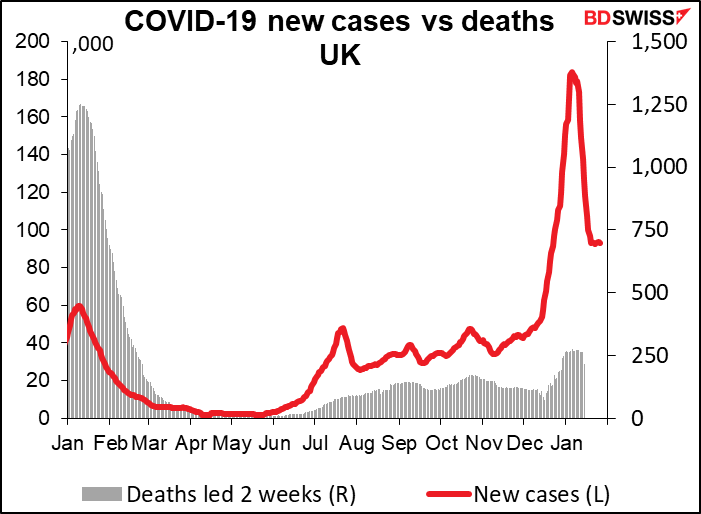

นอกจากนี้ ดูเหมือนว่าสหราชอาณาจักรจะ “จบ” เรื่องโควิด-19 แม้ว่าโควิด-19 จะยังไม่ “จบ” กับอังกฤษก็ตาม แม้ว่าตัวเลขผู้ป่วยรายใหม่จะลดลง แต่ก็ยังอยู่ในระดับที่ถ้าเป็นก่อนหน้านี้อาจทำให้มีการสั่งล็อคดาวน์ทั้งประเทศได้ แต่รัฐบาลกลับยกเลิกข้อจำกัดทั้งหมดและกล่าวว่าจะไม่ถูกนำมาใช้อีกแล้ว ซึ่งมีแนวโน้มที่จะกระตุ้นกิจกรรมทางเศรษฐกิจ

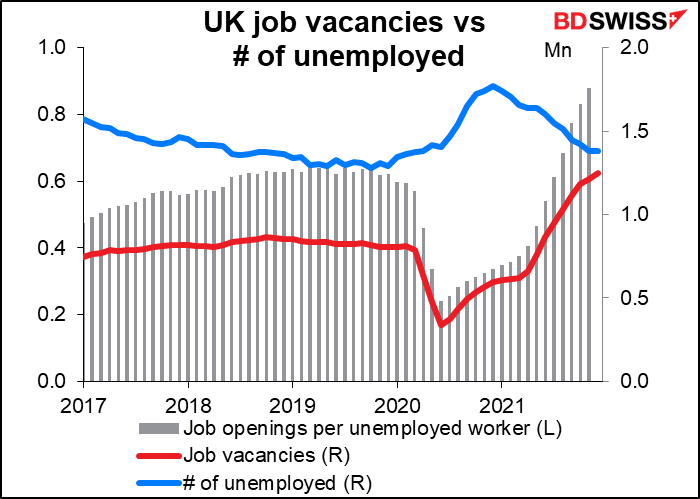

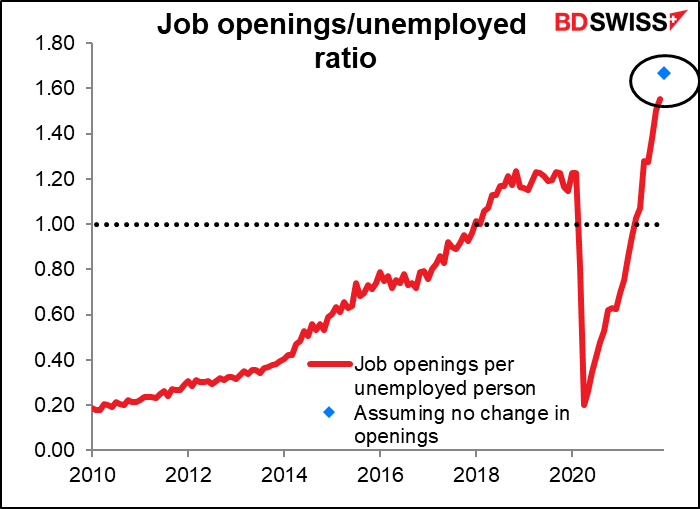

นอกจากนี้ตลาดแรงงานก็ค่อนข้างแข็งแกร่ง อัตราการว่างงาน 4.1% เกือบจะกลับมาเป็นระดับก่อนเกิดโรคระบาดในเดือนกุมภาพันธ์ 2020 ที่ 4.0% แล้ว มีตัวเลขตำแหน่งงานว่างเยอะเป็นประวัติการณ์ และอัตราส่วนตำแหน่งงานว่างต่อผู้ว่างงานก็ขยับเข้าใกล้ตัวเลขมหัศจรรย์ที่ 1.0 ถ้ายังเป็นเช่นนี้ บริษัทต่างๆ อาจต้องเริ่มจ่ายค่าจ้างที่สูงขึ้นให้กับคนทำงาน ตกใจสับสนอลหม่าน! เราปล่อยให้เป็นอย่างนั้นไม่ได้ใช่ไหม?

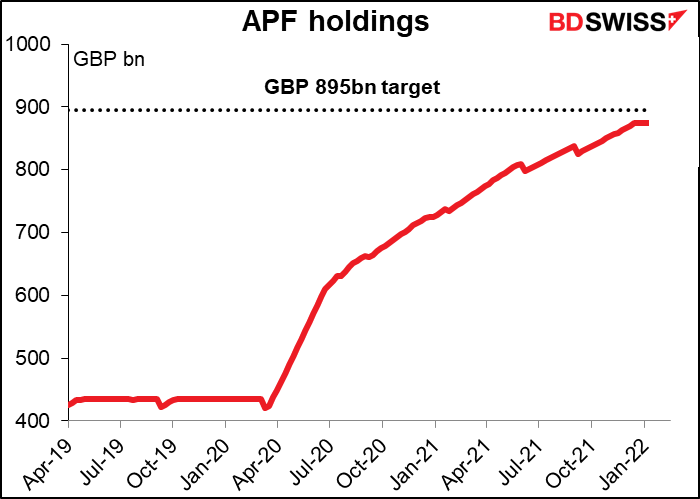

ควบคู่ไปกับที่คาดการณ์ว่าจะมีการปรับขึ้นอัตราดอกเบี้ย 25 จุด แถลงการณ์ดังกล่าวมีแนวโน้มที่จะพูดถึงงบดุลของธนาคาร ซึ่งเป็นปัญหาที่ธนาคารกลางทุกแห่งต้องเผชิญเพราะตอนนี้ยุคของ “การกระชับเชิงปริมาณ” กำลังเคลื่อนเข้ามา คณะกรรมการนโยบายการเงิน (MPC) มีแนวโน้มที่จะหารือว่าจะทำอย่างไรกับพันธบัตรใน Asset Purchase Facility (APF) ซึ่งเป็นสถานที่เก็บพันธบัตรที่ซื้อในโครงการผ่อนคลายเชิงปริมาณ โดย APF บรรลุเป้าหมายการซื้อไปเมื่อเดือนธันวาคมปีที่แล้วและได้หยุดซื้อพันธบัตรตั้งแต่นั้นเป็นต้นมา * คำถามตอนนี้คือ จะทำอย่างไรกับพันธบัตรที่ครบกำหนดไถ่ถอน? พวกเขานำเงินที่ได้ไปลงทุนใหม่หรือไม่? การไม่ทำเช่นนั้นจะทำให้งบดุลของพวกเขาหดลดลง ผมคาดว่าพวกเขาจะตัดสินใจไม่นำพันธบัตรที่ครบกำหนดไปลงทุนซ้ำและจะปล่อยให้ APF ละลายหายไปอย่างช้าๆ ซึ่งนี่จะไม่กระทบต่อตลาดตราสารหนี้อย่างใหญ่หลวง อย่างไรก็ตาม เนื่องจากพันธบัตรที่ครบกำหนดในปีนี้คาดว่าจะอยู่ที่เพียง 3.9 หมื่นล้านปอนด์อังกฤษ หรือประมาณ 4.3% ของ APF

(*หากสังเกตอย่างใกล้ชิดจะเห็นว่ากราฟแสดงช่องว่างระหว่างการซื้อของ APF กับเป้าหมาย ซึ่งนั่นคือหุ้นกู้บริษัทมูลค่า 2 หมื่นล้านปอนด์ที่ APF ถืออยู่ด้วย)

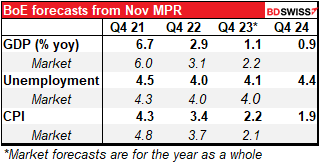

สุดท้ายนี้ ธนาคารจะเผยแพร่รายงานนโยบายการเงินฉบับใหม่พร้อมการคาดการณ์ที่อัปเดตใหม่ เมื่อพิจารณาจากการคาดการณ์ในเดือนพฤศจิกายนเปรียบเทียบกับตลาดแล้ว พวกเขาสามารถเพิ่มตัวเลขการคาดการณ์สำหรับทั้งการเติบโตและอัตราเงินเฟ้อในปีนี้ได้ ซึ่งจะทำให้การปรับให้กระชับง่ายขึ้นสำหรับพวกเขา

ธนาคารกลางยุโรป: ไม่มีความเคลื่อนไหว

ในทางตรงกันข้าม ECB อาจจะจบวันนี้โดยไม่มีการเปลี่ยนแปลง พวกเขามีคำย่อสำหรับโครงการทั้งหมด: PEPP (Pandemic Emergency Purchase Programme หรือโครงการจัดซื้อฉุกเฉินในช่วงการระบาดใหญ่), APP (Asset Purchase Programme หรือโครงการจัดซื้อสินทรัพย์) และ TLTRO (Targeted Long-Term Refinancing Operations หรือการดำเนินการรีไฟแนนซ์ระยะยาวแบบเจาะจงเป้าหมาย) อย่างไรก็ตาม ยังไม่มีโครงการไหนพร้อมสำหรับการปรับเปลี่ยนในเวลานี้

และไม่มีการกระชับเชิงปริมาณใดๆ ให้เห็นที่เส้นขอบฟ้า หรืออย่างน้อยก็ไม่เกี่ยวกับโครงการซื้อพันธบัตร ECB ได้ให้คำมั่นที่จะนำพันธบัตรที่ครบกำหนดใน PEPP ไปลงทุนใหม่ทั้งหมดอย่างน้อยก็จนถึงสิ้นปี 2024 สำหรับ APP จะยังคงนำไปลงทุนใหม่ “เป็นระยะเวลานานหลังจากวันที่เริ่มปรับขึ้นอัตราดอกเบี้ย ECB ที่สำคัญ” โดย “เป็นระยะเวลานาน” นั้นคาดว่าจะเป็นเวลาประมาณสองปี

นั่นไม่ได้หมายความว่า ECB จะหยุดนิ่งไม่ไหวติง เพียงแต่ไม่น่าจะมีอะไรเกิดขึ้นในการประชุมครั้งนี้ ตัวอย่างเช่น พวกเขาอาจใช้ประโยชน์จากจุดสิ้นสุดของ PEPP ในเดือนมีนาคมเพื่อประกาศการเปลี่ยนแปลงอื่นๆ เช่น การยุติส่วนลดอัตราดอกเบี้ยของ TLTRO และนั่นจะสนับสนุนให้ธนาคารต่างๆ ชำระคืนเงินกู้บางส่วน ซึ่งเพิ่มขึ้น 1.5 ล้านล้านยูโรตั้งแต่เริ่มต้นการระบาดใหญ่ นั่นเป็นกระชับเชิงปริมาณรูปแบบหนึ่งที่จะทำให้งบดุลของ ECB หดตัวลง (ผลสำรวจของนักวิเคราะห์การเงินของ ECB แสดงให้เห็นว่าตลาดคาดการณ์ว่าจะมีการชำระคืน TLTRO จำนวน 9.41 แสนล้านยูโรในปีนี้) แต่ถึงอย่างนั้นก็คาดการณ์กันว่าจะไม่ส่งผลกระทบใดๆ ซึ่ง ECB ดูเหมือนจะเชื่อว่าผลกระทบต่อเงื่อนไขทางการเงินจะเป็นกลาง

เช่นนั้นแล้ว สิ่งที่ควรมองหาในการประชุมครั้งนี้คืออะไร? ก็เรื่องปกติทั่วไปเพิ่มเติมจากประธาน ECB คริสติน ลาการ์ด:

อย่างไรก็ตาม รายงานดังกล่าวยังเตือนว่าเศรษฐกิจยูโรโซน “ยังไม่พ้นวิกฤต” และสมาชิกคณะมนตรีบริหารอิซาเบล ชนาเบล ยังเตือนเมื่อไม่นานนี้ว่าอัตราการปรับขึ้นที่เร็วเกินไป “อาจทำให้การฟื้นตัวหยุดชะงัก” ดังนั้นพวกเขาจึงต้องสร้างสมดุล โดยอาจเป็นการเปลี่ยนจุดเน้นจากเมื่อใดที่พวกเขามีแนวโน้มที่จะเริ่มปรับขึ้นอัตราดอกเบี้ย เป็นแนวโน้มเงินเฟ้อแบบใดที่จะกระตุ้นให้พวกเขาดำเนินการ

ไม่ว่าจะเป็นแบบใด ผมไม่คาดว่าการประชุมครั้งนี้จะส่งผลกระทบอย่างมากต่อเงินยูโร ยกเว้นในกรณีที่อาจตอกย้ำถึงความต่างในนโยบายระหว่างเฟดที่เข้มงวดกับ ECB ที่ระมัดระวังยั้งคิด

RBA ถึงตลาด: เรายอมแพ้!

เมื่อพูดถึงความไม่แน่นอน RBA มีความแน่นอนน้อยลงเรื่อยๆ เกี่ยวกับอนาคต ในเดือนตุลาคม พวกเขากล่าวว่ามีแนวโน้มที่จะรักษาระดับนโยบายไว้จนถึงปี 2024 ในเดือนพฤศจิกายน พวกเขาเลื่อนมาเป็น “สิ้นปี 2023” ในเดือนธันวาคม พวกเขาละทิ้งความพยายามที่จะกำหนดวันที่ให้มันและบอกว่าการผ่านเกณฑ์ที่จำเป็น “น่าจะใช้เวลาพอสมควร” ขอบคุณมากสำหรับคำชี้แจงที่เต็มไปด้วยข้อมูลนี้!

เกณฑ์ที่พวกเขากำหนดไว้สำหรับการกระชับดูเหมือนจะขึ้นอยู่กับการวิ่งไล่ตามกันของค่าจ้าง/ราคา:

คณะกรรมการจะไม่เพิ่มอัตราดอกเบี้ยนโยบายจนกว่าอัตราเงินเฟ้อที่แท้จริงจะทรงตัวอยู่ในช่วงเป้าหมาย 2 ถึง 3 เปอร์เซ็นต์ สิ่งนี้จะทำให้ตลาดแรงงานเข้มแข็งพอที่จะสร้างการเติบโตของค่าจ้างที่สูงกว่าที่เป็นอยู่ในปัจจุบันอย่างมาก

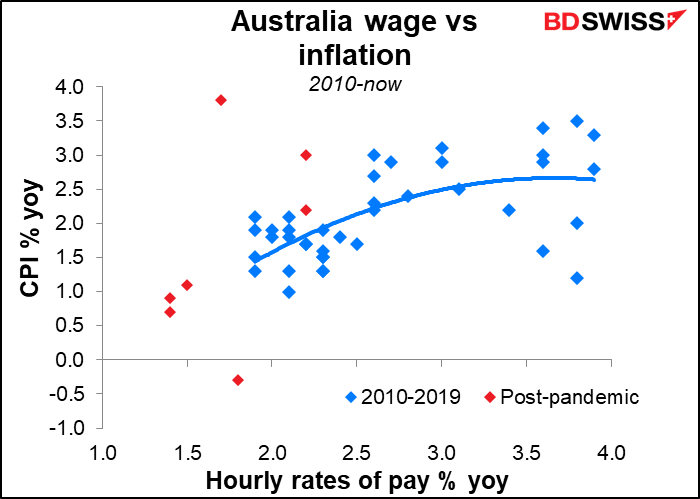

ผมต้องขอโทษด้วยแต่ผมไม่เห็นความเกี่ยวข้องใดๆ ระหว่างค่าจ้างกับอัตราเงินเฟ้อในออสเตรเลียเลย อัตราเงินเฟ้ออยู่ที่ 2% เมื่อต้นทุนแรงงานต่อหน่วยลดลง 4% และเคยอยู่ที่ 1% เมื่อต้นทุนแรงงานต่อหน่วยเพิ่มขึ้น 3% ผมเคยใช้อัตราเงินเฟ้อแบบนำไป 1 ปีเพื่อให้ค่าจ้างในวันนี้สอดคล้องกับอัตราเงินเฟ้อในปีหน้า แต่กราฟก็ไม่ได้ดูดีขึ้นเลย

บางคนอาจโต้แย้งว่าประสบการณ์ในปี 1985 ไม่เกี่ยวข้องกับปัจจุบัน ถ้าอย่างนั้นมาลองดูในช่วง 10 ปีที่ผ่านมาหลังวิกฤตการเงินโลกกัน ซึ่งดูเหมือนจะมีความสัมพันธ์บางอย่างจนถึงช่วงการแพร่ระบาด แต่ความสัมพันธ์นั้นอาจพังทลายลง

ไม่ว่าจะเป็นอย่างไร ความจริงก็คือ จะมีข้อตกลงการจ่ายค่าจ้างหรือไม่มี อัตราเงินเฟ้อก็ไม่ได้ “อยู่ในกรอบเป้าหมาย 2% -3%” แต่สูงกว่านั้น (3.5% yoy) อัตราเงินเฟ้อเฉลี่ยที่ถูกตัดแต่ง ซึ่งเป็นมาตรวัดเงินเฟ้อที่ RBA เลือกใช้ สูงกว่า 2% ในไตรมาส 3 ของปีที่แล้วและอยู่ที่ 2.6% yoy ในไตรมาส 4 ซึ่งเป็นครึ่งบนสุดของช่วงเป้าหมาย (อัตราเงินเฟ้อเฉลี่ยที่ถูกตัดแต่งคือค่าเฉลี่ยของอัตราเงินเฟ้อหลังจาก “ตัดแต่ง” ออกไป 15% ของสินค้าที่มีการเปลี่ยนแปลงในราคาทั้งน้อยที่สุดและใหญ่ที่สุด เพื่อให้เหลือเฉพาะรายการที่มีความผันผวนน้อยกว่า) คำถามเพียงหนึ่งเดียวก็คือ “ยั่งยืน” ภายในช่วงเป้าหมายหรือไม่ หากอัตราเงินเฟ้อในไตรมาส 1 อยู่ในขอบเขตที่คล้ายคลึงกัน พวกเขาจะมีปัญหาในการโต้แย้งว่าอัตราเงินเฟ้อไม่ “ยั่งยืน” ภายในช่วงเป้าหมาย

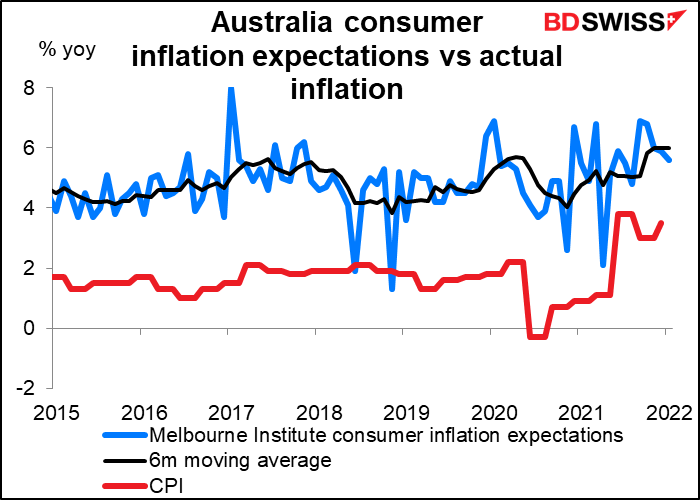

โดยเฉพาะอย่างยิ่งเนื่องจากการคาดการณ์เงินเฟ้อก็ขยับขึ้นเช่นกัน นายธนาคารกลางอยู่อย่างหวาดกลัวต่อการคาดการณ์เงินเฟ้อที่กลายเป็น “ไม่ยึดติด” และนั่นคือสิ่งที่เกิดขึ้นตอนนี้ในออสเตรเลีย หาก RBA กังวลว่าการจ่ายค่าจ้างจะต่ำเกินไปในตอนนี้ ให้รอดูว่าจะเกิดอะไรขึ้นเมื่อการคาดการณ์เรื่องเงินเฟ้อที่สูงขึ้นกลายเป็นที่ยึดมั่นและการเจรจาดำเนินต่อไปบนพื้นฐานที่ว่าคนงานคาดว่าอัตราเงินเฟ้อจะเพิ่มสูงขึ้นเรื่อยๆ

คณะกรรมการมีหนึ่งสิ่งที่ต้องตัดสินใจในการประชุมครั้งนี้ พวกเขาซื้อพันธบัตรรัฐบาลออสเตรเลียมูลค่า 4 พันล้านดอลลาร์ออสเตรเลียต่อสัปดาห์ และให้คำมั่นว่าจะดำเนินการต่อไป “จนถึงอย่างน้อยกลางเดือนกุมภาพันธ์ 2022” ตอนนี้พวกเขาเป็นเจ้าของพันธบัตรรัฐบาล มลรัฐ และดินแดนของออสเตรเลียจำนวน 3.5 แสนล้านดอลลาร์ออสเตรเลียจากพันธบัตรรัฐบาลที่คงค้างอยู่ทั้งหมด 8.33 แสนล้านดอลลาร์ออสเตรเลีย หรือประมาณ 42% ของพันธบัตรทั้งหมด (ไม่รวมพันธบัตรของมลรัฐและดินแดน ผมไม่รู้ว่าในจำนวนนั้นมีเหลือคงค้างอยู่จำนวนเท่าใด) ในการประชุมเมื่อเดือนธันวาคม พวกเขากล่าวว่าพวกเขาจะ “พิจารณาโครงการซื้อพันธบัตร” ในการประชุมครั้งนี้ เกณฑ์ที่พวกเขากล่าวว่าจะใช้ในการตัดสินใจว่าจะดำเนินโครงการต่อหรือไม่คือ:

- “การดำเนินการของธนาคารกลางอื่น”

- “ตลาดตราสารหนี้ของออสเตรเลียมีการทำงานเป็นอย่างไร” และ

- “ที่สำคัญที่สุด ความคืบหน้าที่แท้จริงและที่คาดหวังไว้ในการไปสู่เป้าหมายการจ้างงานเต็มรูปแบบและอัตราเงินเฟ้อที่สอดคล้องกับเป้าหมาย”

ตอนนี้พวกเขาดูเป็นอย่างไรบ้าง?

- เฟดได้ปูทางให้ธนาคารกลางอื่นๆ หยุดซื้อพันธบัตรแล้ว

- ผมพูดไม่ได้

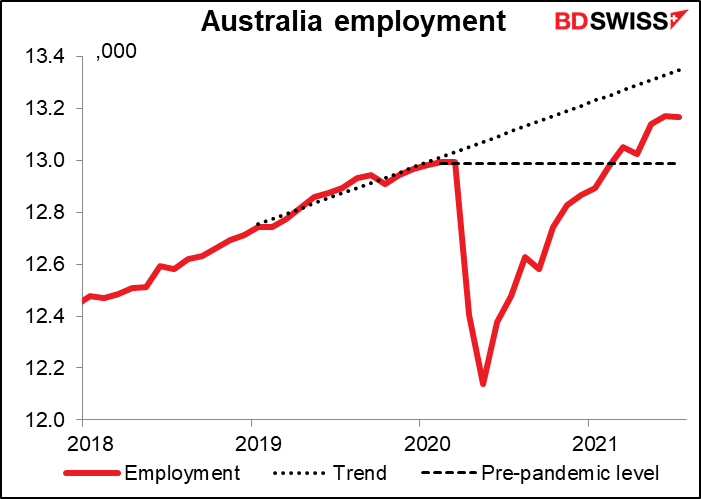

- ตามที่เราได้คุยกันไป ภาพอัตราเงินเฟ้ออยู่สูงเกินขึ้นไปแล้ว สำหรับการจ้างงาน อัตราการว่างงานต่ำกว่าและอัตราการมีส่วนร่วมอยู่สูงกว่าก่อนเกิดการระบาดใหญ่ (4.2% กับ 5.1%, 66.10 กับ 65.90) เช่นเดียวกับระดับการจ้างงานทั้งหมด

ดังนั้นผมคาดว่าพวกเขาจะประกาศว่าจะหยุดซื้อพันธบัตร โดยมีผลตั้งแต่กลางเดือนกุมภาพันธ์เป็นต้นไป

นอกจากนี้ผมยังคาดว่าพวกเขาจะเลิกเน้นเรื่องการเติบโตของค่าจ้าง ซึ่งตามหลังความเป็นจริงด้านอัตราเงินเฟ้อเป็นอย่างมาก และเปลี่ยนแนวทางนโยบายเพื่อเปิดช่องทางให้สามารถปรับขึ้นอัตราดอกเบี้ยได้ในอนาคตอันใกล้นี้

เรื่องนี้จะส่งผลกระทบต่อ AUD หรือไม่? ความจริงอันน่าเศร้าคือในขณะที่ RBA อาจไม่รู้ว่าจะขยับเมื่อใด แต่ตลาดได้คำนวณรวมการปรับขึ้นอัตราดอกเบี้ยในการประชุมเดือนมิถุนายนไปเรียบร้อยแล้ว ข้อมูลเงินเฟ้อของออสเตรเลียจะเปิดเผยเป็นรายไตรมาสเท่านั้น โดยครั้งต่อไปคือวันที่ 27 เมษายน ซึ่งมีเวลาเหลือเฟือสำหรับการประชุมในวันที่ 3 พฤษภาคม เป็นไปได้ว่าพวกเขาอาจปรับขึ้นในเดือนพฤษภาคม ซึ่งมีการคำนวณรวมถึงโอกาส 64% ที่จะมีการปรับขึ้นอัตราดอกเบี้ยในการประชุมครั้งนั้นไว้แล้ว การประชุมในสัปดาห์นี้อาจเพิ่มความน่าจะเป็นนั้น ซึ่งจะทำให้ AUD แข็งค่าขึ้น

ข้อมูลสัปดาห์หน้า: NFP บวก OPEC+

มีข้อมูลจำนวนมากจนน่าประหลาดใจที่จะออกมาในสัปดาห์นี้เช่นกัน ดัชนีผู้จัดการฝ่ายจัดซื้อสุดท้ายจะเปิดเผยในวันอังคารสำหรับภาคการผลิต และวันพฤหัสบดีสำหรับภาคบริการ แน่นอนว่าเวอร์ชันของ Institute of Supply Management (ISM) จะเผยแพร่ตามปกติในวันเหล่านั้นที่สหรัฐอเมริกา

สำหรับสหภาพยุโรป GDP ไตรมาส 4 จะออกในวันจันทร์ เช่นเดียวกับ CPI ของเยอรมนี CPI ทั่วทั้งสหภาพยุโรปจะตามมาในวันพฤหัสบดี (ไม่ใช่วันพุธตามปกติ) คำสั่งซื้อต่อโรงงานของเยอรมันจะมาในวันศุกร์

ข้อมูลการจ้างงานของญี่ปุ่นจะออกในวันอังคาร และข้อมูลการจ้างงานของแคนาดาจะเป็นวันศุกร์

ประเทศจีนจะหยุดพักผ่อนตลอดทั้งสัปดาห์สำหรับวันตรุษจีนประจำปี ซึ่งเราจะได้เห็นการอพยพครั้งใหญ่ที่สุดในโลกตามปกติ เนื่องจากผู้คนหลายร้อยล้านคนมุ่งหน้ากลับบ้านเกิดเพื่อเฉลิมฉลองกับครอบครัวของพวกเขา แต่ก็ไม่แน่ใจว่าจะเกิดขึ้นในปีนี้หรือไม่เนื่องจากมีข้อจำกัดเรื่องโควิด-19

รายการใหญ่ของสัปดาห์นี้คือรายงานการจ้างงานนอกภาคเกษตร (NFP) ของสหรัฐในวันศุกร์ นำหน้ามาตามปกติโดยประมาณการจาก Automated Data Processing (ADP) ในวันพุธ อย่าลืมว่ารายงาน ADP จะพยายามคาดการณ์ตัวเลขการจ้างงานภาคเอกชนเวอร์ชันสุดท้าย ซึ่งไม่เหมือนกับเวอร์ชันแรกของการจ้างงานทั้งหมด (รวมถึงรัฐบาล) และไม่ว่าจะในกรณีใด มันก็ไม่ค่อยแม่นเท่าไหร่นัก ดังนั้นจึงไม่ใช่แนวทางที่เชื่อถือได้ว่าตัวเลข NFP จะเป็นอย่างไร

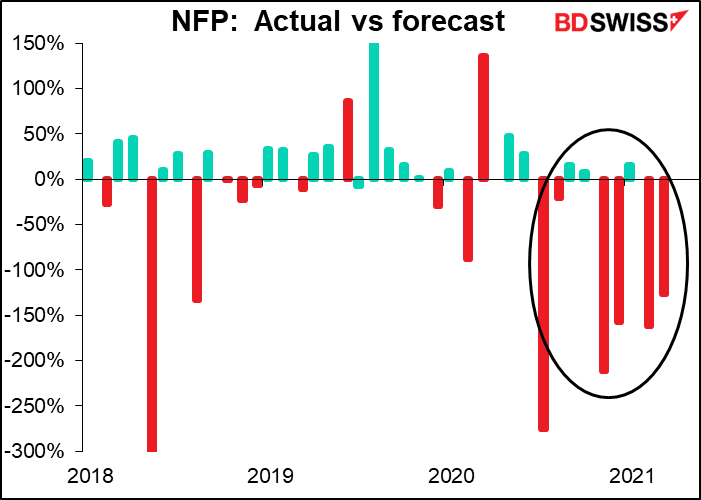

ตัวเลข NFP ออกมาต่ำกว่าที่นักเศรษฐศาสตร์คาดการณ์ไว้ 6 ครั้งจาก 9 เดือนที่ผ่านมา เป็นผลให้เราโดนถล่มด้วยคอมเม้นต์ถามว่าการเพิ่มขึ้นของการจ้างงานนั้น “น่าผิดหวัง” แค่ไหน เกือบจะเหมือนกับว่า NFP มีภาระที่จะต้องปฏิบัติตามการคาดการณ์ของนักเศรษฐศาสตร์เลย ผมจะบอกความลับให้ฟัง: เป็นหน้าที่ของนักเศรษฐศาสตร์ในการคาดการณ์ตัวเลข NFP ไม่ใช่หน้าที่ของ NFP ที่ต้องทำให้ตรงกับการคาดการณ์ของนักเศรษฐศาสตร์ หากตัวเลขจริงไม่เป็นไปตามที่คาดการณ์ไว้ ก็ไม่ได้หมายความว่าตัวเลขนั้นน่าผิดหวัง แต่หมายความว่าการคาดการณ์นั้นผิด แค่นั้นเอง

เป็นที่ชัดเจนว่ามีบางสิ่งที่สำคัญเปลี่ยนแปลงไปตามตลาดแรงงานของสหรัฐ การคาดการณ์ของนักเศรษฐศาสตร์อิงจากการวิเคราะห์ถอยกลับของความสัมพันธ์ในอดีต ดังนั้นจึงไม่สามารถจับ “บางสิ่ง” ที่เป็นเรื่องใหม่นี้และคาดการณ์ได้อย่างถูกต้อง ซึ่งนั่นเป็นปัญหาของนักเศรษฐศาสตร์

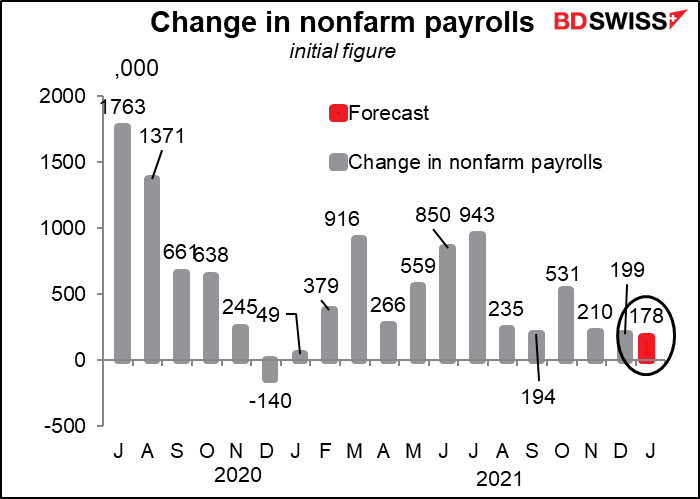

ถึงจะพูดไปแบบนั้น แต่ก็ดูเหมือนว่าพวกเขาจะฉลาดขึ้น เดือนนี้มีการคาดการณ์ว่าจะมีงานใหม่เพิ่มขึ้นเพียง 178,000 เท่านั้น ซึ่งค่อนข้างต่ำ – ต่ำที่สุดนับตั้งแต่เดือนมกราคมของปีที่แล้ว แต่สหรัฐอาจทำได้เพียงแค่นั้นเมื่อผู้คนไม่อยากทำงาน

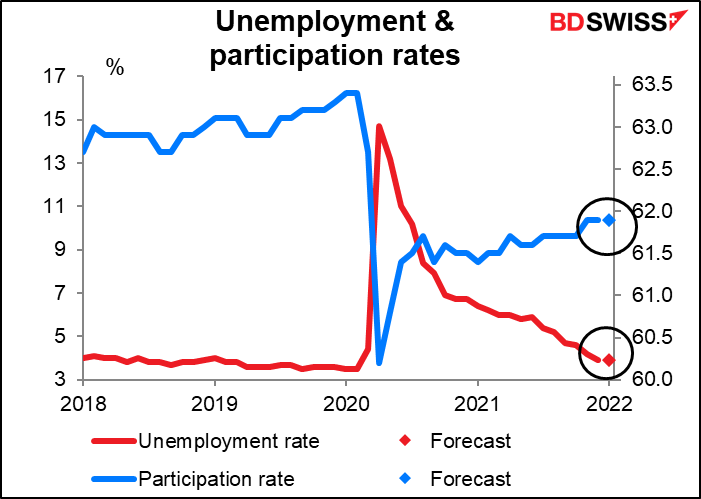

อัตราการว่างงานและอัตราการมีส่วนร่วมคาดว่าจะไม่เปลี่ยนแปลง

แน่นอนว่านี่เป็นเพียงการคาดการณ์เบื้องต้นเท่านั้น จนถึงตอนนี้ Bloomberg มีข้อมูลเพียง 16 รายการในการสำรวจของพวกเขา ในตอนที่ประกาศตัวเลขเมื่อเดือนที่แล้วมีถึงประมาณ 67 รายการ ดังนั้นตัวเลขเหล่านี้อาจเปลี่ยนแปลงไปอย่างมากในวันศุกร์หน้า

ประเด็นหลักคือ เฟดได้กำหนดเส้นทางการกระชับไว้แล้ว จะต้องมีเรื่องเซอร์ไพรส์ขั้นสุด เช่นการจ้างงานลดลงและการว่างงานเพิ่มขึ้น จึงจะเบี่ยงเฟดออกจากเส้นทางเดิมได้ อะไรที่น้อยกว่านั้น พวกเขาจะยึดติดกับสิ่งที่พวกเขากำหนดไว้ แน่นอนว่าตัวเลขล้นทะลักที่ส่งให้อัตราการว่างงานลดลงต่ำกว่าระดับก่อนเกิดโรคระบาด และตัวเลขที่เพิ่มขึ้นอย่างมากในการมีส่วนร่วมอาจทำให้พวกเขามีความกล้าที่จะปรับขึ้นครั้งละ 50 จุด นั่นจะเป็นผลดีต่อเงินดอลลาร์

ที่ไม่ปกติคือจะมีการเปิดเผย Job Offers and Labor Turnover Survey (JOLTS) ในสัปดาห์นี้ (วันอังคาร) โดยยังไม่มีการคาดการณ์ใดๆ ในตอนนี้ แต่ถ้ามันเท่ากับตัวเลขของเดือนก่อน อัตราส่วนตำแหน่งงานว่าง/อัตราการว่างงานจะเพิ่มขึ้นอีกเป็นประวัติการณ์ที่ 1.67 ซึ่งเป็นการยืนยันเพิ่มเติมว่าสหรัฐบรรลุเป้าหมาย “การจ้างงานสูงสุด” ของเฟดแล้ว

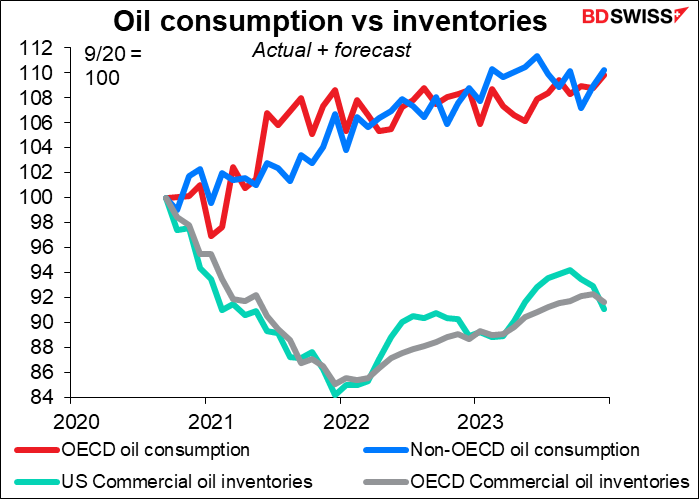

สุดท้าย จะมีการประชุม OPEC+ รายเดือนตามปกติในวันพุธ ด้วยราคาที่ยังคงสูงขึ้น มีความเป็นไปได้ ค่อนข้างสูง ที่พวกเขาจะตกลงที่จะดำเนินการต่อไปในเส้นทางปัจจุบันที่ตกลงกันไว้แล้วในการเพิ่มกำลังการผลิต 400,000 บาร์เรลต่อวันทุกเดือน ปริมาณการใช้น้ำมันคาดว่าจะเพิ่มขึ้นในปีนี้ เช่นเดียวกับปริมาณน้ำมันคงคลัง ซึ่งหมายความว่าควรมีอุปสงค์มากมายที่จะรองรับผลผลิตของกลุ่มโดยไม่กระทบต่อราคา คำถามก็คือ มีสมาชิกจำนวนมากที่ใกล้หรือเต็มกำลังความสามารถแล้ว พวกเขาจะสามารถเพิ่มกำลังการผลิตได้ถึง 400,000 บาร์เรลต่อวันหรือไม่?