Os investidores estão focados em duas coisas: a inflação e a reação dos bancos centrais à mesma. Após a chocante inflação americana para Junho reportada esta semana – em 9,1%, mais alta do que qualquer economista tinha esperado – o mercado antecipou as suas expectativas para um aperto por parte da Fed. Poucos momentos depois, o Banco do Canadá ratificou estas expectativas ao subir 100 pontos base, mais do que (quase) qualquer um tinha esperado. A questão agora é, que bancos centrais irão seguir e a que ritmo? Porque é isso que irá determinar em grande parte a forma como as moedas se movimentam.

Após o anúncio surpresa do IPC americano, o mercado passou de esperar uma subida de 75 pontos base na reunião de 27 de Julho do Comité Federal do Mercado Aberto (FOMC) para esperar 100 pontos base (barras azuis), seguido de uma subida de 75 pontos base em Setembro. As expectativas de uma subida de 100 pontos base em Julho arrefeceram na quinta-feira (barras vermelhas) depois de dois membros votantes do Comité se terem manifestado a favor de uma subida de 75, mas os investidores ainda estão preparados para taxas mais elevadas por parte do FOMC.

Há um ponto estranho em tudo isto: enquanto a inflação está a aumentar em todo o mundo e a hipnotizar os investidores, as expectativas de inflação estão de facto a diminuir mesmo quando a inflação real está a aumentar em quase todo o lado. Como mostra o gráfico, a taxa de inflação esperada nos próximos cinco anos é agora mais baixa nos EUA e no Reino Unido do que no início do ano!

A taxa de inflação de equilíbrio é a taxa de inflação que dá o mesmo rendimento da compra de uma obrigação do Estado normal e de uma obrigação indexada à inflação com a mesma maturidade (ou seja, a taxa de inflação a que um deles atingiria o equilíbrio entre a compra de uma obrigação e a venda da outra). É considerada como a previsão do mercado para a inflação, uma vez que se as pessoas esperassem que a inflação fosse diferente comprariam uma ou outra até que o rendimento esperado fosse o mesmo.

Como pode isto acontecer? Eu diria que é um voto de confiança nos bancos centrais. As pessoas agora acreditam neles quando dizem, como o Banco do Canadá fez nesta última semana, que estão “resolutos no (seu) compromisso com a estabilidade dos preços e continuarão a tomar as medidas necessárias para alcançar o objectivo de 2% de inflação”.

Podemos ver este fenómeno particularmente nos EUA, onde a previsão do mercado para a inflação no próximo ano baixou no último mês de 5,3% para 3,4%.

O que diz isto sobre os bancos centrais que se reúnem na próxima semana: o Banco do Japão (BOJ) e o Banco Central Europeu (BCE) na quinta-feira? Se olharmos para as taxas de inflação de equilíbrio para o Japão e a Zona Euro (Alemanha, para ser específico), vemos imediatamente duas coisas: 1) a inflação no Japão é baixa e espera-se que desça abaixo do objetivo de 2% do BdJ, e 2) o BCE está literalmente “atrás da curva”, neste caso a curva é a taxa de inflação esperada dos EUA.

Isto, claro, porque até agora o BCE tem-se abstido de fazer subidas e, em vez disso, apenas deixou a inflação fazer o seu trabalho. Pode ver o quão anómalo isto é, a nível global. Este quadro mostra como os países do G10 mais os outros países do G20 alteraram as suas taxas de política desde que atingiram o fundo do poço em 2020/22. Apenas quatro – Indonésia, China, Japão, e a Zona Euro – mantiveram as taxas estáveis.

O mistério da política monetária da Zona Euro torna-se ainda mais profundo quando se comparam esses dados com a situação atual da inflação nesses países. (Este gráfico exclui o Brasil, a Rússia e a Turquia como casos extremos.) A inflação alemã é quase o dobro da da Indonésia, o país logo a seguir com a inflação mais elevada a não ter movido as suas taxas. É ligeiramente mais elevada do que a do Canadá, que já subiu 225 pontos base.

O problema é que o BCE se comprometeu previamente com uma política que já não está em sintonia com o resto do mundo. Na sua reunião de Junho, a presidente Lagarde do BCE disse, “pretendemos aumentar as taxas de juro diretoras do BCE em 25 pontos base na nossa reunião de política monetária de Julho”. Ela reafirmou essa decisão no simpósio de Sintra do BCE. Não haverá reunião em Agosto, mas voltarão a aumentar as taxas em Setembro, prometeu ela, e essa subida poderá ser maior. “Se as perspectivas de inflação a médio prazo persistirem ou se deteriorarem, um aumento maior será apropriado na nossa reunião de Setembro.”.

É claro que é possível que o Conselho do BCE mude de opinião sobre o mês de Julho. Lagarde não estava sob juramento quando fez essa declaração. Deus sabe que há muitos exemplos de bancos centrais que mudam de ideias sem aviso prévio – o Banco Nacional Suíço retirou o limite do EUR/CHF em 2015, poucos dias depois de ter dito que o limite era um dos “pilares” da sua política monetária, precipitando assim o que eu suponho ter sido o movimento mais brusco alguma vez visto no mercado de divisas.

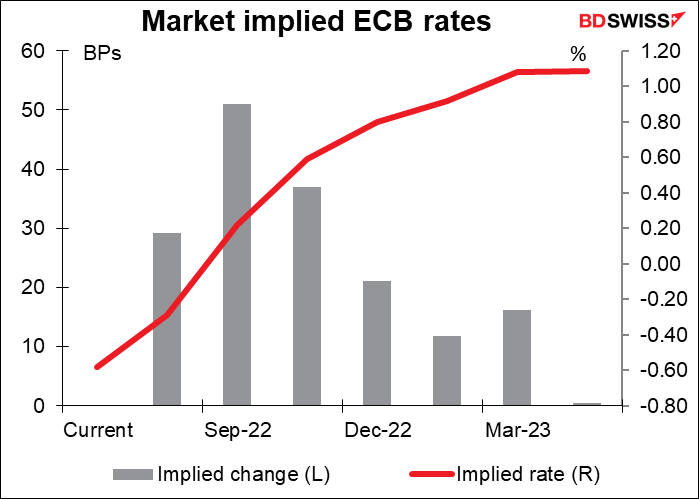

No entanto, não é isso que o mercado espera. O mercado está a descontar uma subida de 29 pontos base – uma subida de 25 pontos base como prometido e apenas uma pequena hipótese de algo maior. O Conselho do BCE aprovou por unanimidade a subida de 25 pontos base – seria estranho que revogassem uma decisão unânime. A excitação está planeada para Setembro, quando o mercado espera uma subida de 50 pontos base. Isso não é muito no contexto do que outros bancos centrais estão a fazer: o Banco do Canadá subiu 100 pontos base esta semana e supõe-se que os EUA também estão a avançar nessa direção, como mencionado acima.

Assim, não só o BCE está atrás da curva, como também se espera que fique atrás da curva. O seu ritmo previsto de aperto é muito inferior ao de outros bancos centrais, excepto o BoJ, que mais valia estar em hibernação. É esta “divergência de política monetária” que é a chave da fraqueza do euro nos dias de hoje – e porque é que a única moeda mais fraca do que o euro é o iene, que tem o mesmo historial (exceto que a inflação ainda não está fora de controlo no Japão).

O que mais poderá o BCE fazer na sua reunião? O primeiro ponto de interesse será a dimensão das subidas de taxas em Setembro e para além desta data. Até agora, 50 pontos base parece provável. É provável que o Conselho do BCE mantenha a sua promessa de um “caminho gradual mas sustentado” de subida para além de Setembro, sendo “gradual” uma palavra de código para 25 pontos base. O risco de a Rússia poder cortar o fornecimento de gás à Europa, precipitando assim uma recessão, faz com que o risco para o ritmo das subidas para o lado negativo não seja tão grande para as reuniões posteriores.

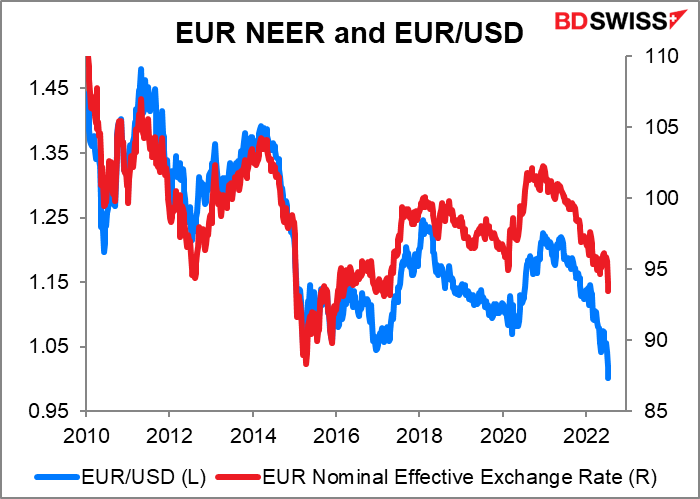

E, claro, todos estarão à espera de ouvir o que a Sra. Lagarde tem a dizer sobre a quebra da paridade EUR/USD. Espero que ela não se mostre demasiado preocupada. Grande parte da razão é a força do dólar, não a fraqueza do euro. Embora isto possa ser um mínimo de 20 anos para o EUR/USD, nem sequer é um mínimo de 10 anos para o índice ponderado pelo comércio.

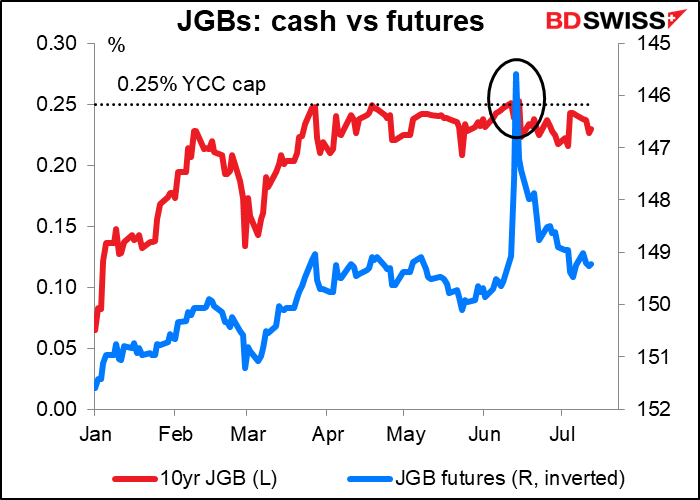

Quanto ao Banco do Japão… não vejo nada digno de registo a acontecer nesta reunião. Houve considerável especulação no mercado obrigacionista antes da reunião de Junho de que o BoJ iria desmantelar o seu programa de controlo da curva de rendimento (CCR), o que limitou o rendimento da Obrigação do Governo Japonês a 10 anos (JGB) a 0,25%. Os efeitos secundários crescentes da política (por exemplo, a distorção da curva de rendimento e o colapso do iene), o facto de o Banco da Reserva da Austrália ter terminado o seu programa CCR e a dificuldade de comunicar como sairiam do programa fizeram com que os investidores – particularmente os fundos de cobertura estrangeiros – pensassem que o tempo estava maduro para uma mudança.

A especulação enviou o preço dos futuros para uma enorme queda (taxa de juro em alta) à medida que os investidores vendiam futuros na expectativa de que mais tarde poderiam comprar títulos a baixo preço para os entregar contra os futuros.

Isso não funcionou bem para muita gente, mas teve um custo enorme para o BoJ – gastaram cerca de 81 mil milhões de dólares a levantar títulos para forçar os especuladores a fecharem as suas posições. Isso causou uma quantidade quase recorde de falhas no mercado JGB (= traders que foram obrigados a entregar uma obrigação mas não foram capazes de o fazer).

Agora… silêncio. Há dias em que nem sequer há transações no segundo maior mercado de obrigações do governo do mundo. (Nota: Comecei a minha carreira como analista de obrigações do governo japonês. Estou feliz por ter saído desse negócio!)

Presumo que esta reunião do BoJ irá decorrer como as outras, com apenas alguns retoques menores da sua política. Eles provavelmente permitirão que a operação especial de fornecimento de fundos pandémicos termine como previsto em Setembro. Não espero qualquer mudança na sua orientação futura ou no programa CCR.

O encontro irá incluir uma versão atualizada do Outlook Trimestral para a Atividade Económica e Preços. É provável que o Banco reduza a sua previsão de crescimento para o ano de 2022 em conformidade com o abrandamento das economias noutros continentes e aumente a sua previsão de inflação devido ao aumento dos preços dos combustíveis e dos alimentos. Isto está de acordo com o que o mercado tem pensado de qualquer forma e por isso não deve surpreender ninguém. O principal ponto de interesse será o que o BoJ pensa do aumento das expectativas de inflação a longo prazo, que poderá ser um motor para salários mais elevados e assim criar a espiral salários-preços que o BoJ e o governo esperam há décadas.

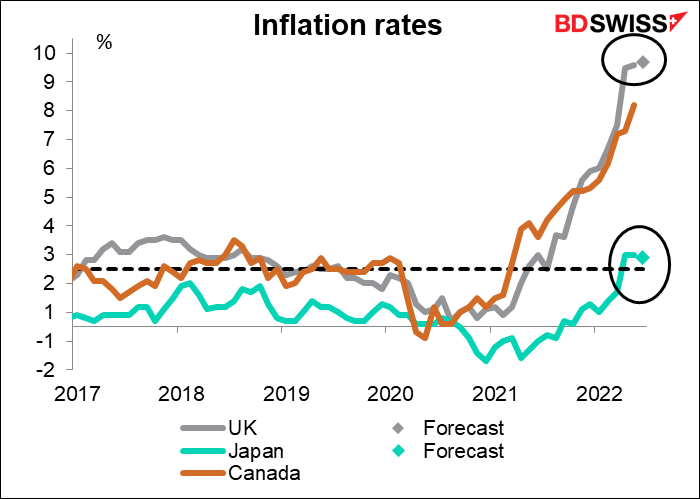

Outros indicadores na próxima semana: Inflação no Reino Unido, Canadá e Japão, mais dados do Reino Unido, PMIs preliminares

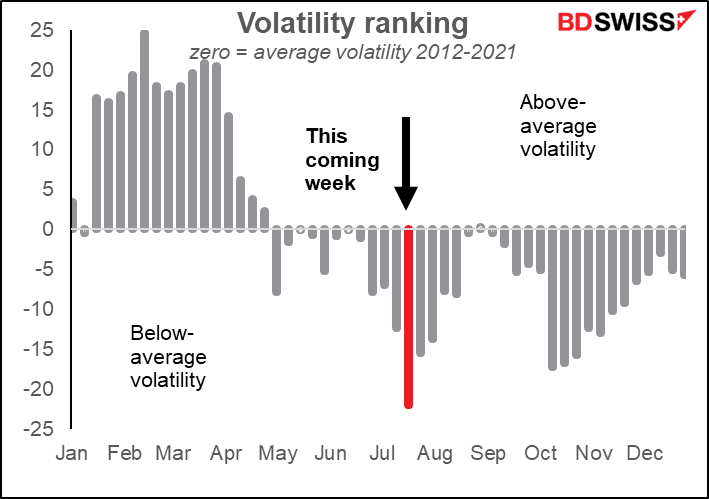

Esta próxima semana é normalmente a semana menos volátil do ano, mas de alguma forma suspeito que este será um ano atípico.

A volatilidade da moeda para cada semana é classificada de mais volátil (100) a menos volátil (0) do ano. Tomamos então a média para 2012-2021. Se a volatilidade fosse distribuída aleatoriamente, ao longo do tempo cada semana deveria ter uma classificação média de cerca de 50. O gráfico mostra a divergência de 50. As semanas com barras positivas têm sido mais voláteis do que a média, as que têm barras negativas são menos voláteis.

Na próxima semana vamos receber dados sobre a inflação do Reino Unido e Canadá (Qua) e Japão (Sex), bem como o IPC final a nível da UE (Ter).

Espera-se que o IPC do Reino Unido acelere ligeiramente, mas isso não é surpresa. Na sua reunião em Junho, o Comité de Política Monetária do Banco de Inglaterra afirmou que “a inflação do IPC deverá ser superior a 9% durante os próximos meses e aumentar para um pouco mais de 11% em Outubro”. Assim, um aumento de 10 pontos base, como está previsto, estaria apenas de acordo com as expectativas e não teria implicações políticas.

No Japão, espera-se que o IPC nacional abrande 10 pontos base, o que só confirmaria na mente dos membros do Conselho Político que o aumento da inflação acima do seu objetivo de 2% é possivelmente apenas temporário e justificaria manter a sua política em suspenso. JPY-

Ainda não existe previsão disponível para o IPC do Canadá.

Para além disso, é uma grande semana para os dados do Reino Unido, com o emprego no Reino Unido na terça-feira e as vendas a retalho na sexta-feira, para além do IPC. O Gov. Bailey do Banco de Inglaterra falará na terça-feira no jantar anual da Mansion House Financial and Professional Services Dinner.

E, claro, todos estarão a assistir ao concurso para Primeiro-Ministro do Reino Unido, que parece que se vai resumir a uma corrida entre o ex-Chanceler do Tesouro Rishi Sunak e a Ministra da Política Comercial Penny Mordaunt. O grande problema que todos os candidatos enfrentam é que não podem ganhar a nomeação sem o apoio da fação Brexit hardcore, mas o que a fação Brexit hardcore quer é impossível de alcançar. Por exemplo, o problema da fronteira da Irlanda do Norte, não tem solução. O problema dos imigrantes ilegais não tem solução. Os cortes fiscais são maravilhosos, mas como reduzir os impostos e diminuir o défice orçamental sem reduzir as despesas? Etc, etc. Vamos ouvir muitas promessas, mas todas elas serão apenas vazias e furiosas, não significando nada.

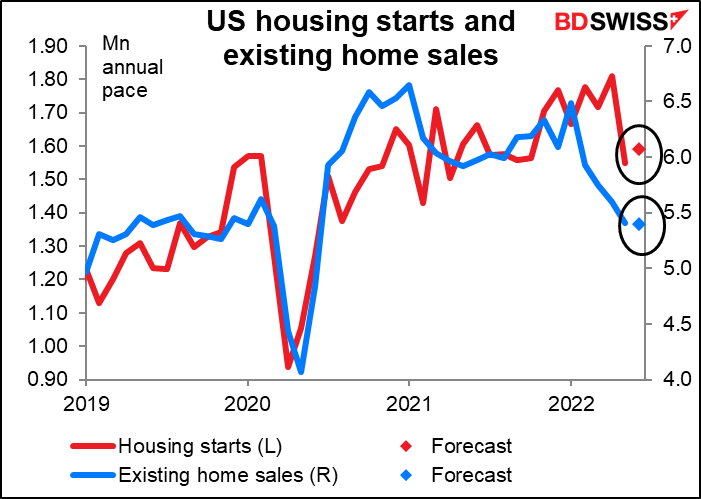

Não há assim tanto a sair por parte dos EUA durante a semana. Os membros do FOMC estarão no “purdah”, o período de duas semanas antes da reunião do FOMC, quando não lhes é permitido falar sobre política em público. Os únicos indicadores de nota são as novas casas (Ter) e as vendas de casas existentes (Qua). As novas casas caíram recentemente, espera-se que retomem um pouco. Mas espera-se também que as vendas caiam ligeiramente à medida que o aumento das taxas hipotecárias faça a sua magia na economia dos EUA.

Na sexta-feira recebemos os índices preliminares dos gestores de compras (PMIs) para as principais economias industriais. Prevê-se que sejam descendentes em toda a linha, com todos os PMI a aproximarem-se da linha 50 que separa a expansão da contração. É provável que isto promova a narrativa de que a recessão se está a aproximar, o que poderá ser negativo para as moedas de mercadorias. No entanto, poderia ser positivo para o JPY, se implicar que os bancos centrais noutros locais não terão de aumentar tanto as taxas de juro.

Outros indicadores que merecem ser observados incluem o índice de preços no produtor alemão (Qua); dados comerciais da Nova Zelândia e do Japão (Qui); vendas a retalho canadianas (Sex); e um discurso do Governador Lowe do Banco da Reserva da Austrália (Qua).

Outras coisas a observar: O primeiro-ministro italiano Mario Draghi fará um discurso no Parlamento italiano na quarta-feira. Ele anunciou a sua demissão depois dos seus parceiros de coligação, o Movimento Cinco Estrelas, não o ter apoiado numa votação de confiança no Senado, mas o Presidente Mattarella rejeitou a demissão. Não está claro o que irá acontecer a seguir. As eleições antecipadas continuam a ser uma possibilidade se não conseguirem chegar a um acordo. A instabilidade política na terceira maior economia da zona euro não é boa para o euro, embora os mercados possam já estar habituados a ela nesta altura. (Lembro-me de uma vez, nos anos 80, quando a lira italiana subiu depois da queda do governo, porque os traders pensavam que o país ficaria melhor sem governo!)