Permainan sudah tamat. Mari lihat siapa yang menang dan siapa yang kalah! Serta pelajaran yang boleh diambil daripada pusingan Game of FX yang tiada berkesudahan ini.

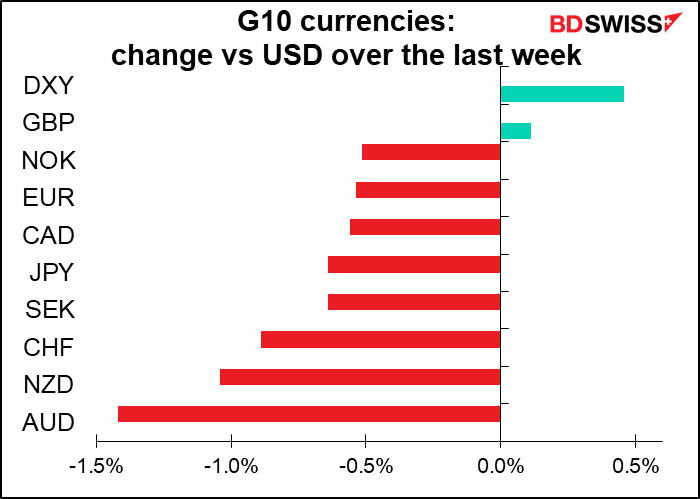

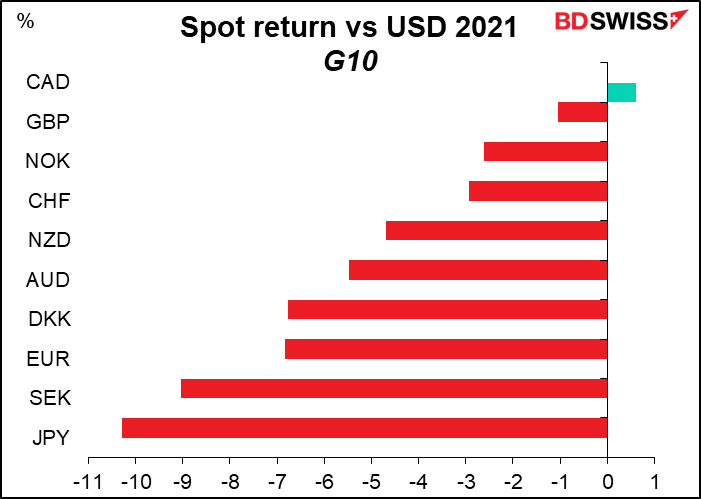

G10: mata wang utama

Dalam G10 – mata wang bagi ekonomi industri utama – CAD merupakan pemenang besar. Malah, mata wang ini satu-satunya pemenang berbanding USD yang berada di kedudukan 2.

Terdapat dua sebab bagi kejayaan CAD. Pertama ialah kenaikan 55% dalam harga West Texas Intermediate (WTI), penanda aras minyak mentah AS. Kedua ialah tindakan awal Bank of Canada untuk memulihkan dasar kewangan. Dari satu sudut, ia bank pusat yang paling agresif, meluaskan kunci kira-kiranya sekitar 5x sebagai respons kepada pandemik. Dari satu sudut yang lain, ia merupakan bank pusat pertama yang mula mengekang bantuan luar biasanya; ia mula mengecilkan pembelian bonnya pada bulan Oktober 2020 dan mula menghentikannya secara berperingkat-peringkat, menamatkannya pada bulan Oktober 2021.

Sekali lagi, mungkin NOK seharusnya mendapat lebih manfaat daripada faktor yang sama. Lagipun, Brent meningkat sebanyak 50% pada tahun itu dan Norges Bank ialah bank pusat industri pertama yang meningkatkan kadar (ia meningkatkan kadar deposit kepada 0.50% dari 0.25% pada 16 Disember).

Tidak mengejutkan JPY ialah mata wang yang paling teruk prestasinya. Semasa negara lain mula bergelut dengan inflasi melebihi sasaran pada tahun itu dan bercakap tentang jika tidak memulakan pemulihan dasar, kadar inflasi Jepun kekal di bawah sasaran (inflasi teras sebenarnya negatif – deflasi!) dan tiada tanda-tanda mereka “bercakap tentang” memulihkan dasar.

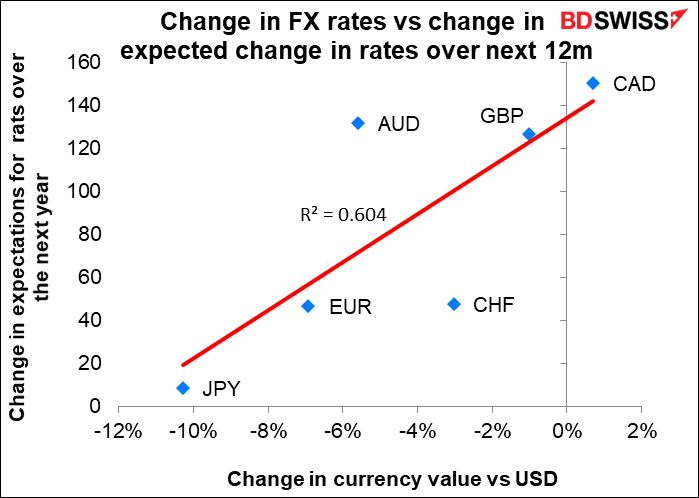

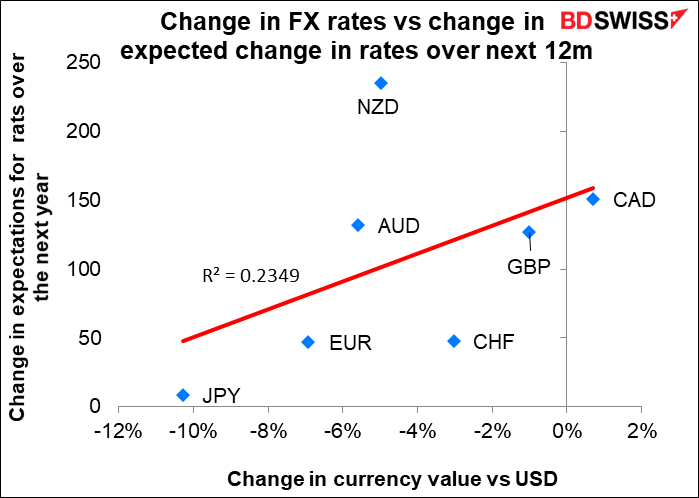

Bagi yang lain, kuasa pendorong pada tahun itu ialah sejauh mana bank pusat dijangka menaikkan kadar. Graf di bawah menunjukkan perubahan dalam sejauh mana pasaran menjangkakan kadar berubah sepanjang 12 bulan yang akan datang pada paksi-Y (menegak) dan prestasi mata wang berbanding USD pada paksi-X (mendatar). R2 0.60 bermakna terdapat korelasi 60% antara keduanya.

Pembaca yang peka akan menyedari bahawa graf ini tidak termasuk NZD. Ini kerana NZD merosakkan perkaitannya. Jika kami memasukkan NZD, R2 menurun kepada 0.23. Dengan kata lain, NZD terpisah. Saya mengesyaki ini disebabkan oleh sekatan pergerakan yang teruk di negara itu pada bulan Ogos yang menggagalkan rancangan pengetatan oleh Reserve Bank of New Zealand.

Oleh itu, untuk mendapatkan gambaran yang benar-benar tepat tentang perkara yang menyebabkan pergerakan mata wang pada tahun 2021, anda mungkin perlu mengambil kira kes virus juga.

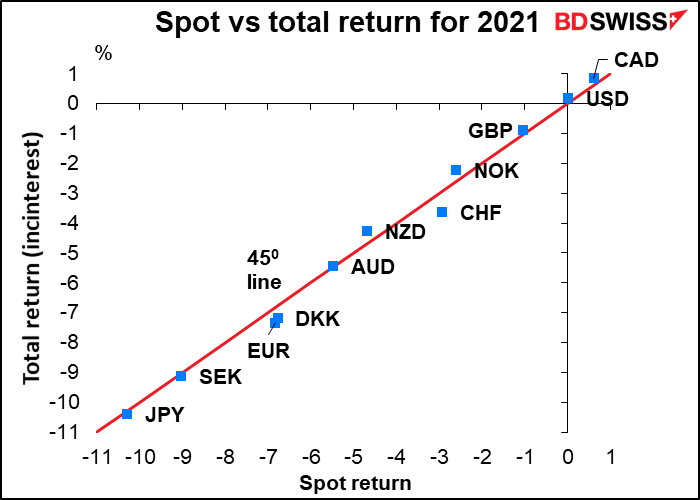

Terdapat dua sumber pulangan berkaitan dengan mata wang: perubahan harga lani (spot) dan juga faedah terakru semasa memegang mata wang. Graf ini menunjukkan pulangan lani pada paksi-X (mendatar) dan jumlah pulangan, iaitu pulangan lani ditambah faedah, pada paksi-Y (menegak). Ambil perhatian bahawa semuanya hampir pada garis 450, bermakna kedua-duanya hampir sama – hampir tiada faedah yang diperoleh daripada memegang mana-mana mata wang ini. Ia berjulat dari +0.43% untuk NZD hingga -0.54% untuk CHF.

Kembali kepada kadar dasar bank pusat dan virus, saya berpendapat kedua-dua faktor ini akan terus menjadi faktor utama yang menggerakkan mata wang sepanjang tahun 2022. Idea “pencapahan dasar kewangan” ditangguhkan pada tahun 2020 kerana semua bank pusat industri memotong kadar kepada (atau kurang daripada!) sifar. Memandangkan mereka sedang dalam proses memulihkan kadar, perubahan dalam jangkaan kadar pemulihan mungkin akan menjadi faktor pertama yang mempengaruhi mata wang. Hal ini pula sangat bergantung pada keadaan penularan virus dan kesediaan orang ramai untuk mendapatkan vaksin dan untuk bertahan dengan sekatan untuk mengawal virus.

EM: gerakan yang luar biasa

Sekarang mari kita beralih ke rangkaian yang lebih luas bagi semua mata wang di dunia, termasuk mata wang pasaran baru muncul (EM). Bloomberg mempunyai data tentang 142 mata wang, termasuk yang di atas. Oleh itu, terdapat dunia yang luas untuk diterokai.

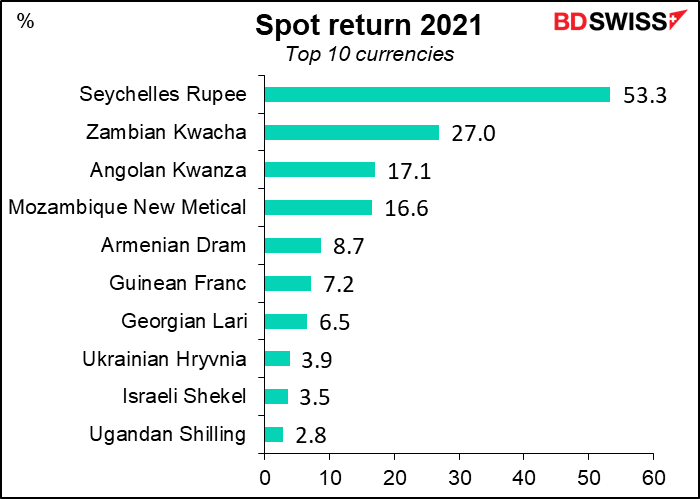

Pada bahagian atas senarai ialah Rupee Seychelles (SCR) legenda yang meningkat lebih daripada 50% berbanding USD. Nombor 2 ialah Kwacha Zambia (ZMW). Namun begitu, jangan cari mata wang ini di broker FX mesra anda kerana ia tidak didagangkan secara meluas. Satu-satunya dalam senarai yang tersedia untuk pedagang runcit ialah Shekel Israel (ILS).

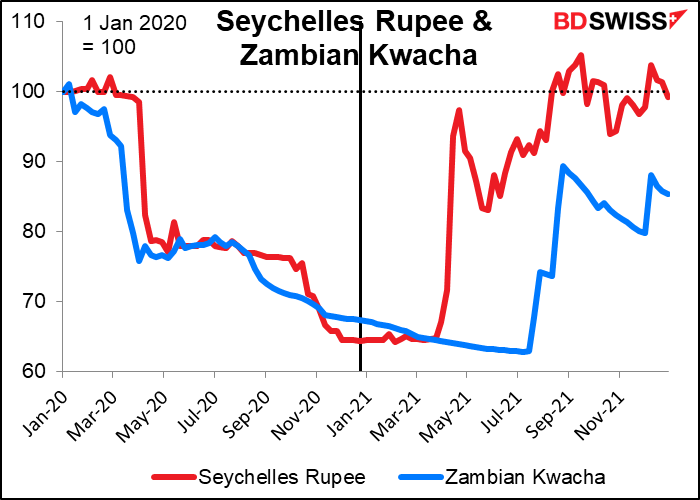

Mengapa SCR dan ZMW melonjak begitu banyak pada tahun lepas? Mula-mula, perlu diberikan perhatian bahawa kedua-duanya merosot pada tahun 2020 disebabkan pandemik (kedua-duanya mencecah paras terendah sekitar 36%) dan kemudian melantun semula pada tahun 2021.

Ekonomi Seychelles bergantung pada pelancongan. Pemulihan SCR bertepatan dengan keputusan untuk menarik balik sekatan terhadap pelawat yang memasuki negara ini bermula pada 25 Mac. Negara itu juga mengatur pinjaman daripada IMF pada bulan Julai. Ekonomi dan mata wang berubah dengan peningkatan dalam pelancongan dan pelaksanaan langkah-langkah yang ditetapkan di bawah program pembaharuan yang disokong IMF.

Bagi Kwacha pula, pemulihan berlaku disebabkan oleh keyakinan tentang pemilihan presiden baharu pada bulan Ogos dan harapan bahawa beliau akan berjaya mendapatkan perjanjian jaminan dengan IMF dan merundingkan penstrukturan semula hutang. Kenaikan harga tembaga yang merangkumi lebih daripada 70% pendapatan eksport untuk Zambia juga membantu.

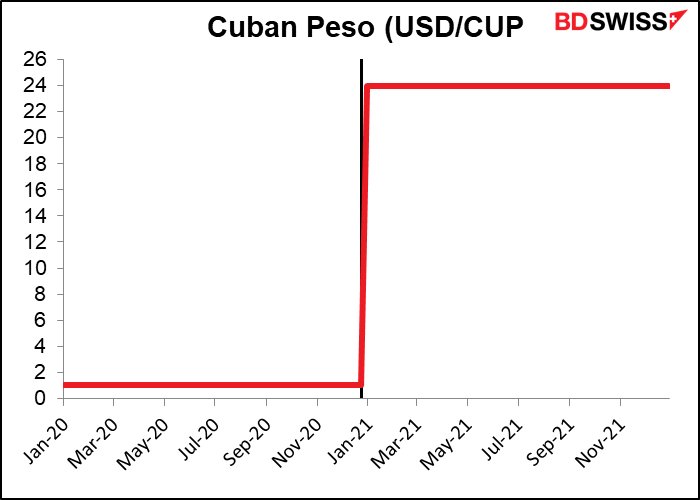

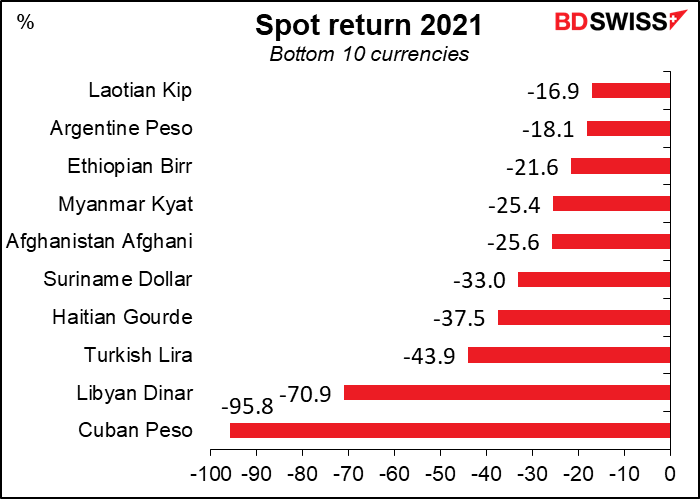

Bagi mata wang yang rugi… Peso Cuba (CUP), mata wang yang prestasinya terburuk pada tahun lepas, sebenarnya agak mantap. Ia baru sahaja merosot pada 1 Januari apabila kerajaan menamatkan sistem mata wang dua peringkat dan mata wang itu diturun nilai daripada CUP 1 = $1 kepada CUP 24 = $1. Selepas itu ia kekal pada 24 untuk sepanjang tahun walaupun inflasi sekitar 70%.

Bagi Dinar Libya (LYD), dari satu segi negara itu mempunyai minyak, dari satu segi lagi, ia dibubarkan ke wilayah yang diperintah oleh panglima perang yang bertelagah. Pilihan raya kebangsaan yang dijadualkan pada bulan ini telah ditangguhkan. Saya tidak akan mencadangkannya untuk percutian anda yang seterusnya.

Lira Turki (TRY) kekal berhampiran paras bawah walaupun pemulihan yang menakjubkan pada pertengahan bulan Disember. Pemulihan itu hanya memberikan sedikit perbezaan; paling teruk (17 Dis) mata wang itu turun 55% YTD, jadi terdapat sedikit perbezaan dalam pulangan dan pastinya tiada dalam susunan itu. Ambil perhatian bahawa prestasi TRY lebih buruk daripada Gourde Haiti (HTG), sebuah negara yang terbelenggu dalam keganasan kumpulan dan penculikan sejak presiden dibunuh pada bulan Julai; Afghani Afghanistan (AFN), sebuah negara yang kerajaannya jatuh ke tangan sekumpulan pahlawan zaman pertengahan; dan juga Birr Ethiopia (ETB), sebuah negara yang telah mengalami perang saudara yang hebat. Itu satu pencapaian yang cukup baik untuk mata wang negara yang aman dan dengan ekonomi yang berfungsi sepenuhnya.

Sila perhatikan kedudukan nombor 9, Peso Argentina (ARS), kerana ia mungkin mata wang paling menarik di dunia.

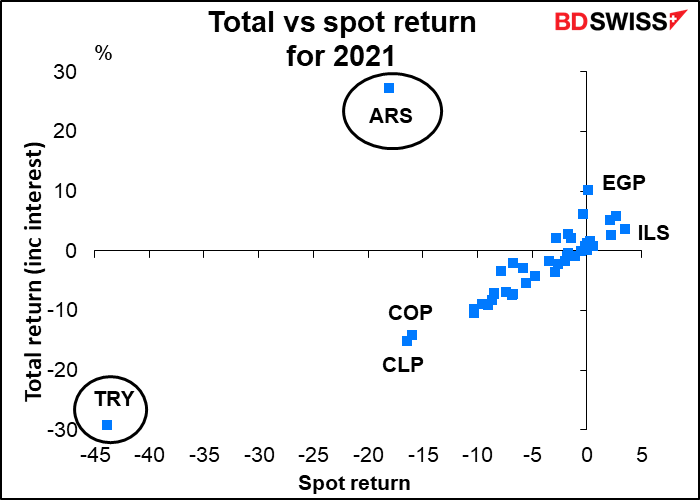

Mata wang EM: lani berbanding jumlah pulangan

Tidak seperti mata wang G10, banyak mata wang EM mempunyai kadar faedah positif. Oleh itu, perbezaan antara pulangan lani (perubahan harga mata wang) dan jumlah pulangan (pulangan lani ditambah faedah) boleh menjadi besar.

Malangnya kami tidak mempunyai data untuk semua 143 mata wang yang dijejaki Bloomberg, hanya 44 daripadanya (termasuk mata wang G10). Oleh itu, perkara yang berikut hanya melibatkan 43 mata wang.

Perhatikan dua mata wang yang terasing: TRY dan ARS. Dari satu segi, ini menunjukkan betapa menyedihkan TRY. Faedah yang diterima oleh orang yang memegangnya tidak diimbangi sama sekali dengan susut nilai mata wang.

ARS pula sangat mengagumkan. Walaupun prestasinya paling teruk pada kedudukan 9 di dunia, selepas mengambil kira pembayaran faedah, ia mata wang berprestasi kedua terbaik di dunia, hanya mengetepikan ZMW. (Nota: kami tidak tahu kadar faedah ZMW atau yang lain pada jadual pemenang utama, kecuali ILS). Pulangan faedah daripada pegangan ARS ialah 55.45%, jauh melebihi penurunan 18.1% dalam kadar lani untuk mata wang itu. Ini perkara biasa bagi ARS. Sebagai contoh, pada tahun 2020 pulangan lani ialah 4 terburuk di dunia pada -28.9%, tetapi jumlah pulangan ialah nombor 1 pada 25.3% disebabkan oleh pulangan faedah sebanyak 51.9%, dua kali ganda daripada mata wang nombor 2 yang berhasil tinggi, TRY.

Pengalaman ARS menunjukkan perkara yang perlu dilakukan oleh Turki untuk memulihkan keyakinan terhadap mata wangnya. Memandangkan perkara yang kita dengar setakat ini daripada kerajaan, hal itu nampaknya tidak mungkin berlaku.

Mari kita lihat lebih dekat pada kebanyakan mata wang tersebut. (Graf termasuk mata wang G10.) Garis merah berada pada 450, bermakna mata wang di atas garisan itu mempunyai jumlah pulangan yang lebih tinggi daripada pulangan laninya dan di bawah garisan mempunyai jumlah pulangan yang lebih rendah (iaitu, kadar faedah negatif). Sesetengah mata wang EM, seperti BRL, PHP dan MYR mempunyai pulangan faedah yang besar tetapi masih mempunyai jumlah pulangan negatif. Sebaliknya, sila ambil perhatian kepada MXN. Ini mempunyai pulangan lani negatif tetapi jumlah pulangan positif disebabkan oleh kadar faedah 5.1%. Tambahan pula, ia boleh diakses oleh pelabur runcit. Orang yang mencari idea perdagangan bawa ke depan mungkin mahu melihat MXN dan bukannya TRY. (Perhatian: Saya mengeluarkan banyak mata wang negara Teluk daripada carta ini kerana semuanya terkumpul sangat rapat di sekitar sifar sehingga sukar untuk melihat mata wang lain.)

Minggu depan: CPI AS, jualan runcit, hari penunjuk jangka pendek UK

Tidak banyak peristiwa yang dijadualkan untuk minggu hadapan.

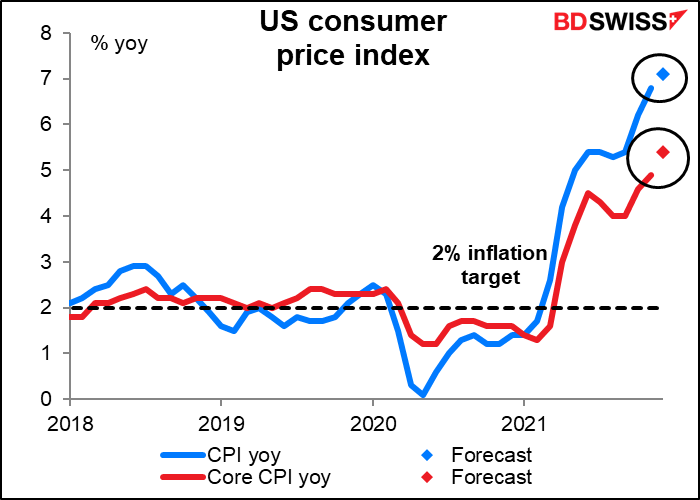

Ciri utama dalam pasaran yang mementingkan inflasi ini ialah indeks harga pengguna AS (CPI) pada hari Rabu. Bacaan utama dijangka meningkat kepada 7.1% yoy daripada 6.8%. Bacaan itu akan menjadi yang tertinggi sejak Februari 1982 (tidak banyak perubahan; bacaan pada bulan November 6.8% adalah yang tertinggi sejak Mac 1982.)

Daripada perkara yang kita dengar daripada pelbagai jurucakap Rizab Persekutuan dan perkara yang diperoleh daripada minit mesyuarat penetapan kadar Federal Open Market Committee (FOMC) bulan Disember, Rizab Persekutuan amat prihatin terhadap inflasi. Ahli jawatankuasa berpendapat “bacaan inflasi adalah lebih tinggi dan lebih berterusan dan meluas daripada yang dijangkakan sebelum ini.” “Peserta mengambil perhatian berterusan terhadap kebimbangan orang ramai tentang peningkatan besar dalam kos sara hidup yang berlaku pada tahun ini dan beban yang berkaitan dengan isi rumah AS, terutamanya mereka yang mempunyai skop terhad untuk membayar harga yang lebih tinggi bagi barangan dan perkhidmatan penting.”

Ini perkara yang penting. Austan Goolsbee, profesor ekonomi di Universiti Chicago dan bekas pengerusi Majlis Presiden Penasihat Ekonomi, baru-baru ini telah menulis artikel dalam The New York Times yang mana beliau berhujah bahawa AS perlu menghasilkan kadar inflasi yang berbeza untuk mencerminkan perbelanjaan yang dihadapi oleh orang yang berbeza pendapatan, sama seperti ia menghasilkan data pengangguran untuk orang dalam kelompok pendapatan yang berbeza, kerana orang berpendapatan rendah menghadapi kadar inflasi yang lebih tinggi tetapi itu tidak tercermin dalam dasar. Hasrat Rizab Persekutuan untuk melihat data pekerjaan yang lebih tinggi bagi mereka yang berpendapatan rendah mungkin perlu diimbangi dengan keinginannya untuk tidak melihat orang yang sama ini terlalu dibebani oleh inflasi yang tinggi.

Terdapat juga beberapa data inflasi lain dari AS pada hari Khamis, apabila indeks harga pengeluar AS (PPI) akan diumumkan.

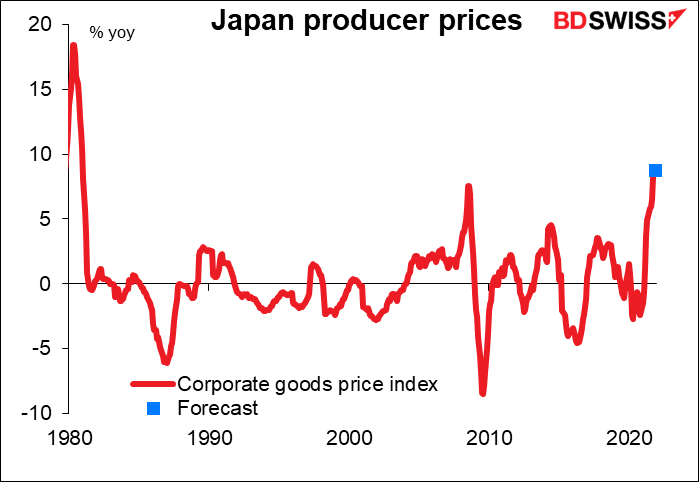

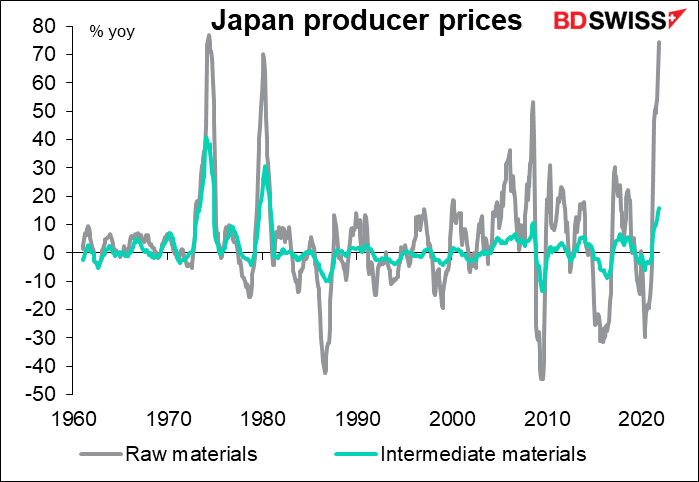

PPI versi Jepun – indeks harga barangan korporat – diumumkan pada pagi hari Jumaat. Pasaran FX tidak begitu memberi perhatian pada indeks ini selama 20 atau 30 tahun yang lalu, tetapi kini diperhatikan dengan teliti. (Namun hanya sekali sebulan.)

PPI Jepun kini meningkat sebanyak 9% setahun, kadar tertinggi sejak awal 1980-an. Ia dijangka meningkat sebanyak 8.8% yoy pada bulan Disember, tidak banyak perubahan.

Kenaikan ini didorong oleh harga bahan mentah yang lebih tinggi, melonjak 75% YoY. Barang perantaraan meningkat 15.7% YoY.

Sehingga kini syarikat telah berjaya menyerap harga input yang lebih tinggi dalam margin mereka dan tidak melepaskannya kepada pengguna, tetapi tinjauan jangka pendek Bank of Japan mengenai keadaan ekonomi (tankkan) baru-baru ini menunjukkan semakin banyak syarikat mendapati mereka boleh melepaskannya. Jika mereka melepaskan hanya sebahagian kecil daripada harga yang lebih tinggi ini, Jepun mungkin mencapai sasaran inflasi 2% dan Bank of Japan boleh mula mengekang dasar monetarinya yang luar biasa. Itu akan menjadi perubahan besar bagi dunia kewangan yang telah terbiasa dengan Jepun sebagai sumber wang kos sifar yang tidak berkesudahan. Ini boleh bermakna yen yang lebih kukuh dan euro atau franc Switzerland yang lebih lemah apabila pelabur menukar mata wang pembiayaan mereka.

Kita akan mengetahui lebih lanjut pendapat Bank of Japan tentang inflasi, terutamanya berdasarkan pendirian Rizab Persekutuan yang lebih agresif, pada hari Rabu apabila Gabenor Bank of Japan Kuroda berucap semasa mesyuarat Pengurus Cawangan.

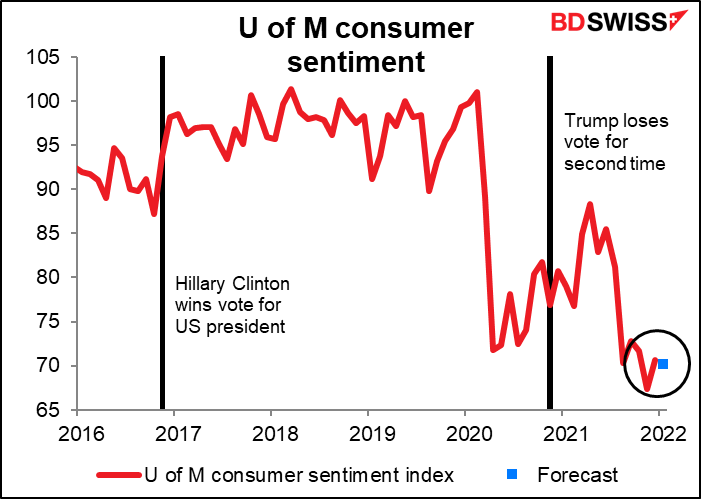

Kembali kepada penunjuk AS, jualan runcit AS dijangka naik sedikit sahaja. Namun, ia dijangka naik, itu lebih baik daripada turun. Ia akan menunjukkan peningkatan keyakinan pengguna yang dilihat dalam kedua-dua tinjauan University of Michigan dan tinjauan Conference Board untuk bulan itu ialah peningkatan yang nyata dan besar walaupun keadaan virus yang semakin teruk.

Bercakap tentang itu, tinjauan keyakinan pengguna University of Michigan untuk bulan Januari juga akan diumumkan pada hari Jumaat. Ia dijangka menunjukkan sedikit perubahan dalam sentimen yang dalam keadaan sekarang adalah agak baik – memandangkan peningkatan mendadak dalam kes virus, saya fikir orang akan lebih tertekan (saya tahu saya begitu!).

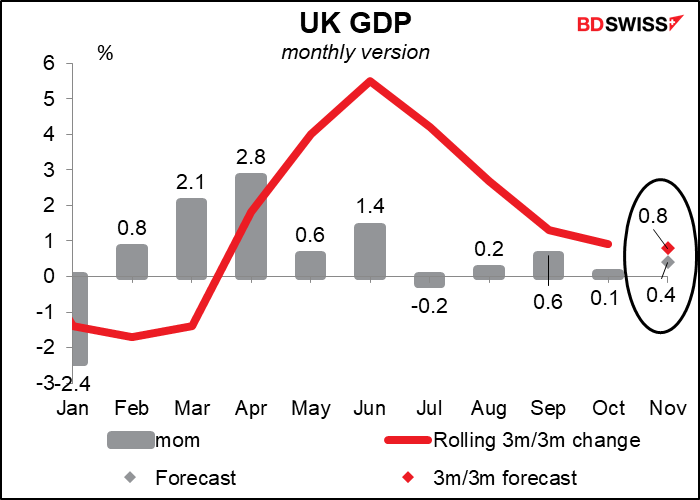

Hari Jumaat juga ialah hari untuk penunjuk jangka pendek UK, termasuk KDNK, pengeluaran perindustrian & pembuatan, dan perdagangan. KDNK adalah yang paling penting. Ia dijangka menunjukkan pertumbuhan sederhana sebanyak +0.4% mom, selaras dengan corak terkini (purata tiga bulan lepas ialah +0.3% mom). Saya tidak fikir ia akan menyebabkan sebarang kejutan, tetapi ia juga tidak cukup perlahan untuk menghalang Bank of England daripada mengetatkan lagi dasar. Dalam hal itu, saya berpendapat boleh jadi positif bagi paun.

Untuk EU, penunjuk utama minggu ini ialah pengangguran pada hari Isnin dan pengeluaran industri pada hari Rabu.

Tiada mesyuarat bank pusat sepanjang minggu, tetapi Pegawai Rizab Persekutuan akan aktif, terutamanya pada hari Selasa. Pada hari Selasa akan ada acara umum dengan tiga ahli mengundi FOMC (Presiden Rizab Persekutuan Cleveland, Mester, Presiden Kansas City, George dan Presiden Rizab Persekutuan St. Louis, Bullard), serta Jawatankuasa Kewangan Senat akan mengadakan sidang dengar mengenai pencalonan (semula) Pengerusi Rizab Persekutuan, Powell. Saya ragu-ragu jika Powell akan menghadapi sebarang pembangkang bersepadu; beliau ialah Republikan yang dilantik oleh presiden Republikan dan dilantik semula oleh presiden Demokrat. Lebih tepat lagi, menarik untuk mendengar pandangan beliau dan pengundi lain mengenai isu yang dihadapi oleh Rizab Persekutuan iaitu waktu untuk mula menaikkan kadar dan tempoh selepasnya untuk mula mengurangkan kunci kira-kira. Pada hari Rabu, Rizab Persekutuan mengeluarkan Beige Book menjelang mesyuarat FOMC pada 26 Januari. Pada hari Khamis, Jawatankuasa Perbankan Senat mengadakan sidang dengar mengenai pelantikan Gabenor Brainard sebagai Naib Pengerusi Rizab Persekutuan. Beliau sepatutnya tidak menghadapi masalah untuk diluluskan. Oleh itu, perkara yang lebih menarik ialah perkara yang beliau akan perkatakan tentang dasar semasa sidang dengar. Pada hari Jumaat, Presiden Rizab Persekutuan New York, Williams, seorang lagi ahli mengundi, akan berucap.