Valorado a partir de 05:00 hora GMT

El mercado actual

Nota: El cuadro anterior se actualiza al momento de publicar este documento con las últimas previsiones de consenso. Sin embargo, el texto y los gráficos se preparan con antelación. Por lo tanto, puede haber discrepancias entre las previsiones que figuran en el cuadro anterior y en el texto y los gráficos.

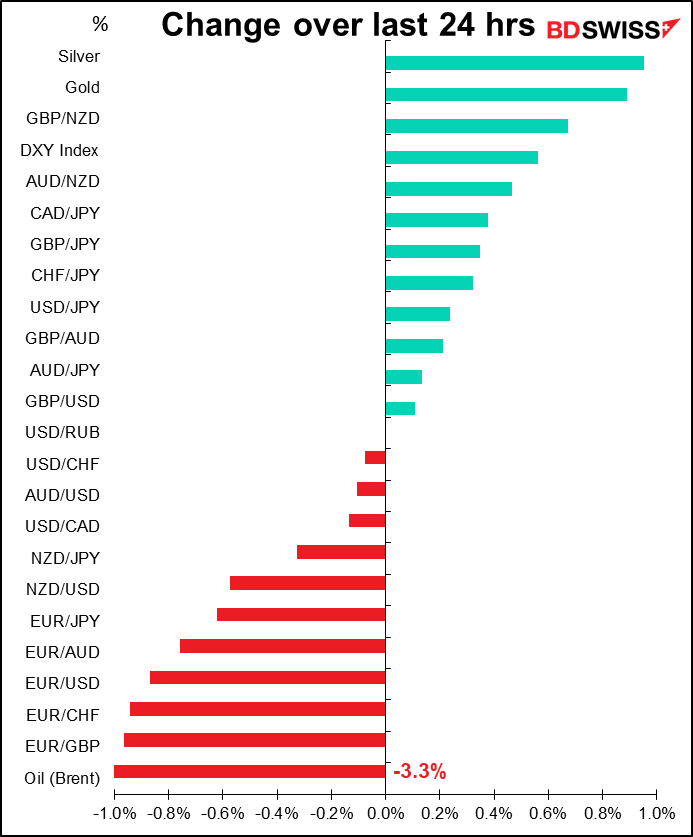

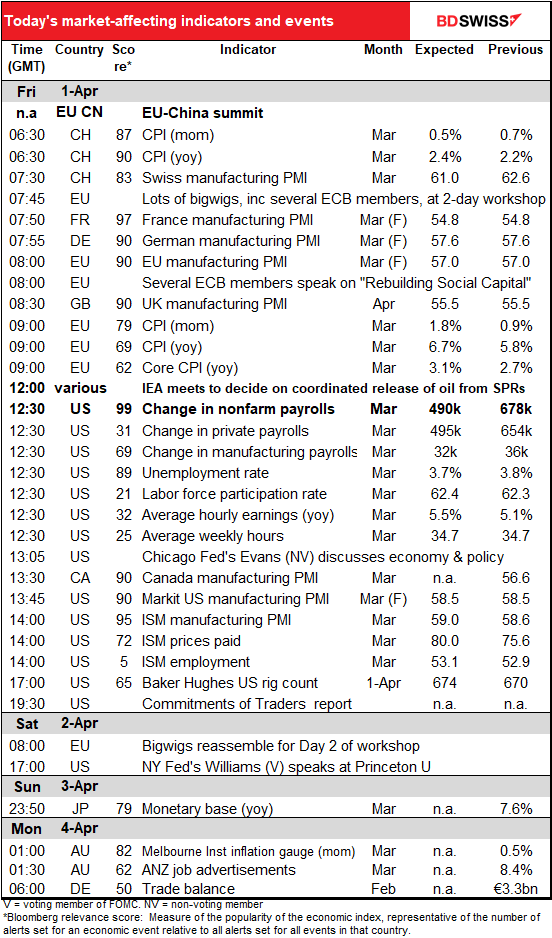

Hoy hay una cumbre entre la UE y China. Según el sitio web del Consejo Europeo, el presidente del Consejo, Michel, y la presidenta de la Comisión Europea, Von der Leyen, además del alto representante (también conocido como ministro de Asuntos Exteriores de la UE), Josep Borrell, se reunirán con el primer ministro chino, Li, por la mañana, y con el Presidente chino, Xi, por la tarde. «El tema principal de la cumbre será la guerra en Ucrania», según el Consejo. La UE intentará que China se sitúe «en el lado correcto de la historia», como dijera el primer ministro finlandés Marin. «La UE aprovechará la oportunidad para subrayar la necesidad de mantener el orden internacional basado en normas y los valores universales», dijo el Consejo Europeo.

Un avance en esta cumbre aumentaría la presión sobre Rusia. ¿Subirá o bajará el precio del petróleo? Creo que haría subir el precio en la medida en que dificultaría la venta de petróleo por parte de Rusia y, por tanto, reduciría el suministro mundial. Por otro lado, también podría acelerar el fin de los combates, lo que sería negativo para el precio del petróleo (pero un hecho positivo, ya que el precio del petróleo no lo es todo, ni mucho menos). Sin embargo, ese sería un efecto a más largo plazo y, por tanto, probablemente no sea la reacción inicial del mercado.

También habrá una reunión de emergencia de la Agencia Internacional de la Energía (AIE) «para discutir los impactos de la acción colectiva y evaluar la situación actual del mercado del petróleo», según un portavoz del ministro de Energía australiano. Esto se produce tras la decisión de Estados Unidos de liberar 1 millón de barriles de petróleo al día de su reserva estratégica de petróleo (SPR) durante varios meses. Una decisión colectiva de liberar más petróleo podría hacer que el petróleo bajara aún más.

También hay dos conferencias financieras. Una de ellos es una conferencia de dos días sobre «Las perspectivas de la economía y las finanzas», celebrada por algo llamado La Casa Europea en la localidad italiana de Como. En el programa figuran 36 ponentes, entre los que se encuentran algunos peces gordos del BCE (Isabel Schnabel y Klaas Knot) y varias personalidades del mercado financiero.

La otra es una conferencia del Banco de Portugal esta mañana sobre la «Reconstrucción del capital social: el papel de los bancos centrales». No parece que vaya a ser relevante para los mercados, pero como los gobernadores de los bancos centrales de Portugal e Irlanda, que también son miembros del Consejo de Gobierno del BCE, van a intervenir, tengo que incluirlo en el programa.

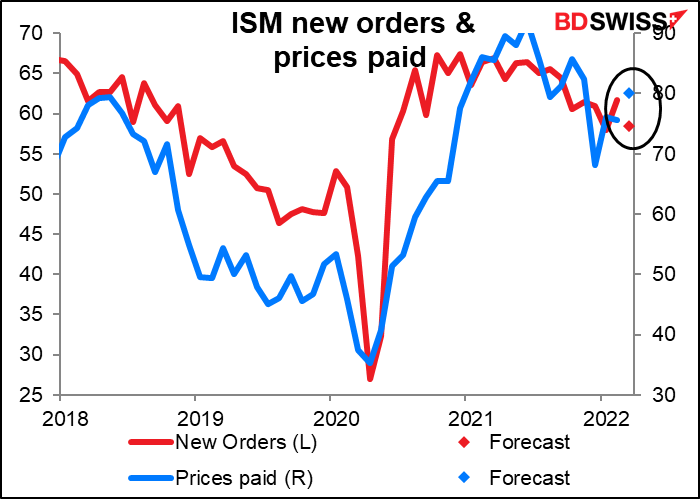

En cuanto a los indicadores, hoy continuamos con el resto de los índices de gestores de compras (PMI) finales del sector manufacturero, incluido el PMI manufacturero del Institute for Supply Management (ISM) de Estados Unidos. No es tan preciso como la versión de Markit, diría yo, pero tiene una larga e ilustre historia en Estados Unidos (se remonta a 1948), por lo que es muy seguido. Se espera que aumente a 59,0, lo que lo situaría casi exactamente igual que la versión de Markit (58,5 de lectura preliminar). Es interesante que las empresas vean que las cosas mejoran, aunque el sentimiento de los consumidores haya caído bruscamente durante el mes.

Se espera que el índice de nuevos pedidos baje un poco, pero desde un nivel relativamente alto. Esta cifra alcanzó su máximo en diciembre de 2020 y ha ido bajando lentamente, pero sigue estando por encima de su media a largo plazo (55,7 hasta la pandemia). En cambio, se prevé que el índice de precios pagados vuelva a subir. También había estado bajando, pero se dio la vuelta en enero, ¡una señal preocupante!

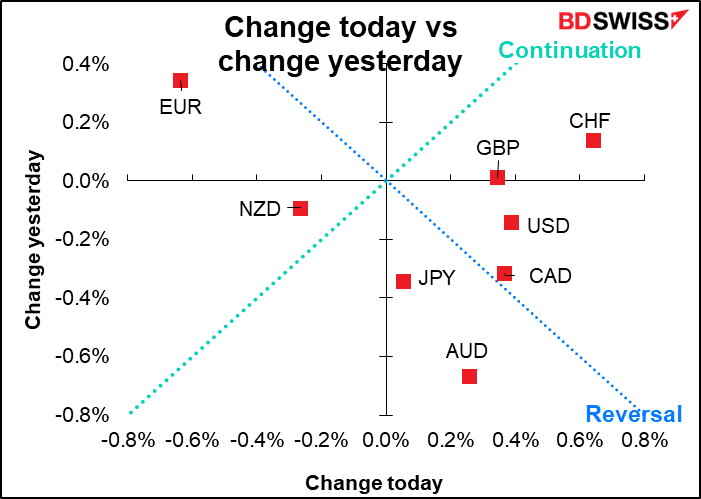

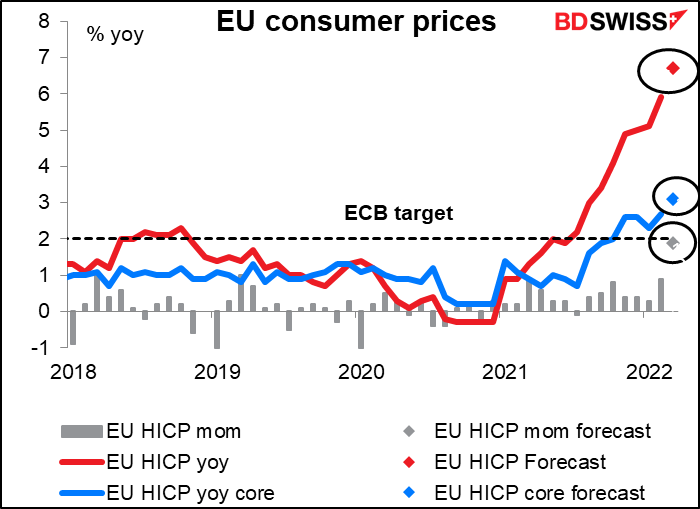

Es poco probable que el índice de precios al consumidor (IPC) de la eurozona sorprenda a los mercados, ya que los datos de España y Alemania salieron el miércoles y los de Francia e Italia el jueves. Eso es el 76 % de la eurozona. España y Alemania superaron con creces las expectativas, con un 9,8 % interanual (8,4 % previsto) y un 7,6 % interanual (6,8 % previsto). Los economistas de las casas de bolsa habrán introducido las cifras en sus hojas de cálculo anoche y habrán llegado a una estimación bastante buena para la cifra de hoy que probablemente sea muy diferente de la previsión de consenso publicada, que se basaba en datos anteriores.

Dicho esto, se esperaba que los precios se dispararan realmente incluso antes de que se publicaran los datos de cada país. La previsión de aumento del 1,9 % mensual supondría un aumento récord (el récord anterior era del 1,3 % mensual en marzo de 2011). (Los datos se remontan a 1996). Esto situaría la tasa de aumento anualizada de tres meses en el 13,3 % interanual. ¿Hola? ¿BCE? ¿Hay alguien en casa? ¿Christine? ¡Tu casa está en llamas! El dato podría ser positivo para el EUR, si es que no está descontado ya.

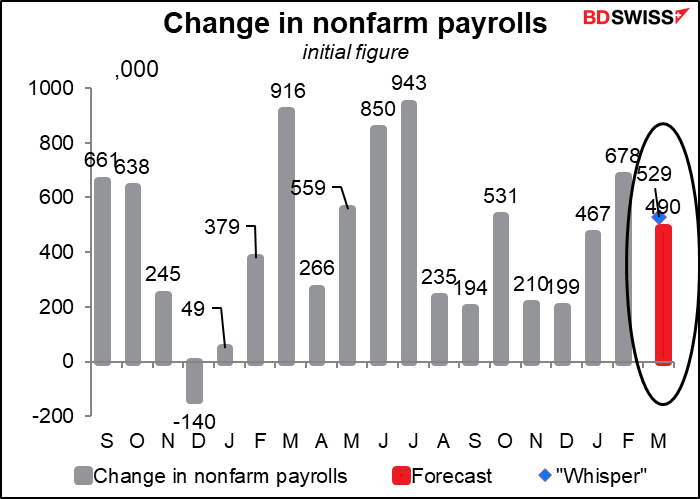

A continuación, llega el indicador que todos esperaban: las legendarias nóminas no agrícolas de Estados Unidos (NFP). Se espera un sólido aumento de 490 000, que aunque no es tan impresionante como el mes pasado, sería suficiente para asegurar a la Reserva Federal que puede seguir endureciendo su política sin perturbar el mercado laboral.

La cifra «rumoreada», que no es más que una encuesta informal entre los suscriptores de Bloomberg que quieran hacer una conjetura, es de 529 000. Esto sugiere que la sorpresa a la baja sería mayor que la sorpresa al alza. Esto es comprensible, ya que el informe de ADP del miércoles sugirió unos 455 000. Aunque no existe una correlación entre el informe de ADP y las NFP, la gente asume que sí la hay y, por tanto, un buen informe de ADP aumentará las expectativas de un buen informe NFP.

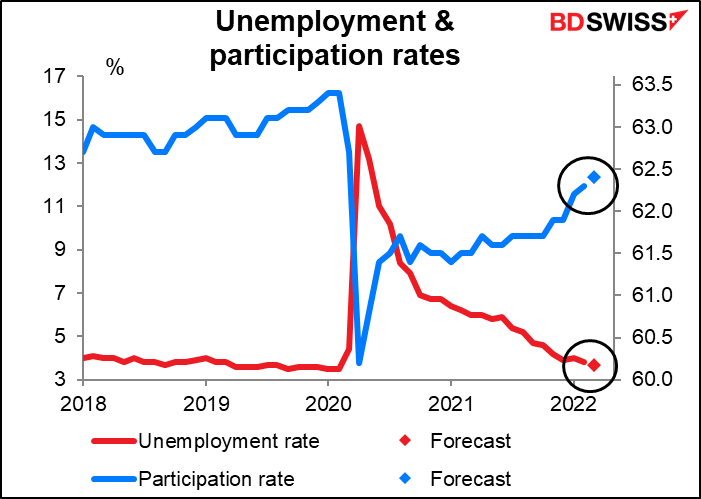

Se prevé que la tasa de desempleo baje un peldaño más, hasta el 3,7 %, no muy lejos del mínimo de 50 años del 3,5 % que había antes de la pandemia. También se espera que la tasa de participación aumente.

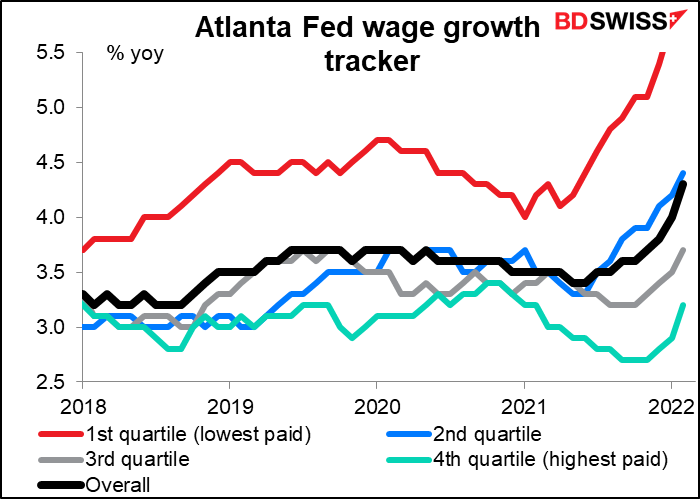

Se espera que el crecimiento de los ingresos medios en Estados Unidos se ralentice ligeramente. En algunos países (sobre todo en Gran Bretaña), el banco central ha expresado su preocupación por los aumentos salariales que provocan una espiral de salarios y precios, pero no recuerdo haber oído hablar mucho de ese tema en Estados Unidos. El crecimiento de los salarios sigue siendo muy inferior a la tasa de inflación.

Además, la mayor parte de las ganancias van a parar a las personas con salarios más bajos, que se las merecen después de años de cuasi servidumbre a manos de capitalistas codiciosos que se sientan en sus yates a fumar grandes puros mientras sus trabajadores se desloman por salarios ínfimos.

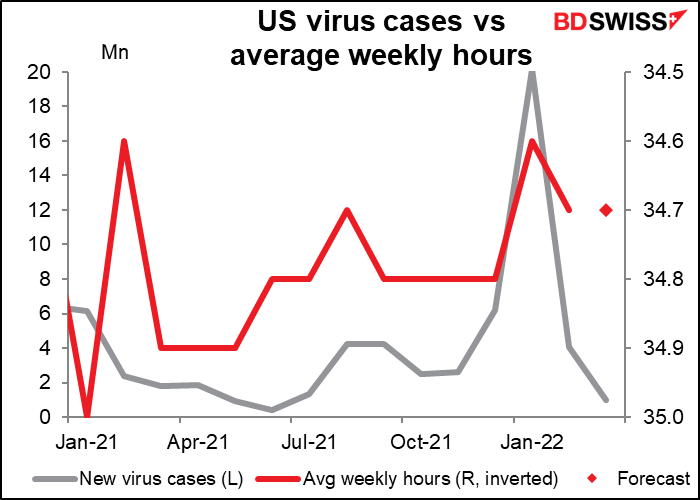

También se espera que la media de horas semanales aumente un punto, ya que el número de casos de virus en EE. UU. disminuye y la gente sale más. Esta estadística se suele ignorar, pero en realidad es muy importante para la economía, ya que hay mucha más gente que trabaja que la que no lo hace, por lo que si la gente que trabaja lo hace aunque sea un poco más cada semana, puede aportar mucho poder adquisitivo a la economía. La regla general es que una décima de hora adicional en la semana laboral equivale a unos 250.000 nuevos puestos de trabajo en términos de ingresos agregados.