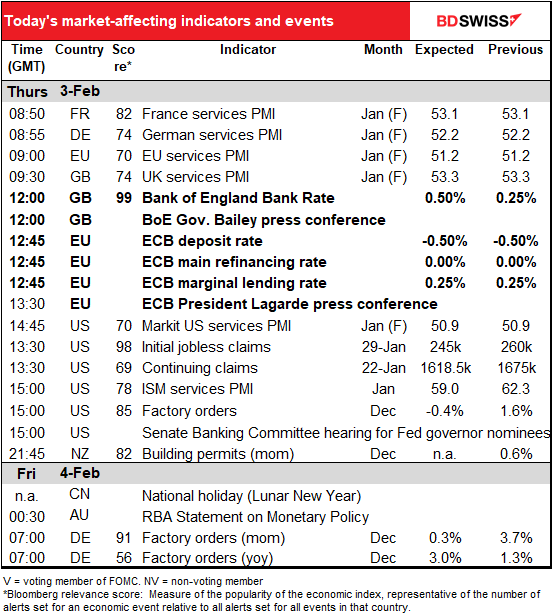

Valorado a partir de 05:00 hora GMT

El mercado actual

Nota: El cuadro anterior se actualiza al momento de publicar este documento con las últimas previsiones de consenso. Sin embargo, el texto y los gráficos se preparan con antelación. Por lo tanto, puede haber discrepancias entre las previsiones que figuran en el cuadro anterior y en el texto y los gráficos.

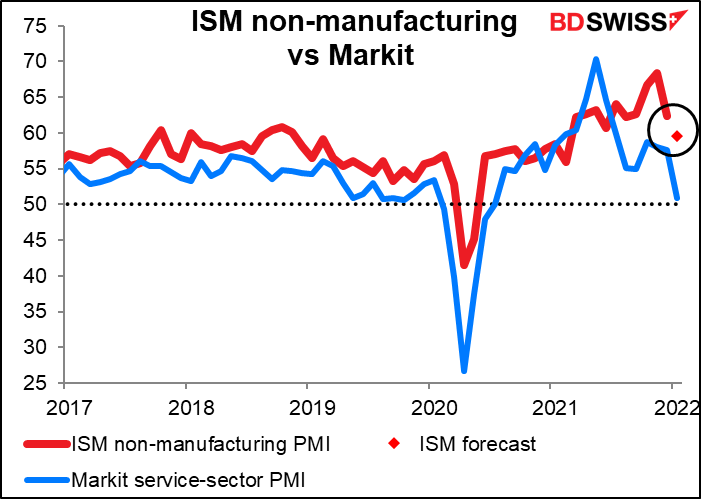

Hoy recibimos los índices de gestores de compras (PMI) del sector servicios, incluidas las versiones definitivas de los países que tienen versiones preliminares, que son la mayoría de los países que le interesan.

Junto con ellos llega la versión del Institute for Supply Management (ISM) para Estados Unidos. Se espera que baje 2,7 puntos, pero como la versión preliminar de Markit cayó 6,7 puntos durante el mes, bajar solo 2,7 puntos sería estupendo.

Pero eso no es lo que le interesa hoy, ¿verdad? Hoy en día sus principales preocupaciones, si a) está vivo y b) observa el mercado de divisas, son, en primer lugar, los resultados de la reunión del Comité de Política Monetaria (CPM) del Banco de Inglaterra y, en segundo lugar, los resultados de la reunión del Consejo de Gobierno del Banco Central Europeo. De ambos hablé con mi habitual brillantez en mi Comentario Semanal, pero solo para recordárselo (y también porque me pagan por palabra) volveré a repasar las conclusiones. Si le interesan los detalles, consulte el original.

Banco de Inglaterra: se espera un aumento de 25 puntos básicos

Puede que el barco del Estado esté sin timón en Gran Bretaña, ya que están a punto de pasar por la quilla al capitán, pero bajo la cubierta los navegantes de la Dama Gris siguen fijando su rumbo y navegando. El mercado espera ahora cinco subidas de tipos este año, frente a las cuatro de hace una semana.

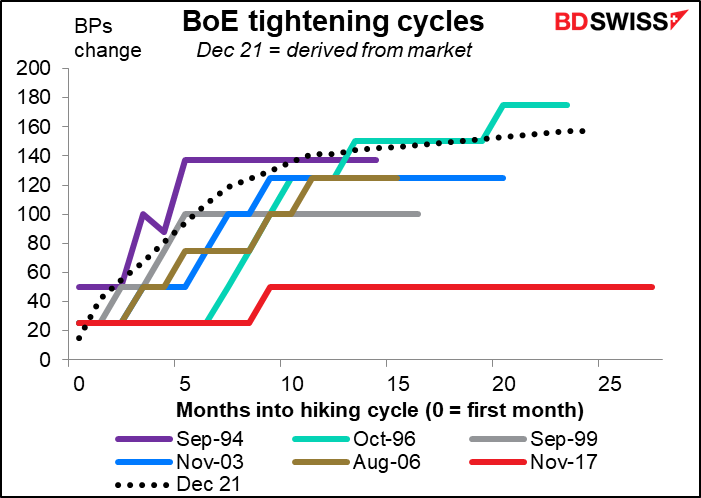

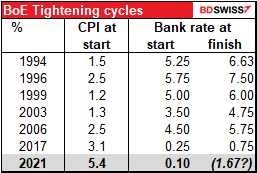

La cuestión ahora no es si es probable que el Banco suba 25 puntos básicos en esta reunión: 38 de los 42 economistas encuestados por Bloomberg esperan que lo haga (los otros cuatro piensan que mantendrán los tipos sin cambios). La pregunta que se hace el mercado es si el CPM será lo suficientemente agresivo como para justificar el endurecimiento que el mercado ya ha descontado. El mercado está valorando el ciclo de endurecimiento más pronunciado en Gran Bretaña desde 1994.

Por supuesto, este ciclo de subidas comienza con una inflación más alta y unos tipos de interés más bajos que cualquier otro ciclo anterior con el sistema actual. Y la tasa final que prevé el mercado seguiría siendo inferior a la tasa con la que se iniciaron los anteriores ciclos de subidas, a excepción del ciclo de 2017.

Además de la esperada subida de tipos de 25 puntos básicos, es probable que el comunicado hable del balance del Banco , un problema al que se enfrentan todos los bancos centrales ahora que la era de la «flexibilización cuantitativa» (QE) está pasando al «endurecimiento cuantitativo» (QT). Espero que el CPM decida no reinvertir los ingresos de los bonos que vencen en su mecanismo de compra de activos (APF) y que, en cambio, el APF se diluya lentamente. Esto no supondría un gran golpe para el mercado o en la economía, ya que se espera que los vencimientos de este año sean solo de 39 000 millones de libras esterlinas, es decir, un 4,3 % del APF.

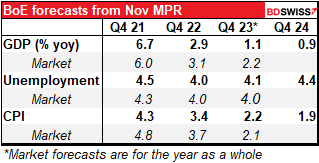

Por último, el Banco también publicará un nuevo informe de política monetaria con previsiones actualizadas. Si se observa la comparación de sus previsiones de noviembre con las del mercado, podrían elevar sus previsiones tanto de crecimiento como de inflación para este año, lo que les facilitaría la justificación del endurecimiento.

Banco Central Europeo: Nada que hacer

En cambio, el BCE probablemente terminará el día sin cambios. Tienen toda una sopa de letras de programas: el PEPP (programa de compras de emergencia frente a la pandemia), el APP (programa de compra de activos) y las TLTRO (operaciones de financiación a plazo más largo con objetivo específico). En cuanto a sus tipos, sin cambios.

¿Qué hay que buscar en esta reunión? Más de lo mismo de la presidenta del BCE, Lagarde:

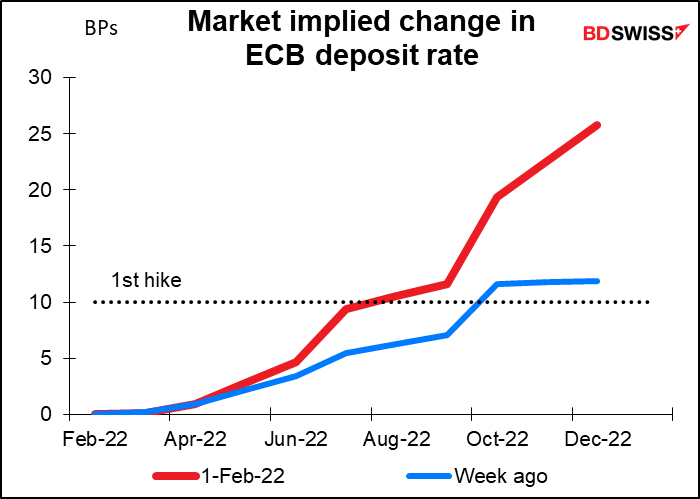

También en este caso, el mercado ha elevado notablemente sus estimaciones sobre el endurecimiento del BCE durante la última semana. La gran pregunta es si la conferencia de prensa justifica este cambio de expectativas. Creo que sí, que podría apoyar al EUR.

Con toda esta emoción, es posible que se olvide de las nuevas peticiones de subsidio por desempleo de Estados Unidos. Subieron hace un par de semanas, pero retrocedieron la semana pasada y se espera que sigan retrocediendo esta semana.

¿Importa? Con Estados Unidos ya en el «máximo empleo», según dijo el presidente de la Reserva Federal, Powell, en su reciente rueda de prensa, este indicador probablemente ya no sea tan crucial como antes.

Durante los cuatro años anteriores a la pandemia, la media móvil de 4 semanas de solicitudes (lo que la gente prefiere mirar para suavizar las fluctuaciones de una semana) estaba entre 200k-300k. Creo que con la tasa de desempleo tan baja como está ahora, mientras las solicitudes se mantengan dentro de ese rango no llamarán mucho la atención.

También voy a dejar de cubrir las peticiones continuas de subsidios, que creo que ya no sirven de señal.

Se espera que los pedidos de fábrica de Estados Unidos sean más bajos. Nunca puedo entusiasmarme con este indicador porque, a diferencia de los pedidos de fábrica alemanes, parece ser un indicador rezagado y no principal. El dato de los pedidos de bienes duraderos (-0,9 % intermensual), que se publica aproximadamente una semana antes, explica el 92 % de la variabilidad de esta cifra. Así que, ¿por qué no se limitan a observar los bienes duraderos y se olvidan de los pedidos de fábrica?

El Comité Bancario del Senado celebrará su audiencia de nominación para los tres candidatos de la Administración Biden a la Junta de Gobernadores de la Reserva Federal. Ellos son:

Por lo que se sabe de su trabajo, es probable que los tres se inclinen un poco hacia una política flexible. Hoy deberíamos tener más detalles sobre sus opiniones.

Los tres nominados tienen una sólida experiencia política y un historial de investigación impecable. Aunque en general los republicanos encuentran alguna razón para objetar sin importar a quién propongan los demócratas, parecen tener menos ganas de jugar a la política con la Reserva Federal (recordemos que rechazaron a una de las nominadas de Trump, la espantosa Judy Shelton). Un senador republicano del Comité, Pat Toomey, ha planteado algunas objeciones a Bloom-Raskin con ridículas referencias al mantenimiento de la «integridad e independencia de los reguladores financieros», sin tener en cuenta, por supuesto, el hecho de que el régimen anterior trató de socavar la «integridad e independencia» de todos los reguladores gubernamentales, no solo los financieros, pero no importa.

Suponiendo que el Comité apruebe a estos tres, no está claro cuánto tiempo tardará el pleno del Senado en votar sobre ellos, ya que la lucha para sustituir al saliente juez del Tribunal Supremo, Stephen Breyer, tendrá sin duda prioridad.

Durante la noche, el Banco de la Reserva de Australia (RBA) publica su Declaración de política monetaria. Espero que expliquen el razonamiento que justifica su ridícula e indefendible decisión del martes de mantener la política sin cambios a la espera de que la inflación se sitúe «de forma sostenible en el objetivo», a pesar de que la inflación ha estado «en el objetivo» desde el tercer trimestre del año pasado y de que prevén que seguirá estando «en el objetivo» o más durante los próximos dos años como mínimo. Quiero decir, ¡vamos! ¿Cuánto tiempo tiene que estar dentro del objetivo para ser considerado «sostenible»?

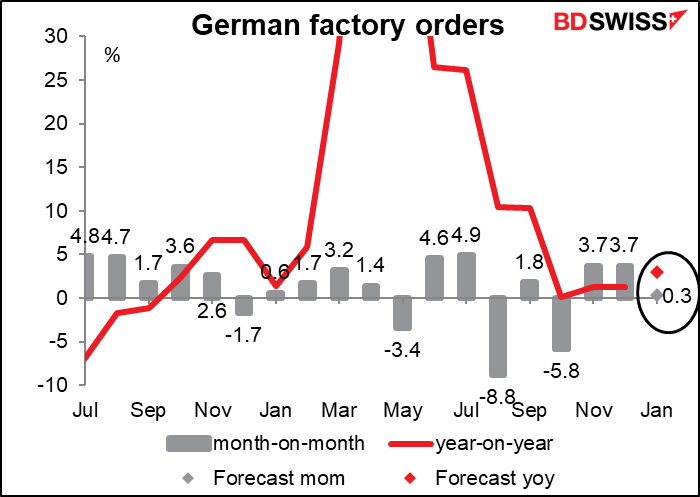

Por último, la jornada europea comienza de nuevo con los pedidos de fábrica alemanes, una serie mucho más interesante que su homóloga estadounidense. Se espera que los pedidos suban apenas un 0,3 % mensual, lo que supone el crecimiento más débil en mucho tiempo, aunque la media móvil de seis meses para esta serie es de crecimiento nulo, por lo que quizás podamos decir que incluso esta escasa cifra estaría por encima de la tendencia de crecimiento. En cualquier caso, al publicarse las cifras del PIB del cuarto trimestre, es probable que la cifra atraiga menos atención de lo habitual.