Rates as of 06:00 GMT

El mercado actual

Nota: El cuadro anterior se actualiza al momento de publicar este documento con las últimas previsiones de consenso. Sin embargo, el texto y los gráficos se preparan con antelación. Por lo tanto, puede haber discrepancias entre las previsiones que figuran en el cuadro anterior y en el texto y los gráficos.

Ayer ya hablamos del índice de precios al consumo (IPC) del Reino Unido de hoy.

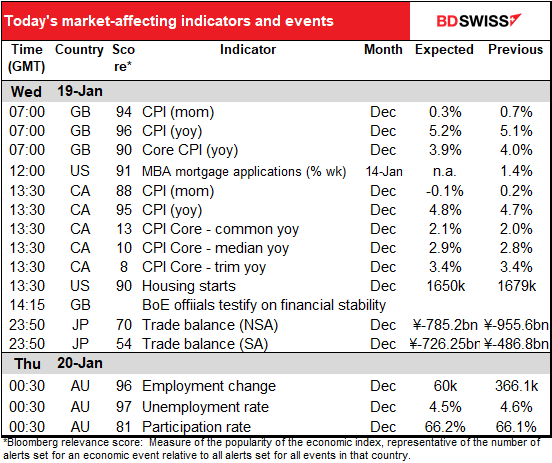

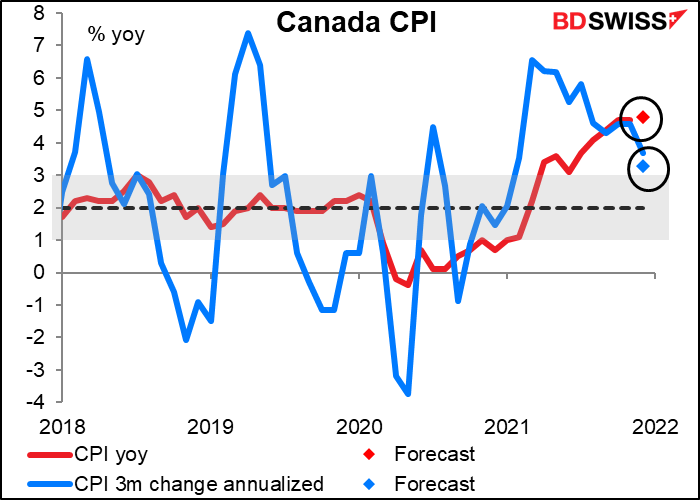

Se espera que el IPC de Canadá baje un tick en términos intermensuales, pero suba un tick en términos interanuales. También se prevé un aumento del IPC básico.

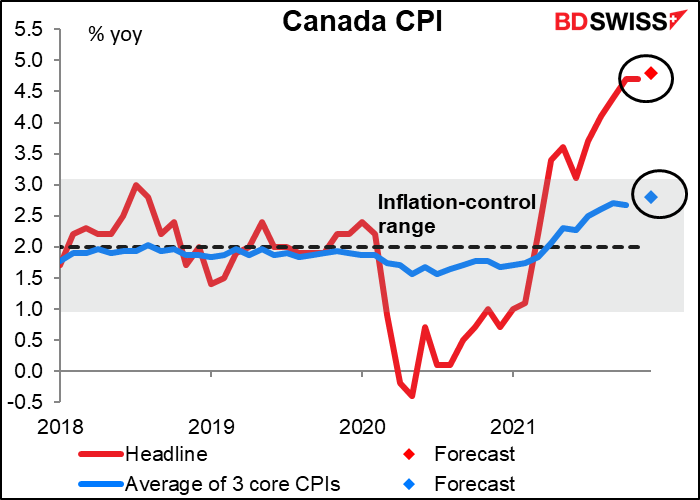

Se espera que dos de las tres medidas básicas suban 10 puntos básicos. Una de ellas ya está por encima del rango objetivo del Banco de Canadá, mientras que otra lo está consiguiendo de forma lenta pero segura. (Si quiere entender mejor qué son estas tres medidas básicas, consulte la explicación de Statistics Canada aquí).

El Banco de Canadá dijo que se compromete a mantener su tipo de interés oficial en el límite inferior efectivo «hasta que se absorba la holgura económica para que el objetivo de inflación de 2% se alcance de manera sostenible». Estimó que eso ocurriría «durante los trimestres centrales de 2022». Por el momento, el mercado da por sentado que habrá una subida de tipos en la reunión del Banco de Canadá del 2 de marzo, pero un IPC más alto en diciembre podría alentar algunas especulaciones sobre un cambio de política en su reunión del 26 de enero. Eso podría ser positivo para el CAD.

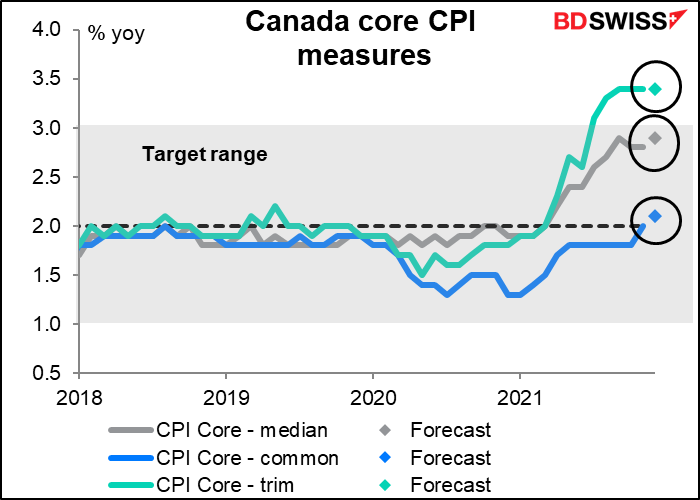

Por otra parte, hay indicios de que la inflación en Canadá se está desacelerando. La variación trimestral de la inflación, anualizada, lleva un tiempo bajando y se espera que siga bajando. Está muy por debajo de la tasa interanual (3,3 % frente al 4,8 %, según las previsiones de las cifras de hoy).

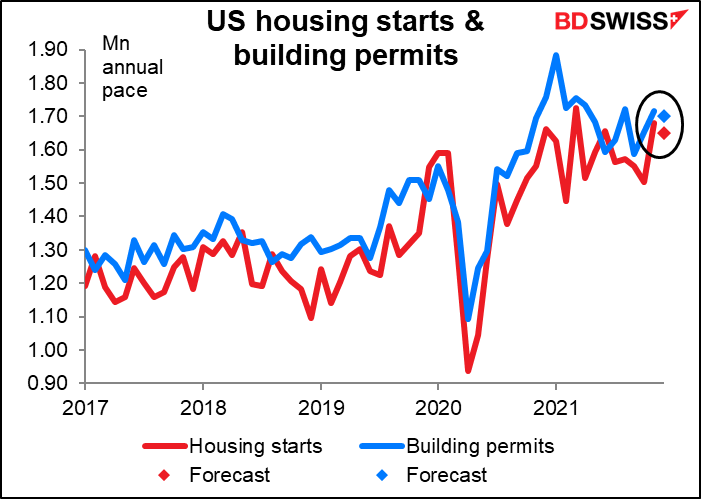

Se espera que tanto las construcciones de nuevas viviendas como los permisos de construcción en Estados Unidos sean ligeramente inferiores, pero dentro del rango reciente. Parece que la vivienda se ha estabilizado un poco. En ese caso, estas cifras no deberían tener mucho impacto en el mercado.

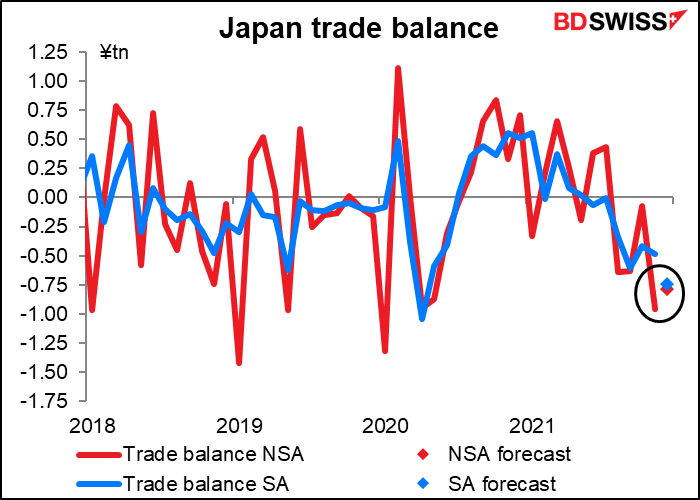

Esta noche, Japón anuncia su balanza comercial. Se espera que sea un poco más alta en una base no ajustada por estacionalidad, pero más baja en una base ajustada por estacionalidad.

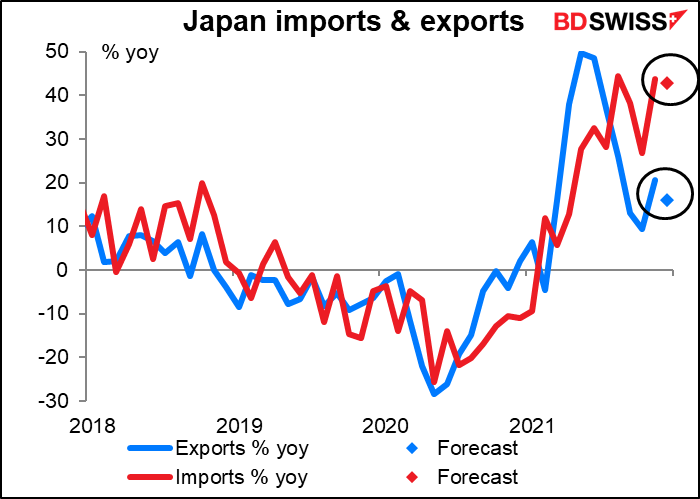

Se espera que el crecimiento tanto de las importaciones como de las exportaciones se ralentice, pero el crecimiento de las exportaciones se ralentizará más, lo que es preocupante para el país, ya que, para empezar, están creciendo menos.

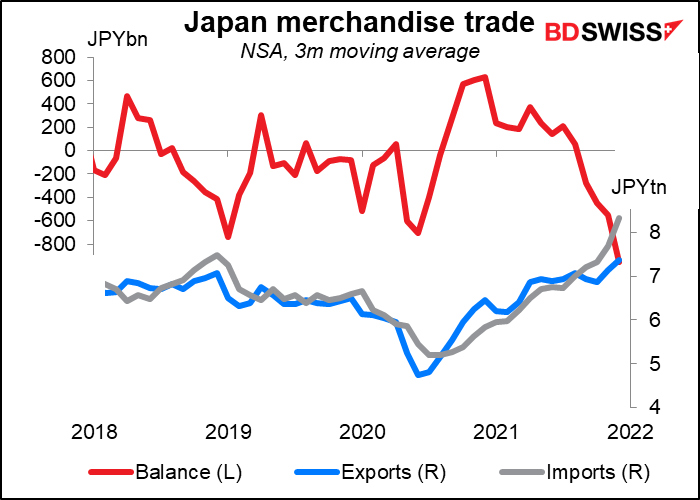

La balanza comercial del país se hunde cada vez más en el déficit, ya que las importaciones crecen mucho más rápido que las exportaciones. (Nota: el último mes de este gráfico se basa en las previsiones de consenso).

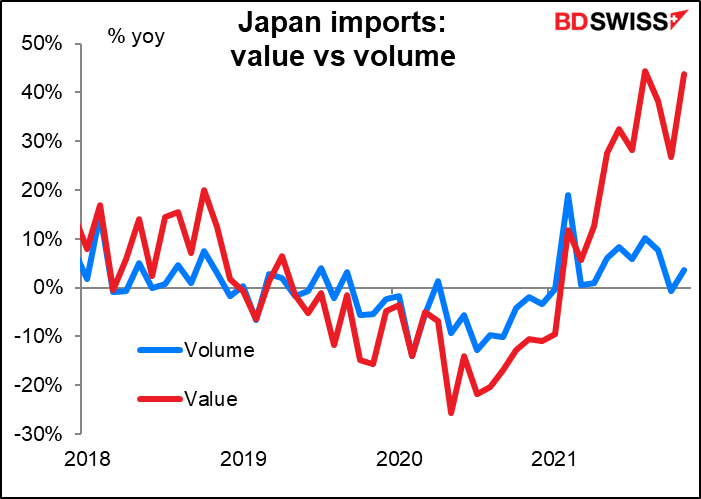

El problema es la inflación importada. El valor de las importaciones de Japón está aumentando rápidamente aunque el volumen no lo haga. En noviembre, el valor de las importaciones subió un 44 % interanual, mientras que el volumen solo aumentó un 3,6 %. Gran parte de ello se debe a las materias primas, cuyo valor ha subido un 50 % en el último año (madera +136 %, mineral de hierro 111 %, etc.) Los minerales y combustibles han subido un 144 % en valor y los semiconductores +61 %.

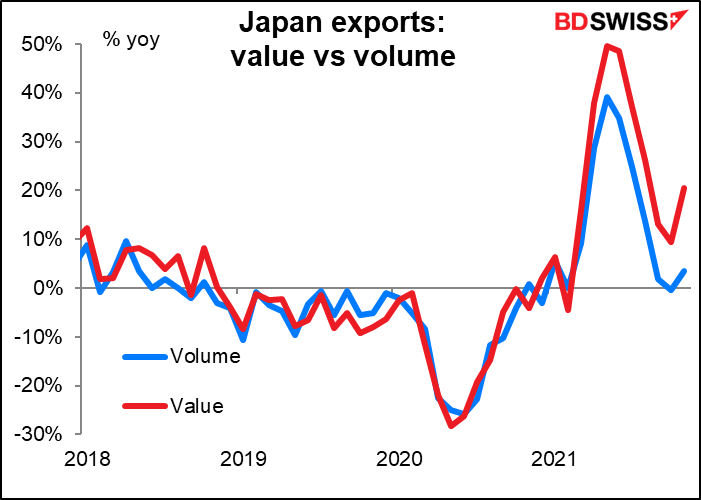

Mientras tanto, el valor de las exportaciones japonesas crece en gran medida en consonancia con el volumen de estas, como corresponde a un país en el que los precios apenas suben. La pregunta es: ¿cuánto tiempo pueden las empresas mantener sus precios estables mientras sube el precio de los insumos importados?

Por ello, el gobierno japonés se está haciendo a la idea de que un yen débil quizá no sea una buena idea, y que, por el contrario, deberían intentar tener un yen más fuerte. Los participantes en el mercado de divisas deberían seguir de cerca esta tendencia y estar atentos a las señales de un cambio en el sentimiento de los funcionarios.

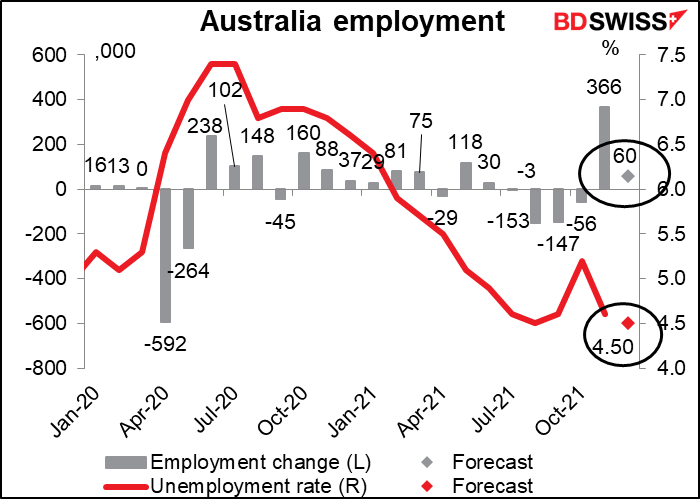

Por último, Australia anuncia sus datos de empleo. Esto es importante ya que el Banco de la Reserva de Australia (RBA) es uno de esos bancos centrales que tiene un «doble mandato» que le obliga a tener en cuenta el empleo además de la inflación.

Con la previsión de que el empleo aumente ligeramente y que la tasa de desempleo siga cayendo por debajo del nivel anterior a la pandemia de 5,1 %, el mercado laboral parece apoyar al AUD.

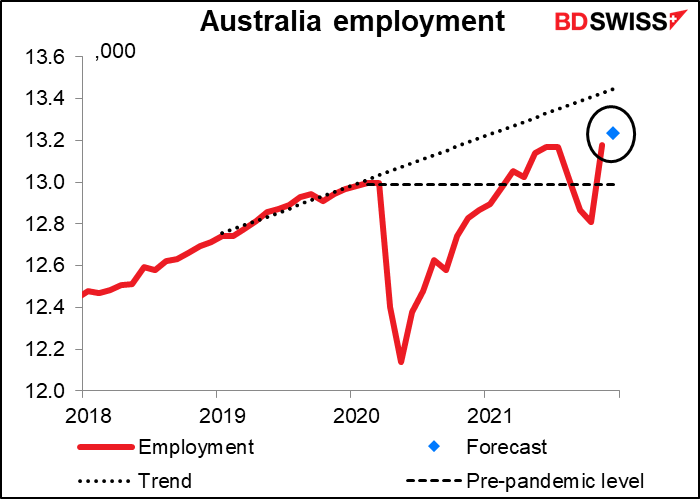

El número de personas que trabajan ya ha superado el número de personas que trabajaban antes de la pandemia, aunque todavía no ha llegado al nivel que tendría si el empleo hubiera seguido creciendo al ritmo de la tendencia.

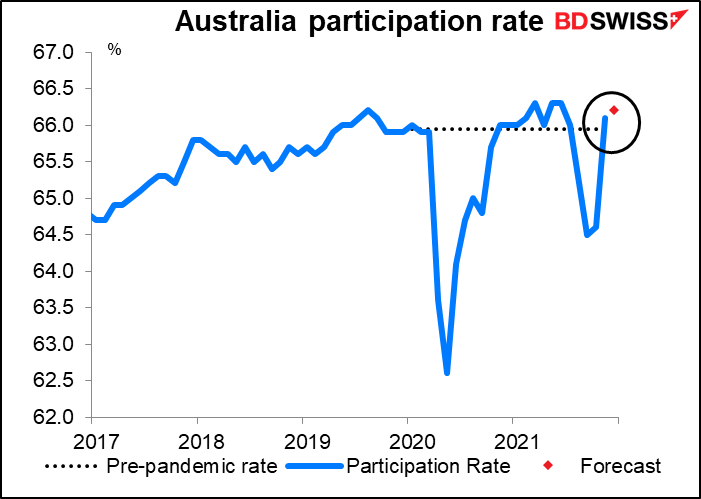

La tasa de participación también está por encima del nivel inmediatamente anterior a la pandemia.

El RBA, sin embargo, se centra en el crecimiento de los salarios; su orientación futura dice: «El Consejo no aumentará el tipo de interés hasta que la inflación real se sitúe de forma sostenible dentro del rango objetivo del 2 al 3 por ciento». Esto requerirá que el mercado laboral sea lo suficientemente ajustado como para generar un crecimiento de los salarios que sea materialmente mayor que el actual» (énfasis añadido). Los datos salariales solo se publican trimestralmente; la próxima publicación es el 23 de febrero.

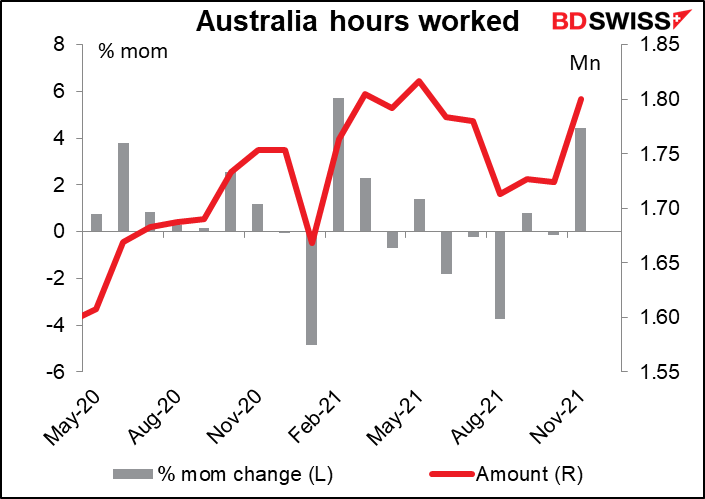

Hasta entonces, el mercado también presta atención a las horas trabajadas, que también salen con los datos de empleo (no hay previsión disponible).