Valorado a partir de 05:00 hora GMT

El mercado actual

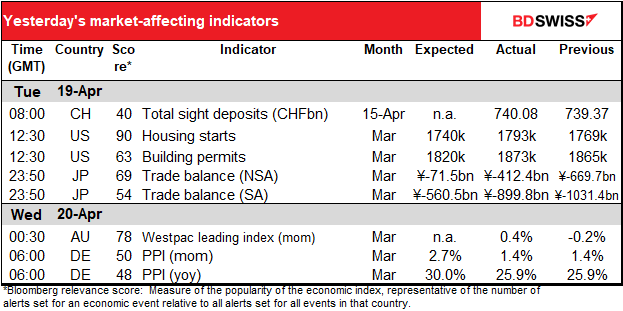

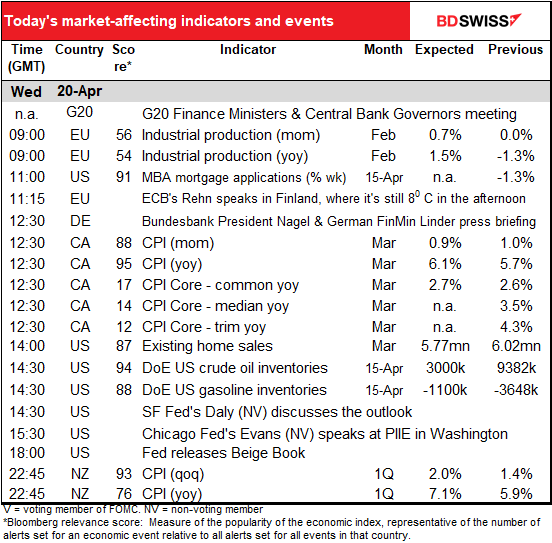

Nota: El cuadro anterior se actualiza al momento de publicar este documento con las últimas previsiones de consenso. Sin embargo, el texto y los gráficos se preparan con antelación. Por lo tanto, puede haber discrepancias entre las previsiones que figuran en el cuadro anterior y en el texto y los gráficos.

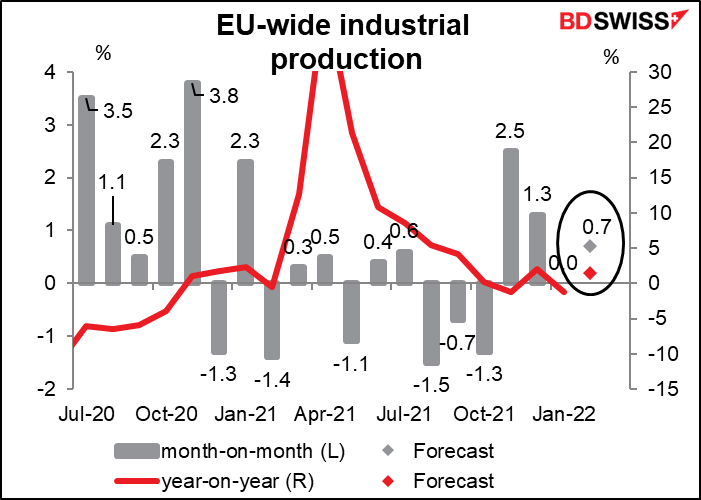

El día comienza con las cifras de producción industrial (PI) de la eurozona, que ocasionalmente mueven el mercado de divisas.

La PI de la eurozona no ha ido muy bien últimamente. La media móvil de seis meses de las variaciones intermensuales (no se muestra) es de apenas un +0,1 %. Por lo tanto, el resultado esperado de hoy de +0,7 % mensual podría considerarse una gran mejora.

Aun así, la previsión del +1,4 % interanual está por debajo de lo que sugiere el índice de gestores de compras (PMI) del sector manufacturero.

Esto puede deberse a que la eurozona se recuperó más rápidamente que la mayoría de las demás regiones tras el inicio de la pandemia. Incluso con las cifras relativamente débiles que se han publicado recientemente, la producción industrial de la eurozona ha sido mejor que la del Reino Unido o Japón, o incluso que la de Alemania (aunque no mejor que la de Estados Unidos).

Esta es una de esas estadísticas en las que el mercado se toma un tiempo para prestar atención, proporcionando así al trader paciente algunas oportunidades. La reacción a la cifra después de una hora está claramente más correlacionada con los datos que la reacción después de cinco minutos (incluso si eliminamos ese anómalo descenso del 0,37 % en el EUR/USD un mes). Como siempre, recuerde que los resultados pasados no garantizan los resultados futuros.

En algún momento de la jornada estadounidense habrá una reunión de los ministros de Finanzas y gobernadores de bancos centrales del G20 en Washington «para discutir el impacto del conflicto en Ucrania en las condiciones económicas globales». La secretaria del Tesoro de EE. UU., Yellen, asistirá, pero podría boicotear algunas de las reuniones, ya que Rusia estará presente. La semana pasada dijo que Rusia debería ser expulsada del grupo. El anfitrión del G20, Indonesia, dijo que no había forma de no invitar a un miembro del grupo, por lo que no podían retirarle la invitación a Rusia, pero dijeron que estaban pensando en invitar también a Ucrania. Espero que esta reunión sea significativa sobre todo para medir las opiniones de los países sobre Rusia. No espero ninguna decisión que afecte al mercado, especialmente con el grupo tan dividido.

(El Grupo de los 20, tal vez lo sepan, es un foro intergubernamental formado por 19 países y la Unión Europea. Trabaja para abordar las principales cuestiones relacionadas con la economía mundial, como la estabilidad financiera internacional, la mitigación del cambio climático y el desarrollo sostenible. Originalmente existía el Grupo de los Siete principales países industriales, pero luego se vio que ya no controlaban el mundo por sí solos, así que se creó otro grupo que incluía también a los principales países en desarrollo y no occidentales, como Rusia, China, India y Arabia Saudí).

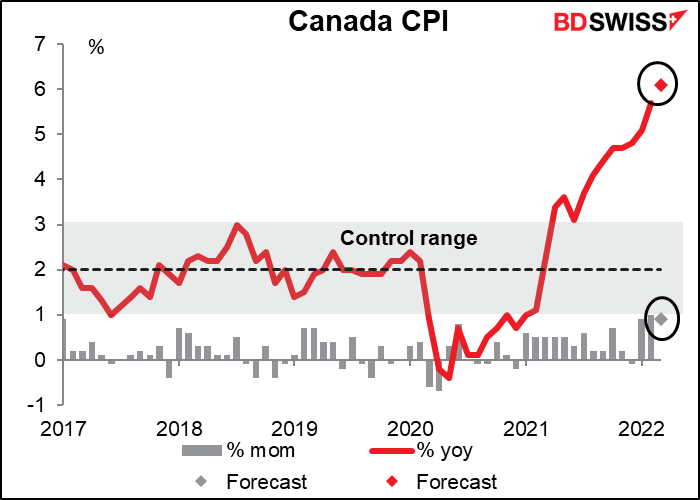

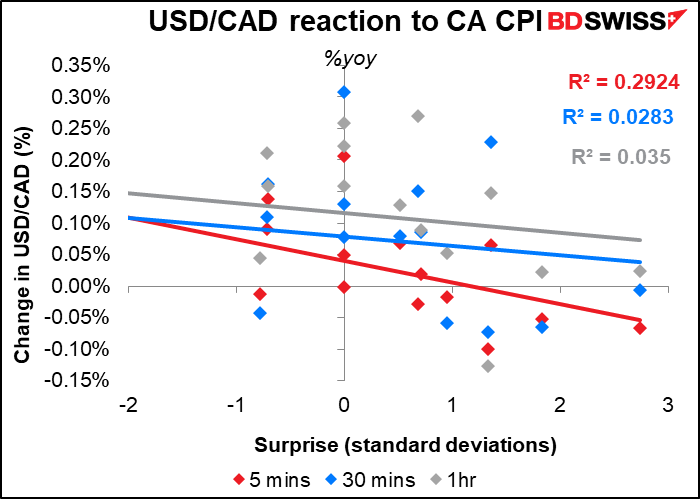

El índice de precios al consumo (IPC) de Canadá está muy por encima del rango objetivo del Banco de Canadá y se espera que suba todavía más. Esto no será una sorpresa para el Banco de Canadá, que la semana pasada pronosticó que «se espera ahora que la inflación del IPC se sitúe en una media de casi el 6 % en el primer semestre de 2022 y se mantenga muy por encima del rango de control a lo largo de este año». No obstante, una nueva subida podría afectar al mercado de divisas.

¿Debe vigilar la cifra intermensual o la interanual? La reacción es ligeramente mejor para la cifra interanual, que tiene la mayor puntuación de relevancia de Bloomberg, pero la diferencia no es significativa. Sin embargo, el impacto parece desvanecerse bastante rápido, por lo que este indicador podría ser mejor para el scalping a corto plazo.

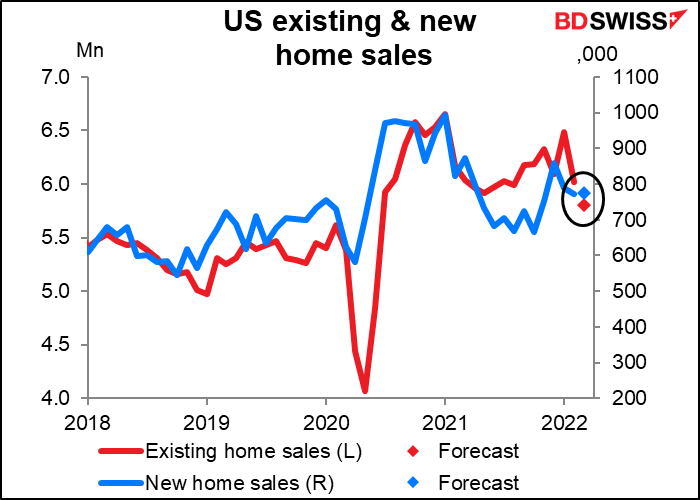

Se espera que las ventas de viviendas existentes en EE. UU. desciendan un 3,7 % intermensual, y que las ventas de viviendas nuevas, que se publicarán la semana que viene (26 de abril), suban un 0,4 %. No tengo ni idea de a qué se debe la diferencia, salvo que desde 2010 solo se han movido en la misma dirección el 54 % de las veces, por lo que es bastante normal que uno baje y otro suba.

Las ventas de viviendas existentes se estiman en 5,8 millones, lo que se acerca a los 5,62 millones de febrero de 2020, el mes anterior a la pandemia. Esto sugiere que la prisa pospandémica por mudarse a los suburbios puede estar terminando y el mercado está volviendo a la normalidad – aunque digo esto sin saber nada sobre los cambios en el lugar donde se venden las casas, lo que haría una gran diferencia.

La Reserva Federal publicará el «Resumen de comentarios acerca de las condiciones económicas actuales», también conocido como el Libro Beige, como siempre dos semanas antes de la próxima reunión del FOMC. Es importante para el mercado porque el primer párrafo de la declaración que sigue a cada reunión del FOMC tiende a reflejar el tono de la caracterización de la economía en el Libro Beige. El Libro Beige es en gran medida anecdótico (no hay un «índice del Libro Beige» oficial ni ninguna otra cifra asociada a él), por lo que habrá que estar atentos a los titulares que vayan saliendo.

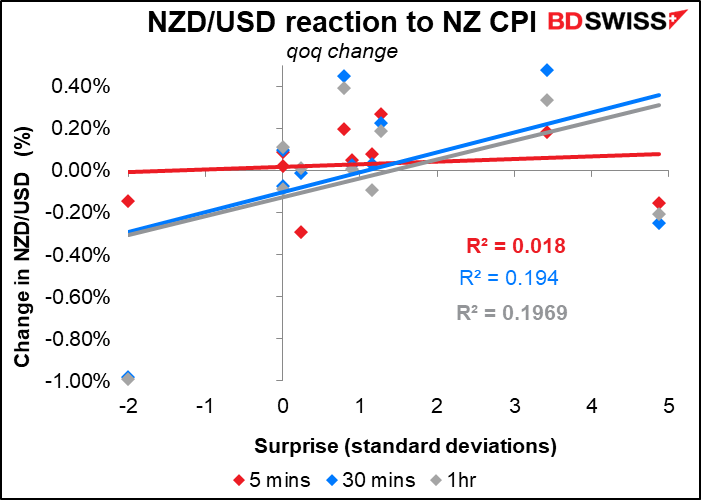

Esta noche, Nueva Zelanda anunciará su índice de precios al consumidor (IPC), que siempre es un acontecimiento importante en estos días y especialmente para Nueva Zelanda, que solo anuncia los datos trimestralmente.

Se espera que las cifras se alejen mucho del rango objetivo del Banco de la Reserva de Nueva Zelanda (RBNZ) del 1 % al 3 %. De hecho, el aumento previsto del +2,0 % intertrimestral estaría justo encaminado para un aumento interanual. No hace falta decir que el RBNZ ya ha tomado nota de que la inflación está por encima del objetivo y ha subido su tipo de interés oficial del 0,25 % al 1,5 %, la última vez fue la semana pasada con una subida de 50 puntos básicos.

Para aquellos interesados en operar con este indicador, sugiero operar con el AUD/NZD en lugar de con el NZD/USD, ya que el primero está mejor correlacionado que el segundo con el IPC. Observe el cambio trimestral, no el cambio interanual. (Estos gráficos cubren 2019, el primer trimestre de 2020 y 2021 en adelante (eliminan el segundo, tercer y cuarto trimestre de 2020, ya que el RBNZ no hizo cambios).