Valorado a partir de 05:00 hora GMT

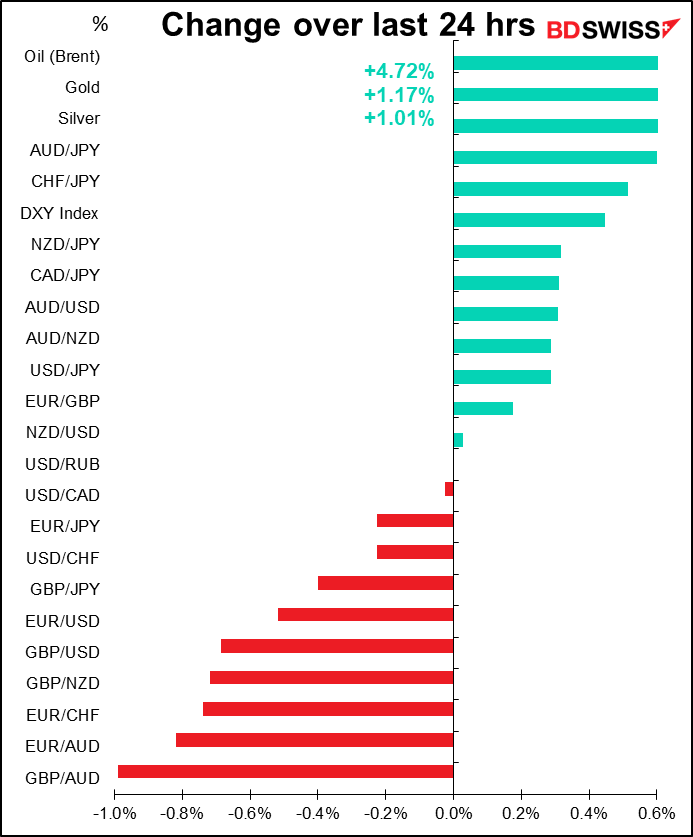

El mercado actual

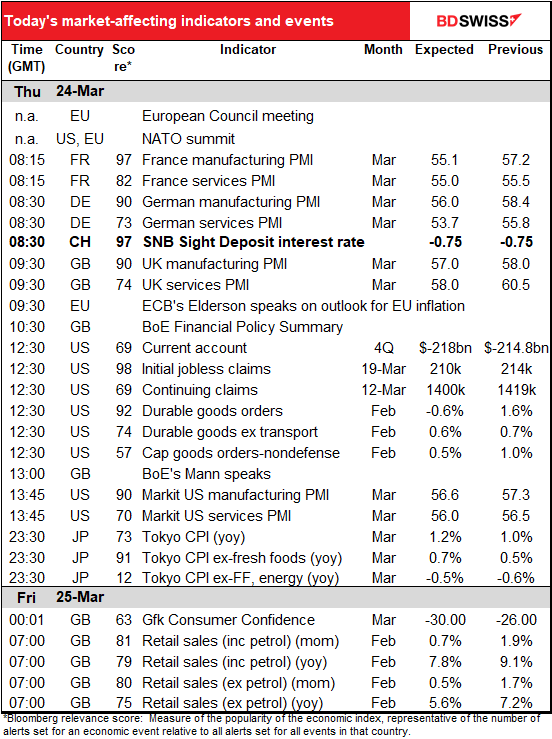

Nota: El cuadro anterior se actualiza al momento de publicar este documento con las últimas previsiones de consenso. Sin embargo, el texto y los gráficos se preparan con antelación. Por lo tanto, puede haber discrepancias entre las previsiones que figuran en el cuadro anterior y en el texto y los gráficos.

¡Será un día muy ajetreado!

En primer lugar, tenemos dos grandes reuniones:

Los jefes de Estado de los 28 países europeos y los dos norteamericanos miembros de la Organización del Tratado del Atlántico Norte (OTAN) se juntarán en Bruselas en una reunión extraordinaria para debatir los próximos pasos en relación con el conflicto en Ucrania. Discutirán la imposición de más sanciones a Rusia, además de la ayuda de emergencia y la cooperación militar. Polonia y los países bálticos están presionando para que se impongan sanciones más severas, incluida la prohibición de la UE de importar petróleo y gas ruso. Sin embargo, Alemania y algunos otros países europeos que dependen en gran medida del gas ruso se oponen.

La reunión coincidirá con una reunión de dos días del Consejo Europeo (CE) de los líderes de los Estados miembros de la UE. En esa reunión se debatirá sobre la agresión militar de Rusia contra Ucrania, la seguridad y la defensa, la energía, cuestiones económicas y COVID-19.

El presidente de los Estados Unidos, Biden, asistirá a ambas reuniones, lo cual es bastante inusual, ya que el presidente de los Estados Unidos no suele aparecer en las reuniones de la CE. Según su temible secretaria de prensa, la fabulosa Jen Psaki, el presidente Biden «hablará de los esfuerzos de disuasión y defensa en curso» durante la cumbre de la OTAN y reafirmará el compromiso de Estados Unidos con sus aliados de la OTAN. «También se unirá a una cumbre del Consejo Europeo programada para debatir nuestras preocupaciones compartidas sobre Ucrania, incluidos los esfuerzos transatlánticos para imponer costes económicos a Rusia, proporcionar apoyo humanitario a los afectados por la violencia y abordar otros desafíos relacionados con el conflicto», añadió.

Impacto en el mercado: la importancia de estas reuniones radica en si pueden presionar a los ricos y cómodos países de Europa Occidental a sacrificarse más por el bien de sus vecinos de Europa del Este. Si aumentan la presión sobre Rusia, esta probablemente responderá aumentando la presión sobre ellos, por ejemplo, cortando totalmente las exportaciones de petróleo o de cereales. Esto deprimirá aún más la economía europea y aumentará los precios.

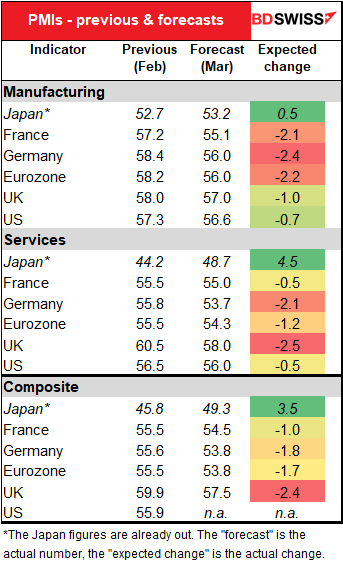

Hablando de la economía europea, los grandes indicadores de hoy son los índices preliminares de directores de compras (PMI) de las principales economías industriales.

En cuanto a los demás países, se espera que sean malos, sobre todo los de fabricación. Eso es diferente a lo que estaba pasando previamente. Durante los dos últimos años, las cuarentenas para hacer frente al virus han afectado más al sector de los servicios. Ahora esas restricciones han sido prácticamente eliminadas; en cambio, es el aumento de los precios de la energía y la interrupción del comercio mundial lo que está afectando a la actividad económica.

Sin embargo, debemos mantener las cosas en perspectiva. Se espera que todos los PMI se sitúen en territorio de expansión. Eso significa que cualquier conversación sobre «estanflación» es prematura, y mucho menos sobre «recesión». Pero ciertamente esta no es la dirección que queremos que tomen las cosas.

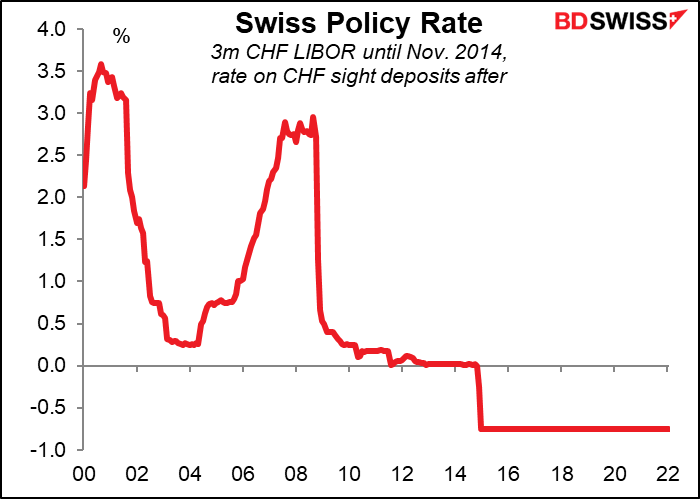

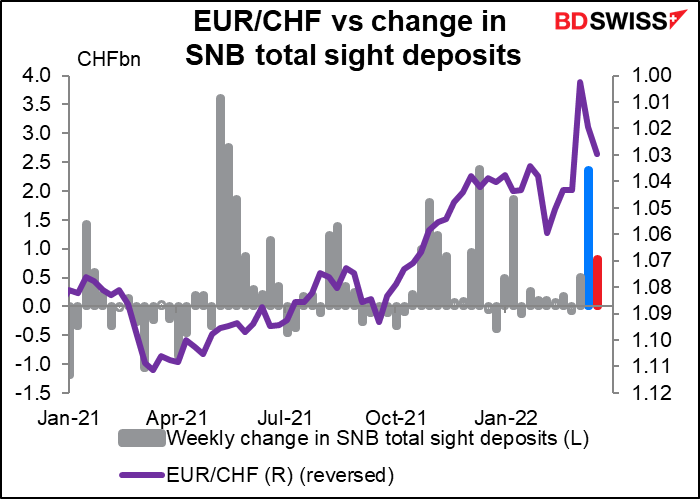

Entre los PMI estará la reunión trimestral del Banco Nacional Suizo (BNS). El BNS no ha cambiado sus tipos de interés desde enero de 2015, así que no creo que sea aventurarse a decir que no espero ningún cambio en esta reunión.

La clave será lo que digan de nuevo, si es que dicen algo, sobre la intervención de las divisas. Por lo general, las declaraciones que siguen a la reunión contienen el siguiente texto modelo:

[El BNS]… sigue dispuesto a intervenir en el mercado de divisas cuando sea necesario, para contrarrestar la presión alcista sobre el franco suizo. Para ello, tiene en cuenta la situación monetaria general. El franco suizo sigue estando muy valorado.

Desde luego, no discuto la afirmación de que el franco «sigue siendo muy valorado». Está muy sobrevalorado, sobre todo en comparación con el euro, su vecino mucho más grande (por eso todos los ginebrinos van a comprar al otro lado de la frontera, en Francia). La OCDE la considera la segunda moneda más sobrevalorada frente al dólar, con un 16 % de sobrevaloración (la NOK es la primera, con un 22 %) y el índice Big Mac la sitúa en el primer puesto (23 % de sobrevaloración). Conclusión: si quieres comer en McDonald’s, no lo hagas en Suiza.

Lo más importante que buscaremos en esta reunión es cualquier novedad en su política de intervención. Intervinieron hace unas semanas cuando el EUR/CHF rompió la paridad por un momento (barra azul). También publicaron una inusual declaración especial en la que recordaban que siguen dispuestos a intervenir y negaban que prestaran especial atención a ningún par de divisas en particular, cosa que nadie se cree (el 42 % del comercio de Suiza, que supone el 37 % de las exportaciones y el 46 % de las importaciones, se realiza con la eurozona; el segundo lugar lo ocupa Estados Unidos, con un 16 %). Pero en la última semana su intervención volvió a caer a niveles más típicos (barra roja), aunque todavía por encima de lo que hacía durante la mayor parte de enero y febrero.

Probable impacto en el mercado: Si se observan las últimas seis reuniones del BNS, el USD/CHF ha tendido a subir en los días posteriores a la reunión, excepto después de la reunión de septiembre de 2020. Por supuesto, como siempre, tenga en cuenta que los resultados pasados no garantizan los resultados futuros.

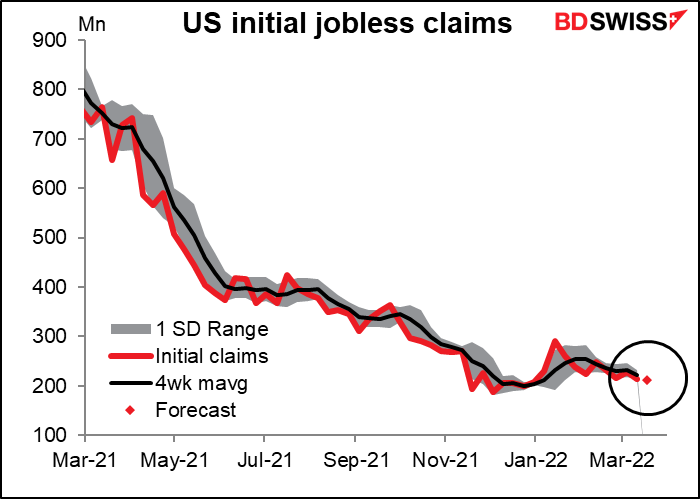

A continuación, se publicarán las nuevas peticiones de subsidio por desempleo semanales en Estados Unidos. Esto ya no es tan importante, así que presentaré un gráfico y se acabó.

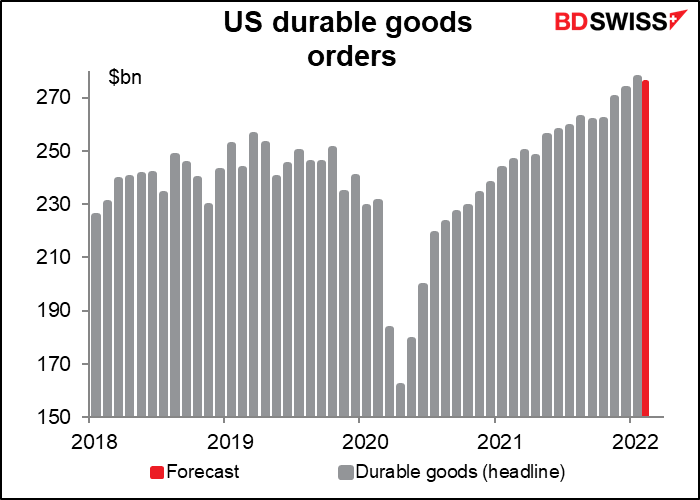

Los pedidos de bienes duraderos son uno de los principales indicadores de Estados Unidos. Se espera que este mes bajen, en parte como reacción a tres meses de crecimiento bastante fuerte, pero sobre todo por la caída de los pedidos en Boeing.

Si se excluyen los pedidos de transporte, se prevé un aumento moderado, ligeramente por debajo de la tendencia (+0,7 % mensual), pero no en gran medida.

Sobre todo si se tiene en cuenta que este nivel de pedidos principales, incluso asumiendo el descenso mensual previsto, estaría un 20 % por encima del nivel anterior a la pandemia; no está nada mal.

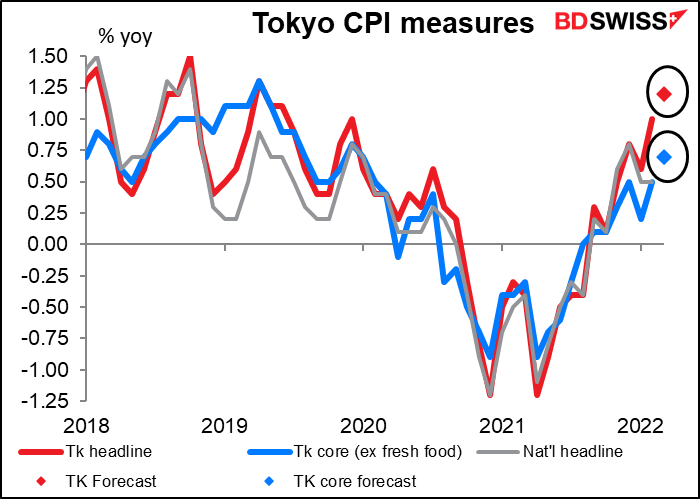

Esta noche conoceremos el índice de precios al consumidor (IPC) de Tokio. Se espera que siga subiendo hasta el 1,2 % interanual, lo que no parece mucho, pero para Japón sería el más alto en unos dos años. Mientras tanto, se prevé que la medida «subyacente» al estilo japonés (excluyendo los alimentos frescos), que es a lo que el mercado presta más atención, se mantenga por debajo del 1 % y que la medida «subyacente subyacente» (excluyendo los alimentos y la energía) se mantenga en deflación con un -0,50 % interanual. Imagínese: ¡deflación en el mundo actual! La persistencia de la baja inflación puede mantener al JPY en una tendencia de debilitamiento (el USD/JPY se mueve al alza).

Tengo que admitir que la reacción del mercado de divisas a este indicador no es muy fuerte. La respuesta a la cifra principal no es mejor. Creo que hasta que la inflación no supere el objetivo del 2 % no hay esperanza de que el Banco de Japón cambie de política y, por tanto, no hay razón para comprar o vender yenes en función de la cifra.

El viernes por la mañana, en Europa, se conocerán las cifras de las ventas minoristas del Reino Unido. Se espera que se ralenticen tras el gran salto del mes anterior. Además, la confianza de los consumidores no ha dejado de caer en los últimos meses y el reciente aumento de los precios de la energía y los alimentos no parece inducir a nadie a salir de compras. Sin embargo, no creo que el descenso sea suficiente para hacer cambiar de opinión a nadie sobre el estado de la economía británica. GBP-neutra.