Die vergangene Woche war sozusagen ein Warten auf die richtige Zeit. Der Markt wartete darauf, zu hören, was Fed-Chef Powell zur Überprüfung des geldpolitischen Rahmens der Zentralbank sagen würde.

In diesem Fall ist die neue Politik der alten Politik in der Tat sehr ähnlich, wenn auch nicht in der Theorie. Powell nannte sie „eine flexible Form der durchschnittlichen Inflationszielvorgabe“. „… Wir werden versuchen, eine Inflation zu erreichen, die im Laufe der Zeit durchschnittlich 2 Prozent beträgt“, sagte Powell. „Daher wird eine angemessene Geldpolitik nach Perioden, in denen die Inflation unter 2 Prozent lag, wahrscheinlich darauf abzielen, für einige Zeit eine Inflation von mäßig über 2 Prozent zu erreichen“, so Powell.

Beachten Sie, dass dies ihnen viel Spielraum lässt:

1) Sie werden nicht eins zu eins kompensieren. Powell betonte, dass „wir uns nicht an eine bestimmte mathematische Formel binden, die den Durchschnitt definiert“. Nur weil die Inflation in einem Jahr 1 % betrug, bedeutet das also nicht, dass sie im nächsten Jahr 3 % betragen muss.

2) Sie sagten, dass sie eine über dem Ziel liegende Inflation „anstreben“ würden, nicht, dass sie sie „erreichen würden“. Ein großer Unterschied! Dieser Spielraum erlaubt es ihnen, dem Problem auszuweichen, dem sich die Bank von Japan Jahr für Jahr gegenüber sieht, wenn sie verspricht, ein Ziel zu erreichen, das sie nicht erreichen kann. Später in der Fragerunde waren sie noch weniger engagiert und sagten, dass „wir danach streben werden, dass die Inflation nach Perioden, in denen sie über einen längeren Zeitraum unter 2 % liegt, wieder über 2 % liegt“. Ich habe noch nie zuvor einen Zentralbanker von „anstreben“ gehört, ein Geldmengenziel zu erreichen.

3) Während der Überschreitungsperiode würde die Inflation „mäßig über 2 %“ liegen. Wie viel ist „mäßig“? „Das heißt, nicht groß“, erklärte Powell in der Fragerunde.

4) „Für einige Zeit“ lässt ihnen auch einen großen Ermessensspielraum, wie lange sie eine Überschreitung zulassen. Powell erklärte, dass dies „nicht dauerhaft“ bedeutet.

Der Kernpunkt ist meiner Meinung nach jedoch, dass sie nicht verpflichtet sind, diesen Überschuss zu erreichen. Sie sagen, dass „die Politik darauf abzielen wird, ihn zu erreichen“ oder dass sie „danach streben“, ihn zu erreichen, aber sie sind dazu nicht verpflichtet. Und wenn man bedenkt, dass die Politik jetzt eine Inflationsrate von 2 % „anstrebt“, es aber in 75 % der Fälle noch nicht einmal geschafft hat, dann verstehe ich nicht, wie sie eine Zeitlang „mäßig über 2 %“ erreichen wollen. Ohne die Garantie, jemals negative Realrenditen zu haben, ist die neue Politik weniger taub, als sie hätte sein können.

Natürlich könnte es sein, dass in dem Maße, wie sich die Wirtschaft von der Pandemie erholt, verschiedene Engpässe aufgrund reduzierter Kapazitäten entstehen und die Inflation anzieht. In diesem Fall wird der Markt froh sein zu wissen, dass die Fed nicht sofort eingreifen wird, um den Aufschwung zu stoppen. Aber aus praktischer Sicht sehe ich nicht, wie dies die Dinge im Vergleich zu den Aussichten vor einem Monat ändern soll, als beispielsweise das FOMC und der Markt ohnehin davon ausgingen, dass die Zinsen auf unbestimmte Zeit bei Null liegen würden.

Powell bekräftigte den Wischiwaschi-Charakter der neuen Politik in der Fragerunde, als er betonte, dass es für die Menschen wichtig sei, „zu verstehen, dass dies kein formelhafter Ansatz ist… der Ausschuss wird weiterhin all die Dinge in Betracht ziehen, die er normalerweise bei der Gestaltung der Geldpolitik berücksichtigt…“. In diesem Fall ist es schwer zu erkennen, was sich wirklich geändert hat, wenn man davon ausgeht, dass die Inflation ohnehin nicht so bald wieder auf 2 % ansteigen wird.

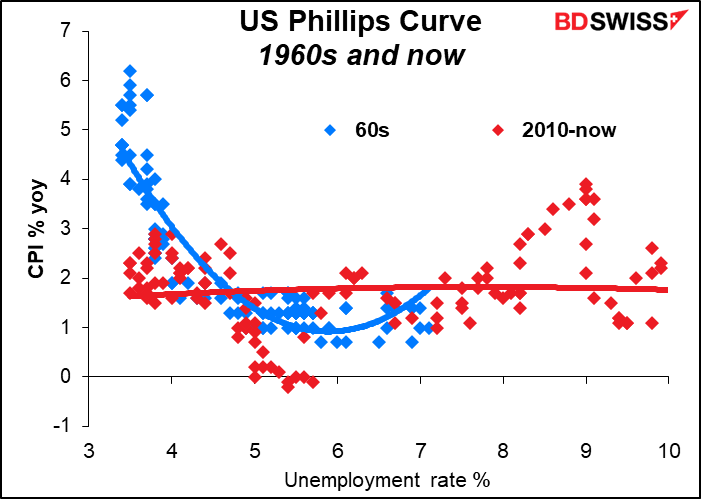

Was die Beschäftigung, die andere Hälfte ihres Doppelmandats, betrifft, so räumten sie ein, dass die Phillipskurve, von der sie in Econ 101 erfahren haben – die Idee, dass bei sinkender Arbeitslosigkeit die Löhne steigen und die Inflation zunimmt – aus welchen Gründen auch immer nicht mehr gilt. Daher nahmen sie eine subtile Änderung vor: „Unsere politische Entscheidung wird von unseren „Einschätzungen der Defizite bei der Beschäftigung gegenüber ihrem Höchststand“ beeinflusst werden und nicht von „Abweichungen von ihrem Höchststand“ wie in unserer früheren Erklärung. Powell sagte, diese Änderung „spiegelt unsere Ansicht wider, dass ein robuster Arbeitsmarkt aufrechterhalten werden kann, ohne einen Ausbruch der Inflation zu verursachen“.

Meine Interpretation ist, dass sie, indem sie „Abweichung“ durch „Mangel“ ersetzen, das Beschäftigungsmandat einseitig machen. „Abweichung“ könnte über oder unter der Höchstgrenze liegen, während „Mangel“ nur darunter liegt. Sie könnten die Politik lockern, wenn die Beschäftigung unter der von ihnen geschätzten Höchstbeschäftigung liegt, aber sie werden die Politik nicht verschärfen, wenn die Beschäftigung über die ihrer Meinung nach maximale Beschäftigung steigt, es sei denn natürlich, dies löst tatsächlich eine höhere Inflation aus. Früher hätten sie mit einer Straffung beginnen können, als die Arbeitslosigkeit auf den ihrer Meinung nach niedrigsten Stand kam, den sie ohne eine beginnende Inflation erreichen konnte – die so genannte „nicht-beschleunigende Inflationsrate der Arbeitslosigkeit“ oder NAIRU. Was sie jetzt sagen wollen, ist, dass sie im Voraus nicht wissen werden, wie NAIRU ausfällt, und deshalb müssen sie einfach warten, bis sich die Inflation tatsächlich zu beschleunigen beginnt.

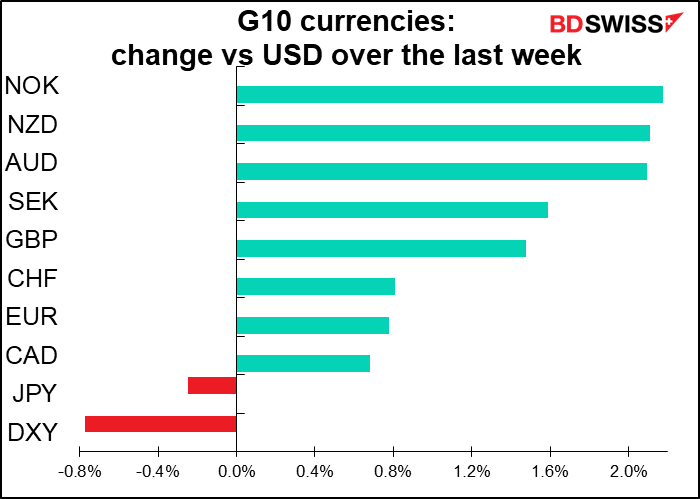

Implikationen für den Dollar: Vieles hängt davon ab, was die Menschen erwartet haben. Die neue Struktur trägt den Namen „Average Inflation Targeting“, aber ohne die Anforderung, dass auf eine Unterschreitung eine gleich große und entgegengesetzte Überschreitung folgen muss, werden die realen Renditen nicht so negativ ausfallen, wie dies unter einem strengeren Regime mit einer festgelegten Formel der Fall gewesen wäre. In der Praxis bedeutet das wahrscheinlich, zumindest im Moment, dass die Fed die Zinssätze auf unbestimmte Zeit unverändert nahe bei Null belassen wird. Aber das erwartet der Markt ohnehin bereits. FOMC und der Markt sind sich einig, dass die Zinsen wahrscheinlich auf unbestimmte Zeit auf Eis gelegt werden. Keine Änderung der Zinsaussichten = keine Änderung der USD-Aussichten.

Mit der neuen Erklärung zu den längerfristigen Zielen und der geldpolitischen Strategie, die jetzt veröffentlicht wurde, besteht eine gute Chance, dass die FOMC seine Leitzins- und Bilanzpolitik auf der Sitzung am 16. September revidieren könnte. Es ist wahrscheinlich, dass die FOMC ihre Prognosen sowohl in Bezug auf die Zinssätze als auch auf den Erwerb von Vermögenswerten an den neuen Rahmen anpassen wird.

Powell war übrigens nicht die einzige Person, die am Donnerstag einen Vortrag hielt. Der Chefvolkswirt der Europäischen Zentralbank (EZB) Philip Lane hielt ebenfalls einen Vortrag, in dem er andeutete, dass die EZB noch nicht mit der Lockerung fertig sei. Siehe unten für Einzelheiten.

Die kommende Woche: endgültige PMIs, NFP, Mnuchin, RBA

Das war das große Ereignis der vergangenen Woche. Was steht in der kommenden Woche an?

Weltweit wird das Hauptereignis die Veröffentlichung der Einkaufsmanagerindizes (PMIs) für August sein, einschließlich der endgültigen Indizes für die großen Industrieländer, für die es vorläufige Versionen gibt. Die PMIs für das verarbeitende Gewerbe werden am Dienstag und die PMIs für den Dienstleistungssektor am Donnerstag veröffentlicht. Dazu gehören, wie üblich, die Versionen des Institute of Supply Management (ISM) aus den USA. Die Daten werden wichtig sein, um zu bestätigen, ob die Erholung der Weltwirtschaft ins Stocken gerät, wie die vorläufigen PMIs vermuten ließen.

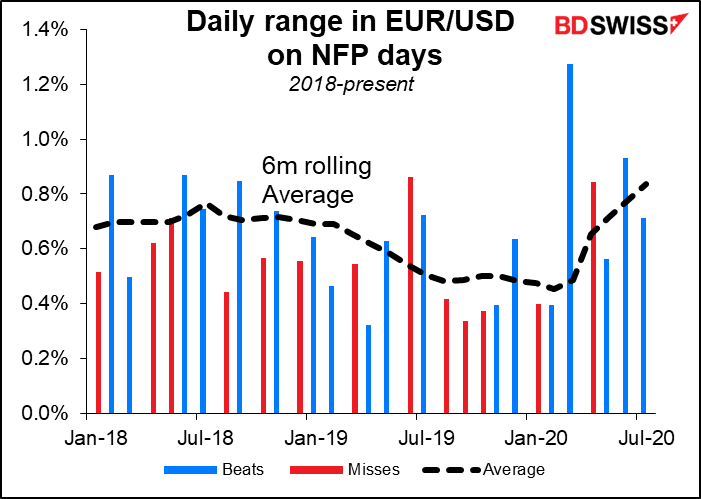

Es ist wieder einmal die Woche der Nonfarm Payrolls (NFP)! Obwohl wir jetzt durch die neuen Arbeitslosenanträge wöchentlich über die Beschäftigungssituation informiert werden, sterben alte Gewohnheiten nur schwer ab, und die Menschen legen immer noch großen Wert auf die NFP. Nichtsdestotrotz ist die Volatilität an den NFP-Tagen nicht immer so, wie man sich das angesichts der Aufregung um die Zahlen vorstellen könnte. Die Spannweite an einem Tag (hoch minus niedrig in Prozent des Tiefstwertes) ist oft geringer als an einem normalen Tag, wahrscheinlich weil die Leute den Handel vor den Daten aufschieben und dann keinen klaren Impuls zum Handeln erhalten, wenn die Zahl veröffentlicht wird.

Wir können sehen, dass in der Vergangenheit USD/JPY das volatilere Paar war, aber in diesem Jahr hat EUR/USD stärker auf die Zahlen reagiert.

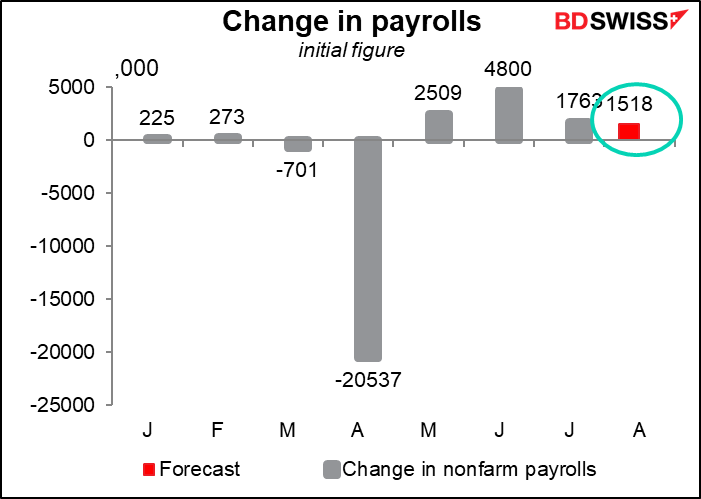

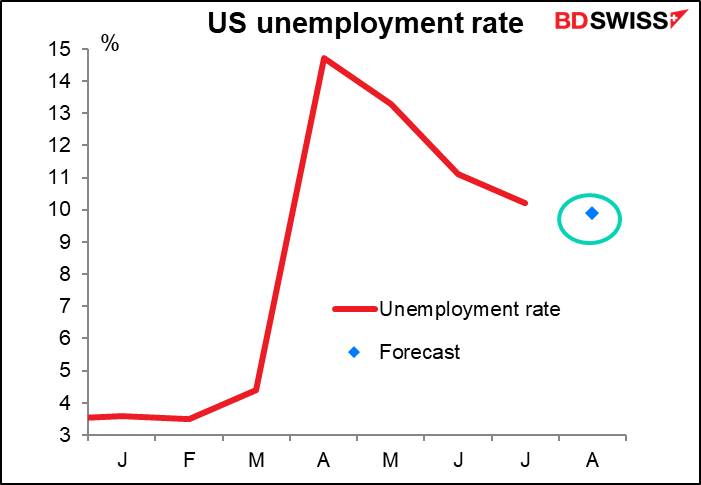

Die gute Nachricht in diesem Monat ist, dass die Zahl der Beschäftigten voraussichtlich steigen und die Arbeitslosenquote sinken wird. Die schlechte Nachricht ist, dass sich das Tempo der Verbesserung verlangsamt. Mit 16,3 Millionen Arbeitslosen – und das, obwohl das Bureau of Labor Statistics zugibt, dass es falsch zählt – ist ein Beschäftigungsanstieg von nur 1,5 Millionen in einem Monat ein langsamer Fortschritt. (Eine bessere Schätzung der Zahl der Arbeitslosen könnten die 27 Mio. Menschen sein, die Arbeitslosengeld beantragen).

Der ADP-Bericht vom Mittwoch wird einen vergleichbaren Anstieg der Zahl der Arbeitsplätze um 1250.000 prognostizierten

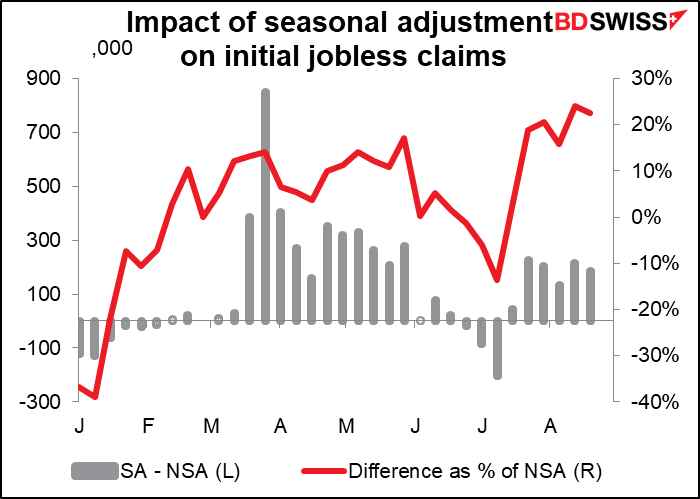

Übrigens wird es ab der kommenden Woche eine Änderung in der Art und Weise geben, wie die wöchentlichen Arbeitslosenanträge berechnet werden.

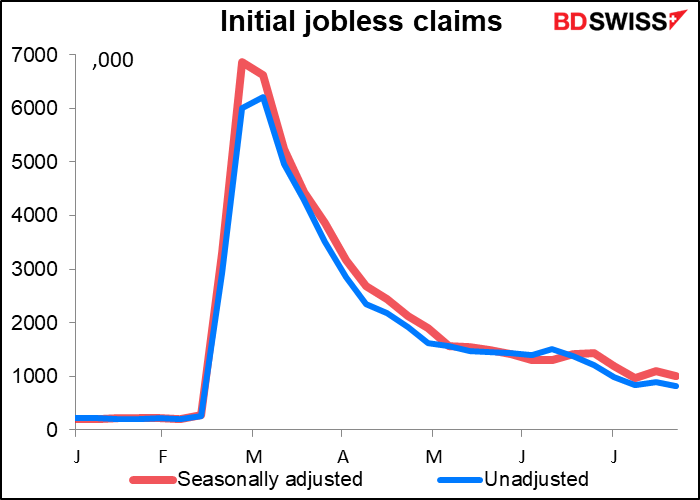

Die Arbeitslosigkeit ist ziemlich saisonabhängig. Beispielsweise werden viele Menschen, die in Schulen arbeiten, jedes Jahr im Mai und Juni entlassen und beantragen Arbeitslosengeld. Im August und September werden sie dann wieder eingestellt. Ähnliches gilt für Beschäftigte im Einzelhandel vor und nach Weihnachten. Die Statistiker bügeln diese vorhersehbaren Veränderungen mit Hilfe verschiedener mathematischer Techniken zur Berechnung von „Saisonbereinigungsfaktoren“ aus. Das Bureau of Labor Statistics (BLS) nimmt diese Änderungen vor, indem es die nicht saisonbereinigte Zahl (NSA) mit einem Saisonbereinigungsfaktor multipliziert. Dies ist die allgemein akzeptierte Methode, und sie funktioniert in der Regel gut, da davon ausgegangen wird, dass der Saisoneffekt proportional ist. Das heißt, wenn das Niveau der Arbeitslosigkeit ungewöhnlich stark ansteigt oder fällt, wird angenommen, dass der Saisoneffekt ebenfalls ungewöhnlich groß ist.

Aufgrund der Pandemie stieg die Zahl der Arbeitslosen jedoch um eine noch nie dagewesene Zahl (6,2 Mio. NSA in der Woche vom 3. April). Dies war ein Ereignis mit 53 Standardabweichungen, das theoretisch erst dann eintreten sollte, wenn das Universum aufhört, sich auszudehnen, sich abkühlt und dann in sich selbst implodiert. Darüber hinaus entsprach der Zeitpunkt dieser Veränderungen nicht dem üblichen jahreszeitlichen Muster, da der Zeitplan aller Beteiligten gestört ist.

Da die NSA-Daten mit den Saisonbereinigungsfaktoren multipliziert werden, werden diese ungewöhnlichen Bewegungen noch mehr übertrieben. Das Bureau of Labor Statistics (BLS) kündigte am Donnerstag an, dass es deshalb die Methode der saisonalen Anpassung der Zahlen auf additiv ändern werde. Das heißt, wenn 50.000 Personen in einer bestimmten Woche normalerweise ihren Arbeitsplatz verlieren, werden diese Personen wieder addiert, anstatt mit der NSA-Zahl multipliziert.

Die BLS hat bereits ab Juni die gleiche Änderung an der Umfrage zu Stellenangeboten und Arbeitsumsätzen (JOLTS) vorgenommen. Man fragt sich, ob eine ähnliche Änderung bei den NFP- und Arbeitslosenzahlen bevorsteht und wenn ja, wie sie aussehen wird.

Abgesehen von den Beschäftigungsdaten enthält der US-Zeitplan das Beige Book am Mittwoch, wie üblich zwei Wochen vor der nächsten FOMC-Sitzung. Und die Handelszahlen werden am Donnerstag veröffentlicht.

Finanzminister Mnuchin wird am Dienstag vor dem House-Select-Unterausschuss zur Coronavirus-Krise aussagen. Es wird interessant sein, von ihm zu hören, warum die Trump-Regierung nicht in der Lage war, die Leistungen des CARES-Gesetzes zu verlängern, und was sie zu tun gedenkt, um die Millionen von Arbeitslosen zu unterstützen.

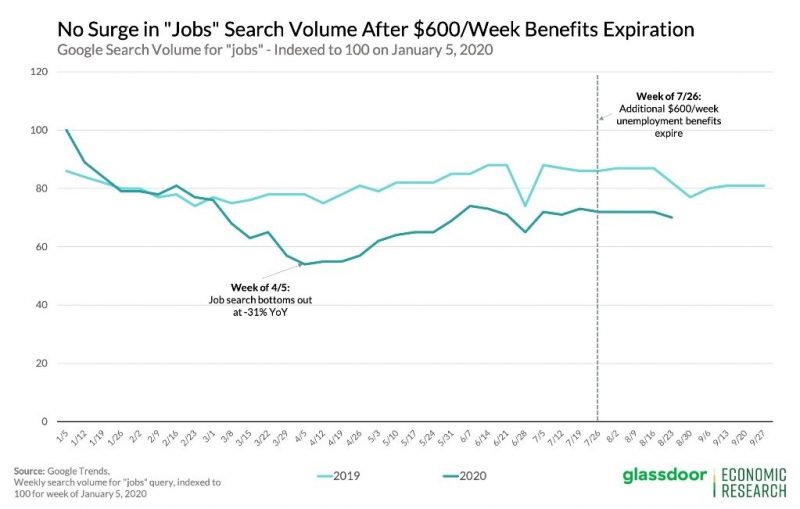

Ich muss dem Weißen Haus in dieser Sache Anerkennung zollen – Trump kam mit etwas Geld für Arbeitslose auf, obwohl seine Kumpels im Senat sich weigerten. Die Senatoren behaupten, sie seien besorgt über die Schaffung finanzieller Anreize, die die 27 Mio. Arbeitslosen davon abhalten würden, die 5,9 Mio. verfügbaren Stellen zu besetzen. Betrachtet man jedoch die Google-Suchanfragen, so ist seit dem Auslaufen der Zahlungen kein nennenswerter Anstieg bei der Stellensuche zu verzeichnen. Vielleicht müssen sie sich also eine andere Ausrede einfallen lassen, um armen Menschen kein Geld zu geben, von denen einige vielleicht nicht der gleichen ethnischen Gruppe angehören wie sie.

Die USA werden die Scherben aufsammeln, nachdem der Hurrikan Laura den Golf von Mexiko verwüstet hat. Bisher sieht es so aus, als ob der Sturm den größten Teil der Ölraffineriekapazität intakt gelassen hat, aber dies muss in den kommenden Tagen geklärt werden. Eine Verringerung der Raffineriekapazität könnte die Rohölpreise nach unten drücken und wäre daher negativ für CAD, NOK und RUB. Zum Zeitpunkt als ich diesen Artikel schreibe scheint dies jedoch kaum Auswirkungen gehabt zu haben.

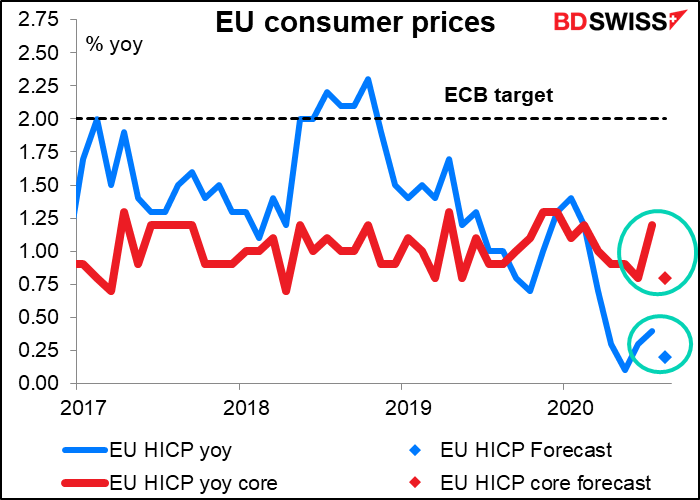

In der EU werden die wichtigsten Indikatoren der Woche die deutsche Inflation am Mittwoch und die EU-weite Inflation am Donnerstag sein. Es wird erwartet, dass sich die deutsche Inflation verlangsamen wird, und das ist nicht alles, denn es wird erwartet, dass sich auch die EU-weite Kerninflation verlangsamt.

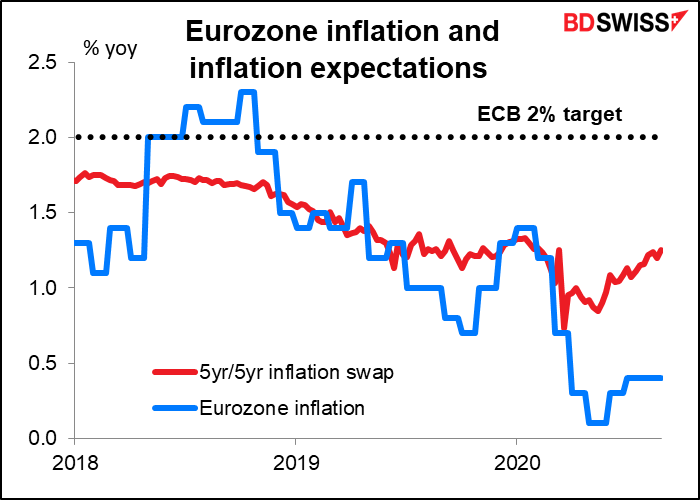

Ein weiterer Rückgang der Inflation könnte die Europäische Zentralbank (EZB) bei ihrem Treffen am 10. September zu einer Anpassung ihrer Politik veranlassen. Auf dem Jackson-Hole-Seminar am Donnerstag beschrieb EZB-Chefvolkswirt Philip Lane eine geldpolitische Herausforderung in zwei Phasen. Er sagte, die Politik müsse zunächst dem negativen Schock durch die Pandemie entgegenwirken und, sobald dies erreicht ist, „sicherstellen, dass der geldpolitische Kurs nach der Pandemie angemessen kalibriert wird, um eine rechtzeitige Konvergenz zu unserem mittelfristigen Inflationsziel zu gewährleisten“. Er fuhr fort: „Zu diesem Zweck ist der EZB-Rat bereit, alle seine Instrumente gegebenenfalls anzupassen“. Die Tatsache, dass er diese beiden Phasen voneinander trennt, lässt vermuten, dass er sich nicht sicher ist, ob sie letzteres erreicht haben. Tatsächlich zeigte das Protokoll der EZB-Ratssitzung vom 16. Juli mehr Diskussionen als üblich über die Schwäche der längerfristigen Inflationserwartungen, was nur logisch ist: Die EZB geht nach ihren eigenen Prognosen davon aus, dass die Inflation zumindest bis Ende 2022 unter 1% bleiben wird. Eine Abwärtskorrektur dieser bereits niedrigen Inflationsprognosen in den neuen Stabsprognosen vom September könnte der Auslöser für weitere politische Maßnahmen und einen schwächeren EUR sein.

Der finanzielle Stress in der Eurozone hat sich fast wieder normalisiert…

Aber die Inflationserwartungen bleiben deutlich unter dem Ziel

Auch Deutschland gibt am Freitag seine Werksbestellungen bekannt.

Für diese Woche sind keine formellen Brexit-Gespräche geplant, und es gibt auch keine wichtigen britischen Statistiken. Die Verhandlungen werden in der darauffolgenden Woche (7. September) wieder aufgenommen. Erwarten Sie jedoch keinen Durchbruch. Sollte es doch zu einem Durchbruch kommen, wird dieser entweder in letzter Minute oder gar nicht stattfinden. Ich tendiere zur letzten Minute, obwohl es scheint, dass die EU-Seite zunehmend davon überzeugt ist, dass es Großbritannien mit dem Ausstieg ohne eine Einigung ernst meint.

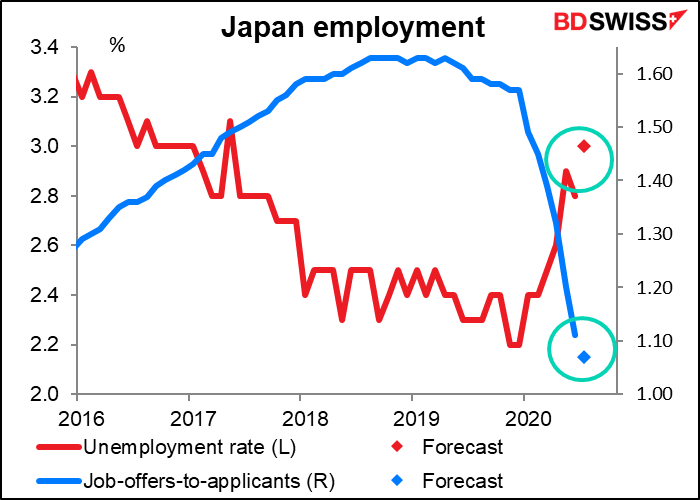

Da es das Ende des Monats ist, erhalten wir die übliche Flut von Daten aus Japan, darunter die Industrieproduktion und die Einzelhandelsumsätze am Montag und die Arbeitslosenzahlen, das Verhältnis von Stellenangeboten zu Bewerbern und die vierteljährlichen Investitionszahlen am Dienstag.

Es wird erwartet, dass die Industrieproduktion um 5,0% im Vergleich zum Vormonat steigen wird, was gut klingt, außer dass sie dann immer noch 17,2% im Vergleich zum Vorjahr oder 15,5% unter dem Durchschnittsniveau von Januar und Februar liegen würde. Japan ist eines der wenigen Länder, in denen der PMI des verarbeitenden Gewerbes noch unter 50 liegt, d.h. das verarbeitende Gewerbe schrumpft immer noch. Das ist besonders schlecht für eine Wirtschaft, die immer noch einen großen Fertigungssektor hat.

Japans Arbeitslosensituation scheint besser zu sein als die der meisten anderen Länder, aber vieles davon ist nur Schein, da spezielle Urlaubsunterstützungszahlungen und das Ausscheiden von Hausfrauen aus dem Erwerbsleben die Arbeitslosenquote künstlich niedrig halten. Der Einbruch des Verhältnisses von Stellenangeboten zu Bewerbern ist ein besserer Indikator. Dennoch gibt es, wie bereits erwähnt, in den USA 5,9 Mio. Arbeitsplätze für 27 Mio. Arbeitslose oder ein Verhältnis von Stellenangeboten zu Bewerbern von 0,22, so dass Japan im Vergleich nicht allzu schlecht abschneidet.

Das einzige Treffen der G10-Zentralbanken während der Woche ist das der Reserve Bank of Australia (RBA). Sie werden für mich ein besonderes Problem darstellen, weil sie auf unbestimmte Zeit auf Eis gelegt sind, und dennoch muss ich elf Mal im Jahr über sie schreiben, mehr als über jede andere große Zentralbank.

Da der AUD relativ stabil ist und sein Benchmark beim Handel mit 3-Jahres-Renditen nur einen Basispunkt von ihrem 0,25%-Ziel entfernt ist, hat der Vorstand wenig Grund, bei diesem Treffen irgendwelche Maßnahmen zu ergreifen. Ich gehe davon aus, dass sie abwarten werden, und ich würde mich über einen ähnlichen Kommentar in den Protokollen wie diesem freuen, der sowohl im Protokoll der Juli- als auch der August-Sitzung enthalten war:

„…waren sich die Mitglieder einig, dass es nicht notwendig sei, das Maßnahmenpaket in Australien im gegenwärtigen Umfeld anzupassen. Die Mitglieder kamen jedoch überein, die sich entwickelnde Situation in Australien weiterhin zu bewerten, und schlossen eine Anpassung des aktuellen Pakets nicht aus, falls die Umstände dies rechtfertigen sollten.