Ich hatte gehofft, dass ich diese Woche in der Lage sein würde, das neue Brexit-Abkommen zu diskutieren. Leider wurde die Frist wieder einmal verschoben, diesmal auf Sonntag. Vielleicht kann ich also am Montag darüber diskutieren. Oder vielleicht verschieben sie sie auf den 27. Dezember, gerade noch rechtzeitig für ein Treffen am 28. Dezember. Oder vielleicht werden sie überhaupt keine Einigung erzielen, bis Großbritannien ohne Einigung aus der EU ausbricht und herausfindet, wie schlimm das ist, und versucht, die Gespräche wieder aufzunehmen. Zweifellos werden die Ergebnisse der Brexit-Gespräche am Sonntag im Mittelpunkt stehen, wenn der Handel am Montag wieder aufgenommen wird… und vielleicht noch einige Zeit danach.

Ich habe mich auch darauf gefreut, meine Diskussion über das neue US-Finanzpaket zum Abschluss zu bringen, das die auslaufenden Programme des CARES-Gesetzes ersetzen soll und das mit dem Gesamtfinanzierungsgesetz verknüpft ist, das verabschiedet werden muss, um eine Schließung der Regierung abzuwenden. Sie schafften es, dieses Gesetz eine Woche lang, bis nächsten Freitag, zu verabschieden, aber das lang erwartete Konjunkturpaket – von dem ich so, so gelangweilt bin, darüber zu schreiben – geht weiter zurück wie der Topf Gold am Ende des Regenbogens. Die Diskussionen über dieses Gesetz (Stichwort Judy Garland) werden die Märkte in der kommenden Woche weiter beeinflussen, wahrscheinlich in einer „risk-off“-Manier, da es unmöglich ist, irgendeinen Grund für einen Kompromiss zu finden. Wenn es nicht gelingt, sich auf einen Gesetzentwurf zu einigen, werden Millionen von Menschen ihre Vorteile verlieren. Sie werden kein Geld haben, das sie ausgeben können, was bedeutet, dass Millionen andere ebenfalls ihr Einkommen verlieren werden – die Auswirkungen werden verheerende Folgen für die Wirtschaft haben. Das setzt natürlich voraus, dass die Verbraucher noch am Leben sind – auch in Amerika gibt es heutzutage keine Garantie dafür.

In der gerade zu Ende gehenden Woche hatten wir zwei Zentralbanksitzungen – die der Bank of Canada und die der Europäischen Zentralbank (EZB). Die Bank of Canada hat wie erwartet alle ihre politischen Maßnahmen unverändert beibehalten. Es gab keine Pressekonferenz nach dem Treffen, aber Gov. Macklem der Bank of Canada wird am Dienstag eine Rede halten und möglicherweise ihre Entscheidung erläutern und darlegen, wie er die Entwicklung der Politik in der Zukunft sieht. Die Bank sagte, dass sie bis 2023 keine Zinserhöhung erwartet; das ist eine lange Zeit, um die Politik unverändert beizubehalten.

Die EZB stellte eine ganze Reihe von Maßnahmen vor, doch handelte es sich bezeichnenderweise bei allen um „Rekalibrierungen“ bestehender Maßnahmen, wie der EZB-Rat bereits im Oktober gesagt hatte. Es wurden keine neuen Programme in Kraft gesetzt. Die laufenden Programme länger aufrechtzuerhalten, bedeutet mehr Unterstützung für die Wirtschaft und damit eine robustere Erholung, aber es bedeutet nicht unbedingt mehr Abwärtsdruck auf den Euro. Darüber hinaus merkte EZB-Präsident Lagarde an, dass die zusätzlichen Mittel „nicht in vollem Umfang verwendet werden müssen“, was bedeutet, dass es möglicherweise weniger gab, als hier auf den ersten Blick erkennbar ist. EUR/USD erhielt grünes Licht für eine Aufwärtsbewegung.

Worauf können wir uns nächste Woche freuen? Wir haben vier Zentralbanksitzungen: Die US-Notenbank am Mittwoch, die Schweizerische Nationalbank (SNB) und die Bank of England am Donnerstag und die Bank of Japan am Freitag.

Lassen Sie mich ganz allgemein sagen, dass ich von keiner eine Änderung ihrer Politik erwarte. Wahrscheinlich werden sie eher der Bank of Canada als der EZB ähneln: Sie werden überprüfen, was sie getan haben, die Aussichten diskutieren und einige Leitlinien für die Zukunft geben. Ich kann mir nicht vorstellen, dass einer von ihnen auch nur die Art von „Rekalibrierung“ annimmt, die die EZB vorgenommen hat.

Fed: vielleicht eine Änderung ihrer Prognosen für den Kauf von Vermögenswerten

Wenn der Offenmarktausschuss (Federal Open Market Committee, FOMC) am Dienstag und Mittwoch zusammenkommt, wird er sich mit der Wirtschaft und ihrer Reaktion befassen. Denken Sie daran, dass die Inflation nicht mehr die Hauptsorge der Fed ist, sondern die Beschäftigung. Und da sind die Zeichen schlecht. Die Arbeitslosigkeit könnte durchaus wieder steigen, da hochfliegende Virenfälle die Wirtschaftsaktivität dämpfen. Der Haushaltsumfrage zufolge ist die Zahl der Beschäftigten im November um 74.000 zurückgegangen, im Gegensatz zu dem Anstieg von 245.000, der in der Establishment Umfrage (d.h. den Gehaltslisten außerhalb der Landwirtschaft) gemeldet wurde.

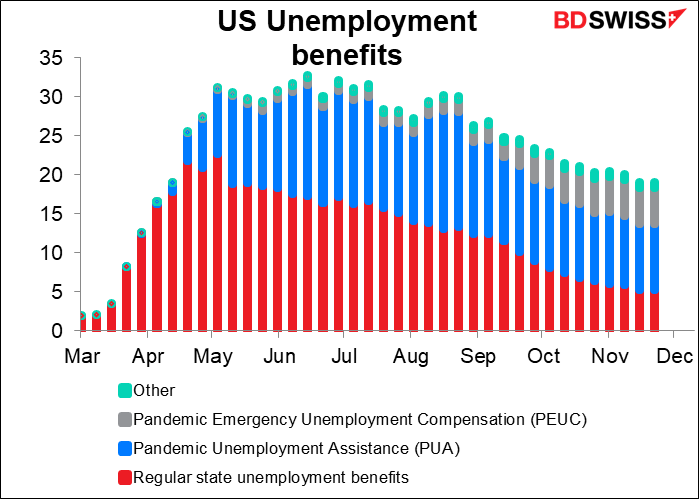

Und die Erstanträge auf Arbeitslosenhilfe, einschließlich der Anträge auf Pandemiearbeitslosenhilfe (PUA), verzeichneten in dieser Woche den größten Anstieg seit Mai.

Die Situation wird sich zwangsläufig verschlechtern, da sich das Virus unkontrolliert in den USA ausbreitet und die Wirtschaftstätigkeit hemmt, während gleichzeitig die Sonderleistungen für Arbeitslose Ende des Jahres auslaufen und etwa 13,7 Millionen Menschen ihre Leistungen verlieren (sofern Washington nichts unternimmt).

Das ist die Situation, in der sich die Fed befindet. Man könnte meinen, dass diese schlimme Situation eine weitere Lockerung erfordert, aber das bezweifle ich. Der Kommentar, den wir von den Rednern der Fed gehört haben, ist, dass die fiskalische Unterstützung eine angemessenere Art und Weise ist, um, mit den Worten von Präsident Powell, „den Teilen der Wirtschaft zu helfen, die möglicherweise Hilfe brauchen, um die letzte Brücke zu bauen, um auf die andere Seite der Pandemie zu gelangen“.

Tatsächlich zeigt das Protokoll der FOMC-Sitzung vom November, dass dieses Thema bei ihren Diskussionen nicht viel Aufmerksamkeit erhalten hat. Vielmehr scheinen sie mit dem Erwerb von Vermögenswerten und insbesondere mit der Frage beschäftigt zu sein, wie sie ihre Vorausschau zu diesem Thema „verbessern“ können. Im Protokoll heißt es:

In der FOMC-Erklärung vom September wurde darauf hingewiesen, dass der Kauf von Vermögenswerten „in den kommenden Monaten“ fortgesetzt werden wird, und die Teilnehmer waren der Ansicht, dass dieser Leitfaden für den Kauf von Vermögenswerten dem Ausschuss bisher gut gedient hat. Die meisten Teilnehmer waren der Meinung, dass der Ausschuss diesen Leitfaden irgendwann aktualisieren und eine qualitative ergebnisorientierte Anleitung einführen sollte, die den Horizont, über den der Ausschuss voraussichtlich Anlagenkäufe durchführen wird, mit den wirtschaftlichen Bedingungen verknüpft.

Übersetzt ins Deutsche bedeutet das, dass sie sagen würden, dass wir unter diesen Bedingungen oder bei diesem Niveau der Inflation oder Arbeitslosigkeit bereit wären, mit der Reduzierung unserer Anlagenkäufe zu beginnen oder deren Zusammensetzung zu ändern. Sie sagten, dass es keine „unmittelbare“ Notwendigkeit für eine Änderung gäbe, aber sie „erkannten, dass sich die Umstände ändern könnten, um solche Anpassungen zu rechtfertigen“.

Möglicherweise diskutieren sie über einige Änderungen bei ihren Anlagenkäufen, wie eventuell dem Beispiel der Bank of Canada zu folgen und den Gesamtbetrag der Käufe zu reduzieren und gleichzeitig mehr davon in das lange Ende des Marktes zu verlagern – gleich viel Erfolg für weniger Geld – aber ich glaube nicht, dass sie diesen Schritt schon jetzt tun werden.

Die einzige Möglichkeit, wie dies den Forexmarkt beeinflussen könnte, die ich sehen kann, ist, wenn dadurch die Treasury-Renditen steigen oder fallen, was in diesem Fall eine Änderung der Portfolio-Ströme bewirken könnte. Ich denke jedoch, dass die Auswirkungen auf den Treasury-Markt gering wären, da angesichts der sich derzeit verschlechternden Bedingungen in den USA jegliche Diskussion über eine Verjüngung oder anderweitige Reduzierung der Unterstützung für den Markt verfrüht ist.

Das Treffen wird auch eine aktualisierte Zusammenfassung der Wirtschaftsprognosen (Summary of Economic Projections, SEP) enthalten, die wahrscheinlich bessere Aussichten für die Wirtschaft aufzeigen wird, da das Wachstum bisher widerstandsfähiger war als erwartet und die Verteilung von Impfstoffen bald beginnen wird.

Bank of England: Politik auf dem Fahrersitz

Jetzt wäre ein unangemessener, wenn nicht gar bizarrer Zeitpunkt für die Bank of England, ihre politische Haltung zu ändern. Auf der einen Seite sind die jüngsten Daten besser als erwartet. Der Geldpolitische Ausschuss (MPC) rechnet mit einem Rückgang des BIP im 4. Quartal, aber die Daten vom Oktober zeigten einen höher als erwarteten Anstieg um 0,4%, und sowohl die Industrie- als auch die Fertigungsproduktion schlugen ebenfalls nach oben aus.

Tatsächlich haben die Wirtschaftsindikatoren Großbritanniens viel mehr als in den letzten Jahren für Überraschungen gesorgt. Das bedeutet nicht, dass die Dinge gut sind, sondern nur, dass sie (noch) nicht so schlecht sind, wie die Menschen erwartet hatten.

Auch wenn die kurzfristigen Aussichten getrübt sein mögen, erwartet der MPC, dass sich die Wirtschaftslage später verbessern wird. Aus dem Protokoll der Sitzung vom November:

Für die nähere Zukunft wurde eine Erholung des BIP prognostiziert, da davon ausgegangen wurde, dass die direkten Auswirkungen von Covid auf die Wirtschaft nachlassen würden. Die Aktivität wurde auch durch die bereits angekündigte umfangreiche Finanzpolitik und eine akkommodierende Geldpolitik unterstützt. Es wurde erwartet, dass die freien Kapazitäten mit der Belebung der Wirtschaftstätigkeit abgebaut werden würden, und in der zweiten Hälfte des Prognosehorizonts kam es zu einem leichten Nachfrageüberhang.

In wirtschaftlicher Hinsicht können sich die Dinge also tatsächlich zum Positiven wenden, so dass weitere Lockerungen überflüssig werden.

Auf der anderen Seite… wer weiß, was am Sonntagabend nach der letzten, endgültigen, dies-ist-das-Ende-Frist für Brexit passieren wird… und sie kündigen wahrscheinlich die nächste Frist an. Geht man für einen Moment von einem erfolgreichen Abschluss der Gespräche aus (Stichwort Andy Williams), so wird das Pfund steigen, die Wirtschaft wird weiterhin aufwärts gerichtet sein, und es besteht vorerst keine Notwendigkeit, die Zinsen weiter zu senken. Geht man jedoch von einem erfolglosen Abschluss aus (Stichwort Jim Morrison), würde das Pfund wahrscheinlich fallen, aber es ist unvorstellbar, dass sie die Zinssätze zur Stützung der Währung nur wenige Tage, bevor die Wirtschaft einen beispiellosen Tritt in den Hintern bekommt, erhöhen würden. Im Gegenteil, sie werden wahrscheinlich bis Januar warten wollen, um zu sehen, wie schlimm das Gemetzel ist. So oder so ist es für sie viel sinnvoller, bis zum Treffen am 4. Februar zu warten, damit sie sehen können, wie sich Brexit entwickelt hat, bevor sie Maßnahmen ergreifen. Ich würde dieses Mal eine weitere 9-0-Entscheidung erwarten, um alles vorerst auf Eis zu legen und abzuwarten (Stichwort Kenny Rodgers), in welchem Zustand sich die Wirtschaft auf dem nächsten Treffen befindet.

Bank of Japan: Ausweitung der Kreditvergabe

Die Bank of Japan (BoJ) hat seit einigen Jahren das Hausieren mit Metall im Griff. Wie andere Zentralbanken hat sie im Zuge der Pandemie verschiedene Sonderkreditprogramme aufgelegt, um Gelder gezielt an bestimmte Klassen von Kreditnehmern zu vergeben. Allerdings hat sie ihren geldpolitischen Kurs nicht grundlegend geändert, wahrscheinlich weil sie sich dem Ende des Weges nähert, was weitere Lockerungsmaßnahmen betrifft.

Die Frage, mit der sich die BoJ nun konfrontiert sieht, ist, ob sie ihre Operationen zur Bereitstellung von Sondermitteln ausweiten soll, um die Unternehmensfinanzierung nach der Pandemie zu erleichtern. Diese Operationen, die im März 2020 eingeleitet wurden, werden im März auslaufen. Das bedeutet, dass sie entweder bei diesem Treffen oder beim Treffen am 21. Januar oder gar nicht verlängert werden müssen. Angesichts der Tatsache, dass die Regierung erst diese Woche ihr neuestes Konjunkturpaket verabschiedet hat, einschließlich der Verlängerung ihrer zins- und sicherheitenfreien Darlehen, wäre es nur natürlich, wenn die BoJ mit der Regierung konform gehen und ihre Operationen ebenfalls verlängern würde. Darüber hinaus hat die Regierung die Bedingungen für ihre politischen Darlehen gelockert, so dass die BoJ vielleicht auch hier nachziehen möchte – vielleicht durch eine Verlängerung der Laufzeiten ihrer Darlehen. Dies wären Möglichkeiten für die Bank, zu zeigen, dass sie sich mit der Regierungspolitik koordiniert.

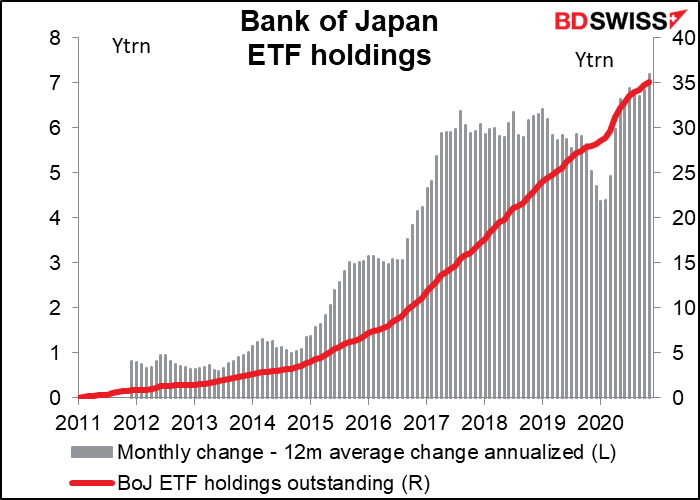

Möglicherweise möchte die BoJ auch ihre Richtlinien bezüglich ihrer aggressiven Käufe von börsengehandelten Fonds (ETFs) anpassen. Die BoJ sagt in ihrer Erklärung zur Geldpolitik nach jedem Treffen, dass sie „aktiv börsengehandelte Fonds (ETFs) kaufen wird“ mit einer Obergrenze von „etwa 12 Billionen Yen“ jährlich. Der Tokioter Aktienmarkt war jedoch lebhafter als erwartet, und sie kaufen nur etwa 7 Billionen ¥ pro Jahr. Andererseits kaufen sie auch nicht ihr volles Ziel von 80tn ¥ pro Jahr in japanischen Staatsanleihen (JGBs), und das scheint sie nicht zu stören, also lassen sie die Aussage vielleicht einfach sein.

Schweizerische Nationalbank: nichts tun

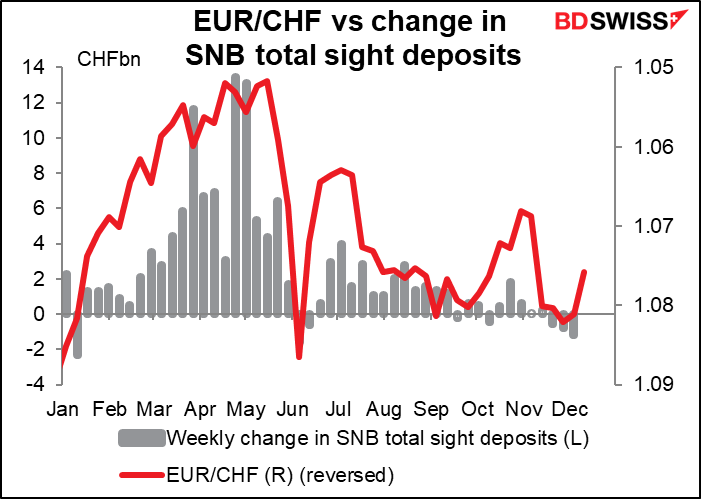

Die Schweizerische Nationalbank (SNB) ist am einfachsten zu besprechen. Die SNB hat ihre Politik seit Januar 2015 nicht geändert. Damals senkte sie den Zinssatz für Sichteinlagen von -0,25% auf -0,75%, den niedrigsten Zinssatz in der Geschichte. Seitdem wurden nur noch Devisenmarktinterventionen durchgeführt. Ich glaube nicht, dass irgendjemand erwartet, dass sich die SNB in absehbarer Zeit ändern wird. Die Drohung, vom US-Finanzministerium als „Währungsmanipulator“ bezeichnet zu werden, scheint sie nicht abgeschreckt zu haben. Den wöchentlichen Zahlen zu den Sichteinlagen nach zu urteilen, haben sie jedoch in den letzten drei Wochen nicht mehr interveniert, obwohl EUR/CHF nach unten tendierte (d.h. der CHF gegenüber seinem Erzfeind, dem EUR, an Wert gewonnen hat). Wir könnten eine Erklärung für die dahinterstehenden Überlegungen erhalten. Andererseits könnten wir einfach eine Wiederholung der üblichen Referenz-Aussage bekommen: „Angesichts der Tatsache, dass der Schweizer Franken nach wie vor hoch bewertet ist, ist die SNB weiterhin bereit, stärker am Forexmarkt zu intervenieren und dabei die allgemeine Wechselkurssituation zu berücksichtigen.“

Wirtschaftsindikatoren: vorläufige PMIs, US-Einzelhandelsumsätze, Tankan

Abgesehen von dem wahnwitzigen Vorstoß für ein Brexit-Abkommen, der Eile, einen Shutdown der US-Regierung zu verhindern, und vier Zentralbanksitzungen gibt es auch nächste Woche eine Reihe von wirtschaftlichen Schlüsselindikatoren.

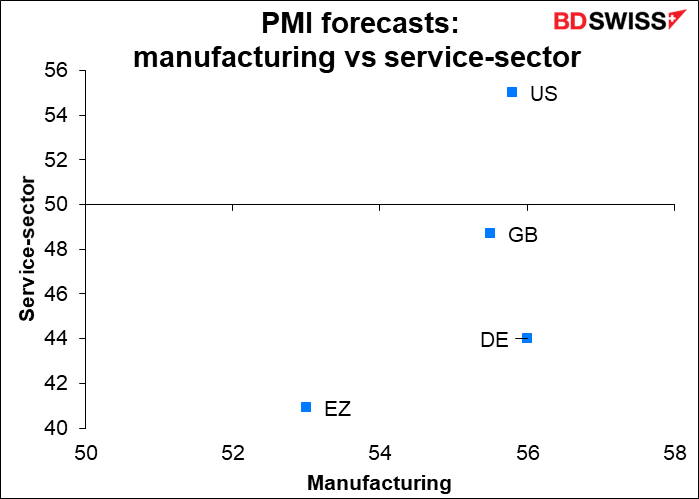

An erster Stelle stehen am Mittwoch die vorläufigen Einkaufsmanagerindizes (PMIs) für die wichtigsten Industrieländer. Es wird erwartet, dass sie auf breiter Front sinken werden, mit Ausnahme des britischen Dienstleistungssektor-Index. Zumindest die PMIs des verarbeitenden Gewerbes werden voraussichtlich deutlich über der 50 „Boom or Bust“-Linie bleiben, der Dienstleistungssektor jedoch nicht so sehr. Die Zahlen könnten zu einer „Risiko-Off“-Stimmung führen, die die Stimmung am Aktienmarkt dämpfen und vielleicht den Safe-Hafen, Dollar, stärken würde.

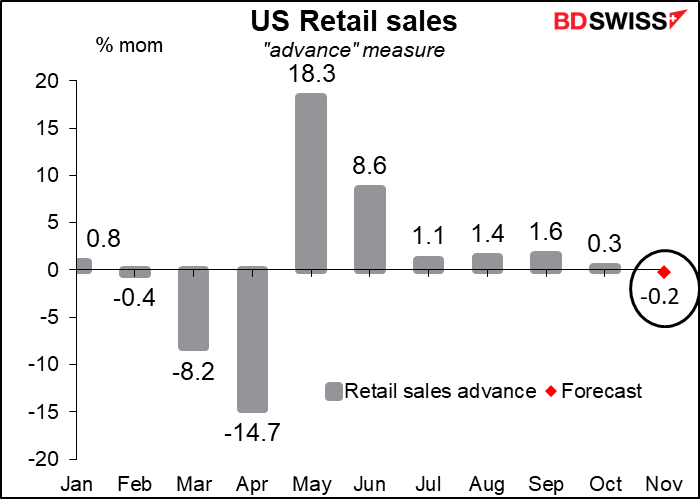

Es gibt eine Reihe von marktbewegenden US-Indikatoren, die sich während der Woche herauskristallisiert haben. Die Umfrage des Empire State zum verarbeitenden Gewerbe und zur Industrieproduktion am Dienstag, die Einzelhandelsumsätze am Mittwoch und der Philly Fed-Index sowie der Wohnungsbau beginnen am Donnerstag. Dabei sind die Einzelhandelsumsätze wahrscheinlich am wichtigsten. Es wird erwartet, dass die Verkäufe schlecht sein werden: der erste Rückgang seit dem Einbruch im April.

Bei dieser Prognose lägen die Verkäufe immer noch 4,5 % über dem Niveau vor der Pandemie, aber wie ich schon Dutzende Male erwähnt habe, wenn einige Millionen Menschen Ende Dezember ihr Arbeitslosengeld verlieren, werden sie nichts mehr einkaufen und die Verkäufe werden auch von einer Klippe fallen.

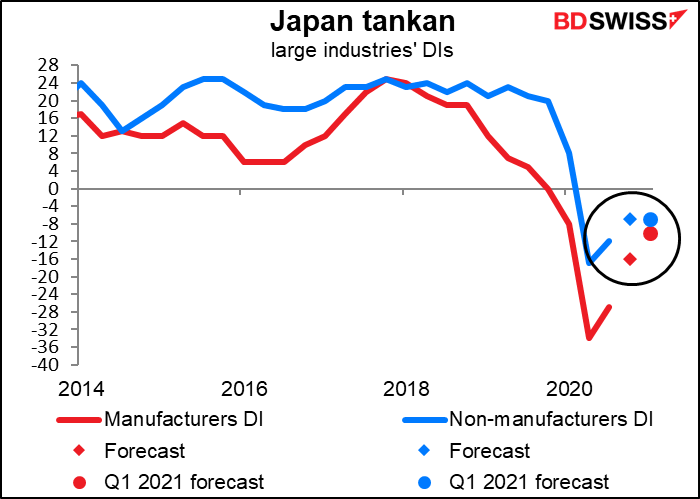

Am Montagmorgen, bevor Europa in die Woche startet, veröffentlicht Japan die äußerst wichtige Kurzumfrage der Bank of Japan zur Wirtschaftslage, die allgemein unter dem japanischen Akronym „Tankan“ bekannt ist. Es wird erwartet, dass sie eine deutliche Verbesserung zeigt, insbesondere für die Hersteller, und man hofft, dass sich die Verbesserung im ersten Quartal nächsten Jahres fortsetzen wird. Bei den Nicht-Herstellern wird jedoch erwartet, dass sie sich vom 4. Quartal bis zum 1. Quartal des nächsten Jahres weniger und überhaupt nicht verbessern werden. Dennoch denke ich, dass diese Ergebnisse die Aktienmarktteilnehmer ermutigen könnten. Ob das gut oder schlecht für den Yen ist, ist eine andere Frage – eine „Risiko-Stimmung“ in Tokio führt tendenziell zu einem schwächeren Yen.

Die britischen Beschäftigungsdaten werden am Dienstag und die Einzelhandelsumsätze am Freitag veröffentlicht, aber angesichts der bevorstehenden Brexit-Frist und des Treffens der Bank of England denke ich, dass es sowieso genug gibt, um das GBP volatil zu halten. Die besser als erwartet ausgefallenen Zahlen zum BIP und zur Industrieproduktion vom Donnerstag haben dem GBP nicht geholfen, ich bezweifle, dass sie noch mehr Auswirkungen haben werden.

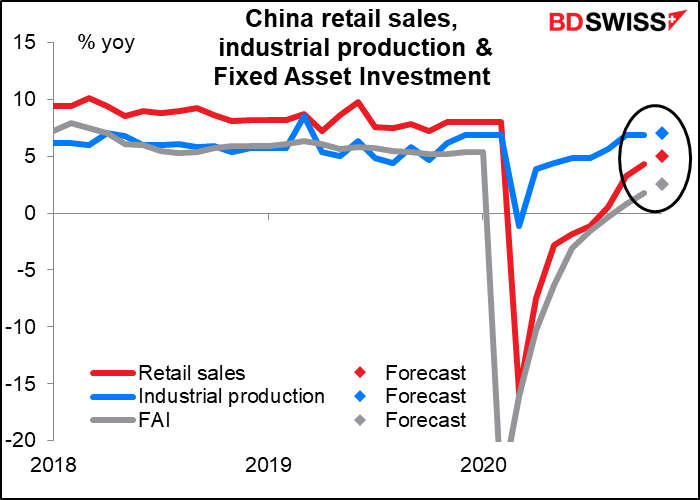

Schließlich kündigt China sein übliches Trio aus Einzelhandelsumsätzen, Industrieproduktion und Anlageinvestitionen (FAI) an. Die großen Verbesserungen sind vorbei, aber es wird erwartet, dass jeder dieser Indikatoren noch einige geringfügige Verbesserungen aufweist. Wir haben gesehen, dass eine gute Wirtschaftsleistung in China in letzter Zeit eine „Risikostimmung“ hervorrufen kann, die gut für die Aktienmärkte und den AUD ist.

Abgesehen von den Indikatoren und anderen Wirtschaftsnachrichten gibt es noch ein letztes kleines Ereignis zu beachten: Das US-Wahlkollegium trifft sich am Dienstag, um den nächsten Präsidenten zu wählen. Es gibt keine Überraschungen, wer gewinnen wird. Das sollte das Ende der Angelegenheit sein, aber ich fürchte, das wird es nicht sein – am 6. Januar, wenn der Kongress zusammenkommt, um die Stimmen formell auszuzählen, haben einige Republikaner gesagt, dass sie Einspruch einlegen werden (was ihr gutes Recht ist). Ihre Einwände werden keine Wirkung haben, denn sie werden das von den Demokraten dominierte Repräsentantenhaus niemals dazu bringen, ihrem Unsinn zuzustimmen, aber die Übung wäre ein Probelauf dafür, wie ein von den Republikanern kontrollierter Kongress einen gewählten demokratischen Präsidenten an der Amtsübernahme hindern könnte.

Dass die republikanischen Generalstaatsanwälte von 17 Staaten ihre Namen hinzugefügt haben, um die Stimmzettel einer Mehrheit der Amerikaner für ungültig zu erklären, zeigt, wie zerbrechlich die US-Demokratie geworden ist und wie radikal die angeblich konservative Partei in den USA ist. Ich dachte, die Republikaner hätten ihren Tiefpunkt längst erreicht, aber wir haben nie gesehen, in welche Tiefen sie bis jetzt sinken konnten.