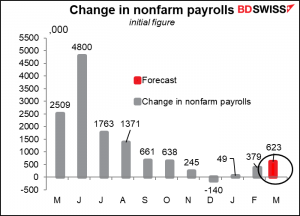

Da auf der ganzen Welt die Arbeitsmärkte im Fokus stehen, werden die US-Nonfarm-Payrolls in der nächsten Woche…nun ja, so wichtig sein wie immer.

Wonach sucht der Markt? Im Moment auf einen recht ermutigenden Anstieg von 623k (Änderungen vorbehalten). Das wäre der größte Anstieg seit Oktober.

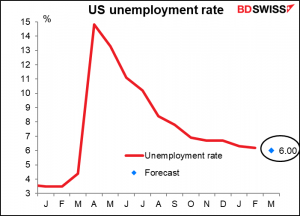

Die Arbeitslosenquote wird voraussichtlich von 6,3 % auf 6,0 % sinken.

Der jüngste Rückgang der Erstanträge auf Arbeitslosenhilfe könnte die Menschen ermutigen.

Ich denke, es ist noch ein wenig früh, um die Korken knallen zu lassen. Wir haben noch keine Daten für die Gesamtzahl der Arbeitslosenhilfe für die Woche vom 12. März, der Woche, in der die Beschäftigungsumfrage durchgeführt wurde, aber in der Woche davor gab es insgesamt 18,953 Mio. Menschen, die Arbeitslosenhilfe in den USA beantragten – ein Anstieg gegenüber 18,029 Mio. in der Woche, in der die Arbeitslosenumfrage im Februar durchgeführt wurde. Ich halte es also für möglich, dass die Arbeitslosigkeit im Laufe des Monats tatsächlich gestiegen sein könnte.

Die wöchentlichen Anträge auf Arbeitslosenhilfe der USA, die Personen umfassen, die eine staatliche Arbeitslosenhilfe beantragen, ziehen die meiste Aufmerksamkeit auf sich, weil sie die aktuellste Datenreihe sind, aber sie sind keineswegs die vollständigste. Sie machen nur einen kleinen Teil – etwa 25 % – der Gesamtzahl der Personen aus, die irgendeine Art von Arbeitslosenhilfe beanspruchen.

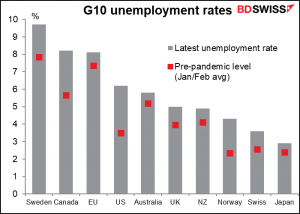

Wie stehen die USA im Vergleich zu anderen Ländern da? Das ist schwer zu beurteilen, denn jedes Land misst die Arbeitslosigkeit anders und hat unterschiedliche Programme in dieser Zeit. Die USA neigen dazu, Arbeitslosen Geld zu zahlen, während in vielen europäischen Ländern, Australien und Japan die Regierungen es vorziehen, den Unternehmen Unterstützung anzubieten, um die Menschen in Beschäftigung zu halten. Daher ist die Arbeitslosenquote in einigen Ländern (Kanada, USA, Norwegen) viel stärker gestiegen als in anderen (EU insgesamt, Großbritannien, Japan). In Australien ist sie trotz dieses Programms stark angestiegen.

Wenn wir die Arbeitslosenquoten normalisieren*, um sie alle auf eine ähnliche Basis zu stellen, können wir sehen, dass sie grundsätzlich in zwei Gruppen fallen. Die USA, Kanada, Australien und die Schweiz haben eine, für diese Länder ungewöhnlich, hohe Arbeitslosigkeit, während in der Eurozone, Großbritannien und Japan die Arbeitslosenquote zwar gestiegen ist, aber nicht auf ein ungewöhnliches Niveau. (Dies sagt nichts über die tatsächliche Höhe der Arbeitslosigkeit aus – in der Schweiz liegt sie beispielsweise bei 3,6 %, was weniger als die Hälfte des EU-weiten Wertes von 8,1 % ist. Es ist nur so, dass die Schweiz normalerweise eine extrem niedrige Arbeitslosenquote von 3,0 % hat, während die durchschnittliche Arbeitslosenquote in der EU bei viel höheren 9,4 % liegt).

Der sprunghafte Anstieg der Arbeitslosigkeit in Australien kam trotz des JobKeeper-Payment-Programms, das Unternehmen dabei unterstützt, Mitarbeiter auf ihrer Gehaltsliste zu halten. Das Programm läuft Ende des Monats aus, so dass wir dann möglicherweise eine noch höhere Arbeitslosenquote sehen werden.

Beachten Sie, dass die USA fast wieder normal sind – wobei „normal“ in diesem Fall der Durchschnitt von 2000 bis 2019 ist, der bei 5, 9% liegt. Selbst wenn wir nur die letzten 10 Jahre nehmen, ab 2011, lag die durchschnittliche Arbeitslosenquote bei 5,8%, so dass die Ergebnisse nicht so unterschiedlich sind. Die Arbeitslosenquote vor der Pandemie von 3,5 % war die historische Anomalie, nicht die aktuelle höhere Arbeitslosenquote.

*Bei dieser Technik wird der Durchschnitt für den gesamten Zeitraum genommen und dann die Differenz zwischen der Arbeitslosenquote zu einem bestimmten Zeitpunkt und dem langfristigen Durchschnitt, geteilt durch die Standardabweichung. Dies gibt an, um wie viele Standardabweichungen die Arbeitslosenquote vom Durchschnitt abweicht, so dass sie in Bezug auf Niveau und Amplitude alle auf eine Stufe gestellt werden. Diese Zahl wird als z-Score bezeichnet.

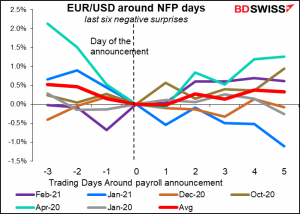

Für diejenigen, die daran interessiert sind, vor der Bekanntgabe der Zahlen oder sogar unmittelbar danach eine Position einzunehmen, möchte ich darauf hinweisen, dass die NFP selbst am Tag der Bekanntgabe keinen nachhaltigen Einfluss auf EUR/USD gehabt zu haben scheint. Wie Sie aus der Tabelle unten ersehen können, ist EUR/USD im Allgemeinen an NFP-Tagen gefallen – d.h. der Dollar ist stärker geworden – unabhängig davon, ob die Zahl die Schätzungen geschlagen oder verfehlt hat.

Im Durchschnitt neigt EUR/USD dazu, nach einer positiven Überraschung ein oder zwei Tage lang zu sinken (d.h. der USD wird stärker), obwohl dieser Trend nicht sehr lange anhält.

In ähnlicher Weise tendiert es zu einem Anstieg (d.h. der Dollar tendiert zu einer Abschwächung), nachdem es die Erwartungen verfehlt hat, obwohl der Trend hier weniger ausgeprägt zu sein scheint.

Beachten Sie, dass der nächste Freitag der Karfreitag ist, was bedeutet, dass Australien, Neuseeland und die meisten europäischen Zentren geschlossen sein werden. In den USA ist der NYSE geschlossen, ebenso wie einige der Futures-Märkte, es ist ein halber Tag für den Anleihenmarkt, aber es ist kein offizieller Feiertag in den USA, so dass die NFP wie üblich bekannt gegeben wird.

In der nächsten Woche gibt es nur wenige weitere US-Daten. Am Donnerstag erhalten wir die endgültigen Einkaufsmanagerindizes des verarbeitenden Gewerbes für die wichtigsten Volkswirtschaften, die bereits vorläufige Indizes veröffentlicht haben, sowie die Indizes für die meisten Länder, für die es keine vorläufigen Versionen gibt. Wie üblich wird dann auch die Version des ISM-Index (Institute of Supply Management) veröffentlicht, die in den USA immer ein wichtiger Termin ist.

Heute stehen nur wenige Redner der Fed auf dem Programm, aber einer ist von großem Interesse: Am Montag wird der neu ernannte Gouverneur Chris Waller an einer virtuellen Diskussion teilnehmen, die vom Peterson Institute for International Economics veranstaltet wird. Dies ist seine erste Rede seit seinem Eintritt in den Gouverneursrat im vergangenen Dezember. Waller gilt als eher vorsichtig, weswegen er, der nicht genannt werden darf, ihn ernannt hat. Wir werden das am Montag selbst bestätigen können.

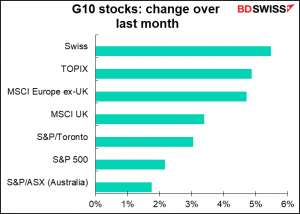

Da nächste Woche Monats- und Quartalsende ist, wird es an allen Finanzmärkten zu großen Umschichtungen kommen. Im Allgemeinen bedeutet dies den Kauf von Vermögenswerten, deren Preise gefallen sind, und den Verkauf von Vermögenswerten, deren Preis gestiegen ist, um die Fondsallokation prozentual konstant zu halten. Für Anleiheinvestoren könnte dies bedeuten, NZD und AUD zu verkaufen und USD und CAD zu kaufen.

Oder für globale Aktienfonds könnte es eine Umschichtung von Geldern aus Japan in die USA bedeuten. Es könnte auch einige Ströme aus der EU in die USA geben.

Und um die Sache zu verkomplizieren, wird es natürlich viele Anleger mit ausgewogenen Portfolios geben, die Geld aus einigen Aktienmärkten abziehen und in einige Anleihenmärkte umschichten werden. Während zum Beispiel ein Blick auf die Aktienmärkte auf Abflüsse aus dem EUR und in den USD hindeuten könnte, deuten die Abflüsse an den Anleihemärkten auf das genaue Gegenteil hin, was bedeutet, dass ausgewogene Fonds wenig oder gar keinen EUR/USD traden könnten.

Diese Ströme, falls es tatsächlich welche gibt, könnten in der nächsten Woche einen erheblichen Einfluss auf den Markt haben, da vor der Neugewichtung am Monatsende keine wichtigen Indikatoren veröffentlicht werden (außer vielleicht dem ADP-Bericht am Mittwoch, dem letzten Tag des Monats, es hängt also davon ab, wann genau sich die Anleger für die Neugewichtung entscheiden).

Das Monats- und Quartalsende bringt uns eine Reihe von japanischen Indikatoren, darunter Beschäftigung & Einzelhandelsumsätze (Di), Industrieproduktion (Mi) und den Indikator Nr. 1 aus Japan, die vierteljährlichen Short-Term Survey of Economic Conditions der Bank of Japan, allgemein bekannt unter seinem japanischen Akronym, dem Tankan (Do).

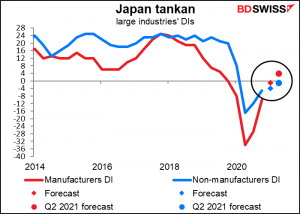

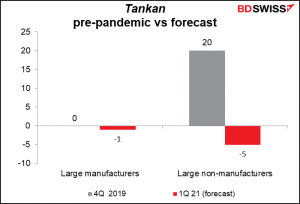

Die Tankan-Diffusionsindizes (Dis) für die großen Unternehmen, auf die jeder schaut, sollen beide steigen und der Ausblick für Q3 soll noch besser ausfallen. Dies wäre ein gutes Ergebnis, das das Vertrauen in den Tokioter Aktienmarkt stärken und eine „Risk-on“-Stimmung in Japan unterstützen könnte, die sich negativ auf den Yen auswirken könnte, obwohl es kaum Daten gibt, anhand derer man sehen könnte, ob das tatsächlich passiert.

Sollten sich die Konsensprognosen als richtig erweisen, würde dies die großen Hersteller fast wieder auf den Stand vor der Pandemie bringen, aber die nicht-herstellenden Betriebe haben noch einen weiten Weg vor sich, um wieder aufzusteigen.

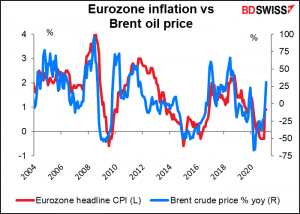

In der EU liegt der Fokus auf dem deutschen Verbraucherpreisindex (VPI) am Dienstag und dem EU-weiten VPI am Mittwoch. Es wird erwartet, dass sie sprunghaft ansteigen werden, wobei der deutsche VPI sogar wieder an das 2 %-Ziel der Europäischen Zentralbank (EZB) herankommen wird! Steigende Ölpreise, Indexgewichtung und Mehrwertsteueränderungen in Deutschland sind einige der vorübergehenden Gründe für die höhere Inflation. Die kürzlich revidierten Prognosen der EZB für die Inflation liegen bei 1,5 % in diesem Jahr, 1,2 % im nächsten Jahr und 1,4 % im Jahr 2023 – alle unter ihrem Ziel. Ihre Erklärung war:

Die Inflation hat sich in den letzten Monaten vor allem aufgrund einiger vorübergehender Faktoren und eines Anstiegs der Energiepreisinflation beschleunigt. Gleichzeitig bleibt der zugrunde liegende Preisdruck angesichts der schwachen Nachfrage und der erheblichen Flaute an den Arbeits- und Gütermärkten gedämpft. Unsere jüngste Stabsprojektion geht zwar von einem allmählichen Anstieg des zugrunde liegenden Inflationsdrucks aus, bestätigt aber, dass die mittelfristigen Inflationsaussichten … unter unserem Inflationsziel bleiben.

Betrachtet man nur die Veränderung der Ölpreise, scheint eine höhere Gesamtinflationsrate unvermeidlich – allerdings nur vorübergehend, da die höheren Ölpreise in einem Jahr unweigerlich aus der Berechnung herausfallen werden, wenn sie nicht weiter steigen.

Kanada gibt am Mittwoch sein monatliches BIP bekannt. Es ist noch keine Prognose verfügbar.

In Australien werden im Laufe der Woche eine Reihe von Indikatoren veröffentlicht, darunter die Kredit- und Baugenehmigungen des privaten Sektors am Mittwoch und die Handelsbilanz am Donnerstag. Davon sind die Baugenehmigungen wahrscheinlich die wichtigsten. Nach dem starken Rückgang von 19,4 % im Vormonat wird erwartet, dass sie sich um etwa 5 % erholen, da Eigenheimbesitzer von dem erweiterten HomeBuilder-Paket der Regierung profitieren.