In der Geldpolitik sehen wir überall auf der Welt weitgehend den gleichen Ansatz. Die Reserve Bank of New Zealand (RBNZ), die damit gedroht hat, auf „volle Schweiz“ zu machen und zusammen mit negativen Zinssätzen in den Forexmarkt einzugreifen, informierte Reporter über ihre möglichen zusätzlichen politischen Maßnahmen. Sie machten deutlich, dass sie sich darauf vorbereiten, mehr zu tun. „Wir bedauern es am wenigsten, wenn wir darüber nachdenken, wie viele Anreize wir liefern müssen“, sagte der Chefökonom der RBNZ, Yuong Ha. „Wir tun lieber zu viel zu früh als zu wenig zu spät“.

Die gleiche Zeile hörten wir am Dienstag vom Fed-Vorsitzenden Powell. „In diesem frühen Stadium würde ich argumentieren, dass die Risiken einer politischen Intervention noch asymmetrisch sind. Zu wenig Unterstützung würde zu einer schwachen Erholung führen… Im Gegensatz dazu scheinen die Risiken einer Übertreibung im Moment geringer zu sein.

Diese Erklärung kann uns helfen, eine der wichtigsten Aussagen im Protokoll der September-Sitzung des Federal Open Market Committee (FOMC), des Rates für Zinsfestsetzungspolitik der US-Zentralbank, zu verstehen. Im Protokoll hieß es: „Viele Teilnehmer stellten fest, dass ihre Wirtschaftsaussichten zusätzliche fiskalische Unterstützung voraussetzen und dass das Tempo der Erholung langsamer als erwartet ausfallen könnte, wenn die künftige fiskalische Unterstützung deutlich geringer ausfallen oder deutlich später als erwartet eintreffen würde. ”

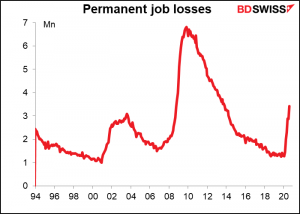

Die Formulierung „deutlich später als erwartet“ ist wichtig, da sie darauf hindeutet, dass die Fed die Impulse jetzt als qualitativ anders bewertet als die Impulse in drei Monaten, wenn der ehemalige VP Joe Biden (wie wir annehmen) Präsident sein wird. „Das Tempo der wirtschaftlichen Verbesserung hat sich seit den übergroßen Gewinnen vom Mai und Juni abgeschwächt“, bemerkte Powell. „… eine anhaltende Verlangsamung des Verbesserungstempos im Laufe der Zeit könnte eine typische rezessive Dynamik auslösen, da sich Schwäche aus Schwäche nährt. Eine schwache Nachfrage führt zu Konkursen und Arbeitsplatzverlusten, wodurch die Nachfrage in einer Abwärtsspirale, die nur schwer zu durchbrechen ist, weiter nachlässt. Es ist viel schwieriger, jemanden wiederzubeleben, wenn er tot ist, und es ist viel schwieriger, Arbeitsplätze zu schaffen, wenn Unternehmen pleite gegangen sind.

Die Fed ist vorerst auf Eis gelegt, während sich die Indikatoren weiter verbessern, und sie wartet ab, was die Regierung sich ausdenken wird (wenn überhaupt). Aber sobald die Daten zeigen, dass die Erholung ins Stocken gerät, wird sie wahrscheinlich ziemlich schnell weiter nachlassen, wenn sie sehen, dass die Finanzbehörden handlungsunfähig sind. Das könnte weiteren Abwärtsdruck auf den Dollar ausüben.

Was könnte die Fed tun? Negative Zinssätze, die für die USA nicht angemessen sind, sind so gut wie ausgeschlossen – 4,4t $ in Geldmarktfonds machen es unpraktisch, negative Zinssätze durchzusetzen. Eine aggressivere quantitative Lockerung (QE) könnte die erste Option sein. „Ich kann mir vorstellen, dass wir zu längerfristigen Treasuries wechseln wollen, wie wir es während der Großen Rezession getan haben, wenn wir mehr Entgegenkommen brauchen“, sagte Cleveland Fed-Präsident Mester (V) am Montag in einem Interview mit Bloomberg News. Das wäre eine „weiche“ Version der „Zinskurvenkontrolle“, eine Politik, die Japan und Australien umgesetzt haben. Zumindest solle die Fed „weitere detaillierte Leitlinien zu den Absichten des Ausschusses bezüglich dieser Käufe“ bereitstellen, so Kansas City Fed-Präsident George (NV) am Donnerstag.

Die Steuerung der Zinskurve trägt auf zwei Arten zur Unterstützung der Wirtschaft bei: durch den Portfolio-Balance-Effekt und den Zinseffekt. Wie Deputy Gov. Debelle der Reserve Bank of Australia am 22. September sagte:

Anleihekäufe haben neben dem Zinseffekt auch einen Portfolio-Balance-Effekt. Wenn eine Zentralbank Staatsanleihen kauft, tauscht sie eine Anlage mit kürzerer Laufzeit (Bargeld) gegen eine Anlage mit längerer Laufzeit (die Anleihe). Dies ist ein Anreiz für Investoren, in andere Vermögenswerte, einschließlich potenziell ausländischer Vermögenswerte, zu wechseln, um diese Durationsrisikoposition zu erhalten. Dies senkt die Zinssätze für andere Finanzanlagen und kann auch zu einem niedrigeren Wechselkurs beitragen. (Hervorhebung hinzugefügt)

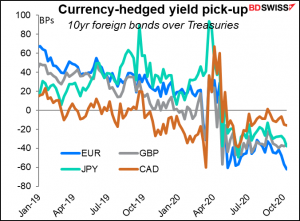

Gegenwärtig sind US- Treasuries eine attraktive Investition für ausländische Fondsmanager. Nach Berücksichtigung der Absicherungskosten bringen sie deutlich mehr Ertrag als Anleihen in anderen Hauptwährungen (oder andersherum betrachtet, bringen ausländische Anleihen wesentlich weniger Ertrag als währungsgesicherte Treasuries). Eine Senkung der Rendite von Treasuries würde deren Attraktivität für ausländische Investoren verringern und gleichzeitig die Attraktivität von Auslandsanleihen für inländische US-Investoren erhöhen. Ergebnis? Ein niedrigerer Dollar (in der Theorie).

Das ist einer der Gründe, warum ich Trumps lächerlichen Schritt, die Verhandlungen über den CARES Act 2.0 zu stoppen – Verhandlungen, die nirgendwo hinführten, aber lassen wir das beiseite – für den Dollar negativ finde. Er macht eine weitere Lockerung durch die Fed wahrscheinlicher, was negativ für den Dollar ist.

Es gibt auch noch einen anderen Grund. Indem er mehr Menschen in die Armut treibt, macht er die Wahl von Vizepräsident Biden wahrscheinlicher. Das ist negativ für den Dollar, denn es würde eine „Risikostimmung“ erzeugen, die wahrscheinlich die „Safe-Haven“-Ströme in die USA verringern würde.

Sie glauben mir nicht? Vielleicht glauben Sie der Europäischen Zentralbank (EZB). Das hatte sie diese Woche im Protokoll ihrer letzten Sitzung zu sagen (Hervorhebung hinzugefügt):

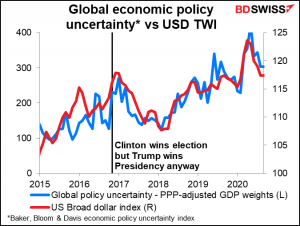

…die modellgestützte Analyse identifizierte zwei Hauptgründe für die jüngsten Verschiebungen der Wechselkurse. Der erste und wichtigste war die substanzielle Verbesserung der globalen Risikostimmung, d.h. die Umkehrung früherer Safe-Hafen-Ströme in die Vereinigten Staaten. Die entschlossenen politischen Maßnahmen der Regierungen des Euroraums zur Bekämpfung der Krise hatten wahrscheinlich zur Verbesserung der Risikobereitschaft beigetragen. Eine zweite Triebkraft dürfte mit der in den Vereinigten Staaten und im Euroraum durchgeführten Geldpolitik zusammenhängen, die zum Teil die Unterschiede im konventionellen politischen Handlungsspielraum vor der Pandemie widerspiegelt.

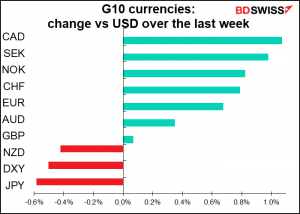

Die Daten belegen sicherlich das „Erste und Wichtigste“, wie die Grafik zeigt.

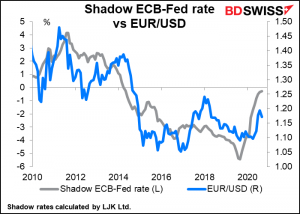

Was letzteres betrifft, so können wir diesen Faktor erkennen, wenn wir uns den Unterschied zwischen den „Schattenquoten“ für die EZB und die Fed ansehen – die Leitzinsen, die angepasst wurden, um den Effekt der quantitativen Lockerung und anderer unkonventioneller Geldpolitiken zu berücksichtigen. Bereinigt um solche Maßnahmen folgen die Kursgewinne in EUR/USD eindeutig der jüngsten Lockerung der Fed, die den Abstand zwischen der EZB und den „Schattenzinsen“ der Fed verringerte.

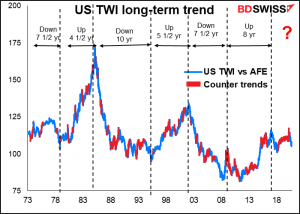

Ich glaube, wir stehen noch am Anfang eines mehrjährigen Abwärtstrends des Dollars, der gerade erst in Gang gekommen ist. Da Trump sein Bestes tut, um die US-Wirtschaft zu sabotieren, und die Fed daher wahrscheinlich weiter nachlassen wird, muss er meiner Ansicht nach noch viel weiter gehen.

Nächste Woche: Trumps Gesundheit, EG-Gipfel, US-Einzelhandelsumsätze, UK-Beschäftigung

Die vergangene Woche war relativ frei von US-Daten. Infolgedessen werden nächste Woche mehr Daten als gewöhnlich für die dritte Woche des Monats vorliegen. Allerdings keine größeren Zentralbanksitzungen oder Protokolle.

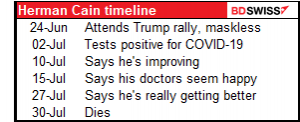

Der Schlüssel zu den Märkten der kommenden Woche wird nicht in den Indikatoren zu finden sein. Die Gesundheit von Trump wird ein ständiger Anlass zur Sorge sein. Während er behauptet, über seine Krankheit hinweg zu sein, können vernünftige Menschen ihre Zweifel haben. Ich stelle noch einmal die Timeline von Herman Cain vor, einem von Trumps vielen Gegnern für das Präsidentenamt 2016, der später zu einem Hauptbefürworter wurde:

Die Ausbreitung des Virus unter anderen US-Politikern, Regierungsbeamten und Regierungsmitgliedern, darunter die Generalstabschefs, mehrere Senatoren, der Pressesekretär des Weißen Hauses und der Leiter des republikanischen Nationalkomitees, kann auch unerwartete Auswirkungen auf die US-Regierung haben. Wir warten natürlich gespannt auf den nächsten geistesgestörten Tweet von Trump, der sich in die Verhandlungen über das CARES-Gesetz 2.0 einmischt, von dem ich jedenfalls nicht erwarte, dass er ungeachtet dessen Früchte trägt.

Die Umfragen zeigen immer mehr Unterstützung für den ehemaligen VP Biden. Ungewöhnlich ist, dass die Demokraten in diesem Wahlzyklus als die bevorzugte Partei der Wall Street angesehen werden. Kein Geringerer als Goldman, Sachs‘ Chefvolkswirt Jan Hatzius, sagte kürzlich gegenüber den Kunden der Firma, dass ein „blue sweep“, bei dem die Demokraten den Kongress und das Weiße Haus kontrollieren, „uns wahrscheinlich dazu veranlassen würde, unsere (Wachstums-)Prognosen nach oben zu korrigieren“, da dies die Wahrscheinlichkeit eines Konjunkturpakets von 2 Zehntel Dollar kurz nach der Amtseinführung (20. Januar) erhöhen würde, „gefolgt von längerfristigen Ausgabenerhöhungen für Infrastruktur, Klima, Gesundheitsversorgung und Bildung, die zumindest den langfristigen Steuererhöhungen für Unternehmen und Bezieher höherer Einkommen entsprechen würden“. Weitere Umfragen, aus denen hervorgeht, dass Biden seinen Vorsprung vergrößert, dürften die Aktien unterstützen und daher negativ für den Dollar sein.

Wir werden auch sehen müssen, wie der Versuch von Haussprecher Pelosi, Trump gemäß dem 25. Zusatzartikel aus dem Amt zu entfernen ,verläuft. Ich bezweifle, dass das gelingen wird, aber es sollte ein wahres Dynamit-Theater werden!

Der Gipfel des Europäischen Rates (EK) am Donnerstag und Freitag sollte das Schlüsselereignis des Oktobers sein, aber es sieht so aus, als wäre es jetzt nur ein weiteres Treffen. Die Staats- und Regierungschefs werden sich in Brüssel treffen, um über die Pandemie, die Beziehungen zum Vereinigten Königreich, den Klimawandel und die Beziehungen zu Afrika zu diskutieren. Dieses Treffen war als „letzte Chance“ für die EU und das Vereinigte Königreich angekündigt worden, rechtzeitig eine Vereinbarung zu treffen, damit alle EU-Länder sie ratifizieren können, aber es sieht so aus, als würden die Diskussionen bis zum Ende weitergehen. Nichtsdestotrotz werden die Staats- und Regierungschefs „eine Bilanz der Umsetzung des Rückzugsabkommens ziehen und den Stand der Verhandlungen über die künftige Partnerschaft zwischen der EU und Großbritannien überprüfen. Die Staats- und Regierungschefs werden die Vorbereitungsarbeiten für alle Szenarien nach dem 1. Januar 2021 erörtern“.

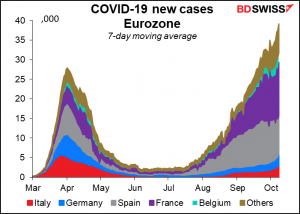

Ich vermute, dass sie mit der Fortsetzung der Brexit-Verhandlungen mehr Zeit auf die Erörterung der Pandemie verwenden werden, die jetzt schlimmer ist als zu der Zeit, als sie wirklich schlimm war (obwohl die Todesfälle nicht entsprechend den neuen Fällen angestiegen sind). Im Protokoll der EZB wurde festgestellt, dass das Basisszenario des EZB-Rates „davon ausgeht, dass das Virus weitgehend unter Kontrolle ist“. Das ist eindeutig bereits überholt. Europäische Beamte müssen sich möglicherweise stärker auf den Virenschutz konzentrieren, was Sperren oder Einschränkungen der Wirtschaftstätigkeit bedeuten könnte, was wiederum wahrscheinlich eine weitere Lockerung der EZB – EUR negativ – nach sich ziehen würde.

Hauptindikatoren während der Woche

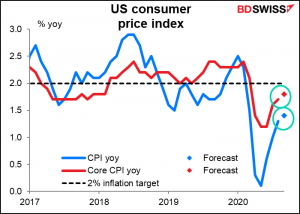

Der US-Verbraucherpreisindex (CPI), der am Dienstag veröffentlicht wird, wird voraussichtlich etwas steigen. Niemand bei klarem Verstand erwartet jedoch, dass sich dies auf das Denken der Fed auswirken wird. Das Ergebnis wäre dann eine Senkung der Realzinsen und nicht eine größere Wahrscheinlichkeit eines Zinsanstiegs. Es dürfte daher negativ für den Dollar sein, solange die Fed die Zinsen unterdrückt.

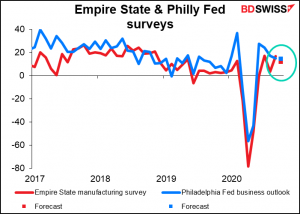

Ungewöhnlich ist, dass die Indizes des Empire State und der Philly Fed am selben Tag (Donnerstag) veröffentlicht werden. Es wird erwartet, dass der Empire State-Index etwas zurückgehen wird und der Philly Fed-Index praktisch unverändert bleibt. Da ihr gegenwärtiges Niveau mit einer bescheidenen Expansion übereinstimmt, sollte dies als ein guter Indikator für die USA angesehen werden – also gut für Aktien und wahrscheinlich negativ für den Dollar, wiederum gemäß der Verzerrungslogik des heutigen Marktes.

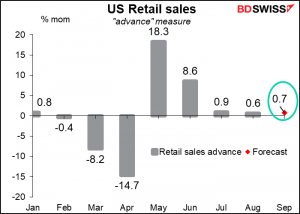

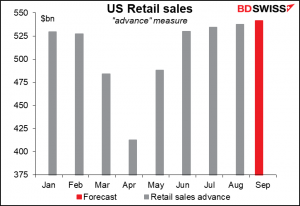

Nach einigen Monaten mit übergroßen Verlusten und Gewinnen haben sich die US-Einzelhandelsumsätze wieder in den normalen Bereich der monatlichen Veränderungen eingependelt.

Dennoch würden die Verkäufe damit 2,4% über dem Niveau vor der Pandemie liegen, was alles in allem recht gesund ist. Gerade wenn die Einkommen zu sinken beginnen oder die vorsorglichen Ersparnisse zu steigen – und die Verkäufe unter das Niveau vor der Pandemie fallen, müssen wir uns um die Abwärtsspirale sorgen, vor der Powell gewarnt hat.

Die USA werden am Freitag auch die Industrieproduktion für September und den Index der Verbraucherstimmung der Vereinigten Staaten von Michigan für Oktober bekannt geben.

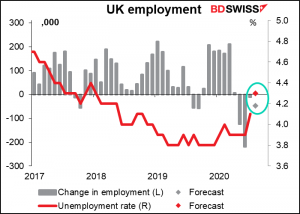

Das Vereinigte Königreich wird natürlich von jedem Gerede über einen näher kommenden, weitergehenden, abgelehnten, akzeptierten, komisch klingenden Brexit-Deal usw. erschüttert werden. Abgesehen davon aber sind die Beschäftigungsdaten vom Dienstag der einzige wichtige britische Wirtschaftsindikator. Es wird erwartet, dass die Arbeitslosenquote um 0,2 Prozentpunkte ansteigen wird, da verschiedene Programme zur Weiterbeschäftigung von Mitarbeitern auslaufen. Es wird erwartet, dass mehr Menschen ihren Arbeitsplatz verlieren werden als im vergangenen Monat, aber immer noch bei weitem nicht auf dem Niveau von Mai oder Juni. Kurz gesagt, die Zahlen dürften relativ beruhigend sein. Diejenigen jedoch, denen der Markt offenbar mehr Aufmerksamkeit schenkt – die Zählrate der Antragsteller und die Arbeitslosenanträge ändern sich – haben keine Prognosen.

Während der Woche sind auch mehrere Sprecher der Bank of England unterwegs: Geldpolitisches Ausschussmitglied Haske und BoE Gov. Baily sprechen beide am Montag, während CoE-Chefvolkswirt Haldane am Mittwoch einige Personen referieren wird. Sie alle haben in letzter Zeit gesprochen, also würde ich nichts Neues erwarten.

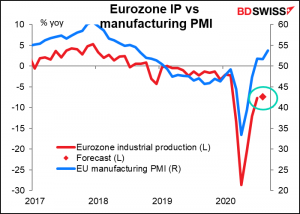

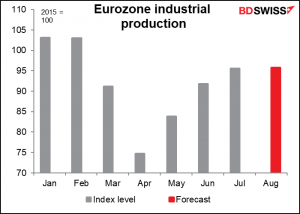

Zusätzlich zum Gipfel während der Woche wird die EU am Mittwoch die Industrieproduktion ankündigen. Es wird erwartet, dass sie wieder auf ein normaleres Niveau des monatlichen Anstiegs zurückfallen wird.

Sie scheint weit hinter der Verbesserung des Einkaufsmanagerindex für das verarbeitende Gewerbe (PMI) zurückzubleiben.

Die Produktion scheint bei etwa 7% unter dem Niveau vor der Pandemie zum Stillstand gekommen zu sein. Das ist nicht gut. Ich denke, das könnte negativ für den Euro sein.

Abschließend veröffentlicht China am Donnerstag seine Inflationsdaten. Der Markt erwartet eine Fortsetzung des jüngsten Konvergenztrends: Verlangsamung der Inflation auf der Einzelhandelsebene und Verlangsamung der Deflation auf der Erzeugerebene. Die Verlangsamung der PPI-Deflation ist ein Rückenwind für die Zentralbanken auf der ganzen Welt, da Chinas PPI einen großen Einfluss auf ihre Importpreise hat.