In der nächsten Woche steht viel auf dem Programm: Die Reserve Bank of Australia und die Bank of England halten Meetings ab, außerdem werden die US Nonfarm Payrolls veröffentlicht. Japan genießt die Feiertage der Goldenen Woche.

Aber das größte Ereignis von allen ist nicht wirtschaftlich, sondern politisch: die Kommunalwahlen in England, Wales und Schottland. Die große Frage dabei ist: Wird Schottland den ersten Schritt in Richtung Unabhängigkeit gehen? Das könnte eine entscheidende Frage für das Pfund sein.

Das letzte Mal, als es in Schottland eine Abstimmung zu diesem Thema gab – im Jahr 2014 – gewann die „Nein“-Seite mit 55,3 % zu 44,7 %. Aber das war, bevor Großbritannien – oder sollte ich sagen, England und Wales – 2016 für den Austritt aus der EU stimmten. Schottland stimmte mit 62 % zu 38 % für den Verbleib. Seitdem fragt sich die Nation, ob die Interessen mehr bei England liegen, mit dem sie seit 1707 in einer Union sind, oder bei der viel größeren EU.

Pro-Unabhängigkeits-Parteien drängen auf eine Wiederholung des schottischen Unabhängigkeitsreferendums von 2014. Sollten diese Parteien bei den Kommunalwahlen am Donnerstag eine Mehrheit erhalten, könnten sie die notwendigen Maßnahmen für eine solche Abstimmung in Gang setzen.

Die Abstimmung schließt um 22:00 Uhr GMT, aber wegen der Pandemie beginnt die Auszählung erst am Freitagmorgen, was bedeutet, dass das Ergebnis wahrscheinlich über das Wochenende veröffentlicht wird, wenn die Finanzmärkte geschlossen sind.

Für eine Unabhängigkeitsabstimmung wären drei Schritte notwendig:

- Pro-Unabhängigkeits-Parteien gewinnen die Wahl – keineswegs eine sichere Sache. Die Scottish National Party (SNP), die vor Ende 2023 ein Referendum fordert, hat in letzter Zeit an Unterstützung verloren und liegt in den letzten Umfragen unter 50 %. Sie könnte jedoch in einer Koalition mit den unabhängigheitsfreundlichen Grünen die Kontrolle gewinnen.

- Das britische Parlament erteilt die Genehmigung für ein neues Referendum – unwahrscheinlich. PM Johnson ist dagegen, und er hat eine Mehrheit im Parlament.

- Die „Austritts“-Seite gewinnt das Referendum, was ebenfalls unwahrscheinlich ist – sie haben 2014 verloren und aktuelle Meinungsumfragen zeigen eine Mehrheit (46 % zu 42 %) gegen die Unabhängigkeit. Aber mit fast 12 % der Wähler, die unentschlossen sind, ist es immer noch in der Schwebe und ein Risiko für das Pfund.

Meinungsumfrage „Sollte Schottland ein unabhängiges Land sein?“ (Anteil in %)

Quelle: Berenberg Securities

Selbst wenn die SNP und andere Parteien, die für den Austritt sind, am Donnerstag gewinnen, gibt es noch weitere Hürden zu überspringen. Ich denke, das Risiko, dass alle drei Ereignisse eintreten, ist relativ gering. Nichtsdestotrotz können wir angesichts des überraschenden Austrittsvotums beim Brexit-Referendum 2016 die Möglichkeit nicht ausschließen. Ich denke, die Abstimmung am Donnerstag ist ein wichtiges kurzfristiges Risiko für das Pfund Sterling.

Wales: Die Abstimmung in Wales ist im Moment nicht so wichtig, aber man sollte sie beobachten. Die Unterstützung für die Unabhängigkeit in Wales beträgt nur etwa 25 %, aber das ist doppelt so viel wie noch vor ein paar Jahren. Die wichtigste Pro-Unabhängigkeits-Partei in Wales, Plaid Cymru, will bis 2026 ein Unabhängigkeitsreferendum abhalten, wenn sie die größte Partei im Senedd Cymru – dem walisischen Parlament – ist. Jüngste Umfragen lassen dies jedoch unwahrscheinlich erscheinen – Labour scheint die größte Partei zu werden, selbst wenn sie keine Mehrheit von 31 Sitzen gewinnt.

England: Die Wahlen sind für Gemeinderäte und werden die Machtverhältnisse im Parlament nicht verändern. Nichtsdestotrotz sind sie der erste wirkliche Test, sowohl für die Konservativen als auch für die Labour Party, seit der Parlamentswahl im Dezember 2019. Sie sollten uns eine gute Vorstellung davon geben, ob diese Wahl, bei der die Konservativen eine große Anzahl traditioneller Labour-Sitze erobert haben, eine dauerhafte politische Neuausrichtung oder nur einen Ausrutscher dank des Brexit markierte. Es wird auch ein Gradmesser für die Zustimmung zur Regierung im Umgang mit der Pandemie und für die Meinung der Engländer über den neuen Vorsitzenden der Labour Party, Keir Starmer, sein. Entscheidend wird sein, wie die beiden großen Parteien in den traditionellen Labour-Hochburgen – den Midlands, Yorkshire, Nordost-Wales und Nordengland – abschneiden, wo die Konservativen die meisten Sitze gewinnen konnten.

Sie werden sehen, dass es in Nordirland glücklicherweise keine Abstimmung gibt. Die Nordiren sind überhaupt nicht glücklich über die Art und Weise, wie sie behandelt wurden – Premierminister Johnson hat sie belogen und am Ende eine Handelsbarriere zwischen der Provinz und dem Rest des Vereinigten Königreichs geschaffen, anstatt eine „harte Grenze“ zwischen Nordirland und der Republik Irland zu schaffen.

Wird die Bank of England das gleiche wie Kanada tun?

Der Donnerstag wird ein arbeitsreicher Tag für Großbritannien sein. Neben der Wahl gibt es das Ergebnis der Sitzung des geldpolitischen Ausschusses (MPC) der Bank of England sowie einen aktualisierten geldpolitischen Bericht (MPR) mit neuen Prognosen.

In Großbritannien lief es zuletzt gut für die BoE. Die Inflationsrate stieg im März von 0,4 % im Vorjahresvergleich auf 0,7 %, und wenn andere Länder Anhaltspunkte liefern, wird sie wahrscheinlich weiter steigen. In der Zwischenzeit fiel die Arbeitslosenquote in den drei Monaten bis Februar auf 4,9 % von 5 % im Januar (obwohl die Beschäftigung um 73.000 zurückging).

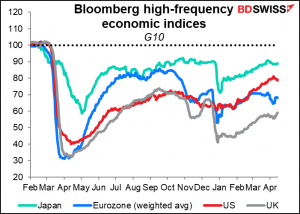

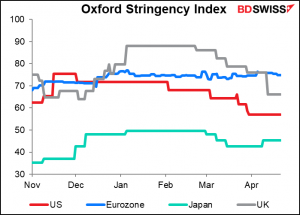

Laut den Hochfrequenz-Indikatoren von Bloomberg ist die Aktivität in Großbritannien im Januar, als die Wirtschaft ins Stocken geriet, eingebrochen, hat sich aber seitdem stetig erholt.

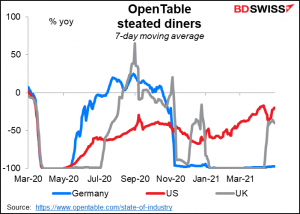

Da der Lockdown gelockert wurde…

…hat sich die wirtschaftliche Aktivität wieder erholt. Zum Beispiel gehen heute mehr Menschen auswärts essen.

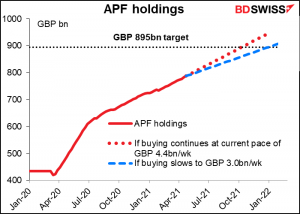

Dieser günstige Hintergrund dürfte zu einer deutlichen Aufwärtskorrektur der Prognosen im Monetary Policy Review führen. Das könnte die Rechtfertigung für den MPC liefern, dem Beispiel der Bank of Canada zu folgen und mit der Drosselung der Anleihekäufe zu beginnen. Ich erwarte, dass der Ausschuss einstimmig dafür stimmen wird, den Leitzins und den Gesamtbetrag der Anleihekäufe unverändert bei 895 Mrd. GBP zu belassen, aber das wöchentliche Tempo der Anleihekäufe von derzeit 4,4 Mrd. GBP pro Woche auf etwa 3,5 Mrd. GBP oder 3,0 Mrd. GBP zu verlangsamen. Das würde es der Bank ermöglichen, ihr aktuelles QE-Programm von 150 Mrd. GBP zu beenden und ihr Ziel der Asset Purchase Facility (APF) von 895 Mrd. GBP bis Ende 2021 zu erreichen. Andernfalls wird sie das Ziel etwa Mitte Oktober erreichen und muss es dann entweder stoppen oder entscheiden, es zu einem Zeitpunkt zu verlängern, an dem sich die britische Wirtschaft laut ihren Prognosen auf dem Weg der Besserung befinden sollte.

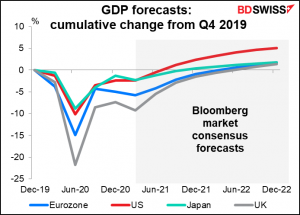

Und das, obwohl sich das Vereinigte Königreich nach aktuellen Marktprognosen erst im zweiten Quartal 2022 wieder auf das Produktionsniveau vor der Pandemie erholen wird. Kurz gesagt, die Bank würde den Prozess der Rücknahme der außerordentlichen geldpolitischen Anreize, die zur Bewältigung der Auswirkungen der Pandemie eingeführt wurden, beginnen, bevor sich die Wirtschaft vollständig erholt hat. Das wäre ein falscher Schritt, der das Pfund angesichts der politischen Unsicherheit etwas stützen sollte.

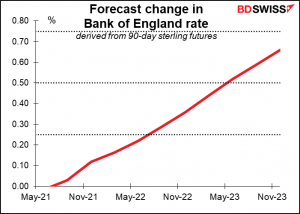

Die Entscheidung, die Anleihekäufe zurückzufahren, bedeutet jedoch nicht zwangsläufig, dass die Zinsen angehoben werden. Derzeit erwartet der Markt für 3-Monats-Pfund Sterling, dass die Bank etwa im Dezember mit einer Zinserhöhung beginnt, obwohl der Markt für Overnight-Index-Swaps (OIS) eine solche Erhöhung überhaupt nicht einpreist.

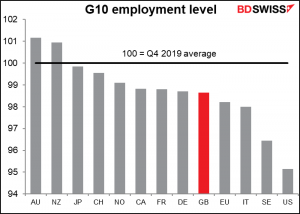

Der MPC hat unterstrichen, dass die Messlatte für eine Straffung der Politik recht hoch liegt. Der Ausblick bei der März-Sitzung lautete: „Es wird davon ausgegangen, dass es derzeit ein erhebliches Maß an Kapazitätsreserven gibt…Der Ausschuss beabsichtigt nicht, die Geldpolitik zu straffen – zumindest solange es keine eindeutigen Beweise dafür gibt, dass erhebliche Fortschritte bei der Beseitigung von Kapazitätsreserven und der nachhaltigen Erreichung des Inflationsziels von 2 % gemacht werden.“ Die „erheblichen Fortschritte“ sind noch genau so weit weg, wie die „substanziellen weiteren Fortschritte“ von Fed-Vorsitzendem Jerome Powell. Die Gesamtbeschäftigung in Großbritannien liegt immer noch 1,4 % unter dem Niveau vor der Pandemie, und das bei 4,8 Mio. Menschen, die sich im Urlaubsprogramm der Regierung befinden. Würden wir diese Menschen abziehen, dann läge die Beschäftigung etwa 16 % unter dem Niveau vor der Pandemie. Das Beurlaubungsprogramm endet im September. Es ist ziemlich sicher, dass die Regierung die Beschäftigung wieder auf das frühere Niveau anheben und die „freie Kapazität“ auf dem Arbeitsmarkt beseitigen möchte, bevor sie über eine Straffung nachdenkt.

RBA: Hier passiert nicht viel.

Im Gegensatz zur Bank of England wird die Reserve Bank of Australia (RBA) wahrscheinlich keine sehr aufregende Sitzung abhalten. Ich erwarte, dass sie ihre geldpolitischen Einstellungen unverändert lassen wird. Die Aufregung wird sich aus den aktualisierten Prognosen im vierteljährlichen Statement on Monetary Policy (SMP) ergeben, das am Freitag veröffentlicht wird

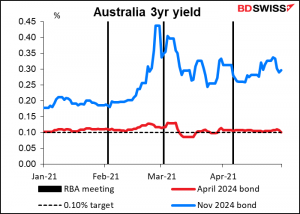

Die wichtigste Entscheidung, die sie treffen müssen, ist, ob sie die Laufzeit ihres Programms zur Steuerung der Zinskurve (YCC) verlängern, das derzeit darauf abzielt, die dreijährigen Renditen bei 0,1 % zu halten. Das würde einen Wechsel von der April 2024-Anleihe zur November 2024-Anleihe bedeuten.

Die RBA sagte nach ihrer letzten Sitzung (6. April):

„Der Vorstand hält weiterhin an dem Ziel einer 3-jährigen Staatsanleihenrendite von 10 Basispunkten fest. Später im Jahr wird er überlegen, ob es die Anleihe vom April 2024 als Zielanleihe beibehalten oder zur nächsten Laufzeit wechseln soll. Das erste Programm zum Ankauf von Staatsanleihen in Höhe von 100 Mrd. USD ist fast abgeschlossen und das zweite Programm in Höhe von 100 Mrd. USD wird nächste Woche beginnen. Darüber hinaus ist die Bank bereit, weitere Anleihekäufe zu tätigen, wenn dies den Fortschritt in Richtung Vollbeschäftigung und Inflation unterstützen würde.“

Wie die Grafik zeigt, geht der Markt davon aus, dass die RBA das YCC-Ziel nicht verlängern wird – daher wird die November 2024-Anleihe nicht im Einklang mit der April 2024-Anleihe gehandelt. Als ehemaliger Rentenmarktanalyst kann ich nicht verstehen, was sie sich dabei denken. Wenn sie weiterhin dreijährige Renditen anpeilen wollen, müssen sie die Zielanleihe einfach ausrollen. Das Protokoll der Sitzung erklärt das:

„Wenn das Board die Anleihe vom April 2024 als Zielanleihe beibehalten würde, anstatt zur nächsten Anleihe zu wechseln, würde die Laufzeit des Renditeziels allmählich sinken, bis die Anleihe im April 2024 fällig wird. Bei der Prüfung dieser Frage würden die Mitglieder dem Fluss der Wirtschaftsdaten und den Aussichten für Inflation und Beschäftigung große Aufmerksamkeit schenken.“

Eine Entscheidung, den Kauf nicht auszurollen, wäre in der Tat ein „Quasi-Taper“. Da die dreijährige Rendite als Vergleichswert für viele australische Finanzprodukte, wie z.B. Hypotheken, verwendet wird, würde eine Ausrichtung auf die Rendite einer Anleihe mit immer kürzerer Laufzeit bedeuten, dass die tatsächliche dreijährige Rendite allmählich steigt. Dies würde die Auswirkungen des YCC-Programms der RBA auf die Wirtschaft verringern. Es ist ein gutes Beispiel für das Sprichwort des chinesischen Philosophen Lao Tzu: „Tue nichts und alles ist getan“ – eine taoistische Philosophie, an die ich mich in Sachen Haushalt sehr halte.

Natürlich könnten sie auch einfach entscheiden, das gesamte YCC-Programm auszusetzen. So oder so, ich glaube nicht, dass das nächste Treffen als „später im Jahr“ bezeichnet werden kann, also erwarte ich keine Entscheidung bei diesem Meeting.

Die RBA könnte bestätigen, dass ihre Term Funding Facility Ende Juni ausläuft, aber das wurde bereits angedeutet.

Da keine Entscheidungen zu erwarten sind, wird sich die Aufmerksamkeit des Marktes (wie bereits erwähnt) auf die aktualisierten Prognosen konzentrieren. Die Erklärung nach der RBA-Sitzung wird diese neuen Prognosen zusammenfassen.

Angesichts der starken Entwicklung des Arbeitsmarktes in Australien – die Arbeitslosenquote ist bereits niedriger als die Jahresendprognose im SMP vom Februar und die Zahl der Arbeitsplätze ist höher als vor der Pandemie – könnte die RBA beschließen, ihre Inflationsprognosen nach oben zu korrigieren. Australien scheint ein Ort zu sein, an dem die Phillips-Kurve, der vermeintliche Zusammenhang zwischen Beschäftigung und Inflation, immer noch gilt.

Wenn sie das täte, könnte sie beschließen, auch ihre Zukunftsplanungen zu revidieren. Derzeit sagt sie, dass sie erwartet, dass die Bedingungen für eine Anhebung des Leitzinses „frühestens im Jahr 2024“ erfüllt werden. Aber auch hier denke ich, dass sie diese Entscheidung auf später verschieben wird – vielleicht bis zum nächsten SMP im August – um sicherzustellen, dass die Verbesserung „nachhaltig“ ist, was das Schlüsselwort unter den Zentralbanken zu sein scheint. Nichtsdestotrotz könnte der Markt beginnen, eine früher als erwartete Normalisierung der Politik einzupreisen, was positiv für den AUD wäre.

Zwischen der Sitzung am Dienstag und dem SMP am Freitag wird der stellvertretende Gouverneur der RBA, Guy Debelle, am Donnerstag über das Thema „Geldpolitik während der COVID“ sprechen.

Möglicherweise erhalten wir durch offizielle Reden zusätzliche Informationen über andere aktuelle Zentralbanksitzungen. EZB-Chefvolkswirt (und gerüchteweise Schattenpräsident) Lane spricht am Mittwoch, und (nominelle?) EZB-Präsidentin Lagarde am Freitag. In den USA sprechen der Präsident der Fed von Dallas, Kaplan, und die Präsidentin der Fed von Cleveland, Mester – beide nicht wählbar – jeweils zweimal. Die Reserve Bank of New Zealand veröffentlicht am Mittwoch ihre Financial Stability Review und RBNZ Präsident Orr wird dazu eine Pressekonferenz abhalten.

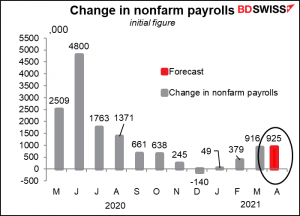

NFP: Zwei Punkte ergeben noch keine Kette

Obendrein ist es eine US-Nonfarm-Payrolls-Woche. Nach dem atemberaubenden Anstieg von 916k im letzten Monat, der deutlich über der Marktkonsensschätzung von 660k lag, erwarten die Ökonomen in diesem Monat einen noch höheren Anstieg von 925k, wobei die Schätzungen bisher von 700k bis 1,25 Mio. reichen.

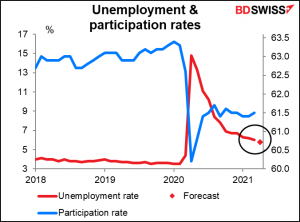

Die Frage, die sich der Markt stellen wird, ist, ob eine weitere Zahl von 900k+ Arbeitsplätzen laut der Fed als „substanzieller weiterer Fortschritt“ qualifiziert wird. Vor ein paar Wochen sagte der Fed-Vorsitzende Powell, dass es „eine Reihe von Monaten“ mit solchen Zahlen bräuchte, um sich als solcher zu qualifizieren. Auf der Pressekonferenz nach der jüngsten FOMC-Entscheidung wurde er gefragt, was eine Kette sei. Er antwortete, „Ich kann Ihnen sagen, was es nicht ist. Es ist nicht ein einziger wirklich guter Beschäftigungswert…“ Er betonte noch einmal, dass die USA immer noch 8,4 Mio. Arbeitsplätze unter dem Niveau vor der Pandemie liegen, „und das berücksichtigt nicht das Wachstum der Arbeitskräfte und das Wachstum der Wirtschaft, das wird erlebt haben.“ In dieser Hinsicht könnte die Partizipationsrate (noch keine Prognose verfügbar) beginnen, ein ebenso wichtiger Indikator zu werden wie die NFP-Zahl selbst, so wie es früher die durchschnittlichen Stundenlöhne waren. Die Partizipationsrate ist im Januar von 63,4 auf 61,5 gefallen.

Seltsamerweise gibt es andere Anzeichen dafür, dass der US-Arbeitsmarkt relativ angespannt ist. Die Partizipationsrate könnte gesunken sein, weil die Menschen nicht arbeiten wollen: entweder glauben sie, dass es in der aktuellen Umgebung unsicher ist, oder sie pflegen jemanden, der krank ist, oder sie müssen zu Hause bleiben, da ihre Kinder nicht zur Schule gehen. Auf der anderen Seite gibt es laut Job Offers and Labor Turnover Survey (JOLTS) 5 % mehr freie Stellen als vor der Pandemie. Anekdotische Hinweise im jüngsten Beige Book bestätigten die Idee, dass es jetzt zwar mehr Jobs gibt, aber weniger Menschen welche suchen.

Beachten Sie, dass nach dem Zusammenbruch von Lehman Bros. im Jahr 2008 die Zahl der offenen Stellen (rote Linie) um mehr als die Hälfte fiel und sich erst 2014 wieder erholte. Diesmal fiel sie unmittelbar nach der Pandemie, hat sich aber seither vollständig erholt. In der Zwischenzeit hat sich die Kündigungsrate – die angibt, wie viele Menschen freiwillig ihren Arbeitsplatz verlassen – auf das Niveau vor der Pandemie erholt. Normalerweise verlassen Menschen ihren Job nur dann, wenn sie zuversichtlich sind, einen neuen zu bekommen, daher ist dies ein allgemeiner Indikator für die Stärke des Arbeitsmarktes.

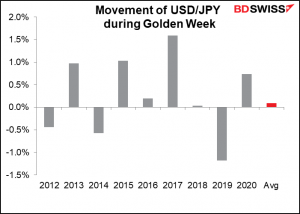

Es ist Goldene Woche in Japan, die Woche, in der es an fünf Tagen vier Feiertage gibt. Es begann gestern, als meine Tochter, die in Kyoto auf dem College ist, zum Unterricht aufstand und feststellte, dass an diesem Tag gar keiner stattfand. Sie sagt, dass es dieses Jahr wahrscheinlich ziemlich miserabel sein wird, da in verschiedenen Teilen des Landes ein „Ausnahmezustand“ (sie nennen es nicht „Lockdown“) herrscht, obwohl die Einschränkungen für diejenigen von uns, die eine SMS an die Behörden schicken müssen, bevor sie ihre Häuser verlassen dürfen, ziemlich lax erscheinen. In der kommenden Woche sind Montag, Dienstag und Mittwoch nationale Feiertage in Japan, sowie in China, wo es ein erweiterter „Tag der Arbeit“ ist. Montag ist der „Labor Day“ in Großbritannien.

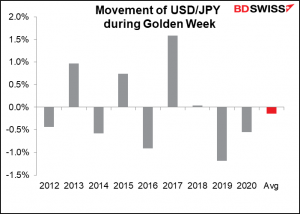

Wie verhält sich USD/JPY im Allgemeinen während der Goldenen Woche? Ich habe mir das für die letzten 10 Jahre angesehen. Es ist schwer zu definieren, wann die Goldene Woche beginnt & endet, denn manchmal ist der letzte Tag ein Mittwoch, in diesem Fall nehme ich an, dass die meisten Leute Donnerstag und Freitag frei nehmen und am nächsten Montag wiederkommen, also beendete ich die Woche normalerweise an einem Montag.

Das Ergebnis? Überhaupt kein Trend. USD/JPY war sechsmal oben und viermal unten. Im Durchschnitt um 0,1 %, was so gut wie unverändert ist.

Wenn wir einen strengeren Ansatz wählen und genau vom Tag vor dem Showa-Tag, dem ersten Feiertag, bis zum Tag nach dem „Nationalfeiertag“, dem letzten der Reihe, zählen, erhalten wir das gegenteilige Ergebnis: vier Aufwärts- und sechs Abwärtsbewegungen, was einem Durchschnitt von -0,1 % entspricht. Wieder ist es im Grunde ein Münzwurf. Kein handelbares Muster.

Andere Indikatoren

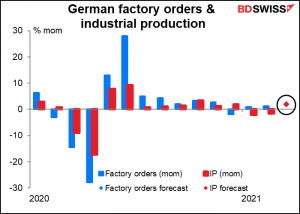

In der EU stehen am Donnerstag die deutschen Werksaufträge und am Freitag die Industrieproduktion an. Es wird erwartet, dass sie um 1,8 % im Vergleich zum Vormonat bzw. um 2,0 % im Vergleich zum Vormonat steigen werden. Das ist ein respektabler Anstieg und wäre der erste Anstieg der Aufträge seit drei Monaten – was positiv ist.

Weltweit erhalten wir am Mittwoch die endgültigen Einkaufsmanagerindizes (PMIs) für das verarbeitende Gewerbe und am Freitag die endgültigen PMIs für den Dienstleistungssektor der Länder, die bisher nur vorläufige Daten hatten. Wie üblich wird das US Institute of Supply Management (ISM) seine Version der PMIs kurz danach bekannt geben. Der ISM-Index der gezahlten Preise wird im Hinblick auf einen steigenden Inflationsdruck genau beobachtet werden.