Die nun endende Woche hatte mehrere denkwürdige Ereignisse: Für Großbritannien begann das Leben außerhalb der EU, Trump entging dem Rausschmiss aus dem Amt, es gab eine Reihe ausgezeichneter US-Wirtschaftsindikatoren, und die Vorwahl der Demokraten hatte einen katastrophalen Start (die Vorwahl der Republikaner aus einem anderen Grund ebenfalls – aber das lassen wir mal beiseite). Aber die Finanzmärkte schauen nur auf eines: das Coronavirus.

Wenn Sie daran interessiert sind, den Virus zu verfolgen, hat die Johns Hopkins University eine großartige Website mit einer Karte des Ausbruchs und vielen Daten. Sie können sie hier ansehen. Die Weltgesundheitsorganisation (WHO) verfügt über eigene Coronavirus-Seiten, einschließlich eines täglichen Lageberichts. Der Lagebericht vom Donnerstag enthält eine eher entmutigende Grafik der außerhalb Chinas festgestellten Fälle des Virus, die zwar rückläufig waren, aber plötzlich wieder auftauchten. (Es gab eine weitere Grafik, die nicht den gleichen Sprung in den letzten beiden Tagen zeigte, aber diese Grafik scheint weniger vollständig zu sein als diese).

Ich bin kein Epidemiologe, daher werde ich nicht versuchen, über das Virus zu diskutieren. Ich bin allerdings Pessimist, deshalb sage ich Ihnen meine Meinung: Warum sollte China Wuhan – eine ganze Stadt mit 11 Millionen Einwohnern – abriegeln, wenn es nicht wirklich, wirklich ernst ist? Es gibt Anzeichen dafür, dass das Schlimmste vorbei ist – die absolute Zahl der Fälle außerhalb Chinas ist zurückgegangen, und die Ausbreitungsrate des Virus außerhalb der Provinz Wuhan scheint ihren Höhepunkt erreicht zu haben. Allerdings hat China am Donnerstag einseitig seine Zölle auf 75 Milliarden Dollar an US-Waren gesenkt – warum sollte es das jetzt tun, wenn die Dinge anfangen, unter Kontrolle zu kommen? Ich kann mir nicht helfen, aber ich denke, dass es nicht bald oder spurlos vorbei sein wird.

Als Forexstratege würde meine Hauptfrage lauten: Wie hat sich der Markt in der Zeit, in der das Virus in den Nachrichten war, bewegt und wie könnte er sich in Zukunft bewegen? Die Daten der Google-Suche zeigen, dass ab Montag, dem 20. Januar, nach dem Wort „Coronavirus“ gesucht wurde. Nehmen wir also Freitag, den 17. Januar als Starttermin.

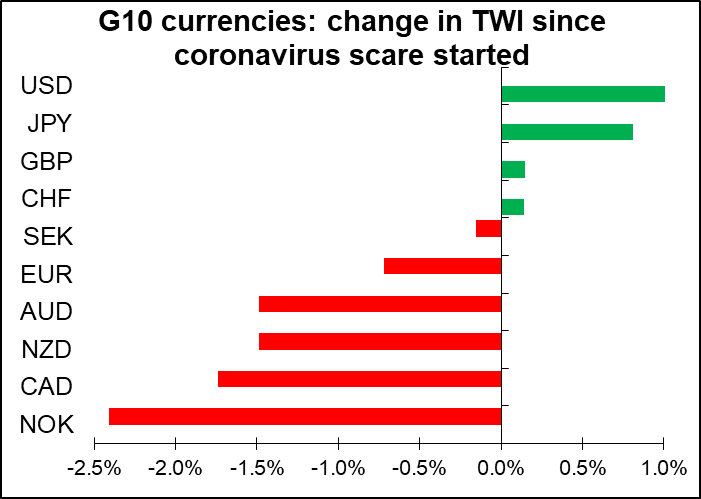

Seitdem ist es ein ziemlich klassisches „Risiko aus“ Ergebnis, wobei der Safe-Hafen JPY und der CHF an Wert gewinnen und die Rohstoffwährungen fallen. Besonders stark betroffen waren die ölabhängigen NOK und CAD, gefolgt von den von China abhängigen NZD und AUD. Die Reihenfolge ist vielleicht nicht genau das, was man erwarten würde, da Australien stärker von Exporten nach China abhängig ist als Neuseeland, und Neuseelands Exporte nach China sind zumeist Lebensmittel, die weniger empfindlich auf wirtschaftliche Aktivitäten reagieren als Australiens Eisenerz und Kohle. Die Menschen müssen auch dann noch essen, wenn die Stahlwerke geschlossen sind.

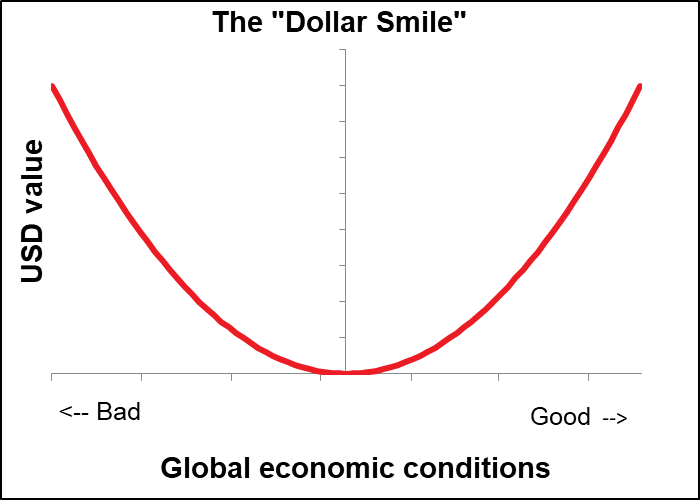

Die gute Performance des Dollars steht im Einklang mit der Theorie des „Dollar-Lächelns“, nach der der Dollar gehandelt wird. Das ist die Idee, dass die Menschen, wenn die Dinge gut laufen, USD kaufen, weil die US-Wirtschaft die stärkste ist. Wenn die Dinge schlecht stehen – wie 2008 oder jetzt mit dem Coronavirus – kaufen die Leute USD, weil es die ultimative „Safe-Hafen“-Währung ist. Wenn wir uns in einem perfekten Szenario befinden, das weder zu heiß noch zu kalt ist, verkaufen die Leute USD und kaufen EUR.

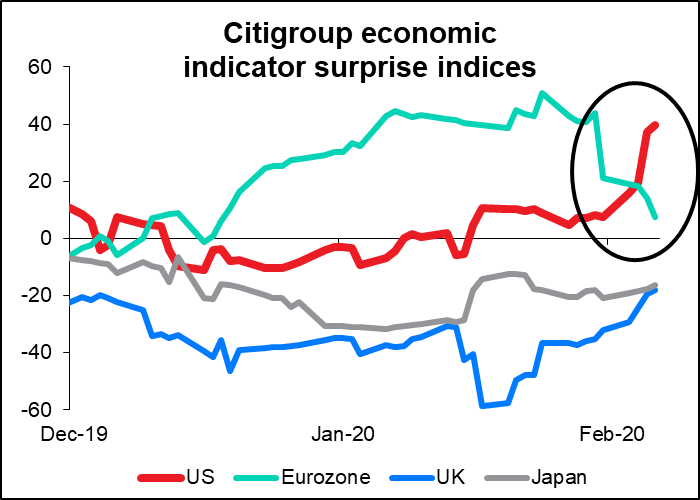

Der Dollar hat in der letzten Woche auch eine Reihe von besser als erwarteten US-Wirtschaftsindikatoren gesehen, was ihm zweifellos ebenfalls Auftrieb gegeben hat, insbesondere im Gegensatz zu den enttäuschenden EU-Indikatoren. Die wirtschaftlichen Überraschungsindizes der beiden Währungen sind spiegelbildlich zueinander.

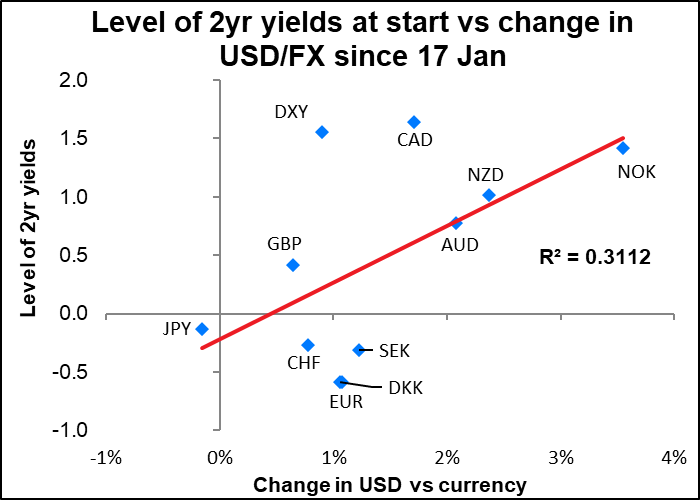

Möglicherweise gab es auch ein gewisses Maß an Schließung von Carry-Trades, wie man erwarten würde, wenn die Anleger risikoscheu werden. Die Währungen, die am meisten abgewertet wurden, waren tendenziell diejenigen, die mit den höchsten Renditen begonnen haben.

In dieser Hinsicht hat sich der CAD relativ gut gehalten – diese Analyse würde darauf hindeuten, dass er viel stärker hätte fallen müssen, insbesondere wegen des gleichzeitigen Rückgangs der Ölpreise. Vielleicht wird er in den Carry-Trades nicht oft verwendet. Dasselbe könnte man vielleicht auch in die entgegengesetzte Richtung für den EUR sagen – obwohl er die niedrigsten 2-Jahres-Renditen hatte, wertete er gegenüber dem USD nicht auf, was darauf hindeutet, dass er nicht so sehr als Finanzierungswährung verwendet wird, wie man vielleicht erwartet hätte. (Beachten Sie, dass das obige Diagramm die Bewegung der Währung im Verhältnis zum Dollar zeigt, nicht die Bewegung des Währungspaares, wie es normalerweise notiert wird, so dass alle auf einer konsistenten Basis dargestellt werden).

So haben sich die wichtigsten Währungspaare, sowie Gold, Silber und Öl von Anfang an entwickelt:

Ein Punkt, der aus dieser Grafik sowie aus der Grafik der handelsgewichteten Indizes klar hervorgeht, ist, dass das GBP auch in diesem Zeitraum relativ gut abgeschnitten hat. Ich denke, das GBP ist ein Sonderfall; es wird nicht so sehr von dem allgemeinen Trend des Risikozustands beeinflusst, sondern es hat seinen eigenen Takt, der eher nach Keith Moon als Joe Morello klingt. Der Markt ist viel besorgter darüber, wie sich die Verhandlungen zwischen Großbritannien und der EU auf das Vereinigte Königreich auswirken werden, als darüber, wie sich das Virus auswirken wird. Es gibt natürlich auch große Bedenken, wie die Bank of England auf die Ereignisse reagieren wird. George Soros nannte dies „Reflexivität“ – der Markt reagiert auf die Wirtschaft, indem er beispielsweise die Währung nach unten drückt oder die Anleiherenditen in die Höhe treibt, und die Bank of England reagiert dann auf den Markt, was den Markt veranlasst, auf die Bank zu reagieren. Der endgültige Endpunkt ist also schwer vorherzusagen, wenn man nicht alle Iterationen durchdacht hat, was passieren wird und wie die verschiedenen Akteure darauf reagieren werden.

Beachten Sie auch in der obigen Grafik der wirtschaftlichen Überraschungsindizes, dass sich die britischen Wirtschaftsindikatoren in letzter Zeit verbessert haben – immer weniger enttäuschend. Das unterstützt auch die Währung.

Persönlich erwarte ich jedoch, dass die Realität der Aufgabe, die das Vereinigte Königreich vor sich hat, die Handelsgemeinschaft stärker beeindrucken wird. Der britische Außenminister Dominic Raab beispielsweise wird sich nächste Woche für einige Stunden mit dem australischen Handelsminister Simon Birmingham treffen. Großartig! Nur zu! In der Zwischenzeit wird ein Team von EU-Beamten während der Woche vier Tage lang mit ihren australischen Amtskollegen für die sechste Verhandlungsrunde zum Freihandelsabkommen zwischen der EU und Australien zusammentreffen. Haben Sie das verstanden? Ein Brite spricht einige Stunden lang mit seinem australischen Amtskollegen, während ein Team von EU-Beamten mehrere Tage lang mit ihren Kollegen spricht. Wer wird wahrscheinlich das bessere Angebot unterbreiten und bis wann? Wiederholen Sie diesen Prozess weltweit, und Sie sehen, wie unwahrscheinlich es ist, dass Großbritannien nach Brexit seine Handelsposition verbessern kann. Und das Land hat bereits jetzt eines der größten Leistungsbilanzdefizite in Prozent des BIP aller Länder der Welt.

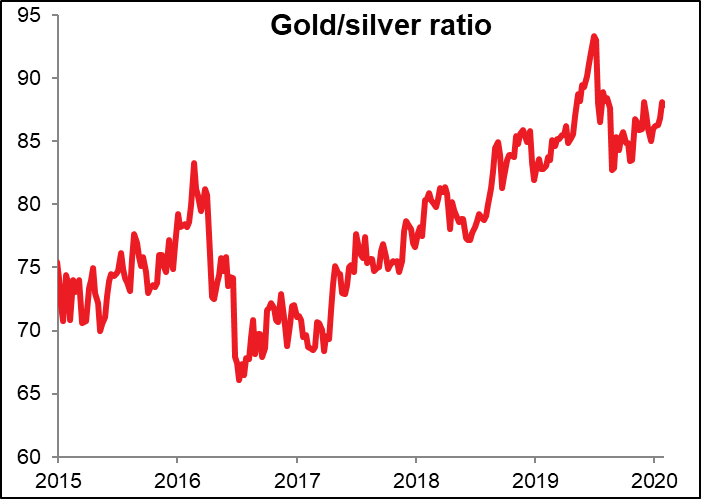

Bei anderen Themen war ich überrascht, dass Gold in dieser riskanten Zeit relativ wenig gestiegen ist und dass Silber in dieser Zeit tatsächlich gefallen ist. Das Gold-Silber-Verhältnis ist zwar gestiegen, bleibt aber deutlich unter seinem jüngsten Höchststand.

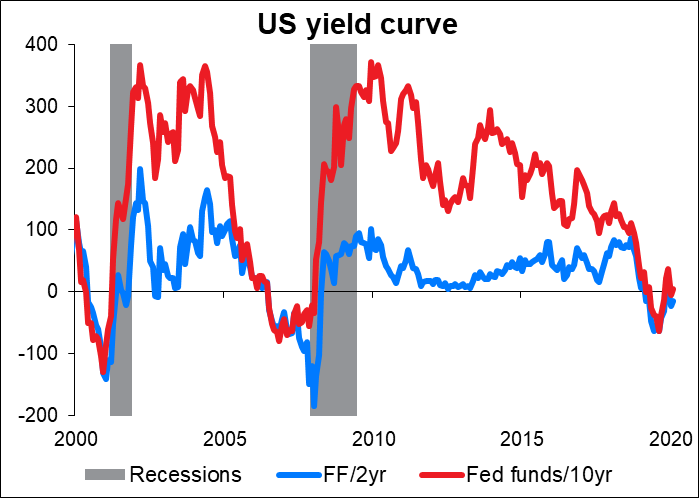

Ich denke, das Gold-Silber-Verhältnis kann weiter steigen. Ich vermute, dass der Rückgang des Silberpreises zu einer Zeit, in der der Goldpreis steigt, eine Prognose für eine geringere industrielle Nachfrage ist, da die Anleger die Auswirkungen des Coronavirus auf die Wirtschaftstätigkeit bedenken. Auch die US-Zinskurve hat sich erneut umgekehrt, ein weiteres Zeichen dafür, dass der Markt eine Rezession befürchtet.

Und doch setzt die FX vol ihren scheinbar unaufhaltsamen Weg nach unten fort. Seufz.

Die kommende Woche: Stellungnahme von Powell, US CPI, UK GDP, RBNZ-Sitzung Die kommende Woche hat einige interessante Punkte für den Markt. Der Hauptschwerpunkt, mehr aus Gewohnheit als alles andere, wird wahrscheinlich die Aussage des Fed-Vorsitzenden Powell vor dem Finanzdienstleistungsausschuss des Repräsentantenhauses (Dienstag) und dem Bankenausschuss des Senats (Mittwoch) sein. Ich sage „aus Gewohnheit“, weil natürlich jeder darauf achtet, wenn der Fed-Vorsitzende spricht, aber das bedeutet nicht, dass er jedes Mal etwas Neues sagt. Die FOMC-Sitzung und seine anschließende Pressekonferenz fand vor etwa zwei Wochen statt. Seitdem hat sich in der Welt nicht viel geändert; warum sollten sich seine Kommentare dann ändern? Vielleicht weiß er ein bisschen mehr über das Coronavirus, aber ich glaube nicht, dass irgendwer heute so viel mehr weiß als wir damals. Ich würde also erwarten, dass er die gleiche Melodie singt wie damals. Zur Erinnerung: Er sagte, die Geldpolitik sei „gut aufgestellt“ und „angemessen“, könne aber angepasst werden, wenn es eine „materielle Neubewertung“ der Aussichten gäbe. Das war damals nichts Neues, und es wird wohl auch nichts Neues sein, wenn er es in der kommenden Woche noch einmal sagt.

Bei den US-Wirtschaftsindikatoren wird der Schwerpunkt am Donnerstag auf dem US-Verbraucherpreisindex (CPI) liegen. Dies ist nicht der bevorzugte Inflationsindikator der Fed – das ist der Deflator der persönlichen Konsumausgaben der USA – aber der Markt behandelt ihn, als ob er es wäre. In jedem Fall tendieren die beiden Größen langfristig dazu, sich zusammen zu bewegen, obwohl der wichtigere Kern-PCE-Deflator heute deutlich um etwa 70 Basispunkte unter seinem VPI-Pendant liegt.

Es wird erwartet, dass sich die Inflation in der Kernzahl beschleunigt, aber die Kernzahl wird voraussichtlich eine Verlangsamung zeigen – und wenn man sich ansieht, was seit Januar mit dem Ölpreis passiert ist, erwarte ich, dass sich die Kernzahl auch im nächsten Monat verlangsamen wird. Aber in beiden Fällen liegt die Inflation nach wie vor deutlich über dem 2%-Ziel der Fed, so dass dies keineswegs die Art von „materieller Neubewertung“ auslösen sollte, die für eine Änderung der Politik notwendig wäre. Der USD ist also neutral

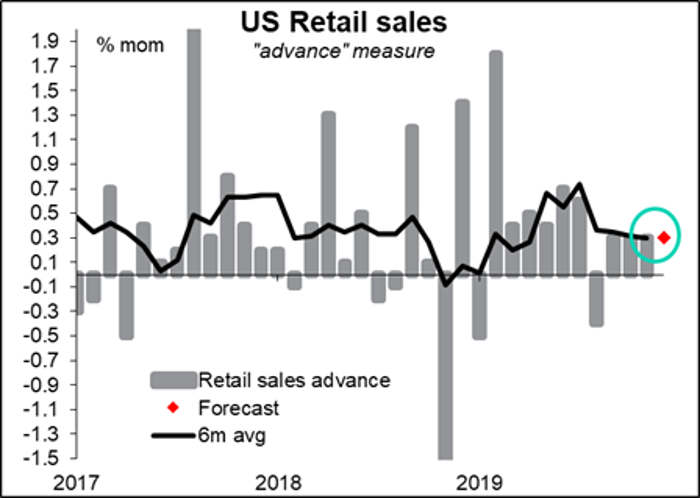

Die USA geben am Freitag auch die US-Einzelhandelsumsätze bekannt. Dies ist ein Schlüsselindikator, da Powell und andere Beamte die Last der Unterstützung der US-Wirtschaft auf die breiten Schultern der US-Verbraucher gelegt haben. Es wird erwartet, dass sie um 0,3% steigen werden, was genau dem Trend der letzten sechs Monate entspricht. Keine Trendwende wäre höchstwahrscheinlich neutral für den Dollar.

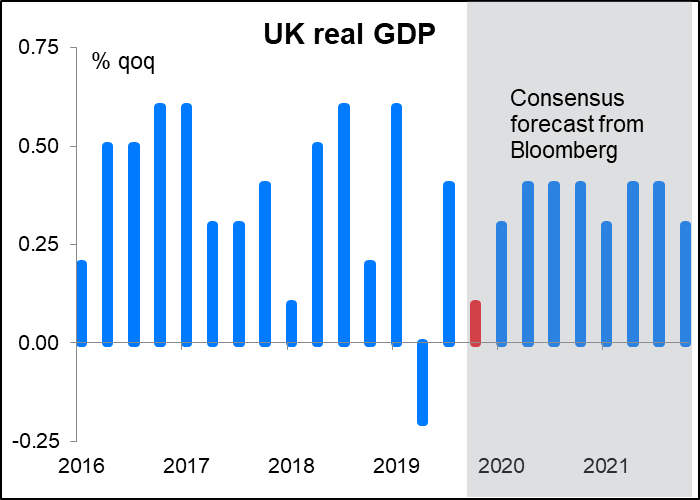

Großbritannien hat am Dienstag einen „Tag der kurzfristigen Indikatoren“, an dem das BIP, die Industrie- und Fertigungsproduktion und die Handelsbilanz bekannt gegeben werden. Der Schlüssel ist hier das BIP, das diesmal sowohl die Zahl für das 4. Quartal als auch für den Dezember allein umfasst. Der Quartalswert wird voraussichtlich -0,1% betragen, d.h. er wird zeigen, dass die britische Wirtschaft im 4. Quartal geschrumpft ist. Hier herrscht jedoch einige Verwirrung; die Konsensprognose für die monatliche BIP-Zahl für Dezember beträgt +0,2%, was nach den +0,1% vom Oktober und -0,3% vom November das vierte Quartal gegenüber dem dritten Quartal unverändert lassen würde. Die Diskrepanz entsteht, weil nur drei Ökonomen die monatliche Zahl prognostizieren, während die vierteljährliche Prognose die Daten von sechs Ökonomen verwendet. Es kann zu einer gewissen Verwirrung auf dem Markt führen, wenn man sagt, dass die Veröffentlichung zwar die Mutterprognose verfehlt, aber die Quartalsprognose übertrifft – die Leute haben es schwer zu entscheiden, ob die Daten besser oder schlechter als erwartet sind.

Ein Ergebnis, das der Quartalsprognose entspricht, wird meiner Meinung nach für das Pfund Sterling wahrscheinlich nicht schlecht sein. Das liegt daran, dass der Markt im Moment glaubt, dass dies der Tiefpunkt des britischen Wachstums ist und dass er sich auf +0,3% im ersten Quartal und +0,4% in jedem Quartal für den Rest der Welt erholen wird. Sofern die Zahl nicht so schlecht ist, dass sie eine Neubewertung der Zukunftsaussichten Großbritanniens erzwingt, sollte sie für das Pfund neutral sein. Obwohl ich sagen muss, dass ich diese Prognosen für zu rosig halte – aber ich habe Sie oben gewarnt, dass ich zu Pessimismus neige (ich habe als Anleiheanalyst begonnen, und Anleiheanalysten hoffen immer auf eine Katastrophe, denn dann steigen Anleihen wirklich in die Höhe!)

(Scharfsichtige Leser werden feststellen, dass die Prognose in der obigen Grafik nicht negativ ist; im Gegenteil, sie sagte ein Wachstum um +0,1% voraus. Der Grund dafür ist, dass Bloomberg zwei verschiedene Arten von Prognosen hat: die kurzfristigen Prognosen, die sie durch Anrufe und Befragungen von Brokern erhalten, und die langfristigen Prognosen, die sie durch die Auswertung der Broker-Forschung erhalten. Die Prognose in der ersten Grafik ist die kurzfristige, während die zweite Grafik die langfristige Prognose zeigt. Ich habe es so gehalten, damit das zweite Diagramm während des gesamten Prognosezeitraums konsistent ist. Ein Quartalswachstum von +0,1% im 4. Quartal ist nicht unmöglich; es würde aber ein Dezember-Wachstum von +0,3% erfordern, während die Konsensprognose bei +0,2% liegt, also nicht so groß ist).

Die einzige große Zentralbanksitzung der Woche ist die der Reserve Bank of New Zealand (RBNZ). Der Markt rechnet nicht damit, dass die RBNZ in nächster Zeit die Preise ändern wird, und diese Erwartungen haben sich in letzter Zeit auch nicht viel geändert

Ausschlaggebend für die Entscheidung in dieser Woche waren die neuseeländischen Beschäftigungsdaten vom Mittwoch. Wie die Fed hat die RBNZ ein „doppeltes Mandat“ – sie ist verpflichtet, die Geldpolitik „mit den Zielen der mittelfristigen Aufrechterhaltung eines stabilen allgemeinen Preisniveaus und der Unterstützung einer möglichst nachhaltigen Beschäftigung“ festzulegen. Dieses Niveau ist nicht genau festgelegt, aber bei der letzten RBNZ-Sitzung im November meinten die Mitglieder des geldpolitischen Ausschusses, dass „die Beschäftigung weiterhin nahe an ihrem maximalen nachhaltigen Niveau liegt“… Damals lag die Arbeitslosenquote bei 4,1 % – im 4. Quartal fiel sie auf 4,0 %. Wenn es also damals knapp war, ist es jetzt noch knapper.

Inzwischen liegt die Inflation genau in der Mitte des Zielbereichs der RBNZ von 1%-3%, und auch die Inflationserwartungen sind auf diesem Niveau gut verankert.

Dementsprechend wird sie zwar einige besorgte Stimmen über die Auswirkungen des Coronavirus auf die neuseeländische Wirtschaft verlauten lassen, aber ich würde erwarten, dass sie sich der relativ optimistischen Reaktion der Reserve Bank of Australia anschließen und nicht so viele Änderungen vornehmen. Ich erwarte ein relativ langweiliges Treffen mit wenig Marktreaktion.