Einer der Höhepunkte der kommenden Woche wird eine webbasierte Konferenz der Bank für Internationalen Zahlungsausgleich (BIZ) sein: „Innovation Summit 2021: Wie können Zentralbanken im digitalen Zeitalter innovativ sein?“ Dieser Gipfel sollte für alle Kryptowährungsbegeisterten unter Ihnen interessant sein, da das Hauptthema Digitale Zentralbankwährungen (CBDCs) sein werden. Im Grunde genommen, CBDC: ja oder nein, und wenn ja, wie?

Hören Sie von weltweit führenden Vertretern zu wichtigen Themen rund um grenzüberschreitende und Massenzahlungen, digitale Zentralbankwährungen, das Bankwesen und das neue digitale Ökosystem, dezentralisierte Finanzen, Daten, Analytik, KI und Cloud-Technologien sowie kulturelle und organisatorische Veränderungen, die innerhalb der Zentralbanken erforderlich sein könnten, um den Herausforderungen des digitalen Zeitalters zu begegnen.

Es wird eine schillernde Reihe hochkarätiger Redner geben, darunter der Fed-Vorsitzende Powell, die Präsidentin der Europäischen Zentralbank (EZB) Lagarde, ihr Erzfeind, Bundesbankpräsident Jens Weidmann, der ehemalige Gouverneur der Bank of England, Carney, und der Präsident von Microsoft, Brad Smith. Sie können sich hier registrieren, um die Konferenz kostenlos anzusehen. Sie läuft von Montag bis Donnerstag.

Was ist eine digitale Zentralbankwährung? Derzeit stellen die Zentralbanken der Wirtschaft zwei Arten von Geld zur Verfügung. Die eine ist Bargeld, das hauptsächlich für Transaktionen im Einzelhandel verwendet wird. Die andere sind elektronische Zentralbankeinlagen, auch bekannt als Reserven oder Abwicklungsguthaben, die ausschließlich von qualifizierten Finanzinstituten verwendet werden. CBDCs wären eine dritte Art von Zentralbankgeld: ein digitales Zahlungsinstrument, das auf die nationale Rechnungseinheit lautet und eine direkte Haftung der Zentralbank darstellt.

Bevor Sie sich zu sehr aufregen, lassen Sie mich darauf hinweisen, dass CBDCs keine Ähnlichkeiten zu Bitcoin oder dem grässlichen Dogecoin haben. Sie werden niemals reich werden, indem Sie einen CBDC kaufen, genauso wenig wie Sie reich werden würden, indem Sie Dollarscheine oder Euro horten. Der Zweck von CBDC ist die Erleichterung von Transaktionen, nicht die Möglichkeit für Leute, durch HODLing reich zu werden. Das liegt daran, dass CBDCs als Währungen für Transaktionen gedacht sind und nicht als Vermögenswerte, mit denen man sich bereichern kann. Zwei grundlegende Anforderungen an eine Währung sind, dass sie ein stabiles Wertaufbewahrungsmittel und eine Rechnungseinheit ist. Ein Vermögenswert, dessen Preis stark schwankt – auch wenn wir mit “schwanken“ durchaus “steigen“ meinen können – ist per Definition kein stabiles Wertaufbewahrungsmittel und kann nicht als Rechnungseinheit verwendet werden. Wie Fabio Panetta, Mitglied des Direktoriums der EZB, in einer kürzlich gehaltenen Rede sagte (Evolution or revolution? The impact of a digital euro on the financial system): “Ein digitaler Euro sollte ein effizientes Zahlungsmittel sein, sowohl im Inland als auch international. Aber entscheidend ist, dass er zur Wahrung der Stabilität so gestaltet sein sollte, dass er nicht als Anlageform genutzt werden kann.“

Nach Angaben der BIZ ist das Interesse der Zentralbanken an CBDCs als Reaktion auf Veränderungen im Zahlungsverkehr, im Finanzwesen und in der Technologie sowie auf die durch Covid-19 verursachten Störungen gestiegen. Eine BIZ-Umfrage Anfang des Jahres ergab, dass 86 % der Zentralbanken aktiv das Potenzial für CBDCs erforschen, 60 % mit der Technologie experimentieren und 14 % bereits Pilotprojekte durchführen. In den nächsten drei Jahren werden Zentralbanken, die etwa 20 % der Weltbevölkerung repräsentieren, wahrscheinlich einen universell einsetzbaren CBDC ausgeben.

Aus BIS Working Papers Nr. 880: Aufstieg der Zentralbank-Digitalwährungen: Treiber, Ansätze und Technologien

Wer sind die Vorreiter in diesem Bereich? Bisher sind es die Bahamas mit ihrem digitalen bahamaischen Dollar, dem Sanddollar, der bereits weit verbreitet ist. China, das 2014 begann, die Idee zu erforschen, begann letztes Jahr mit dem Test eines e-RMB. Schweden hat den ersten Versuch seines digitalen Kronenprojekts, der e-Krone, gestartet. Die EZB wird bald die ersten Ergebnisse eines Versuchs erhalten und dann entscheiden, ob sie die Idee weiterverfolgen wird. Die Fed, die Bank of England und die Bank of Japan untersuchen das Thema, haben aber noch keine Entscheidung getroffen. In der Zwischenzeit haben sich die Hong Kong Monetary Authority und die Bank of Thailand mit der People’s Bank of China und der Central Bank of the UAE dem Multiple Central Bank Digital Currency (m-CBDC) Bridge Project angeschlossen, um Mehrwährungszahlungen auf Großhandelsebene für grenzüberschreitende Zahlungen zu unterstützen.

Mein Eindruck ist, dass die BIZ ziemlich begeistert von CBDCs ist und mehrere Schwellenländer (EM) auf dem besten Weg sind, sie einzuführen. Für die Schwellenländer ist es einfacher, weil ihre junge Bevölkerung (die technisch versierter ist) und die relativ hohen Zinssätze (höhere Opportunitätskosten für das Halten von Bargeld) CBDCs attraktiver machen als in Ländern mit einer älteren Bevölkerung und Nullzinsen. Auch die Zentralbanken in den großen Industrieländern sind noch dabei, die Vor- und Nachteile abzuwägen. Diese Vor- und Nachteile sind, wie Panetta in seiner Rede darlegte, wie folgt:

Paradoxerweise könnte sich ein digitaler Euro als zu erfolgreich erweisen. Wenn er nicht richtig konzipiert ist, könnten seine Hauptstärken – Sicherheit und Liquidität – die Währungs- und Finanzstabilität an drei Fronten beeinträchtigen: erstens die Finanzintermediation und Kapitalallokation in normalen Zeiten, zweitens die Finanzstabilität in Krisenzeiten und drittens das Funktionieren des internationalen Finanzsystems.

Finanzintermediation und Kapitalallokation in normalen Zeiten: Die Sorge hierbei ist, wenn jeder ein Konto bei der Zentralbank haben und die CBDC nutzen könnte, um seine Stromrechnung etc. zu bezahlen, warum sollte er dann eine Bank nutzen müssen? Die Banken würden Einlagen verlieren und die Kreditschöpfung würde sich verlangsamen. Die Banken müssten mehr Geld verlangen, um das geringere Volumen auszugleichen, was das Wachstum weiter dämpfen würde. Im Extremfall könnte das Finanzsystem in seiner derzeitigen Struktur zusammenbrechen. Panetta löst das Problem, indem er sagt: “Die Finanzintermediäre – insbesondere die Banken – würden die Front-End-Dienstleistungen erbringen, so wie sie es heute für bargeldbezogene Operationen tun. Wir würden sicheres Geld bereitstellen, während die Finanzintermediäre weiterhin zusätzliche Dienstleistungen für die Nutzer anbieten würden.“ So wird es zum Beispiel auf den Bahamas gehandhabt.

Finanzstabilität in Krisenzeiten: Das Problem der “Flucht in die Sicherheit“ wäre in Krisenzeiten noch ausgeprägter, wenn die Menschen einen großen Anreiz hätten, ihr Geld aus den Geschäftsbanken abzuziehen. Diese “digitalen Runs“ könnten das Finanzsystem destabilisieren. In der Tat könnte die bloße Existenz von CBDCs dazu führen, dass solche Runs häufiger auftreten als heute.

Das Funktionieren des internationalen Finanzsystems: Ein digitaler Euro, der auch für Nichtansässige zugänglich ist, könnte die gemeinsame Währung für Ausländer attraktiver machen. Das könnte die Eurozone jedoch auch anfällig für große Schwankungen bei Investitionen in und aus der Währung machen (ein Problem, mit dem die Schwellenländer schon seit Ewigkeiten zu kämpfen haben, aber egal). Andererseits könnte der globale Zugang zu einer verlässlichen, einfach zu verwendenden Hartwährung dazu führen, dass Transaktionen in weniger verlässlichen Währungen verkümmern, was zu einer “digitalen Dollarisierung“ kleinerer Länder mit weniger stabilen Währungssystemen führt.

Auf der anderen Seite bieten CBDCs viele Vorteile und Möglichkeiten für Zentralbanken. Zum Beispiel würden sie einen weit verbreiteten Zugang zu Zentralbankgeld ermöglichen, wenn das Bargeld knapp wird; eine einfachere Möglichkeit bieten, Geld in abgelegenen Gebieten oder bei Naturkatastrophen zu verteilen; die Vielfalt und Effizienz von Zahlungsnetzwerken erhöhen; die finanzielle Inklusion fördern (mehr Menschen in das Bankensystem bringen); den grenzüberschreitenden Zahlungsverkehr verbessern; fiskalische Transfers erleichtern; und geldpolitische Innovationen ermöglichen, wie z. B. die sofortige Änderung von Zinssätzen in der gesamten Wirtschaft oder sogar die Einführung von Negativzinsen, indem Geld so programmiert wird, dass es nach einer bestimmten Zeit verfällt.

Die Frage, die sich viele Leser stellen werden, ist: Welche Auswirkungen, wenn überhaupt, werden CBDCs auf Kryptowährungen haben? Und hier liegen die brandheißen Ideen. Ich denke, die Einführung von CBDCs könnte das Ende des Kryptowährungsbooms sein. Hier ist warum.

Der Grund dafür steckt schon in ihrem Namen: Kryptowährungen. Kryptowährungen heißen so, weil eines ihrer Hauptverkaufsargumente die Einfachheit ist, sie für Transaktionen zu nutzen. Anstatt zur Bank zu gehen und eine hohe Gebühr zu zahlen, um Geld zu wechseln, auf die T+2-Abwicklung zu warten und dann eine weitere Gebühr zu zahlen, um das Geld zu überweisen (eine Gebühr, die von der Höhe des zu sendenden Geldes abhängt – als ob es mehr Arbeit erfordert, 1.000 Dollar zu senden als 100 Dollar…), kann man das alles von einer App auf seinem Telefon aus sofort und in einigen Fällen (fast) anonym erledigen. Als Ergebnis, so die Enthusiasten, würde sich die Welt allmählich von der Verwendung von Dollar und Euro und Pfund im täglichen Leben entfernen und das Finanzsystem würde dezentralisiert und demokratisiert werden.

Abgesehen von der Tatsache, dass das nie passieren wird, da die meisten Regierungen nur ihre eigene Währung als Zahlungsmittel für Steuern akzeptieren werden, müssen wir uns fragen: Was passiert mit privatwirtschaftlichen, kommerziellen Kryptowährungen, wenn ein noch besseres Modell kommt? Warum sollte irgendjemand eine hack-anfällige Website benutzen, um ein Token von unsicherem Wert für irgendeinen alltäglichen Zweck zu kaufen, wenn die Regierung eine zuverlässige, versicherte Version liefert, die von allgemein anerkanntem Wert ist? Zumindest, warum sollten sie es kaufen, um es für Transaktionen zu verwenden, wenn ein digitaler Dollar oder Euro verfügbar ist?

Dann kommen wir zur Natur des Problems. Kryptos wie Bitcoin und Dogecoin sind keine Kryptowährungen – sie sind Krypto-Assets. Die Leute kaufen sie nicht, um die bestellte Pizza leichter bezahlen zu können, sie kaufen sie in der Hoffnung, dass sie an Wert gewinnen. Aber hier ist der Punkt, den ich nie verstanden habe: Warum sollte ihr Preis steigen, wenn niemand eine echte Verwendung für sie hat? Das ist die existenzielle Frage, die die Einführung von CBDCs aufwerfen wird und warum ich denke, dass CBDCs das Ende des Krypto-Asset-Booms bedeuten könnten.

Weitere Ereignisse in der kommenden Woche: Treffen der EU-Staats- und Regierungschefs, vorläufige PMIs, private Einkommen und Ausgaben in den USA, Beschäftigung in Großbritannien

Die digitale Transformation wird auch eines der Themen bei der Tagung des Europäischen Rates am Donnerstag und Freitag sein. (Der Europäische Rat besteht aus den Staats- und Regierungschefs der Mitgliedsstaaten sowie dem Präsidenten der Europäischen Kommission.) Die Staats- und Regierungschefs der EU haben die digitale Transformation bei ihrem Treffen im Oktober diskutiert und die Europäische Kommission gebeten, “einen umfassenden digitalen Kompass zu erstellen, der die konkreten digitalen Ambitionen der EU für 2030 darlegt.“ Diese Vision für eine “digitale Zukunft für Europa” wird bei dem Treffen in der kommenden Woche enthüllt werden, einschließlich der Arbeit an der digitalen Besteuerung. (Bedeutet das, dass Menschen mit mehr Geld höher besteuert werden? Bleiben Sie dran, um das herauszufinden!)

Weitere Themen, die sie besprechen werden, sind:

● COVID-19: Die Einführung von Impfstoffen, die epidemiologische Situation und die koordinierte Reaktion auf die Pandemiekrise.

● Europäisches Semester (aka Budget) 2021: Die Prioritäten für das Europäische Semester 2021. Die Staats- und Regierungschefs werden der Empfehlung zur Wirtschaftspolitik der Eurozone zustimmen (oder nicht!).

● Östliches Mittelmeer: Das östliche Mittelmeer und ein Bericht über die Beziehungen zwischen der EU und der Türkei.

● Russland: eine strategische Debatte über die Beziehungen zu Russland.

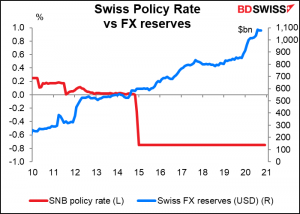

Es gibt auch eine Zentralbank-Sitzung unter der Woche, die der Schweizer Nationalbank (SNB) am Donnerstag. Es macht nicht viel Sinn, ihr wahrscheinliches Verhalten eingehend zu diskutieren. Sie haben seit Januar 2015 keine wesentlichen Änderungen an ihrer Politik vorgenommen und ich erwarte auch bei dieser Quartalssitzung keine Änderungen.

Es gibt auch einige Fed-Vertreter, die im Laufe der Woche sprechen: Präsident der NY Fed Williams (V) dreimal, Präsident der SF Fed Daly (V) zweimal, und Präsident der Chicago Fed Evans (V) sowie Präsident der St. Louis Fed Bullard (NV) jeweils einmal. Das ist nur in Bezug auf die Reden über den Markt; es kann durchaus weitere Reden geben, die sich nicht mit der Wirtschaft und der Politik befassen. Möglicherweise werden wir mehr Klarheit über die Meinung der Fed zu den jüngsten Zinserhöhungen bekommen. Es wird besonders wichtig sein, zu hören, ob sie sich gegen die fortgesetzte Einpreisung einer Zinserhöhung im Jahr 2023 durch den Markt wehrt, obwohl der FOMC weiterhin darauf besteht, dass dies einfach nicht passieren wird.

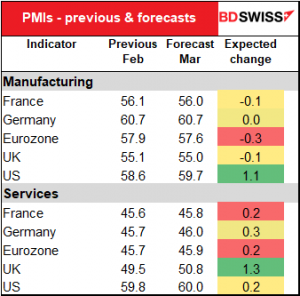

Bei den Indikatoren werden die vorläufigen Einkaufsmanagerindizes (PMIs) aus den großen Industrieländern am Mittwoch das Highlight der Woche sein.

Im verarbeitenden Gewerbe rechnet der Markt mit einem kleinen Rückgang in Europa und Großbritannien, aber mit einem deutlichen Anstieg in den USA. Da die PMIs für das verarbeitende Gewerbe bereits auf einem recht hohen Niveau liegen, glaube ich nicht, dass diese kleinen Rückgänge signifikant sein werden. Der große Anstieg in den USA könnte jedoch die Ansicht bestärken, dass sich die Nachfrage in den USA erwärmt, was zu einer höheren Inflation führen könnte.

Im Dienstleistungssektor, dem problembehafteten Teil der Wirtschaft, sind die Aussichten gut – in allen Bereichen, für die Prognosen vorliegen, wird ein Anstieg erwartet, was angesichts der vielerorts erfolgten Schließungen beeindruckend ist. Für Großbritannien wird prognostiziert, dass es wieder über die “Boom-or-Bust“-Linie von 50 steigen wird, was für das GBP ein großer Vorteil sein könnte. Für die USA wird prognostiziert, dass sie von ihrem außergewöhnlich hohen Niveau aus weiter steigen werden.

Denken Sie daran, dass die Nachrichtenorganisationen gerade erst begonnen haben, Prognosen zu sammeln. Diese “Konsensprognosen“ können sich in den kommenden Tagen noch erheblich ändern, da immer mehr Prognostiker ihren Beitrag leisten.

Es gibt eine Reihe wichtiger US-Indikatoren, die veröffentlicht werden.

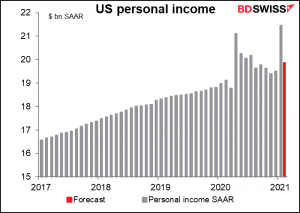

Nach dem enormen Anstieg der persönlichen Einkommen im Januar um 10 % dank der Pandemie-Schecks werden die Einkommen im Februar voraussichtlich um 7,5 % sinken. Damit lägen sie immer noch 4,3 % über dem Niveau vor der Pandemie. Eine weitere Runde von Schecks sollte im März kommen, oder? Das sollte also ermutigend sein.

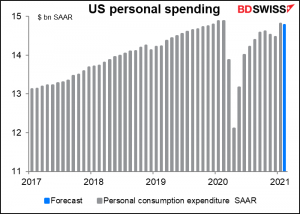

Die Ausgaben werden voraussichtlich ebenfalls sinken, aber nicht so stark, nur um -0,2 %. Damit würden die Ausgaben nur wenig (-0,6 %) unter dem Niveau vor der Pandemie liegen.

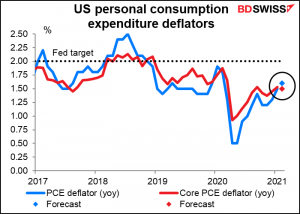

Die Deflatoren für die persönlichen Konsumausgaben (PCE), die zur gleichen Zeit veröffentlicht werden, werden voraussichtlich zeigen, dass sich die Inflation auf der Hauptebene etwas beschleunigt, aber auf der Kernerhebungsebene gleich bleibt. Dies würde die Fed nicht beunruhigen, die, wie wir gestern gesehen haben, für dieses Jahr eine PCE-Inflation von über 2,4 % im Vergleich zum Vorjahr prognostiziert. Es würde jedoch niedrigere Realzinsen bedeuten, was für den Dollar negativ sein könnte.

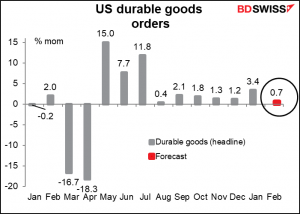

Es wird erwartet, dass die Aufträge für langlebige Wirtschaftsgüter in den USA am Mittwoch weiter steigen werden, selbst nach dem ungewöhnlich starken Anstieg im Januar. Die Zahlen deuten auf ein weiteres starkes Quartal für Unternehmensinvestitionen hin, was gut für Aktien sein sollte, wenn auch nicht für den Dollar.

Weitere US-Indikatoren sind die Verkäufe bestehender Häuser am Montag, die Verkäufe neuer Häuser und der Richmond Fed-Index am Dienstag sowie die dritte und letzte Revision des BIP für Q1 am Donnerstag.

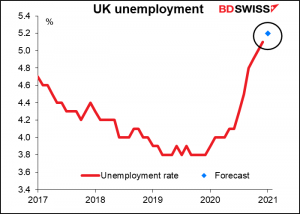

Es wird auch eine große Woche für UK-Indikatoren sein, mit Beschäftigung (Di), VPI (Mi) und Einzelhandelsumsätze (Fr). Heutzutage würde ich sagen, dass die Beschäftigungsdaten wichtiger sind als die VPI-Daten, weil a) die VPIs überall aufgrund höherer Ölpreise und Basiseffekte steigen und b) die Gesundheit des Arbeitsmarktes ein Indikator für zukünftige Wachstumsaussichten ist, und Wachstum ist das, was den Markt jetzt beschäftigt. Es wird erwartet, dass die Arbeitslosenquote steigen wird. Dies sollte jedoch niemanden überraschen, da der Monetary Policy Report vom Februar einen Anstieg der Arbeitslosigkeit in den nächsten Quartalen prognostizierte. In der gestrigen Zusammenfassung der Geldpolitik der Bank of England wurde darauf hingewiesen, dass der kurzfristige Anstieg der Arbeitslosenquote dank der Verlängerung der staatlichen Unterstützungsprogramme für den Arbeitsmarkt moderater ausfallen wird, als im Februarbericht des MPC prognostiziert, aber dennoch höher ausfallen dürfte. Ein Anstieg sollte daher bereits im Preis enthalten sein, aber ich würde die Möglichkeit nicht außer Acht lassen, dass der Markt ohnehin eine reflexartige Reaktion zeigt und die Zahl negativ für das Pfund Sterling ist.

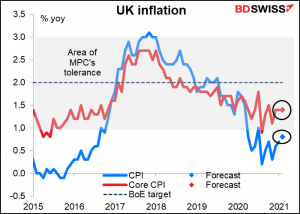

Die Inflationsdaten für Großbritannien werden voraussichtlich einen leichten Anstieg der Gesamtinflation zeigen, der aber immer noch unter dem Toleranzbereich der Bank of England liegt. Dies würde sicherlich nicht als “signifikanter Fortschritt“ auf dem Weg zum “nachhaltigen Erreichen des Inflationsziels von 2 %“ gewertet werden und würde der Bank of England somit keinen Anlass geben, ihre Haltung zu überdenken.

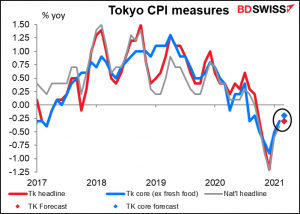

Japan wird auch den Tokioter Verbraucherpreisindex (Fr) veröffentlichen, der genauer beobachtet wird als der nationale VPI. Obwohl erwartet wird, dass der Kern-Verbraucherpreisindex, auf den sich die Menschen am meisten konzentrieren, ein wenig ansteigt, wird erwartet, dass er den achten Monat in Folge in der Deflation bleibt. Wird die neue Politik der BoJ, den Banken zu helfen, wenn sich die Zinssätze nach unten bewegen, Gedanken an eine weitere Lockerung der BoJ auslösen? Ich bezweifle es, aber man weiß ja nie.