تأثير الصراع بين روسيا وأوكرانيا يمتد إلى بقية العالم.

توجد العديد من الدول الأخرى المعزولة عن العالم إلى حد ما مثل: كوريا الشمالية وإيران وكوبا وفنزويلا.. ولكن لم يندمج أي منها في الاقتصاد العالمي بقدر اندماج روسيا. فهي تحظى بترتيب 16 من حيث الحجم التجاري في العالم: المرتبة 18 للصادرات، والمرتبة 13 للواردات (باستثناء هولندا وهونغ كونغ وسنغافورة، التي تمتلك حسابات تجارية كبيرة بسبب موانئها). بلغ إجمالي تجارة إيران قبل الحصار في عام 2012 ما قيمته 187.6 مليار دولار. بينما كان العام الماضي 36.4 مليار دولار. كان إجمالي روسيا يبلغ 569.2 مليار دولار. وتعتمد مناطق بأكملها عليها في بعض السلع: فأوروبا تحصل على 44% من غازها الطبيعي و26% من نفطها من روسيا. كما توجد أكثر من اثني عشر دولة في الشرق الأوسط وأفريقيا تعتمد على أوكرانيا بنسبة تزيد عن 10٪ من استهلاكها من القمح. وفي ظل إبعاد روسيا بالفعل عن الاقتصاد العالمي، فإننا نشهد تجربة لا نستطيع أن نتنبأ بنتائجها.

أحد الأمثلة على العواقب غير المتوقعة: هل تتذكر الزلزال الرهيب الذي ضرب اليابان في عام 2011؟ كان هناك العديد من المصانع في المنطقة التي تصنع الصلب المتخصص لممتصات صدمات السيارات. مع عدم توفر موردين آخرين في أي مكان آخر، أوقف الزلزال إنتاج السيارات العالمي. وبالمثل مع هذا الزلزال الاقتصادي، من المؤكد أن تكون هناك آثار غير متوقعة، باستثناء أنها على نطاق أوسع بكثير. وما من بلد بهذا الحجم واﻷهمية، وبهذا اﻻندماج العميق في اﻻقتصاد العالمي، واجهت قط هذا النوع من التجميد العالمي المفروض عليها.

لهذه الأزمة جانبان: الأزمة الاقتصادية داخل روسيا من ناحية والآثار العالمية التي بدأنا نراها بالفعل.

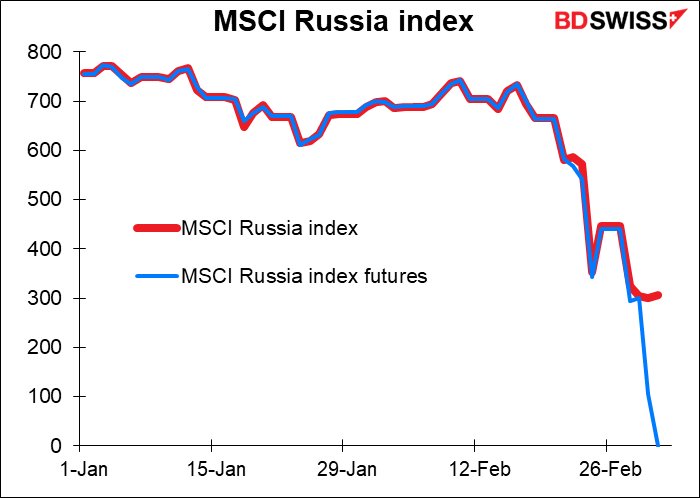

سوق الأسهم الروسية مغلقة لذلك نحن لا نعرف ما هي القيمة المحلية للأسهم الروسية. انخفض مؤشر MSCI روسيا بنسبة 60 ٪ ولكن العقود الآجلة انخفضت إلى الصفر.

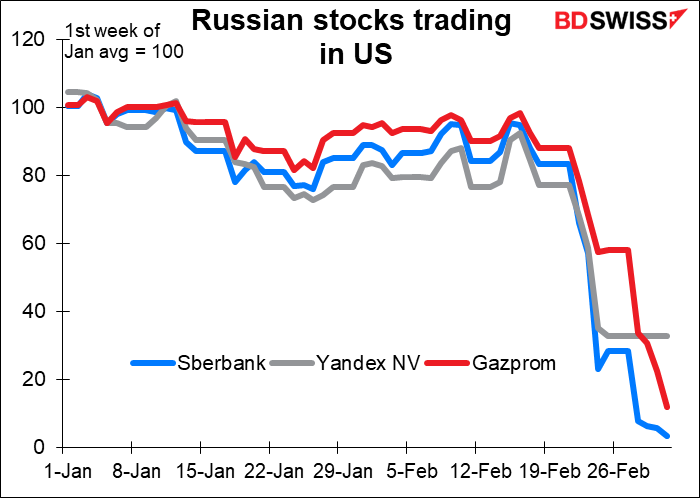

وفي الخارج انعدمت قيمة الشركات الروسية. اشتكى أحد المتداولين على تويتر من أنه يريد شراء سبيربنك بسعر 1 سنت، لكن وسيطه قال إنهم يقبلون أوامر البيع فقط، وليس أوامر الشراء. أنا لست متأكدًا كيف يجري ذلك. مرة أخرى، لست متأكدًا من أن أي شخص يمتلك خبرة كبيرة في موقف مثل هذا.

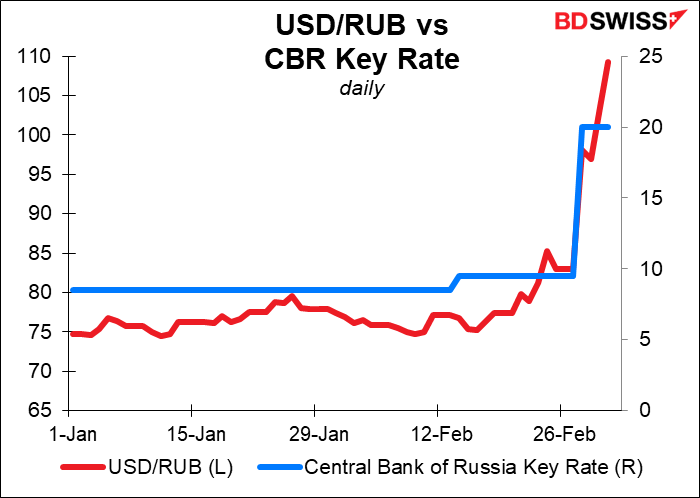

… ولا حتى الروبل، حتى بعد أن رفع البنك المركزي سعر الفائدة لأكثر من الضعف في محاولة لدعم قيمته. كيف ستؤثر أسعار الفائدة المرتفعة هذه على الاقتصاد؟

لم نرى بعد كيف ستعمل العقوبات. ما مقدار الواردات السنوية للبلاد التي تبلغ 231 مليار دولار؟

على سبيل المثال: صرحت شركتا إيرباص وبوينغ إنهما ستتوقفان عن إمداد روسيا بقطع الغيار. وتمثل الشركتان المصنعة ثلثي الأسطول الجوي للبلد. ومن ناحية أخرى، سوف تحاول شركات التأجير الغربية استعادة الطائرات الـ 515 التي تستأجرها شركات النقل الروسية. ماذا يحدث لبلد بحجم روسيا عندما لا تكون هناك طائرات؟ في نهاية المطاف، سيحل المصنعون المحليون محلهم (على الرغم من أنه ليس من المؤكد أنهم يستطيعون دون مكونات مستوردة). ولكن حتى ذلك الحين، كيف سيتنقل الروس؟ كيف سيستوردون السلع والمكونات والمواد الخام والأغذية بدون طائرات، حوالي نصف جميع خطوط الشحن غير راغبة في التعامل معها، ولا شركات التأمين راغبة في تأمين الشحنات، ولا بنوك على استعداد لتوفير التمويل التجاري؟ كما أن روسيا مصدرة ضخمة للحبوب، ولكن 40% من البذور مستوردة (90% للبطاطس، وهي محصول رئيسي).

أعلنت كل من ExxonMobil و Shell و BP عن خروجها من البلاد. ما الذي سيفعله ذلك بآفاق النمو الطويلة الأجل في روسيا؟ ناهيك عن أن الحكومة تعتمد على ضرائب النفط بنسبة 36 ٪ من إيراداتها.

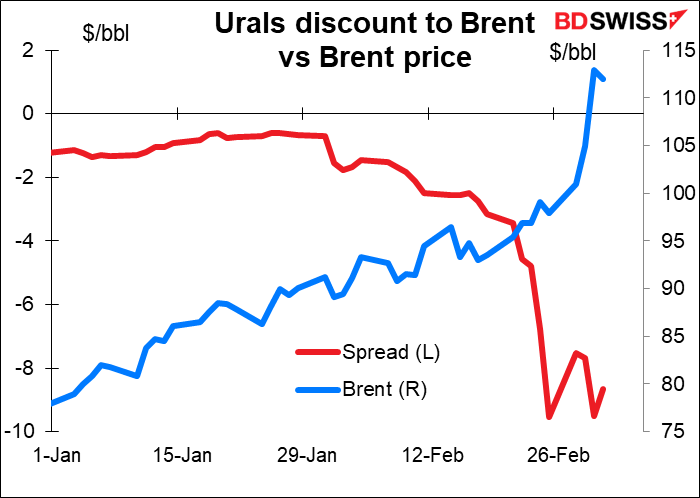

وعلى الصعيد الدولي، أدى الغزو إلى ارتفاع أسعار السلع الأساسية التي قدمتها روسيا وأوكرانيا إلى مستويات قياسية. ارتفع سعر خام برنت بنسبة 42 ٪ على أساس سنوي حتى الآن. يتم تسعير خام الأورال الروسي بخصم قياسي لبرنت، ولكن وفقًا للتقارير الصحفية، لا يوجد من يأخذ– لن يشتري أحد النفط، ولن يستأجر أحد سفينة لحمله، ولن يؤمن أحد على البضائع. ورد أن إحدى الشركات متعددة الجنسيات لتجارة السلع ومقرها سنغافورة عرضت شحنة من جبال الأورال بخصم مذهل قدره 18.60$ للبرميل إلى برنت ولكن لم يكن هناك مشترين على الرغم من أن المعاملات لم تكن مع شركة روسية. وعلى الرغم من أن العقوبات تستبعد فيما يبدو صادرات الطاقة، يبدو أن هناك حصاراً غير رسمي يتطور حيث لا أحد يريد المخاطرة – ولا حتى الصينيين.

وسجل الفحم أيضًا مستوى قياسيًا مرتفعًا يوم الأربعاء، بزيادة 80٪ هذا العام وحده. على الرغم من أن الصين هي المستورد الرئيسي للفحم الروسي وكانت الصين أقل حماسًا للتوقيع على العقوبات، فقد توقفت معظم البنوك عن إصدار خطابات الاعتماد بعد طرد روسيا من نظام الرسائل المصرفية سويفت. نظرًا لأن جميع العقود تقريبًا مقومة بالدولار، فلا توجد طريقة أخرى لتسديد المدفوعات.

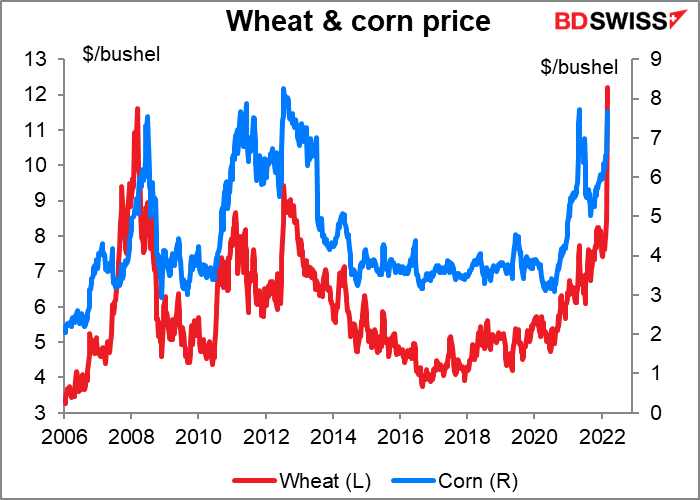

كما ارتفعت أسعار الحبوب بشكل كبير. سجلت العقود الآجلة للقمح مستويات قياسية مرتفعة. في حين أن سعر الذرة أقل بنسبة 7٪ من مستواه القياسي. وسيؤثر ذلك على ملايين الناس، ولا سيما الفقراء منهم.

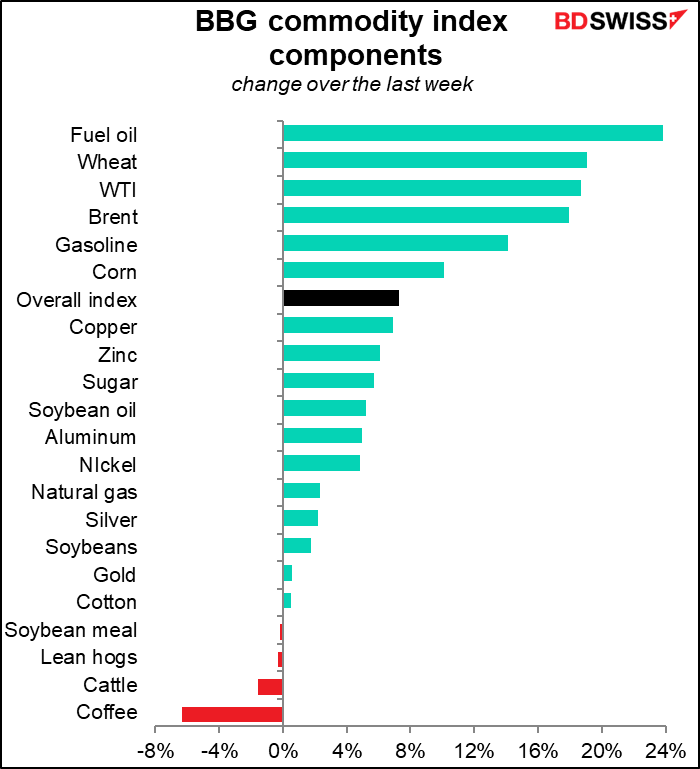

وينتشر الارتفاع على نطاق واسع عبر مجموعة متنوعة من السلع الأساسية.

ونتيجة لذلك، ارتفعت توقعات التضخم في جميع أنحاء العالم.

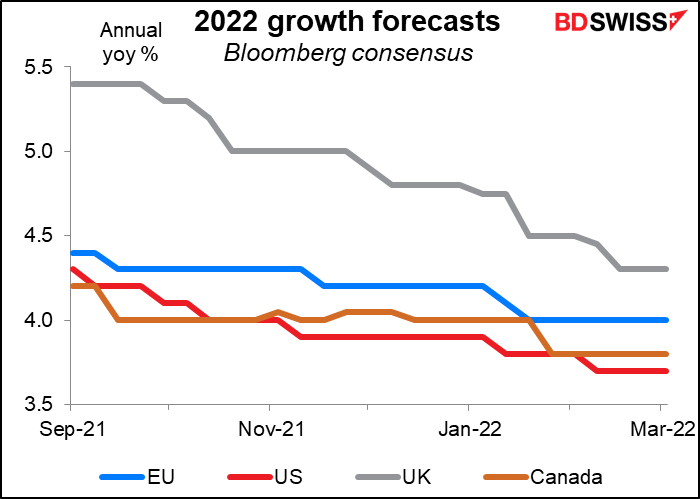

وتشكل هذه الأسعار المرتفعة خطراً على الاقتصاد العالمي حيث بدأت الأسواق الآن تسعى في التخفيض. ويعمل ارتفاع الأسعار كضريبة على المستهلكين، ويستنزف الأموال التي كانوا سينفقونها على أنشطة أخرى. الأموال التي تتم نفقتها على البنزين والخبز هي الأموال التي لا تتم نفقتها على الأفلام والآيفون. ونتيجة لذلك، قام السوق بمراجعة توقعات النمو المنخفضة للعديد من الاقتصادات الرئيسية (ولكن ليس كلها).

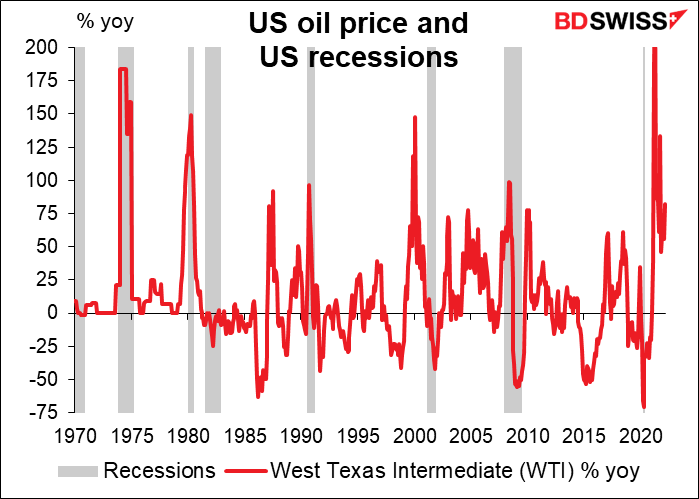

يشعر المستثمرون بالقلق بشكل خاص بشأن تأثير ارتفاع أسعار النفط على الاقتصاد العالمي. لم يؤد كل ارتفاع حاد في أسعار النفط إلى ركود، ولكن كل ركود أمريكي سبقه ارتفاع حاد في أسعار النفط. وكانت هذه واحدة من أكثر الارتفاعات حدة على الإطلاق.

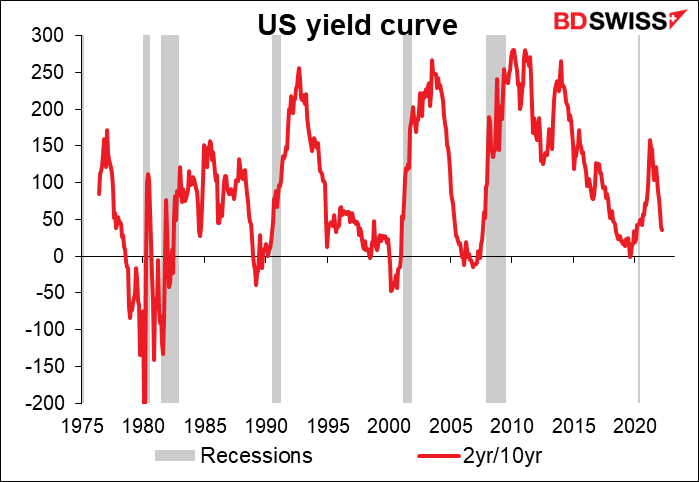

كما أن منحنى العائد في الولايات المتحدة يقترب أيضًا من المستوى الذي ينذر بالركود بشكل عام، ولكن لم يبلغه بعد. وصل منحنى لمدة 10/2 أعوام إلى أدنى مستوى له بعد الجائحة هذا الأسبوع. لاحظ أنه على عكس أسعار النفط، فإن منحنى العائد لا يسبب الركود، بل يتنبأ بواحد فقط.

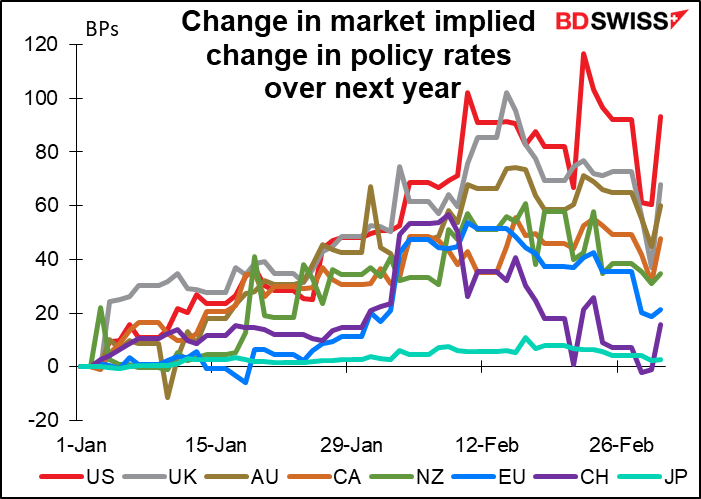

الخوف من الركود – وما قد يعنيه ذلك لسياسة البنك المركزي – قد تسبب في تحركات متقلبة للغاية في توقعات سعر الفائدة للبنك المركزي، مع انخفاض التوقعات يومي الاثنين والثلاثاء لكنها عادت مجددًا يوم الأربعاء حيث تحسنت المعنويات في السوق إلى حد ما.

محافظي البنوك المركزية في مأزق. يمتلكون أدوات لمكافحة الركود (تخفيض أسعار الفائدة، والتيسير الكمي) وأدوات لمكافحة التضخم المرتفع (رفع أسعار الفائدة)، لكنهم لا يملكون أدوات مناسبة لمحاربة كليهما في نفس الوقت حيث أنه قرار إما/أو. وبما أن أوروبا هي مركز المعركة والاقتصاد الأوروبي هو الأكثر تكاملاً مع روسيا (وخاصة فيما يتعلق بالطاقة)، فإن البنك المركزي الأوروبي يواجه أصعب إجراءات الموازنة بين كافة البنوك المركزية الكبرى.

ما تعلمناه من عصر الركود التضخمي في السبعينيات وأوائل الثمانينيات هو أنه يجب استخدام السياسة المالية لحماية الاقتصاد من صدمة الطاقة ودعم الاستثمار في البنية التحتية للطاقة والدفاع (خاصة في أوروبا). هذا يترك السياسة النقدية لتتعامل مع التضخم.

ما هي الآثار المترتبة على الأسواق ؟

- من المرجح أن تبقى التقلبات مرتفعة.

- قد تكون أسعار السلع المرتفعة جيدة في النهاية لعملات السلع الدولار الأسترالي والدولار النيوزيلندي والدولار الكندي. وهم يستفيدون أيضا من كونهم دولًا بعيدة عن المعركة. ولكن هناك التأثير التعويضي الناتج عن تباطؤ النمو العالمي، وهو ما يعني انخفاض الطلب على السلع الأساسية.

- سلبي على أسواق الأسهم بشكل عام، على الرغم من أن بعض الشركات قد تستفيد.

- قد يرتفع الذهب أكثر. هنا أيضًا على الرغم من وجود القوى التعويضية لارتفاع أسعار الفائدة والدولار الأقوى.

- قد يفيد الطيران إلى الأمان كل من الين الياباني والفرنك السويسري والدولار وهي العملة التي تعتبر الملاذ الآمن.

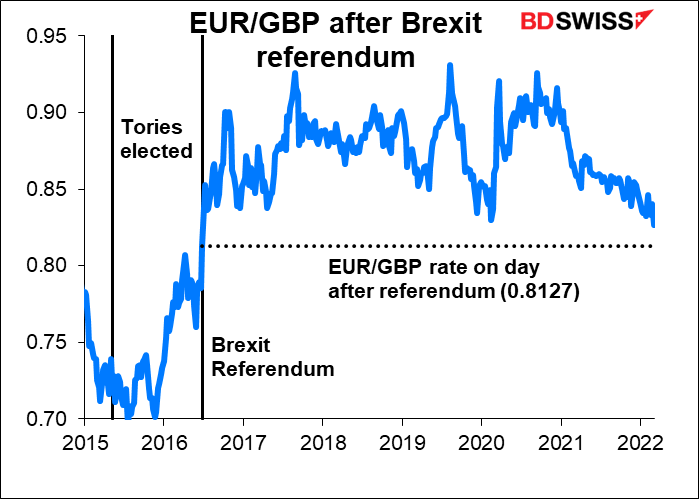

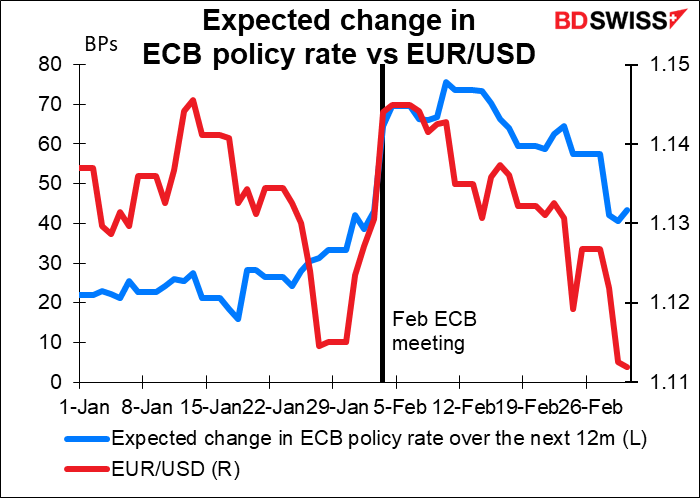

- من ناحية أخرى، من المحتمل أن يكون اليورو هو الخاسر الرئيسي. ونظراً للعلاقات الوثيقة بين أوروبا وروسيا، فقد يكون البنك المركزي الأوروبي أكثر ممانعة عن إحكام قبضته مقارنة بالبنوك المركزية الأخرى (انظر أدناه)، والتي من المرجح أن تضرب اليورو. أدى “تباين السياسة النقدية” بين البنك المركزي الأوروبي وبنك إنجلترا على سبيل المثال بالفعل إلى تراجع زوج اليورو/الجنيه الإسترليني نحو أدنى المستويات التي شوهدت منذ استفتاء خروج بريطانيا من الاتحاد الأوروبي. وفي الوقت نفسه، يقترب زوج اليورو/الفرنك السويسري من نقطة التعادل.

هذا الأسبوع: البنك المركزي الأوروبي، ومؤشر أسعار المستهلك الأمريكي، وبالطبع روسيا/أوكرانيا

مرة أخرى الإحصائيات الاقتصادية التي أتابعها بحب شديد، والتي كرست حياتي لفحصها وفهمها، هي ذات أهمية قليلة للأسواق. كل شيء سيركز على الحرب في أوكرانيا. نعم، أشعر في مثل هذه الأوقات كما لو أن عملي عديم الجدوى ووجودي لا يساهم بشيء للبشرية إلا أنه ربما يسمح لي بدفع الرسوم المدرسية لابنتي. بالإضافة إلى إرسال المال لها للخروج مع أصدقائها، وأظن أنها تقدر ذلك أكثر.

وبغض النظر عن عدم جدوى هذا الوجود المؤقت، فإن الحدث الرئيسي المقرر للأسواق هذا الأسبوع سيكون اجتماع البنك المركزي الأوروبي (ECB).

السؤال الكبير الذي سيتناولونه في هذا الاجتماع هو، كيف ستؤثر المعركة في أوكرانيا على توقعات التضخم؟ التأثير ليس واضحاً. فمن ناحية، يؤدي ارتفاع أسعار السلع الأساسية على النحو المبين أعلاه إلى زيادة خطر حدوث تضخم أعلى يدوم لفترة أطول مما كان متوقعا. من ناحية أخرى، من المرجح أن تؤدي زيادة عدم اليقين الناجم عن المعركة إلى تثبيط الاقتصاد، ناهيك عن استنزاف الإنفاق الناجم عن ارتفاع أسعار الغذاء والطاقة.

سوف يحصلون على توقعات الموظفين الجدد في هذا الاجتماع. تم إجراء هذه التوقعات باستخدام البيانات حتى 15 فبراير، قبل الغزو، لذا فهي إلى حد ما قديمة بالفعل. ومع ذلك، قال كبير خبراء الاقتصاد في البنك المركزي الأوروبي في خطاب حديث أن الموظفين سيأخذون في الاعتبار أحدث البيانات والأحداث في وضع التوقعات.

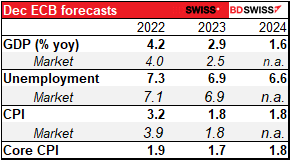

في الأوقات العادية، إذا كانت توقعات التضخم الحاسم لعام 2024 عند مستوى هدف 2 ٪ أو أعلى، فإن ذلك من شأنه أن يؤدي إلى بدء تطبيع السياسة.

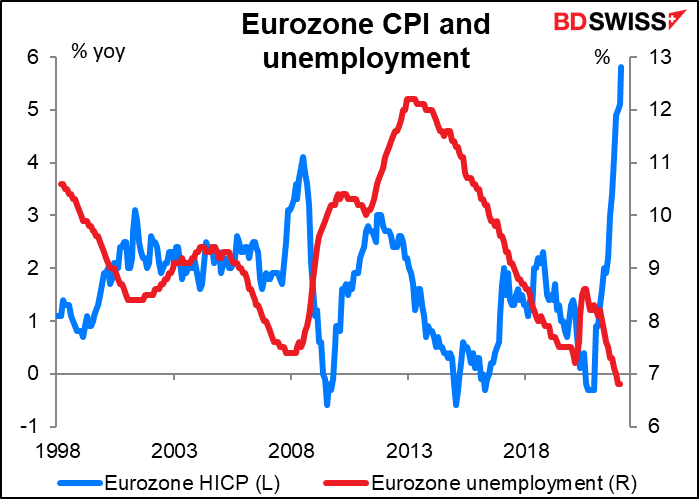

فمع ارتفاع معدلات التضخم إلى مستويات قياسية وانخفاض معدلات البطالة إلى مستويات قياسية (منذ بداية منطقة اليورو في عام 1998) كانوا ليعلنوا عادة في هذا الاجتماع أنهم ينهون أحد برامج شراء السندات الخاصة بهم في الموعد المحدد في نهاية شهر مارس ويخفضون البرنامج الآخر بسرعة أكبر مما كان مخططاً له. وقالوا إنهم سينهون عمليات الشراء “قبل وقت قصير من بدء رفع أسعار الفائدة الرئيسية للبنك المركزي الأوروبي “. ثم يمكنهم البدء في مناقشة معنى عبارة “قبل فترة وجيزة “.

ولكن هذه المرة من المرجح أن يضعوا عملية التطبيع في حالة توقف مؤقت بينما ينتظرون لمعرفة كيف تتطور الأمور في أوكرانيا. أشار كبير الاقتصاديين في البنك المركزي الأوروبي لين في خطابه الأخير إلى أنهم لن يحصلوا على جميع المعلومات التي يحتاجونها في 10 مارس. ومع ذلك، فإن هذا يعني فقط تأجيل تطبيع السياسة، وليس الخروج عن مساره.

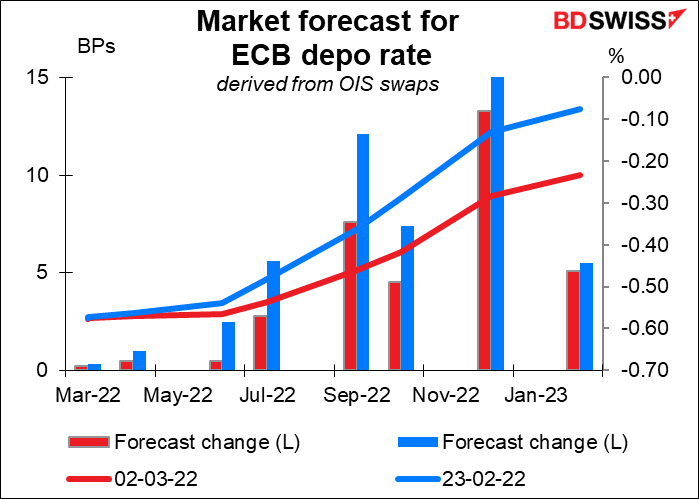

يبدو أن هذه الفكرة موجودة في السوق بالفعل. لقد هدأت توقعات رفع الأسعار بشكل كبير حتى خلال الأسبوع الماضي. كان السوق يتوقع أن تأتي أول زيادة في السعر في اجتماع سبتمبر؛ الآن يبدو أنه تم تسجيل هذه الزيادة في اجتماع ديسمبر. ولكن لا يزال ذلك مسجلًا فقط.

لذلك من المحتمل أن يعتمد رد فعل السوق على ما يقولونه حيال المعركة وإلى مدى قد أن تؤخرهم. أظن أنهم يشددون على أن قرارهم سيعتمد على مدة ومدى النزاع في أوكرانيا، وهو الأمر الذي لا يمتلك أي شخص أي رؤى قوية بشأنه. وفي اعتقادي أن التأخير في “الرفع” من المرجح أن يؤدي إلى المزيد من إضعاف اليورو.

مؤشرات الاتحاد الأوروبي الرئيسية الأخرى هي طلبات المصانع الألمانية (الإثنين) والإنتاج الصناعي (الثلاثاء).

الحدث الكبير الآخر لهذا الأسبوع هو مؤشر أسعار المستهلك الأمريكي (CPI)، يوم الخميس أيضًا. ومن المتوقع أن يرتفع أكثر إلى مستوى 7.9 ٪. كل شهر علينا أن نعود إلى الوراء قبل شهر أو شهرين لنقول “هذا هو أعلى معدل للتضخم منذ…” وفي الشهر الماضي، كانت أعلى نسبة منذ فبراير 1982 (7.6 في المئة)؛ ومن المتوقع أن يكون هذا الشهر أعلى نسبة منذ يناير 1982 (8.4 في المئة).

يأتي ذلك قبل أسبوع بالضبط من اجتماع اللجنة الفيدرالية للسوق المفتوحة التي تحدد معدل الفائدة، وبالتالي ستحدد وتيرة ذلك الاجتماع. لكن رئيس بنك الاحتياطي الفيدرالي باول أخبر الكونجرس بالفعل أنه سيقترح رفع سعر الفائدة بمقدار 25 نقطة في ذلك الاجتماع. ومع ذلك، إذا فاقت التوقعات (كالمعتاد: 8 فوز، 4 تعادل، 1 خسارة منذ يناير 2021)، فقد تزيد التوقعات برفع أسعار الفائدة في وقت لاحق من العام وهو ما قد يكون إيجابيًا للدولار.

تشمل المؤشرات الأمريكية الرئيسية الأخرى خلال الأسبوع برنامج استبيان عروض الوظائف ودوران العمالة (JOLTS) يوم الأربعاء، والذي سيخبرنا عن سوق العمل من جانب الطلب، واستطلاع مؤشر ثقة المستهلك بجامعة ميشيغان يوم الجمعة.

سيظهر يوم المؤشر قصير المدى في المملكة المتحدة الجمعة الناتج المحلي الإجمالي لشهر يناير بالإضافة إلى البيانات المعتادة بشأن الإنتاج الصناعي والتصنيعي والتجارة. وفي حين كان زخم النمو يتباطأ في نهاية العام تحت وطأة المتحور أوميكرون لم يكن السوق يتوقع أي تغيير في الإنتاج لشهر يناير. كما كان الاستهلاك المنزلي يتباطأ مع ارتفاع تكاليف المعيشة، بالإضافة إلى أن الاستثمار في الأعمال التجارية لا يزال بطيئا جدًا. أخيرًا، جاء جزء من النمو من زيادة الإنفاق على الصحة بفضل المزيد من الاختبارات واللقاحات – وقد انخفض هذا أيضًا. ومع ذلك، أعتقد أنه طالما أن الناتج لا ينكمش في يناير، فمن المرجح أن يبقى بنك إنجلترا في اتجاه ضيق. يجب أن يكون ذلك إيجابيًا بالنسبة للجنيه الإسترليني.

تشمل المؤشرات الأخرى خلال الأسبوع الحساب الجاري لليابان (الثلاثاء)، ومؤشر أسعار المنتجين في الصين (الأربعاء)، وبيانات التوظيف الكندية (الجمعة).