Taxas às 5:00 GMT

O mercado de hoje

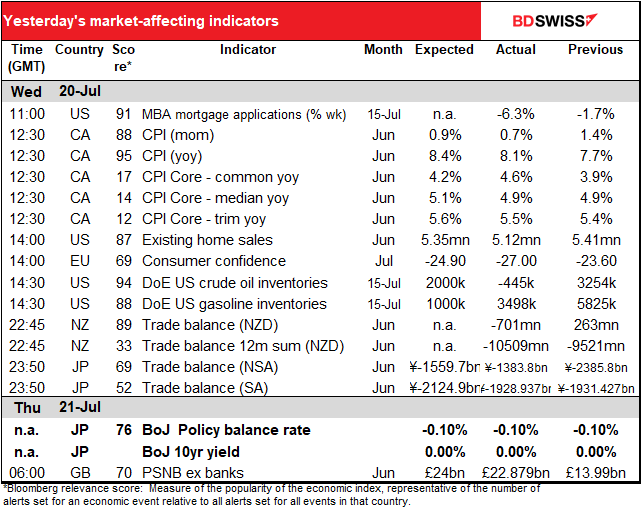

Nota: O quadro acima é atualizado antes da publicação com as últimas estimativas de consenso. No entanto, o texto e os gráficos são preparados com antecedência. Por conseguinte, podem existir discrepâncias entre as estimativas apresentadas no quadro acima e no texto e gráficos.

A grande emoção de hoje será, naturalmente, a reunião do Conselho do Banco Central Europeu (BCE). Escrevi mais sobre isto do que qualquer pessoa normal gostaria de ler no meu Outlook Semanal: BCE atrás da curva, portanto vou apenas repetir aqui os pontos de destaque.

A decisão do BCE nesta reunião não deixa grandes dúvidas. No encontro de Junho, a Presidente Lagarde do BCE disse: “pretendemos aumentar as taxas de juro directoras do BCE em 25 pontos base na nossa reunião de política monetária de Julho”. Ela reafirmou essa decisão no simpósio de Sintra do BCE. Esta seria a primeira subida de taxas desde uma infeliz e breve série de subidas de taxas de juro em 2011..

É claro que é possível que o Conselho do BCE mude de opinião sobre o mês de Julho, mas é improvável que mude uma decisão unânime que tenha sido reafirmada publicamente. No entanto, a Reuters relatou na terça-feira que eles podem subir 50 pontos base em conjunto com uma robusta ferramenta “anti-fragmentação” (ver abaixo).

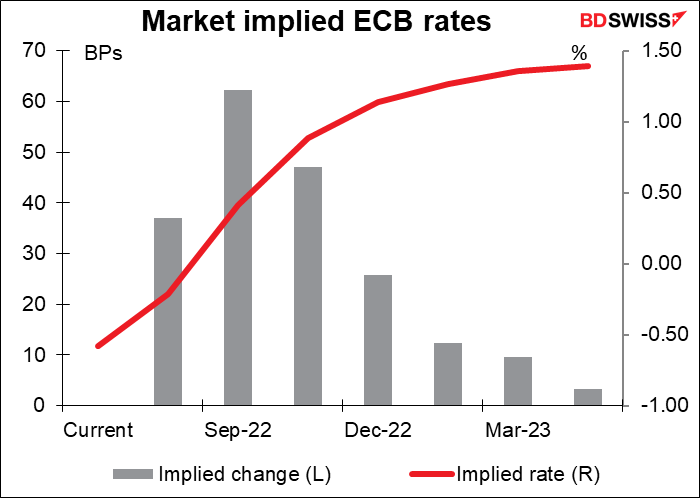

Na sequência desses relatórios, o mercado está agora a descontar uma subida de 37 pontos base – uma subida de 25 pontos base como prometido e uma boa hipótese de uma subida de 50 pontos base.

A grande questão então diz respeito ao mês de Setembro. Lagarde disse que eles irão aumentar novamente as taxas nessa reunião e que o aumento então poderia ser maior. “Se as perspetivas de inflação a médio prazo persistirem ou se deteriorarem, um aumento maior será apropriado na nossa reunião de Setembro.”

O mercado espera, portanto, uma subida de pelo menos 50 pontos base em Setembro, talvez mais. Isto não é muito no contexto do que outros bancos centrais estão a fazer: o Banco do Canadá subiu 100 pontos base na semana passada e a Fed dos Estados Unidos é suposto estar a debater entre 75 pontos base e 100 pontos base para a sua reunião de Julho. A grande questão que as pessoas irão procurar resposta nesta reunião é, o que poderá levá-los a subir para 75 pontos base em vez disso, em Setembro? Ou convencê-los a subir apenas 25 pontos base nessa altura?

E depois de Setembro? O Conselho do BCE prometeu um “caminho gradual mas sustentado” de aperto para além de Setembro, sendo “gradual” uma palavra de código para 25 pontos base. O risco de a Rússia poder cortar o fornecimento de gás à Europa, precipitando assim uma recessão, faz com que o risco para o ritmo das subidas para o lado negativo não seja tão grande para as reuniões posteriores. O BCE está ainda mais em apuros do que outros bancos centrais porque tem de se preocupar com uma possível recessão causada por factores exógenos – acontecimentos fora da sua competência. Outros bancos centrais têm simplesmente de se preocupar que o seu aperto possa destruir as suas economias, não que as ações da Rússia as possam destruir.

Espero que se mantenham com a sua terminologia “gradual”. Penso que isto poderia desapontar os participantes no mercado que procuram uma postura mais agressiva. O euro seria suscetível de enfraquecer sob este cenário.

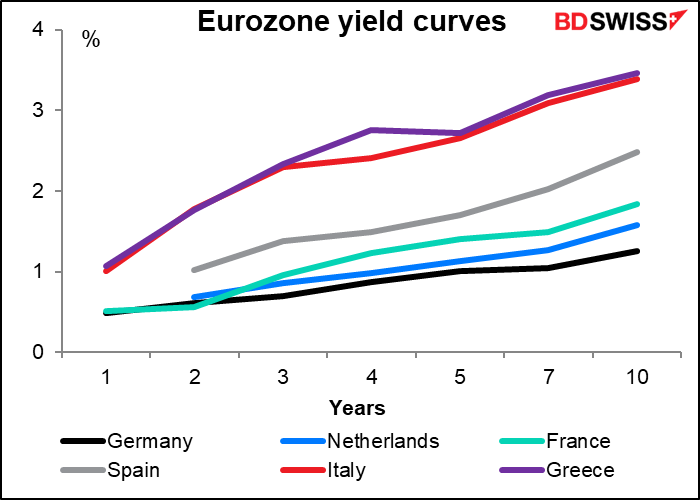

Podemos também obter alguns detalhes sobre a ferramenta “anti-fragmentação” planeada por parte do BCE. Este é um novo programa que estão a conceber para lhes permitir comprar obrigações de um país específico se esse país ficar em apuros e os rendimentos das suas obrigações começarem a ficar demasiado desalinhados com os outros países da zona Euro. (As suas atuais operações de compra de obrigações têm regras sobre a quantidade de obrigações que podem comprar relativamente a cada país, para que o BCE não seja visto a apoiar mais um país do que outro). O novo programa envolveria provavelmente alguns critérios rigorosos sobre as condições em que comprariam obrigações e que medidas o país teria de tomar em troca. Os detalhes dessas condições são importantes.

E, claro, todos estarão à espera de ouvir o que a Sra. Lagarde tem a dizer sobre a quebra da paridade EUR/USD. Espero que ela não esteja particularmente preocupada com isso. Grande parte da razão é a força do dólar, não a fraqueza do euro. Embora isto possa ser um mínimo de 20 anos para o EUR/USD, não é sequer um mínimo de 10 anos para o índice ponderado pelo comércio. É claro que uma moeda mais fraca empurra a inflação aumentando o preço das mercadorias denominadas em dólares, mas também ajuda as exportações. Lembro-me do BCE falar sobre o euro ser demasiado forte, mas não me lembro de nenhuma queixa sobre o euro ser demasiado fraco, mas isso pode ser apenas a minha memória defeituosa. (O anterior Presidente Trichet do BCE gostaria de falar sobre o aumento “brutal” no EUR/USD).

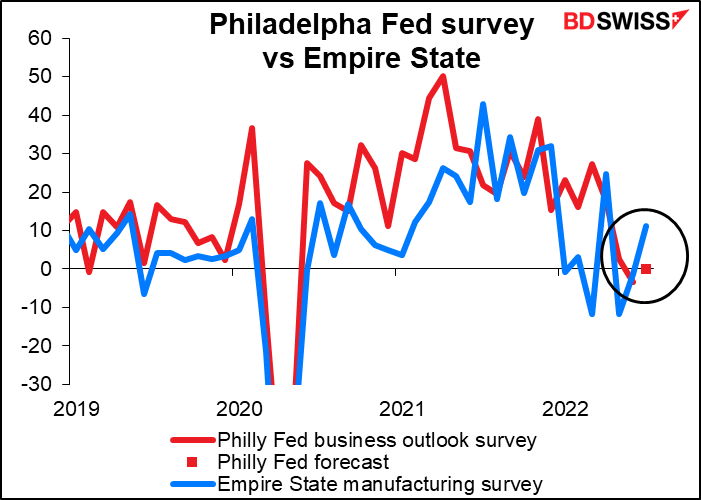

Quando o dia dos EUA começa, recebemos o inquérito de perspetiva empresarial da Fed de Filadélfia. Espera-se que suba 4,8 pontos. No entanto, as previsões não são particularmente fiáveis. O índice do Empire State da semana passada, por exemplo, deveria ter descido 0,8 pontos para -2,0; em vez disso, subiu 9,9 pontos para 11,1. Em qualquer caso, um aumento acima de zero, como previsto, combinado com os resultados do inquérito do Empire State, sugeriria que a tão esperada recessão americana ainda não chegou, que a economia continua a expandir-se. Isso seria positivo para o dólar.

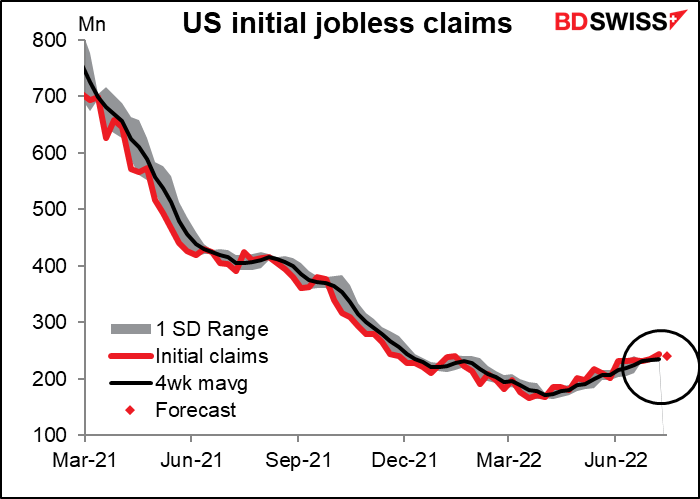

Os pedidos iniciais de subsídio de desemprego nos Estados Unidos voltaram a subir na semana passada mas ainda estão a menos de 10 mil (9 mil, para ser preciso). Não há sinais de que taxas mais elevadas estejam a perturbar o mercado de trabalho de forma significativa. E espera-se que o número de hoje mostre um declínio nos pedidos, o que só contribuiria para essa impressão.

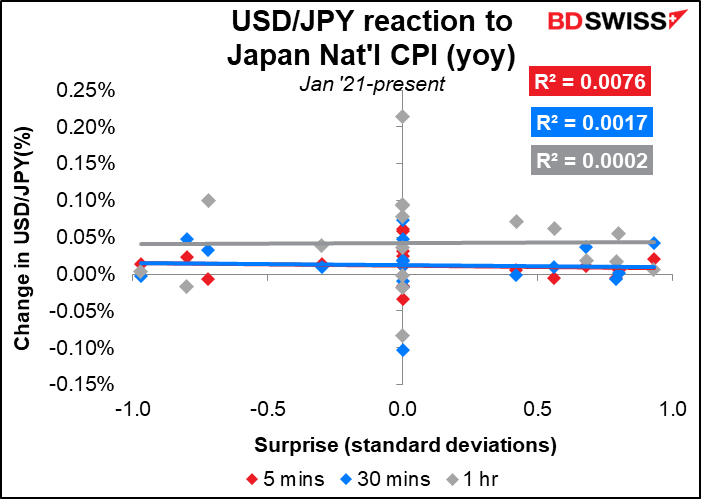

Durate a noite, o Japão publica o seu índice nacional de preços no consumidor (IPC). Espera-se que abrande em 10 pontos base, em linha com o desempenho da taxa de inflação de Tóquio. Isso só confirmaria na mente dos membros do Conselho de Políticas que o aumento da inflação acima da sua meta de 2% pode ser apenas temporário e justificaria a sua política de manutenção em suspenso. É certo que a taxa de inflação de base ao estilo japonês (sem alimentos frescos) e subjacente ( sem alimentos e energia, tal como a maioria das taxas de inflação de base da maioria dos outros países) deverá aumentar em 10 pontos base, mas isso ainda não é nada em comparação com o que se passa noutras partes do mundo. JPY-

A publicação do IPC tem um impacto bizarramente reduzido na moeda. O Japão é bastante único a este respeito – atualmente, o IPC nacional é normalmente o maior indicador para a maioria dos países. Isto é provavelmente por três razões: primeiro, o IPC de Tóquio sai duas semanas antes e é uma boa estimativa do IPC nacional; segundo, as previsões normalmente acertam e por isso normalmente não há muita surpresa a que reagir; e terceiro, ninguém espera que o Banco do Japão altere a sua política em resposta aos dados, de qualquer forma.

Mesmo as próprias reuniões do Banco do Japão não atraem tanta atenção, ou pelo menos a decisão sobre as políticas de taxas não o faz. A pontuação de relevância da Bloomberg para a taxa de equilíbrio de políticas do BoJ é apenas 79, enquanto para a maioria dos outros países é normalmente o indicador mais elevado para esse país (para a Fed, por exemplo, é 98 e para o Banco da Reserva da Austrália é de 99,85, o que significa que praticamente todos os que têm um alerta definido para qualquer indicador Australiano têm um definido para o objetivo da taxa de liquidez do RBA.)

Mais tarde, no dia japonês, começamos a obter os índices preliminares de gestores de compras (PMIs) para as principais economias industriais. Nunca há uma previsão para os PMI do Japão, o que é um pouco estranho, dado que o PMI japonês de fabrico tem uma pontuação de relevância Bloomberg de 90, o que é um valor bastante elevado, significando que muita gente está atenta a isso. Portanto, amanhã falarei sobre os PMIs.

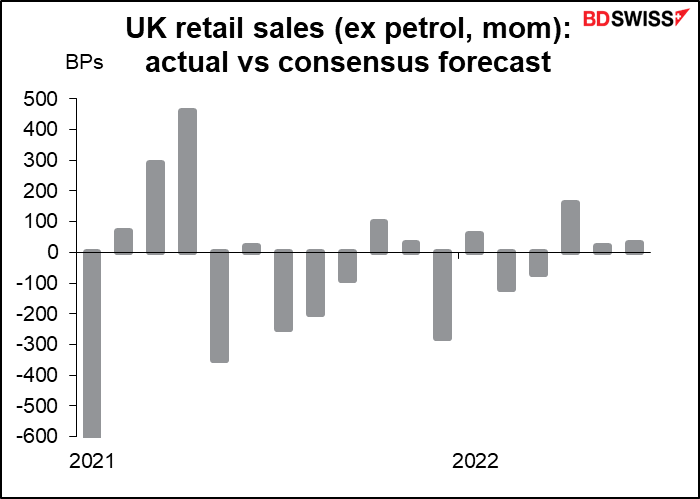

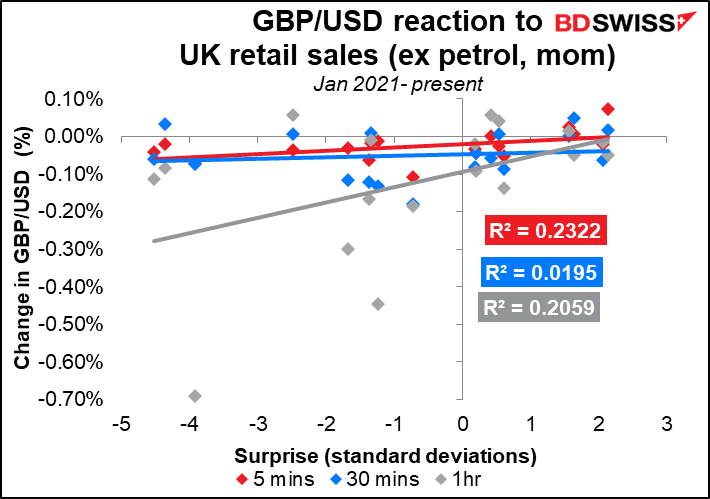

Depois, na manhã de sexta-feira na Europa, a Grã-Bretanha anuncia as suas vendas a retalho. Caíram em termos de variação mensal durante seis dos últimos sete meses e espera-se que voltem a cair este mês. (Estou a utilizar os números sem combustíveis, como discuto a seguir). Os riscos são robustamente negativos porque o feriado bancário de Maio migrou para Junho deste ano para a celebração do Jubileu, o que significa que houve dois dias de férias invulgares. As compras tendem a cair durante essas celebrações.

Em condições normais eu diria que um declínio contínuo nas vendas deveria ser negativo para a moeda, mas uma procura fraca não se está a traduzir numa pressão reduzida sobre os preços. Por conseguinte, espero que o mercado ignore largamente este número, se ele chegar como esperado. O grande risco é se ocorrer um aumento surpresa nas vendas. Isso reafirmaria ao Comité de Política Monetária que a procura interna está a aguentar apesar do aperto nos rendimentos e aumentaria a probabilidade de uma subida de 50 pontos base na sua reunião de Agosto.

Qual das quatro séries se deve observar? Não existe muita diferença na resposta do par GBP/USD às várias permutações (variação mensal ou variação homóloga, com ou sem combustível). O valor sem combustível, em termos de variação mensal, está ligeiramente melhor correlacionado com a reação subsequente do mercado, pelo que é nisso que eu me concentro. Tem também alguma justificação teórica, pois as vendas de gasolina são influenciadas tanto pelo preço como pelo volume, pelo que é melhor excluir isto.

Quão boas são as estimativas? Não muito. Desde o início de 2021, o número real já foi ultrapassado 10 vezes e falhou 8 vezes, de forma bastante aleatória. Note-se que as discrepâncias para cima ou para baixo ficaram mais pequenas recentemente. As vendas a retalho foram distorcidas pela pandemia e pelos confinamentos variáveis em resposta, por isso tenho alguma simpatia com os problemas que os economistas enfrentaram ao preverem os números.