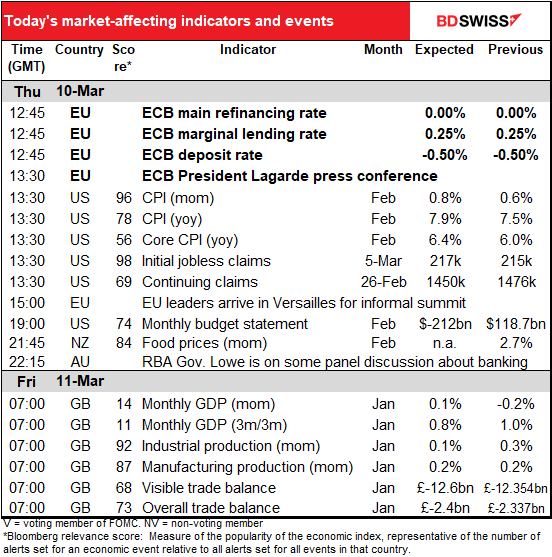

Chiffres a partir de 5.00 GMT

Le marché actuel

Remarque le tableau ci-dessus est mis à jour avant la publication de l’article, avec les dernières prévisions consensuelles. Cependant, le texte et les graphiques sont préparés à l’avance. Par conséquent, il peut y avoir des écarts entre les prévisions données dans le tableau ci-dessus et dans le texte et les graphiques.

Aujourd’hui est un grand jour pour les marchés. Trois événements cruciaux ont lieu : 1) la réunion de la Banque centrale européenne (BCE) et 2) la publication de l’indice des prix à la consommation (IPC) des États-Unis et 3) il y aura une réunion informelle des chefs d’État et de gouvernement de l’UE pour discuter de « l’agression de la Russie contre l’Ukraine » et du « renforcement de la souveraineté européenne ».

J’ai écrit sur ces deux événements dans mes perspectives hebdomadaires, Le retour de la stagflation ?, je vais donc en faire un résumé ici.

Pour la BCE, la grande question abordée lors de cette réunion est la suivante : comment les combats en Ukraine affecteront-ils les perspectives d’inflation ? L’impact n’est pas clair. D’une part, la flambée des prix des produits de base, en particulier du pétrole et du gaz, ne peut que faire monter l’inflation et la maintenir plus longtemps que prévu. D’autre part, l’augmentation de l’incertitude causée par les combats, ainsi que les dépenses de consommation imputables à la hausse des prix des denrées alimentaires et de l’énergie, ne manqueront pas de freiner l’économie. Dès lors, la banque resserrera-t-elle ou non sa politique ?

De nouvelles prévisions du personnel seront présentées à cette réunion. En temps normal, si les prévisions cruciales de l’inflation pour 2024 sont égales ou supérieures à l’objectif de 2 %, cela déclencherait le début de la normalisation des politiques.

Cette fois, cependant, les responsables devraient mettre le processus de normalisation en pause, attendant de voir l’évolution de la situation en Ukraine. Cependant, cela signifierait simplement que la normalisation des politiques serait retardée, et non jetée aux oubliettes.

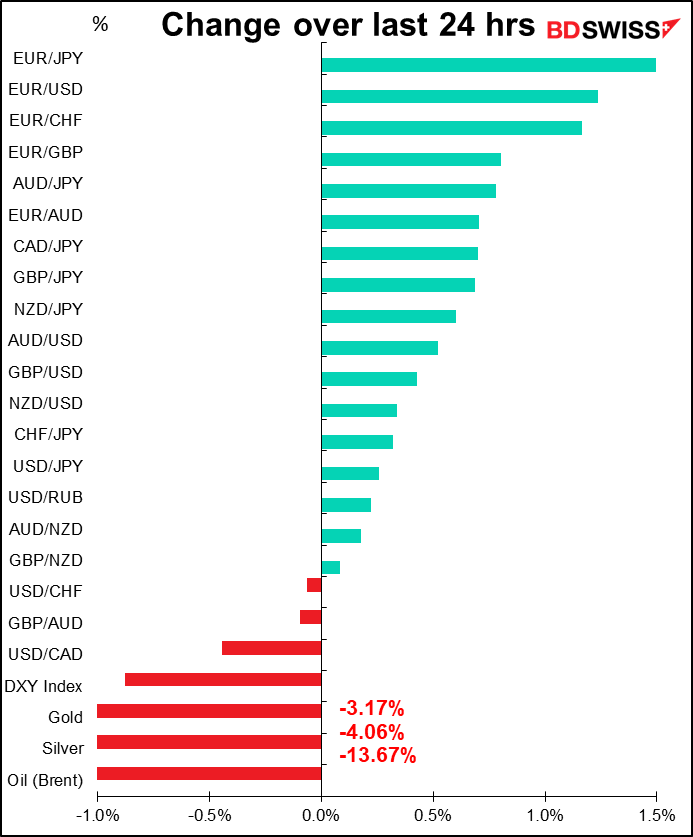

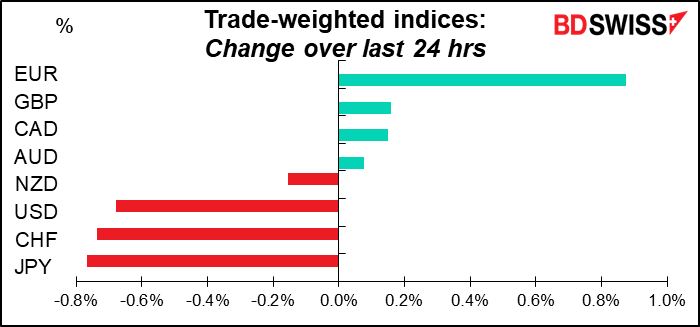

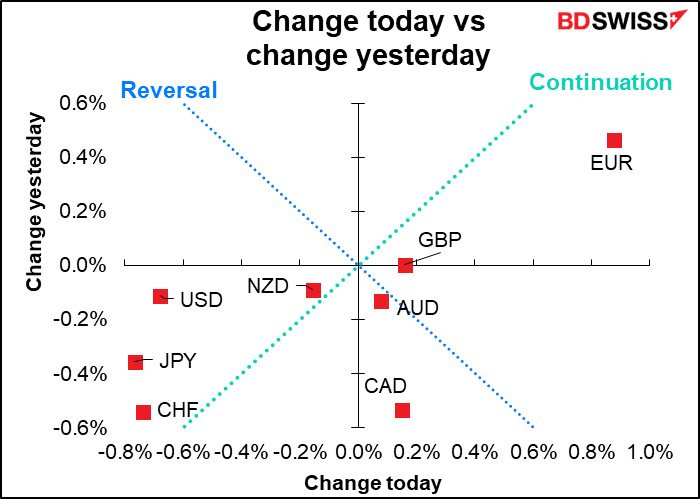

La réaction du marché est donc susceptible de dépendre de ce que la banque dira sur les combats et combien de temps cela devrait retarder son changement de politique. J’attends des responsables de la BCE qu’ils soulignent que leur décision dépendra de la durée et de l’ampleur du conflit ukrainien, dont personne n’a une idée précise. Le report du « décollage » risque, à mon avis, d’affaiblir davantage l’euro.

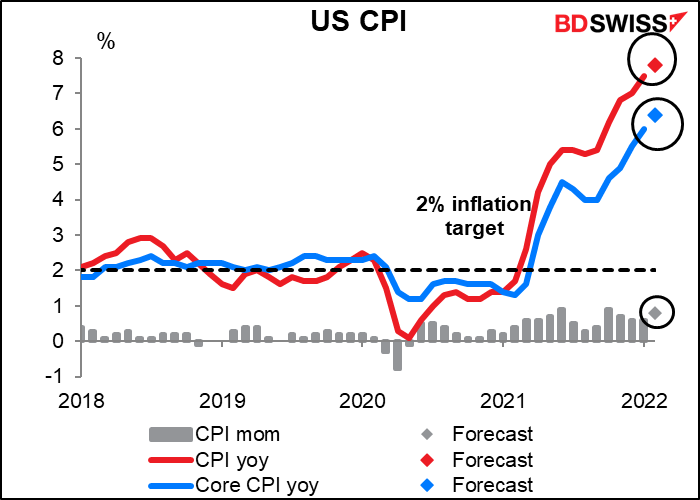

Quant à l’IPC américain, il devrait encore s’envoler pour atteindre 7,8 %. Chaque mois, les analystes reviennent un ou deux mois en arrière pour dire « c’est le taux d’inflation le plus élevé depuis… » Le mois dernier, c’était le plus élevé depuis février 1982 (7,6 %) ; ce mois devrait être le plus élevé depuis janvier 1982 (8,4 %).

Cela intervient exactement une semaine avant la réunion du Comité fédéral de l’Open Market chargé de fixer les taux et donnera donc le ton à cette réunion. Cependant, le président de la Fed, Jerome Powell, a déjà dit au Congrès qu’il proposerait une hausse du taux de 25 points de base à cette réunion.

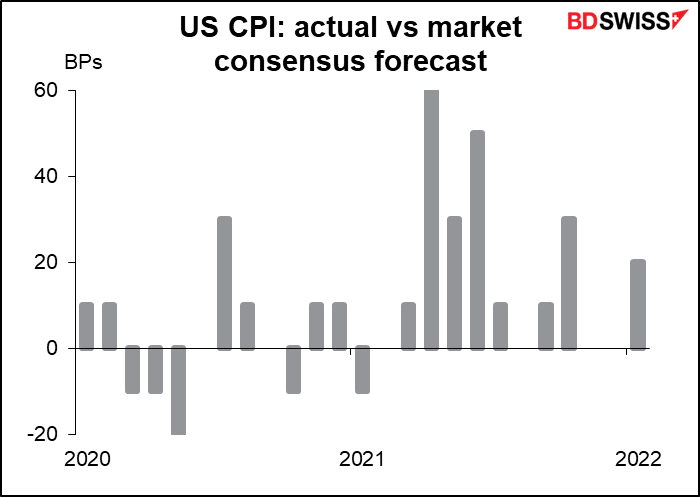

Néanmoins, si cela dépasse les attentes (comme d’habitude : 8 dépassements, 4 égalités, 1 manquement depuis le janvier 2021), cela pourrait augmenter les attentes de hausses de taux plus tard dans l’année, ce qui pourrait être positif pour le dollar.

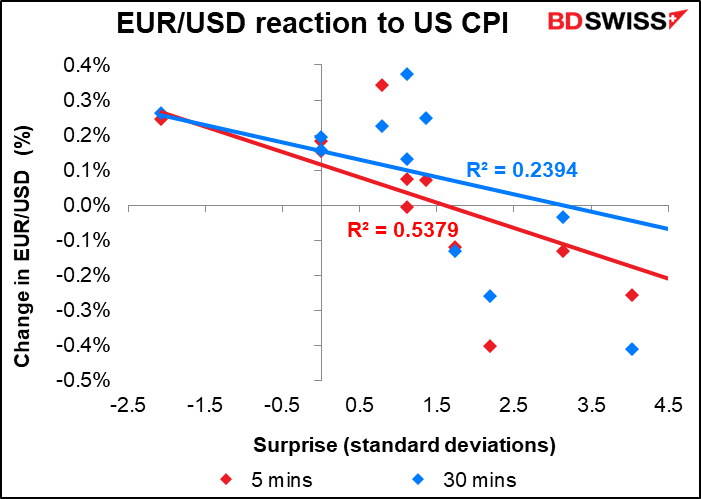

Le graphique montre la réponse de l’EUR/USD aux chiffres annoncés, mais l’USD/JPY est probablement la meilleure paire de devises à trader si vous êtes intéressé, en particulier dans la demi-heure ou l’heure qui suit la publication. Notez cependant que l’EUR/USD a à la fois augmenté et chuté sur des surprises positives, ce qui signifie qu’il ne faut pas simplement supposer qu’un chiffre plus élevé que prévu = USD+, en particulier après 30 minutes.

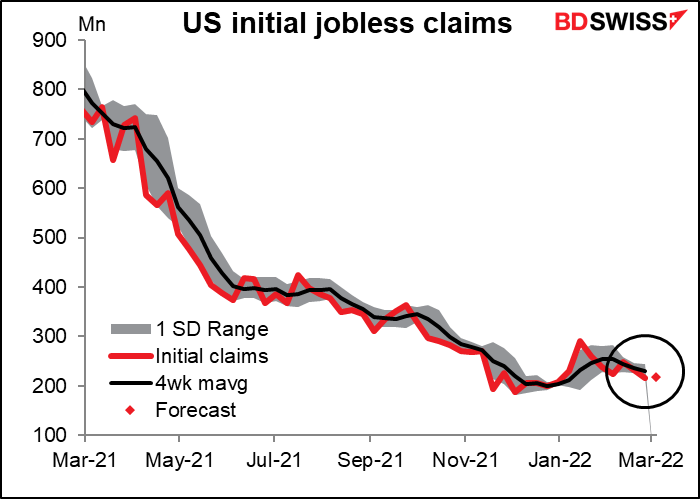

Les demandes initiales d’inscription au chômage aux États-Unis devraient augmenter de 4 000 après avoir chuté de 18 000 la semaine précédente. Elles se déplacent maintenant simplement en latéral et ne semblent plus poser de souci.

Aujourd’hui est le premier jour d’un sommet européen de deux jours. Le Conseil européen a déclaré que le sommet discutera

∙ le renforcement de nos capacités de défense

∙ réduire notre dépendance énergétique, en particulier vis-à-vis du gaz, du pétrole et du charbon russes

∙ la mise en place d’une base économique plus solide.

Nous attendons deux résultats importants de cette réunion :

1) Un plan pour réduire la dépendance au gaz et au pétrole russes, et

2) Un plan pour une énorme émission d’obligations communes à l’échelle de l’UE pour financer les dépenses énergétiques et de défense.

Nous attendons la conférence de presse qui se tiendra demain à l’issue de la réunion pour entendre ce qu’ils ont à dire sur ces questions.

C’est à peu près tout pour les indicateurs importants. En examinant le score de pertinence de Bloomberg, vous pourriez penser que les prix alimentaires néo-zélandais sont importants, mais c’est simplement parce qu’ils représentent une grande partie de l’IPC et que les personnes ayant des obligations indexées sur l’inflation s’inquiètent de ce chiffre.

Nous attendons donc le début de journée vendredi et le jour des indicateurs à court terme du Royaume-Uni, qui est le jour où le pays publie un certain nombre d’indicateurs qui nous aident à déterminer l’orientation de l’économie à court terme.

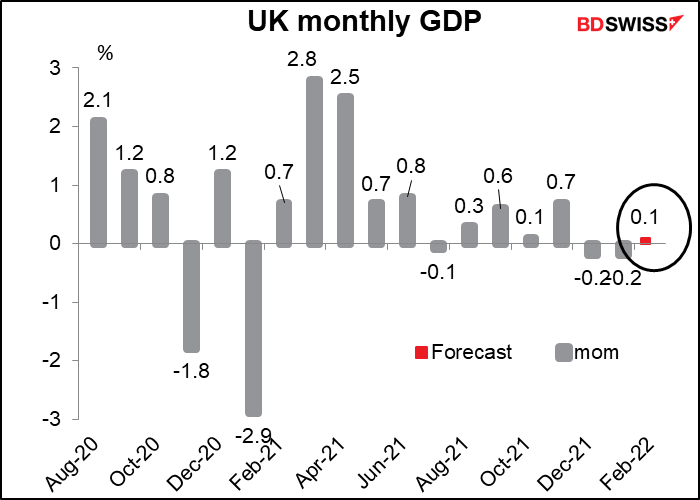

Il s’agit en premier lieu des chiffres du PIB mensuel du Royaume-Uni.

La dynamique de croissance s’est ralentie en fin d’année sous le poids du variant omicron et le marché ne s’attend qu’à une légère hausse de la production en janvier. La consommation des ménages a ralenti à mesure que le coût de la vie ont augmenté, et les investissements des entreprises restent assez lents. Enfin, une partie de la croissance est due à l’augmentation des dépenses de santé grâce à l’augmentation des tests et des vaccinations – qui a également diminué.

Néanmoins, je pense que tant que la production ne se réduira pas en janvier. Les gens attendront avec impatience un rebond plus fort en février, lorsque les restrictions du « Plan B » seront levées, et la Banque d’Angleterre devrait rester sur une tendance de resserrement de sa politique. Cela devrait être positif pour la livre sterling.

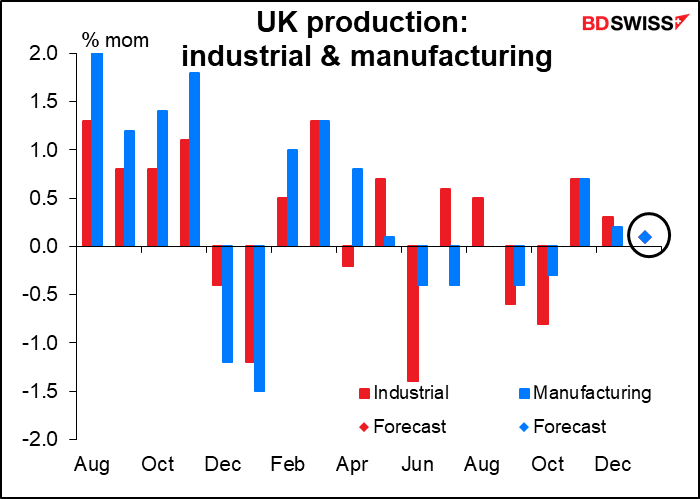

Reflétant la lenteur du rebond, la production industrielle et manufacturière ne devrait augmenter que de +0,1 % (d’où un seul point visible sur le graphique).

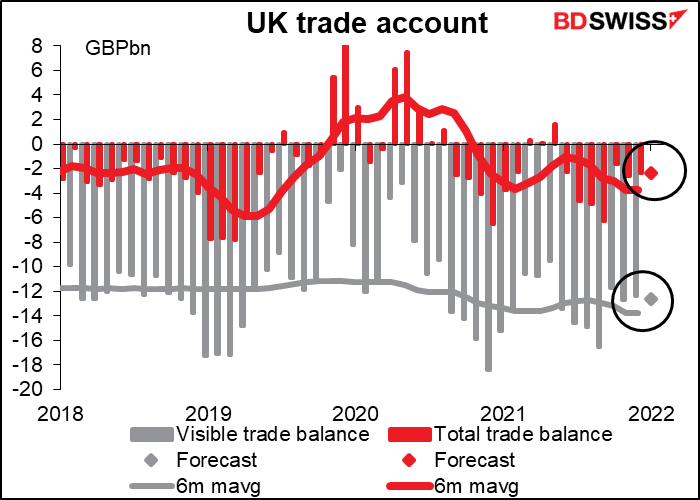

Les chiffres du commerce devraient peu changer.

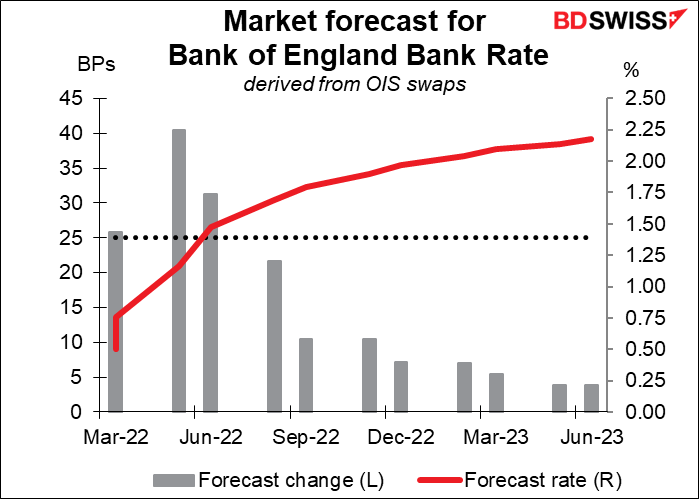

Tout compte fait, les chiffres ne changeront probablement pas grand-chose aux attentes, à moins que les chiffres du PIB ne soient très différents des prévisions d’une façon ou d’une autre. Cela ne changerait probablement rien aux attentes d’une hausse de 25 points de base lors de la réunion de jeudi prochain de la Banque d’Angleterre, mais cela pourrait affecter les attentes pour la réunion de mai, qui pourrait maintenant mener à une hausse de 50 points de base.