Chiffres a partir de 5.00 GMT

Le marché actuel

Remarque : le tableau ci-dessus est mis à jour avant la publication de l’article, avec les dernières prévisions consensuelles. Cependant, le texte et les graphiques sont préparés à l’avance. Par conséquent, il peut donc y avoir des divergences entre les prévisions données dans le tableau ci-dessus, le texte et les graphiques.

Beaucoup de choses au programme aujourd’hui !

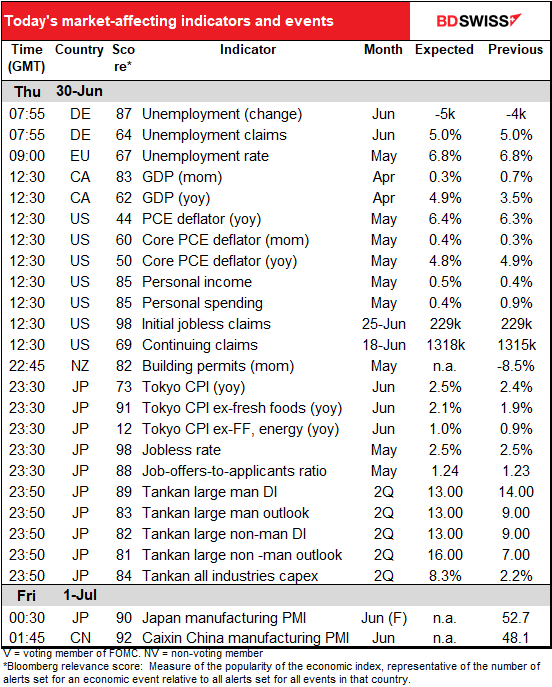

Le chômage allemand du mois de juin devrait peu changer : le taux de chômage devrait rester identique, le nombre de chômeurs diminuant de seulement 5 000 (sur une population active de 42,52 millions). L’amélioration du marché du travail semble avoir atteint un sommet en janvier, alors que le taux de chômage est resté bloqué à 5,0 % depuis le mois de mars.

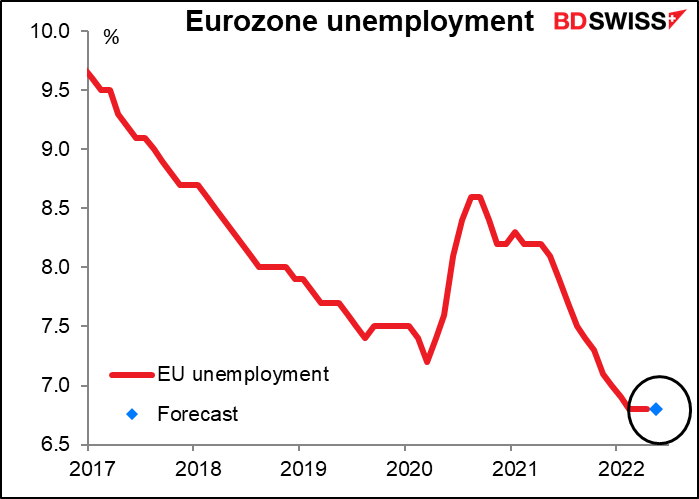

Une heure plus tard, le taux de chômage à l’échelle de la zone euro sera publié pour le mois de mai. Il devrait rester inchangé à 6,8 % pour le quatrième mois consécutif. C’est le taux le plus bas jamais enregistré (données remontant à la fondation de l’euro en 1998). Qui s’en soucie, cependant ? La Banque centrale européenne (BCE) n’a pas de mandat d’emploi. Cela n’aidera, ni n’entravera, les hausses de taux de la BCE. Neutre pour l’EUR

Le PIB mensuel du Canada devrait continuer d’augmenter, mais à un rythme beaucoup plus lent que les deux mois précédents. Les contributions positives du commerce de détail, du commerce de gros, du transport et de l’entreposage et des mines, carrières/extraction de pétrole et de gaz ont été des contributions positives, partiellement contrebalancées par une baisse de la production dans les secteurs de l’immobilier, de la fabrication et de la construction. Bien qu’il s’agisse d’un ralentissement – la moyenne mobile sur six mois est de +0,5 % par mois – cela placerait la production 2,2 % au-dessus du niveau pré-pandémique, soit une reprise relativement complète. Dans ce cas, je pense que la Banque du Canada a encore un bon argument en faveur de la suppression d’un plus grand nombre de ses mesures d’adaptation extraordinaires. Selon moi, cela reste positif pour le CAD.

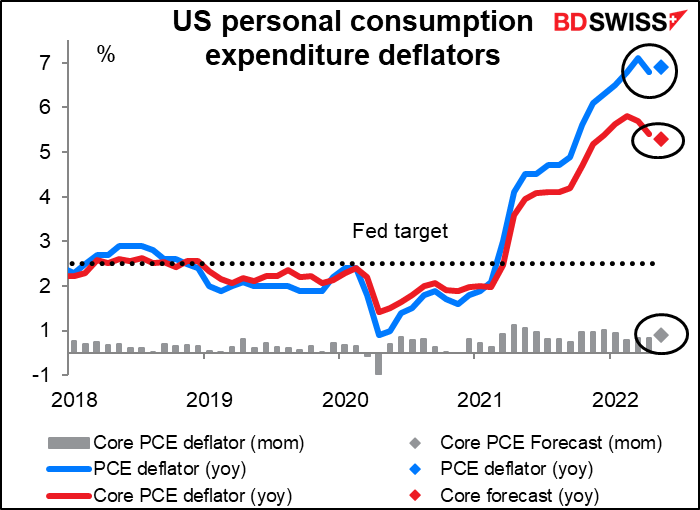

Vient ensuite le grand indicateur du jour, les données américaines sur le revenu et les dépenses personnels, avec son acolyte, les déflateurs des dépenses de consommation personnelle (PCE). Les déflateurs PCE sont en théorie ce qu’utilise la Fed pour évaluer l’inflation, même si je dois admettre que j’entends les responsables de la Fed parler davantage de l’indice des prix à la consommation (IPC).

Le revenu personnel devrait être en hausse de 0,5 % en glissement mensuel, soit 0,10 pb de plus que le mois précédent, tandis que les dépenses devraient être en hausse de 0,4 % en glissement mensuel, ce qui serait une forte baisse par rapport à +0,9 % le mois précédent. La croissance des dépenses a largement dépassé la croissance des revenus trois des quatre premiers mois de l’année. Il serait normal que les gens réduisent leurs dépenses après une telle dynamique.

Néanmoins, la croissance continue des revenus et des dépenses est de bon augure pour l’économie à l’avenir. Si les gens commencent à réduire leurs dépenses, cela contribuerait à déclencher une récession, car les dépenses de l’un sont les revenus d’un autre. Il semble que les gens soient prêts à puiser en partie dans leur épargne pour maintenir leurs dépenses.

En ce qui concerne les déflateurs des dépenses de consommation personnelle (PCE), l’indice de base – le plus important des deux – devrait ralentir pour le troisième mois consécutif. Cependant, le chiffre global, qui a ralenti en avril, devrait repartir à la hausse.

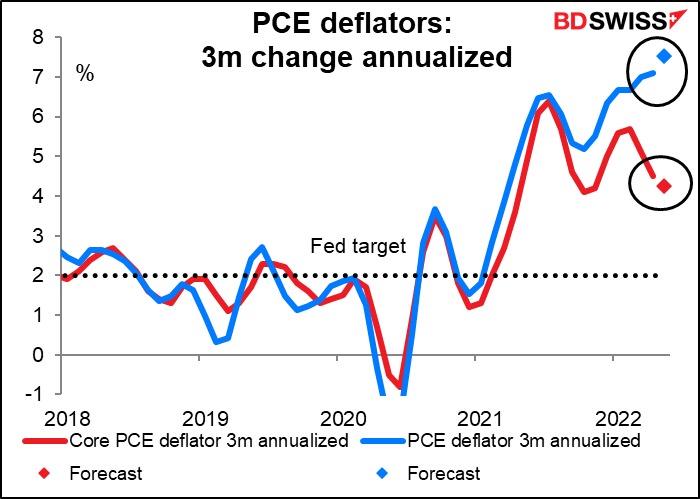

L’inflation américaine ralentit-elle ou s’accélère-t-elle selon ces mesures ? La réponse est « oui », malheureusement. Cela dépend des chiffres que vous regardez. Si nous examinons la variation annualisée sur trois mois, qui est plus sensible aux développements récents, nous constatons que les deux mesures ont divergé. Le taux d’inflation sous-jacente a atteint un sommet en février et ralentit depuis (et devrait encore ralentir en mai). Toutefois, le chiffre global ne cesse de se renforcer. La Fed met l’accent sur le déflateur PCE de base, qui, selon elle, « a toujours été un meilleur indicateur de la situation future de l’inflation que le chiffre global ». Peut-être pouvons-nous donc espérer que l’inflation a effectivement atteint un sommet. Cependant, il devra d’abord se refléter dans le chiffre global avant que les gens ne commencent à parier dessus. USD+

Les demandes initiales de chômage aux États-Unis ont augmenté progressivement depuis début du mois d’avril. Cette semaine, cependant, elles devraient rester inchangées.

Nous attendrons ensuite que l’Asie se réveille.

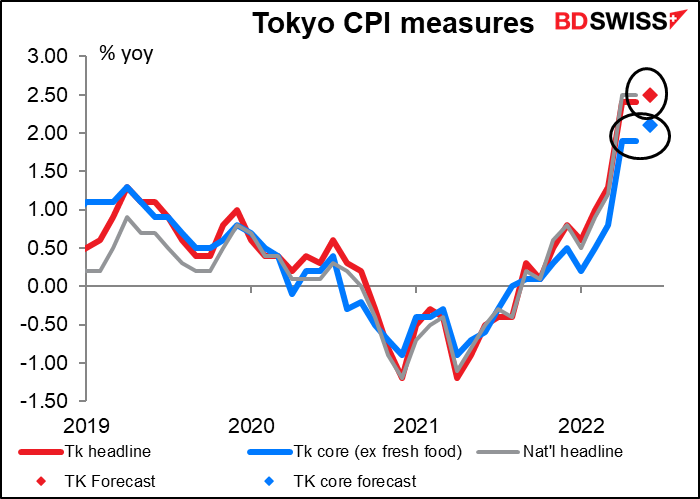

S’agissant de la fin du mois, il y aura aujourd’hui le déluge habituel d’indicateurs japonais. Tout d’abord, l’indice des prix à la consommation (IPC) de Tokyo. On s’attend à ce que le taux d’inflation global n’augmente que de 0,10 point de pourcentage pour atteindre 2,5 %, ce qui serait identique à l’IPC national le mois dernier – en d’autres termes, aucune accélération de l’inflation. Le taux « de base » à la japonaise, qui n’exclut que les aliments frais, devrait augmenter de 20 ppt : une très légère hausse donc, mais peu gênante.

Non illustrée, la mesure « core-core » de la Banque du Japon, qui correspond à l’inflation sous-jacente dans d’autres pays (hors alimentation et énergie), devrait augmenter de 10 ppt pour atteindre un niveau étonnamment bas de 1,0 %, toujours bien en deçà de l’objectif de 2 % de la Banque du Japon. Il y a donc peut-être une certaine substance à l’argument de la BoJ selon lequel il est trop tôt pour supprimer la relance monétaire, même si tous les autres pays du monde le font, car les circonstances sont différentes au Japon. Cela est négatif pour le yen.

Le taux de chômage devrait rester inchangé à 2,5 %, tandis que le ratio offres d’emploi/candidats devrait légèrement augmenter d’un tic.

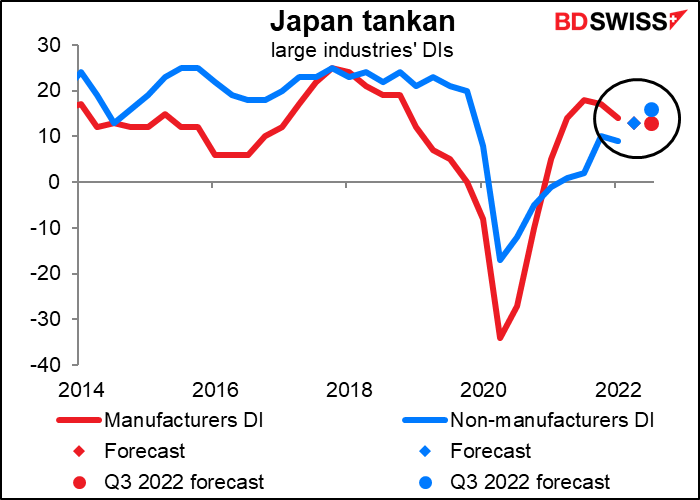

S’agissant de la fin du trimestre, nous aurons également la célèbre étude économique à court terme des entreprises Japonaises de la banque du Japon, généralement désignée par son acronyme japonais, le tankan. L’ID des grands fabricants devrait baisser d’un point à 13, tandis que l’ID des grands non-fabricants devrait augmenter de 4 points à 13 (c’est pourquoi il n’y a qu’un carré bleu, pas un bleu et un rouge – ils sont superposés). Le tankan comprend également les prévisions des entreprises sur la façon dont les choses se passeront au prochain trimestre. Les prévisions du marché pour cette prévision pour les grands fabricants sont également de 13 – c’est-à-dire aucune amélioration – tandis que pour les grands non-fabricants, il devrait s’améliorer de 3 points supplémentaires.

Je pense que le pic de l’ID des fabricants pourrait être considéré comme renforçant l’argument du gouvernement selon lequel la politique monétaire doit rester accommodante, ce qui pourrait être négatif pour le yen.