Valorado a partir de 05:00 hora GMT

El mercado actual

Nota: El cuadro anterior se actualiza al momento de publicar este documento con las últimas previsiones de consenso. Sin embargo, el texto y los gráficos se preparan con antelación. Por lo tanto, puede haber discrepancias entre las previsiones que figuran en el cuadro anterior y en el texto y los gráficos.

Hoy es un día bastante tranquilo si nos referimos a los indicadores.

El Banco de Inglaterra (BoE) celebrará la primera conferencia anual de la Agenda de Investigación del Banco de Inglaterra (BEAR). El tema de este año inaugural es «La caja de herramientas monetarias». El gobernador Bailey hará algunos comentarios introductorios que estoy seguro serán fascinantes. A las 16:00 h GMT se celebrará un panel de política sobre la retirada de la flexibilización cuantitativa (QE) moderado por el vicegobernador del BoE, Ben Broadbent, y con la participación de la presidenta de la Reserva Federal de San Francisco, Mary Daly (NV), y de la miembro del Consejo de Gobierno del Banco Central Europeo, Isabel Schnabel, así como de alguien del Fondo Monetario Internacional (FMI) y de un profesor de la London School of Economics. La conferencia continuará mañana, pero sin nadie de quien haya oído hablar, salvo el discurso de clausura del economista jefe del Banco de Inglaterra, Huw Pill.

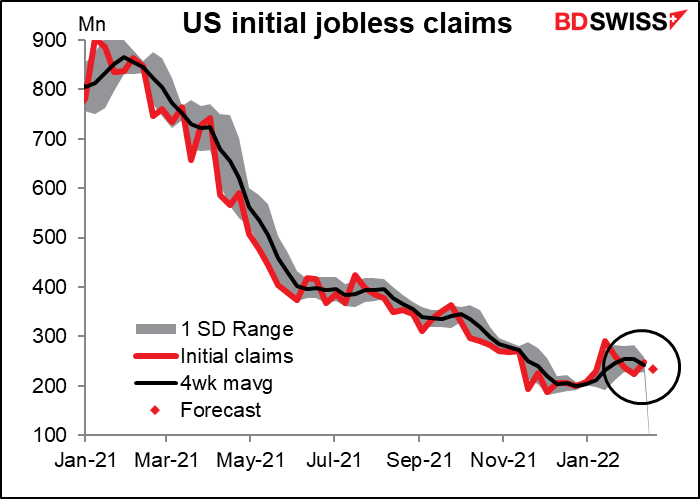

Afortunadamente, siempre merece la pena observar las nuevas peticiones semanales de subsidio por desempleo de Estados Unidos. La semana pasada aumentaron inesperadamente en 23 000, lo cual fue desafortunado, ya que la semana pasada fue la semana de la encuesta para los datos de empleo de febrero. Esta semana se espera que retrocedan la mitad de esa subida.

Si se observa la media móvil de cuatro semanas, que es en lo que se centraba la gente antes de que la pandemia convirtiera este indicador en uno de los más candentes, se ha mantenido bastante estable en torno a los 245 000-255 000 durante las últimas dos semanas. Así que, aunque podemos centrarnos en cada pequeña subida y bajada del indicador, en realidad parece haber vuelto a la normalidad y a la tendencia lateral por ahora.

La revisión final del PIB del cuarto trimestre de EE. UU. probablemente sea más interesante para los historiadores económicos que para el mercado.

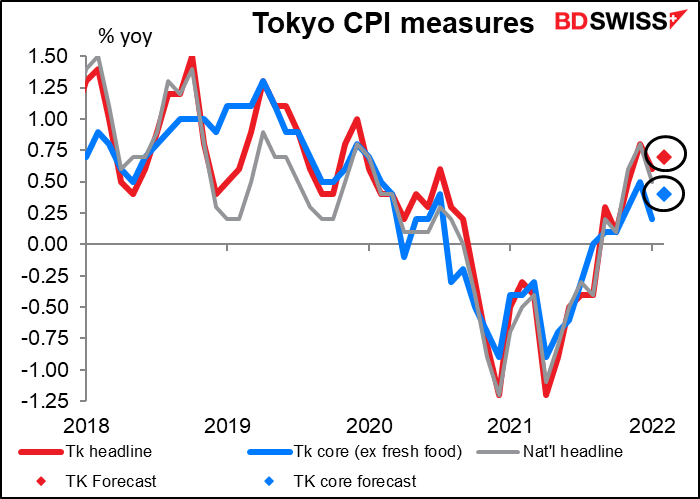

Entonces, eso es todo. Podemos relajarnos hasta que amanezca en el país del sol naciente y Japón anuncie el índice de precios al consumo (IPC) de Tokio. Se espera que aumente ligeramente, pero que siga estando varias desviaciones estándar por debajo de las tasas de inflación de cualquier otro país.

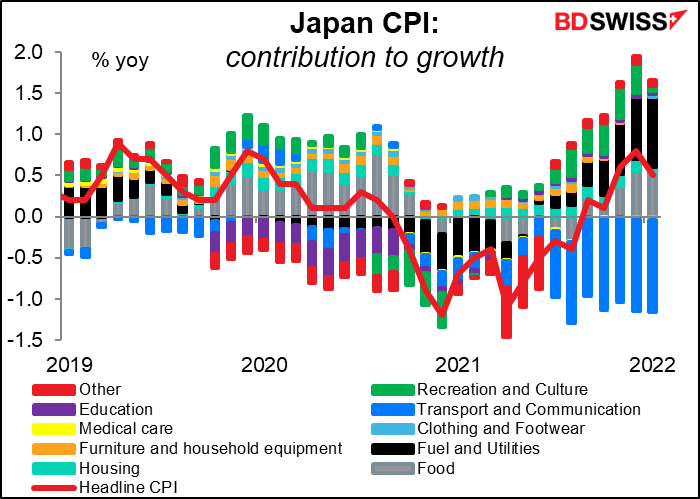

Como no tengo mucho de qué escribir hoy, permítanme explicar en parte por qué la tasa de inflación de Japón es tan baja últimamente. Si nos fijamos en el IPC nacional de enero que se publicó la semana pasada (+0,5 % anual, frente al +0,8 %), la principal razón por la que cayó la inflación fue por las tarifas de alojamiento. La campaña «Go To Travel» (Ve de viaje) que tuvo lugar entre julio y diciembre de 2020 subvencionó el coste de los viajes (hoteles y trenes) para los residentes japoneses en un intento de contrarrestar la falta de turistas extranjeros, a los que se les impidió entrar en el país. Desde que el programa terminó en diciembre de 2020, las tarifas de alojamiento en el IPC de diciembre de 2021 se dispararon un 44 % anual, lo cual elevó la inflación general del IPC en 0,29 puntos porcentuales (pp). Ese factor desapareció en enero de 2022, lo que hizo que la tasa de inflación interanual volviera a caer.

Desgraciadamente no tengo los datos de los hoteles en concreto, pero por los datos que tengo, parece que la energía y los servicios públicos (barras negras) hicieron subir el IPC nacional en 0,85 pp y los alimentos (grises) lo hicieron en 0,54 pp. En cambio, el transporte y las comunicaciones (azul), que incluye las tarifas de telefonía móvil, lo hicieron bajar 1,12 pp. (El gobierno obligó a las compañías de telefonía móvil a bajar drásticamente sus tarifas a partir de abril de 2021. El impacto de ese movimiento, ‑1,51 pp en enero, quedará fuera del cálculo en abril de este año. Veremos qué ocurre entonces con la tasa de inflación de Japón, y con el yen.