Nach einem relativ leeren Terminplan in der vergangenen Woche ist in der kommenden Woche wieder viel mehr los. Ich befürchte jedoch, dass wahrscheinlich alles von jeder Nachricht über das COVID-19-Virus und insbesondere von seiner Verbreitung in den USA übertönt wird.

Die erste Woche des Monats steht immer im Zeichen der US nonfarm payrolls (NFP). In dieser Woche haben wir auch zwei Zentralbanksitzungen: die Reserve Bank of Australia (RBA) am Dienstag und die Bank of Canada (BoC) am Mittwoch. Es wird auch nicht erwartet, dass die Zinssätze gesenkt werden, aber jeder wird sehen wollen, wie sie die wirtschaftlichen Aussichten einschätzen, wenn sich das Virus auf der ganzen Welt verbreitet. Am Donnerstag und Freitag findet in Wien ein OPEC-plus-Treffen statt, bei dem die Gruppe versucht, den plötzlichen Einbruch der Nachfrage und der Preise im Zuge des Virus in den Griff zu bekommen. Schließlich wird die Demokratische Partei in den USA ihre „Super Tuesday“-Runde der Vorwahlen zum Präsidenten abhalten, die darüber entscheiden kann, wer Trump bei den Wahlen im November herausfordern darf (vorausgesetzt, Trump ist dann noch im Amt).

NFP: Nicht mehr das, was es einmal war, aber immer noch das, was es ist

Der NFP ist nach wie vor jeden Monat ein wichtiger Schwerpunkt des Marktes, aber nicht mehr ganz so wie früher. Das Magazin The Economist hatte im vergangenen Monat einen Artikel mit der Überschrift „Trader verlieren das Interesse an Amerikas Job-Bericht“. Die Märkte reagieren weniger auf Beschäftigungsdaten als vor der Finanzkrise“, erklärten sie. „Der Grund für das anschließende Desinteresse ist, dass die sinkende Arbeitslosigkeit keine gute Richtschnur für die Maßnahmen der Fed mehr ist“. Das heißt, das Mandat der Fed besteht darin, „maximale Beschäftigung“ und „stabile Preise“ zu erreichen. Die USA sind bereits jenseits dessen, was sie für die „maximale Beschäftigung“ hielten, die sie auf eine Arbeitslosenquote zwischen 4,0% und 4,3% geschätzt hatten (derzeit liegt sie bei 3,6%). Das bedeutet, dass sich das Beschäftigungswachstum erheblich verlangsamen und die Arbeitslosenquote deutlich ansteigen könnte, bevor sie eine Lockerung der Politik zur Ankurbelung der Beschäftigung in Betracht ziehen würden. Auf der anderen Seite werden sie bei einer noch immer unter dem Zielwert liegenden Inflation die Zinsen nicht erhöhen, selbst wenn die Beschäftigung weiter zunimmt. Kurz gesagt, weder eine gute noch eine schlechte Performance wird sie wahrscheinlich dazu veranlassen, ihre Politik in nächster Zeit zu ändern.

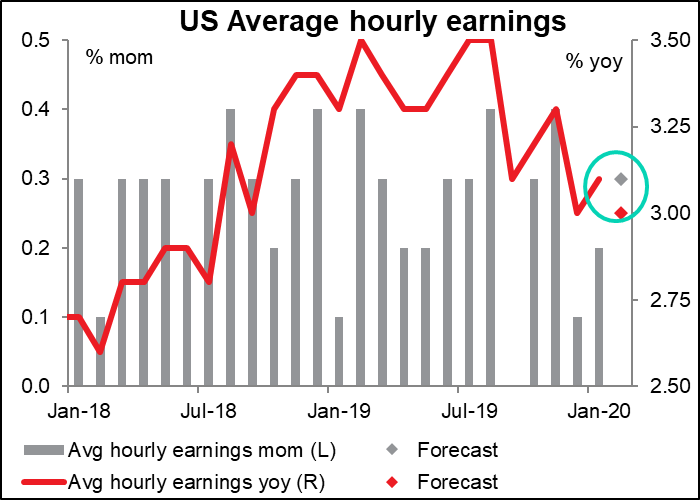

Während sich alle auf den NFP konzentrieren, beobachtet die Fed wahrscheinlich die durchschnittliche Zahl der Stundenverdienste genauer. Dafür gibt es zwei Gründe. Erstens: Da die Arbeitslosenquote bereits deutlich unter dem liegt, was die US-Wirtschaft ihrer Meinung nach ohne einen Inflationsschub verkraften könnte, fragen sie sich, ob die Arbeitslosenquote ein guter Anhaltspunkt dafür ist, wie angespannt der Arbeitsmarkt ist. Einige Mitglieder des tarifbestimmenden Offenmarktausschusses (FOMC) haben argumentiert, dass das Lohnwachstum und nicht die Arbeitslosenquote ein besserer Anhaltspunkt dafür ist, wie angespannt der Arbeitsmarkt ist. Das heißt, wenn sich das Lohnwachstum nicht beschleunigt, können die Arbeitgeber immer noch neue Arbeitskräfte finden, ohne den Preis für die Arbeit zu erhöhen. Daher ist der Arbeitsmarkt per Definition nicht eng. Andererseits würden die immer schneller steigenden Löhne zeigen, dass es immer schwieriger wird, Arbeitskräfte zu finden.

Zweitens möchte der Ausschuss, dass die Inflation wieder näher an das 2%-Ziel herangeführt wird. Sie hoffen daher, dass ein angespannter Arbeitsmarkt zu höheren Löhnen führt, was die Unternehmen zu Preiserhöhungen zwingen wird – die „Phillips-Kurve“ beschreibt die Beziehung zwischen Lohnwachstum und Inflation. Die Phillips-Kurve ist heutzutage ungewöhnlich flach – nicht nur in den USA, sondern auch in vielen anderen Ländern – und stellt für die politischen Entscheidungsträger überall ein Rätsel dar, da die Volkswirtschaften nicht mehr so funktionieren, wie sie es in der Hochschule gelernt haben.

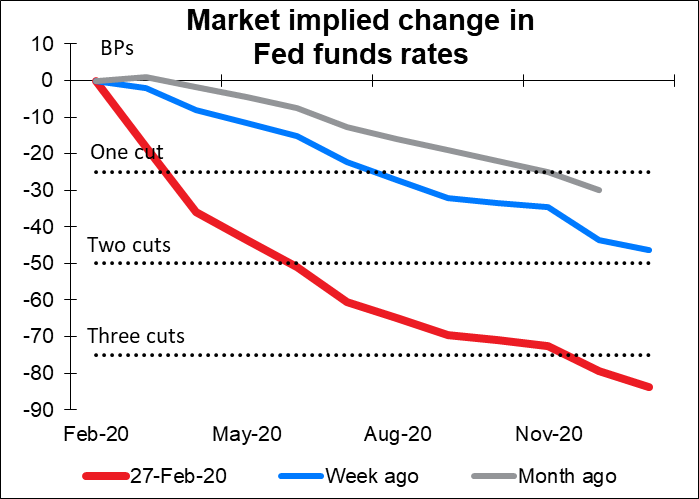

Spielt das eine Rolle? Der Markt ist bereits positiv, die Fed wird die Mittel kürzen. Vor einem Monat haben die Anleger eine Zinssenkung in diesem Jahr eingepreist. Vor einer Woche wurden die Zinsen zweimal gesenkt. Nun, gibt es drei Schnitte. Ich bezweifle, dass die NFP oder der Durchschnittsverdienst so schlecht oder so gut sein könnten, dass die Menschen in beiden Fällen ihre Meinung ändern würden.

Tatsächlich liegt die gesamte US-Zinskurve auf 30 Jahre hinaus auf oder unter dem Tagesgeldsatz der Fed. Wenn das geschieht, kommt die Fed normalerweise mit dem Markt in Einklang, nicht umgekehrt.

Auf jeden Fall sucht der Markt nach einer etwas besseren Zahl als üblich, die aber nicht aus dem Rahmen fällt. Die Prognose für die Zahl der NFPs liegt bei 190.000, was etwas höher ist als der Sechsmonatsdurchschnitt für die ursprüngliche Zahl von 172.000, aber unter dem Durchschnitt der endgültigen Zahl von 205.000. Es würde also wirklich gut in den jüngsten Trend passen.

Die Arbeitslosenquote wird voraussichtlich auf 3,5% zurückgehen, wo sie im letzten Jahr für den größten Teil des 4. Quartals lag. Das ist der niedrigste Wert seit dem 3,4%igen Anstieg im Juni 1969, als die Beatles mit „The Ballad of John and Yoko“ und Elvis Presleys „In the Ghetto“ unter den Top 10 waren. Der Unterschied zwischen heute und dem 4. Quartal des letzten Jahres besteht jedoch darin, dass die Teilnahmequote im Januar bei 63,4 lag, gegenüber 63,2 damals. Die Beteiligungsquote erreichte im September 2015 mit 62,4% die Talsohle und steigt seitdem schleichend an. Sie liegt immer noch deutlich unter dem Rekord (63,7, aufgestellt im März 2000), aber sie geht in die richtige Richtung. Die gleiche Arbeitslosenquote bei einer höheren Erwerbsquote zeigt einen stärkeren Arbeitsmarkt. Das wäre tendenziell positiv für den Dollar, zumindest vorübergehend.

Die Prognose für den durchschnittlichen Stundenverdienst (AHE) in diesem Monat ist die gleiche wie im vergangenen Monat: +0,3% monatlich und +3,0% jährlich. Ich denke, es wird erst gefährlich, wenn die Wachstumsrate im Jahresvergleich unter 3,0% fallen würde – sie liegt seit August 2018 über diesem Niveau. Wie ich bereits erwähnt habe, deutet eine langsamere Wachstumsrate der Verdienste auf eine Flaute auf dem Arbeitsmarkt hin, unabhängig davon, wie hoch die Arbeitslosenquote ist (zumindest nach der traditionellen Wirtschaftswissenschaft). Meiner Meinung nach sollte man sich vor allem auf diesen Punkt konzentrieren: Beginnt sich das Ertragswachstum zu beschleunigen oder verlangsamt es sich weiter? Oder flacht es ab, wie der Markt es vorhersagt? Ich erwarte, dass der Forexmarkt mehr auf den AHE als auf die NFP-Zahl selbst reagieren wird.

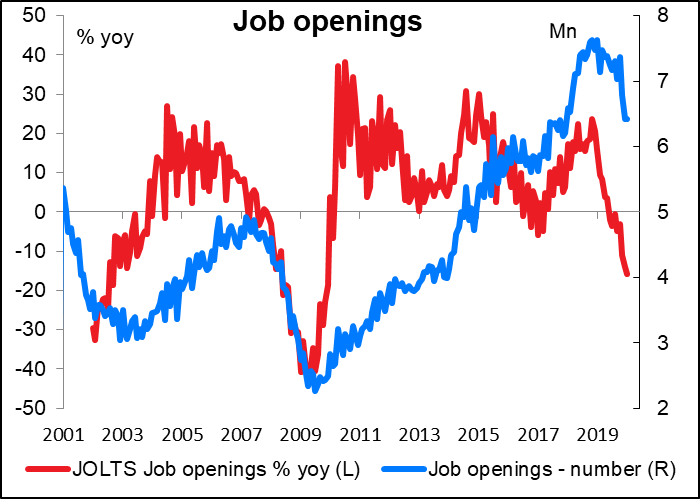

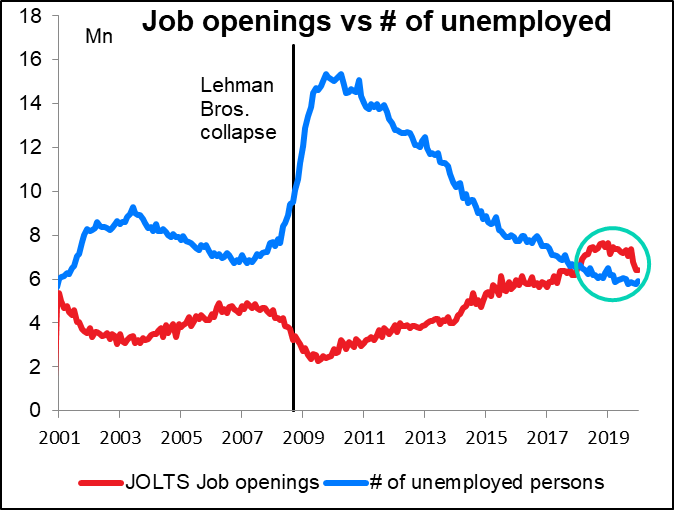

Die Beschäftigungsdaten sind zwar ausgezeichnet, aber es gibt Anzeichen dafür, dass wir möglicherweise einen Wendepunkt für den Arbeitsmarkt erreicht haben. Zunächst einmal hat die Zahl der offenen Stellen ihren Höhepunkt erreicht. Sie ist jetzt im Vergleich zum Vorjahr gesunken.

Wenn sich der derzeitige Trend fortsetzt, wird die Zahl der Arbeitslosen erneut die Zahl der offenen Stellen übersteigen. Dies begrenzt die mögliche Zunahme der Beschäftigung.

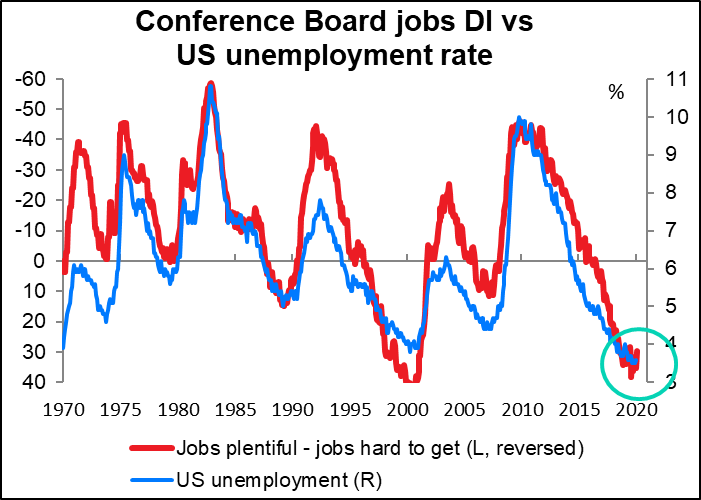

Zweitens hat der Indikator „Arbeitsplätze im Überfluss“ minus „schwer zu erhaltende Arbeitsplätze“ aus der Umfrage des Conference Board zum Verbrauchervertrauen seinen Höhepunkt erreicht. In der Vergangenheit hat ein Wendepunkt in diesem Indikator einen Wendepunkt für die US-Arbeitslosenquote signalisiert. Der Arbeitsmarkt muss also beobachtet werden, obwohl er für die Fed noch kein entscheidender Faktor ist.

Zentralbanksitzungen: die RBA und die BoC

Es wird nicht erwartet, dass die beiden geldpolitischen Ausschüsse der Zentralbank, die in dieser Woche zusammenkommen, die Zinssätze ändern, aber sie werden dennoch (wie üblich) genau beobachtet, um zu sehen, wie sie das COVID-19-Virus einschätzen. Bislang waren die Beamten vorsichtig – sie haben zwar ihre Besorgnis geäußert, aber sie wollen offensichtlich keine Panik auf den Märkten verbreiten. Außerdem sind sie Ökonomen, keine Epidemiologen, und sie wissen nicht mehr als andere (es sei denn, sie erhalten einige vertrauliche Informationen von den Gesundheitsbehörden, was durchaus möglich ist).

Die RBA wird besonders aufmerksam beobachtet werden, da die australische Wirtschaft eng mit der chinesischen verflochten ist. Bei ihrem letzten Treffen am 4. Februar sagten sie: „Die Aussichten für die Weltwirtschaft bleiben positiv“, aber das Coronavirus sei eine „Quelle der Unsicherheit“. „Es ist noch zu früh, um zu bestimmen, wie lange die Auswirkungen anhalten werden“, stellten sie fest. Meine Vermutung ist, dass sie sich über die Auswirkungen etwas genauer informieren könnten, obwohl sie natürlich noch nicht wissen, ob dies schnell vorbei sein oder sich zu einer globalen Pandemie entwickeln wird.

Sie deuteten auch an, dass die Zinssätze vielleicht vorerst den Tiefpunkt erreicht hätten und sie würden abwarten, welche Auswirkungen die niedrigeren Zinssätze haben werden, wenn sie durch die Wirtschaft sickern: „Da die Zinssätze bereits auf ein sehr niedriges Niveau gesenkt worden waren und die langen und variablen Verzögerungen bei der Transmission der Geldpolitik anerkannt wurden, beschloss der Vorstand auf dieser Sitzung, den Geldsatz konstant zu halten. Da es bis zu drei Quartale dauern kann, bis die Auswirkungen einer Zinssenkung in der gesamten Wirtschaft voll zum Tragen kommen, deutete diese Aussage für mich auf eine lange Periode ohne Zinsänderung hin, vorausgesetzt – wie Fed-Vorsitzender Powell sagen würde – es gibt keine „wesentliche Neubewertung“ der Aussichten.

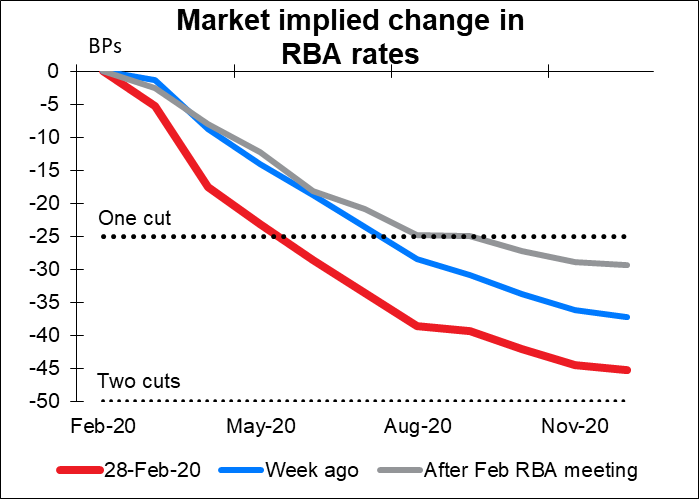

Der Virus hat jedoch die Sicht des Marktes auf das, was wahrscheinlich passieren wird, verändert. Unmittelbar nach der letzten Sitzung – und in der Tat bis vor einer Woche – hat der Markt eine weitere Zinssenkung erst im August oder September vollständig eingepreist. Aber gerade in der letzten Woche hat sich das geändert. Jetzt preist der Markt bis Juni eine Senkung ein und hat eine ziemlich gute Chance auf eine weitere Senkung bis zum Ende des Jahres.

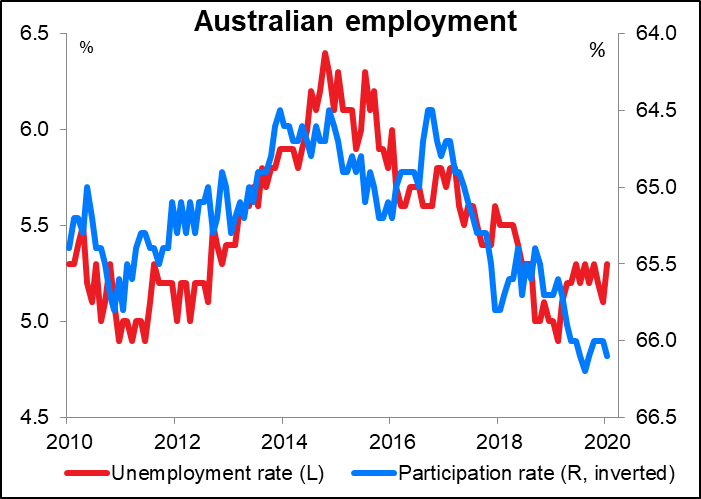

In der Zwischenzeit hat die RBA selbst den Arbeitsmarkt als die Schlüsselvariable hervorgehoben, die sie beobachtet. Die Arbeitslosenquote (rote Linie) ist von dem vor einem Jahr erreichten Tiefststand von 4,9% auf 5,3% angestiegen, aber gleichzeitig ist die Erwerbsquote (blaue Linie) weiter gestiegen – sie liegt nun nur noch knapp unter ihrem Rekordhoch von 66,2, der im vergangenen August erreicht wurde. In einem Fall wie diesem kann die steigende Arbeitslosenquote ein Zeichen für eine Verbesserung auf dem Arbeitsmarkt sein, da mehr Möglichkeiten die entmutigten Arbeitnehmer wieder an die Arbeit bringen.

Die Beschäftigung nimmt weiter zu, auch wenn sich das Wachstumstempo in letzter Zeit verlangsamt hat.

Netto erwarte ich, dass die RBA ihren recht optimistischen Ton beibehalten wird. Obwohl sie sich fast sicher mehr Sorgen über die Auswirkungen des Virus auf die australische Wirtschaft macht, konzentriert sie sich nach wie vor auf die Beschäftigung, und die Beschäftigung läuft gut. Sofern und solange die Arbeitslosenquote sich nicht sinnvoll erhöht (z.B. wieder auf 5,5%) und die Erwerbsquote sich nicht tendenziell verringert, würde ich nicht erwarten, dass sie eine weitere Zinssenkung in Aussicht stellen. Ein Ergebnis in dieser Richtung wäre wahrscheinlich bullisch für AUD.

Das Risiko besteht, wenn sie glauben, dass der durch das Virus verursachte Aktivitätsrückgang die Inflation weiter nach unten drücken könnte. Sie liegt bereits unter ihrem Zielbereich. Es gibt eine große Debatte unter den Ökonomen darüber, ob das Virus einen Nachfrageschock (der deflationär ist) auslöst, weil alle zu Hause bleiben und nichts kaufen, oder einen Angebotsschock (der inflationär ist), weil niemand arbeiten und Dinge produzieren wird. Es ist ziemlich eindeutig ein Nachfrageschock in den Rohstoffwährungsländern. Das könnte die RBA beunruhigen.

Die Bank of Canada (BoC) ist vermutlich in größerer Eile. Bis vor einer Woche hat der Markt noch eine Zinssenkung in einiger Zeit (einige Zeit von Juli bis September) abgezeichnet. Nun aber streben die Menschen mindestens zwei Kürzungen an, mit einer guten Chance auf eine dritte – die erste im April, die zweite im September und vielleicht eine 50-50-Chance auf eine weitere Kürzung bis zum Ende des Jahres.

Wenn Sie sich erinnern, überraschte die BoC den Markt (nun, zumindest mich), als sie auf ihrer Sitzung im Januar deutlich vorsichtig wurde. „Das Wachstum wird in naher Zukunft schwächer und die Produktionslücke größer sein als von der Bank im Oktober prognostiziert“. Sie sagten, dass die Wirtschaft „bis vor kurzem nahe an der Kapazitätsgrenze operierte“, was bedeutet, dass sie das nicht mehr tut. Der Clou ist, dass sie das Coronavirus nicht einmal speziell erwähnt haben – sie konzentrierten sich auf die amerikanisch-iranischen Spannungen, die damals (22. Januar) brodelten, und beklagten die Tatsache, dass „es nach wie vor ein hohes Maß an Unsicherheit gibt und die geopolitischen Spannungen wieder aufgetaucht sind…“.

Was werden sie jetzt sagen? Obwohl die „geopolitischen Spannungen“, um die sie sich damals Sorgen machten, aus dem Blickfeld geraten sind, hat die Unsicherheit in der Welt stark zugenommen. Beim letzten Mal sagten sie, sie würden „den Entwicklungen bei den Verbraucherausgaben, dem Wohnungsmarkt und den Unternehmensinvestitionen besondere Aufmerksamkeit widmen“.

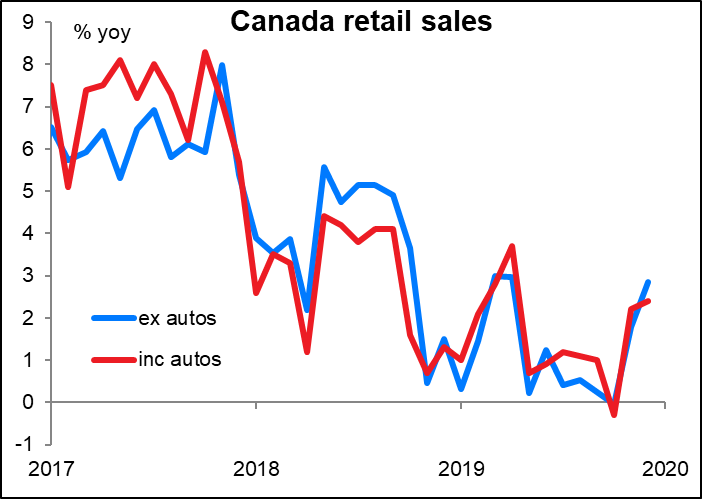

Die Verbraucherausgaben, gemessen an den Einzelhandelsumsätzen, scheinen die Talsohle erreicht zu haben und sich ein wenig zu erholen. Die BoC erwartet, dass dies dank des Bevölkerungs- und Einkommenswachstums beibehalten wird, befürchtet aber, dass die Verbraucher aus Vorsicht für die Zukunft mehr von ihrem Einkommen sparen könnten.

Der Wohnungsmarkt ist mehr oder weniger neutral – die Hauspreise (rote Linie) sind seit etwa einem Jahr nirgendwo mehr gestiegen, während die Baubeginne ziemlich stabil sind, auch wenn sie vielleicht anfangen, nach unten zu tendieren – wir werden sehen müssen.

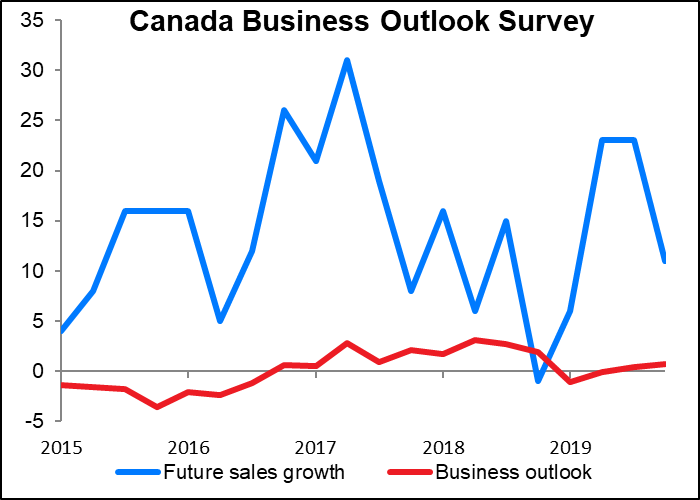

Es ist schwierig, einen aktuellen Stand der Unternehmensinvestitionen zu erhalten (obwohl wir später am Tag mehr wissen werden, wenn die BIP-Zahlen für Q4 veröffentlicht werden). Die Geschäftsaussichten scheinen nicht besonders rosig zu sein, und die Erwartungen für das Umsatzwachstum sinken, so dass die Investitionen im ersten Quartal dieses Jahres wahrscheinlich schwach sein werden.

Das Fazit ist, dass der Ausschuss, obwohl er die Kriterien für eine weitere Zinssenkung nicht erfüllt hat, bei diesem Treffen wahrscheinlich noch besorgter sein wird als beim letzten. Er könnte eine eher tröstliche Haltung einnehmen und einen Hinweis auf eine zukünftige Zinssenkung geben. Letztes Mal hieß es, man werde „genau beobachten, ob die jüngste Verlangsamung des Wachstums anhaltender ist als prognostiziert“. Diesmal könnte er sagen, dass er in der Tat mit einer anhaltenderen Verlangsamung rechnet. Das würde den Markt für eine Zinssenkung bei der nächsten Sitzung am 15. April vorbereiten. CAD also negativ

OPEC+-Treffen: Noch einmal ins Getümmel.

Die Organisation der erdölexportierenden Länder (OPEC) trifft sich am Donnerstag und wird am Freitag durch eine Reihe von Nichtmitgliedern ergänzt, die mit dem Kartell zusammenarbeiten, vor allem Russland. Diese Gruppe, die OPEC+ genannt wird, befindet sich in einer misslichen Lage, niedrige Preise, da die Nachfrage nachlässt und höhere Produktion von Nichtmitgliedern, vor allem der USA. Das Problem, mit dem die Gruppe konfrontiert ist, wird sich wahrscheinlich vorerst nur noch verschärfen, da ein Großteil der weltweiten Aktivitäten in der Schifffahrt, im Luftverkehr und in der Industrie wegen des COVID-19-Virus zum Erliegen kommt. Beispielsweise sollen die chinesischen Raffineriearbeiten um 3 Mio. Barrels pro Tag zurückgegangen sein. Italien setzt Quarantänen in den Regionen Lombardei und Venetien durch, die mehr als 25% der im Land verwendeten Erdölprodukte verbrauchen. usw., etc.

Das Problem ist, dass die OPEC+ sich nicht darauf einigen kann, die Produktion schnell genug zu kürzen, um Angebot und Nachfrage wieder ins Gleichgewicht zu bringen, da die Regierungen bereits unter den niedrigeren Einkommen aufgrund der niedrigeren Preise leiden. Sie wollen ihre Probleme nicht verschlimmern. Saudi-Arabien schlug ursprünglich vor, dass die Gruppe die Produktion um mehr als 1 Mio. Barrels pro Tag kürzen sollte, doch das wurde abgelehnt. Russland lehnte einen späteren Kompromiss von 600.00 Barrels pro Tag ab. Der letzte war ein Bericht im Wall Street Journal (der schnell dementiert wurde), dass Saudi-Arabien, Kuwait und die VAE eine einseitige Kürzung der Produktion um 300.000 Barrels pro Tag in Erwägung zogen. Da die Saudis ursprünglich eine Kürzung von mehr als 1 Mio. Barrels pro Tag für notwendig hielten, würde der Markt über eine Kürzung um 300.000 lachen – und es sieht so aus, als ob die Gruppe nicht einmal in der Lage sein wird, einen Konsens darüber zu erreichen. Ich gehe davon aus, dass bei dem Treffen keine überzeugenden Maßnahmen zur Wiederherstellung des Gleichgewichts zwischen Angebot und Nachfrage gefunden werden können. Die Ölpreise werden wahrscheinlich weiter fallen und die Währungen der erdölproduzierenden Länder (CAD, NOK, MXN) mit nach unten ziehen.

Schließlich könnten wir nach dem „Superdienstag“, an dem 14 der 50 Bundesstaaten gleichzeitig ihre Vorwahlen abhalten – dem geschäftigsten Tag der Vorwahlsaison – die demokratischen Präsidentschaftskandidaten erhalten. Die große Frage ist, ob Bernie Sanders an der Spitze bleiben wird oder ob einer der anderen Kandidaten mit ihm gleichziehen wird, was wahrscheinlich zu einem „vermittelten Konvent“ führen würde, bei dem die Delegierten debattieren und abstimmen bis sie sich auf einen Kandidaten einigen können.

Weitere wichtige Daten, die im Laufe der Woche veröffentlicht wurden, sind der PMI des US-ISM-Herstellers am Montag und der EU-weite CPI am Dienstag (der letzte vor der EZB-Sitzung vom 23. März).