الأسعار اعتبارًا من الساعة 05:00 بتوقيت جرينتش

السوق اليوم

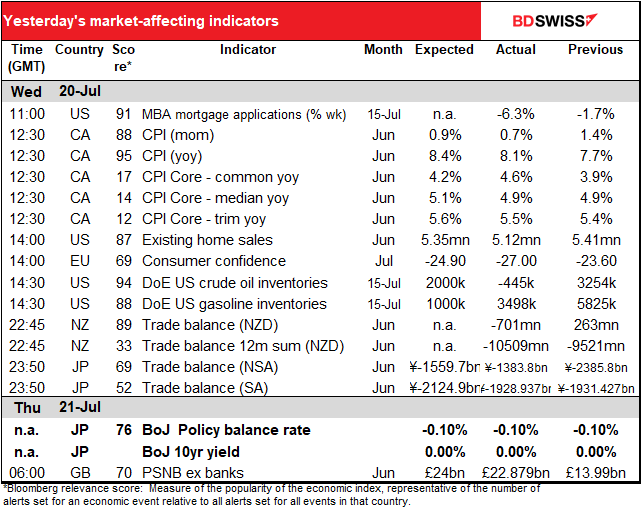

ملحوظة: يتم تحديث القائمة المذكورة أعلاه قبل النشر متضمنة أحدث التوقعات. ومع ذلك فإنه يتم إعداد النص والرسوم البيانية في وقت سابق قبل ذلك. وبالتالي فإنه قد توجد اختلافات بين التوقعات التي تظهر في القائمة أعلاه وبين ما هو مذكور في النص والرسوم البيانية.

الحدث الأهم والأكثر إثارة اليوم هو بالطبع اجتماع مجلس إدارة البنك المركزي الأوروبي. وكنت قد كتبت عن هذا الاجتماع بقدر كبير من الإسهاب في مقالي التوقعات الأسبوعية: البنك المركزي الأوروبي يتخلف عن الركب، ولذلك فإنني سأكتفي بأن أكرر النقاط المهمة هنا.

وفي الحقيقة فإن القرار الذي سيتخذه البنك المركزي الأوروبي في هذا الاجتماع مفروغ منه وليس موضع شك. ففي اجتماع شهر يونيو، قالت كريستين لاجارد رئيسة البنك المركزي الأوروبي “نحن نعتزم رفع أسعار الفائدة الرئيسية للبنك المركزي الأوروبي بمقدار 25 نقطة أساس في اجتماع السياسة النقدية الذي سيعقد في شهر يوليو”. وأكدت لاجارد هذا القرار في منتدى البنك المركزي الأوروبي الذي عقد في مدينة سينترا البرتغالية. وسيكون هذا أول رفع لسعر الفائدة من جانب البنك المركزي الأوروبي منذ السلسلة المشؤومة والقصيرة لزيادات أسعار الفائدة في عام 2011.

ومن الممكن طبعًا أن يقوم مجلس إدارة البنك المركزي الأوروبي بتغيير رأيه بشأن الإجراء الذي سيتخذه في اجتماع شهر يوليو، ولكن من غير المحتمل أن يقوم البنك بتغيير قرار قد اتخذه بالإجماع وتم تأكيده علانية. ومع ذلك، فقد ذكرت رويترز يوم الثلاثاء إن البنك ربما يقوم برفع سعر الفائدة بمقدار 50 نقطة أساس بالتزامن مع طرح أداة قوية “مكافحة للتفتت” (انظر أدناه).

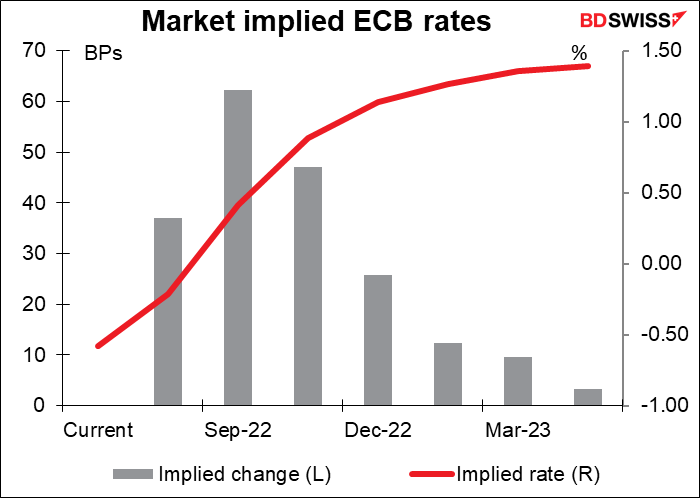

وفي أعقاب هذه التقارير، تتوقع السوق رفع سعر الفائدة بمقدار 37 نقطة أساس – رفع سعر الفائدة بمقدار 25 نقطة أساس مثلما وعدت كريستين لاجارد واحتمال جيد لرفع سعر الفائدة بمقدار 50 نقطة أساس.

وبالتالي فإن السؤال المهم هو ماذا سيفعل البنك في شهر سبتمبر. فرئيسة البنك المركزي الأوروبي كريستين لاجارد قد قالت إن البنك سيرفع أسعار الفائدة مرة أخرى في ذلك الاجتماع وأن مقدار الزيادة فيه سيكون أكبر. وقالت لاجارد “إذا استمرت توقعات التضخم على المدى المتوسط كما هي أو تدهورت، سيكون اللجوء إلى زيادة أكبر في سعر الفائدة مناسبًا ي اجتماعنا الذي سيعقد في شهر سبتمبر.”

وبناء على ذلك فإن السوق تتوقع أن يتم رفع سعر الفائدة في شهر سبتمبر بمقدار 50 نقطة أساس على أقل تقدير، وربما أكثر من ذلك. وهذا المقدار ليس كبيرًا في ضوء ما تفعله البنوك المركزية الأخرى: فالبنك المركزي الكندي سعر الفائدة بمقدار 100 نقطة أساس في الأسبوع الماضي ومن المفترض أن يناقش البنك المركزي الأمريكي رفع سعر الفائدة بمقدار يتراوح بين 75 نقطة أساس و100 نقطة أساس في اجتماع شهر يوليو. والسؤال المهم الذي سيبحث الجميع عن إجابة له في هذا الاجتماع هو ما الذي يمكن أن يدفع البنك المركزي الأوروبي لرفع سعر الفائدة بمقدار 75 نقطة أساس في شهر سبتمبر؟ أو ما الذي يمكن أن يقنع البنك بأن يكتفي رفع سعر الفائدة بمقدار 25 نقطة أساس؟

وماذا عن مسار أسعار الفائدة بعد شهر سبتمبر؟ كان مجلس إدارة البنك قد تعهد برفع سعر الفائدة بمسار “متدرج ولكنه مستدام” بعد شهر سبتمبر، وكلمة “متدرج” هي شفرة تعني 25 نقطة أساس. كما أن الخطر بأن تقوم روسيا بقطع إمدادات الغاز عن أوروبا وبالتالي التعجيل بحدوث الكساد يجعل مخاطر وتيرة رفع أسعار الفائدة على الجانب السلبي في الاجتماعات اللاحقة. وهكذا فإن البنك المركزي الأوروبي في مأزق يقدر أكبر من البنوك المركزية الأخرى لأن يتعين عليه القلق بشأن الكساد المحتمل الناجم عن عوامل خارجية – أحداث خارج نطاق اختصاصه. بينما البنوك المركزية الأخرى لا يتعين عليها القلق إلا بشأن أن تشديد سياستها النقدية يمكن أن يؤدي إلى انهيار اقتصاداتها وليس لأن روسيا يمكن أن تدمر هذه الاقتصادات.

وأتوقع أن يتمسك البنك بكلمة “متدرج”. وأعتقد أن هذا قد يخيب آمال المشاركين في السوق الذين يريدون اتخاذ موقف أكثر جرأة. ومن المحتمل أن ينخفض اليورو في ظل هذا السيناريو.

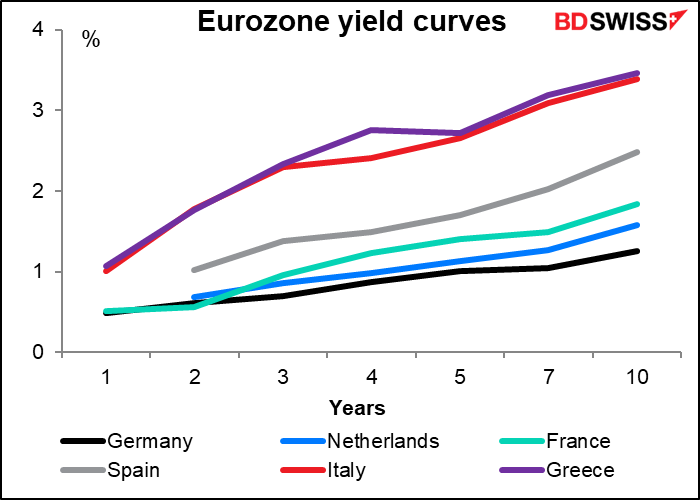

وربما نحصل أيضًا على بعض التفاصيل عن أداة “مكافحة التفتت” الجديدة التي يعتزم البنك المركزي الأوروبي طرحها. وهذه الأداة هي برنامج جديد يقوم البنك بتصميمه للسماح له بشراء سندات بلد معين إذا وقعت هذا البلد في مشكلة وبدأت عائدات سنداته في الابتعاد كثيرًا عن عائدات السندات في بلدان منطقة اليورو الأخرى. (البرنامج الحالي لعمليات شراء السندات يضع قواعد بشأن مقدار السندات التي يستطيع البنك شراؤها من كل بلد حتى لا يُنظر إلى البنك المركزي الأوروبي على أنه يدعم أي بلد بقدر أكبر من الدول الأخرى). ومن المرجح أن يتضمن البرنامج الجديد بعض المعايير الصارمة بشأن الشروط التي سيشتري بموجبها البنك السندات وما هي الخطوات التي سيتعين على الدولة اتخاذها في المقابل. وتتسم تفاصيل هذه الشروط بأهمية كبيرة.

وبالطبع سينتظر الجميع لسماع ما ستقوله مدام لاجارد عن كسر زوج يورو/دولار أمريكي لمستوى التعادل. وأتوقع أنها لن تكون منزعجة كثيرًا من هذا الأمر. فجزء كبير من السبب يعود إلى قوة الدولار وليس ضعف اليورو. وصحيح أن اليورو ربما يكون قد وصل إلى أدنى مستوياته مقابل الدولار الأمريكي في 20 عامًا إلا أن المؤشر المرجح بالتجارة لم يصل حتى إلى أدنى مستوياته في 10 سنوات. وبالطبع فإن ضعف قيمة العملة يؤدي إلى ارتفاع التضخم من خلال زيادة أسعار السلع المقومة بالدولار الأمريكي ولكن هذا الضعف في الوقت نفسه يساعد أيضًا في زيادة الصادرات. وأتذكر أن البنك المركزي الأوروبي كان يشكو من أن اليورو مرتفع بأكثر مما ينبغي ولكنني لا أتذكر من أن البنك قد اشتكى يومًا من أن اليورو أضعف مما ينبغي، ولكن رما يكون السبب في هذا هو ضعف ذاكرتي. (كان تريشيه رئيس البنك المركزي الأوروبي السابق مولعًا بالحديث عن الزيادة “الوحشية” في سعر صرف اليورو مقابل الدولار الأمريكي).

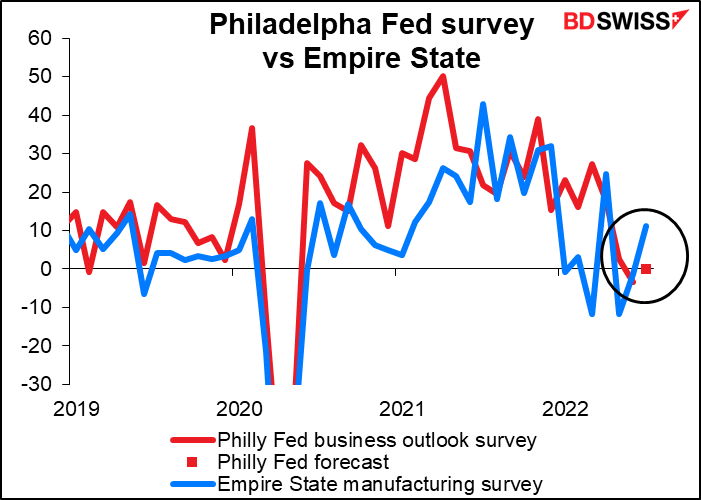

وعندما يبدأ اليوم في الولايات المتحدة، سنحصل على مؤشر فيلادلفيا الفيدرالي لتوقعات الأعمال. ومن المتوقع أن يرتفع بمقدار 4.8 نقطة. ولكن التوقعات لا يمكن الاعتماد عليها بشكل كبير. فعلى سبيل المثال كان من المتوقع أن يسجل مؤشر نيويورك إمباير ستيت للصناعة التحويلية انخفاضًا الأسبوع الماضي بمقدار 0.8 نقطة إلى سالب 2 ولكنه على النقيض من التوقعات ارتفع بمقدار 9.9 نقطة إلى 11.1. وعلى أي حال فإن الارتفاع مرة أخرى إلى ما أعلى من الصفر، حسبما هو متوقع، جنبًا إلى جنب مع النتيجة الإيجابية التي سجلها مؤشر نيويورك إمباير ستيت للصناعة التحويلية من شأنه أن يشير إلى أن الكساد الذي ينتظره الجميع لم يحدث حتى الآن في الولايات المتحدة وأن الاقتصاد الأمريكي يواصل التوسع. ويمكن أن يؤثر ذلك تأثيرًا إيجابيًا على الدولار الأمريكي.

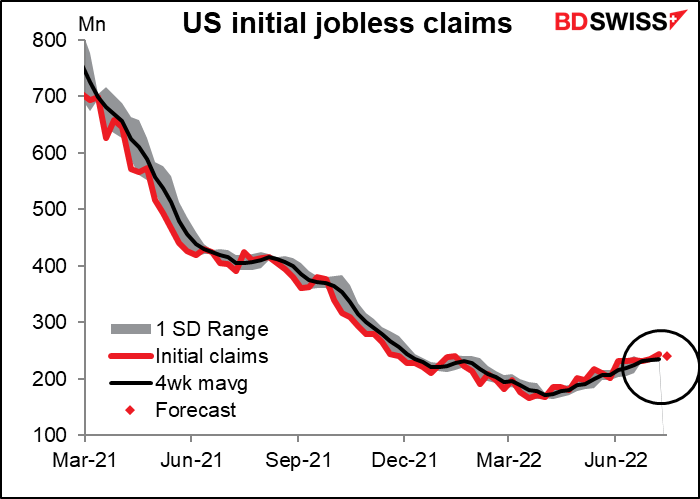

ومن ناحية أخرى، ارتفعت طلبات إعانة البطالة الأولية في الولايات المتحدة مرة أخرى الأسبوع الماضي لكن مقدار الارتفاع لا يزال أقل من 10 آلاف (كان 9 آلاف تحديدًا). ولا توجد أي علامة على المعدلات المرتفعة تعطل سوق العمل إلى حد كبير. ومن المتوقع يظهر رقم اليوم انخفاضًا في عدد طلبات الحصول على إعانة البطالة وهو ما سيزيد من هذا الانطباع.

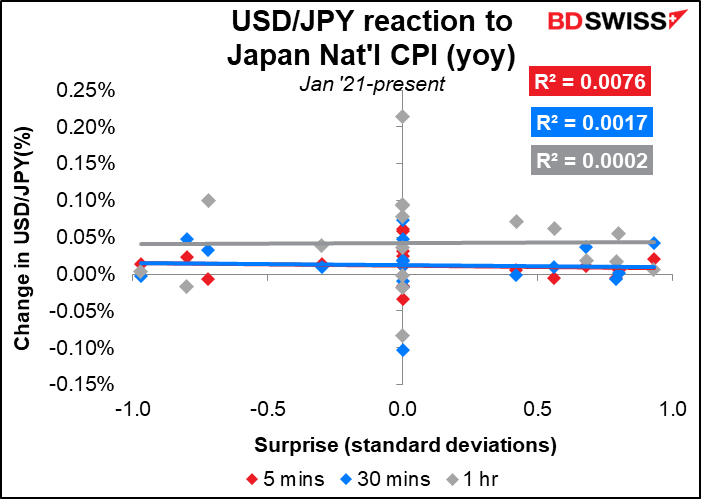

وفي وقت متأخر من الليل، تعلن اليابان عن مؤشر أسعار المستهلكين الوطني. ومن المتوقع أن ينخفض المؤشر بمقدار 10 نقاط أساس، متمشيًا مع أداء معدل التضخم الكلي لطوكيو. وسيؤكد هذا في أذهان أعضاء مجلس السياسة أن ارتفاع التضخم فوق مستوى 2% الذي يستهدفه البنك قد يكون ارتفاعًا مؤقتًا فقط وبالتالي فإنه سيكون مبررًا لاستمرار سياستهم كما هي دون تغيير. وصحيح أن معدل التضخم الأساسي على الطراز الياباني (المستثنى منه الأغذية الطازجة) ومعدل التضخم “الأساسي-الأساسي” (المستثنى منه أسعار الغذاء والطاقة، والذي هو معدل التضخم الأساسي في البلدان الأخرى) من المتوقع أن يرتفع بمقدار 10 نقاط أساس، ولكن هذا الارتفاع لا يقارن بما يحدث في أي مكان آخر في العالم. تأثير سلبي على الين الياباني.

ومن الغريب أن لمؤشر أسعار المستهلكين تأثير منخفض على العملة. وفي الحقيقة فإن اليابان تتفرد عن بقي العالم في هذا الأمر. فمؤشر أسعار المستهلكين الوطني في الوقت الحالي عادة ما يكون أهم مؤشر لمعظم البلدان. وربما ترجع قلة التأثير هذه إلى ثلاثة أسباب: السبب الأول هو أن مؤشر أسعار المستهلكين في طوكيو قد صدر قبل أسبوعين وهو تقدير جيد جدًا لمؤشر أسعار المستهلكين الوطني؛ والسبب الثاني هو أن التوقعات عادة ما تكون صحيحة وبالتالي لا توجد مفاجآت تذكر حتى يكون هناك رد فعل تجاهها؛ والسبب الثالث هو أنه لا أحد يتوقع أن يغير البنك المركزي الياباني من سياسته استجابة للبيانات.

بل وحتى اجتماعات البنك المركزي الياباني نفسها لا تحظى بقدر كبير من الاهتمام، أو على الأقل قرار سعر الفائدة لا يحظى بالاهتمام. فدرجة سعر الفائدة للبنك المركزي الياباني في مؤشر بلومبيرج بشعبية وأهمية البيانات في 79 فقط في حين أنه في معظم البلدان الأخرى فإن درجة مثل هذا القرار غالبًا ما تكون الأعلى في الدولة (فالدرجة بالنسبة للبنك المركزي الأمريكي على سبيل المثال هي 98 وبالنسبة للبنك المركزي الأسترالي 99.85، مما يعني أن كل شخص تقريبًا يضع تنبيهًا للمؤشرات الأسترالية فد وضع تنبيهًا لقرار البنك المركزي الأسترالي بشأن سعر الفائدة).

وفي وقت لاحق من اليوم الياباني، سنحصل على مؤشرات مديري المشتريات الأولية في الاقتصادات الصناعية الكبرى. ولا توجد توقعات كالعادة لمؤشرات مديري المشتريات في اليابان وهو أمر غريب إلى حد ما نظرًا لأن مؤشر مديري المشتريات الياباني لقطاع الصناعة التحويلية لديه درجة 90 في مؤشر بلومبيرج لشعبية وأهمية البيانات يتابعون هذا المؤشر. ولذلك فإنني سأتحدث عن مؤشرات مديري المشتريات في تقرير الغد.

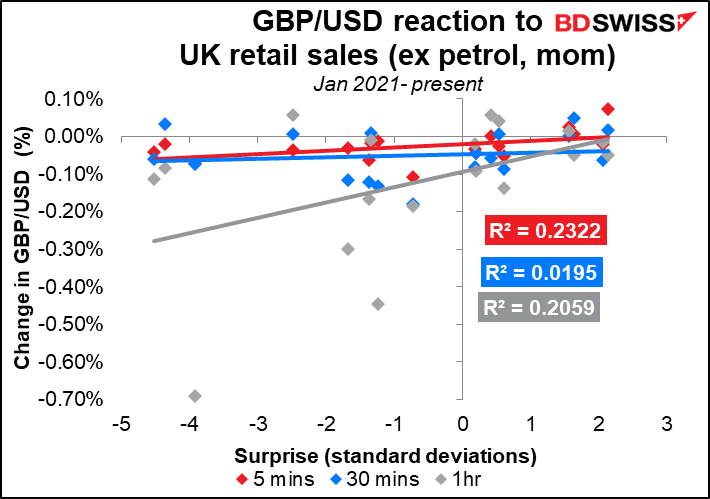

ثم وفي وقت مبكر من صباح الجمعة في أوروبا، تعلن بريطانيا عن مبيعات التجزئة. وكانت مبيعات التجزئة البريطانية قد انخفضت على أساس شهري لمدة ستة أشهر من الأشهر السبعة الماضية ومن المتوقع أن تنخفض مرة أخرى في هذا الشهر. (أنا أستخدم الأرقام المستثنى منها البنزين، مثلما سأناقش أدناه). وربما تكون هناك مخاطر هبوطية لأن عطلة البنوك في نهاية مايو انتقلت إلى يونيو من هذا العام للاحتفال باليوبيل، مما يعني أنه كان هناك يومين عطلة غير معتادين. وعادة ما ينخفض التسوق خلال مثل هذه الاحتفالات.

وفي الظروف العادية كنت سأقول إن الانخفاض المستمر في المبيعات من المفترض أن يكون سلبياً بالنسبة للعملة ولكن الطلب البطيء لا يتم ترجمته إلى انخفاض في الضغوط على الأسعار. وبالتالي فإنني توقع أن تتجاهل السوق هذا الرقم إلى حد كبير إذا جاء الرقم الفعلي مثلما هو متوقع. والخطر الكبير هو حدوث ارتفاع مفاجئ في المبيعات. فمثل هذا الارتفاع سيؤكد للجنة السياسة النقدية أن الطلب المحلي قوي على الرغم من الضغط على الدخل وسيزيد من احتمالية قيام اللجنة برفع سعر الفائدة بمقدار 50 نقطة أساس في اجتماعها القادم.

أي مؤشر من المؤشرات الأربعة يجب متابعته؟ لا يوجد اختلاف كبير في رد فعل زوج جنيه إسترليني/دولار أمريكي للتغييرات المختلفة (على أساس شهري أو على أساس سنوي، مع البنزين أو بدونه). الرقم الشهري المستثنى منه البنزين ذو علاقة أفضل بشكل طفيف مع رد فعل السوق اللاحق، ولذلك فإنني سأركز على هذا المؤشر. كما أن هناك أيضًا بعض المبررات النظرية حيث أن مبيعات البنزين تتأثر بالسعر بقدر تأثرها بالحجم، ولذلك فمن الأفضل استبعاد المبيعات التي تشمل البنزين.

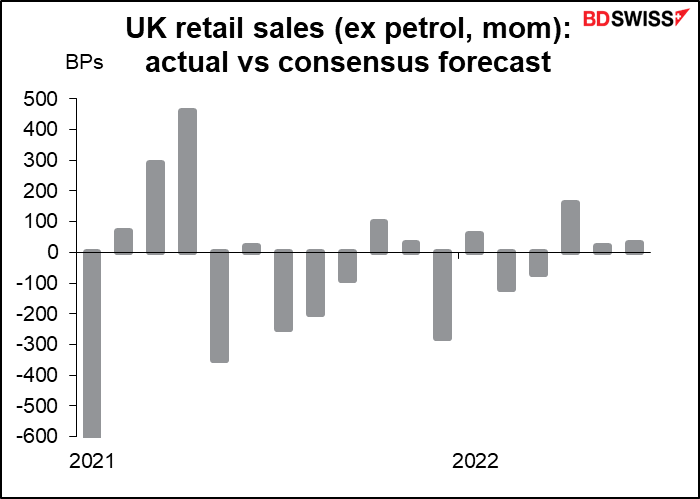

ما مدى دقة التوقعات؟ ليس كثيرًا. فمنذ داية عام 2021، كان الرقم الفعلي أفضل من التوقعات 10 مرات وأقل منها 8 مرات، وبالتالي فهناك قدر كبير من العشوائية في التوقعات. ولاحظ أن القراءات الأفضل والأسوأ من التوقعات كانت بمقدار أصغر في الآونة الأخيرة. وكانت مبيعات التجزئة قد تشوهت بسبب الجائحة وعمليات الإغلاق من حين لآخر نتيجة لذلك، ولهذا فإنني أتعاطف بعض الشيء مع الخبراء الاقتصاديين بسبب المشكلات التي واجهوها في التنبؤ بالأرقام.