سجلت الولايات المتحدة لتوها ربعين متتالين من “النمو السلبي” – وهي عبارة بلهاء تعني أن الناتج حسبما تم قياسه من خلال الناتج الإجمالي المحلي قد انكمش. (أنا أتمنى أن يحقق خصري “نموًا سلبيًا!”). وكان الناتج الإجمالي المحلي الأمريكي في الربع الأول قد انخفض بنسبة 1.6% على أساس ربع سنوي كمعدل سنوي معدلاً موسميًا، مما يعني أنه انخفض بنسبة 0.4% على أساس ربع سنوي، وإذا كان ذلك قد استمر لمدة عام بهذه الوتيرة فإنه كان من الممكن أن ينخفض بنسبة ة1.6%. وقد علمنا يوم الخميس أن الناتج الإجمالي المحلي في الربع الثاني قد انخفض بنسبة 0.9% على أساس ربع سنوي كمعدل سنوي معدلاً موسميًا أو سالب 0.2%على أساس ربع سنوي. ووفقًا للقاعدة العامة التي تحظى بقبول عام في الأوساط الاقتصادية فإن تسجيل ربعين متتاليين من انكماش الناتج الإجمالي المحلي يعني كسادًا. ويعني هذا أن الولايات المتحدة في الوقت الحالي في مرحلة كساد، أليس كذلك؟

ليس بالضبط. فصحيح أن هذه هي “القاعدة العامة” غير الرسمية التي يستخدمها الكثير من المعلقين، إلا أنها ليست الطريقة التي يتم تحديد الكساد بها رسميًا. ويتولى المكتب الوطني للأبحاث الاقتصادية مهمة تحديد فترات الكساد، وهو هيئة مستقلة تدعمها منح من الهيئات الحكومية والمؤسسات الخاصة والشركات. ويتم إدارته من خلال مجلس إدارة يتكون من 51 عضوًا ينتمون إلى أفضل جامعات الأبحاث في أمريكا الشمالية والمنظمات الاقتصادية المهنية ومجتمعات العمل والأعمال التجارية. وهو ذو طابع غير سياسي؛ فهو يقوم بإجراء الأبحاث ولكنه لا يقدم أي توصيات بشأن السياسات أو الدعوة لاتخاذ أي قرارا بناء على نتائج الأبحاث التي يجريها. ويقدك المكتب عدد لا حصر له من البرامج والمشروعات ومجموعات العمل وما إلى ذلك، وينشر عددا هائلاً من الأوراق البحثية.

يشتهر المكتب الوطني للأبحاث الاقتصادية بين عامة الناس باسم لجنة مواعدة دورة الأعمال. فهو عبارة عن لجنة مكونة من ثمانية خبراء اقتصاديين والتي تقرر بأثر رجعي القمم والقيعان في الاقتصاد الأمريكي. ويعرف المكتب الكساد بأنه “فترة بين قمة النشاط الاقتصادي والقاع اللاحق، أو أدنى نقطة لاحقة.” أي عندما لا يتوسع الاقتصاد، فإنه يعتبر في حالة كساد.

فما هو تعريفهم للكساد؟ “يؤكد تعريف المكتب الوطني للأبحاث الاقتصادية على أن الكساد يعني انخفاض كبير في النشاط الاقتصادي والذي يكون منتشرًا في جميع أنحاء الاقتصاد ويستمر لفترة تزيد عن بضعة أشهر. وفي تفسيرنا لهذا التعريف، نتعامل مع المعايير الثلاثة – العمق والانتشار والمدة – باعتبارها معايير قابلة لأن تحل محل بعضها البعض إلى حد ما.”

ما هي المعايير التي يستخدمونها على وجه التحديد؟

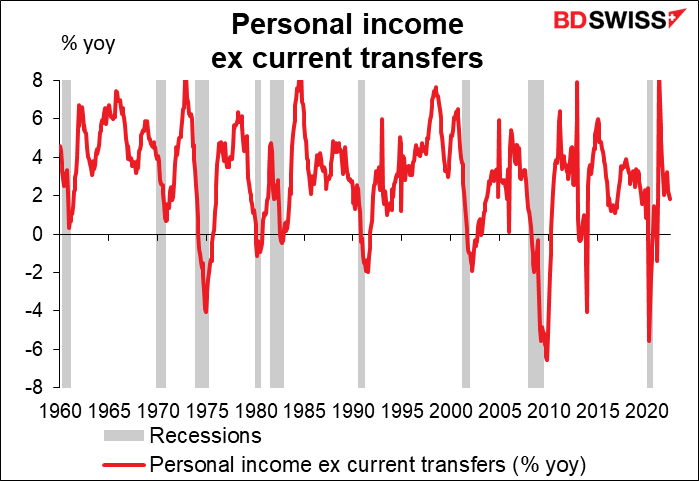

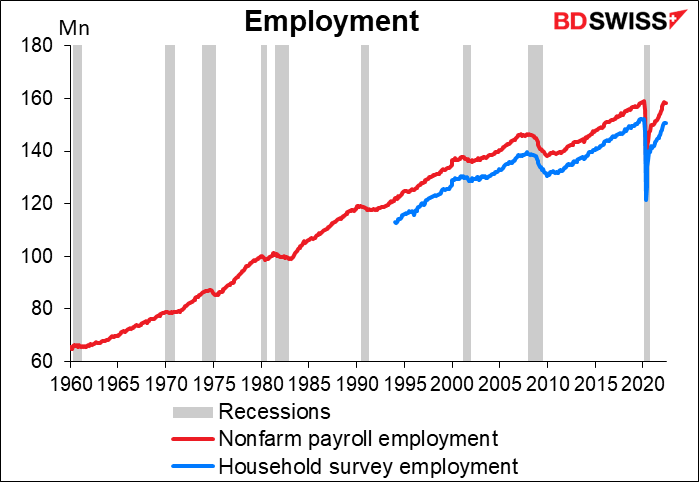

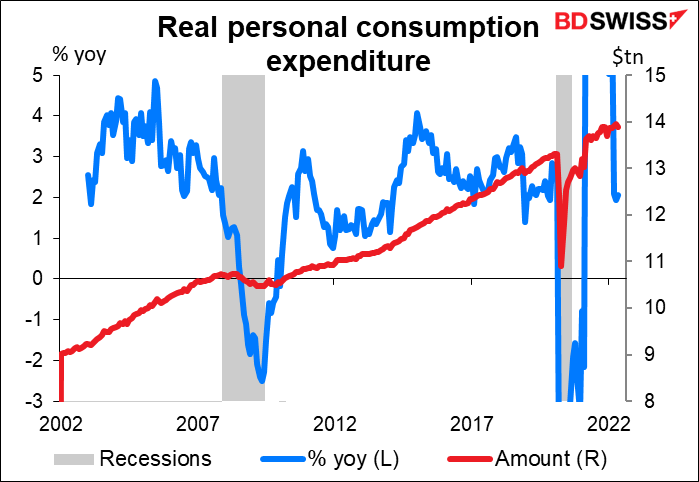

“نظرًا لأن الكساد من المفترض أن يؤثر على الاقتصاد على نطاق واسع ولا يقتصر تأثيره على قطاع واحد، فإن اللجنة تؤكد على مؤشرات النشاط الاقتصادي على مستوى الاقتصاد ككل…وتشمل هذه المؤشرات الدخل الشخصي الحقيقي المطروح منه التحويلات والتوظيف في القطاع غير الزراعي والتوظيف حسبما يتم قياسه من خلال استبيان الأسر المعيشية ونفقات الاستهلاك الشخصي الحقيقية ومبيعات الجملة ومبيعات التجزئة المعدلة وفقًا لتغييرات الأسعار والإنتاج الصناعي. ولا توجد قاعدة ثابتة حول المؤشرات التي تساهم بالمعلومات في العملية أو كيفية ترجيحها في قراراتنا.”

وبعبارة أخرى، فهم لا يستخدمون تعريفًا رسميًا للكساد – فقط “سنعرفه عندما نراه”.

هيا بنا ننظر إلى المؤشرات التي حددوها ونرى كيف تسير الأمور فيها.

الدخل الشخصي باستثناء التحويلات الجارية: يسجل ارتفاعًا بنسبة 1.8% على أساس سنوي. لا توجد إشارة إلى وجود كساد هنا.

التوظيف: لا يزال يرتفع. لا شيء يشير إلى الكساد هنا أيضًا.

نفقات الاستهلاك الشخصي الحقيقية: ترتفع بنسبة 2.1% على أساس سنوي. وكان رقم شهر مايو (أحدث رقم) أقل بعض الشيء من رقم شهر أبريل الذي كان يمثل ذروة (13.895 مليار دولار مقابل 13.95 مليار دولار) ولكن هذا لا يبدو كسادًا أيضًا.

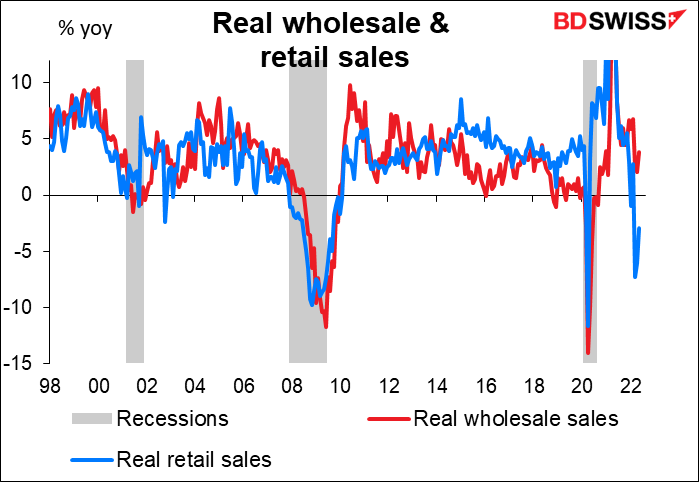

مبيعات الجملة ومبيعات التجزئة الحقيقية: قد وصلنا الآن إلى شيء ما! فمبيعات التجزئة الحقيقية قد تحولت بالفعل إلى سلبية. وهذه أول إشارة على الكساد! وإن كانت مبيعات الجملة الحقيقية لا تزال مرتفعة بنسبة 3.8% على أساس سنوي.

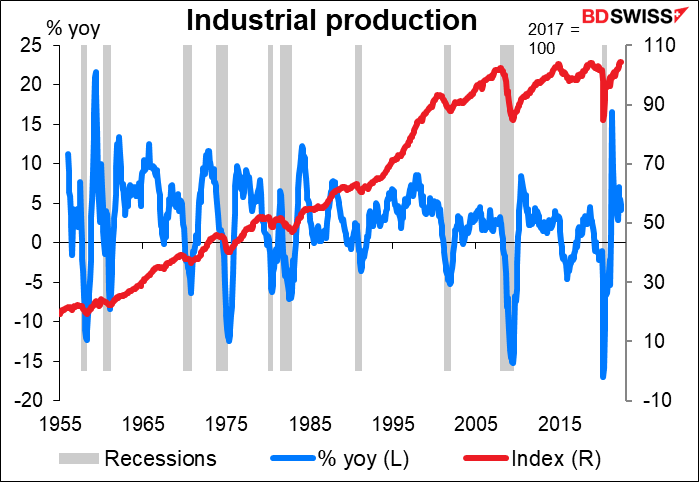

الإنتاج الصناعي: ارتفع بنسبة 4.2% على أساس سنوي في الشهر الماضي. لا شيء نراه هنا أيضًا.

وباختصار، فصحيح أن الناتج الإجمالي المحلي الأمريكي قد انكمش لربعين متتاليين ولكن تكاد لا توجد أي إشارة إلى أن الولايات المتحدة تقترب حتى من الكساد. وكانت لجنة المكتب الوطني للأبحاث الاقتصادية قد قالت إنه “في العقود الأخيرة كان المؤشران اللذان أعطيناهما أكبر قدر من الأهمية هما الدخل الشخصي الحقيقي مطروحًا منه التحويلات والتوظيف في القطاع غير الزراعي.” وبالطبع فإن هذين المؤشرين لا يظهران أي علامات على الكساد.

وفي حين أن البعض -ولاسيما الجمهوريون الذين يهدفون إلى تشويه سمعة إدارة بايدن -سيحاولون تصوير الولايات المتحدة على أنها في حالة كساد بسبب انكماش الناتج الإجمالي المحلي في ربعين متتاليين، إلا إنه من غير المحتمل بشدة أن يتم وصف هذه الفترة بشكل رسمي بالفعل بأنها فترة كساد. وهذا لا يعني أننا لن نشهد فترة كساد في المستقبل، بل وفي وقت ما قريبًا، لمجرد أن هذا لا يحدث الآن.

الأسبوع القادم: اجتماعي النك المركزي الأسترالي والبريطاني والكثير من بيانات التوظيف

لا يزال موكب رفع أسعار الفائدة سير في طريقه دون توقف في الأسبوع القادم حث سيعقد البنك المركزي الأسترالي اجتماعه يوم الثلاثاء بينما سيعقد البنك المركزي البريطاني اجتماعه يوم الخميس.

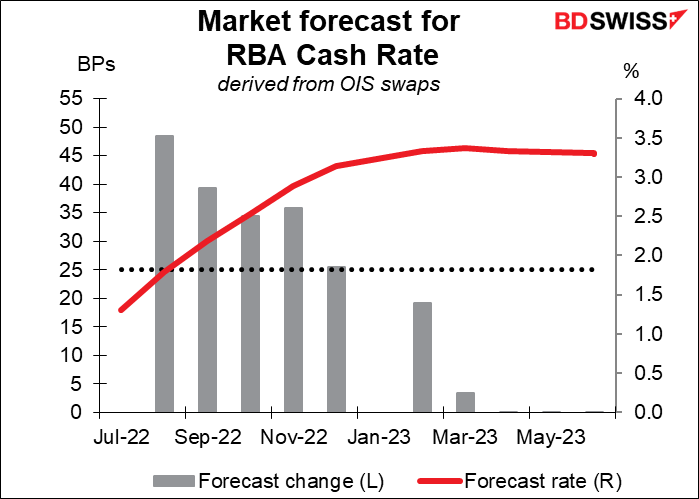

وتتوقع السوق أن يقوم البنك المركزي الأسترالي برفع سعر الفائدة بمقدار 50 نقطة أساس. وهذا يبدو أمرًا طبيعيًا بالطبع في الوقت الحالي.

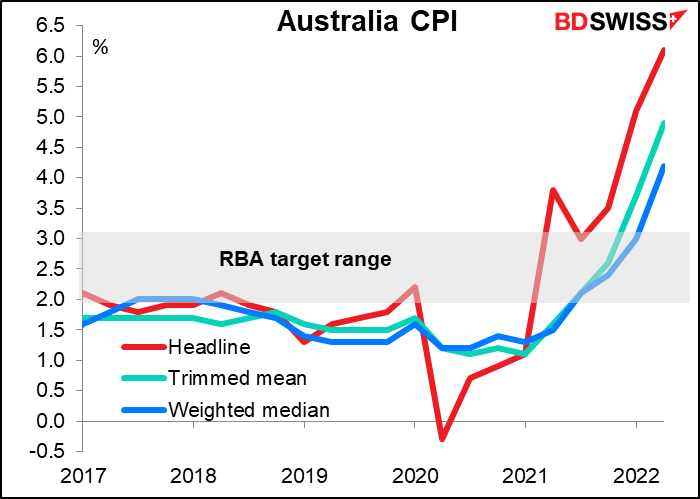

وكما قد تتذكر فإننا قد حصلنا للتو على مؤشر أسعار المستهلكين للربع الثاني في أستراليا يوم الأربعاء الماضي. ولم تكن قراءة المؤشر سيئة للغاية، فقد ارتفع التضخم الكلي من 5.1% على أساس سنو إلى 6.1% على أساس سنوي. ويعتبر المعدل ربع السنوي الذي يبلغ 1.8% قريب للغاية من المستوى المستهدف للبك المركزي الأسترالي للتضخم في عام كامل (2% – 3%). كما أن مؤشري التضخم الأساسي يرتفعان بشدة فوق المستوى المستهدف أيضًا. فهل بعد كل ما قيل شيء يقال؟

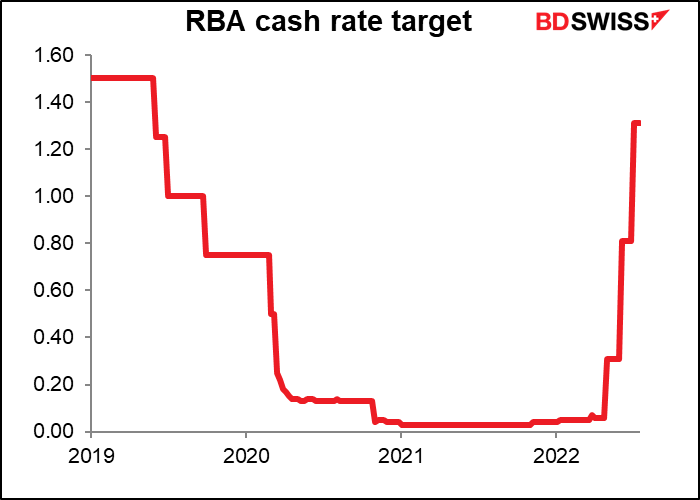

وفي ظل عدم وجود أي علامة على تباطؤ التضخم، سيكون البنك المركزي الأسترالي مضطرًا لاتخاذ بعض الإجراءات القوية. وكان البنك قد قام برفع سعر الفائدة بمقدار 25 نقطة أساس في مايو و50 نقطة أساس في يونيو وكذلك 50 نقطة أساس في يوليو… ويبدو أن 50 نقطة أساس أخرى في الطريق على أقل تقدير. ومن المرجح أن تستمر التوجيهات المستقبلية في قول إن مجلس إدارة البنك “يتوقع اتخاذ المزيد من الخطوات في عملية تطبيع الظروف النقدية في أستراليا خلال الأشهر القادمة”، أي أننا من المفترض أن نتوقع المزيد من زيادات أسعار الفائدة.

وستتابع الأسواق أيضًا التوقعات المعدلة للبنك المركزي الأسترالي التي ستصدر يوم الجمعة مع إصدار بيان شهر أغسطس بشأن السياسة النقدية.

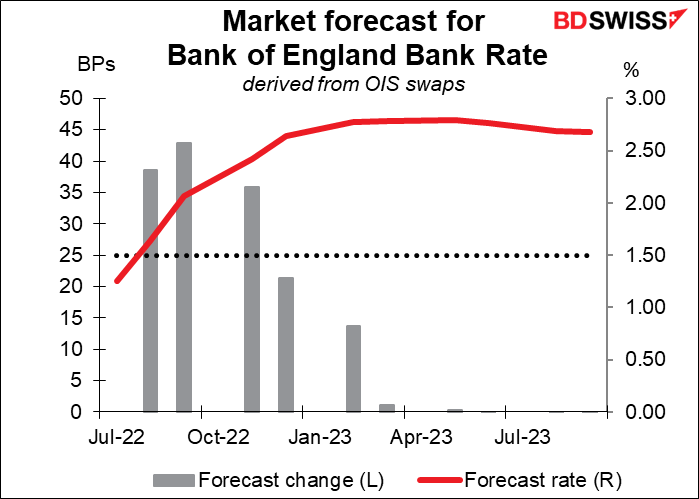

والأسواق ليست متأكدة للغاية بشأن ما سيقرره البنك المركزي البريطاني. فالأسواق قد سعرت رفع سعر الفائدة بمقدار 40 نقطة أساس – أي من المرجح أن يتم رفع سعر الفائدة بمقدار 50 نفطة أساس ولكنها غير متأكدة.

فإحدى المشكلات تتمثل في أن هذا الاجتماع سيكون آخر اجتماع للجنة السياسة النقدية يحضره مايكل سوندرز المؤيد بشدة لتشديد السياسة النقدية الذي سيغادر اللجنة ويبدأ فضل جديد سعيد في حياته وسيحل محله سواتي دينجرا الذي يميل بقدر كبير إلى تيسير السياسة النقدية (حسب اعتقادنا). وبناء على ذلك فإن الناس الذي يرغبون في رؤية أسعار الفائدة ترتفع بمقدار 50 نقطة أساس يجب عليهم القيام بدفعة كبيرة. فحتى الآن فإن البنك المركزي البريطاني يعتبر أحد أكثر البنوك المركزية تحفظًا في العالم. فقد رفع البنك سعر الفائدة بمقدار 15 نقطة أساس في ديسمبر الماضي ثم قام برفعها بمقدار 25 نقطة أساس في اجتماعاته الأربعة التي عقدها في فبراير ومارس ومايو ويونيو.

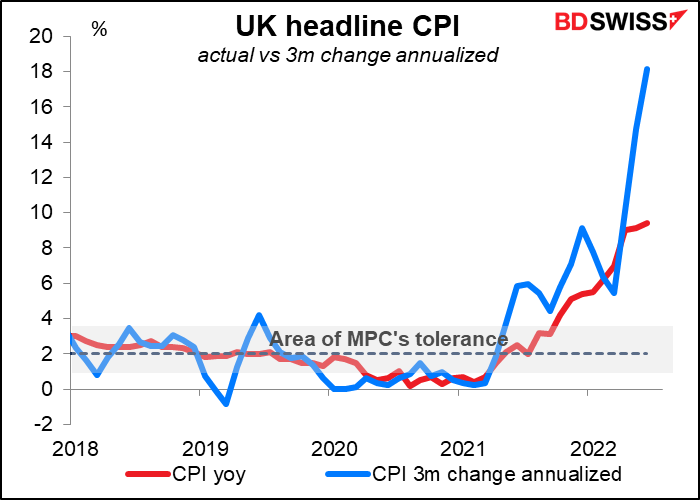

ولكن مثلما قلت في شهر يونيو الماضي في توقعاتي الأسبوعية، هل 50 نقطة هي 25 الجديدة. فنظرًا لأن جميع البنوك المركزية الأخرى تقريبًا تقوم رفع أسعار الفائدة بمقدار 50 نقطة أساس وأن ضعف الجنيه الإسترليني يدفع الأسعار إلى الارتفاع فإنني أعتقد أنه من المحتمل أن تقرر لجنة السياسة النقدية رفع سعر الفائدة بمقدار 50 نقطة أساس في هذه المرة. وكانت لجنة السياسة النقدية قد قالت في اجتماعها الأخير الذي عقدته في شهر يونيو إنها “ستتابع بشكل خاص مؤشرات الضغوط التضخمية المستمرة وستتصرف بقوة إذا لزم الأمر”. وإذا كان وصول معدل التضخم الكلي إلى 9.4% على أساس سنوي بارتفاع عن 9% في أخر اجتماع للجنة لا يستوفي هذا المعيار فربما يكون التغير لفترة ثلاثة أشهر على أساس سنوي والذي يبلغ 18.1% مستوفيًا لهذا المعيار. وأنا أرى أن عدم القيام برفع سعر الفائدة بمقدار 50 نقطة أساس سيؤثر تأثيرًا سلبيًا على الجنيه الإسترليني.

وبخلاف ذلك، سينصب الاهتمام في هذا الأسبوع على مؤشرات سوق العمل وسيكون الحدث الرئيسي بالطبع هو تقرير الوظائف غير الزراعية في الولايات المتحدة الذي سيصدر يوم الجمعة.

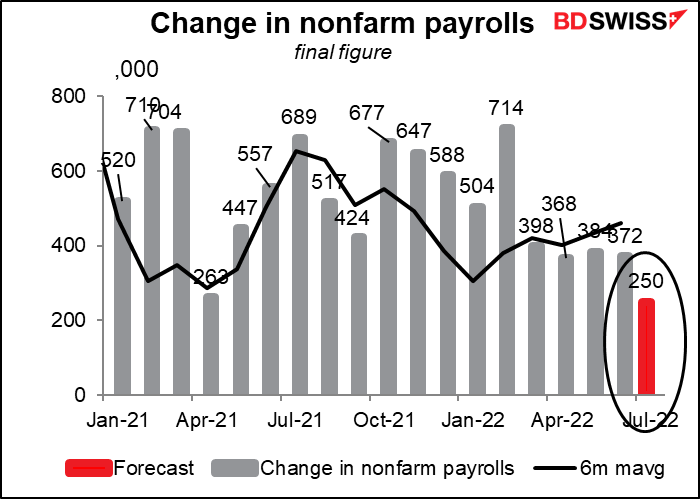

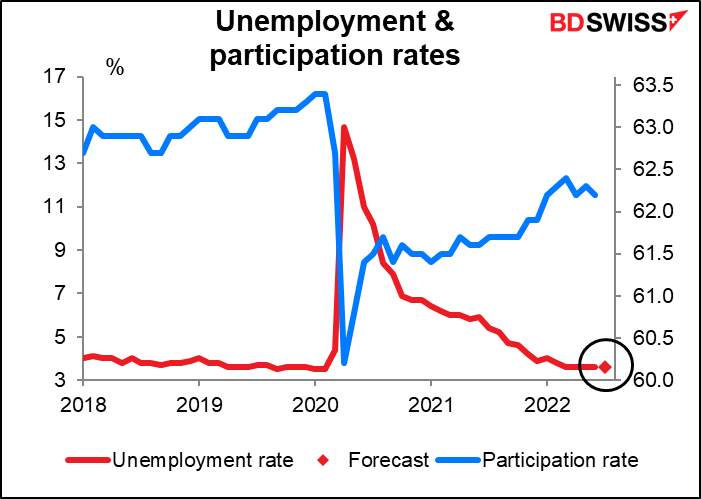

وتعطينا توقعات تقرير الوظائف غير الزراعية شعورًا بأننا قد رأيناها من قبل – فهي نفس توقعات الشهر الماضي. فالتوقعات هي ارتفاع الوظائف غير الزراعية بمقدار 250 ألف وظيفة وأن يظل معدل البطالة عند 3.6% (سيكون الشهر الخامس على التوالي الذي يستقر فيه معدل البطالة عند هذا المستوى).

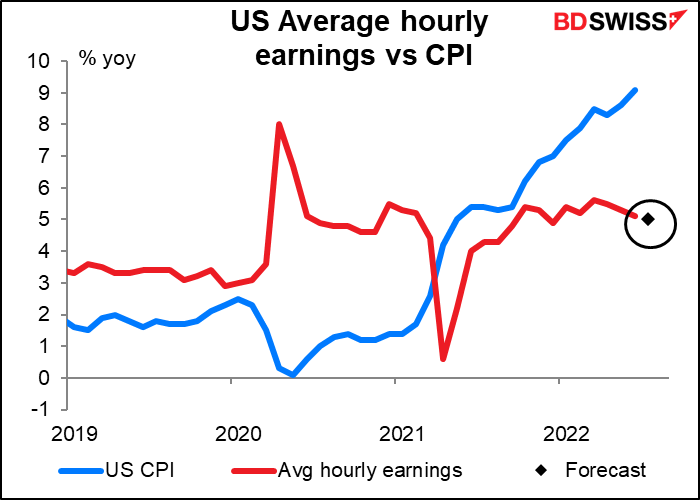

ومن المتوقع أن يسجل متوسط الأجر في الساعة انخفاضًا طفيفًا بمقدار 10 قاط أساس إلى 5%. وهذا رقم أقل بكثير من معدل التضخم الذي يبلغ 9.1، مما يعني أن العمال لا يزالوا يعاملون معاملة غير عادلة، ولكن هذا المعدل أعلى من مستوى التضخم المفضل للبنك المركزي الأمريكي والذي يبلغ 2% مما يعني أنه يكفي لدفع التضخم للارتفاع في المستقبل.

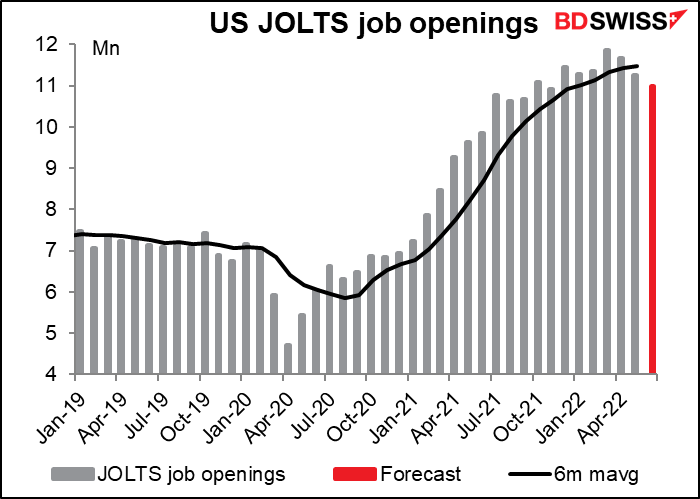

وسنحصل أيضًا على قراءة تقرير فرص العمل ودوران العمالة يوم الثلاثاء. ومن المتوقع أن تكشف قراءة التقرير عن انخفاض طفيف بمقدار 260 ألف في فرص العمل.

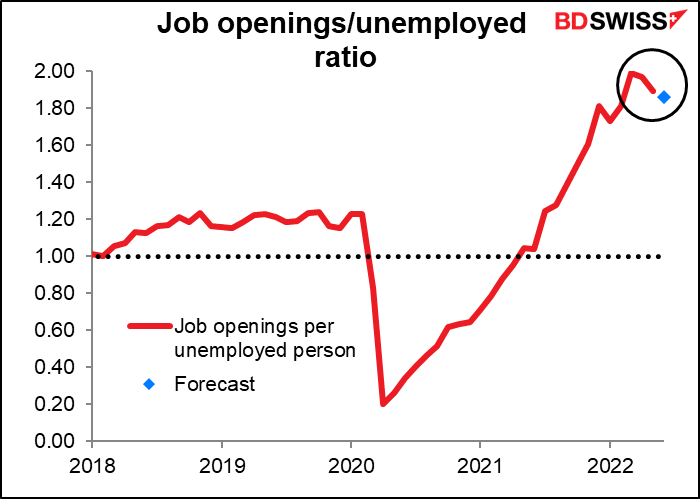

وبهذا المعدل سيظل هناك نحو 1.86 وظيفة متاحة أمام كل شخص عاطل عن العمل.

ماذا قال جيروم باول، رئيس البنك المركزي الأمريكي، عن التوظيف خلال المؤتمر الصحفي الذي عقده يوم الأربعاء؟

“…ظلت سوق العمل محكمة جدًا حيث اقترب معدل البطالة من أدنى مستوياته في 50 عامًا واقترب عدد الوظائف الشاغرة من أعلى مستوياته التاريخية، كما ارتفع نمو الأجور… إن الطلب على العمالة قوي جدًا في حين أن المعروض من العمالة لا يزال ضعيفًا في ظل أن معدل مشاركة القوى العاملة لم يشهد تغيرًا يذكر منذ يناير. وبشكل عام فإن استمرار قوة سوق العمل يشير إلى أن الطلب الإجمالي الأساسي لا يزال قويًا”.

ولن تؤدي هذه الأرقام إلى إقناع أحد بأن الوضع قد تغير. فحتى إذا انخفض عدد الوظائف غير الزراعية إلى أقل من متوسط فترة ستة أشهر والذي يبلغ 461 ألف وظيفة، ستكون الزيادة بمقدار 250 ألف في عدد العاملين زيادة كبيرة. وإذا جاءت النتيجة الفعلية للتقرير مثلما هو متوقع فإنها من المفترض أن تقتع البنك المركزي الأمريكي بأن “الطلب الإجمالي الأساسي لا يزال قويًا” وأن بمقدوره مواصلة رفع أسعار الفائدة = تأثير إيجابي على الدولار الأمريكي.

ومع ذلك، ربما يكون التأثير على سوق الفوركس ضعيفًا لأن الجميع بالطبع يعرفون ذلك بالفعل. ولن تكون هناك أي مفاجأة. وبمناسبة الحديث عن المفاجآت، فمن المفترض أن ننظر بقدر أكبر من الاهتمام إلى متوسط الأجر في الساعة. وأنا أرى أن متوسط الأجر في الساعة هو أهم جزء في البيانات، لأن التضخم وليس سوق العمل هو أكثر ما يقلق البنك المركزي الأمريكي، وبالطبع فإن الأجور لها التأثير المباشر الأكبر على التضخم.

ومن البلدان الأخرى التي ستعلن عن بيانات التوظيف بها خلال الأسبوع المقبل ما يلي:

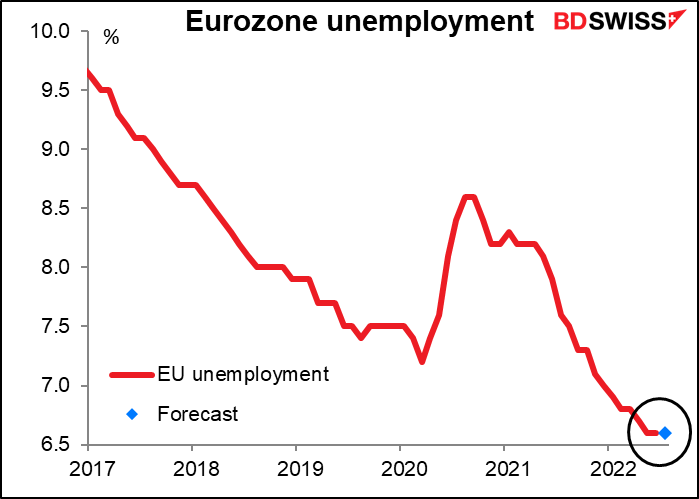

الاتحاد الأوروبي (الاثنين): لن تكون هذه البيانات ذات أهمية كبيرة للاتحاد الأوروبي لأن البنك المركزي الأوروبي ليس لديه “مهمة مزدوجة” والتي تتطلب من البنك متابعة التوظيف أيضًا. وإنما البنك مطالب بالتركيز على التضخم فقط. ومع ذلك فمن باب العلم فقط فإنه من المتوقع أن يظل معدل البطالة في منطقة اليورو عند المستوى القياسي المنخفض الذي سجله الشهر الماضي والبالغ 6.6% (يعود تاريخ البدء في جمع البيانات إلى عام 1998).

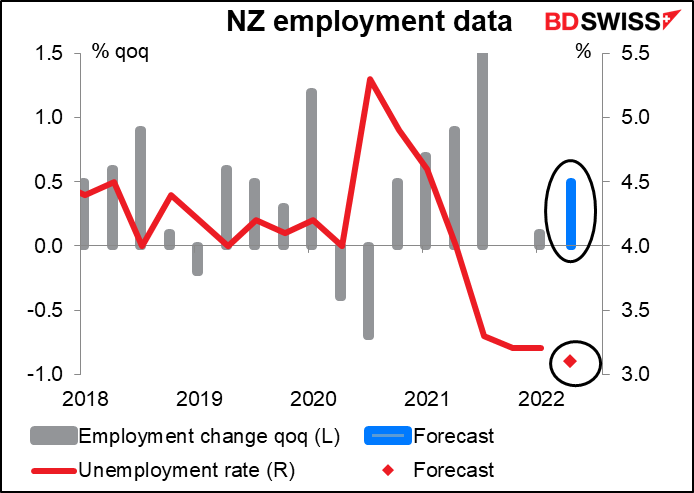

نيوزيلندا (الأربعاء): صحيح أن البنك المركزي النيوزيلندي لديه مهمة مزدوجة ولكن التوظيف لا يمثل قيدًا على البنك في الوقت الحالي لأن التوظيف يستقر بالفعل عند مستوى أعلى بكثير مما كان عليه قبل الجائحة كما أن معدل البطالة في البلاد يستقر عند مستوى منخفض قياسي يبلغ 3.2% (يرجع تاريخ البدء في جمع البيانات إلى عام 1985). ومن المتوقع أن يزداد معدل البطالة انخفاضًا خلال هذا الربع من العام أيضًا وأن يزداد عدد الأشخاص العاملين ارتفاعًا. وسيمنح ذلك الحرية للبنك المركزي النيوزيلندي لمواصلة المضي في طريقه لرفع أسعار الفائدة وهو الأمر الذي من المفترض أن يؤثر تأثيرًا إيجابيًا على الدولار النيوزيلندي.

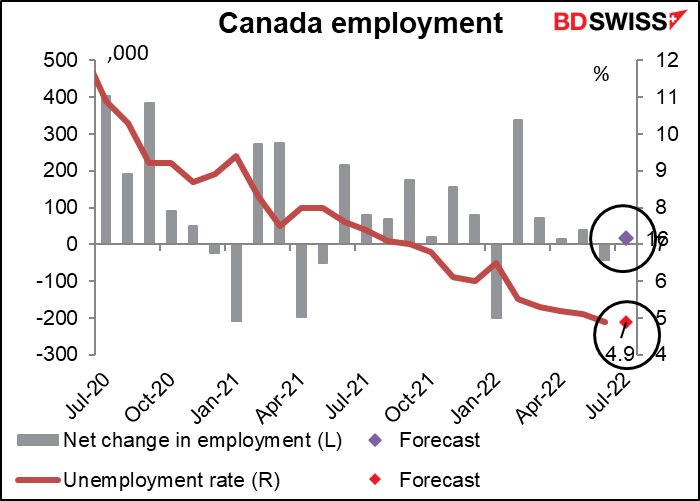

كندا: ستصدر كندا كالمعتاد بيانات التوظيف بها في نفس التوقيت الذي تصدر فيه الولايات المتحدة بياناتها للتوظيف يوم الجمعة. ومن المتوقع أن يظل معدل البطالة في كندا عند مستوى قياسي منخفض يبلغ 4.9% (يعود تاريخ البدء في جمع البيانات إلى عام 1976) في حين من المتوقع أن يرتفع عدد الأشخاص العاملين بمقدار طفيف يبلغ 16 ألف فقط، أي حوالي نصف متوسط الستة أشهر الذي يبلغ 37 ألف. فهل أصبحت كندا أيضًا تفتقر إلى الأشخاص الباحثين عن عمل ولكنهم لا يجدون وظيفة؟

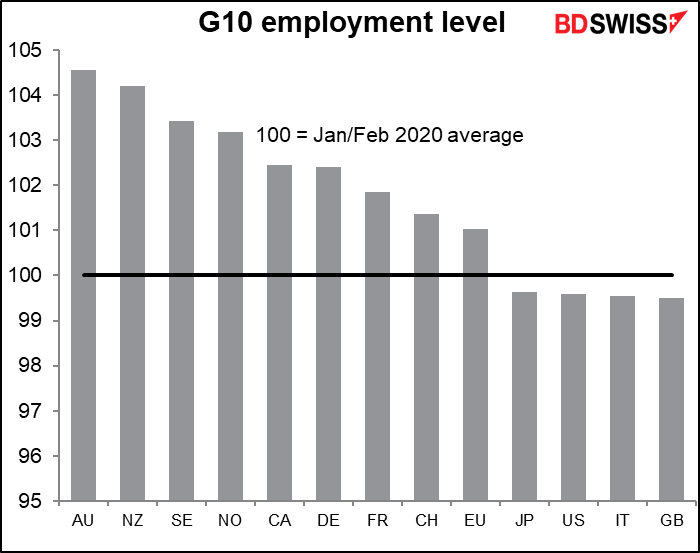

وبشكل عام فإنه من المتوقع أن توضح بيانات التوظيف التي سيتم الإعلان عنها في الأسبوع المقبل أن صورة التوظيف جيدة في معظم البلدان. وبالنسبة إلى بلدان مجموعة العشرة (بما فيهم العديد من بلدان مجموعة اليورو)، يوجد أربعة بلدان فقط لم تعود حتى الآن إلى مستويات التوظيف التي كانت لديها قبل الجائحة وهي: اليابان والولايات المتحدة وإيطاليا وبريطانيا.

وتشمل المؤشرات والأحداث الاقتصادية الأخرى المنتظرة خلال الأسبوع المقبل ما يلي:

مؤشرات مديري المشتريات لشهر يوليو، حيث ستصدر القراءة النهائية للمؤشرات في البلدان التي لديها قراءة أولية كما ستصدر المؤشرات في البلدان التي لديها قراءة وحيدة فقط: وستصدر مؤشرات مديري المشتريات بقطاع الصناعة التحولية يوم الاثنين بينما ستصدر مؤشرات مديري المشتريات بقطاع الخدمات يوم الأربعاء. (ستتأخر أستراليا وسويسرا وكندا في الإعلان بسبب عطلات رسمية لديهم يوم الاثنين). وبالإضافة إلى هذه المؤشرات، سيكون لدينا بالطبع مؤشرات مديري المشتريات الصادرة عن معهد إدارة التوريدات بالولايات المتحدة والتي تحظى بقدر كبير من المتابعة والاهتمام.

وتعقد مجموعة أوبك+ اجتماعها يوم الأربعاء. وكانت المجموعة قد أعادت إنتاجها إلى مستوى ما قبل الجائحة وسينتهي اتفاق حصص الإنتاج لأعضاء المجموعة الشهر المقبل، ولذلك فقد يكون لدى المجموعة مساحة للمناورة – على الأقل من الناحية النظرية. ففي حقيقة الأمر فإن معظم المنتجين ينتجون بالفعل أكبر قدر ممكن يستطيعون إنتاجه. وهناك عدد قليل فقط نت البلدان، المملكة العربية السعودية في الغالب، هم من لديهم القدرة على زيادة الإنتاج حتى إذا أرادوا ذلك. وفي الوقت نفسه يريد الرئيس الأمريكي جو بايدن من المجموعة زيادة إنتاجها وقد طلب ذلك بالفعل من السعوديين عندما زار المملكة العربية السعودية في منتصف شهر يوليو. وسينصب الاهتمام في هذا الاجتماع على كيفية رد السعوديين على الطلب الأمريكي.

ومن المؤشرات الأخرى التي ستصدر خلال الأسبوع ما يلي:

- الولايات المتحدة: طلبات المصانع (الأربعاء) وميزان التجارة (الخميس)

- الاتحاد الأوروبي: مؤشر أسعار المنتجين ومبيعات التجزئة (الأربعاء)

- بريطانيا: مؤشر نيشن وايد لأسعار المنازل (الثلاثاء)

- أستراليا: الموافقات على البناء (الثلاثاء) وميزان التجارة (الخميس)