Taxas às 5:00 GMT

O mercado de hoje

Nota: O quadro acima é atualizado antes da publicação com as últimas estimativas de consenso. No entanto, o texto e os gráficos são preparados com antecedência. Por conseguinte, podem existir discrepâncias entre as estimativas apresentadas no quadro acima e no texto e gráficos.

Muita coisa na agenda para hoje!

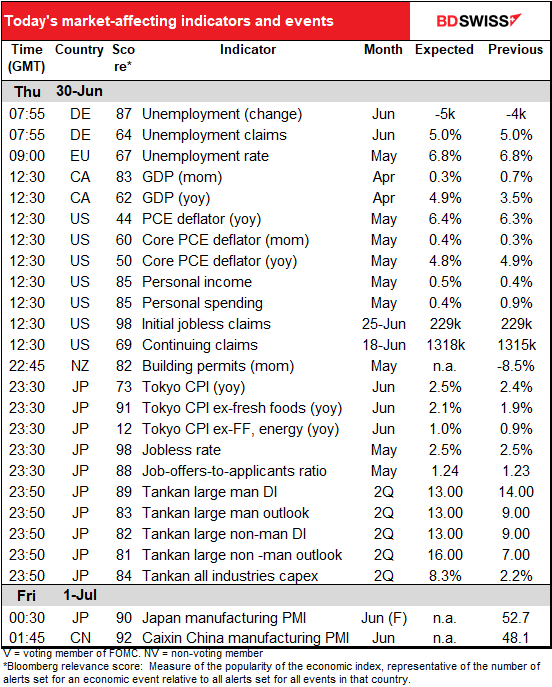

Espera-se que o desemprego alemão para Junho fique pouco alterado: prevê-se que a taxa de desemprego permaneça a mesma, dado que o número de desempregados desceu uns miseráveis 5 mil (de uma força de trabalho de 42,52 milhões). A melhoria no mercado de trabalho parece ter atingido o seu pico em Janeiro, enquanto a taxa de desemprego se manteve nos 5,0% desde Março.

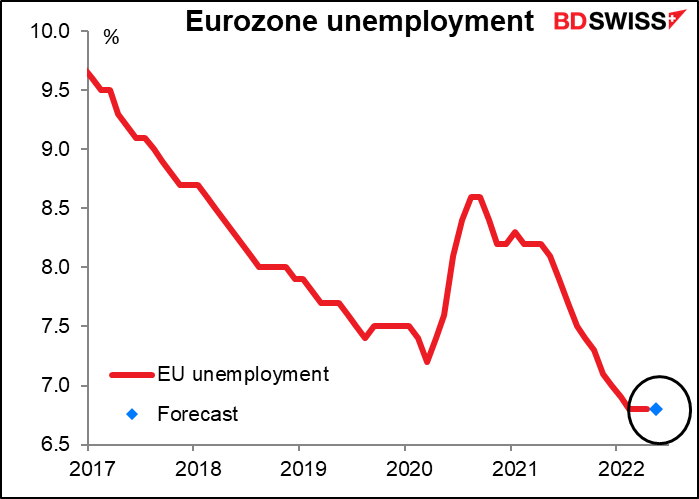

Uma hora mais tarde obtemos a taxa de desemprego da zona euro para o mês de Maio. Espera-se que permaneça inalterada em 6,8% pelo quarto mês consecutivo. Esta é a taxa mais baixa de que há registo (dados que remontam à fundação do Euro em 1998). Mas quem se importa? O Banco Central Europeu (BCE) não tem um mandato de emprego. Isto não ajudará nem impedirá a subida da taxa do BCE. Neutro para o EUR

O PIB mensal do Canadá deverá aumentar ainda mais, mas a um ritmo muito mais lento do que nos dois meses anteriores. Tem havido contribuições positivas do comércio retalhista, comércio grossista, transporte/armazenamento e extração de petróleo e gás, parcialmente compensadas por uma produção inferior nas indústrias imobiliária, manufatura e construção. Embora isto fosse um abrandamento – a média móvel de seis meses é +0,5% por mês – colocaria a produção 2,2% acima do nível pré-pandémico, registando-se uma recuperação bastante completa. Nesse caso, penso que o Banco do Canadá ainda tem um bom argumento para retirar mais da sua política acomodatícia extraordinária. Eu veria isso como ainda positivo para o CAD.

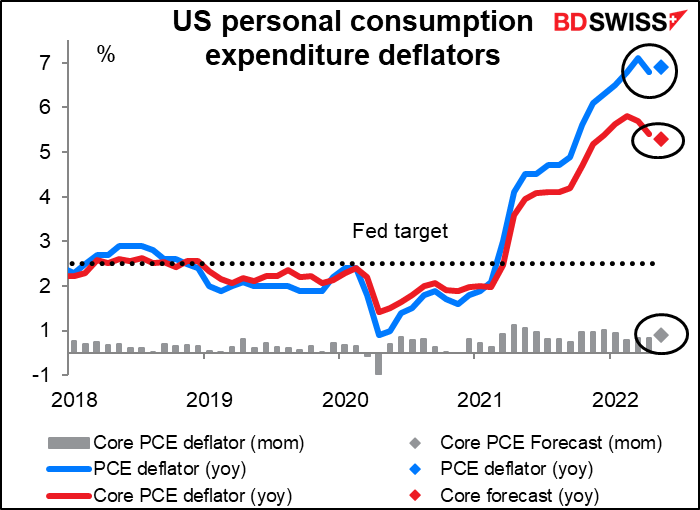

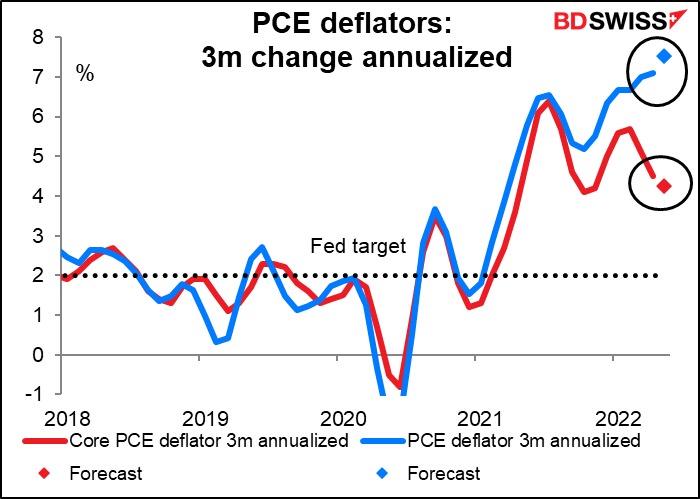

A seguir é o grande indicador do dia, os dados do rendimento pessoal e das despesas dos EUA, com o seu ajudante, os deflatores das despesas de consumo pessoal (PCE). Os deflatores PCE são, em teoria, o que a Fed utiliza para medir a inflação, embora eu tenha de admitir que ouço os funcionários da Fed falar mais sobre o índice de preços ao consumidor (IPC).

Prevê-se que os rendimentos pessoais subam 0,5% em termos de variação mensal, 0,10 pontos base mais do que no mês anterior, enquanto os gastos deverão subir 0,4% em termos de variação mensal, o que seria uma forte descida em relação aos +0,9% do mês anterior. O crescimento das despesas excedeu substancialmente o crescimento dos rendimentos em três dos primeiros quatro meses do ano. Seria apenas normal que as pessoas cortassem nas despesas após uma corrida como esta.

No entanto, o crescimento contínuo tanto dos rendimentos como das despesas é um bom prenúncio para o progresso da economia. Se as pessoas começarem a reduzir as suas despesas, isso contribuirá para iniciar uma recessão, porque as despesas de uma pessoa são os rendimentos de outra pessoa. Parece que as pessoas estão dispostas a retirar algumas das suas poupanças para manter as suas despesas.

Quanto aos deflatores da despesa de consumo pessoal (PCE), espera-se que o índice central – o mais importante dos dois – abrande pelo terceiro mês consecutivo. No entanto, espera-se que o número de base, que abrandou em Abril, volte a subir.

Então a inflação dos EUA está a abrandar ou a acelerar de acordo com estas medidas? A resposta é “sim”, infelizmente. Neste caso, depende de qual deles se está a olhar. Se olharmos para a mudança de três meses anualizada, que é mais sensível aos desenvolvimentos recentes, vemos que as duas medidas divergiram. A taxa central de inflação atingiu o seu pico em Fevereiro e tem vindo a abrandar desde então (e espera-se que abrande ainda mais em Maio). Mas o número de base continua cada vez mais alto. A Fed enfatiza o deflator PCE central, que eles disseram que “tem sido historicamente um melhor indicador de onde a inflação estará no futuro do que o valor global”. Assim, talvez possamos esperar que a inflação tenha de facto atingido o seu pico. Mas provavelmente teremos de a ver refletida no número de base antes de as pessoas começarem a apostar nela. USD+

Os pedidos iniciais de subsídio de desemprego nos EUA têm vindo a aumentar gradualmente desde o início de Abril, mas esta semana espera-se que permaneçam inalteradas.

Depois esperamos que o sol faça a sua peregrinação diária através do céu e que a Ásia acorde.

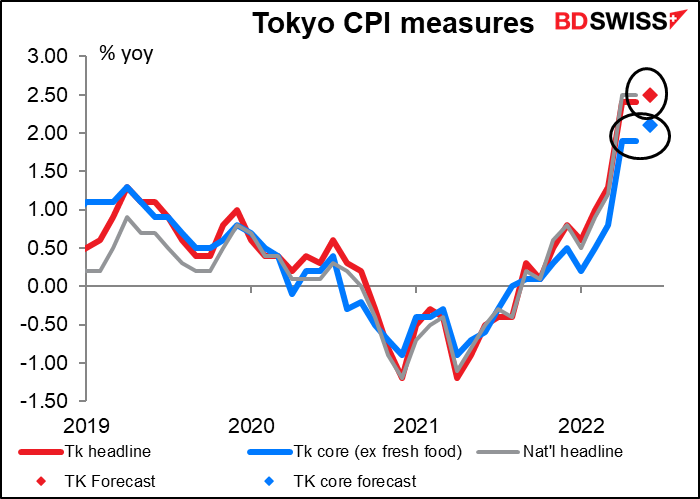

Como é o fim do mês, há hoje o habitual dilúvio de indicadores japoneses. A primeira subida é o índice de preços no consumidor (IPC) de Tóquio. Prevê-se que mostre a taxa de inflação de base a subir apenas 0,10 pontos percentuais para 2,5%, o que seria o mesmo que o IPC nacional no mês passado – por outras palavras, nenhuma aceleração da inflação. A taxa “central” ao estilo japonês, que exclui apenas alimentos frescos, deverá aumentar 20 p.p., um pouco mais, mas ainda assim dificilmente algo perturbador.

Não mostrado, a medida “subjacente” do Banco do Japão, que é o que passa para a inflação subjacente noutros países (excluindo alimentos e energia) está previsto aumentar 10 p.p para um espantosamente baixo 1,0%, ainda muito abaixo da meta de 2% do Banco do Japão. Como tal, pode existir alguma substância no argumento do BoJ de que é demasiado cedo para remover o estímulo monetário mesmo que todos os outros países do mundo o estejam a fazer, porque as circunstâncias do Japão são diferentes. Isso é negativo para o iene.

Prevê-se que a taxa de desemprego permaneça inalterada a 2,5%, enquanto o rácio de ofertas de emprego para candidatos está previsto subir um tic.

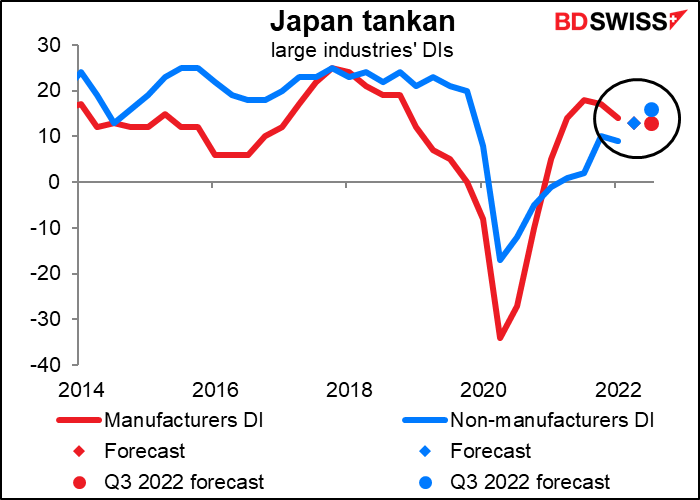

E como é o fim do trimestre, também recebemos o famoso Inquérito Económico de Curto Prazo do Banco do Japão às Empresas no Japão, geralmente referido pela sua sigla japonesa, o tankan. Prevê-se que o DI dos grandes fabricantes caia um ponto para 13, enquanto o DI dos grandes não-fabricantes suba 4 pontos para 13 (razão pela qual existe apenas um quadrado azul, não azul e vermelho – estão em cima uns dos outros). O tankan inclui também as previsões das empresas sobre como as coisas estarão daqui a um trimestre. A previsão do mercado para essa previsão para os grandes fabricantes é também de 13 – ou seja, nenhuma melhoria – enquanto para os grandes não-fabricantes espera-se uma melhoria de mais 3 pontos.

Penso que o pico do DI dos fabricantes pode ser visto como um reforço do argumento do governo de que a política monetária tem de permanecer acomodatícia, o que poderia ser negativo para o iene.