Taxas às 5:00 GMT

O mercado de hoje

Nota: O quadro acima é atualizado antes da publicação com as últimas estimativas de consenso. No entanto, o texto e os gráficos são preparados com antecedência. Por conseguinte, podem existir discrepâncias entre as estimativas apresentadas no quadro acima e no texto e gráficos.

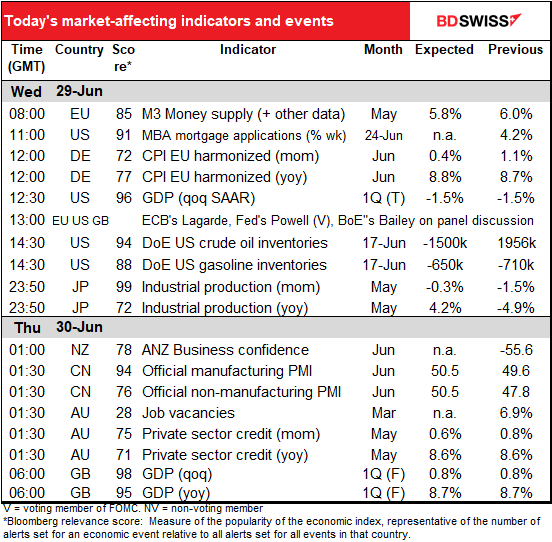

Os indicadores de hoje são um pensamento secundário – a notícia principal do dia é a discussão desta tarde do “Painel de Política” com a Presidente Lagarde do Banco Central Europeu (BCE), o Presidente da Fed, Powell, e o Governador Bailey do Banco de Inglaterra, juntamente com o chefe do Banco de Pagamentos Internacionais (BIS). Vai dar faísca! Serão tomadas posições! Pode apostar que todos eles estarão ansiosos por combater a inflação e fazê-lo sem que as suas economias se desmoronem. Fique atento para ver como eles imaginam que isso seja possível.

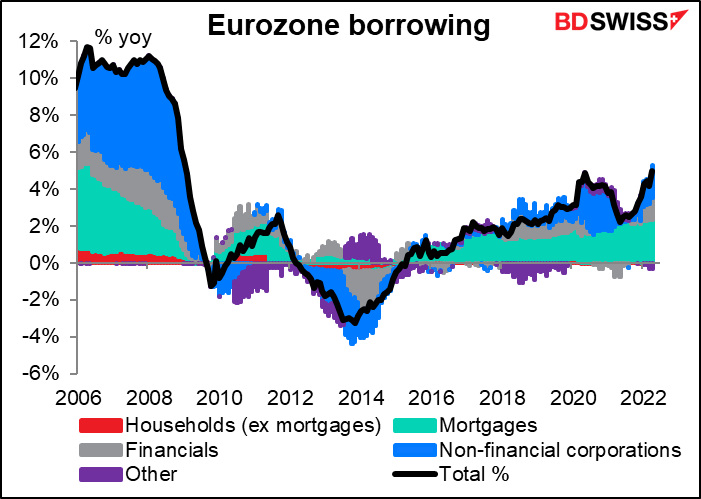

Para além disso, o dia começa com os dados de fornecimento de dinheiro da UE, com os quais já ninguém se preocupa. Mas o BCE preocupa-se com o crescimento dos empréstimos bancários, que tem vindo a crescer recentemente ao ritmo mais rápido no período pós-Crise Financeira Mundial.

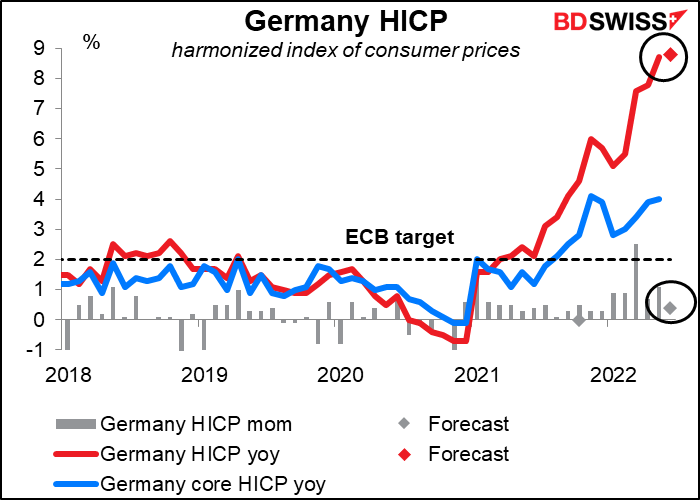

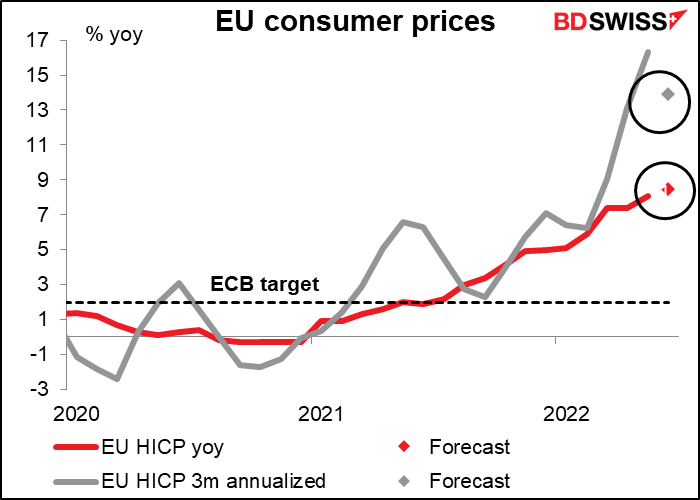

O índice alemão harmonizado de preços no consumidor (IHPC) deverá subir inexoravelmente. Isto representa um grande risco para o IPC de sexta-feira à escala da UE e seria, portanto, positivo para o euro, uma vez que daria mais munições aos falcões no Conselho de Governadores do BCE.

A taxa de variação de três meses (anualizada, é claro) deverá, no entanto, diminuir substancialmente. Esta é provavelmente uma forma mais precisa de estimar as tendências da inflação porque elimina o efeito de base (o que aconteceu há um ano atrás). Corrobora outras informações que temos dos EUA que sugerem que a inflação esteja a atingir um pico. Será o número, portanto, tomado como o início de um abrandamento da inflação? Duvido. É o tipo de coisa a que os economistas ou académicos podem recorrer mas não os traders, que têm de agir imediatamente em resposta às manchetes.

A terceira e última estimativa do PIB do 1T dos EUA é apenas de interesse histórico neste momento.

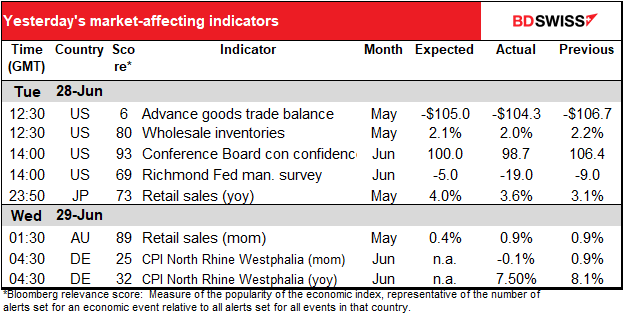

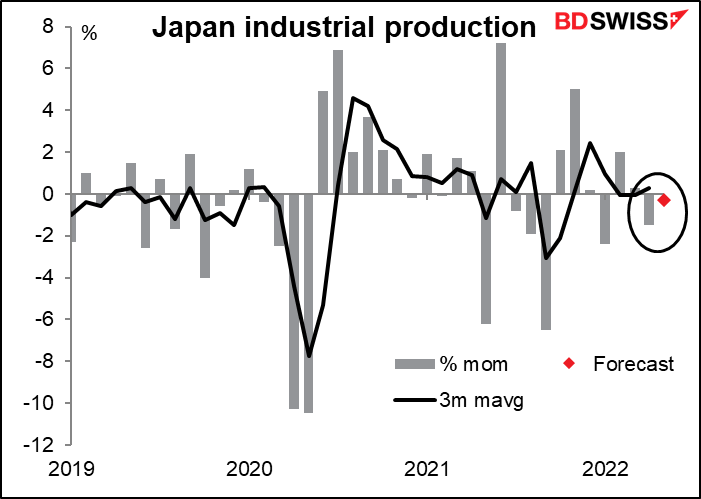

Durante a noite, o Japão publica a sua produção industrial. Este é o indicador económico japonês mais observado, a julgar pela pontuação de relevância da Bloomberg (ver quadro acima). A produção entrou em colapso há um ano, em Maio, provavelmente devido aos lockdowns, pelo que se prevê que a taxa de crescimento homóloga exploda. Por conseguinte, vamos olhar apenas para a variação mensal, que em qualquer caso é aquela em que o mercado se concentra. As previsões do Ministério da Economia, Comércio e Indústria (METI) – e do mercado – apontam para um pequeno declínio, provavelmente devido a um declínio nos envios para a Europa e os EUA.

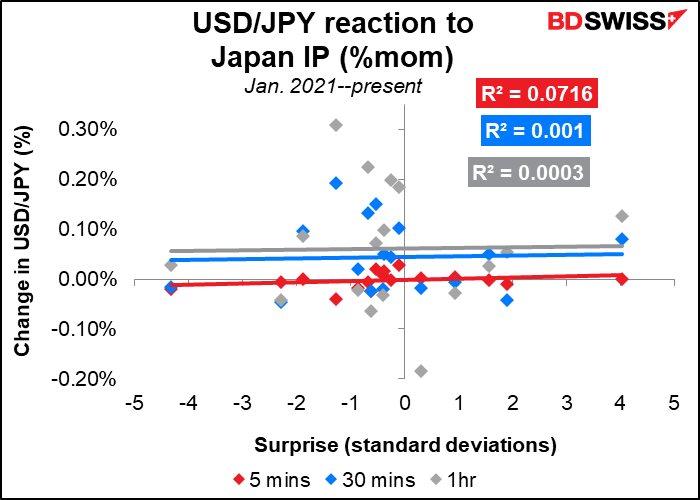

Apesar da elevada pontuação de relevância da Bloomberg, este indicador não parece ser tão crucial para o mercado de FX. Esta parece ser a reação à maioria dos indicadores económicos fora do Japão. Não foi assim quando lá trabalhei. Presumo que seja porque o Banco do Japão está perpetuamente à espera e está a congelar o mercado obrigacionista, por isso, aconteça o que acontecer à economia, as taxas de juro não se moverão.

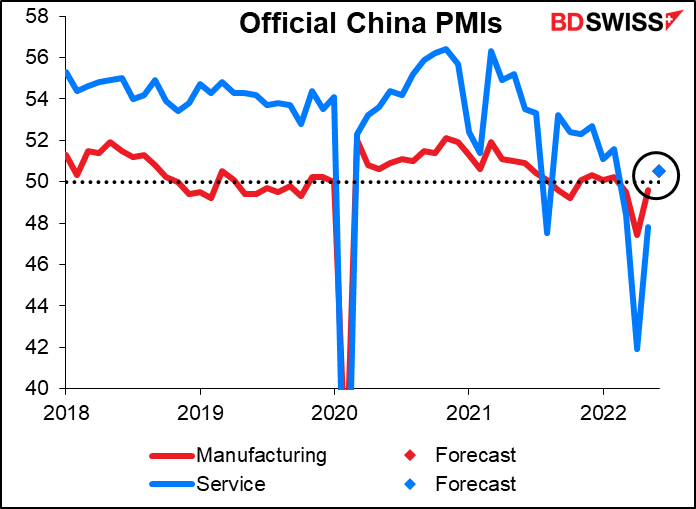

Os índices oficiais de gestores de compras (PMIs) da China devem ambos rondar a linha dos 50 “boom-or-bust” (de facto, espera-se que ambos sejam 50,5, razão pela qual só existe um ponto visível no gráfico). Isto pode contribuir para a recuperação do sentimento de risco que surgiu recentemente, à medida que a China levanta algumas restrições da COVID-19. Isso tenderia a ser bom para o AUD e o NZD.

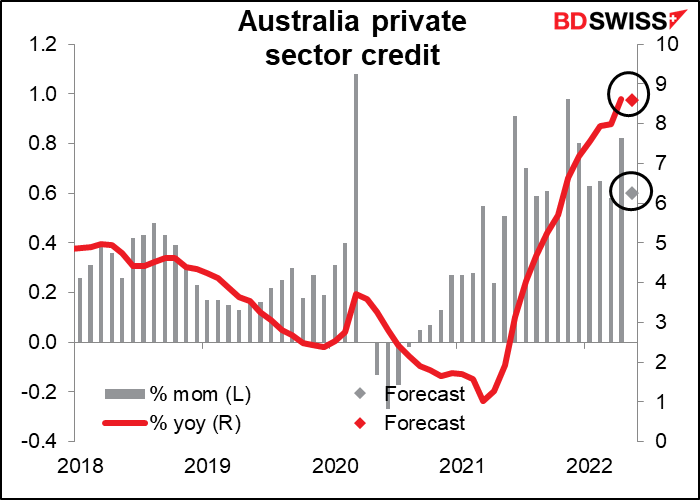

Prevê-se que o crédito do setor privado da Austrália abrande um pouco em relação ao forte crescimento de 8,6% de Maio, que foi o ritmo mais rápido desde a Crise Financeira Global. O Banco da Reserva da Austrália (RBA) começou a subir as taxas de juro em Maio e houve uma eleição federal nesse mês, o que pode ter causado alguma incerteza entre as empresas. Neste contexto, eu diria que o aumento previsto sugere uma procura relativamente forte de crédito e, por conseguinte, a necessidade de o RBA aumentar significativamente mais. Isto pode ser positivo para o AUD.