Taxas às 5:00 GMT

O mercado de hoje

Nota: O quadro acima é atualizado antes da publicação com as últimas estimativas de consenso. No entanto, o texto e os gráficos são preparados com antecedência. Por conseguinte, podem existir discrepâncias entre as estimativas apresentadas no quadro acima e no texto e gráficos.

OK, senhoras e senhores, hoje é dia de FOMC! O Comité Federal de Mercado Aberto (FOMC), o organismo que fixa as taxas de juro para o banco central dos EUA, reúne-se hoje. A sua decisão irá garantidamente abanar o mundo financeiro. Já escrevi sobre isto em profundidade e pormenor no meu Outlook Semanal: 75 ou 100?, o que resume a questão: aumentarão as taxas em 75 ou 100 pontos base?

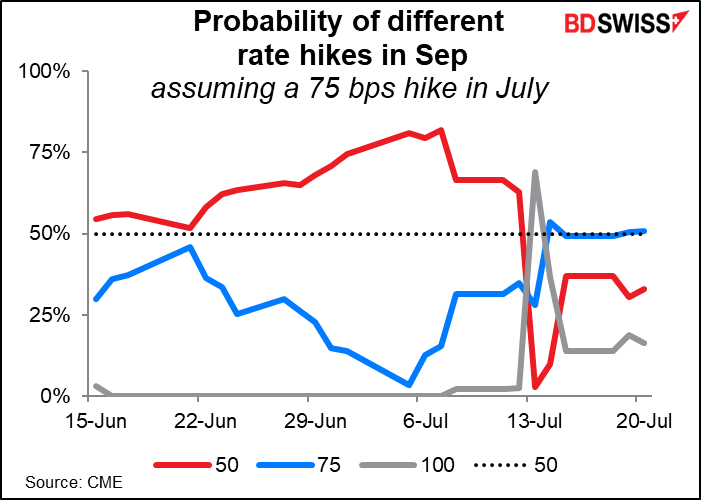

Durante um breve período, todos estavam convencidos de que iriam subir 100 pontos base, mas mesmo antes do início do período de blackout, vários membros do Comité deitaram água fria sobre essa ideia. (Os membros do FOMC não estão autorizados a comentar a política monetária desde o segundo sábado antes da reunião do FOMC até à sexta-feira após a reunião). O mercado espera agora uma subida de 75 pontos base.

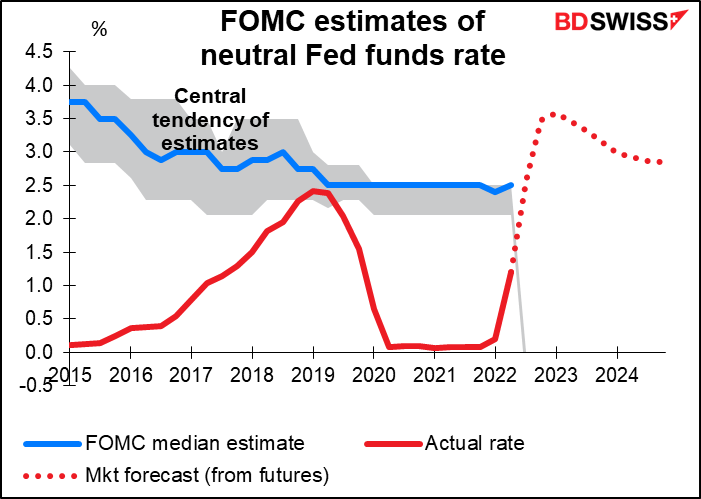

Isso elevaria a taxa para 2,375%, muito próximo do que o membro mediano do Comité considera ser o nível neutro de longo prazo para esta taxa chave. Sendo “neutro” a taxa que não estimula nem retém a economia.

A grande questão depois disso é, naturalmente, que orientação darão para Setembro e depois? Para as últimas reuniões, disseram que o Comité “prevê que os aumentos contínuos na gama de alvos serão apropriados”. Espero que essa linha permaneça na declaração e que a questão surja na conferência de imprensa do Presidente da Fed, Powell. É provável que ele reitere a orientação semelhante ao que disse em Junho sobre a reunião de Julho, nomeadamente que o Comité irá provavelmente decidir entre uma subida de 50 e 75 pontos base. Uma vez que não haverá reunião em Agosto, eles terão mais duas publicações de IPCs para refletir quando se reunirem a 21 de Setembro.

O mercado não tem atualmente uma visão forte para Setembro. Vê outra subida de 75 pontos base como uma proposta 50-50, com maior probabilidade (33%) de uma subida de 50 pontos base do que uma subida de 100 pontos base (16%).

Isso levaria a taxa de juro da Fed claramente para território restritivo. É provável que este seja um dos pontos principais na conferência de imprensa: que orientação futura o Presidente da Fed, Powell, pode dar sobre o quão acima da taxa neutra estão dispostos a levar as taxas. O mercado de futuros vê a taxa de juro da Fed a atingir um pico de 3,45% em Janeiro e Fevereiro do próximo ano.

O outro ponto sobre o qual os jornalistas irão sem dúvida questionar a presidência é: qual é a probabilidade de conseguirem baixar a inflação até ao seu nível alvo sem causar uma recessão? Claro que nenhum Presidente da Fed admitiria que estão a planear causar uma recessão, mas Powell irá provavelmente repetir os seus comentários habituais de que a redução da inflação irá provavelmente exigir alguma dor e que existe aqui uma pista de aterragem relativamente estreita, embora possam tirar algum conforto do facto de os índices de gestores de compras (PMIs) S&P Global US ainda estarem em território expansionista (embora as versões regionais Fed não estejam).

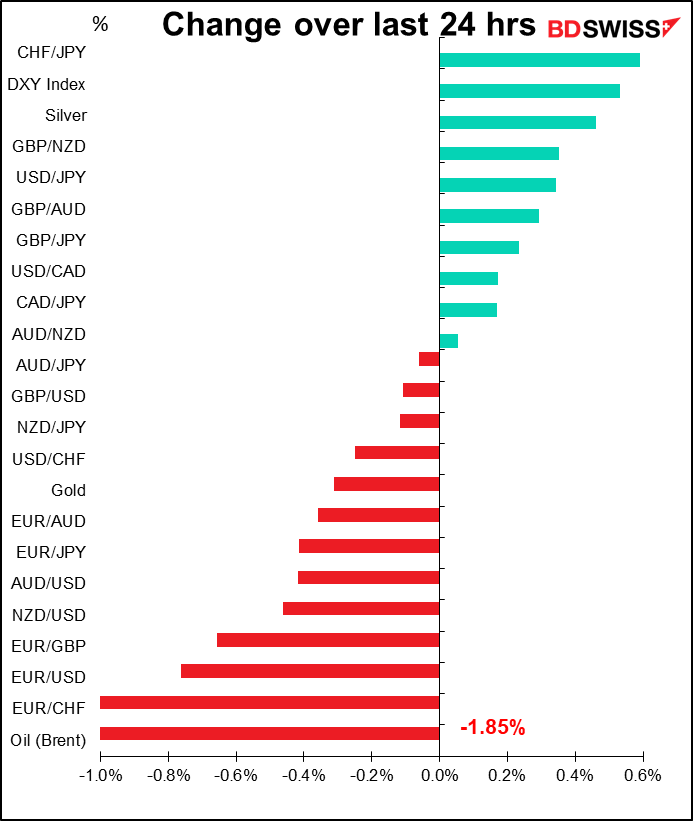

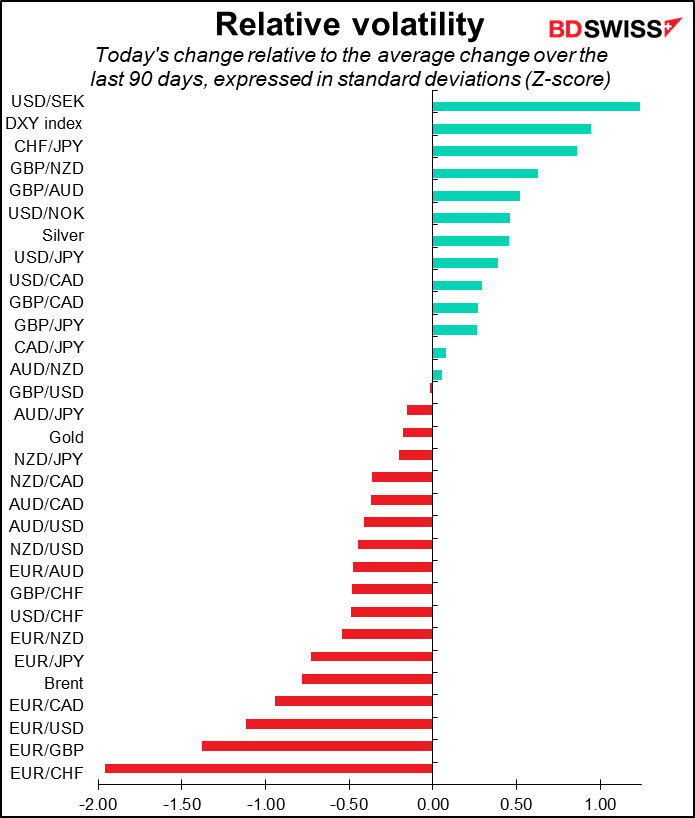

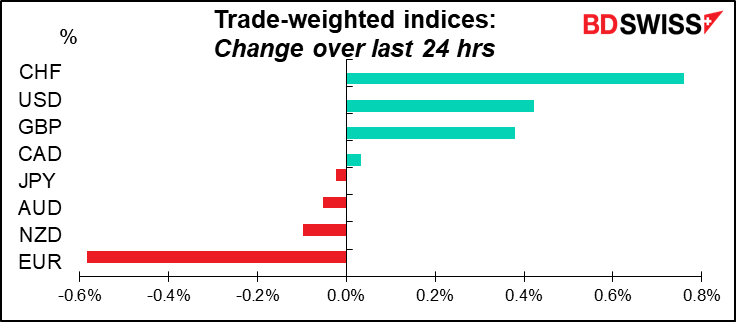

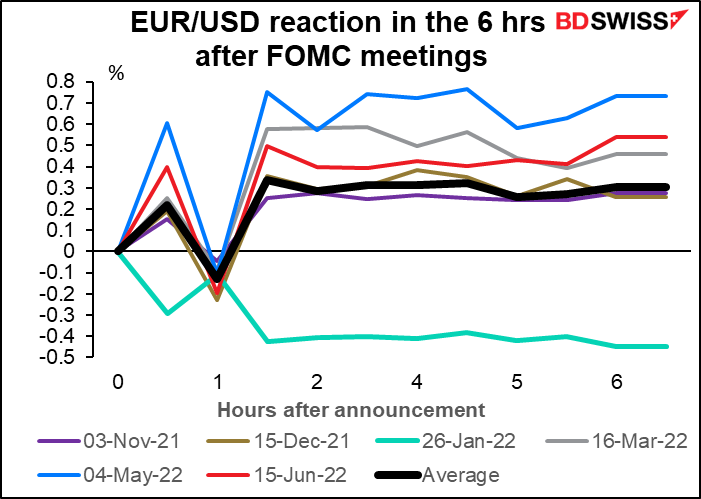

Como é que o dólar tende a ser transacionado após a reunião do FOMC? Durante as últimas seis reuniões, o dólar tende a enfraquecer ligeiramente após a declaração do FOMC ser divulgada. Os grandes movimentos, no entanto, só surgem quando os jornalistas começam a questionar o Presidente do FOMC, Powell. Cerca de 10 minutos após a conferência de imprensa – depois de ele ter feito a sua declaração inicial e as perguntas começarem – é quando a ação começa realmente. Mais uma vez, em geral, o dólar enfraqueceu, embora o desempenho passado não seja garantia de desempenho futuro.

A tendência mais fraca do dólar tende a durar também nas horas seguintes.

Isso seria emoção suficiente para um dia, mas, para além disso, existem vários indicadores importantes a ser publicados.

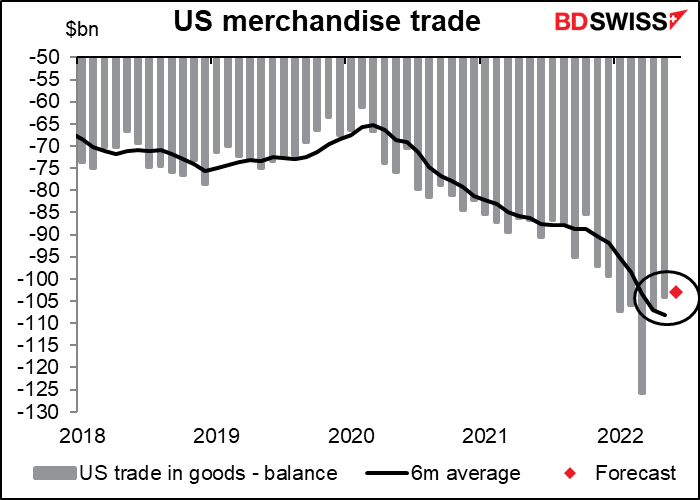

Ninguém se preocupa muito hoje em dia com a balança comercial de mercadorias dos EUA, também conhecida como a balança comercial antecipada dos EUA (na medida em que o comércio de mercadorias sai antes do valor do comércio de bens e serviços combinado). Espera-se que o défice diminua ligeiramente, mas não creio que vejamos muita reação do mercado a isto (embora os dados alimentem o cálculo do PIB).

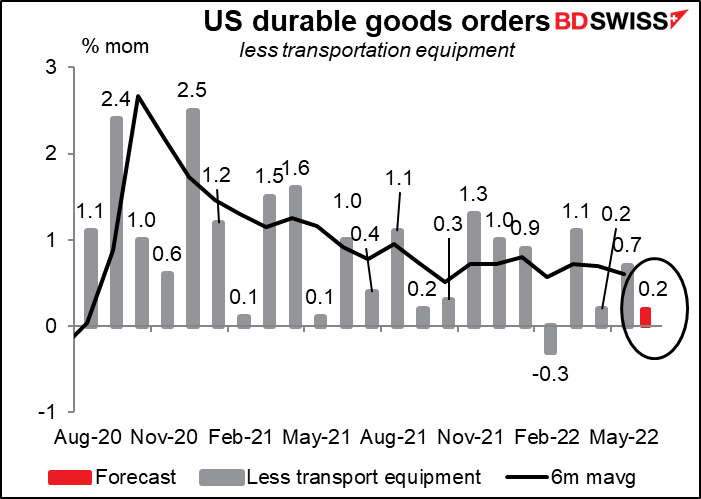

O número dos bens duradouros dos EUA é mais acompanhado. Espera-se que desça ligeiramente após três meses consecutivos de aumento.

No entanto, a causa do declínio parece estar concentrada no setor dos transportes. Excluindo os transportes, prevê-se que os bens duradouros sejam ligeiramente mais elevados.

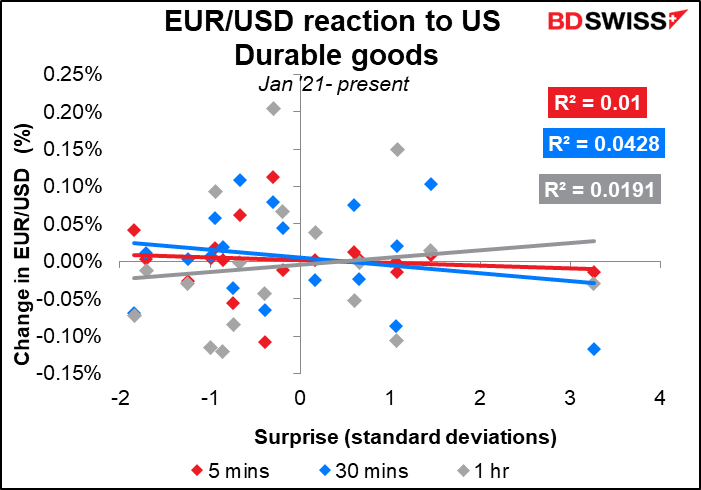

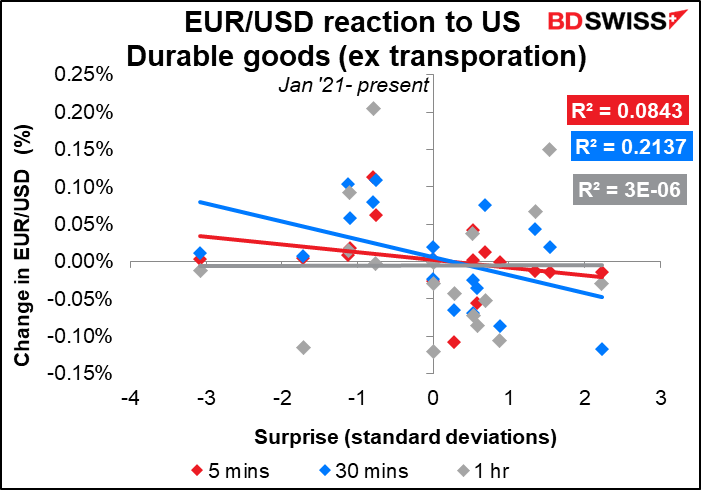

Qual deve ser o seu objetivo de negociação? Nenhum deles tem uma correlação particularmente boa com o movimento subsequente do mercado FX.

A resposta de 30 minutos aqui é bastante boa, mas não se espelha no par USD/JPY, por isso questiono o quão real é.

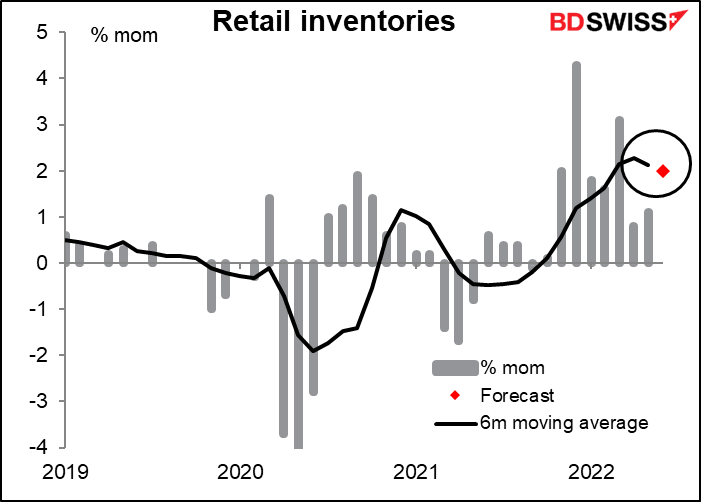

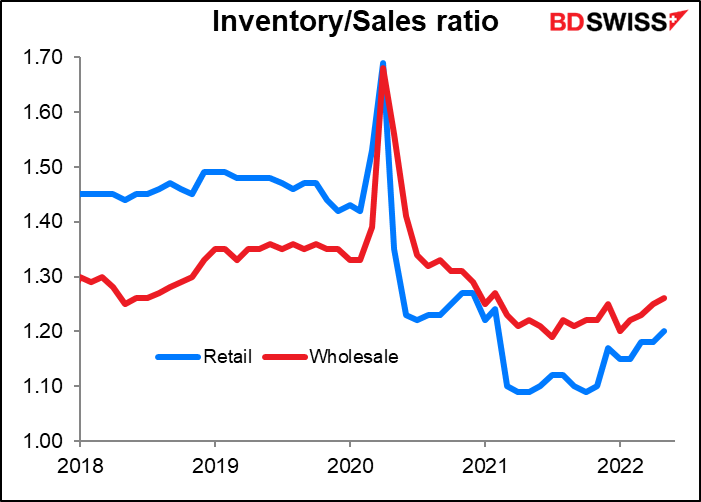

Espera-se que os inventários por grosso e a retalho aumentem, particularmente os inventários a retalho.

Não costumo cobrir os dados de inventários porque normalmente não é de interesse para o mercado FX. Mas recentemente tenho visto muitos artigos sobre como os retalhistas estão presos a inventários excessivos – inventários que aumentaram 40% ou mais em relação há um ano atrás – e estão a ter de cortar as suas compras e vendas para obter inventários mais baixos. Um novo aumento dos inventários pode ser uma boa notícia para a inflação – pode pressagiar grandes vendas.

Por estranho que pareça, embora não o veja nos dados – de todo. Os rácios de inventário/vendas, tanto a nível grossista como retalhista, estão muito abaixo do nível pré-pandémico. No entanto, vou continuar a observar estes dados, pois podem ser a chave para resolver o problema da inflação.

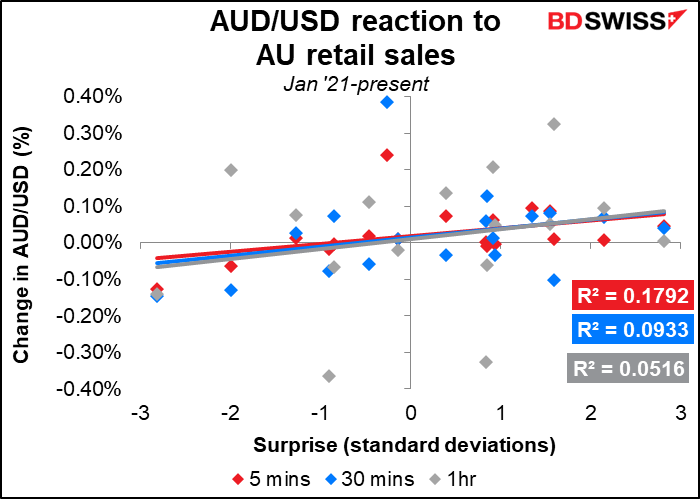

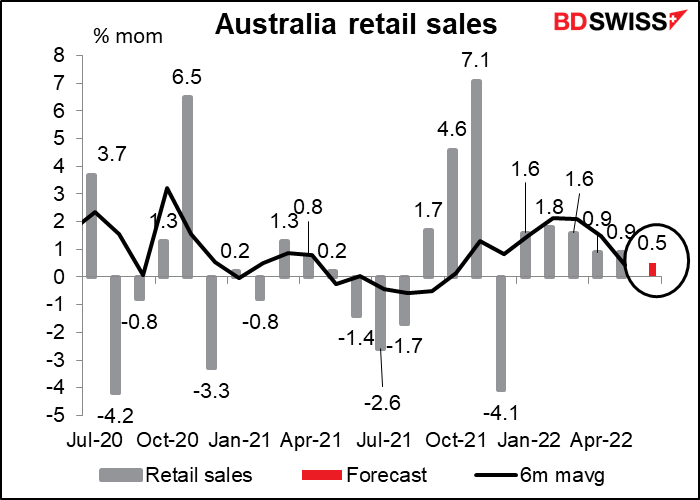

Durante a noite, a Austrália lança as suas vendas a retalho. A reabertura pós-COVID e a normalização dos gastos e dos padrões de poupança parecem ainda estar a impulsionar as vendas. A dinâmica das vendas pode ter abrandado em Junho, no entanto, devido à subida das taxas, ao declínio da confiança dos consumidores, e a uma rotação nas despesas, afastando-se das vendas a retalho para as vendas não-retalho (tais como viagens). No entanto, outro ganho deverá convencer as pessoas de que a procura continua robusta, o que poderá ser positivo para o AUD.

Se estiver a pensar em negociar os números, a resposta no par AUD/NZD é marginalmente mais consistente do que no par AUD/USD.