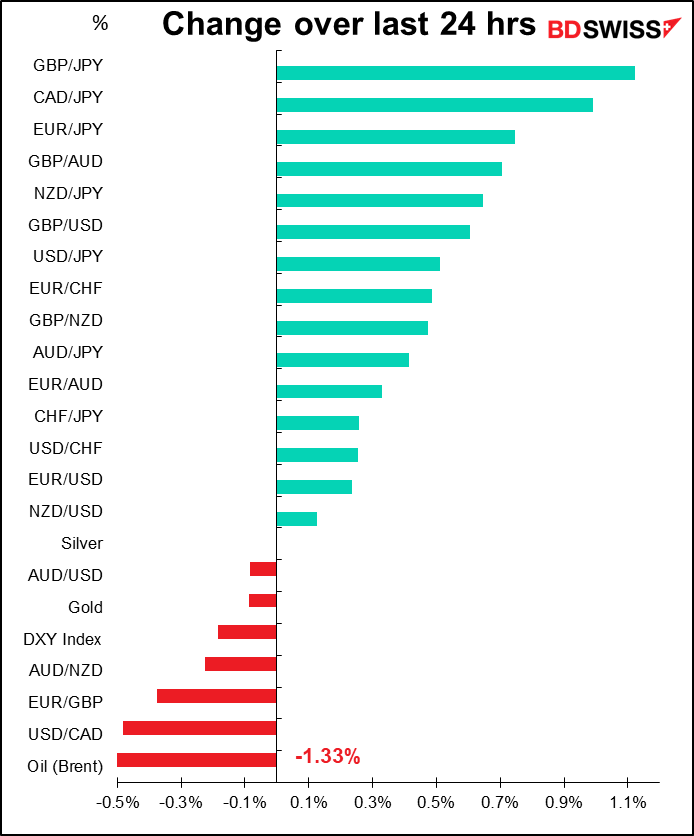

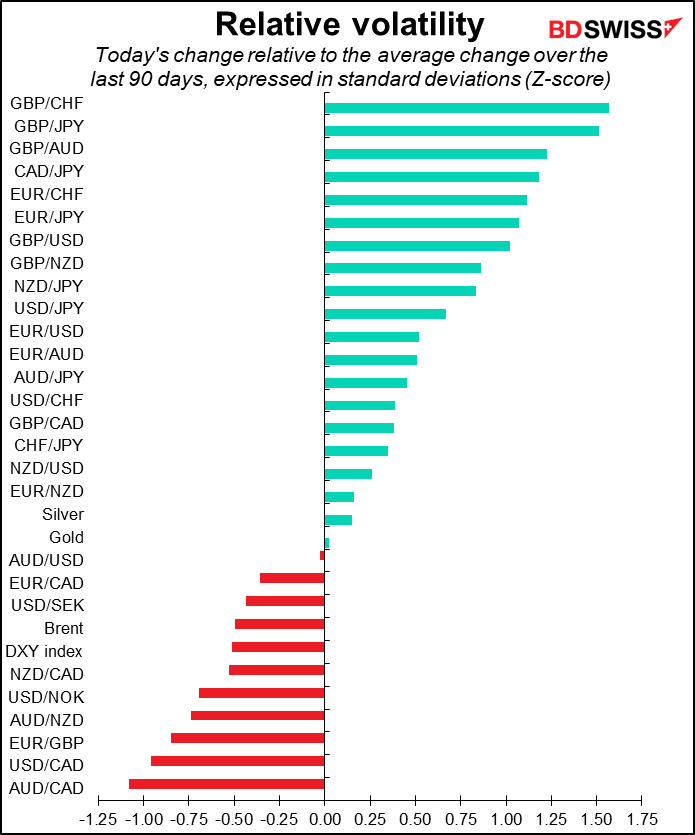

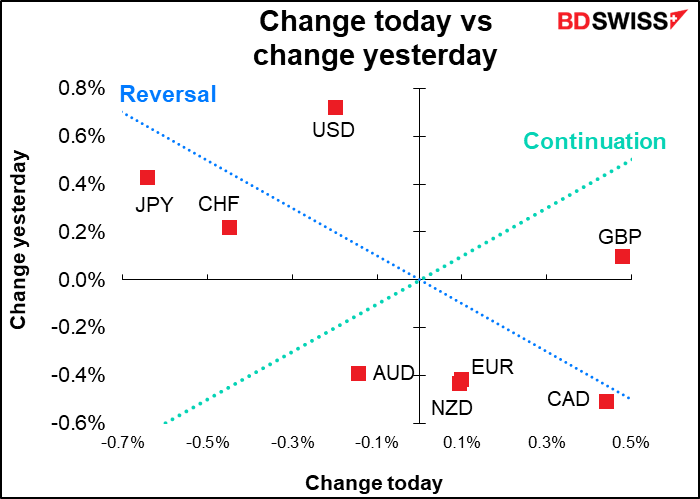

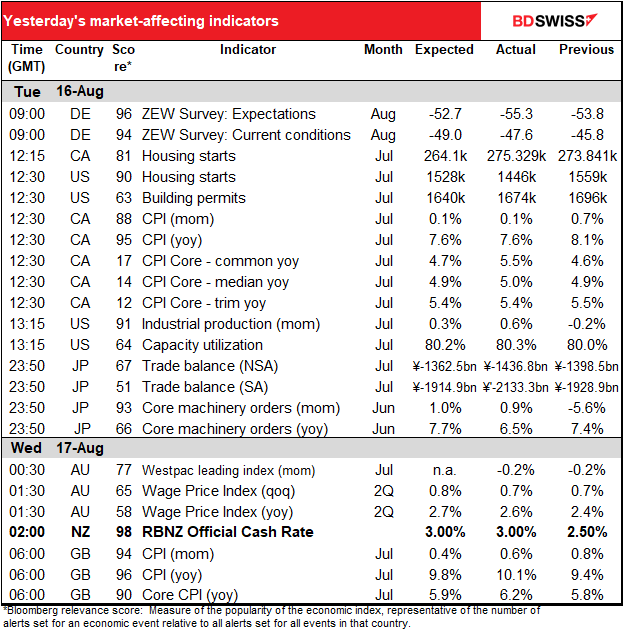

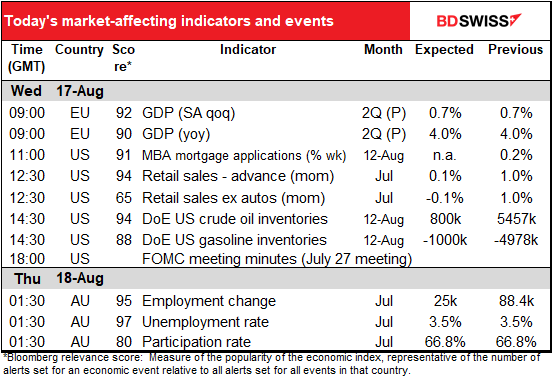

Chiffres a partir de 5.00 GMT

Le marché actuel

Remarque : le tableau ci-dessus est mis à jour avant la publication de l’article, avec les dernières prévisions consensuelles. Cependant, le texte et les graphiques sont préparés à l’avance. Par conséquent, il peut donc y avoir des divergences entre les prévisions données dans le tableau ci-dessus, le texte et les graphiques.

La journée commence par le PIB provisoire à l’échelle de l’UE pour le T2. Ne vous laissez pas berner par le nom, c’est la deuxième version – la première est le PIB avancé. Le chiffre est rarement révisé plus de ±10 pb, donc je ne vais pas m’attarder dessus.

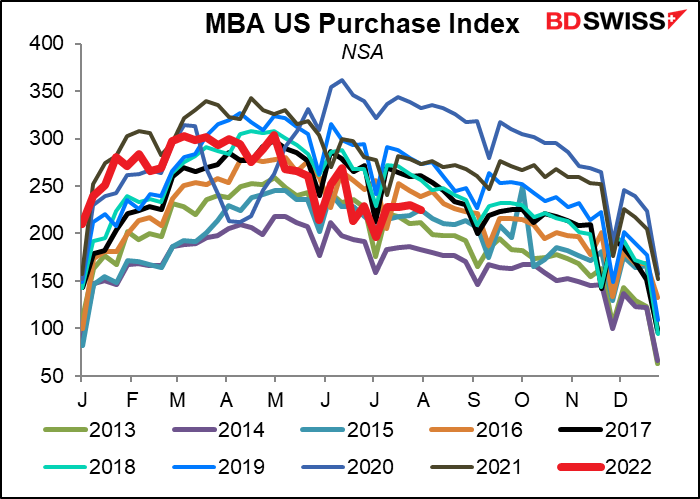

Les demandes de prêts hypothécaires aux États-Unis ont commencé l’année en force, mais sont moyennes désormais. Néanmoins, les taux hypothécaires ont augmenté de plus de 200 points de base depuis le début de l’année.

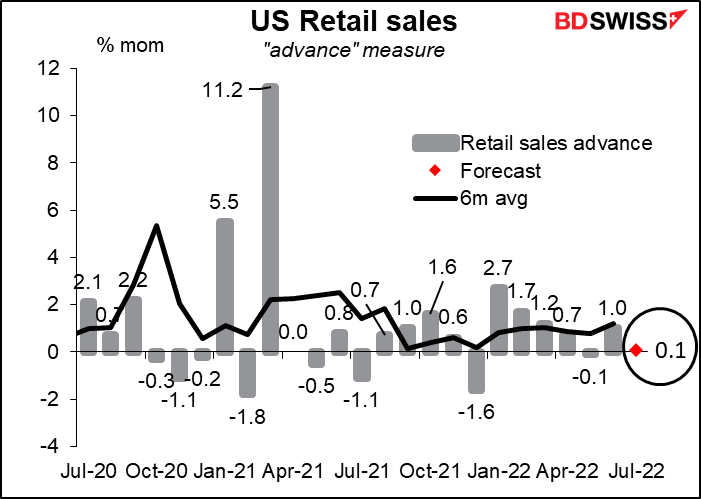

Les ventes au détail aux États-Unis sont le principal indicateur américain publié cette semaine. En effet, environ 70 % de l’économie américaine est constituée de consommation privée, dont les ventes au détail représentent environ 40 %. Cela signifie que les ventes au détail représentent environ 28 % de l’économie américaine. Il existe quatre versions différentes de cet indicateur, chacune plus étroitement ciblée.

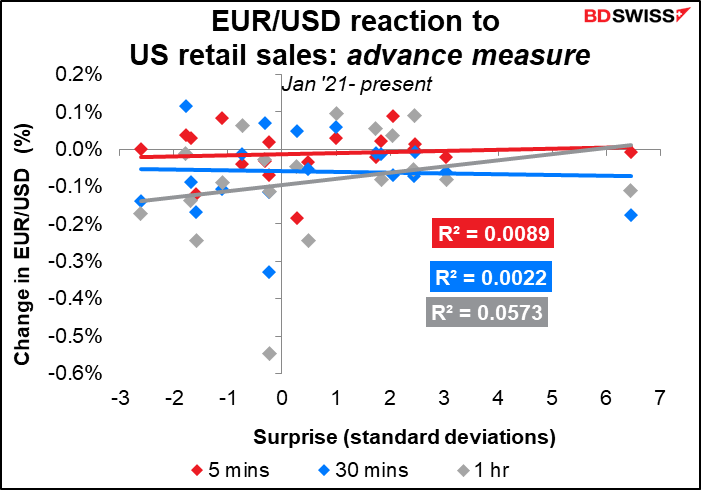

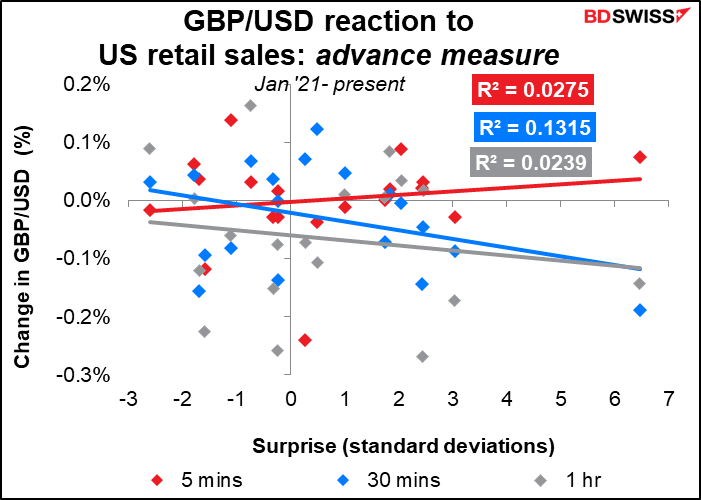

Le chiffre « avancé », ou global, qui comprend la plupart des catégories, est la plus étroitement corrélée avec les mouvements ultérieurs du taux de change et c’est donc celle sur laquelle je me concentre. On s’attend à ce qu’il soit assez faible: seulement une petite augmentation de +0,1 % en glissement mensuel, et ce avec un rebond des ventes d’automobiles au cours du mois. D’autre part, ce chiffre aurait reculé en raison de la baisse des prix de l’essence, qui étaient en moyenne de 4,93 $ le gallon en juin et de 4,53 $ en juillet.

Le chiffre excluant les automobiles et l’essence ne devrait montrer aucune augmentation (de même pour la version excluant uniquement les ventes d’automobiles, non indiquée).

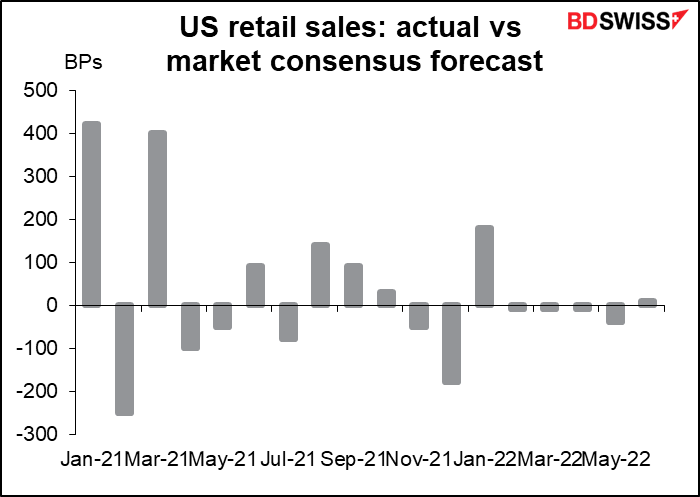

Les économistes prévoient-ils bien cet indicateur ? Plutôt bien. Depuis janvier 2021, l’indicateur a battu les estimations 8 fois et les a manquées 10 fois. Cependant, les ratés ont été relativement faibles récemment. Il y a eu un raté de -180 pb en décembre 2021 et un dépassement de +180 pb en janvier 2022, mais, depuis, il y a eu quatre ratés de ±10 pb et un raté de 40 pb – plutôt bien, donc.

Bien qu’il s’agisse d’un indicateur clé pour l’économie américaine, il ne semble pas avoir un impact fort ou constant sur le marché des changes. Les devises semblent singulièrement peu impressionnées.

Ensuite, nous aurons le procès-verbal de la réunion du 27 juillet du Federal Open Market Committee (FOMC), l’organisme qui fixe les taux d’intérêt de la banque centrale américaine. Bien qu’ils aient relevé les taux de 75 points de base lors de la réunion, le marché s’est accroché à certains points accommodants lors de la conférence de presse du président de la Fed, Jerome Powell, à savoir que la Fed reviendrait sur ses hausses de 75 points de base « à un moment donné » et qu’elle prendrait cette décision en fonction de la croissance, du marché du travail et de la proximité du taux « neutre » des fonds fédéraux. Bien entendu, le taux d’inflation restant le principal moteur de la politique.

Depuis la réunion, les responsables ont repoussé cette interprétation. Ils soutiennent que la politique n’est pas encore neutre, qu’ils ont encore beaucoup à faire dans la lutte contre l’inflation et que le marché a tort de supposer que la Fed réduira les taux au début de l’année prochaine.

Néanmoins, des commentaires plus récents ont indiqué une certaine divergence entre les membres du Comité sur la voie à suivre. Les membres semblent eux-mêmes indécis quant à savoir si une hausse de 50 ou 75 pb serait appropriée le mois prochain, reflétant l’indécision du marché. Le principal point que les gens regarderont dans les procès-verbaux pour voir est comment ils prendront cette décision. Comment décideront-ils qu’un rétrogradage à 50 points de base est justifié ? Les signaux du procès-verbal (et des commentaires des responsables) deviendront encore plus importants à mesure que la Fed passera d’une forte confiance en indications prospectives à un mode de décision plus axé sur les données, réunion par réunion.

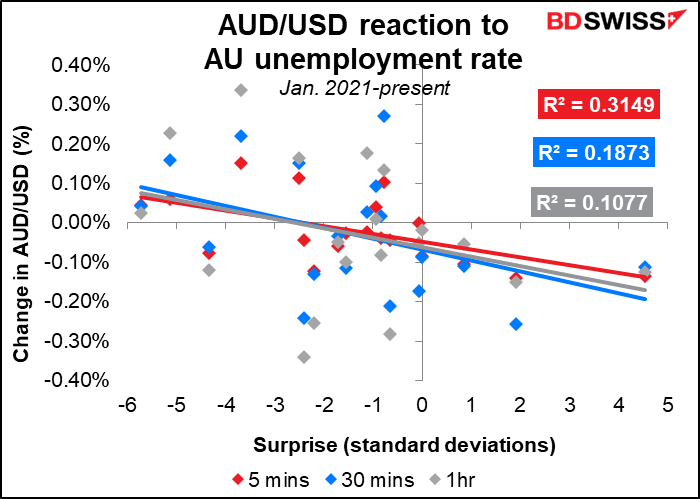

Dans la nuit, l’Australie annoncera ses données sur l’emploi. La Reserve Bank of Australia est l’une des banques centrales qui a un double mandat, c’est-à-dire qu’elle doit se préoccuper de l’emploi ainsi que de l’inflation. Ainsi, l’emploi est un indicateur clé pour l’Australie, tout comme il l’est pour les États-Unis. Une autre similitude avec les États-Unis est que le marché du travail en Australie est extrêmement serré, peut-être même plus serré qu’aux États-Unis. Le taux de chômage est à un niveau historiquement bas (données remontant à 1978) et l’emploi dépasse maintenant de loin le niveau d’avant la pandémie, ce qui est encore mieux que les États-Unis. Par conséquent, il ne restreint pas du tout la politique monétaire. Au contraire, ils ont déclaré lors de leur dernière réunion que « le programme de liaison avec les entreprises et les enquêtes auprès des entreprises de la Banque continuent d’indiquer une hausse de la croissance des salaires par rapport aux faibles taux des dernières années alors que les entreprises se font concurrence pour recruter du personnel sur le marché du travail tendu ». Les signes de vigueur continue du marché du travail, comme ce que le marché attend, pourraient forcer la RBA à resserrer ses taux de manière plus agressive. Cela pourrait être positif pour l’AUD.

Quiconque envisage de trader cet indicateur devrait surveiller le taux de chômage et le trader via les paires AUD/NZD, et non AUD/USD, qui ne reflète pas la surprise de manière aussi constante.