Valorado a partir de 05:00 hora GMT

El mercado actual

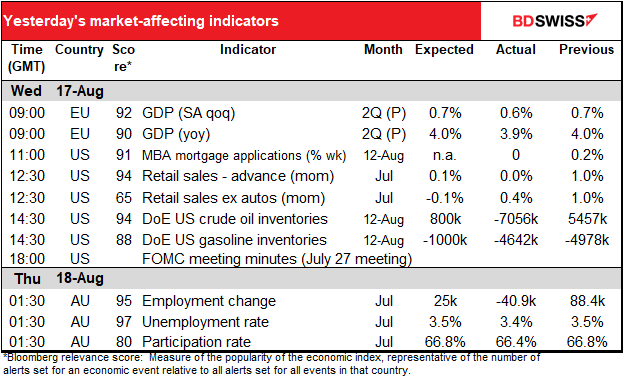

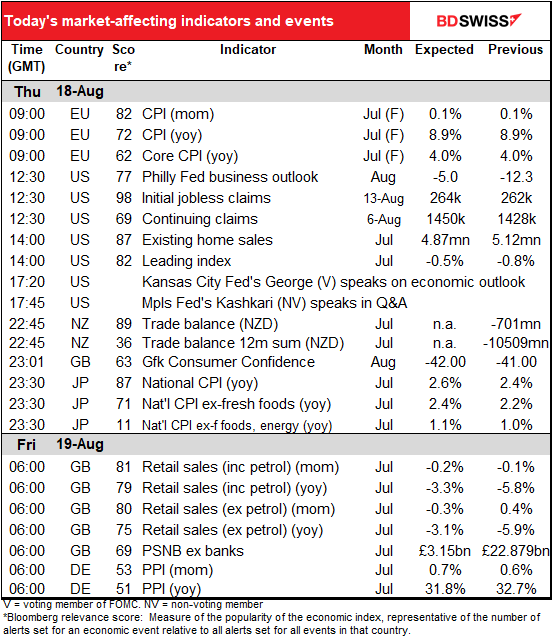

Nota: El cuadro anterior se actualiza al momento de publicar este documento con las últimas previsiones de consenso. Sin embargo, el texto y los gráficos se preparan con antelación. Por lo tanto, puede haber discrepancias entre las previsiones que figuran en el cuadro anterior y en el texto y los gráficos.

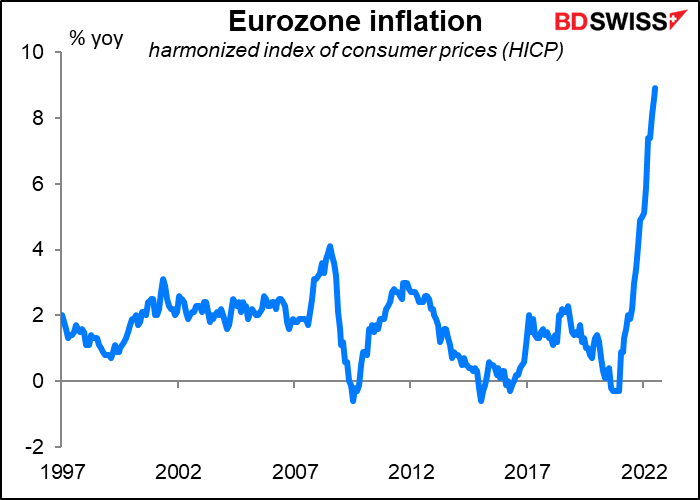

Pongo la revisión final del índice de precios de consumo armonizado (IPCA) de la eurozona en el calendario por si acaso se revisa, pero normalmente no es así. Podría afectar al mercado si se produjera una revisión importante en un sentido u otro.

Como recordará, el IPC de la eurozona alcanzó un récord del 8,9 % anual en julio (los datos se remontan a enero de 1997). En EE. UU. se ha producido un cierto descenso de la inflación debido a la caída de los precios del petróleo, pero el aumento de los precios del gas natural en Europa puede hacer más difícil que se produzca un descenso de la inflación general.

Se espera que el índice manufacturero de la Reserva Federal de Filadelfia aumente un poco. Como dije el martes, los economistas suelen prever una convergencia entre este indicador y el índice manufacturero Empire State (son vecinos). Por eso se preveía que este subiera mientras que el índice Empire State bajaba.

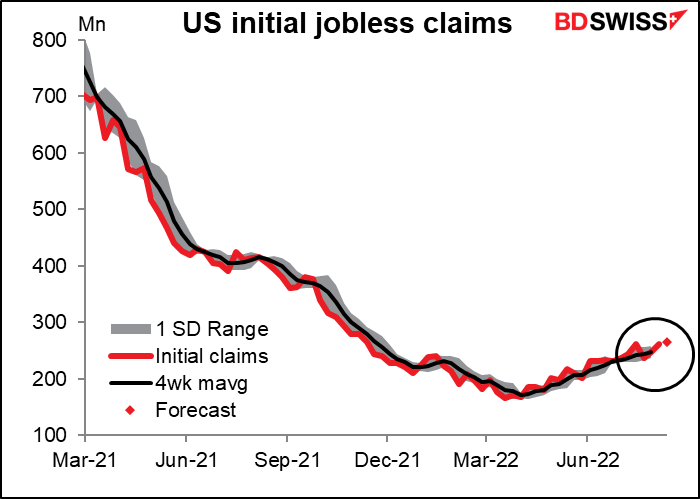

Las nuevas peticiones de subsidio por desempleo han ido subiendo, desde su mínimo de 166 000 en marzo hasta los 262 000 de la semana pasada. Esta semana se espera que suban otros 3000. No mucho, pero es la dirección lo que tiene preocupada a la gente. No obstante, yo no me preocuparía demasiado.

Sigo sosteniendo que se trata de un problema del ajuste estacional, no de las peticiones de subsidio por desempleo. Si miramos la cifra sin ajustar, sigue siendo extraordinariamente baja para esta época del año. La cifra no ajustada de la semana pasada fue de 203 6000, sustancialmente inferior a la media 2015-2019 de 245 000. Sin embargo, sobre una base desestacionalizada fue de 262 000, sustancialmente superior a la media de 2015-2019 de 245 000. Así que no creo que esto advierta de problemas en el mercado laboral. Por el contrario, creo que sigue señalando un mercado fuerte.

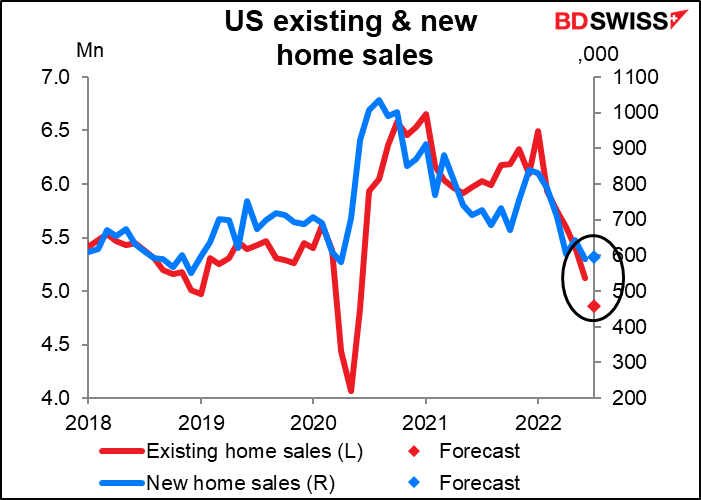

Se prevé que las ventas de viviendas existentes bajen un 5,1 % mensual, mientras que se espera que las ventas de viviendas nuevas de la próxima semana suban un 0,8 % mensual. ¿Por qué? Ni idea. La previsión de las ventas de viviendas nuevas se basa en los permisos de construcción y en el índice de la Asociación Nacional de Constructores de Viviendas (NAHB), pero estos tampoco han sido especialmente buenos últimamente (el índice NAHB de julio cayó a 55 desde 67, una gran caída para este índice).

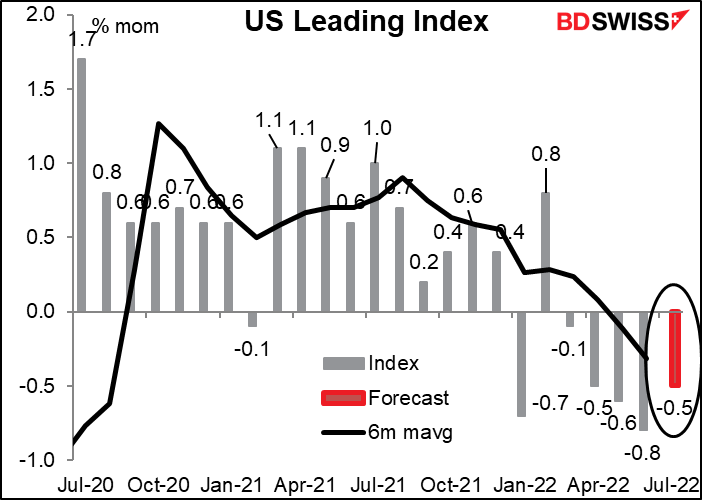

Se espera que el índice adelantado estadounidense (LEI) caiga por quinto mes consecutivo. ¡No es una buena señal! Pero hasta ahora no hay recesión a la vista.

Hay dos oradores de la Reserva Federal en el programa: La presidenta de la Reserva Federal de Kansas City, Esther George, y el presidente de la Reserva Federal de Minneapolis, Neel Kashkari. Estos dos hacen un buen contraste, porque George es una de las miembros más agresivas del Comité Federal de Mercado Abierto (FOMC) y Kashkari es definitivamente el más flexible. Si están de acuerdo en algo, puede apostar a que es una opinión consensuada en el FOMC.

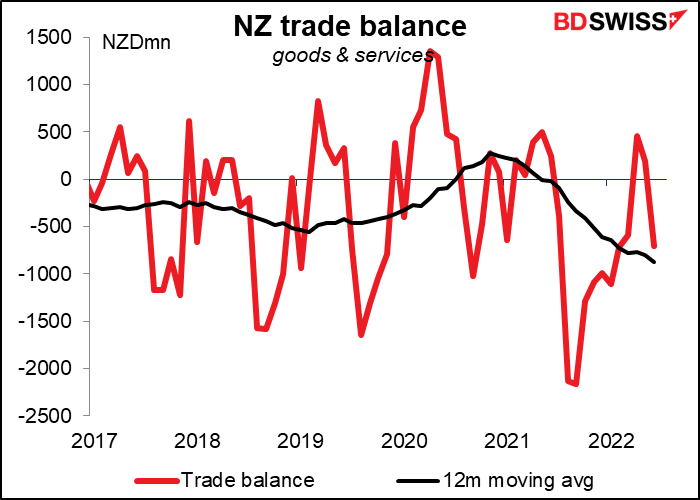

Esta noche, Nueva Zelanda publica sus datos comerciales. No hay previsiones. Observe que la media móvil de 12 meses (preferible, ya que los datos no están desestacionalizados) lleva un tiempo con tendencia a la baja. Este es un indicador peligroso para Nueva Zelanda.

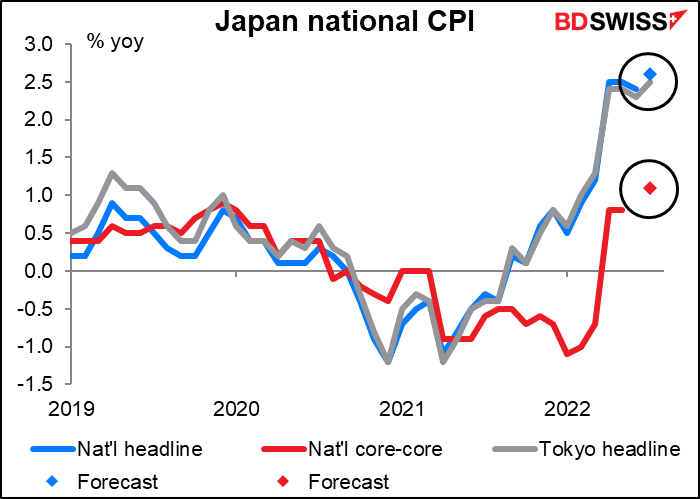

Se prevé que Japón, el país más atípico en materia de inflación, vea aumentar sus tasas de inflación nacionales. Se prevé que la tasa general alcance el 2,6 % anual, un poco más que la tasa de inflación de Tokio para el mes (2,5 % anual). La inflación general se ha visto impulsada en gran medida por el aumento de los precios de los alimentos y los combustibles gracias a la debilidad del yen.

Observe la previsión de la inflación «subyacente-subyacente». Es lo que en otros países se denomina inflación «subyacente», es decir, sin incluir los alimentos y la energía. También se prevé que aumente, pero ¿a qué? al 1,1 % anual. Hasta que esta medida no empiece a acercarse al objetivo de inflación del 2 % del Banco de Japón, dudaría de que se oyeran muchas voces abogando por un cambio en la política monetaria. JPY-

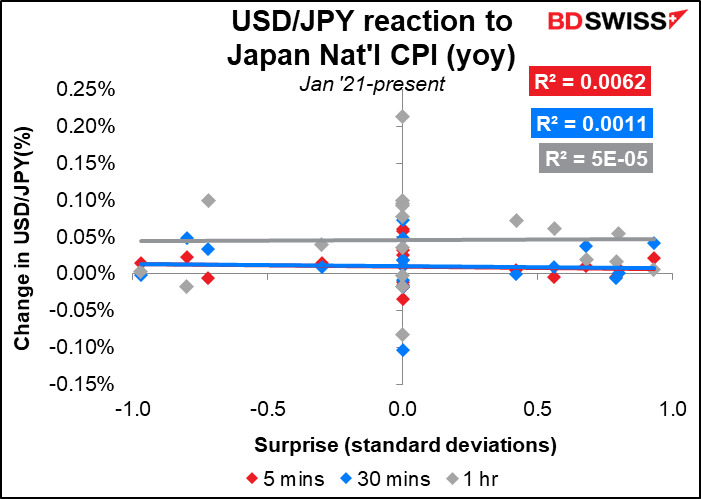

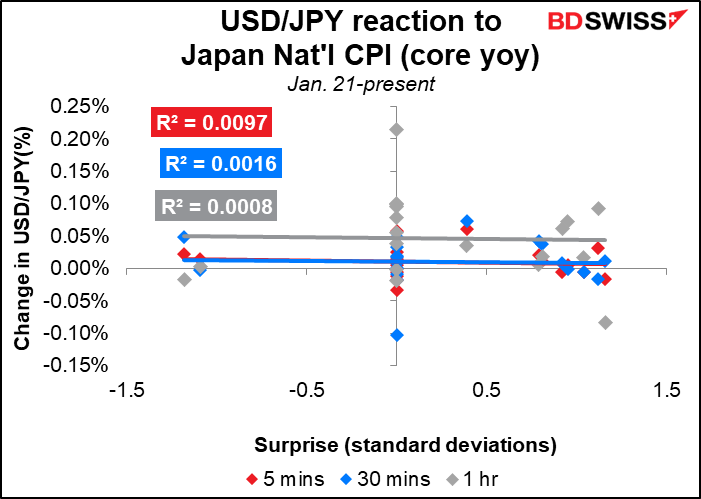

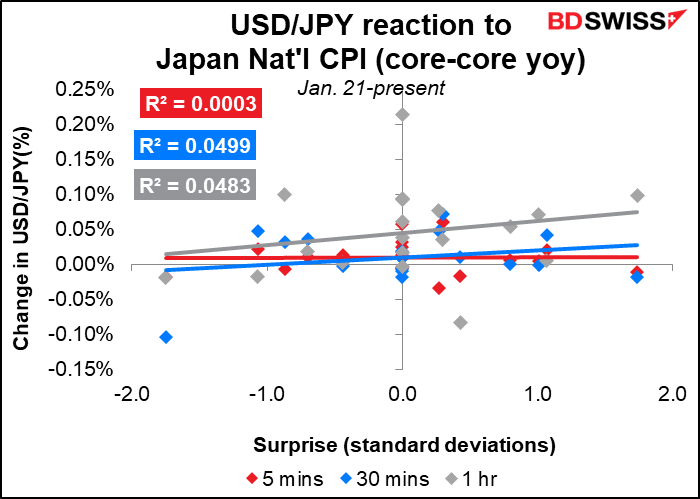

Curiosamente, el USD/JPY no tiene casi ninguna reacción perceptible a ninguna de las medidas del IPC. Esto es único entre las monedas; para la mayoría, el IPC tiene una de las mejores correlaciones con los movimientos posteriores de la moneda de cualquier indicador de ese país. Se podría pensar que se debe a que el IPC de Tokio, que sale unas dos semanas antes, proporciona una buena versión preliminar del IPC nacional y, por tanto, el IPC nacional no mueve tanto la moneda. Pero tampoco hay mucha reacción al IPC de Tokio. Tampoco es porque el mercado acierte muchas veces con el IPC. Probé a quitar todos los aciertos del cálculo y eso tampoco mejoró los resultados. Solo puedo pensar que es porque todo el mundo sabe que el Banco de Japón no va a hacer nada sea cual sea el IPC.

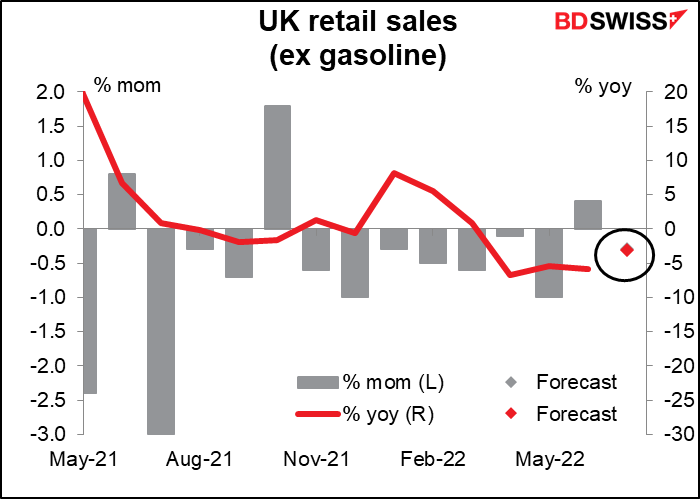

El viernes por la mañana, Gran Bretaña publica sus ventas minoristas. Se espera que las ventas disminuyan con respecto al mes anterior, que se vio favorecido por el fin de semana del Jubileo. La tendencia de las ventas minoristas se ha deteriorado en los últimos meses, según los datos de movilidad de Google, que muestran un descenso en el tráfico comercial y recreativo. Los datos de las ventas minoristas del CBI también fueron negativos por cuarto mes consecutivo (aunque los datos del British Retail Consortium mostraron un aumento de las ventas durante el mes de julio).

En cualquier caso, los datos pondrán de manifiesto el dilema al que se enfrenta el Banco de Inglaterra: una inflación creciente y una economía estancada. Eso podría ser negativo para la GBP.

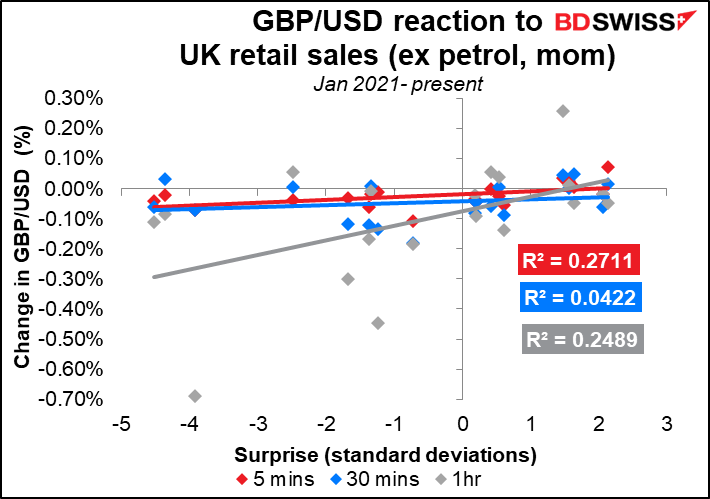

Este indicador mueve el GBP/USD de forma consistente, aunque no mucho.

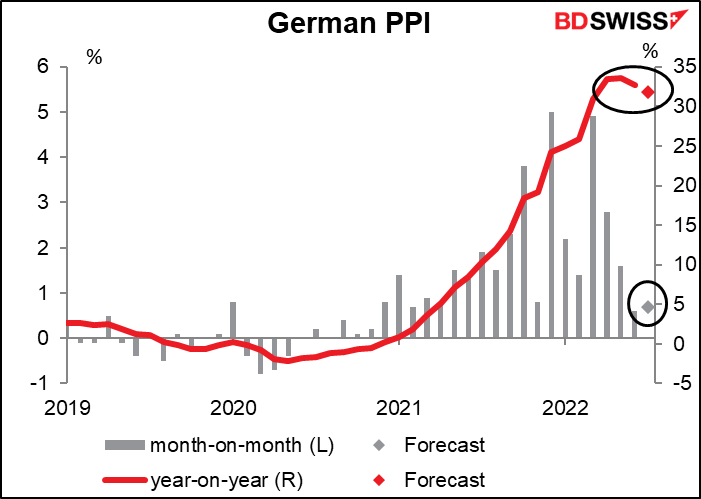

Yo no me preocuparía por los precios de producción alemanes, pero todo el mundo está pendiente de los datos de la inflación, por lo que cualquier cosa en este sentido puede afectar al mercado. Dicho esto. No creo que un descenso del 32,7 % anual a la previsión del consenso del mercado del 31,8 % vaya a sacudir la visión del mundo de nadie.