Neste artigo iremos abordar o gráfico de pontos que o FOMC divulga a cada 90 dias junto a decisão de política monetária. Nele analisaremos como a mudança nas expectativas do comitê mudaram e podem mudar conforme os dados econômicos influenciam a tomada de decisão dos membros.

Contextualizando:

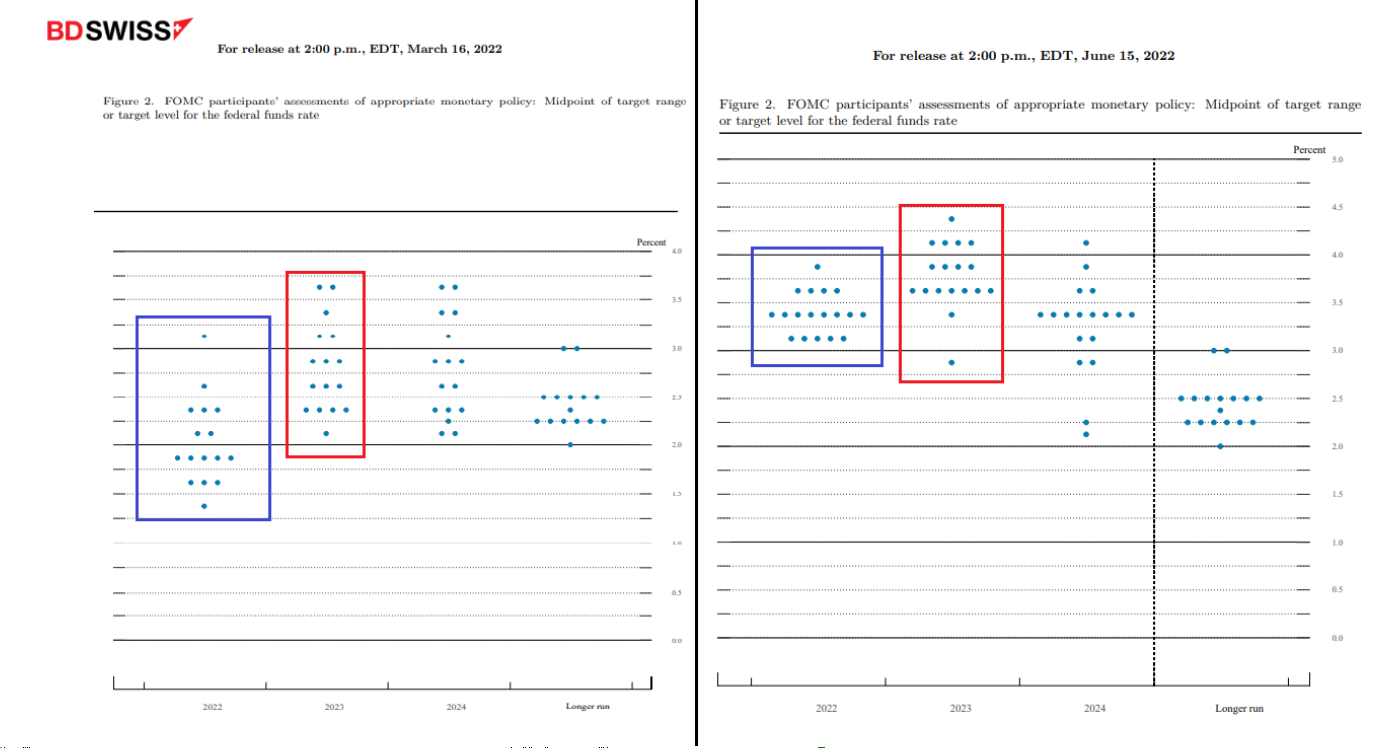

No gráfico de pontos cada ponto azul indica um membro do FOMC que expõe a opinião de qual deveria ser a taxa de juros em determinado período no caso 2022, 2023 e 2024.

Podemos acompanhar e comparar o gráfico de pontos (Exibição 1) de 16 de março do lado esquerdo com a divulgação do gráfico de pontos no dia 15 de junho. Observamos que no período que tem uma média de 90 dias a opinião dos formadores de política monetária foi significativamente alterada onde se nota que em 2022” comparação dos quadrados azuis” de março para junho todos os membros mudar a sua opinião e ninguém mais estava satisfeito com as taxas abaixo de 3 bps, uma mudança de opinião agressiva. Para 2023 “quadrados vermelhos” começam a mostrar que alguns membros querem taxas acima dos 4 bps no corrente ano em comparação a divulgação de 3 meses atrás.

O que o mercado observa disso tudo:

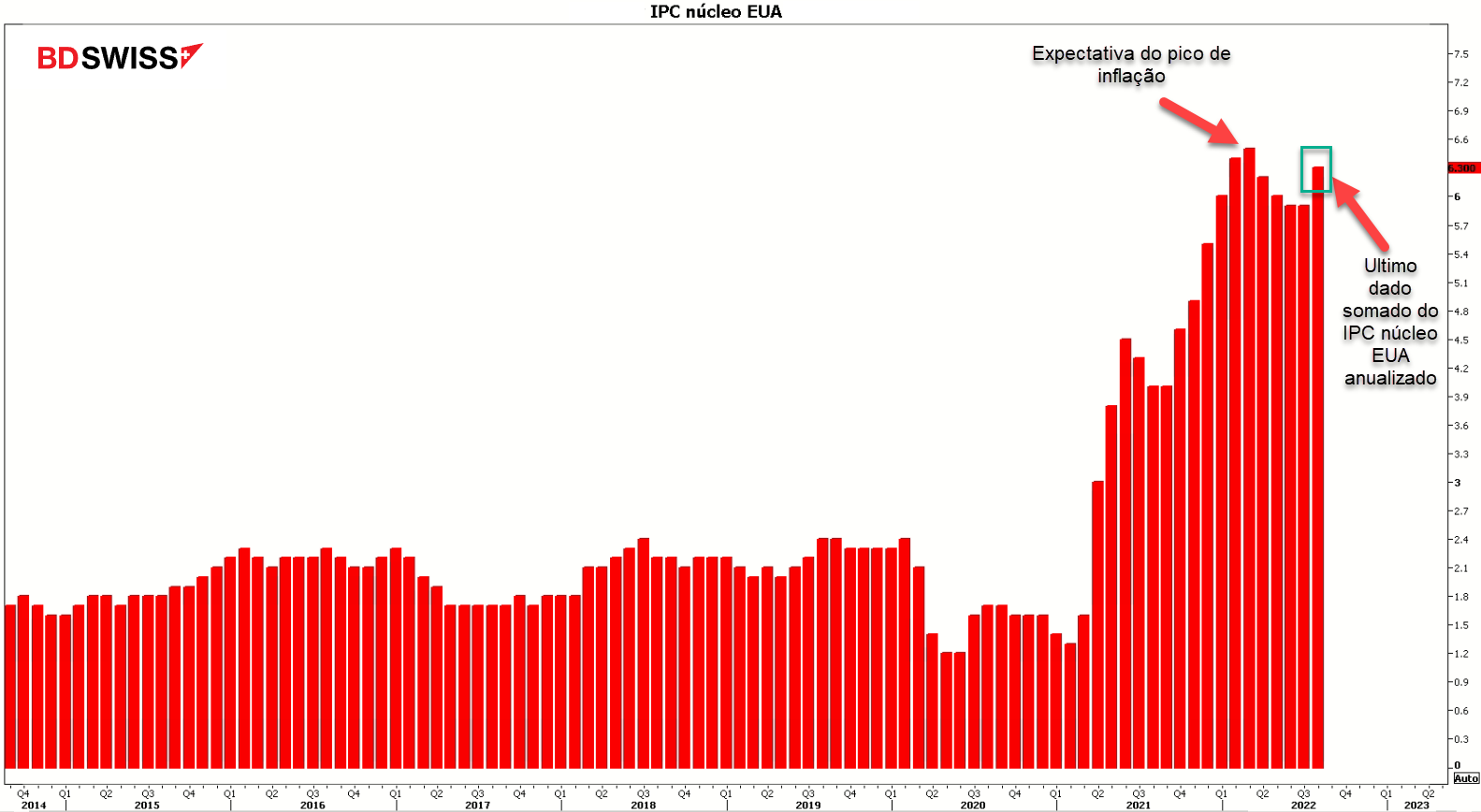

O FOMC mudou rapidamente o posicionamento das taxas depois que dados de inflação da maior economia do mundo vieram acima das expectativas, nota-se também que o desemprego continua em níveis de pleno emprego, isto é, a economia se mostra muito forte e pode continuar alimentando uma expectativa do IPC (Índice de Preço do Consumidor) vir acima. Algo que balançou com os mercados foram os dados de inflação de agosto que saíram distorcidos das expectativas e o mercado ajustou com forte movimentos, a expectativa da grande maioria dos participantes era que poderíamos ter chegado no pico da inflação algo que não se concretizou na divulgação dos dados (Exibição 2). As expectativas para a IPC núcleo mensal eram de 0,3% e o dado saiu o dobro 0,6% ao mês.

O que podemos esperar:

Reação ao IPC deve ampliar o debate do gráfico de pontos do FED: Juros a 3.9% ou 4.1% no final de 2022?

Se o FOMC subir 75 bps na próxima semana – como provavelmente ainda deve ser o caso base – eles provavelmente aumentarão as apostas para as reuniões de novembro e dezembro em reconhecimento à inflação persistentemente alta.

Supondo que não haja vazamentos da decisão à imprensa durante o restante do período de blackout, o primeiro sinal disso provavelmente será o novo ‘Gráfico de Pontos’. O ‘Resumo das Projeções Econômicas’ (em inglês, ‘SEP’) de junho apresentou taxa mediana de 3.4% no final do ano. Assumindo que as taxas serão de 3.1% após alta de 75 bps na próxima semana, 3.4% implica apenas outro aumento de 25bps no total em novembro e dezembro combinados.

A precificação do mercado é para uma taxa de final de ano de 4.1%, uma nova alta do ciclo, implicando aumentos totais de 100 bps em novembro e dezembro. Nesse sentido, o principal debate agora para a mediana do gráfico de pontos provavelmente será se o FOMC a levará para 3.9 % ou para 4.1%.

Vale notar que em junho, o ponto mais alto foi um solitário 3.75-4.00% – nenhum dos 18 pontos estava acima de 4%. Provavelmente haverá vários desta vez. A divulgação do gráfico de pontos será apresentada com a próxima decisão de política monetária.